Как правильно экономить деньги: полезные советы

Хобби

Наверняка каждый из нас хоть раз, но пробовал копить деньги. Обычно мы делаем это, чтобы осуществить какую-либо мечту или собираем их просто «чтобы были». Не всем удаётся сохранить накопленную сумму и не потратить все деньги сразу на новую, и возможно даже ненужную вещь. Порой мы и не замечаем, как быстро от нашей зарплаты остаётся самая малая часть. Казалось бы: один раз сходил в продуктовый магазин, почти «ничего» не купил и денег как не бывало. Сегодня мы научимся экономить деньги правильно.

Редакция

11.03.2022

8 минут чтения

1. Задайте цель.

Для начала вам следует чётко установить цель, к которой вы идёте. Благодаря этому у вас появится мотивация не тратить, а отложить лишнюю копеечку. Например, если вы всегда мечтали о крутой машине, то почему бы не начать копить на неё прямо сейчас? Или же ваша душа жаждет объехать полмира и посмотреть на различные страны, получить новые эмоции, отдохнуть, и всё это хорошо было бы организовать в самых лучших условиях, чтобы поездка была незабываемой? Ваша мечта—это ваш стимул принести радость в свою жизнь.

2. Не ходите по магазинам на пустой желудок.

Это очень стандартная и заезженная схема о том, как быстро и легко можно потратить деньги впустую. Порой, когда мы заходим в магазин за покупками, мы делаем это после тяжёлого рабочего дня, когда не хочется ничего готовить, предпочитая закупиться готовой продукцией, которая часто состоит из углеводов, ведь это вкусно, удобно и не отнимает лишнее время и силы. Однако, лишняя порция чипсов или сэндвичей может ударить не только по желудку, а также и по кошельку. Когда мы приходим в магазин голодными, нам кажется, что хочется съесть целого слона. А на деле, стандартной порции еды вполне хватит на оставшуюся часть дня. Очень хорошо нас подталкивают к таким покупкам запахи свежих булочек. Исходя из этого, мы часто приобретаем абсолютно ненужную еду, что уж точно не приносит пользу кошельку, ведь в состоянии голода мы можем даже не задумываться, сколько денег потратим за раз.

3. Откажитесь от вредных привычек.

Да, наверняка, вам из-под каждой трубы кричат о том, что вредные привычки—это плохо для здоровья и лучше всего избавляться от этого как можно скорее. Это верное рассуждение, ведь курение и употребление алкоголя в самом деле усугубляет наше физическое здравие, однако вы когда-нибудь задумывались о том, сколько денег могли бы сэкономить, если бы те лишние «копейки» не потратили тогда на пачку сигарет или бутылочку пива? В следующий раз, когда вам захочется купить что-то вредное, лучше отложите эти деньги куда-нибудь в дальний ящик. Если делать это регулярно, то через год или несколько лет вы скажите себе «спасибо», ведь лишняя денежка никогда не помешает, да и здоровье окрепнет, а это всегда важнее всего.

4. Откажитесь от частых походов в кафе.

В перерывах между работой мы порой посещаем какие-нибудь кофейни, которые находятся поблизости, чтобы выпить чашечку кофе вместе со вкусным десертом, но не стоит забывать, что в кафе еда гораздо дороже, чем в самом обычном магазине. Поэтому лучше уж брать еду с собой или в крайнем случае, сходить в магазин.

Поэтому лучше уж брать еду с собой или в крайнем случае, сходить в магазин.

5. Пользуйтесь скидками.

Сейчас делать покупки в интернете—это быстро, удобно и не отнимает много сил, как раньше. Просто полистал сайт, заказал и пользуйся вещью на здоровье. Тем более, на многих сайтах цена товара может быть намного ниже, чем в обычном магазине. Да и к тому же, в большинстве случаев покупки доставляют прямо поблизости от вашего дома. На сегодняшний день в интернете можно использовать множество различных плюшек, которых нет в магазине, и которые помогут вам сэкономить деньги, проследить статистику цен на товары и найти самую достойную цену продукции. Благодаря этому вы не будете переплачивать за пустоту. Также, многие блогеры создают свои собственные промокоды, которые предоставляют скидку в определенных интернет-магазинах.

6. Всегда составляйте список покупок.

Мы часто переплачиваем за ненужную продукцию не только потому, что приходим в магазин голодными, а также и тогда, когда не знаем чётко, чего мы хотим. Продумать о том, какие товары нам необходимы для дома лучше всего перед походом в магазин. Следует записать всё это, чтобы не нахвататься лишнего в магазине от незнания о том, без чего в хозяйстве не обойтись, а что может подождать до следующего месяца. Приходя в универмаг, лучше всего сразу решить, что именно вам необходимо, а что будет пустой тратой денег. Определитесь, принесёт ли вам пользу лишняя шоколадочка.

Продумать о том, какие товары нам необходимы для дома лучше всего перед походом в магазин. Следует записать всё это, чтобы не нахвататься лишнего в магазине от незнания о том, без чего в хозяйстве не обойтись, а что может подождать до следующего месяца. Приходя в универмаг, лучше всего сразу решить, что именно вам необходимо, а что будет пустой тратой денег. Определитесь, принесёт ли вам пользу лишняя шоколадочка.

7. Закупайтесь в оптовых магазинах.

Оптовые магазины—это не такое уж и редкое явление. В них в самом деле можно недорого купить все нужные продукты на целый месяц вперёд и больше не париться о том, что же необходимо купить в магазине сегодня.

8. Используйте скидочные карты.

Если вы часто посещаете одни и те же магазины, то не будет лишним приобрести скидочные карты, которые уберегут хоть и небольшой, но всё же, хоть какой-то процент ваших денег. Тем более, на некоторые из них можно копить бонусы и покупать вещи за полцены.

9. Следите за расходами ЖКХ.

Беречь электричество и воду нас учат с малых лет. Не забывайте выключать свет, уходя из комнаты и плотно закручивать кран. Это значительно сократит ваши расходы на жилищно-коммунальные услуги.

10. Приобретите интересную копилку.

Порой, всё, чего нам не хватает—это добавления чего-то интересного и вдохновляющего. Если вы находите особую эстетику в собирании бумажных денег или монет, и вам нравится складывать это не в простую коробочку, а в копилку, в таком случае приобретите какую-нибудь необычную, и может даже забавную копилку, которая будет вызывать у вас ассоциации с мечтой, или же просто поднимать настроение. Это может быть какая-нибудь забавная свинка или копилка в виде чемодана, телевизора и так далее. В общем, главное правило такой копилки: она должна радовать глаз и тогда в неё точно захочется закинуть лишнюю монету.

11. Покупайте только качественные вещи.

Порой нам так сильно хочется приобрести очень хорошую и нужную вещь, но цена так кусается. Вместо одной, но хорошей, мы часто покупаем какой-нибудь не совсем качественный аналог, который потом приходится частенько заменять и опять тратить деньги на новый. Как бы ни кусалась цена, но лучше заплатить один раз и за качественную вещь, не зря же существует поговорка: «скупой платит дважды».

12. Продайте старые ненужные вещи.

Если вы из тех людей, которые любят собирать всякую «всячину» и ненужный хлам, который жалко выкинуть, то начните задумываться о том, как заработать, хоть и не большую, но от этого не менее нужную сумму денег. Если у вас есть вещи, которыми вы давно не пользуетесь, и они до сих пор в хорошем состоянии, то почему бы не продать их? Таким образом вы не только получите денежку, а также прочистите вашу квартиру и освободите большое пространство, которое можно заполнить более важными вещами.

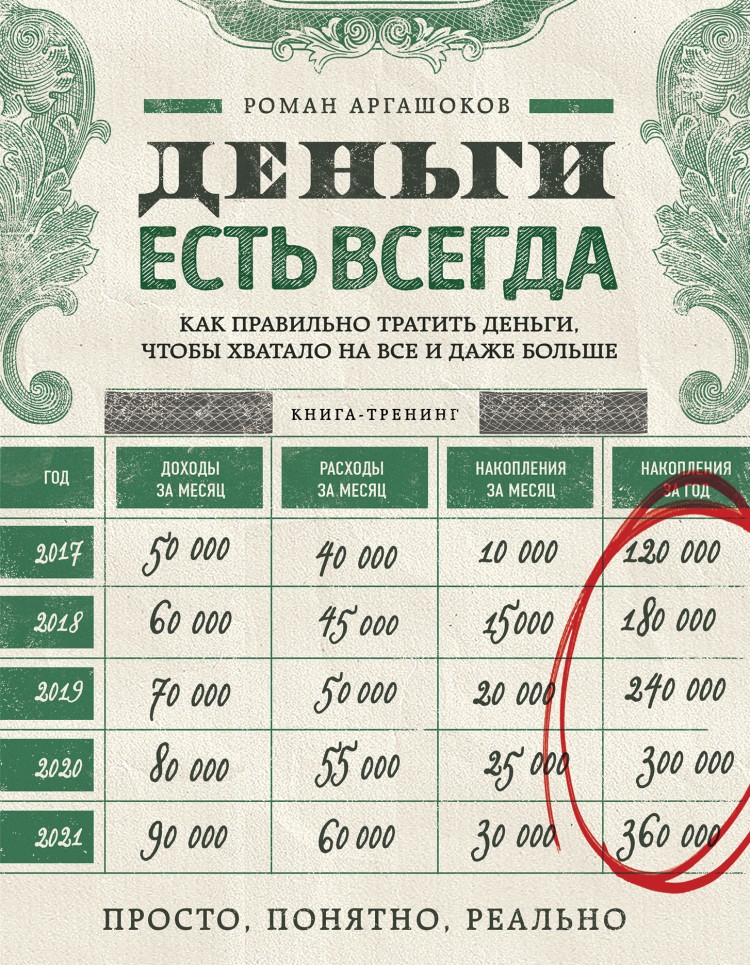

13. Четко следите за тратами и правильно распределяйте деньги.

Четко следите за тратами и правильно распределяйте деньги.

Лучше всего начать с распределения бюджета на еду, жилищно-коммунальные услуги, проезд и вещи первой необходимости. Все счета лучше оплачивать сразу и выделять «лишнюю» сумму денег, которую можно потратить на себя. Не забывайте и о денежке, которую можно положить в копилку и даже если вы не потратите её по назначению, то когда-нибудь она вам точно пригодится. Таким же образом можно раскидать мелочь по всем карманам курток, сумок, рюкзаков и так далее, особенно если холодные времена года уже закончились и отпала необходимость носить куртку. Скорее всего, об этой мелочи вы быстро забудете и спустя несколько месяцев будет приятно найти в кармашке «маленький бонус».

Копить деньги не так уж и сложно, как кажется на первый взгляд. Мы часто переплачиваем в магазинах, или когда ленимся выключить свет в комнате.

Да и питаться можно вкусно и полезно, если закупаться в оптовых магазинах, ведь там часто действуют акции, как: «два по цене одного» и т. д. А зарабатывать сейчас можно на всём: на продаже старых вещей, творчестве, хобби и так далее. Главное, чётко знать, для чего вы это делаете и тогда ваша мечта очень скоро осуществится.

д. А зарабатывать сейчас можно на всём: на продаже старых вещей, творчестве, хобби и так далее. Главное, чётко знать, для чего вы это делаете и тогда ваша мечта очень скоро осуществится.

Оцените статью

Сезонный разбор гардероба: сам себе стилист Развлечения на воде в Минске: яхта, вейкборд, катамаран, катер, кайтсерфинг Программирование для детей. С чего начать? 8 приложений для общения с носителями английского языка Ландшафтный дизайн Вашего участка. С чего же начать? Мы собрали для Вас несколько советов ТОП работ для удалёнки

4 шага, чтобы научиться правильно откладывать свободные средства

Я живу в Москве, работаю проджект-менеджером и зарабатываю 220 000 Р в месяц. Это в 2,3 раза больше, чем в среднем по городу. Почти у всех моих друзей зарплата ниже.

Тем не менее я едва укладываюсь в эти деньги. Вот мои приблизительные ежемесячные траты:

- На аренду квартиры — 55 000 Р. Она не класса люкс, но и не бабушкин вариант. Не хочу переезжать в другое место: очень люблю эту квартиру.

- На еду и кафешки — около 45 000 Р.

- Четыре сеанса в месяц у психолога — 32 000 Р. Я хожу к хорошему специалисту. До темы финансов мы с ней еще не дошли.

- На красоту — 20 000 Р: косметолог, подровнять стрижку, маникюр и педикюр, если хочется. Забота о внешнем виде приносит мне удовольствие.

- На одежду и обувь — 20 000 Р.

- Абонемент в студию стретчинга — 15 000 Р. Иначе мне сложно мотивировать себя на занятия спортом.

- На изучение английского — 10 000 Р.

Если что-то остается, то это тратится либо в отпуске, либо в сезон праздников на подарки.

Моя подруга, с которой я обсуждала эту тему, сказала, что я живу не по средствам и должна быть скромнее. Но, глядя на свои траты, я не вижу ничего лишнего и не могу отказаться ни от чего из списка без ущерба для психического состояния. К тому же мы живем один раз. Обидно всю жизнь экономить и оставить после себя состояние, так им и не воспользовавшись.

К тому же мы живем один раз. Обидно всю жизнь экономить и оставить после себя состояние, так им и не воспользовавшись.

С другой стороны, меня пугает, что у меня нет накоплений. Как найти баланс?

Настасья Соломина

психолог

Профиль автора

В своей проблеме вы не одиноки: 64% россиян живут без накоплений. Многих, как и вас, тревожит такая ситуация. На самом деле эту тревогу можно считать полезной: она подсказывает, что вам подходит, а что нет, что для вас важно и чего не хватает.

Похоже, вопрос накоплений связан для вас преимущественно с мыслями о потенциальных лишениях. Но чтобы начать копить и не чувствовать себя несчастной, попробуйте сконцентрироваться не на лишениях, а на ваших ценностях.

Такой подход поможет найти баланс и сформировать привычки, которые вам хотелось бы иметь в своей жизни.

Шаг 1

Анализируйте, зачем вам копитьОсновная причина, почему людям не удается внедрить в свою жизнь хорошие привычки, — это непонимание, как эти действия помогут приблизиться к важным целям. Если привычки, пусть и однозначно полезные, не связаны с ценностями человека, а то и противоречат им, то заставить себя что-то делать почти невозможно.

Если привычки, пусть и однозначно полезные, не связаны с ценностями человека, а то и противоречат им, то заставить себя что-то делать почти невозможно.

Терапия принятия для изменения поведения: контекстуально ориентированный подход — Национальный центр биотехнологической информации США, NCBI

Например, вы хотите научиться копить, но на самом деле вам хотелось бы скорее разнообразия, гедонизма, наслаждения моментом. В этом контексте может показаться, что экономить на чем бы то ни было — это как подрезать самой себе крылья.

Так что стоит начать с вопросов про смысл и ценности. Вот ключевые:

- Какую жизнь я хочу прожить? Чем вам важно занимать свои дни, чтобы чувствовать себя удовлетворенной и даже счастливой?

- Каким человеком я хочу быть? Какие личные качества вам важно воплощать, чтобы жить именно такой жизнью?

Ответив на эти вопросы, переходите к частностям. Могут ли накопления помочь вам быть таким человеком и жить такой жизнью? Как именно?

Чтобы сохранить мотивацию к долгосрочным изменениям, важно ставить финансовые цели, которые будут соответствовать вашим ценностям. О том, как определить ценности и начать действовать в соответствии с ними, подробно написано в книге «Перезагрузи мозг. Решение внутренних конфликтов» Стивена Хайеса и Спенсера Смита.

О том, как определить ценности и начать действовать в соответствии с ними, подробно написано в книге «Перезагрузи мозг. Решение внутренних конфликтов» Стивена Хайеса и Спенсера Смита.

/goals-for-life/

Конструктор Т—Ж: составьте свой список финансовых целей

Шаг 2

Загляните в будущее: отрезвляющие практикиЧтобы укрепить намерение развивать свои финансовые компетенции, стоит подумать о будущем — в краткосрочной и долгосрочной перспективе. Ведь сиюминутное удовольствие может в долгосрочной перспективе оказаться медвежьей услугой самой себе. Структурировать процесс поможет специальная таблица.

Как распланировать финансовое будущее: шаблон таблицы

Так может выглядеть заполненная таблица

| Чем я заплачу | Что я получу | ||

|---|---|---|---|

| Ничего не откладывать | В ближайшее время | Страх из-за отсутствия накоплений | Буду тратить, как привыкла. Никакого напряжения Никакого напряжения |

| В долгосрочной перспективе | Ощущение, что я подчиняюсь деньгам, а не деньги мне. Риск попасть в передрягу. Не смогу помочь родителям, если не дай бог что | Много исполненных желаний | |

| Начать откладывать 50 000 Р в месяц | В ближайшее время | Придется чаще ездить на общественном транспорте. Напряжение от перемен. Снижение уровня комфорта | Ощущение удовлетворенности от того, что приняла решение и придерживаюсь его |

| В долгосрочной перспективе | Придется жить с ощущением, что я себе в чем-то отказываю | 600 000 Р в год, которые можно инвестировать и со временем накопить на квартиру |

Ничего не откладывать

Чем я заплачу в ближайшее время

Страх из-за отсутствия накоплений

Что я получу в ближайшее время

Буду тратить, как привыкла. Никакого напряжения

Чем я заплачу в долгосрочной перспективе

Ощущение, что я подчиняюсь деньгам, а не деньги мне. Риск попасть в передрягу.

Не смогу помочь родителям, если не дай бог что

Риск попасть в передрягу.

Не смогу помочь родителям, если не дай бог что

Что я получу в долгосрочной перспективе

Много исполненных желаний

Начать откладывать 50 000 Р в месяц

Чем я заплачу в ближайшее время

Придется чаще ездить на общественном транспорте. Напряжение от перемен. Снижение уровня комфорта

Что я получу в ближайшее время

Ощущение удовлетворенности от того, что приняла решение и придерживаюсь его

Чем я заплачу в долгосрочной перспективе

Придется жить с ощущением, что я себе в чем-то отказываю

Что я получу в долгосрочной перспективе

600 000 Р в год, которые можно инвестировать и со временем накопить на квартиру

Когда заполните все столбцы таблицы, выделите цветом те пункты, которые для вас важнее всего, и окиньте взглядом результат. Прислушайтесь к своим ощущениям и сделайте выводы.

Кстати, долгосрочная перспектива — понятие растяжимое. Это может быть 5, 10, 20 лет. А может быть вообще пенсия.

И вот тут есть повод критично взглянуть на свои гедонистические порывы: ожидаемая продолжительность жизни женщин в России — 72—78 лет. Хочется верить, что, когда мы состаримся, она только увеличится.

Сборник Росстата «Мужчины и женщины России»PDF, 1,4 МБ

В любом случае это значит, что, если вы выйдете на пенсию в 60 лет, вам предстоит еще лет 20 жить в условиях ограниченного дохода. Попробуйте прикинуть, сколько вам надо ежемесячно откладывать уже сейчас, чтобы обеспечить себе счастливую, здоровую и активную старость.

Шаг 3

Ищите эмоциональные траты и способы облегчить процесс экономииКогда разберетесь с мотивацией и перспективами, наступит время практик из сферы финансовой грамотности. Подробнее можно, например, почитать в книге «Девушка с деньгами» или в Т—Ж. А пока расскажу про психологический лайфхак, который может пригодиться в процессе анализа расходов.

Вполне возможно, что часть ваших трат окажутся эмоциональными. Иногда бывает так: стало грустно, и вы едите пирожное, чтобы стало повеселее. Если при этом вы не голодны, то пирожное выполнит функцию эмоциональной регуляции, а не насыщения. То же самое часто происходит и с тратами.

Если при этом вы не голодны, то пирожное выполнит функцию эмоциональной регуляции, а не насыщения. То же самое часто происходит и с тратами.

Функциональный анализ расстройств питания — APA Psycnet

Например, вам может быть грустно идти на работу по осенней Москве, и вы заходите в любимое дорогое кафе. Тогда у утренних трат на кофе и яичницу будет неочевидная функция — добавить приятных красок в утро. Это не хорошо и не плохо само по себе, но осознание этих неочевидных процессов позволяет проявлять гибкость в выборе того, что вы делаете.

Так, вы можете найти новый и даже более эффективный способ достижения цели. Скажем, кто-то сможет заменить утренний кофе короткой практикой йоги или фрирайтинга. Если эффект тот же — ощущение уюта, возможность проснуться и взбодриться, то можно не платить больше без ущерба для психологического состояния.

/brainsystem/

Что делать, если вы не умеете копить

Важный момент: речь не идет о том, чтобы заменить все свои приятные ритуалы на что-то более экономичное. Задача этой практики — развить финансовую осознанность, то есть принимать больше неавтоматических решений.

Задача этой практики — развить финансовую осознанность, то есть принимать больше неавтоматических решений.

Повысить осмысленность решений поможет внимание к контексту, в котором вы принимаете финансовые решения. Возможно, какие-то обстоятельства в вашей жизни способствуют тратам, которые вы хотели бы снизить. Например, вы ходите в магазин без списка и покупаете шампанское по акции, хотя давно хотели отказаться от алкоголя. Простое нововведение — онлайн-заказ продуктов по списку — снизит риск непредвиденных расходов.

Друзья и близкие тоже могут быть частью этого контекста — подумайте, как они могут влиять на ваше финансовое поведение. Или технологии — они могут способствовать нежелательным тратам, если вы подключите оповещения о скидках от любимых магазинов. Или, наоборот, помогут копить, если вы настроите автоматический перевод небольшого процента от зарплаты на накопительный счет.

Вот несколько приемов, про которые не стоит забывать.

Подкрепляйте желаемое поведение и отмечайте успехи. Позитивное подкрепление, проще говоря награда, — один из надежных методов изменить поведение. Подумайте, как вы могли бы поощрять себя за желаемое поведение, например за перевод денег на накопительный счет.

Позитивное подкрепление, проще говоря награда, — один из надежных методов изменить поведение. Подумайте, как вы могли бы поощрять себя за желаемое поведение, например за перевод денег на накопительный счет.

/guide/fingramota/

Как научиться экономить и копить при маленькой зарплате

Идите за любопытством. Копить деньги не равно страдать. Мы можем научиться воспринимать свои финансовые процессы как приключение. Можно как-то геймифицировать процесс накоплений. Или привлечь к процессу кого-то из близких, чтобы обсуждать сложности и достижения либо, например, двигаться к финансовым целям наперегонки. Придумайте свои правила.

Начните с того, что вы на 100% готовы делать. Реальный маленький шаг по направлению к тому, что для вас важно, лучше фантазий о больших шагах. Выделите возможные направления вашего финансового развития и пропишите конкретные действия, которые можно предпринять. А затем выберите самое легкое и совершите его.

Шаг 4

Отслеживайте черно-белое мышлениеВ достижении баланса поможет и еще один навык — замечать и корректировать так называемое дихотомическое мышление, то есть восприятие ситуации по принципу «все или ничего».

Роль дихотомического мышления и твердости в перфекционизме — Pubmed

Например, из вашей формулировки «обидно всю жизнь экономить и оставить после себя состояние, так им и не воспользовавшись» выходит, что вариантов всего два: тратить всю зарплату и быть счастливым человеком или чахнуть на злате, так и не попробовав жизнь на вкус.

Но ведь существует огромное количество градаций между этими полюсами. Какие-то из них и будут отражать подходящий лично вам баланс между комфортной жизнью и умением откладывать на безбедное будущее. Попробуйте представить себе эти варианты и пропишите, как именно в контексте вашей жизни могли бы выглядеть разные подходы к тратам.

/spreadsheet-v2/

Как я анализирую траты с таблицей Т—Ж

Варианты подходов к тратам

| Будущее — 100%, настоящее — 0% | Экономить всю жизнь, не пользоваться деньгами, копить |

| Будущее — 75%, настоящее — 25% | Откладывать очень много, но позволять себе радостные траты |

| Будущее — 50%, настоящее — 50% | Формировать подушку безопасности, иметь деньги на случай заболевания, смены работы или вида деятельности. Ставить финансовые цели и идти к ним. Откладывать на пенсию Ставить финансовые цели и идти к ним. Откладывать на пенсию |

| Будущее — 25%, настоящее — 75% | Откладывать несущественную часть ежемесячного бюджета, а остальное тратить |

| Будущее — 0%, настоящее — 100% | Тратить все заработанное сразу, не откладывать ничего |

Градаций можно сделать больше

Варианты подходов к тратам:

- будущее — 100%, настоящее — 0%. Экономить всю жизнь, не пользоваться деньгами, копить;

- будущее — 75%, настоящее — 25%. Откладывать очень много, но позволять себе радостные траты;

- будущее — 50%, настоящее — 50%. Формировать подушку безопасности, иметь деньги на случай заболевания, смены работы или вида деятельности. Ставить финансовые цели и идти к ним. Откладывать на пенсию;

- будущее — 25%, настоящее — 75%. Откладывать несущественную часть ежемесячного бюджета, а остальное тратить;

- будущее — 0%, настоящее — 100%. Тратить все заработанное сразу, не откладывать ничего.

Градаций можно сделать больше.

Поиск баланса и умение отслеживать автоматические обобщения позволят внимательнее присматриваться к реальным обстоятельствам. А еще замечать, каких навыков недостает, чтобы улучшить ситуацию. Возможно, вам стоит научиться подсчитывать траты и выделять, какие из них вовсе не обязательные.

Расходы обязательные и не очень — «Финансовая грамотность в вузах»

Что в итоге

Когда вы определите ценности, проанализируете траты и их контекст, будет легче начать копить. Вы поймете, от каких покупок можно безболезненно отказаться. Когда перед вами встанет вопрос, купить или сэкономить, используйте эту ментальную практику.

Представьте, что стоящий перед вами вопрос — это точка, в которой вы можете сделать выбор. Сопоставьте варианты действий с тем результатом, к которому вы хотите прийти, — вашими ценностями.

/bright-future-ahead/

Планы на жизнь: 20 финансовых целей на долгий срок

Например, вы хотите баланса в финансовой сфере, заботиться о себе настоящей и будущей, принимать взвешенные решения и жить полной жизнью. В таком случае траты на образование, психолога, спорт могут привести к реализации ваших ценностей. А вот покупка в кредит курса по прокачке денежного мышления за 100 000 Р — едва ли.

В таком случае траты на образование, психолога, спорт могут привести к реализации ваших ценностей. А вот покупка в кредит курса по прокачке денежного мышления за 100 000 Р — едва ли.

Как принимать сложные решения

| Примеры ценностей | Решение, которое соответствует ценности | Решение, которое не соответствует ценности |

|---|---|---|

| Баланс в финансовой сфере | Пройти бесплатное обучение | Взять кредит на курс по прокачке денежного мышления за 100 000 Р |

| Забота о здоровье | Найти психолога и заняться спортом | Тратить деньги на сигареты |

| Помощь другим | Регулярно перечислять деньги в фонды и НКО | Отдавать деньги людям, которые собирают пожертвования в метро |

| Забота об экологии | Сортировать мусор | Выкидывать одежду |

Баланс в финансовой сфере

Решение, которое соответствует ценности

Пройти бесплатное обучение

Решение, которое не соответствует ценности

Взять кредит на курс по прокачке денежного мышления за 100 000 Р

Забота о здоровье

Решение, которое соответствует ценности

Найти психолога и заняться спортом

Решение, которое не соответствует ценности

Тратить деньги на сигареты

Помощь другим

Решение, которое соответствует ценности

Регулярно перечислять деньги в фонды и НКО

Решение, которое не соответствует ценности

Отдавать деньги людям, которые собирают пожертвования в метро

Забота об экологии

Решение, которое соответствует ценности

Сортировать мусор

Решение, которое не соответствует ценности

Выкидывать одежду

Что делать?Читатели спрашивают — эксперты отвечают

Задать свой вопрос

Как правильно копить деньги на квартиру или другие цели в Казахстане

Опубликовано:

KZ / Владимир Третьяков

KZ / Владимир ТретьяковЧтобы купить собственную квартиру, необходимо иметь определенную сумму денег. Однако путь к достижению этой цели может оказаться гораздо сложнее без четкого плана действий. Подробнее об этой читайте в материале NUR.KZ.

Многие казахстанцы стремятся приобрести жилье, машину и так далее. Однако финансовое положение граждан может сильно отличаться – доходы одних позволяют быстро накопить нужную сумму, а у других этот процесс займет длительное время.

Но в обоих случаях накопление должно производиться «правильно», чтобы денег одновременно хватало на неотложные нужды и для откладывания в копилку.

Для этого важно предусмотреть несколько пунктов и понимать, что процесс может оказаться достаточно долгим.

Расходы важнее заработка

Обычно казахстанцы оценивают свое финансовое положение исходя из размера заработка.

Например, один человек, имея зарплату в 150 тыс. тенге, может предположить, что будет откладывать конкретную часть денег ежемесячно. Допустим, это 30 тыс. тенге.

Допустим, это 30 тыс. тенге.

Однако на деле он может столкнуться с недостатком средств и необходимостью потратить то, что планировалось отложить.

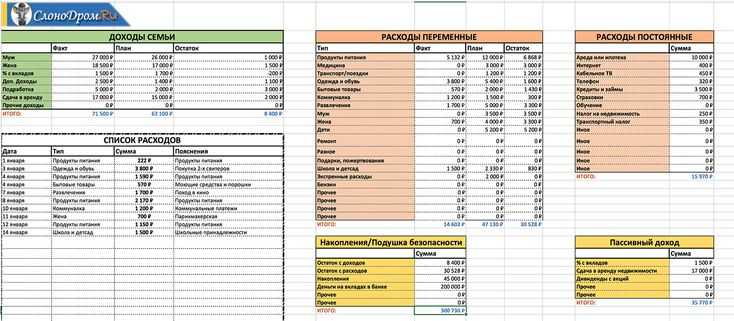

Иллюстративное фото: NUR.KZ / Петр КарандашовПоэтому первое, что нужно сделать перед тем, как начать копить, – подсчитать уровень своих обязательных расходов, которые включают:

- коммунальные услуги и аренду, если жилье съемное;

- продукты питания;

- рассрочки и кредиты, если они имеются;

- услуги мобильного интернета;

- ежемесячный проезд на общественном транспорте;

- одежду, подгузники и так далее.

То есть нужно узнать, сколько денег будет неизбежно потрачено за месяц. Для этого необходимо вести свой личный бюджет и считать буквально каждую покупку.

Только когда будет известна сумма обязательных расходов и можно будет узнать месячную стоимость своего проживания.

А еще выяснится, на что зарплата тратится просто так.

Например, будет наглядно видно, какие расходы можно сократить: перекусы, платные подписки, ненужные покупки. В итоге даже можно сменить аренду на госпрограммы, чтобы сэкономить на жилье, и так далее.

В итоге даже можно сменить аренду на госпрограммы, чтобы сэкономить на жилье, и так далее.

К сожалению, даже с подсчетом расходов может выясниться, что все доходы отдельного человека или семьи неизбежно тратятся без возможности отложить что-либо в запас. В этом случае необходимо задуматься об увеличении заработка.

Иллюстративное фото: sorrapong / Getty ImagesКак увеличить доход

Как бы банально это не звучало, но единственный способ сделать так, чтобы денег хватало на накопления – начать зарабатывать больше.

При этом увеличение доходов может производиться двумя путями:

- ростом объема работы – то есть брать дополнительную нагрузку, что однако может отрицательно сказаться на общем здоровье;

- ростом квалификации – например, пройти обучающие курсы или сменить профессию. Это может потребовать некоторого времени и сил, но также имеются бесплатные варианты.

Следует понимать, что без увеличения уровня дохода и контроля своих затрат финансовое положение не изменится. Поэтому важно уделить данному вопросу достаточно времени и сил.

Поэтому важно уделить данному вопросу достаточно времени и сил.

Нужна конкретная цель

Как только появится возможность откладывать часть средств на жилье или другие цели, нужно поставить себе конкретную цель с точным указанием суммы и даты. Это поможет сконцентрировать усилия и не сбиться с курса.

Иллюстративное фото: freepik.comНапример, если нужно купить жилье в ипотеку по льготной программе, то целью будет первоначальный взнос. То есть можно записать ее как:

Первоначальный взнос – 1 800 000 тенге – сумму накоплений в месяц – срок достижения цели.

Также можно ставить промежуточные небольшие цели, что может помочь в мотивации к накоплению.

Другими словами, чтобы начать копить деньги, нужно сначала понять, сколько денег вы тратите в месяц. Далее либо попытаться оптимизировать расходы, либо повышать уровень доходов.

Затем, когда финансовое положение позволит откладывать какие-либо суммы денег, ставить конкретные цели со сроками.

Следует понимать, что этот процесс может занять много времени, но в итоге вы сможете выработать правильные финансовые привычки и улучшить свое экономическое положение.

Оригинал статьи: https://www.nur.kz/nurfin/personal/1976110-kak-pravilno-kopit-dengi-na-kvartiru-ili-drugie-tseli-v-kazahstane/

Как копить деньги правильно: почему не получается откладывать

1. Не научили копить в семье

Планирование финансов — одна из привычек, которую человек копирует у родителей или бабушек/дедушек. Если в семье было не принято откладывать, деньги легко и запросто брались в долг (а более поздние времена — в кредит), то эти привычки легко переходят у ребёнка и во взрослую жизнь. Однако нельзя винить во всём родителей. Они жили в других экономических реалиях, где зарплата была стабильной, цены — предсказуемыми, банк и страховая компания — государственными. Что бы ни случилось, всегда можно было рассчитывать на аванс или кассу взаимопомощи. Многие просто не видели необходимости в накоплениях.

Многие просто не видели необходимости в накоплениях.

Если в семье вам не подали пример правильного ведения бюджета, то всегда есть возможность научиться вести его самостоятельно. На помощь вам придут сайты, книги и обучающие тренинги по планированию финансов.

2. Не хватает знаний о том, как можно сохранить свои деньги

Нестабильная ситуация в экономике России вынуждает людей быть осторожными. В итоге многие из них не доверяют даже депозитам. Новые инструменты сохранения денег (доходные карты, полисы НСЖ, акции, облигации, ПИФы и др.) осваиваются с большим трудом. Это кажется сложным, непонятным и порождает страх потерять накопления. Далеко не все знают о положенных им льготах и налоговых вычетах. А значит, часть денег, положенных человеку по закону, теряется.

Если не хватает знаний, никогда не поздно начать получать их. Следите за появлением новых банковских продуктов, изучайте возможности инвестирования, узнавайте о защите вкладов и страховых гарантиях — и откладывайте деньги туда, где надёжно.

3. Не хватает мотивации

Многие начинают откладывать деньги ради денег. И в итоге срываются, ибо сами по себе накопления удовольствия не приносят. Если нет конкретной цели, на которую хочется накопить, то процесс откладывания превращается в бесконечную унылую повинность. Если цель размыта (например, купить дом), то кажется недостижимой. А если её описать подробнее (дом кирпичный, площадь такая-то, расположен в таком-то районе), то каждая отложенная сумма будет осознанно приближать к этой цели: к фундаменту, стенам, рабочим, материалам, а в конце концов — и к долгожданному новоселью!

Найдите цель, ради которой вам захочется копить. Опишите её максимально конкретно. Узнайте, сколько она «стоит». И начинайте откладывать деньги, вдохновляясь возможностью достижения этой цели.

4. Мешают привычки

И это не только про алкоголь или курение, на которые сейчас уходит втрое больше, чем прежде. Ежедневные обеды в кафе, поездки на такси, страсть к распродажам и модным гаджетам, неудержимый шопинг — это лишь малая часть привычек, с помощью которых вы лишаетесь львиной доли бюджета. С привычками тяжело расстаться, но если они слишком дороги, то мешают копить деньги и достигать настоящих, больших целей.

С привычками тяжело расстаться, но если они слишком дороги, то мешают копить деньги и достигать настоящих, больших целей.

Начните вести учёт расходов, вычислите и устраните ваших «пожирателей денег». Часть вредных привычек можно заменить на полезные. Например, «прогулять премию» легко заменить на «порадовать себя чем-то маленьким, а остаток премии отложить».

5. В голове поселились вредные убеждения

— «Не были богатыми — нечего и начинать».

— «Честным способом много не заработаешь».

— «Инфляция всё сожрёт».

— «Завтра придёт — завтра и подумаем».

— «Да что я могу отложить? Копейки!».

— «Пусть богачи деньги считают, нам считать нечего».

— «Копи, не копи, а государство найдёт способ отобрать».

Эти и многие другие мысли призывают опустить руки и жить сегодняшним днём. Они убеждают, что человек беден, и что деньги — удел лишь воров и бизнесменов. И именно такие мысли в конечном счёте мешают копить и планировать крупные покупки.

Если вы обнаружили у себя подобные убеждения — спешите расстаться с ними поскорее. Читайте биографии бизнесменов, слушайте мотивационных ораторов, осваивайте психологические практики избавления от этих мыслей-вирусов. И начинайте откладывать.

6. Лень копить

Часто за этой причиной скрывается банальное нежелание разбираться в вопросах накоплений. Это кажется сложным, лишающим свободы, немодным. К лени присоединяются неорганизованность, эмоциональность и частые срывы, когда отложенное тратится в один миг на сиюминутную слабость.

Найдите свою личную мотивацию копить деньги. Это может быть не только крупная покупка или долгосрочная цель (например, пенсия). Возможно, вас вдохновит желание научить своего ребёнка правильному распоряжению деньгами, показать пример, достичь чего-то собственными усилиями.

7. Малый доход

Этот пункт не зря стоит в конце. Людей, у которых по-настоящему низкие доходы, в разы меньше, чем тех, кто оправдывает этим отсутствие накоплений. Потому так важно сначала сбалансировать доходы/расходы, замотивировать себя вдохновляющей целью и отсечь вредные мысли и привычки. И уже потом ставить диагноз вашему бюджету.

Потому так важно сначала сбалансировать доходы/расходы, замотивировать себя вдохновляющей целью и отсечь вредные мысли и привычки. И уже потом ставить диагноз вашему бюджету.

Если вам катастрофически не хватает денег даже при правильном подходе к тратам — срочно ищите способы увеличить доход. Новая работа, подработка, переквалификация — всё это принесёт в ваш бюджет больше денег, а значит, появится возможность откладывать.

Помните: отложить деньги можно практически с любой суммы. Важно делать это регулярно и ввести в привычку. И тогда всё получится!

Начните откладывать прямо сейчас. Сделайте первый шаг к финансовой свободе, к уверенности в завтрашнем дне, к исполнению ваших желаний!

Сначала заплати себе: Минфин посоветовал копить деньги правильно

Экономика 263

Поделиться

Откладывать часть денег можно даже с небольшой зарплаты. Нужны лишь желание и цель, а один из важных принципов — сначала заплати себе. «Рецептами» формирования накоплений с NEWS.ru поделилась консультант-методист по финансовой грамотности Минфина РФ Анастасия Бондаренко.

Нужны лишь желание и цель, а один из важных принципов — сначала заплати себе. «Рецептами» формирования накоплений с NEWS.ru поделилась консультант-методист по финансовой грамотности Минфина РФ Анастасия Бондаренко.

«Если подорожает проезд в транспорте или услуги ЖКХ, вы же найдете возможность их оплатить. Тогда почему нельзя в первую очередь заплатить себе?» — аргументировала эксперт.

Другим принципом она назвала регулярность отчислений. Надо выбрать такую, чтобы было комфортно копить — раз в месяц, каждую неделю или совсем немного, но ежедневно.

А вот отложенную сумму лучше убрать из доступного оборота, советует Бондаренко: «В качестве инструмента для сбережений можно выбрать депозит в банке, покупку облигаций федерального займа или паевых инвестиционных фондов и другие».

Однако если владелец копит на непредвиденный случай, он должен иметь возможность при необходимости сразу снять нужную сумму. А вот если цель отложена во времени, например, достойная пенсия, и рисковать сбережениями нельзя, можно использовать индивидуальный пенсионный план или банковский депозит, пояснила эксперт.

Подписаться

Авторы:

- Ирина Краснова

ЖКХ Россия Экономика

- 19 сен

В мире образования: в России изобретателей воспитывают с детства

- 15 сен

Культурная среда: школы искусств становятся кузницами талантов

- 14 сен

«Точки роста»: как российские школьники знакомятся с цифровыми технологиями

Что еще почитать

Снижение цен на золото может привести к росту безработицы в Забайкалье

193

Анна Казак

ЧитаМинэк Забайкалья заявил, что может предложит инвесторам 280 месторождений

294

Анна Казак

Чита«Пророчество» про 19 сентября: эзотерики расшифровывают странную фразу Жириновского

20044

Анна Белова

Стало известно о конфликте Сергея Пускепалиса в ресторане из-за Украины

Фото 28498

Светлана Хохрякова

Пан или пропал: Россия пошла ва-банк с референдумами

17929

Дмитрий Попов

Что почитать:Ещё материалы

В регионах

Жительницы Улан-Удэ становятся проститутками ради уплаты долгов и помощи близким

16145

Улан-УдэРоксана Родионова

В Магнитогорском драмтеатре рассказали о режиссере Сергее Пускепалисе, погибшем в ДТП

8294

ЧелябинскАльбина Хохлова

Костромские проблемы: в наших лесах исчезли грибы

6707

Кострома«Надо настраиваться»: стилист в Улан-Удэ предсказала возвращение моды нулевых годов

Фото 5605

Улан-УдэСэсэг Жигжитова

Начальник свердловского ТУ Росимущества Сергей Зубенко с молчаливого согласия федерального руководителя Вадима Яковенко тормозит развитие строительной отрасли в Екатеринбурге

Фото 4747

ЕкатеринбургМаксим Бойков

Вопрос о строительстве второго моста через Волгу в Костроме движется, но не так быстро как хотелось бы

4061

Кострома

В регионах:Ещё материалы

Как научить ребенка копить деньги

Недаром говориться: знал бы, где ребенок упадет, соломки бы подстелил. Все падения предусмотреть невозможно, но об одной подушке безопасности родители для своего ребенка позаботиться могут.

Все падения предусмотреть невозможно, но об одной подушке безопасности родители для своего ребенка позаботиться могут.

О том, как сформировать привычку у ребенка не тратить все полученные деньги сразу, а копить их, рассказывают психолог Центра семейной психологии Līna и семейный психолог Йоланта Усиня и эксперт Института финансов Swedbank Эвия Кропа.

Говорите о деньгахРодители, избегающие разговоров о деньгах, только вредят своим детям. Ребенок обеспечивается всем необходимым, но реальную ценность денег он не осознает. Семья – это место, где ребенок впервые сталкивается с деньгами, поэтому очень важно, чтобы родители с детьми открыто беседовали не только том, как деньги зарабатываются, но и о том, как грамотно их потратить. Конечно же, делать это нужно соответствующим возрасту ребенка способом.

Подарите ребенку копилку Как показывает проведенный Swedbank опрос, молодые люди, которых в детстве родители научили копить деньги в копилке, и в подростковом возрасте откладывают деньги чаще, чем те, у кого такой традиции в семье не было, соответственно, 84% и 70%*. Дети постарше могут копить деньги на своем банковском счете, а для маленького ребенка самым подходящим способом накопления является копилка, которую ребенок может подержать в руках, рассмотреть и потрясти. Именно поэтому в этом возрасте рекомендуется копить деньги в монетах, так как пять монет по одному евро ребенку могут показаться более ценными, чем одна купюра в пять евро. Копилка может быть прозрачной, чтобы ребенку было видно, что денег становится больше.

Дети постарше могут копить деньги на своем банковском счете, а для маленького ребенка самым подходящим способом накопления является копилка, которую ребенок может подержать в руках, рассмотреть и потрясти. Именно поэтому в этом возрасте рекомендуется копить деньги в монетах, так как пять монет по одному евро ребенку могут показаться более ценными, чем одна купюра в пять евро. Копилка может быть прозрачной, чтобы ребенку было видно, что денег становится больше.

Если для детей постарше для мотивации может быть достаточно самого движения к цели (которой чаще всего является одежда, развлечения, электроника и подарки), то для малышей большую роль играет поддержка процесса накопления. Тут вам могут помочь наглядные пособия – будь то различные декоры или календарь, в котором ребенок может следить, сколько ему еще нужно накопить до заветной покупки. Хвалите ребенка за его небольшие победы на пути к мастерству – возможно, поощрение родителей на полпути к цели придаст ему еще больше азарта и уверенности в себе.

Чтобы побудить ребенка откладывать деньги на какую-нибудь определенную вещь, пообещайте, что в случае, если ему удастся накопить половину стоимости заветной покупки, то вторую часть суммы добавите вы. Очень важно следить за тем, чтобы цель накопления была соизмеримой, так как накопить на игровую площадку ребенку самостоятельно вряд ли удастся, а купить новый велосипед с помощью родителей – вполне.

Показывайте пример и копите сами Ребенок – это зеркало семьи. В нем отражаются как хорошие черты, так и недостатки родителей. Если родители сами не создают накоплений, сформировать эту привычку у ребенка будет сложнее. Поэтому создавайте накопления и говорите об этом ребенку! Например, расскажите, что летом вы бы хотели провести отпуск у моря и поэтому уже сейчас каждый месяц откладываете деньги на поездку. Попросите и ребенка рассказать вам о своих желаниях и вместе обсудите, каким способом эту цель можно достичь и сколько времени на это потребуется. Если вы создаете накопление на будущее ребенка, он должен знать об этом. Ребенок должен осознавать, насколько важно испытывать чувство уверенности, зная, что к 18 годом ему будет доступна определенная сумма, которую он сможет направить на оплату учебы, покупку автомобиля или первый взнос по ипотеке.

Если вы создаете накопление на будущее ребенка, он должен знать об этом. Ребенок должен осознавать, насколько важно испытывать чувство уверенности, зная, что к 18 годом ему будет доступна определенная сумма, которую он сможет направить на оплату учебы, покупку автомобиля или первый взнос по ипотеке.

Более крупные суммы ребенок обычно получает на день рождения или именины, так как бабушки, дедушки и другие родственники, как правило, дарят деньги. Зачастую родители уговаривают детей не тратить эти деньги на пустяки, а положить их в копилку или, например, купить, новый школьный ранец. Однако это не совсем честно по отношению к ребенку. Интересно, как бы вы себя чувствовали, если бы вам в день зарплаты кто-то сказал, что у вас не будет ни нового платья, ни вожделенного телефона, поскольку все полученные деньги следует положить на сберегательный счет? Или, например, вам подарили бы деньги с указанием, что вся сумма должна быть направлена на покупку кастрюль… Расскажите ребенку, что он сам потом пожалеет о том, что потратил все подаренные деньги на сладости, но в то же время уважайте его выбор. Будет замечательно, если вам удастся договориться о том, что небольшую часть денег ребенок потратит на пустяковые, но приятные для себя вещи, а основную сумму положит в копилку для какой-нибудь более важной покупки.

Будет замечательно, если вам удастся договориться о том, что небольшую часть денег ребенок потратит на пустяковые, но приятные для себя вещи, а основную сумму положит в копилку для какой-нибудь более важной покупки.

Будьте терпеливы и учите терпению ребенка. Не потакайте всем капризам ребенка и не спешите сразу покупать все, что он захочет. Денег, чтобы сразу купить все необходимое или желаемое, хватает не всегда, и ребенок должен это понимать. Чтобы добиться этого, вы тоже должны научиться не спускать все деньги в день зарплаты и не попадаться на обещанные скидки, а постепенно идти к своей цели с помощью создания накоплений.

Выдавайте карманные деньги на неделюШкольнику лучше выдавать ранее оговоренную сумму на карманные расходы, при чем, решение о том, как их потрать, должен принимать сам ребенок. Выбор между покупкой сладостей и посещением кино в выходные станет первым, но очень важным шагом ребенка к планированию собственного бюджета. При этом, чтобы ребенок понимал цену деньгам, будьте достаточно строги, например, если карманные деньги закончились уже в четверг, не уступайте и следующую сумму выдавайте только в понедельник. Ребенок должен научиться жить от зарплаты до зарплаты. Очень важно обсудить с ребенком и принципы правильного питания, что не получилось так, что ребенок, экономя деньги, всю неделю живет впроголодь.

При этом, чтобы ребенок понимал цену деньгам, будьте достаточно строги, например, если карманные деньги закончились уже в четверг, не уступайте и следующую сумму выдавайте только в понедельник. Ребенок должен научиться жить от зарплаты до зарплаты. Очень важно обсудить с ребенком и принципы правильного питания, что не получилось так, что ребенок, экономя деньги, всю неделю живет впроголодь.

*В ходе организованного Институтом финансов Swedbank исследования в конце 2013 года было опрошено свыше 3400 молодых людей в возрасте от 15 до 19 лет. Исследование проводилось в рамках конкурса освоения финансовых навыков «Юный финансовый эксперт 2014».

7 мест, где можно сохранить лишние деньги

Независимо от того, получили ли вы наследство, получили премию на работе или получили прибыль от продажи дома, дополнительные деньги дают вам возможность увеличить свои сбережения и, возможно, достичь цели, такой как как копилку на первоначальный взнос на новую машину. Но решить, где лучше всего спрятать деньги, не всегда просто.

Окупаемость инвестиций — важный фактор, который следует учитывать, но ликвидность и период времени, прежде чем вам понадобится доступ к наличным деньгам, также важны. Безопасность и инвестиционные затраты также следует учитывать при определении того, где вы должны сэкономить свои деньги.

Имея это в виду, рассмотрим несколько вариантов.

1. Высокодоходный сберегательный счет

Высокодоходный сберегательный счет является привлекательным вариантом для тех, кто хочет приумножить свои сбережения, имея легкий доступ к деньгам, на всякий случай.

Для сравнения доходность традиционных сберегательных счетов обычно очень низка, всего 0,01% годовых. Но самые высокодоходные сберегательные счета зарабатывают более 1% годовых.

Вы можете открыть сберегательный счет, чтобы создать резервный фонд или отложить на отпуск или ремонт дома, сохраняя при этом безопасность и ликвидность.

Если вам нужно время от времени получать доступ к части ваших денег, ограничения сберегательного счета могут быть проблемой. В зависимости от политики банка может быть установлен лимит до шести снятий или переводов в месяц.

В зависимости от политики банка может быть установлен лимит до шести снятий или переводов в месяц.

Следует также отметить, что сберегательный счет с высокой доходностью может предлагать бонус за регистрацию или процентную ставку, но вам, вероятно, придется поддерживать значительный минимальный баланс на счете, чтобы получить более высокую ставку.

2. Депозитный сертификат (CD)

Основное различие между сберегательным счетом и депозитным сертификатом заключается в том, что компакт-диск блокирует ваши деньги на определенный срок. При досрочном снятии наличных с вас будет взиматься штраф.

CD могут быть невыгодны, когда процентные ставки низкие. Но они также защищают вкладчиков от падения процентных ставок, поскольку позволяют зафиксировать фиксированную ставку.

Хотя долгосрочные депозитные сертификаты предлагают лучшие процентные ставки, вы не можете получить доступ к средствам в течение этого времени без уплаты штрафа в большинстве случаев.

Одна из стратегий увеличения вашего дохода — открыть несколько компакт-дисков, срок действия которых истекает в разное время. Это называется ладдеринг CD. Лестничная структура обеспечивает гибкость и меньший риск, чем один большой компакт-диск с одной датой погашения. Имея несколько краткосрочных и долгосрочных компакт-дисков, вы можете воспользоваться более высокими процентными ставками без особого риска и при этом иметь возможность воспользоваться более высокими процентными ставками в будущем.

Это называется ладдеринг CD. Лестничная структура обеспечивает гибкость и меньший риск, чем один большой компакт-диск с одной датой погашения. Имея несколько краткосрочных и долгосрочных компакт-дисков, вы можете воспользоваться более высокими процентными ставками без особого риска и при этом иметь возможность воспользоваться более высокими процентными ставками в будущем.

3. Счет денежного рынка

Если вы хотите иметь безопасное место для хранения дополнительных наличных денег, которые предлагают более высокую доходность, чем традиционный текущий или сберегательный счет, подумайте о счете денежного рынка. Счета денежного рынка похожи на сберегательные счета, но обычно по ним выплачиваются более высокие проценты и может быть предложено ограниченное количество чеков и транзакций по дебетовым картам в месяц.

Счета денежного рынка предлагают легкий доступ к вашим деньгам, и они безопасны, если ваше банковское учреждение застраховано на федеральном уровне. Большинство банков и кредитных союзов застрахованы Федеральной корпорацией по страхованию депозитов (FDIC) или Национальным фондом страхования акций кредитных союзов (NCUSIF), что обеспечивает защиту индивидуальных владельцев счетов на сумму до 250 000 долларов США на депозитах в одном учреждении.

Если вы не хотите надолго связывать свои средства на CD, хорошей альтернативой может стать счет денежного рынка. Обычно существуют минимальные требования к депозиту для открытия счета денежного рынка или для получения наилучшей годовой процентной доходности (APY). И обязательно спросите обо всех сборах, которые вы можете понести, таких как ежемесячные платежи за счет и штрафы.

4. Текущий счет

Текущий счет в застрахованном банке или кредитном союзе является очень безопасным местом для размещения ваших денег; однако это не обязательно лучшее место для экономии денег.

Вместо этого расчетные счета должны использоваться в первую очередь для хранения денег, которые вы тратите на повседневные необходимые расходы. Текущие счета очень ликвидны и имеют право выписывать чеки, доступ к банкоматам и дебетовые карты. Снятие средств может быть произведено в любое время, и нет никакого риска для вашего основного капитала.

Несмотря на то, что это не является обычным явлением, существуют расчетные счета, которые предлагают достойную доходность. Но эти счета не должны быть вашим основным местом хранения сбережений.

Но эти счета не должны быть вашим основным местом хранения сбережений.

Плата обычно является номинальной или не взимается, если вы поддерживаете минимальный баланс, устанавливаете прямой депозит или используете свою дебетовую карту определенное количество раз в месяц.

5. Казначейские векселя

Большинство расчетных и сберегательных счетов, депозитных сертификатов и счетов денежного рынка предлагают страхование депозитов на сумму до 250 000 долларов. Это важное преимущество.

Но предположим, вам нужно припрятать более 250 000 долларов. В этом случае вы, возможно, захотите взглянуть на казначейские векселя США, или казначейские векселя, которые являются федеральными краткосрочными долговыми обязательствами со сроком погашения один год или меньше. Чем больше срок погашения, тем больше процентов зарабатывает инвестор.

Казначейские векселя также имеют то преимущество, что они ликвидны и их легко покупать и продавать. Кроме того, они чрезвычайно безопасны и не имеют риска потери основной суммы долга, поскольку они являются долгом, принадлежащим правительству США.

ГКО продаются на вторичном рынке, например, через брокера или инвестиционный банк, или на аукционе на сайте TreasuryDirect. Они продаются инвесторам по цене ниже номинала.

6. Краткосрочные облигации

Если вы планируете оставить свои деньги как минимум на пять лет, рассмотрите варианты, которые больше похожи на инвестиции, чем на сбережения. Инвестиции могут принести более высокую прибыль, но все инвестиции сопряжены с риском потери части или всех ваших денег.

В отличие от казначейских векселей, краткосрочные облигации не защищают основную сумму. Вы можете обнаружить, что когда вы снимаете свои деньги, вы не только не получаете проценты, но и теряете часть основной суммы.

Например, взаимный фонд, инвестирующий в краткосрочные облигации, может немного вырасти, но если процентные ставки вырастут, стоимость фонда, скорее всего, снизится. Это потому, что цены на облигации обычно падают, когда процентные ставки растут. Чем дольше дюрация облигации, тем более она уязвима к колебаниям курса. Вот почему некоторые инвесторы предпочитают краткосрочные облигации.

Вот почему некоторые инвесторы предпочитают краткосрочные облигации.

7. Более рискованные варианты: акции, недвижимость и золото

Некоторые люди склонны к высокому риску, в то время как другим подходят только безопасные инвестиции, особенно если они пенсионеры или близки к пенсионному возрасту.

Акции, например, могут принести высокую прибыль, хотя инвесторам придется переносить неизбежные взлеты и падения рынка. Хорошим местом для начала является индексный фонд S&P 500, в который входят крупнейшие, глобально диверсифицированные американские компании во всех отраслях. Это, как правило, делает его менее рискованным, чем другие варианты инвестирования, и со временем приносит инвесторам около 10 процентов в год.

Если вы хотите сделать долгосрочную инвестицию, вы можете подумать о покупке дома и возможной его аренде. Однако ставки по ипотечным кредитам растут, инфляция высока, а предложения жилья не хватает, поэтому поиск и приобретение подходящей недвижимости может стать более сложной задачей.

Еще один популярный вариант инвестиций — особенно в трудные экономические времена — это золото. Некоторые инвесторы считают это безопасным местом для размещения своих денег, в то время как другие настроены более скептически. Тем не менее, решение инвестировать в золото должно быть личным.

Используйте финансовый планировщик, чтобы решить

Решая, куда вложить дополнительные деньги, подумайте, как они связаны с вашим общим финансовым планом. Наличие плана даст вам ясность.

Подумайте о том, чтобы обратиться за советом к финансовому консультанту, особенно если у вас есть вопросы, касающиеся таких сложных тем, как планирование имущества. В более специализированных финансовых темах может быть сложно ориентироваться, и нет ничего постыдного в том, чтобы получить второе мнение и некоторые рекомендации.

Изучите вопрос, прежде чем выбрать финансового консультанта. Вы хотите убедиться, что выбранный вами специалист подходит вам и вашей ситуации. Прежде всего, всегда следите за тем, чтобы ваш финансовый консультант был настоящим доверенным лицом, действующим в ваших интересах.

Сосредоточение внимания на надежном финансовом плане облегчает принятие решения о том, какие стратегии сбережений лучше всего подходят для вас.

— Либби Уэллс из Bankrate внесла свой вклад в обновление этой истории.

Вы откладываете деньги в правильном месте?

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если вы стремитесь к сбережениям, у вас есть много вариантов, куда вы можете положить свои деньги. Сберегательные счета, депозитные сертификаты, счета денежного рынка, счета управления денежными средствами и инвестиционные счета — все это возможности.

Что выбрать? Это зависит от того, насколько далеко находится ваша цель, сколько вы надеетесь заработать на своих деньгах и как часто вы хотите получить к ним доступ. Вот как решить, какой сберегательный или инвестиционный инструмент лучше для вас.

Факторы, которые следует учитывать при хранении сбережений

Особенности различных счетов помогут вам выбрать правильный инструмент для сбережений. Решая, где спрятать свои сбережения, учтите:

Доступ к снятию средств. Некоторые учетные записи, такие как компакт-диски и пенсионные счета, взимают штраф, если владелец счета снимает деньги до определенного времени. Если вы думаете, что в ближайшем будущем вам понадобятся наличные деньги, это повлияет на ваш выбор учетной записи.

Процентная ставка. Некоторые типы счетов предлагают более высокие процентные ставки или потенциальный инвестиционный доход, чем другие. Оба фактора также могут варьироваться в зависимости от банка или брокерской компании.

Как далеко находится ваша цель. Подумайте, сколько вам нужно накопить, чтобы достичь своей финансовой цели, и сколько времени вам потребуется, чтобы ее достичь. Если это больше, чем несколько лет, переключите свое мышление с сбережений на инвестиции.

Если это больше, чем несколько лет, переключите свое мышление с сбережений на инвестиции.

«Все, что было за последние четыре или пять лет, больше не является сбережениями», — сказал в электронном письме Тодд Кристенсен, менеджер по образованию некоммерческой службы облегчения бремени задолженности MoneyFit. «Вместо этого вы должны рассматривать все, что длится дольше четырех или пяти лет, как возможность инвестировать и наращивать собственный капитал».

Помня об этом, ознакомьтесь с этими вариантами экономии.

Куда вложить краткосрочные сбережения

Краткосрочные цели сбережений — это те, на которые, скорее всего, потребуется меньше года, например, на отпуск, небольшой резервный фонд или проект по благоустройству дома. Хорошие дома за эти деньги включают в себя:

Высокодоходный сберегательный счет. Эти счета, обычно предлагаемые онлайн-банками, как правило, предлагают гораздо более высокие процентные ставки, чем сберегательные счета в традиционных банках. Хотя доход ниже, чем при использовании сберегательных инструментов, таких как компакт-диски или инвестиционные счета, вы можете быстро получить доступ к своим деньгам по мере необходимости.

Хотя доход ниже, чем при использовании сберегательных инструментов, таких как компакт-диски или инвестиционные счета, вы можете быстро получить доступ к своим деньгам по мере необходимости.

Счет денежного рынка. MMA — это сберегательный счет, который имеет некоторые функции проверки, такие как бумажные чеки или дебетовая карта. Процентные ставки для конкурентоспособных MMA, как правило, аналогичны ставкам высокодоходных сберегательных счетов.

Расчетно-кассовый счет. CMA, предлагаемые брокерскими конторами, а не банками, обычно имеют приличные процентные ставки и некоторые функции проверки, такие как дебетовая карта и доступ к банкомату.

Где хранить среднесрочные сбережения

Допустим, вы хотите накопить на что-то, на что может уйти год или больше, например, на чрезвычайный фонд с расходами от трех до шести месяцев, крупную свадьбу или первоначальный взнос за дом. . Счет, который хранит ваши деньги в безопасности и отдельно и приносит небольшой процент, — это то, что вам нужно. Процентные ставки на эти продукты обычно не превышают инфляцию, поэтому они не будут оптимальными для накопления богатства.

Процентные ставки на эти продукты обычно не превышают инфляцию, поэтому они не будут оптимальными для накопления богатства.

«Вместо этого используйте эти сберегательные инструменты, чтобы защитить свои деньги от ваших порывов», — сказал Кристенсен.

Высокодоходный сберегательный счет. Как и краткосрочные сберегательные цели, среднесрочные цели также хорошо подходят для высокодоходных сберегательных счетов, поскольку они ликвидны.

компакт-диски. Если вы точно знаете, когда захотите использовать свои сбережения — скажем, для покупки дома через два года — подумайте о том, чтобы вложить средства в компакт-диск, срок погашения которого истекает непосредственно перед этой датой, что позволит вам заработать определенную сумму процентов на ваша финансовая цель. Имейте в виду, что большинство CD взимают штраф, если вы снимаете наличные до окончания срока действия CD. Если вас это беспокоит, вы также можете рассмотреть компакт-диск без штрафных санкций, предлагаемый в некоторых банках.

ММА и СМА. Счета денежного рынка и счета управления денежными средствами также могут быть хорошими вариантами из-за их легкого доступа, достойных процентных ставок и полезных функций проверки.

Где хранить деньги для долгосрочных финансовых целей

Может быть, ваша цель — накопить деньги или инвестировать во что-то, что займет десять (или несколько) лет, например, пенсионный фонд или фонд колледжа вашего ребенка; вот хорошие варианты.

Инвестиционный счет. В течение достаточно длительного периода времени вложенные денежные средства, как правило, приносят самую высокую норму прибыли по сравнению с другими сберегательными инструментами. Если вы откладываете на пенсию, лучшим вариантом для ваших сбережений будет счет, такой как 401 (k) или индивидуальный пенсионный счет (IRA). Однако на пенсионных счетах предусмотрены штрафы за досрочное снятие средств, пока инвесторам не исполнится 59 лет.½ года. Другой вариант: вы можете инвестировать в налогооблагаемый инвестиционный счет, который не предусматривает штрафов за досрочное снятие средств, но вы можете заплатить налог на прирост капитала, если продаете инвестиции.

Хорошим ориентиром является инвестирование денежных средств в течение как минимум пяти лет, чтобы выдержать потенциальную волатильность фондового рынка; возможность инвестировать в долгосрочной перспективе может помочь компенсировать такие колебания.

529 план. 529 сберегательных планов — это инвестиционные счета с налоговыми льготами, которые позволяют родителям откладывать деньги на обучение детей в колледже и получать прибыль. Если вы хотите сэкономить именно на расходах на образование, 529s стоит рассмотреть.

Какими бы ни были ваши финансовые цели, у вас есть надежные варианты, где спрятать деньги и, в идеале, увидеть, как они растут.

Об авторе: Шанель Бессетт — автор личных финансов в NerdWallet, посвященный банковскому делу. Она специализируется на чековых и расчетно-кассовых операциях. Читать дальше

Аналогичная заметка…

Найдите лучший сберегательный счет

Посмотрите подборку NerdWallet для лучших высокодоходных сберегательных онлайн-счетов 2022 года.

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

Лучшие места, где можно сэкономить деньги и заработать на процентах

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Получите более высокую прибыль, спрятав свои деньги на высокодоходном сберегательном или расчетном счете или на лестнице для компакт-дисков.

Написано Спенсером Тирни

Проверено

Кэтлин Бернс Кингсбери

В NerdWallet мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

21 июля 2022 г.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это может повлиять на то, о каких продуктах мы пишем, а также где и как продукт отображается на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Определение лучших мест для сбережения денег и получения процентов позволит увеличить ваши денежные резервы без особых дополнительных усилий. Вот обзор банковских продуктов, которые могут это сделать.

Резюме: Лучшие места для накопления денег и получения процентов

Высокодоходный сберегательный онлайн-счет.

Текущий процентный счет.

Лестница CD.

1. Высокодоходный онлайн-сберегательный счет

То, что интернет-банкам не хватает в отделениях, они с лихвой компенсируют высокими ставками сбережений. На самом деле они связаны: поскольку цифровые провайдеры не обслуживают тысячи физических местоположений, они могут позволить себе платить более высокие ставки.

Пример: Заработайте 150 долларов в год. Держите 10 000 долларов на счете, который приносит 1,50% годовой процентной доходности (APY — это процентная ставка после начисления сложных процентов), и вы можете заработать чуть более 150 долларов за один год. Сравните это с менее чем 10 долларами, которые вы получили бы от обычного сберегательного счета, зарабатывающего среднюю национальную ставку 0,17% годовых. (См. наш список лучших высокодоходных онлайн-сберегательных счетов.)

SoFi Checking and Savings

APY

2,00% Члены SoFi с прямым депозитом могут зарабатывать до 2,00% годовой процентной доходности (APY) на все остатки на счетах. на своих расчетных и сберегательных счетах (включая хранилища). Участники без прямого депозита будут зарабатывать 1,00% годовых со всех остатков на счетах в чеках и сбережениях (включая хранилища). Процентные ставки являются переменными и могут быть изменены в любое время. Ставка 2,00% APY актуальна на 12. 08.2022. Дополнительную информацию можно найти на странице http://www.sofi.com/legal/banking-rate-sheet 9.0003

08.2022. Дополнительную информацию можно найти на странице http://www.sofi.com/legal/banking-rate-sheet 9.0003

Мин. баланс для APY

$0

Сбережения UFB Rewards

APY

2,61%

Мин. баланс для APY

$0

LendingClub Высокодоходные сбережения

APY

2,15%

Мин. баланс для APY

$0

Сберегательный счет граждан в Интернете

APY

2,35%

Мин. остаток для APY

$5,000

CIT Bank Savings Connect

APY

2,10%

Мин. баланс для APY

100 долларов США

2. Процентный текущий счет

Некоторые текущие счета имеют высокие ставки – 1% или более – но вам, возможно, придется прыгать через обручи, чтобы соответствовать требованиям. Это может включать регистрацию прямого депозита и совершение около 10 транзакций по дебетовой карте в месяц. Но если вы можете соответствовать требованиям, то вы можете помочь больше ваших денег, а не только то, что в сбережениях, заработать сильную ставку.

Это может включать регистрацию прямого депозита и совершение около 10 транзакций по дебетовой карте в месяц. Но если вы можете соответствовать требованиям, то вы можете помочь больше ваших денег, а не только то, что в сбережениях, заработать сильную ставку.

3. Лестница CD

С помощью «лестницы компакт-дисков» вы делите деньги, которые откладываете, и вкладываете их в несколько депозитных сертификатов с разным сроком действия. Таким образом, будет несколько сроков погашения. Когда срок погашения каждого компакт-диска истекает, вы можете реинвестировать эти деньги в более долгосрочный сертификат, в то время как другие ваши средства находятся в компакт-дисках с более близким сроком погашения. Делая это, вы будете пользоваться преимуществами компакт-дисков с наибольшей продолжительностью, которые, как правило, имеют самые высокие ставки по депозитам, а также иметь регулярный доступ к своим деньгам каждый год. (Для сравнения, сберегательные счета обычно обеспечивают больший доступ к вашим деньгам, чем компакт-диски, но часто имеют более низкие процентные ставки.)

(Для сравнения, сберегательные счета обычно обеспечивают больший доступ к вашим деньгам, чем компакт-диски, но часто имеют более низкие процентные ставки.)

Вот пример того, как работает лестница компакт-дисков: вместо того, чтобы вкладывать 10 000 долларов в годовой компакт-диск, который вы продлеваете каждый год, разделите его на пять инвестиций по 2000 долларов. Затем откройте компакт-диск на один год, компакт-диск на два года, компакт-диск на три года и так далее. Через год, когда ваш первый компакт-диск созреет, вы сможете вложить эти первые 2000 долларов (и полученные проценты) в новый пятилетний сертификат. Поскольку каждый компакт-диск созревает каждый год, вы будете повторять этот процесс.

Ставки все еще могут быть не такими высокими, как вам хотелось бы — например, сберегательный счет с процентной ставкой 5% маловероятен — но вы сможете приумножить свои деньги на безопасном процентном счете, который приносит гораздо больше, чем средний .

Сравните лучшие счета с высокой процентной ставкой

Выберите счет с высокой процентной ставкой, который позволит вашим деньгам работать на вас.

Об авторе: Спенсер Тирни является экспертом по депозитным сертификатам в NerdWallet. Его работы были отмечены USA Today и Los Angeles Times. Читать далее

Аналогичная заметка…

Найдите лучший сберегательный счет

Ознакомьтесь с подборкой NerdWallet лучших высокодоходных сберегательных онлайн-счетов 2022 года.0003

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах, которые помогут вам получить больше от ваших денег.

5 мест, где можно сэкономить деньги и заработать на процентах – Forbes Advisor

Редакционная заметка: Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Экономия денег дает вам невероятную финансовую мощь, в том числе возможность финансировать будущие цели и преодолевать неожиданные жизненные события. Но выяснить, где сэкономить деньги, может быть непросто, особенно с кажущимся бесконечным набором вариантов.

Но выяснить, где сэкономить деньги, может быть непросто, особенно с кажущимся бесконечным набором вариантов.

Идеальное место для накопления денег зависит от сочетания нескольких факторов. Однако, как правило, это процентные счета, где риск потери денег минимален или отсутствует. Мы говорим о самых безопасных местах для хранения ваших сбережений, а не о самых прибыльных.

Инфляция в настоящее время превышает любой доход, который вы можете надеяться получить в банке или кредитном союзе. Чтобы поддерживать покупательную способность ваших денег, вам нужно спокойно относиться к риску, то есть к инвестированию в акции.

Тем не менее, если ваша цель — приумножить свои сбережения с минимальным риском, вот пять мест, где вы можете безопасно откладывать деньги и получать небольшие проценты.

Куда положить сбережения?

Прежде чем открыть счет для сбережений, задайте себе пару вопросов:

- На что я коплю?

- Когда мне могут понадобиться эти деньги?

Например, предположим, что вы создаете резервный фонд и вам могут понадобиться средства в кратчайшие сроки. Вы хотите хранить свои деньги на счете, к которому легко получить доступ и где вы не будете оштрафованы за снятие средств. В этом случае вы можете торговать более высокой ставкой для большей ликвидности.

Вы хотите хранить свои деньги на счете, к которому легко получить доступ и где вы не будете оштрафованы за снятие средств. В этом случае вы можете торговать более высокой ставкой для большей ликвидности.

С другой стороны, если вы откладываете на первоначальный взнос за дом и знаете, что не будете покупать дом в ближайшем будущем, вы можете рассмотреть счет с меньшей ликвидностью и более высокой процентной ставкой.

Вы также можете иметь несколько сберегательных счетов для разных целей. Ваша стратегия сбережений зависит от вас. Следующие идеи могут помочь вам составить план экономии и максимизации ваших процентных доходов.

1. Высокодоходный сберегательный счет

Высокодоходный сберегательный счет — хороший выбор, если вы хотите, чтобы ваши сбережения были в некоторой степени доступны, при этом получая проценты. Многие, если не большинство, сберегательных счетов ограничивают количество транзакций и снятия средств в месяц до шести. Но в обмен на меньшую ликвидность вы обычно получаете более высокую процентную ставку, чем вы можете заработать на текущих счетах.

Что такое высокодоходный сберегательный счет?

Высокодоходный сберегательный счет работает как обычный сберегательный счет, но процентная доходность обычно выше. Некоторые банки и кредитные союзы требуют более высокого начального депозита, чтобы получить более высокую процентную ставку. Лучшие высокодоходные сберегательные счета обычно имеют низкие требования к минимальному депозиту. По данным Федеральной корпорации страхования депозитов (FDIC), по этим счетам обычно выплачивается в четыре или более раз больше, чем средняя ставка по сберегательным счетам по стране, которая составляет 0,06% по состоянию на 21 марта 2022 года.

Как открыть высокодоходный сберегательный счет?

Высокодоходные сберегательные счета доступны во многих банках и кредитных союзах. Вам нужно будет предоставить удостоверение личности с заявлением на открытие счета и внести начальный депозит, если это необходимо.

2. Текущий счет с высокой доходностью

Текущий счет с высокой доходностью может быть привлекательным местом для ваших сбережений, особенно если вы хотите почти мгновенный и неограниченный доступ к своим средствам при получении процентов. В отличие от сберегательного счета, текущие счета обычно имеют дебетовую карту или возможность выписки чеков. И текущие счета не имеют ограничений на количество транзакций, которые вы можете совершить в течение цикла выписки.

В отличие от сберегательного счета, текущие счета обычно имеют дебетовую карту или возможность выписки чеков. И текущие счета не имеют ограничений на количество транзакций, которые вы можете совершить в течение цикла выписки.

Это может быть хорошим счетом, если вы копите на краткосрочные цели, например, на отпуск или новую технику. Они позволяют вам получать проценты на свой баланс и быстро тратить, когда вам нужно, позволяя вам, например, провести дебетовой картой и воспользоваться распродажей, когда она появится.

Что такое высокодоходный расчетный счет?

Текущие счета с высокой доходностью работают как обычные текущие счета, но с процентным доходом. Чтобы заработать процентную ставку, вам часто приходится выполнять ежемесячные требования, например вносить прямые депозиты на определенную сумму.

Лучшие высокодоходные текущие счета предлагают процентные ставки намного выше, чем в среднем по стране по процентным текущим счетам, который составляет 0,03%, согласно данным FDIC. В то время как некоторые счета требуют минимального депозита для открытия, другие нет.

В то время как некоторые счета требуют минимального депозита для открытия, другие нет.

Как открыть расчетный счет с высокой доходностью?

Как только вы найдете банк или кредитный союз, предлагающий ставку и требования к начальному депозиту, которые соответствуют вашим потребностям, вы можете заполнить простую заявку на открытие счета, предоставить удостоверение личности и внести начальный депозит (при необходимости).

3. Депозитные сертификаты и лестницы компакт-дисков