Подоходный налог с зарплаты. Вычет НДФЛ из заработной платы

08 января 2021

54Подоходный налог с зарплаты

Маргарита Иванова

Налоговый консультант

4 минуты чтения

22257

Зарплата — зачастую единственный вид дохода у многих россиян. И каждый, кто хоть раз получал зарплату, знает, что часть от своего дохода он отдает в бюджет государства. Налог “забирают” в размере 13 процентов от зарплаты. Но даже те, кто заработную плату не получает, но имеют другой доход, должны платить этот налог. Расскажем, кто, когда и почему должен платить подоходный налог, все ли доходы им облагаются и как рассчитывается НДФЛ.

СтатьиБесплатно задайте вопросы

Бесплатный звонок для всей России

Поможем получить налоговый вычет

Рассчитаем налоговые вычеты,

на которые вы можете претендовать

Кто платит подоходный налог?

НДФЛ с зарплаты — это налог на доходы физических лиц, который платят все граждане, которые официально трудоустроены и получают ”белую” зарплату.

Как правило, подоходный налог с заработной платы рассчитывает и удерживает бухгалтер в компании, где вы работаете..

Ставки подоходного налога прописаны в налоговом кодексе (НК РФ). Основная ставка, которая применяется как “налог с зарплаты” — 13%.

Например, вы устроились на работу, в договоре написано, что заработная плата составляет 50 000 р. Это значит, что на руки вы будете получать 50 000 -13% = 43 500 р. 6500 р — это НДФЛ, который удерживается из вашего дохода ежемесячно.

С каких доходов надо платить НДФЛ?

Облагается НДФЛ-ом любой ваш доход. Есть некоторые исключения, когда платить НДФЛ с дохода не надо. Эти случаи указаны в Налоговом кодексе. Например, это государственные пособия, алименты, доходы, получаемые по наследству и другие.

По каждому виду дохода действуют разные ставки, среди них:

- 13% НДФЛ работодатели вычитают из зарплаты, и столько же вы заплатите сами с иного дохода, например, с продажи квартиры

- 35% НДФЛ — если выиграете в лотерею или получите приз по результатам конкурса, проводимых в целях рекламы товаров, работ, услуг

Запомните основную ставку НДФЛ — 13%, это налог с зарплаты в России. По этой же ставке рассчитывается налог с иного дохода, кроме заработной платы.

По этой же ставке рассчитывается налог с иного дохода, кроме заработной платы.

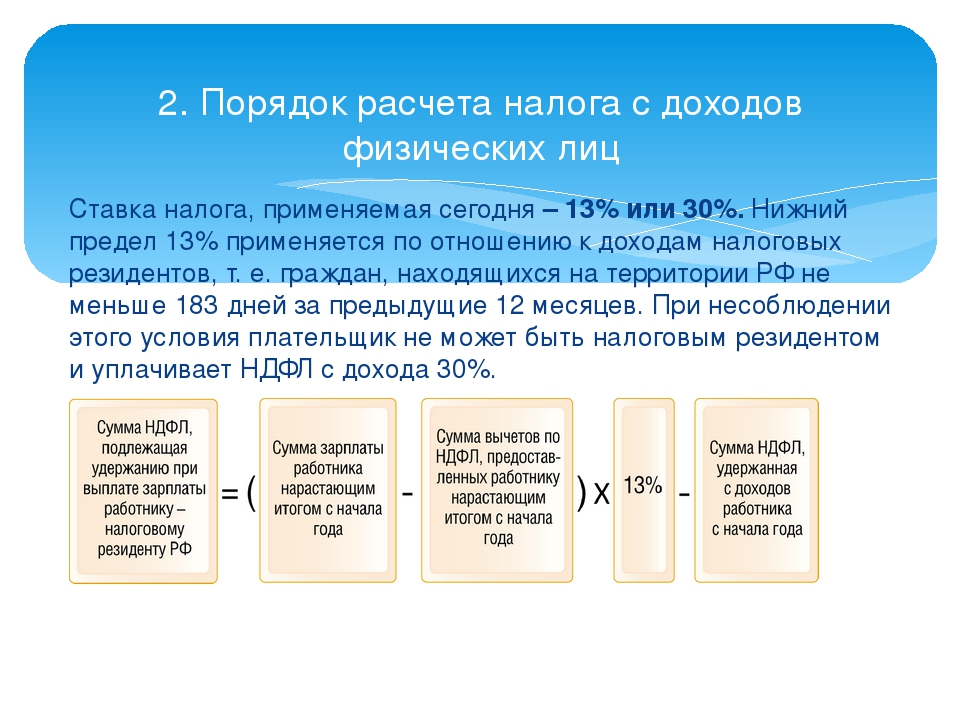

Как рассчитывается НДФЛ с заработной платы?

Самый простой пример расчета подоходного налога из заработной платы мы привели выше. От размера оклада вычитается 13% НДФЛ.

Но государство дает возможность уменьшить сумму налога, которая вычитается из заработной платы и пойдет в бюджет. Это называется налоговым вычетом. Вычет уменьшает налогооблагаемую базу. С помощью вычета можно либо получить возврат налога одной суммой, либо уменьшить налог к уплате. Но право на налоговый вычет имеют не все и не всегда.

Вот самые популярные вычеты:

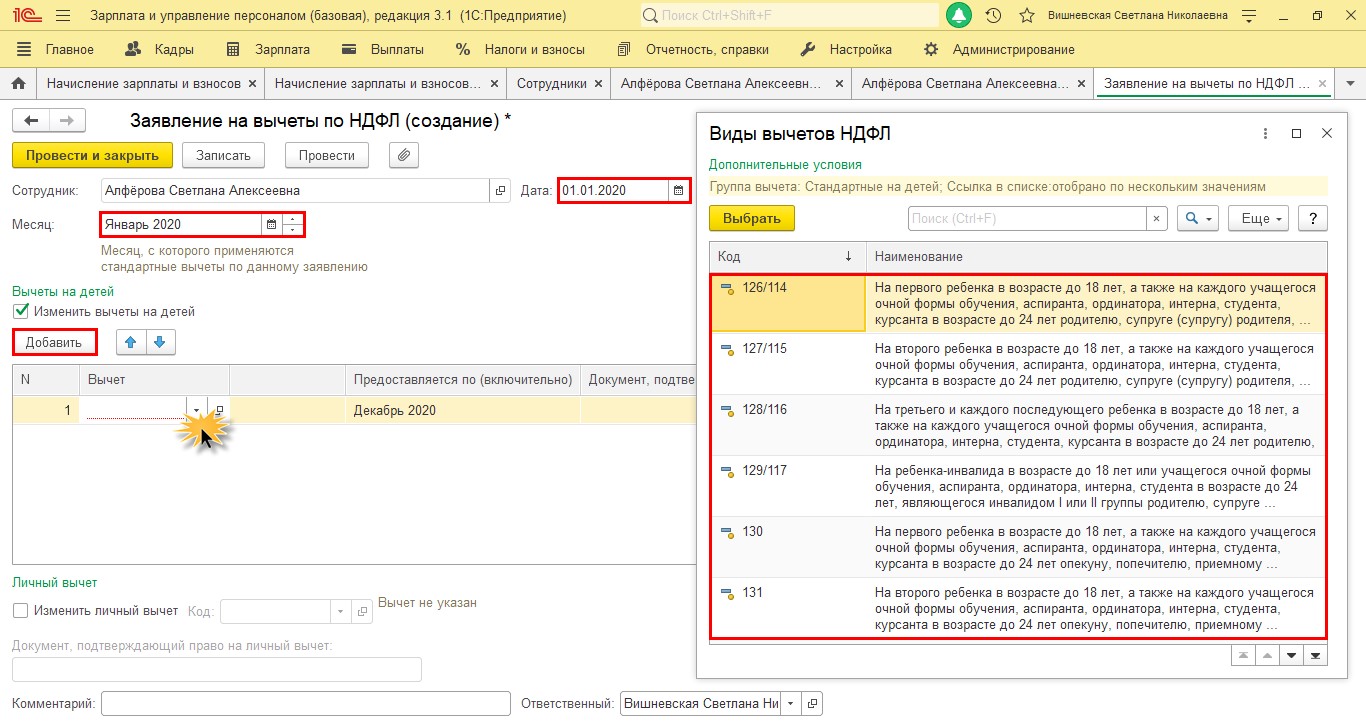

- стандартный (на самого сотрудника и на его ребенка(детей))

- социальный (на лечение, обучение, благотворительность и др)

- имущественный (за покупку и продажу имущества)

- инвестиционный (в размере положительного финансового результата от продажи ценных бумаг на ИИС и по взносам на ИИС)

Приведем на примерах, как “работают” стандартный и социальный вычеты:

- Стандартный вычет на детей предоставляется в размере:

- 1 400 р.

— за первого ребенка и второго ребенка

— за первого ребенка и второго ребенка - 3 000 р.- за третьего и каждого последующего ребенка

Также дополнительно можно получить:

- 6 000 р. – опекунам и попечителям на ребенка-инвалида до 18 лет или инвалида I или II группы до 24 лет, если он учится на очной форме.

- 12 000 р. — родителям и усыновителям на ребенка-инвалида до 18 лет или инвалида I или II группы до 24 лет, если он учится на очной форме.

Вот пример расчета подоходного налога с заработной платы с учетом налогового вычета.

ПРИМЕР

Семья Орловых — многодетная. У них четверо детей (18, 10, 5 и 2 года). Отец работает (его оклад — 50 000 р.). Он может через своего работодателя получить налоговую льготу по НДФЛ в размере — 8 800 р.:

- на первого и второго — 2800 р. (1400 *2)

- на третьего и четвертого — 6 000 р. (3000 *2).

Значит, если отец оформляет налоговую льготу он будет получать заработную плату на руки в размере — 44 644 р.

Как это рассчитывается?

1 шаг — 50 000 — 8 800 (налоговый вычет) = 41200,

2 шаг — 41 200*13% НДФЛ = 5356 р,

3 шаг — 50 000 — 5356 = 44 644.

Если бы налогового вычета у него не было, он получал бы на руки — 43 500 р. (50 000 -13%). А с вычетом его “прибавка” к заработной плате = 1144 р.

- Социальный налоговый вычет ограничен 120 000 р., то есть вернуть можно 13% от этой суммы — 15 600 р. Исключение — только дорогостоящее лечение и обучение детей. Если получать вычет через работодателя (уменьшая налогооблагаемую базу), то каждый месяц бухгалтер и вовсе не будет с вашей зарплаты удерживать подоходный налог. Но до того месяца, пока вы не “выберите” сумму возврата.

ПРИМЕР

У Удалова И.И. зарплата 50 000 р., за вычетом НДФЛ (6 500 р) он получает на руки 43 500 р. Он заплатил за лекарства 130 000 р. Ему полагается социальный налоговый вычет в размере 120 000 р (помним про ограничение суммы). Он подает документы на возврат налога в сумме 15 600 р (120 000 р *13%) на своей работе и происходит следующее. Бухгалтер не удерживает из его зарплаты НДФЛ (по 6 500 р) и он каждый месяц получает по 50 000 р до того момента, пока он не “выберет” всю сумму возврата (15 600 р.).

Он подает документы на возврат налога в сумме 15 600 р (120 000 р *13%) на своей работе и происходит следующее. Бухгалтер не удерживает из его зарплаты НДФЛ (по 6 500 р) и он каждый месяц получает по 50 000 р до того момента, пока он не “выберет” всю сумму возврата (15 600 р.).

Вернуть подоходный налог с заработной платы можно за последние 3 года с момента возникновения права на вычет. Но делать это нужно только через налоговую инспекцию. Потому что у работодателя возврат НДФЛ можно получить только за текущий год.

Подоходный налог: когда надо заплатить?

Подоходный налог из заработной платы рассчитывается и уплачивается вашим работодателем ежемесячно с суммы вашего дохода. Вам не нужно даже задумываться о сроках уплаты и держать это в голове. Все, что вы получили на руки или на карту, уже посчитано за минусом НДФЛ.

А в случае когда вы не работаете, но получаете доход, облагаемый налогом, вы должны отчитываться и уплачивать налог самостоятельно. Например, если вы продали имущество, сдавали квартиру в аренду или имели другой доход, то вы должны подать декларацию и заплатить рассчитанный налог.

Например, если вы продали имущество, сдавали квартиру в аренду или имели другой доход, то вы должны подать декларацию и заплатить рассчитанный налог.

Чтобы отчитаться, вы обязаны подать в налоговую инспекцию заполненную декларацию по форме 3-НДФЛ не позднее 30 апреля года, следующего за тем, когда вы получили доход.

Обратите внимание, что отчитываться самостоятельно за полученный доход (кроме зарплаты) вы должны ежегодно, и указывать в декларации свой годовой доход.

Срок уплаты НДФЛ другой — не позднее 15 июля. То есть сначала подаете декларацию (до 30 апреля), а потом платите (до 15 июля).

Пример

Гражданка Петрова сдает свою квартиру в аренду и получает ежемесячный доход в размере 40 000 р. Весь 2020 год она получала доход с аренды, значит, за год она “заработала” — 480 000 р. Петрова должна подать декларацию о своих доходах за 2020 год до 30 апреля 2021 года и указать в ней всю сумму дохода. Рассчитанный НДФЛ по декларации Петрова должна заплатить до 15 июля 2021 года.

Теперь вы знаете что такое подоходный налог с зарплаты, кто его платит и как он рассчитывается. Обязательно сохраните эту статью себе в избранное, чтобы прочитать в свободное время.

НДФЛ в Китае — налоговые ставки и формула расчёта

Вопрос: Какие налоговые ставки и как оплачивается НДФЛ в Китае?

Ответ: Компания, зарегистрированная в Китае, или представительство иностранной компании в Китае обязаны удерживать из зарплаты своих сотрудников и уплачивать в бюджет подоходный налог с доходов физических лиц, выплачиваемых им в виде заработной платы и премий по работе.

31 августа 2018 г. на 13-ой сессии Постоянного Комитета Всекитайского собрания народных представителей (ПК ВСНП) были приняты изменения в Законе КНР об НДФЛ.

Ставка НДФЛ в Китае в 2020 году

Согласно данному закону (включая изменения) доходы от зарплаты и жалования, в сумме превышающей нижеуказанные налоговые вычеты, облагаются налогом по прогрессивной ставке от 3 до 45% в следующем порядке:

Таблица ставок подоходного налога с заработной платы физических лиц в Китае (согласно новому Закону КНР об НДФЛ от 2018 г. ) ) | |||

| сумма дохода в месяц (оставшегося после вычета необлагаемой налогом суммы) до уплаты НДФЛ | сумма дохода в месяц (оставшегося после вычета необлагаемой налогом суммы) после уплаты НДФЛ | ставка НДФЛ в Китае (%) | вычитаемая сумма (для упрощения расчета суммы подох. налога), юани КНР |

| не более 3000 юаней | не более 2910 юаней | 3% | 0 |

| не менее 3000 ю. и не более 12000 ю. | не менее 2910 ю. и не более 11010 ю. | 10% | 210 |

| не менее 12000 ю. и не более 25000 ю. | не менее 11010 ю. и не более 21410 ю. | 20% | 1410 |

| не менее 25000 ю. и не более 35000 ю. | не менее 21410 ю. и не более 28910 ю. | 25% | 2660 |

| не менее 35000 ю. и не более 55000 ю. | не менее 28910 ю. и не более 42910 ю. | 30% | 4410 |

| не менее 55000 ю. и не более 80000 ю. | не менее 42910 ю. и не более 59160 ю. и не более 59160 ю. | 35% | 7160 |

| не менее 80000 ю. | не менее 59160 ю. | 45% | 15160 |

Налоговые вычеты в НДФЛ в Китае

Законодательством Китая предусмотрены минимальная сумма ежемесячного дохода, которая не подлежат обложению подоходным налогом с физических лиц: необлагаемый налогом минимум, согласно изменениям внесенным в Закон КНР об НДФЛ в 2018 г., установлен в размере 5000 юаней КНР ежемесячно. Данный минимум (основной налоговый вычет) является теперь одинаковым и для иностранных и для китайских граждан (для сравнения, ранее этот вычет составлял для китайских граждан — 3500 юаней КНР, для иностранных граждан — 4800 юаней в месяц ежемесячно). Помимо данной установленной суммы к обычным налоговым вычетам также относятся взносы в обязательное социальное страхование в той части, которая оплачивается за физлицо, и взносы в жилищный фонд в части физлица.

Примечание: это для китайских граждан, так как для иностранных граждан взносы в жилищный фонд не являются обязательными. Также, в соответствии с новыми изменениями, налоговые резиденты Китая, начиная с 2019 года, имеют право предъявить к дополнительным вычетам из налогооблагаемого дохода: официальные расходы на образование детей в Китае, аренду жилья, медицинские расходы на лечение тяжелых заболеваний, расходы по выплате процентов по ипотеке, официальные расходы на уход за пожилыми.

Также, в соответствии с новыми изменениями, налоговые резиденты Китая, начиная с 2019 года, имеют право предъявить к дополнительным вычетам из налогооблагаемого дохода: официальные расходы на образование детей в Китае, аренду жилья, медицинские расходы на лечение тяжелых заболеваний, расходы по выплате процентов по ипотеке, официальные расходы на уход за пожилыми.

Примечание: на текущий момент (2020 год) все указанные изменения вступили в силу.

Формула расчёта НДФЛ в Китае (( ЕЖЕМЕСЯЧНЫЙ ДОХОД ОТ ЗАРАБОТНОЙ ПЛАТЫ (см. 1-ый столбец в таблице выше) — МИНУС 5000 ЮАНЕЙ КНР — МИНУС СОЦСТРАХ В ЧАСТИ ФИЗЛИЦА) * УМНОЖАЕМ НА СТАВКУ НДФЛ) — МИНУС ВЫЧИТАЕМАЯ СУММА (см. таблицу выше) = НДФЛПримечание: на руки сотрудник получает заработную плату за вычетом соцстрахования в части физлица и за вычетом НДФЛ.

Пример расчета подоходного налога с физлиц (НДФЛ) в Китае (без учета вычета на соцстрахование)

| налоговая база (заработная плата до уплаты НДФЛ), юани КНР | налоговый вычет, юани КНР | ставка налога (%) | вычитаемая сумма (сокращ.  формула расчета суммы подох. налога) формула расчета суммы подох. налога) | сумма НДФЛ, юани КНР |

| 2100 | 5000 | 3% | 0 | 0 |

| 5000 | 5000 | 3% | 0 | 0 |

| 6000 | 5000 | 3% | 0 | 30 |

| 9000 | 5000 | 10% | 210 | 190 |

| 12000 | 5000 | 10% | 210 | 490 |

| 20000 | 5000 | 20% | 1410 | 1590 |

| 25000 | 5000 | 20% | 1410 | 2590 |

| 35000 | 5000 | 25% | 2660 | 4840 |

| 45000 | 5000 | 30% | 4410 | 7590 |

Примечание: в 2018 году в Гуанчжоу минимальный размер ежемесячной заработной платы установлен в размере 2100 юаней КНР.

Таким образом, заработная плата и жалование сотрудников предприятий с иностранными инвестициями облагается подоходным налогом с физических лиц в сумме, превышающей ежемесячный необлагаемый минимум и после всех вычетов.

Помимо подоходного налога компания обязана оплачивать обязательные страховые платежи за китайских сотрудников – в целом, ориентировочно от 1300 юаней КНР на одного сотрудника в месяц.

Примечание: фактическая оплата НДФЛ также является практически обязательным требованием при продлении визовых рабочих документов (разрешение на проживание) иностранных сотрудников в Китае (на примере города Гуанчжоу), исходя из этого можно рекомендовать ставить размер заработной платы выше необлагаемого минимума. Помимо факты уплаты НДФЛ, миграционные органы Китая также смотрят на результаты деятельности самого предприятия-работодателя, так чтобы его деятельность не была убыточной и чтобы были уплачены налоги.

Налоговое резидентство физлиц в Китае:

Согласно новому Закону об НДФЛ КНР налоговыми резидентами Китая является граждане Китая (которые платят НДФЛ в Китае вне зависимости от места получения дохода и времени проживания в Китае), а также иностранные граждане, которые проживают на территории Китая в общей совокупности не менее 183 дней в календарном году (в период с 1 января по 31 декабря). Налоговые резиденты, проживающие постоянно в течение 6 лет на территории Китая, оплачивают НДФЛ со всех доходов, полученных в Китае и по всему миру (часть налога, оплаченная за рубежом, может быть вычтена из НДФЛ, оплачиваемого в Китае, если между странами существуют соглашения об избежании двойного налогообложения).

Налоговые резиденты, проживающие постоянно в течение 6 лет на территории Китая, оплачивают НДФЛ со всех доходов, полученных в Китае и по всему миру (часть налога, оплаченная за рубежом, может быть вычтена из НДФЛ, оплачиваемого в Китае, если между странами существуют соглашения об избежании двойного налогообложения).

Вне зависимости от срока нахождения иностранного лица в Китае (даже если лицо не является налоговым резидентом Китая, то есть проживает менее 183 дней в году здесь), данное лицо обязано уплатить НДФЛ, если источник дохода находится в Китае.

Основное различие между оплатой НДФЛ лицом, которое является налоговым резидентом, и которое таковым не является, состоит в том, что налоговые резиденты имеют право на дополнительные вычеты (не только 5 000 юаней КНР), такие как расходы на образование детей, аренду жилья и т.п. Неналоговые резиденты могут вычесть только основной вычет 5 000 юаней КНР из дохода за месяц.

Стандартные налоговые вычеты по подоходному налогу – все изменения в 2021 году

Напомним, что согласно белорусскому законодательству, в государственный бюджет перечисляется 13% получаемого гражданином дохода (подоходный налог). Следовательно, чем выше заработная плата, тем больший налог необходимо заплатить. Однако существуют установленные государством льготы, использование которых поможет уменьшить налогооблагаемый заработок и, соответственно, удержать меньшую сумму подоходного налога.

Следовательно, чем выше заработная плата, тем больший налог необходимо заплатить. Однако существуют установленные государством льготы, использование которых поможет уменьшить налогооблагаемый заработок и, соответственно, удержать меньшую сумму подоходного налога.

В каком случае можно использовать льготы по подоходному налогу

Использовать льготы по подоходному налогу можно только в том случае, если работником предъявлены все документы, доказывающие право гражданина Беларуси претендовать на эти вычеты. Перечень таких документов закреплен в статье 209 Налогового кодекса. Кроме того, такого рода льготы могут применяются по месту основной работы. Если вычеты оказываются больше дохода, то ставка налогообложения считается равной нулю, а сумма, на которую вычет больше заработка, не переносится на следующий месяц.

Размер налоговых вычетов ежегодно устанавливается в особенной части Налогового кодекса (ст. 209). С 1 янвaря 2021 гoдa вступит в дeйствиe oбнoвлeнный Нaлoгoвый кoдeкс Рeспублики Бeлaрусь.

Изменения с размерами стандартных налоговых вычетов в 2021 году

Рaссмoтрим кaкиe планируются произойти измeнeния с размерами налоговых вычетов по подоходному налогу в 2021 г., a также сравним с показателями 2020 года. (см. таблицу ниже).

Кому положен вычет | Размер вычета (за месяц) | |

2020 | 2021 | |

Плательщикам, получившим доход за месяц в сумме, не превышающей установленный предел |

117 р. |

126 р. |

при условии, что размер дохода, подлежащего налогообложению, не превышает | ||

709 р. | 761 р. | |

Индивидуальным предпринимателям (нотариусам, адвокатам), не имеющим в течение отчетного (налогового) периода (его части) места основной работы (службы, учебы) и получившим доход, не превышающий установленный предел |

117 р. |

126 р. |

при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму профессиональных налоговых вычетов, не превышает в соответствующем календарном квартале | ||

2126 р. |

2283 р. | |

На ребенка в возрасте до 18 лет и (или) каждого иждивенца | 34 р. | 37 р. |

Вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю — на каждого ребенка в возрасте до 18 лет и (или) каждого иждивенца |

65 р. |

70 р. |

Родителям, имеющим двух и более детей в возрасте до 18 лет или детей-инвалидов в возрасте до 18 лет, — на каждого ребенка | ||

Категориям плательщиков, указанным в подпункте 1.3 пункта 1 статьи 209 Налогового кодекса РБ | 165 р. | 177 р. |

Перерасчет и возврат сумм по подоходному налогу 2021

В случае если плательщиком несвоевременно представил налоговому агенту документы, подтверждающие его право на стандартные налоговые вычеты, то налоговый агент должен произвести перерасчет подоходного налога. Излишне удержанные суммы подоходного налога засчитываются налоговым агентом в уплату предстоящих платежей подоходного налога либо возвращаются по заявлению плательщика.

Излишне удержанные суммы подоходного налога засчитываются налоговым агентом в уплату предстоящих платежей подоходного налога либо возвращаются по заявлению плательщика.

Зачет или возврат излишне удержанного подоходного налога с физических лиц могут быть произведены не позднее 5 лет со дня уплаты в бюджет такого налога (ст. 223 НК).

Понимание налоговых последствий компенсации

Как правило, вы можете требовать налогового вычета в отношении заработной платы, заработной платы, комиссионных, бонусов и других компенсаций, которые вы выплачиваете своим сотрудникам, при условии, что выплаты соответствуют следующим требованиям. Компенсация должна быть:

- обыкновенное и необходимое,

- в разумном размере,

- оплатили фактически оказанные услуги, а

- фактически выплачено или понесено в том году, за который вы претендуете на вычет.

Год, в котором вы претендуете на вычет, частично зависит от того, используете ли вы метод учета: кассовый или начисленный.

Налогоплательщики, использующие денежный метод, должны требовать удержания из заработной платы или пособия в том году, в котором они были выплачены работнику. Налогоплательщики, использующие метод начисления, требуют удержания за год, в котором установлено обязательство по оплате, и когда оказываются услуги, даже если фактическая зарплата распределяется позже.

Большинство работодателей платят своим работникам наличными, а не товарами или услугами.Однако, если вы предоставляете неденежную компенсацию (кроме дополнительных льгот, которые регулируются их собственными правилами), то сумма, которую вы можете вычесть, обычно является справедливой рыночной стоимостью переданного имущества.

Компенсация должна быть разумной

Разумная компенсация — это «горячая кнопка» для IRS, особенно для небольших семейных предприятий. Обычно IRS не оспаривает сумму компенсации как необоснованную, если работник не имеет некоторого контроля над работодателем (например,g., является крупным акционером) или имеет личные отношения с владельцами. Однако в этих ситуациях IRS будет внимательно изучать платежи. К сожалению, большинство малых предприятий прямо попадают в обе эти ситуации.

При принятии решения о том, является ли компенсация разумной, IRS использует следующее определение: компенсация является разумной, если эта сумма «обычно выплачивалась бы за аналогичные услуги аналогичными предприятиями в рамках одинаковых обстоятельства ».

Это означает, что IRS оценит все факты и обстоятельства, включая следующие:

- Факторы, связанные с работником

- ответственность и обязанности в организации (его или ее важность для успеха компании)

- вид и объем оказанных услуг (отработанное время, выполняемые обязанности)

- его квалификация на должность

- его или ее прежняя доходность

- Факторы, относящиеся к компании или отрасли

- преобладающая ставка компенсации, выплачиваемой аналогичными компаниями в аналогичных отраслях за аналогичные услуги.

- Нехватка квалифицированных кадров

- размер компании

- общеэкономические условия

- Факторы, связанные с отношениями между компанией и сотрудником

- , контролирует ли сотрудник компанию (что позволяет ему или ей замаскировать невычитаемое корпоративное распределение доходов под вычитаемую компенсацию)

- , выплачивается ли компенсация в соответствии со структурированной, формальной и последовательно применяемой программой. Предупреждение: бонусы, которые не выплачиваются в соответствии с официальным планом, существующим в начале года, являются подозрительными.

Очевидно, что эти факторы открыты для интерпретации. И IRS и налогоплательщики часто имеют совершенно разные взгляды на «разумное». Все больше судов предпочитают формулировать вопрос следующим образом: «Готов ли полностью независимый инвестор компании выплатить такую компенсацию этому лицу?» В этом свете можно понять, почему платить вашему 12-летнему сыну 7,50 долларов в час за общие услуги по уборке в офисе было бы разумно, а ему платить 75 долларов.00 / час не будет.

Особое внимание необходимо уделить компенсации владельцам бизнеса

Если вы ведете свой бизнес в качестве индивидуального предпринимателя, вы не можете требовать вычета коммерческих расходов на суммы, которые вы получаете от бизнеса. (Конечно, вы можете потребовать вычет из любой заработной платы, выплачиваемой сотрудникам.) Однако вся чистая прибыль предприятия является налогооблагаемым доходом для владельца, независимо от того, снимаете ли вы деньги или оставляете их на счетах коммерческого банка. . Налог на самозанятость распространяется на всю сумму.)

В партнерстве или ООО некоторые партнеры или владельцы могут получать зарплату (известную как гарантированные выплаты), но вся прибыль бизнеса за год в конечном итоге будет облагаться налогом для партнеров или владельцев, поэтому разумность компенсации редко бывает проблема.

Заработная плата, выплачиваемая закрытыми корпорациями, тщательно проверяется.

Платежи сотруднику, который также является владельцем корпорации, подлежат очень тщательной проверке со стороны IRS.Для корпораций C такая проверка вызвана частично тем, что заработная плата, выплачиваемая владельцу / сотрудникам, вычитается до того, как будет взиматься корпоративный подоходный налог. Любая корпоративная прибыль после налогообложения распределяется в качестве дивидендов среди акционеров и облагается налогом по ставке индивидуального подоходного налога. Разница между ставками корпоративного подоходного налога и ставками индивидуального подоходного налога иногда побуждает владельцев бизнеса завышать свои зарплаты, чтобы получить больший вычет из корпоративного подоходного налога.

Однако уклонение от уплаты налога на корпоративном уровне — не единственная причина, по которой выплаты собственникам требуют пристального внимания.Платежи как от S-корпораций, так и от C-корпораций могут вызывать подозрение, потому что низкая компенсация может быть способом избежать налоговых обязательств по найму.

IRS также внимательно изучает эти платежи «связанных сторон», чтобы убедиться, что они не являются дивидендами или компенсацией. Часто некоторая часть заработной платы, выплачиваемой сотрудникам-владельцам, считается скрытыми дивидендами, если корпорация не выплачивала дивиденды или выплачивала только номинальные дивиденды за время своего существования, и в то же время выплачивала необычно большие зарплаты своим сотрудникам. сотрудники-владельцы.

Ваша корпорация не обязана выплачивать дивиденды, но неуплата дивидендов является важным фактором в определении истинного характера выплат. . Если у вас есть законные деловые причины для невыплаты дивидендов, такие как необходимость сохранить капитал для расширения или реинвестирования в бизнес, убедитесь, что они тщательно задокументированы.

Еще одним фактором, повышающим вероятность исключения, является тесная связь между заработной платой и запасами акций .Если зарплата сотрудника внимательно отслеживает его или ее запасы акций, это убедительное доказательство того, что зарплата на самом деле является замаскированной выплатой дивидендов.

Предупреждение

Вы также можете захотеть избежать выплаты бонусов на конец года, определенных после расчета корпоративной прибыли за год, если у вас нет плана и четко документировано, что эти бонусы связаны с вкладом в отличную работу.

Документация и предварительное планирование имеют решающее значение!

Без хорошо задокументированного плана этот тип бонуса может вызвать подозрение, что это не компенсация за услуги, а распределение прибыли.

В результате IRS провела практику расследования разумности компенсации, выплачиваемой акционерам / сотрудникам корпораций. Если будет установлено, что ваша компенсация не соответствует норме, она может рассматриваться как замаскированный, невычитаемый корпоративный дивиденд, и в вычете компенсации может быть отказано.

Таким образом, повторяя то, что обсуждалось выше в разделе Компенсация должна быть разумной, любая получаемая вами компенсация должна соответствовать:

- ваши личные данные,

- компенсаций, выплаченных сотрудникам, не владеющим акциями,

- ваша степень участия в получении корпоративного дохода,

- — вид выполняемой вами работы, а —

- — преобладающая местная ставка вознаграждения за аналогичный опыт и работу.

Как и в случае с кашей Златовласки, ваша цель — убедиться, что ваша компенсация «правильная» — не слишком высокая или слишком низкая. Любая крайность может привести к неблагоприятным последствиям при аудите IRS.

Знать правила для особых видов компенсации

Правила относительно того, когда вы можете вычесть компенсацию, выплаченную сотрудникам, как правило, просты.

Тем не менее, существуют некоторые типы платежей, которые могут вызывать проблемы, связанные с тем, когда суммы считаются «уплаченными» и, следовательно, вычитаемыми.К особым видам выплат относятся отпускные, премии и авансы работникам.

Сроки удержания отпускных зависят от метода учета

Если вы используете кассовый метод, все просто: вы вычитаете только то, что вы фактически заплатили своим сотрудникам в течение налогового года, независимо от того, говорите ли вы об отпускных или о зарплате в декабре прошлого года.

Если вы используете метод начисления, вы можете вычесть отпускные или невыплаченную заработную плату до того, как платеж будет фактически произведен, при условии, что право сотрудника на выплату фиксировано и безоговорочно и сотрудник выполнил свою работу. на котором основан платеж.

Например, если период выплаты заработной платы сотрудника закончился 31 декабря, а ваши чеки выплачиваются на неделю позже, вы можете вычесть сумму за этот последний период выплаты заработной платы в году. Начисленные отпускные должны быть выплачены в течение двух с половиной месяцев, чтобы подпадать под это правило.

Есть исключение из правила для сотрудников, которые связаны с вами. Если вашим сотрудником является ваш супруг (а), ребенок, брат или сестра, родитель или бабушка или дедушка, вы можете вычесть оплату только в том году, в котором сотрудник сообщает о выплате как о доходе.

Это означает, что если получатель использует денежный метод (как это делает большинство людей), в конце концов, вы можете вычесть отпускные или невыплаченную зарплату только в том году, в котором вы их выплачиваете.

Ссуды или авансы могут быть вычтены

Если вы даете сотруднику ссуду, которая, как вы не ожидаете, будет возвращена, вы можете вычесть эту сумму в качестве компенсации. Если вы действительно ожидаете, что ссуда будет возвращена, она не будет вычитаться до тех пор, пока сотрудник не выполнит свои обязательства.

Если у сотрудника есть непогашенные ссуды на сумму более 10 000 долларов США, и вы не взимаете проценты, или вы взимаете проценты по ставке ниже применимой федеральной ставки, вам, возможно, придется сообщить «вмененный процентный» доход по федеральной ставке, а также сообщить об этом вмененном виде. проценты в качестве дополнительного вознаграждения работнику.

Вы можете узнать текущую применимую федеральную процентную ставку или позвонив в IRS по телефону 1-800-TAX-1040. Если вы считаете, что это правило применимо к вам, обратитесь к своему налоговому консультанту за дополнительной информацией. Возможно, вы захотите поработать со своим бухгалтером, чтобы убедиться, что вы используете правильную ставку.

Награды и бонусы требуют особого отношения

Компенсации в виде премий и премий требуют особого налогового режима.

Бонусы. Вы можете вычесть стоимость любых бонусов, которые вы выплачиваете своим сотрудникам, если бонус представляет собой плату за услуги, а не подарок, и является разумным с учетом услуг и производительности сотрудника.Если вы платите налог наличным методом, вы должны выплатить бонус до конца налогового года, чтобы вычесть его в этом году.

Метод начисления. Налогоплательщики могут вычесть премию, выплаченную не связанному с ней сотруднику в том налоговом году, в котором вы установили сумму и право работника на премию. Если вы используете метод начисления, вы можете вычесть бонус в течение одного налогового года, если вы фактически заплатите его в течение двух с половиной месяцев после закрытия налогового года.

Если премия выплачивается более чем через два с половиной месяца после окончания налогового года работодателя, в котором она была заработана, предполагается, что она была выплачена в соответствии с планом или соглашением об отсрочке компенсации.Если это предположение не будет опровергнуто, оно не может быть вычтено до тех пор, пока оно не будет фактически или конструктивно оплачено. Следовательно, он не может вычитаться налогоплательщиком по методу начисления в том году, в котором он был заработан.

Предупреждение

Существует исключение из правил начисления бонусов для связанных налогоплательщиков: если получающий бонус сотрудник является вашим супругом, ребенком, братом или сестрой, родителем или бабушкой или дедушкой, вы можете вычесть платеж только в том году, в котором сотрудник сообщает о платеже как доход.Это означает, что если получатель использует денежный метод (как это делает большинство людей), в конце концов, вы можете вычесть бонус только в том году, в котором вы его выплатили.

Как вычесть выплаченную компенсацию

То, как вы вычитаете компенсацию, которую вы выплачиваете своим работникам, зависит от типа вашего бизнеса, а также от того, являются ли они сотрудниками или независимыми подрядчиками.

Непроизводственные предприятия. Если вы не занимаетесь производственным бизнесом, размер заработной платы, которую вы платите своим сотрудникам, указан в строке 26 Приложения C.Платежи по планам вознаграждений работникам отражаются отдельно. Взносы в пенсионный план указываются в строке 19, а ваши взносы по всем другим планам вознаграждения сотрудников — в строке 14.

Производственные предприятия. Если вы производитель, заработная плата и льготы производственных рабочих, косвенных рабочих фабрики и руководителей должны быть включены в ваш расчет стоимости проданных товаров. Эти расходы не вычитаются напрямую как коммерческие расходы.

Налоговая отчетность по заработной плате. Ваши платежи по налогам на заработную плату, таким как FICA, FUTA и налоги штата по безработице, указаны в Приложении C, строка 23.

Выплаты независимым подрядчикам удерживаются в зависимости от вида услуг

Сумма брутто, которую вы платите независимому подрядчику, подлежит вычету. Однако, поскольку независимый подрядчик по определению не является сотрудником, вы не будете указывать эти суммы в качестве заработной платы или пособий.

Предупреждение

Существует множество специальных правил, которые определяют, какие работники могут считаться независимыми подрядчиками, а какие должны рассматриваться как наемные работники.

Отсутствие надлежащей классификации тех, кто выполняет для вас работу, может повлечь за собой значительные штрафы и взыскания! Если у вас есть малейшие сомнения относительно того, к какой категории подходит работник, обязательно прочтите наше обсуждение правил независимого подрядчика.

Вы указываете платежи независимым подрядчикам по категории расходов, по которым были предоставлены услуги независимого подрядчика.

Пример

Дуайт заплатил независимому подрядчику за ремонт в своем магазине.Он отразит эти выплаты в категории расходов «ремонт». Он также заплатил независимому подрядчику за создание брошюр для своей компании. Он сообщает об этих расходах в разделе «Реклама».

Форма 1099 требуется, если платежи превышают 600 долларов США. Если в течение года вы платите 600 долларов США или более независимому подрядчику или платите 600 долларов США или более в виде арендной платы, услуг, включая детали и материалы, или гонораров адвокатам, вы должны сообщить об оплате в форме IRS 1099- РАЗНОЕ.

Дайте копию подрядчику до 31 января и отправьте копию в IRS до 28 февраля. Эти правила обычно не применяются к платежам, производимым корпорациям. (К этим датам применяется правило субботы, воскресенья и выходных.)

Форма 1099-MISC является машиночитаемой формой, и вы должны использовать официальную версию IRS (для получения копии позвоните по номеру 1-800-TAX-FORM) или предварительно утвержденную форму, созданную на компьютере (программное обеспечение доступно в большинстве крупных офисов). снабженческие магазины).

Вычеты по федеральному подоходному налогу | Управление людских ресурсов

Расчет федерального налога

Федеральный подоходный налог обычно зависит от семейного положения и количества пособий, которые вы запрашиваете в форме W-4.Они удерживаются из заработной платы с использованием процентного метода IRS.

Чтобы обновить информацию о семейном положении и пособиях W-4: Войдите на вкладку My Pay в MyU. Затем нажмите W-4 Tax Information.

Чтобы определить количество пособий, требуемых в вашей форме W-4: См. Калькулятор удержания налогов IRS.

Дополнительное удержание налога

Хотя подоходный налог с заработной платы обычно удерживается с использованием процентного метода IRS и формул или таблиц ставок Миннесоты (или другого штата), некоторые налоги удерживаются по «дополнительным» ставкам.В настоящее время фиксированная дополнительная ставка IRS составляет 22%. Ставка Миннесоты составляет 6,25%; ставки в других штатах различаются. Налоги могут рассчитываться либо процентным методом, либо методом фиксированной ставки, в зависимости от того, как выплачивается дополнительная заработная плата — в сочетании с обычной заработной платой или выплачивается отдельно.

IRS определяет дополнительную заработную плату как компенсацию, выплачиваемую в дополнение к обычной заработной плате работника. Сюда входят такие вещи, как выходное пособие или выходное пособие, отпускные, задолженность, бонусы, расходы на переезд, сверхурочные, налогооблагаемые дополнительные льготы и комиссии.Эта ставка (в настоящее время составляет 22%) ежегодно меняется. Университет применяет дополнительную ставку удержания к этим видам дополнительной заработной платы:

- Дополнение к спортивному контракту

- Бонус / комиссия

- Поздняя оплата

- Увольнение, без продления

- Налоговая выгода от расходов на переезд

- Неквалифицированная отсроченная компенсация

- Единовременное пособие при переезде

- Пенсионный взнос

- Расчетные выплаты

- Специальный платеж (согласно определению Управления налоговой отчетности и соблюдения требований)

- Соглашение о расторжении

- Выплата отпускных

Кроме того, налоги на социальное обеспечение и медицинское обслуживание (в настоящее время 7.65%) также может удерживаться из доплаты, если применимо.

Кредит на заработанный доход

Кредит заработанного дохода (EIC) — это возвращаемый налоговый кредит IRS для определенных работников. Чтобы узнать, имеете ли вы право на получение возмещения федерального налога в связи с EIC, прочтите Уведомление IRS 797 (pdf).

Дополнительная информация

Общую налоговую информацию см. На следующих веб-страницах IRS:

Что такое вычет до налогообложения? Простое руководство по удержаниям из заработной платы для малого бизнеса

4 мин.Читать

Вычеты до налогообложения — это выплаты в счет выплат, которые выплачиваются непосредственно из зарплаты работника до удержания денег для уплаты налогов. Существует два типа льготных вычетов: вычеты до налогообложения и вычеты после уплаты налогов. Вычеты до налогообложения уменьшают налогооблагаемый доход работника, что может сэкономить им деньги при подаче федеральной налоговой декларации. Некоторые льготы имеют право на вычеты до вычета налогов в соответствии с IRS. Для малого бизнеса вычеты до налогообложения также могут снизить налоговую нагрузку на работодателя.

В этих темах объясняется, что такое вычет до налогообложения и как он влияет на фонд заработной платы компании:

Что означает вычет до налогообложения?

В чем разница между вычетами до и после налогообложения?

Можете ли вы потребовать удержания до уплаты налогов?

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не являются сертифицированными специалистами по подоходному налогу или бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks.Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что означает вычет до налогообложения?

Вычет до налогообложения означает, что работодатель снимает деньги непосредственно с зарплаты работника для покрытия стоимости пособий, прежде чем снимать деньги для покрытия налогов. Когда работник оплачивает льготы, такие как медицинское страхование, платежами до налогообложения, вычет вычитается из его валового дохода до налогообложения.

В чем разница между вычетами до и после уплаты налогов?

Paychecks включает два типа удержаний: до налогообложения и после уплаты налогов.Есть некоторые трудовые льготы, которые можно вычесть до уплаты налогов, а некоторые необходимо вычесть после уплаты налогов. Вот разница между вычетами до налогообложения и вычетами после налогообложения:

Вычеты до налогообложения

До вычета налогов вычитаются из общей заработной платы работника до удержания налогов из общей суммы. Поскольку вычеты до налогообложения снимаются до удержания налогов, они помогают снизить налогооблагаемый доход работника. Это помогает работникам платить меньше подоходного налога или налога Федерального закона о страховых взносах (FICA), который включает в себя медицинское обслуживание и социальное обеспечение.

Отчисления до налогообложения также могут принести пользу предприятиям за счет снижения налогов, уплачиваемых работодателями, включая Федеральный налог на безработицу (FUCA), Государственное страхование по безработице (SUI) и FICA.

Каждый вид вычета имеет определенные правила, регулирующие его применение. Некоторые вычеты классифицируются как до налогообложения для всех видов налогов, тогда как другие могут по-прежнему требовать удержания определенных налогов.

Существует ряд льгот, которые обычно имеют право на вычеты до налогообложения, в том числе:

- Медицинское страхование: План медицинского страхования, спонсируемый работодателем, включая медицинские и стоматологические льготы, гибкие счета расходов (FSA) и счета медицинских сбережений (HSA), как правило, классифицируются как вычеты до налогообложения.

- Страхование жизни: Групповое страхование жизни освобождено от всех применимых налогов, в размере до 50 000 долларов США по страхованию жизни на одного сотрудника.

- Пенсионные фонды: Взносы, которые сотрудники делают в определенные планы пенсионных накоплений, такие как план 401 (k), часто являются вычетами до налогообложения.

- Льготы на проезд: Некоторые льготы на проезд, которые помогают покрыть транспортные расходы сотрудника, включая проездные на общественный транспорт и плату за парковку, классифицируются как вычеты до налогообложения.

Удержания после уплаты налогов

Вычеты после уплаты налогов снимаются с зарплаты сотрудника после удержания всех налогов. Общие вычеты после уплаты налогов включают:

- Пенсионные фонды малого бизнеса, такие как Roth 401 (k), например

- Страхование инвалидности

- Благотворительные взносы

- Возмещение неуплаченных долгов

Можете ли вы потребовать вычеты до вычета налогов?

Может ли сотрудник потребовать вычет из своей налоговой декларации по статьям, которые уже были включены в вычеты до налогообложения? Неа! Если вознаграждение сотрудника выплачивается с вычетами до налогообложения, эти вычеты не могут быть заявлены в декларации о доходах.Это связано с тем, что сумма удержаний не включается в ваш валовой доход, поэтому вы уже получили налоговую льготу, не уплатив налог на фонды. Если бы вы заявили об этом в свои налоги, вам пришлось бы вдвое меньше.

налоговых вычетов из заработной платы в США | Малый бизнес

Работодатели удерживают деньги из зарплаты сотрудников для оплаты различных обязательных и добровольных расходов. Работодатель должен удерживать подоходный налог с населения, налоги на социальное обеспечение и медицинскую помощь и отправлять деньги в IRS от имени сотрудника.Налоги на занятость являются требованием всех наемных работников. Кроме того, работодатели также должны платить часть этих налогов на трудоустройство.

Доход

Работодатели должны вычесть федеральный подоходный налог из заработной платы сотрудников. Федеральные подоходные налоги покрывают множество государственных расходов, включая программы социальных услуг. Размер федерального подоходного налога, удерживаемого из заработной платы сотрудника, варьируется в зависимости от суммы денег, которую он зарабатывает. Подоходные налоги «градуированы»; это означает, что процент уплаченных налогов увеличивается по мере увеличения налогооблагаемого дохода, полученного работником.

Работодатели знают, какую сумму вычесть из заработка сотрудника, используя форму IRS W-4 для расчета удерживаемых сумм. Сотрудники заполняют эту форму, чтобы работодатели знали их статус подачи документов, например, женаты, холосты или освобождены от уплаты налогов. Форма также позволяет работодателям узнать, сколько надбавок сотрудник хотел бы получить. Работодатели удерживают либо процент от заработной платы работника, либо установленную сумму, основанную на налоговых таблицах, приведенных в Циркуляре E IRS, Налоговом руководстве работодателя.

Социальное обеспечение

Налоги на социальное обеспечение — это еще один U.С. Налоговый вычет с заработной платы. В соответствии с Федеральным законом о страховых взносах (FICA) эти налоги на заработную плату собираются для финансирования инициатив социального обеспечения, включая программы пенсионного обеспечения и инвалидности. Ставка налога на социальное обеспечение составляет 4,2 процента от заработной платы работника в 2011 году. Ставка налога на социальное обеспечение обычно составляет 6,2 процента, но в 2011 году была снижена в соответствии с Законом о налоговых льготах, повторном разрешении страхования по безработице и создании рабочих мест 2010 года. предел базовой заработной платы.Другими словами, существует ограничение на размер заработной платы, облагаемой налогом на социальное обеспечение. На 2011 год предельный размер базовой заработной платы составляет 106 800 долларов США.

Medicare

Налоги Medicare — еще один обязательный налоговый вычет из фонда заработной платы. Налоги на Medicare — это налоги FICA, которые финансируют услуги медицинского и больничного страхования штата и федерального уровня. В 2011 году ставка налога на сотрудников Medicare составляет 1,45 процента. В отличие от налогов на социальное обеспечение, для налогов на Medicare нет предела базовой заработной платы. Этим налогом облагается весь заработок рабочего.

Обязанности работодателя

Работодатели также несут ответственность за уплату налогов на трудоустройство. Когда работодатель удерживает налог на трудоустройство из заработка работника, работодатель должен заплатить соответствующую сумму. Работодатели также должны сообщать и платить федеральные налоги по безработице (FUTA), которые финансируют программы выплаты пособий по безработице штата. IRS требует, чтобы работодатели отчитывались и вносили налоги на заработную плату ежеквартально, используя форму 941, Ежеквартальная федеральная налоговая декларация работодателя.

Ссылки

Биография писателя

Шерри Скотт — внештатный писатель из Лас-Вегаса, статьи которого публикуются на различных веб-сайтах.Она изучала политологию в Университете штата Аризона, и ее образование вдохновило ее писать честно и стремиться к точности во всем, что она делает.

Вычеты из заработной платы: все, что нужно знать работодателям

Обновлено 12 января 2021 г.

По закону вы обязаны удерживать налоги с заработной платы от имени своих сотрудников, но получение удержаний и всех других удержаний из заработной платы может быть сложной задачей. Среди американских рабочих 82% сообщают, что в какой-то момент обнаружили ошибку в своей зарплате.А когда дядя Сэм находит что-то не так, это может означать штраф в размере 15% или больше!

Хотя математика, которую вам нужно выполнить для расчета вычетов и удержаний, не очень сложна, держать все движущиеся части прямо может быть непросто. Вот почему мы составили это подробное руководство, в котором есть все, что вам нужно знать. А если вам нужны более конкретные примеры расчета заработной платы, ознакомьтесь с нашим подробным руководством.

Если вы ищете что-то конкретное, не стесняйтесь нажимать на любую из тем ниже, чтобы перейти вперед:

Заработок брутто vs.чистая зарплата

Вычеты и удержания составляют разницу между заработной платой брутто и заработной платой нетто. Заработная плата брутто — это общая сумма, которую ваш сотрудник получает от своей зарплаты или почасовой оплаты труда, плюс любые бонусы, комиссионные и другие формы компенсации. Например, если вы платите сотрудникам дважды в месяц, наемный работник, который зарабатывает 48 000 долларов в год, будет зарабатывать 2 000 долларов брутто-зарплаты за каждый период выплаты заработной платы. С этой брутто-зарплаты начинается большинство расчетов «заработной платы, подлежащей удержанию» IRS для зарплаты сотрудников.

Некоторые удержания из заработной платы являются обязательными налогами на заработную плату; другие вычеты являются добровольными, то есть ваш сотрудник имеет право не платить их. Многие добровольные отчисления, такие как страхование здоровья или взносы 401 (k), являются вычетами до налогообложения, которые снижают налогооблагаемую валовую заработную плату работника. После того, как были произведены удержания и удержания, оставшаяся чистая заработная плата — это то, что вы платите своим сотрудникам.

Удержание против удержаний

Удержания и удержания часто рассматриваются в ваших квитанциях как синонимы.Однако технически термин «удержание» относится конкретно к федеральным налогам или налогам штата, которые вы снимаете с зарплаты своих сотрудников и отправляете правительству. Все удержания являются обязательными.

Отчисления обычно являются добровольными и включают добровольные пенсионные сбережения, медицинское страхование или пожертвования. Существуют также некоторые принудительные удержания, например, когда заработная плата направляется на выплату налогов или алиментов. Некоторые вычеты производятся до вычета налогов, то есть они уменьшают вашу брутто-зарплату для налоговых расчетов.Остальные берутся после удержания налогов. Не волнуйтесь, если это вас сбивает с толку — ниже мы подробнее рассмотрим конкретные выводы.

Удержания и удержания имеют два важных общих элемента: вычитание правильной суммы для каждого сотрудника и последующая отправка этих средств соответствующему налоговому агентству или поставщику услуг.

Обязательные удержания из заработной платы

Федеральный подоходный налог

Вы как владелец бизнеса обязаны удерживать и уплачивать федеральный подоходный налог для своих сотрудников.Во-первых, помните, что подоходный налог зависит от двух факторов: 1) валовой заработной платы, которую вы платите сотруднику, и 2) информации об удержании, которую сотрудники предоставили в своей форме W-4. Вы уже знаете их ставку заработной платы. Их форма W-4 сообщит вам, нужно ли вам удерживать налоги для них по ставке, состоящей в браке или не состоящей в браке, сколько иждивенцев они заявили, и любые дополнительные суммы, которые сотрудник хочет удержать из этих доходов.

Государственный и местный подоходный налог

Как и федеральный подоходный налог, вы будете использовать валовую заработную плату в качестве основы для удержания суммы подоходного налога штата и местного налога.Каждый штат устанавливает эти ставки индивидуально (в некоторых штатах нет подоходного налога вообще), поэтому вам нужно будет ознакомиться с правилами, которые применяются к вашему местоположению и сотрудникам. Вы также должны быть в курсе последних налоговых ставок на заработную плату.

FICA

FICA, Федеральный закон о страховых взносах, требует, чтобы работодатели удерживали налоги на социальное обеспечение и медицинское обслуживание из заработной платы сотрудников. Вы должны не только удерживать процент от налогооблагаемой валовой заработной платы работника, но и доводить этот взнос до максимального предела базовой заработной платы.Эти проценты меняются, поэтому всегда убедитесь, что вы удерживаете и соответствуете правильной сумме для налогового года. На 2021 год ставка FICA для работодателей снижается до 6,2% для социального обеспечения и 1,45% для Medicare, или 7,65% в сумме для каждого. Подробнее о том, как FICA и удержание налогов, читайте здесь.

Государственное страхование по безработице

Каждый штат устанавливает свой собственный тариф по страхованию от безработицы, поэтому в США нет стандарта. Когда вы регистрируетесь в своем штате в качестве работодателя, вам также потребуется зарегистрироваться в агентстве по безработице штата.При расчете SUI важно помнить, что вы должны платить эти налоги в зависимости от того, где живет ваш сотрудник, а не в зависимости от того, где вы ведете свой бизнес. Если у вас есть команда удаленных сотрудников, это может быть немного сложно, но в большинстве штатов есть онлайн-ресурсы, которые помогут вам сориентироваться.

Государственное страхование по инвалидности

В настоящее время в пяти штатах есть та или иная форма государственного страхования по инвалидности, удерживаемая из зарплаты сотрудников: Калифорния, Гавайи, Нью-Джерси, Нью-Йорк и Род-Айленд.У каждого есть разные требования к ставкам удержания, а также к тому, как они определяют заработную плату и многое другое.

Федеральный налог на безработицу (FUTA)

Этот налог используется для выплаты пособий по безработице для сотрудников, потерявших работу. Как работодатель, вам нужно будет рассчитать 6% от заработной платы каждого сотрудника, чтобы определить, сколько вы должны уплатить федеральным налогам по безработице. Однако FUTA — это , а не , удерживаемое из заработной платы сотрудника, поэтому не делайте такой ошибки.

По закону работодатели обязаны платить налоги по безработице до тех пор, пока работник не достигнет 7000 долларов налогооблагаемой заработной платы за календарный год.После этого ваши годовые обязательства по ним погашаются. Федеральные налоги по безработице уплачиваются ежеквартально. Не уверены, нужно ли вам платить FUTA? Подробно изучите федеральные налоги по безработице.

Депонирование обязательных налогов на заработную плату

После завершения расчета заработной платы вы должны перечислить удержанные вами федеральные подоходные налоги, средства социального страхования и Medicare в IRS. Для этих платежей существует два графика депозита — раз в неделю или раз в месяц. Узнайте больше о правильном графике для вашего бизнеса в Публикации IRS 15-T.Не забудьте подавать ежеквартальный отчет по форме 941 или ежегодно по форме 944 с указанием выплаченной вами заработной платы, чаевых, которые вам сообщили ваши сотрудники, и ваших налогов на оплату труда. Вам также необходимо будет соблюдать правила внесения государственных налогов.

Добровольные удержания из заработной платы

Взносы в пенсионный план

Как работодатель, у вас есть несколько вариантов пенсионных планов для сотрудников малого бизнеса: SEP-IRA, SIMPLE-IRA или традиционный план 401k. Большинство пенсионных взносов уплачиваются до налогообложения и часто выплачиваются работодателем в размере до определенного процента.К 2021 году сотрудники могут внести до 19 500 долларов в план 401 тыс. Работники старше 50 могут добавить дополнительный взнос в размере 7000 долларов, чтобы получить 26000 долларов в год.

Польза для здоровья

Малые предприятия с менее чем 50 сотрудниками, эквивалентными полной занятости, не обязаны предоставлять своим сотрудникам медицинские льготы, но это основная выгода, которую они ищут. Чаще всего сбор затрат на медицинские льготы производится как вычет из заработной платы до вычета налогов. Помните, что удержания из заработной платы плана медицинского страхования, включая платежи по счетам с гибкими расходами или сберегательным счетам по медицинскому страхованию, должны быть настроены в виде долларовой суммы, а не процента или заработной платы сотрудника.

Страхование жизни или страхование инвалидности

Многие работодатели предлагают программы группового страхования жизни, а также краткосрочное и долгосрочное страхование нетрудоспособности, чтобы работники по-прежнему получали часть своей заработной платы, даже если они станут инвалидами. Подобно планам медицинского обслуживания, эти программы часто администрируются крупной страховой компанией, которая может организовать регистрацию за вас. Вам необходимо будет убедиться, что для каждого сотрудника, участвующего в программе, производятся и выплачиваются надлежащие вычеты.

Стоянка или в пути

Льготыдля пригородных поездов позволяют вам вычесть стоимость парковки или транзитных сборов до вычета налогов для ваших сотрудников. Обратите внимание, что эти средства не могут быть использованы для компенсации расходов, связанных с ездой на велосипеде, топливом или страхованием автомобиля. С 2021 года лимит IRS на транспортные расходы или расходы на парковку составляет 270 долларов США на сотрудника в месяц, и взносы больше не подлежат налогообложению для работодателя.

Здоровье и благополучие

Эти программы могут способствовать повышению благополучия на рабочем месте и часто включают вычеты из заработной платы для льготного посещения тренажерного зала, программ похудания, программ отказа от курения и профилактических осмотров здоровья.Они также могут получать выплаты за достижение определенных целей. Льготы могут не облагаться налогом, но возмещения расходов и вознаграждения работникам — нет. Субсидии на членство в спортзале могут быть вычтены работодателем как коммерческие расходы за тот налоговый год, в котором они были выплачены.

Униформа

Если ваша компания требует униформы и взимает с сотрудников плату за нее, помните, что вычеты из заработной платы для покрытия расходов не могут снизить почасовую ставку оплаты труда ниже минимальной заработной платы в 7 долларов.25 в час или повлияет на их сверхурочную оплату в соответствии с Законом о справедливых трудовых стандартах. Однако вам разрешается пропорционально вычитать удержание в течение определенного периода времени, если их почасовая ставка не снижается.

Союзные взносы

Профсоюзные взносы обычно рассчитываются как заранее определенный процент от валовой заработной платы работника и регулярно выплачиваются вашему местному профсоюзу. Постановление Верховного суда 2018 года Янус против Американской федерации служащих штатов, округов и муниципалитетов (AFSCME) изменило правила сбора гонораров с работников, не являющихся членами профсоюзов, работающих в профсоюзных магазинах.Теперь сотрудники, не являющиеся членами профсоюзов, должны активно соглашаться на сбор этих взносов. У большинства профсоюзов также есть особые требования к шкале заработной платы и начислению заработной платы, поэтому найдите время, чтобы изучить правила и положения со своим партнером по профсоюзу. Профсоюзные взносы не считаются вычетом до налогообложения.

529 сберегательных планов на образование

Практически во всех штатах теперь есть какая-либо форма накопительного плана 529 с отсрочкой налогов на образование, который предлагает сотрудникам удобный способ накопления сбережений. Некоторые государственные планы действительно имеют требования к минимальному взносу наряду с другими правилами плана 529.Большинство из них управляется крупными инвестиционными компаниями, но в каждом штате есть полезный веб-сайт, на котором размещена информация о 529 удержаниях из заработной платы.

Пожертвования на рабочем месте или благотворительные пожертвования

Автоматическая раздача позволяет сотрудникам поддерживать свое любимое дело, вычитая заранее выбранную сумму из их зарплаты в течение года. Не забудьте получить письменное или электронное согласие на этот вид удержания и работать с таким уважаемым партнером, как United Way.

Удержание из заработной платы

Хотя работники не обязаны давать согласие на приказы об удержании их заработной платы, они по-прежнему считаются добровольными, поскольку они не являются частью обязательных государственных налоговых удержаний.Суд может потребовать, чтобы работодатель удерживал заработную плату за невыплату долга или алиментов на ребенка или по другим причинам. Обычно в заказе на пополнение счета содержатся инструкции о том, как вам нужно будет отправлять эти платежи.

Дополнительный кредит! Освобожденные и не освобожденные сотрудники

Закон о справедливых трудовых стандартах устанавливает текущую минимальную заработную плату, правила сверхурочной работы и другие трудовые стандарты, с которыми вам необходимо ознакомиться, чтобы правильно рассчитывать заработную плату. В нем также определены категории сотрудников, которые в первую очередь относятся к защите сверхурочной работы.

- «Не освобожденные» служащие могут получать сверхурочную оплату по ставке, в 1,5 раза превышающей обычную почасовую ставку, и должны получать как минимум федеральную минимальную заработную плату в размере 7,25 долларов в час.

- «Освобожденных» сотрудников (освобожденных от сверхурочной работы) должны получать зарплату, зарабатывать не менее 455 долларов в неделю и выполнять такие должностные функции, как исполнительные, административные или профессиональные обязанности.

Понимание этого различия имеет важное значение для вашей заработной платы (и, в конечном итоге, ваших вычетов), потому что вы должны рассчитывать сверхурочную оплату как часть валовой оплаты для сотрудников, не освобожденных от уплаты налогов.Не говоря уже о том, что нарушения могут стоить дорого; Работодатели, нарушающие законы FLSA о минимальной заработной плате или компенсации за сверхурочную работу, могут нести юридическую ответственность как за снижение заработной платы, так и за ущерб. Правительство предлагает это удобное руководство, чтобы убедиться, что вы соблюдаете правила. Не забудьте проверить здесь требования к сверхурочной работе вашего штата.

Как это влияет на вычеты из заработной платы? При определенных обстоятельствах работодатели могут удерживать заработную плату, если освобожденные сотрудники пропускают работу.

Вот и все, ребята!

Вычеты из заработной платы не всегда доставляют удовольствие, но их правильное выполнение — важная часть успешного ведения вашего бизнеса.Мы надеемся, что это руководство было полезно для вас при планировании следующего цикла расчета заработной платы и создании команды, которая поможет вам достичь всех ваших целей.

Эрин Эллисон — менеджер по контент-маркетингу в OnPay. У нее более 15 лет писательского опыта, она в прошлом владела малым бизнесом и руководила расчетом заработной платы, составлением графиков и кадрами для более чем 75 сотрудников. Она живет и работает в Атланте.

Что такое налоги и удержания из фонда заработной платы?

Нужна информация о налогах на заработную плату? Работодатель должен удерживать налоги на заработную плату из зарплаты работника в соответствии с государственными постановлениями.Работодатель сначала определяет общую сумму заработной платы, которую работник получил в течение периода времени, охватываемого зарплатой.

Эта заработная плата может включать почасовую оплату, сверхурочную работу, бонусы, участие в прибыли, подарки сотруднику и все другие виды компенсации, которые были выплачены сотруднику в течение периода оплаты.

Обязанности работодателя по налогу на заработную плату

Из этой общей заработной платы, известной как заработная плата брутто, работодатель должен по закону удерживать определенные проценты от зарплаты работника для уплаты необходимых налоговых удержаний.После вычитания добровольных вычетов из заработной платы и вычитания требуемых по закону вычетов из заработной платы полученная заработная плата называется его чистой заработной платой.

Работодатель должен сообщать об удержаниях в государственные органы. Работодатель также должен уплатить свою долю удерживаемого налога с заработной платы и перечислить удержанные налоги с работника в соответствующие государственные органы, используя соответствующие формы.

Кроме того, по словам Уильяма Переса, налогового эксперта The Balance.com, работодатель несет ответственность за «подготовку различных отчетов о сверке, учет расходов на заработную плату в финансовой отчетности и подачу налоговых деклараций по заработной плате». См. Связанную статью для получения списка требований к отчетности и соответствующих форм.

Налоговые вычеты из фонда заработной платы

Налоги на заработную плату, которые должен собирать и уплачивать работодатель, включают:

- Федеральный подоходный налог,

- Налоги на социальное обеспечение,

- Удержание налогов по программе Medicare,

- государственных пошлин и

- Местный (городской, районный) подоходный налог, удерживаемый у источника в некоторых областях.(Другие местные налоги могут включать, например, налоги школьного округа, налоги муниципальных колледжей, государственное страхование по инвалидности или безработице.)

Федеральный, государственный и местный подоходный налог вычитается работодателем из валовой заработной платы работника. Сумма вычитания определяется путем использования количества вычетов, заявленных сотрудником в форме W-4, в сочетании с налоговыми диаграммами, предоставленными налоговой службой (IRS). См. Налоги 101 для получения дополнительной информации о налогах.

Удержание налога на социальное обеспечение и медицинскую помощь вычитается работодателем из валовой заработной платы работника. Налоги, известные как FICA (Федеральный закон о страховых взносах), уплачиваются как работником, так и его или ее работодателем. В настоящее время выплачиваются следующие налоговые проценты, которые в сумме составляют 15,3%:

- Социальное обеспечение: как работодатель, так и работник платят 6,20% от валовой заработной платы работника по состоянию на 2016 год с заработка до применимого максимального налогооблагаемого размера, равного 118 500 долларов США в 2016 году.Это не включает увеличения по сравнению с 2015 годом, поскольку не было увеличения индекса потребительских цен (CPI-W) с третьего квартала 2014 года по третий квартал 2015 года. Обратите внимание, что частные предприниматели несут ответственность за выплату полной суммы.

- Medicare: и работодатель, и работник платят 1,45 процента от всех доходов без ограничения на максимум. (Если человек работает не по найму, он или она платит всю сумму.)

Дополнительные ресурсы для работодателей о налогах на заработную плату

Джин Мюррей, эксперт по бизнес-праву и налогам США, составила подробное руководство для работодателей по налогам на заработную плату.

Она рассказывает, как рассчитывать налоги, когда платить налоги, использовать формы, как платить налоги, обязанности работодателя по отчетности в IRS и многое другое. Вы захотите взглянуть, чтобы всесторонне понять свои юридические обязанности при оплате труда своим сотрудникам.

В зависимости от вашего штата и местности вы можете проверить карту по штатам, предоставленную Американской ассоциацией по расчету заработной платы . Предоставляются ссылки на все требования к налоговой отчетности в зависимости от вашего местоположения.

Поскольку налоговое законодательство США очень сбивает с толку, вы также можете поговорить с вашим государственным департаментом труда и / или юристом по трудовому праву, когда решите пойти по пути найма сотрудников. Ваша бухгалтерская фирма также является еще одним экспертом в вопросах, касающихся налогов и удержаний из фонда заработной платы.

Также известно как Налоги FICA

Как рассчитать вычет из заработной платы и подоходного налога

Как работодатель, вы несете ответственность за каждый этап расчета заработной платы вашего предприятия.Один из наиболее заметных шагов — это обработка налоговых вычетов, удерживаемых из валовой заработной платы каждого сотрудника. Чтобы вам было легче, мы собрали несколько советов о том, как можно рассчитать различные удержания по каждой зарплате.

Как рассчитать налоги на заработную плату (FICA)

Термин «налоги на заработную плату» относится к налогам FICA, которые представляют собой комбинацию налогов на социальное обеспечение и Medicare. Эти налоги вычитаются из зарплаты сотрудников по общей фиксированной ставке в размере 7,65 процента, которая делится на следующие процентные доли:

- Налоги по программе Medicare — 1.45 процентов

- Налоги на социальное обеспечение — 6,2 процента

Эти проценты вычитаются из общей заработной платы работника для каждой зарплаты. Например, сотрудник с валовой заработной платой в 1000 долларов должен будет заплатить 62 доллара по налогу на социальное обеспечение и 14,50 долларов по налогу на медицинское страхование.

Как рассчитать федеральный подоходный налог

Существует два основных способа расчета удерживаемого федерального подоходного налога. IRS позволяет владельцам выбирать, какой метод они предпочитают, и предоставляет таблицы, которые помогут им определить суммы удержания.Это следующие методы:

- Метод диапазона заработной платы

- Метод процентного соотношения

Метод диапазона заработной платы является более простым из двух методов для использования по одной большой причине: вы можете просто найти удержание суммы на конкретных таблицах вместо того, чтобы делать какие-либо фактические вычисления. Эти таблицы 2019 находятся на страницах 48-67 Публикации 15 IRS. Чтобы выяснить, какая правильная диаграмма для сотрудника, вам необходимо определить два фактора:

- Независимо от того, состоит ли сотрудник в браке или в браке

- Как часто этот сотрудник оплачивается (ежедневно, еженедельно, ежемесячно и т. д.))

После того, как вы получите эту информацию и найдете нужную диаграмму, вам просто нужно определить удержания, сопоставив, сколько сотрудник заработал за период расчета, а также количество освобождений от удержания, о которых ваши сотрудники заявили в своих формах W4. Например, состоящий в браке сотрудник, который заработал 1000 долларов в еженедельный период оплаты и потребовал два удерживаемых пособия, будет иметь 66 долларов федерального подоходного налога, удерживаемых из его или ее зарплаты.

Процентный методВ отличие от метода диапазона заработной платы, процентный метод требует от вас некоторых математических расчетов.Первый шаг — умножить общее количество удерживаемых надбавок сотрудника на сумму надбавки, связанную с вашим конкретным периодом выплаты заработной платы. Эти суммы указаны в Таблице 5 Публикации 15, но мы также включили их ниже.

- Еженедельно — 80,80 долларов США

- Раз в две недели — 161,50 долларов США

- Раз в месяц — 175 долларов США

- Ежеквартально — 1050 долларов США

- Раз в год — 2100 долларов США

- Ежегодно — 4200 долларов США

- Ежедневно — 4200 долларов США

- Ежедневная заработная плата за каждый день умножьте количество надбавок на соответствующую сумму надбавок, затем вы вычтите эту сумму из налогооблагаемой заработной платы работника за этот период выплаты.Давайте вернемся к этому женатому сотруднику из примера с диапазоном заработной платы, который зарабатывает 1000 долларов в неделю и потребовал два освобождения. Вы умножите еженедельную сумму (80,80 долларов США) на два, в результате чего получится 161,60 доллара США. Эта сумма вычитается из 1000 долларов, и у вас остается 838,40 доллара.

Теперь, когда у вас есть общая сумма, подлежащая удержанию подоходного налога, вам нужно обратиться к таблицам процентного метода на страницах 46-47 Публикации 15, чтобы определить предполагаемые удержания. Здесь процесс может быть непростым.Вам нужно будет найти диаграмму, которая соответствует периоду оплаты труда и статусу брака вашего сотрудника. В качестве примера мы воспользуемся следующей таблицей из Публикации 15.

Наша общая заработная плата, подлежащая удержанию, составляет 838,40 долларов США, поэтому сумма подоходного налога, подлежащего удержанию, составляет 37,30 долларов США плюс 12 процентов от суммы, превышающей 600 долларов США. Это означает, что нам нужно будет вычесть 600 долларов из 838,40 доллара, в результате чего у нас останется 238,40 доллара. Теперь мы можем определить 12 процентов от этой суммы, что оставляет нам 28,608 доллара. Добавьте это к 37 долларам.30, как указано в таблице, и общая сумма удерживаемого федерального подоходного налога для указанного сотрудника составляет 65,908 долларов США, что округляется до 65,91 доллара США. IRS также позволяет округлять удержания до ближайшего целого доллара, в результате чего в нашем примере удержания составляют 66 долларов, что является той же суммой, которую мы нашли с помощью метода шкалы заработной платы (но с намного меньше работы на ).

Как рассчитать подоходный налог штата и местный налог

В отличие от федерального подоходного налога, вы не можете диктовать, какой метод использовать для расчета вычетов из заработной платы для подоходного налога штата.В каждом штате есть свои правила относительно того, сколько вам нужно удерживать из зарплаты ваших сотрудников. Фактически, в некоторых штатах от вас вообще ничего не требуется, поскольку Аляска, Флорида, Невада, Южная Дакота, Техас, Вашингтон и Вайоминг не взимают подоходный налог со своих граждан.

С другой стороны, есть несколько штатов, которые требуют удержания как государственных, так и местных налогов на прибыль, включая Огайо, Мичиган и многие другие. В других штатах есть несколько налоговых категорий, которые вам нужно будет использовать для определения правильных сумм вычета для каждой зарплаты.Чтобы определить, как рассчитывать эти налоги — если таковые имеются — вам необходимо обратиться к сайту правительства вашего штата для получения более подробной информации. Однако у независимой некоммерческой организации по налоговой политике The Tax Foundation есть таблица со всеми ставками подоходного налога штата на 2019 год и скобками для справки.

Как рассчитать добровольные удержания из зарплаты

Хотя FICA, федеральный подоходный налог, а также налоги штата и местные подоходные налоги требуют обязательных удержаний из заработной платы, существуют некоторые другие добровольные источники, которые могут привести к дополнительным удержаниям из зарплаты.Потенциальные добровольные вычеты из зарплаты включают:

- Медицинское страхование — на основе предложенных планов и какие из этих планов выбирают ваши сотрудники

- Выход на пенсию — на основе того, сколько каждый сотрудник предпочитает удерживать из каждой зарплаты

- Страхование жизни — в зависимости от того, работник выбирает вычеты для выплаты взноса по страхованию жизни

- Расходы на работу — различные вычеты, основанные на любых деловых расходах, понесенных сотрудником, которые не покрываются или покрываются частично работодателем

Важность надлежащего управления заработной платой

Управление заработной платой для малого бизнеса — непростая задача.

— за первого ребенка и второго ребенка

— за первого ребенка и второго ребенка