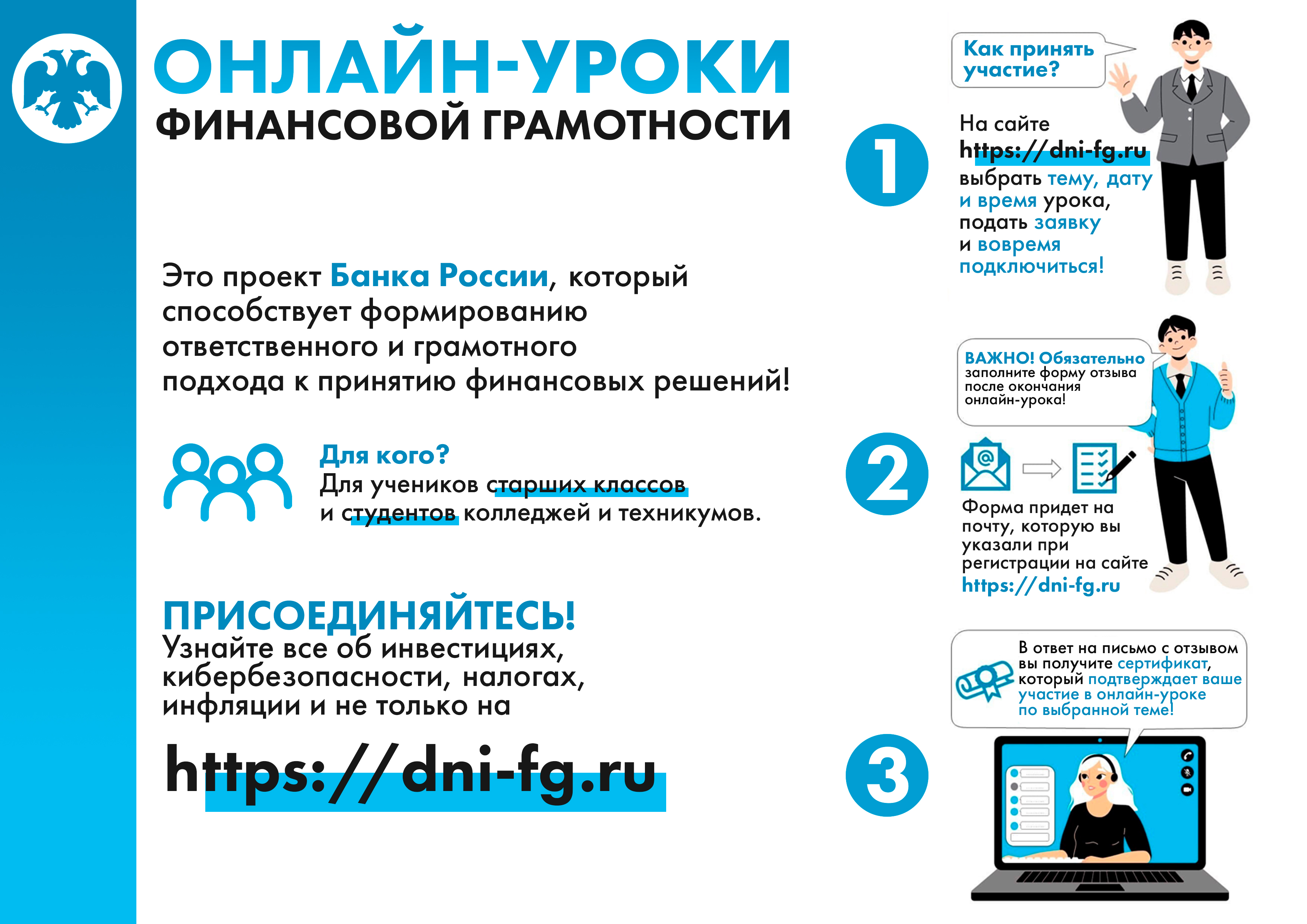

Онлайн-уроки финансовой грамотности

для учащихся средних и общих образовательных организаций, профессиональных образовательных организаций, организаций для детей-сирот и детей, оставшихся без попечения родителейОрганизатором проекта выступает

Центральный банк Российской Федерации — Банк России.

Календарь

Темы онлайн-уроков

Помощь участникам

Предложения по улучшению онлайн-уроков

Уважаемые участники,

весенняя сессия онлайн-уроков финансовой грамотности завершена. Формы отчетов принимаются до 26.04.2023.

Проект «Онлайн-уроки финансовой грамотности» помогает старшеклассникам из любой точки России получить равный доступ к финансовым знаниям, предоставляет возможность «живого» общения с профессионалами финансового рынка, способствует формированию принципов ответственного и грамотного подхода к принятию финансовых решений.

Эксперты рассказывают школьникам о личном финансовом планировании, инвестировании, страховании, преимуществах использования банковских карт.

Особое внимание уделяется правилам безопасности на финансовом рынке и защите прав потребителей финансовых услуг.

| Узнать больше о проекте |

Формат онлайн-уроков

Уроки по каждой теме проходят в формате «один лектор – много участников». К вебинарам можно подключиться как группой слушателей (классом), так и индивидуально из дома. Лектор демонстрирует презентацию, видеоролики, проводит интерактивные опросы. Слушатели также могут задавать вопросы в чате по теме урока, на которые лектор отвечает в прямом эфире.

Рекомендованное количество слушателей при групповом подключении – не более 30 человек.

Цели онлайн-уроков

Пробудить у школьников интерес к финансовым знаниям за счет нестандартной формы занятий и возможности коммуникации с профессионалами в сфере финансов.

Сформировать убежденность учащихся в том, что финансовая грамотность – основа финансового благополучия.

Заложить у старшеклассников установки грамотного финансового поведения, закрепить базовые финансовые понятия, познакомить с актуальными финансовыми продуктами и услугами, предупредить о рисках.

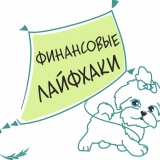

Как принять участие

Принять участие в онлайн-уроках могут все школы Российской Федерации, а также школы за её пределами, ведущие обучение на русском языке, имеющие доступ к сети Интернет, компьютер, устройства для трансляции изображения на экран (проектор, интерактивная доска и т.п.) и вывода звука.

Выбрать тему, дату и время урока на сайте

Принять с классом участие в уроке

Отправить организаторам заполненную форму отзыва

После обработки отзыва система автоматически сформирует сертификат участника и направит его ответным письмом

Полезные ресурсы по финансовой грамотности

ДОЛ-игра

Игры познакомят самых маленьких участников с основами финансовой грамотности, а учащиеся старших классов закрепят свои знания, полученные на уроках финансовой грамотности.

Перейти на сайт

Fincult.info

Информационно-просветительский ресурс, созданный Центральным банком Российской Федерации.

Его цель — формирование финансовой культуры граждан.

Перейти на сайт

ВКонтакте

Подписывайтесь на группу «Финансовое просвещение» в социальных сетях.

Группа создана для обмена опытом и знаниями преподавателей, тьюторов, волонтеров финансового просвещения.

Перейти в группу

Темы онлайн-уроков

УРОВЕНЬ СЛОЖНОСТИ *

С деньгами на ТЫ

или зачем быть финансово-грамотным

Каждый человек стремится стать успешным и независимым. Путь к этой цели начинается с умения грамотно распоряжаться деньгами, сохранять и приумножать их. Ведение личного бюджета, обязательный учет доходов и расходов, сбережение и инвестирование – это основы, которые помогут школьникам грамотно распределить свои карманные деньги, потренироваться в финансовом планировании, учесть риски и опасности в мире финансов, чтобы эффективно распорядиться своими деньгами в будущем.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

Пять простых правил, чтобы не иметь проблем с долгами

Кредиты и займы получили широкое распространение, в том числе благодаря их доступности. Многие пытаются таким образом решить свои финансовые проблемы, не оценивая рисков и издержек этого инструмента, и тем самым загоняют себя в долговую яму, выбраться из которой затруднительно. Поэтому так важно начать изучение вопроса личной финансовой безопасности со школьных лет.

«Пять простых правил» научит слушателей определять надежность кредитора, рассчитывать полную стоимость кредита, расскажет о последствиях за невыполнение кредитных обязательств, позволит узнать о финансовых рисках и защите своих прав.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

ВСЕ ПРО КРЕДИТ ИЛИ ЧЕТЫРЕ ПРАВИЛА, КОТОРЫЕ ПОМОГУТ ДОСТИЧЬ ЦЕЛИ

Доступность и простота получения услуг кредитования создают у молодежи иллюзию легких денег. Решение о взятии кредита принимается импульсивно, исходя из сиюминутной потребности. При этом не оцениваются условия кредита, способность вовремя погашать платежи и последствия невыплаты задолженности.

Решение о взятии кредита принимается импульсивно, исходя из сиюминутной потребности. При этом не оцениваются условия кредита, способность вовремя погашать платежи и последствия невыплаты задолженности.

Важно донести до школьников принципы кредитования- обязательный возврат суммы кредита и начисленных процентов в установленный срок, заложить установки оценивать реальную потребность в кредите и соотносить свое финансовое состояние и цели с видами и условиями кредита, сформировать ответственное отношение к взятым обязательствам.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

ЛИЧНЫЙ ФИНАНСОВЫЙ ПЛАН — ПУТЬ К ДОСТИЖЕНИЮ ЦЕЛИ!

Личный финансовый план — основа принятия финансовых решений. Для управления личными финансами и достижения финансовых целей нужно определять краткосрочные и долгосрочные финансовые цели, знать общие принципы управления расходами, уметь контролировать спонтанные покупки, не выходить за рамки бюджета.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

Платить и зарабатывать с банковской картой

Многие владельцы банковских карт используют их только для снятия наличных или изредка расплачиваясь ими в магазине за продукты. Преимущества владения банковской картой этим не ограничиваются, с помощью нее можно не только тратить, но и зарабатывать. На онлайн-уроке раскроем все карты.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ *

ВКЛАДЫ: КАК СОХРАНИТЬ И ПРИУМНОЖИТЬ

Достичь финансовых целей возможно только сберегая и инвестируя денежные средства. Банковский вклад – доступный, простой и надежный способ сохранения и приумножения сбережений. Для выбора наиболее выгодного предложения необходимо знать и уметь сравнивать условия вклада.

Для выбора наиболее выгодного предложения необходимо знать и уметь сравнивать условия вклада.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ *

ЗАЧЕМ НУЖНА СТРАХОВКА И ОТ ЧЕГО ОНА ЗАЩИТИТ?

Непредвиденные риски могут обернуться большими потерями. Защититься на случай внезапных трудностей помогают различные программы страхования. Можно застраховать не только дом, дачу, машину, но и свое здоровье или ответственность. Страховой полис не гарантирует, что ничего плохого не произойдет, но может помочь покрыть убытки, с которыми вы столкнетесь. Некоторые страховки сочетают в себе защиту от рисков и возможность получать дополнительный доход.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ *

АЗБУКА СТРАХОВАНИЯ И ПЯТЬ ВАЖНЫХ СОВЕТОВ, КОТОРЫЕ ТЕБЕ ПОМОГУТ

Недостаточное развитие российского страхового рынка, особенно добровольных видов страхования, обусловлено различными факторами, в том числе недостатком страховой культуры у населения и отсутствием понимания роли страхования в современной жизни. Основные установки в этой сфере должны быть заложены ещё в школе, чтобы уже через два-три года, начиная взрослую финансово ответственную жизнь, юные граждане могли ориентироваться в мире страховых услуг и обеспечивать должный уровень страховой защиты для себя и своих близких.

Основные установки в этой сфере должны быть заложены ещё в школе, чтобы уже через два-три года, начиная взрослую финансово ответственную жизнь, юные граждане могли ориентироваться в мире страховых услуг и обеспечивать должный уровень страховой защиты для себя и своих близких.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ *

ПУТЕШЕСТВИЕ В ИСТОРИЮ СТРАХОВАНИЯ

«Путешествие в историю страхования» — это виртуальная экскурсия, которая даст возможность ребятам увидеть малоизвестные подлинные уникальные экспонаты из крупнейшего собрания страховых раритетов, принадлежащего лектору, позволит узнать об истоках страхового дела, исторических аспектах становления и развития страхования в России, поощрить слушателей к изучению современного страхового дела, видов страховой защиты, предлагаемых своим клиентам страховыми компаниями.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

Как защититься от кибермошенничества. Правила безопасности в киберпространстве

С развитием технологий все больше финансовых услуг можно получить в электронном виде, через Интернет и мобильные приложения. Вместе с этим развивается и киберпреступность, которая считается одной из главных проблем XXI века. Мы все больше используем мобильные телефоны, смартфоны, компьютеры для того, чтобы удаленно управлять своими счетами и картами. При этом зачастую забываем о безопасности и правилах поведения в виртуальном пространстве, чем и пользуются мошенники: в 90% случаев хищение денежных средств происходит именно в виртуальной среде.

О рисках и опасностях при использовании мобильных телефонов, смартфонов, компьютеров и основных правилах безопасного поведения в сети Интернет при совершении платежей с помощью электронного банкинга мы поговорим на уроке.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

Как начать свой бизнес. Мечтай. Планируй. Действуй

Бизнес – это один из важнейших базовых элементов рыночной экономики. Однако только один из десяти начинающих предпринимателей способен пережить первый год своей деятельности. Основная причина — отсутствие базовых знаний и качеств, которыми должен обладать предприниматель.Многие умения, необходимые для создания и управления бизнесом, лучше всего формируются именно в возрасте 15—18 лет.

На уроке разберемся, как превратить идею в программу действий и что нужно знать и уметь начинающему предпринимателю для того, чтобы открыть свое дело.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

Что нужно знать про инфляцию

Деньги обесцениваются: с каждым годом на одну и туже сумму можно купить все меньше товаров. Хлеб не становится вкуснее, одежда качественнее, а инструменты прочнее, но цены на них растут. Почему говорят, что инфляция снижается, если цены растут? Почему нельзя просто заморозить цены? Ответы на эти и другие вопросы вы получите в ходе онлайн-урока. Неспециалисту сложно разобраться в инфляционных процессах. Однако тот, кто хочет грамотно распорядиться своими финансами, должен учитывать инфляцию в своих решениях и уметь рассчитывать ее для себя.

Хлеб не становится вкуснее, одежда качественнее, а инструменты прочнее, но цены на них растут. Почему говорят, что инфляция снижается, если цены растут? Почему нельзя просто заморозить цены? Ответы на эти и другие вопросы вы получите в ходе онлайн-урока. Неспециалисту сложно разобраться в инфляционных процессах. Однако тот, кто хочет грамотно распорядиться своими финансами, должен учитывать инфляцию в своих решениях и уметь рассчитывать ее для себя.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * * *

ФИНАНСОВЫЕ ИНСТРУМЕНТЫ

И СТРАТЕГИИ ИНВЕСТИРОВАНИЯ

Для достижения финансовых целей и получения дополнительного дохода необходимо сберегать и инвестировать денежные средства, используя финансовые инструменты. Рациональный выбор финансового инструмента основан на понимании сути каждой услуги, сравнении доходности финансовых инструментов и осознании рисков использования

Урок рекомендован для учащихся 9-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * * *

Акции. Что должен знать начинающий инвестор

Что должен знать начинающий инвестор

Урок рекомендован для учащихся 9-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * * *

Биржа и основы инвестирования

Инвестирование – высший уровень управления личными финансами, ис-пользование инструментов инвестирования позволяет получать дополни-тельный доход. Биржа – помощник инвестора, здесь покупают и продают финансовые инструменты. Торговать на бирже можно, не выходя из дома, с 18 лет, для этого нужно осознавать риски при инвестировании, понимать как организована работа биржи, уметь выбирать финансового посредника.

Урок рекомендован для учащихся 9-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

С налогами на ты

Налоги являются источником средств пополнения государственного бюджета. Богатство и процветание нашей страны, а значит и благополучие каждой семьи, во многом зависит от уплаты налогов. Важно, чтобы налоги были уплачены в установленные законом сроки, и никто не уклонялся бы от их уплаты. Поэтому необходимо со школьной скамьи формировать у молодых людей базовые знания в этой сфере и ответственное отношение к уплате налогов.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

Все о будущей пенсии для учебы и жизни

В юности кажется, что молодость, здоровье и силы нас никогда не оставят, а старость не наступит вовсе. Многие люди так и проводят свою жизнь, не задумываясь о том, на что они будут жить в старости. Условия жизни на пенсии – лучшая оценка результата той трудовой и социальной жизни, в которую вступает молодое поколение. Поэтому уже сейчас необходимо сформировать у молодых людей базовые знаний в этой сфере, чтобы они осознавали личную ответственность за уровень своей жизни на пенсии.

Многие люди так и проводят свою жизнь, не задумываясь о том, на что они будут жить в старости. Условия жизни на пенсии – лучшая оценка результата той трудовой и социальной жизни, в которую вступает молодое поколение. Поэтому уже сейчас необходимо сформировать у молодых людей базовые знаний в этой сфере, чтобы они осознавали личную ответственность за уровень своей жизни на пенсии.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ **

Денежные реформы. Уроки прошлого

Для принятия серьезных и взвешенных финансовых решений важно понимать суть происходящих экономических преобразований. Правильной оценке настоящего поможет знание прошлого: какие подходы в области денежной политики наиболее эффективно защищали финансовые интересы страны, какие меры предпринимались для поддержки государственного бюджета, что способствовало укреплению национальной валюты.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

Знай свои деньги

Несмотря на бурный рост дистанционных платежей, наличные: банкноты и монеты – остаются важной частью финансовых отношений и играют значительную роль в национальной культуре и идентичности. Банк России выпускает в обращение как платежные, так и памятные банкноты и монеты. Со временем банкноты изнашиваются и выводятся из оборота. Уважительное отношение к денежным знакам поможет увеличить их жизненный цикл. Знание банкнот и монет, которые находятся в обращении, признаков их подлинности и платежеспособности поможет избежать финансовых потерь.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

моя профессия — финансист

Одним из наиболее актуальных вопросов для молодежи является выбор профессии, которая способствовала бы самореализации и обеспечивала материальный достаток. Часто решение принимается под влиянием настроения, воздействием родителей и общественного мнения. Однако при выборе профессии необходимо учитывать не только ее престижность, уровень заработной платы и легкость трудоустройства, но также личные способности, задатки, интересы.

Часто решение принимается под влиянием настроения, воздействием родителей и общественного мнения. Однако при выборе профессии необходимо учитывать не только ее престижность, уровень заработной платы и легкость трудоустройства, но также личные способности, задатки, интересы.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

моя профессия — бизнес-информатик

Одним из наиболее актуальных вопросов для молодежи является выбор профессии, которая способствовала бы самореализации и обеспечивала материальный достаток. Часто решение принимается под влиянием настроения, воздействием родителей и общественного мнения. Однако при выборе профессии необходимо учитывать не только ее престижность, уровень заработной платы и легкость трудоустройства, но также личные способности, задатки, интересы.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

УРОВЕНЬ СЛОЖНОСТИ * *

моя профессия — педагог

Одним из наиболее актуальных вопросов для молодежи является выбор профессии, которая способствовала бы самореализации и обеспечивала материальный достаток. Часто решение принимается под влиянием настроения, воздействием родителей и общественного мнения. Однако при выборе профессии необходимо учитывать не только ее престижность, уровень заработной платы и легкость трудоустройства, но также личные способности, задатки, интересы.

Урок рекомендован для учащихся 8-11 классов, студентов ПОО

| Расписание |

| Спецификация |

Как и зачем их устанавливать

Обладая некоторыми базовыми знаниями и финансовым образованием, студент может заложить основу для успешного финансового будущего или даже финансовой независимости. Часто для этого правильного финансового старта требуется дорожная карта. Понимание того, как ставить финансовые цели и типы целей, которые необходимо достичь, может помочь учащимся создать эту дорожную карту и не сбиться с пути.

Часто для этого правильного финансового старта требуется дорожная карта. Понимание того, как ставить финансовые цели и типы целей, которые необходимо достичь, может помочь учащимся создать эту дорожную карту и не сбиться с пути.

Давайте посмотрим на финансовые цели, как их ставить и как увеличить шансы на успех в будущем.

Key Takeaways

- Независимо от вашего финансового положения, ранняя постановка финансовых целей может помочь выработать эффективные привычки в отношении денег, которые являются ключом к обеспечению вашего финансового благополучия во взрослой жизни.

- Финансовые цели можно разделить на три основных типа в зависимости от временных рамок: краткосрочные, среднесрочные и долгосрочные.

- Твердые финансовые цели для студентов включают создание бюджета, открытие сберегательного счета, начало инвестирования для выхода на пенсию, создание чрезвычайного фонда, подачу заявки на финансовую помощь, начало накопления кредита и как можно меньшее использование долга.

- Хотя важно ставить финансовые цели, создание финансового пути для себя не гарантирует успешного финансового будущего, а скорее является ступенькой в правильном направлении.

Что такое финансовая цель?

Финансовая цель — это денежная цель, которую вы надеетесь достичь. Это может быть создание сбережений на миллион долларов или накопление средств на недельную поездку в следующем году. Ваши финансовые цели могут помочь вам накопить сбережения, решить инвестировать или избавиться от долгов. Ваши финансовые цели — это вехи на пути к той жизни, которую вы хотите.

Почему важно заранее ставить финансовые цели?

Постановка финансовых целей на раннем этапе может помочь выработать эффективные привычки в отношении денег, которые повысят ваши шансы на достижение финансового благополучия в более позднем возрасте. Кроме того, чем раньше вы начнете ставить перед собой такие цели, как сбережения и инвестиции, тем больше денег у вас будет, когда придет время уйти на пенсию.

Важный

Хотя постановка финансовых целей является ключевым шагом в закладывании основы для сильного финансового будущего, в конечном счете, это не гарантирует успеха, так как личное финансовое положение у всех разное. Например, человек с инвалидностью, поставивший перед собой финансовые цели в молодости, все равно может в будущем оказаться с чрезмерным медицинским долгом. Не забывайте регулярно корректировать свои цели и обращаться за помощью к финансовому специалисту или наставнику, если это необходимо и возможно.

Типы финансовых целей

Когда вы ставите финансовые цели, рассмотрите три основных типа целей, которые можно разбить по временным рамкам:

- Краткосрочные : Это цели, которые вы ожидаете достичь в течение года. Это может быть небольшой отпуск, переезд в новую квартиру или крупная покупка, например, новый компьютер или мебель.

- Среднесрочный : В этом случае вы знаете, что, вероятно, не достигнете этой цели в течение одного-пяти лет.

Возможно, вы планируете совершить большую поездку или учиться за границей, или, может быть, вы копите на аспирантуру, свадьбу или первоначальный взнос за дом.

Возможно, вы планируете совершить большую поездку или учиться за границей, или, может быть, вы копите на аспирантуру, свадьбу или первоначальный взнос за дом. - Долгосрочные : Цели, которые, как вы знаете, займут более пяти лет, такие как накопление на пенсию или получение большего первоначального взноса за дом, считаются долгосрочными.

Будьте реалистичны в отношении того, чего вы надеетесь достичь, и потенциальных сроков.

7 Финансовые цели для студентов

При постановке финансовых целей Алисса Краснер Мейзес, основатель Amplify My Wealth, лицензированный юрист и зарегистрированный консультант по инвестициям, предлагает вам начать со своих ценностей.

«Ваш список того, что вы цените больше всего, может помочь вам в принятии наилучших для вас решений, что сделает вас более успешными в достижении ваших целей», — говорит Мэйзес. «Затем решите, какие финансовые цели, которые соответствуют вашим ценностям, вы хотите достичь, начиная с более мелких достижимых и измеримых целей, которые вы можете отслеживать, зная, что вы всегда можете вернуться к ним и настроить их».

Вот некоторые возможные цели для студентов.

Создать бюджет

Ваш бюджет помогает визуализировать ваши доходы и расходы. Независимо от того, сколько денег у вас есть для начала, важно указать, что у вас есть, что вы тратите и откладываете (где это применимо). Вы можете использовать свой бюджет, чтобы увидеть, сколько денег поступает, и перечислить свои наиболее распространенные расходы.

«Составление бюджета — важный шаг к финансовой стабильности, — говорит Маркия Браун, сертифицированный инструктор по финансовому образованию и зарегистрированный финансовый партнер в Money Plug LLC. «Это помогает вам отслеживать свои доходы и расходы, расставлять приоритеты в расходах и определять области, в которых вы можете сократить расходы. Это краткосрочная цель, которую вы можете достичь в течение нескольких часов или дней».

Браун предлагает перечислить все источники дохода, а затем просмотреть свои расходы. Затем она рекомендует определить, являются ли ваши расходы потребностями или желаниями.

«Регулярно пересматривайте и корректируйте свой бюджет, чтобы отражать изменения в ваших доходах и расходах», — говорит Браун.

Открыть сберегательный счет

Выработайте привычку экономить сейчас, и позже вы почувствуете себя более комфортно. Браун отмечает, что многие финансовые учреждения позволят вам открыть счет всего за 5 или 10 долларов. Настройте повторяющиеся переводы, чтобы деньги автоматически поступали на ваш сберегательный счет. Даже 5 долларов в неделю помогут вам выработать хорошую привычку откладывать деньги.

«Хотя открыть сберегательный счет обычно так же просто, как выйти в интернет и ввести свою информацию, сначала подумайте, предпочитаете ли вы стационарное место рядом со школой», — сказал Мейзес. «Подумайте о процентной ставке, которую они будут платить вам за деньги на вашем счете, или о том, есть ли у них студенческие счета, предлагающие бонусы, меньшие сборы, отсутствие комиссий за банкоматы и более низкие минимумы».

Сравните два-четыре варианта и выберите учетную запись, соответствующую вашему образу жизни.

Начать инвестировать на пенсию

По словам Джеффа ДеМасо, сертифицированного финансового аналитика, бывшего управляющего портфелем, редактора и основателя The Independent Vanguard Adviser, независимо от того, сколько денег вы зарабатываете, инвестирование в пенсионные накопления может стать для вас главной целью.

«Компаундирование может быть восьмым чудом света, но нужно время, чтобы увидеть результаты», — сказал ДеМасо. «Итак, вы хотите начать инвестировать как можно раньше, даже если вы начинаете с малого».

Если у вас есть работодатель, который предлагает план, такой как 401(k), часть вашей зарплаты будет вычитаться за каждый период и откладываться на будущее. Вы также можете открыть индивидуальный пенсионный счет Roth (Roth IRA), отмечает Мейзес. При таком подходе вы можете воспользоваться своей текущей низкой налоговой ставкой, чтобы начать создавать заначки на будущее.

ДеМасо рекомендует искать недорогие индексные фонды и убедиться, что вы автоматически инвестируете, независимо от того, используете ли вы план, спонсируемый работодателем, или открываете собственный счет. Со временем, по мере увеличения вашего дохода, увеличивайте сумму денег, которую вы откладываете на свой пенсионный счет.

Примечание

Не каждый человек сможет откладывать на пенсию с раннего возраста, и не каждый человек имеет доступ к пенсионному счету, спонсируемому работодателем. В марте 2020 года 67% работников частного сектора имели доступ к пенсионным планам, предоставляемым работодателем. Однако, если это возможно, эксперты рекомендуют инвестировать в свою пенсию, чтобы стать одним из первых ключевых денежных шагов.

Создать резервный фонд

Мэйзес отмечает, что чрезвычайный фонд может помочь вам подготовиться к самостоятельной жизни после того, как вы закончите школу. Вы можете получить помощь от своих родителей или какого-либо другого источника, например, стипендий и грантов, чтобы покрыть большую часть расходов. Однако после окончания учебы справиться с непредвиденными расходами может быть сложнее.

Однако после окончания учебы справиться с непредвиденными расходами может быть сложнее.

Открытие чрезвычайного фонда сегодня может помочь вам построить его с течением времени. Как и в случае со сберегательным счетом, фонд на случай чрезвычайной ситуации можно открыть всего за несколько долларов. Подумайте о том, чтобы поставить перед собой цель сократить расходы как минимум на шесть месяцев. Начните с малого, возможно, с 10 долларов в неделю, а затем увеличивайте по мере улучшения вашего дохода и финансового положения.

«Ваш резервный фонд — это ваша страховка на случай, если у вас когда-нибудь закончатся деньги», — сказал Мейзес. «Чрезвычайный фонд — отличная цель на всю жизнь, независимо от того, студент вы или нет».

Подать заявку на финансовую помощь для уменьшения задолженности по студенческой ссуде

Задолженность по студенческому кредиту может ощущаться как жернов, когда вы заканчиваете учебу. Кукуруза предлагает исследовать стипендии и гранты, чтобы уменьшить сумму, которую вы берете взаймы.

«Рассмотрите возможность подачи заявки на стипендии и гранты, которые не обязывают вас возвращать какие-либо деньги», — сказал Мейзес. «Эти возможности открыты для студентов, чтобы подать заявку в вашей школе и за ее пределами на протяжении всего вашего образовательного пути».

Если вы идете в высшее учебное заведение, проконсультируйтесь с вашим отделом финансовой помощи и руководителем вашего академического отдела, чтобы узнать, что доступно. Ежегодно заполняйте бесплатное заявление на получение федеральной помощи студентам (FAFSA), чтобы определить, на какую помощь вы можете претендовать.

Вы также можете искать возможности в рамках федеральных программ работы и учебы, чтобы заработать деньги на расходы, а не использовать задолженность по студенческому кредиту.

Начать строительство кредита

Студентам и молодым людям рекомендуется как можно скорее получить кредит.

«Вам понадобится кредит, чтобы купить новую машину или дом», — сказал ДеМасо. «Ваш кредитный рейтинг повлияет на процентную ставку, которую вы должны платить по этим кредитам. Так что начните создавать хорошую кредитную историю прямо сейчас».

«Ваш кредитный рейтинг повлияет на процентную ставку, которую вы должны платить по этим кредитам. Так что начните создавать хорошую кредитную историю прямо сейчас».

Один из самых простых способов получить кредит — получить и использовать кредитную карту. Выберите один или два предмета для оплаты кредитной картой и погашайте остаток каждый месяц. Используйте свою кредитную карту как часть вашего обычного плана расходов и убедитесь, что вы покупаете только то, что можете себе позволить.

ДеМазо предупреждает, что высокая процентная ставка по кредитной карте может сдерживать вас. Используйте свою карту стратегически, чтобы не потерять позиции из-за долгов.

Используйте долг как можно меньше

Наконец, даже если вам нужен долг для достижения ваших целей в области образования, постарайтесь использовать как можно меньше.

«Поиск другого способа заработать деньги на ваши расходы также может иметь большое значение, от репетиторства, стажировок, выгула собак, присмотра за детьми и розничной торговли», — сказал Мейзес.

После того, как вы закончите школу, Мейзес рекомендует составить план погашения долга, который поможет вам погасить любой долг как можно быстрее. Наиболее эффективный подход состоит в том, чтобы упорядочить свои долги от самой высокой процентной ставки до самой низкой и вложить дополнительные деньги в первый долг, сохраняя при этом минимальные платежи по другим. По мере погашения каждого долга вы можете добавить этот дополнительный платеж к следующему пункту в вашем списке.

Это может быть среднесрочной или долгосрочной целью, в зависимости от того, сколько у вас долгов, и от вашей способности вложить дополнительные деньги для уменьшения долга, когда вы получите свою первую работу после окончания учебы. Тем не менее, вы все равно можете потратить немного денег на другие цели, даже если вы пытаетесь уменьшить свой долг.

Что такое общая финансовая цель?

Финансовые цели можно разделить на три временных рамки: краткосрочные, среднесрочные и долгосрочные. Одной из общих финансовых целей является создание резервного фонда, который может помочь уменьшить финансовые последствия непредвиденных расходов.

Одной из общих финансовых целей является создание резервного фонда, который может помочь уменьшить финансовые последствия непредвиденных расходов.

Каковы 5 долгосрочных целей для учащихся?

Несколько долгосрочных целей для студентов включают создание резервного фонда, погашение студенческих ссуд, накопление на первый взнос за автомобиль, сбережения на первый взнос по ипотеке и инвестиции для выхода на пенсию. Каждая из этих целей может помочь учащемуся выработать здоровые денежные привычки и иметь над чем работать.

Какова наилучшая финансовая цель?

Возможно, самая большая долгосрочная финансовая цель для большинства людей — накопить достаточную сумму для выхода на пенсию, однако не существует «лучшей» финансовой цели. Финансовые цели будут зависеть от человека, который их ставит. То, какую цель вы выберете, будет зависеть от вашего текущего образа жизни, желаемого образа жизни в будущем, финансового профиля и обязательств.

Практический результат

Никогда не рано иметь план на свои деньги. На самом деле, выработав сейчас хорошие финансовые привычки и научившись ставить финансовые цели, вы сможете настроиться на лучшее финансовое будущее. Однако, несмотря на важность постановки финансовых целей, создание финансового пути для себя не гарантирует успешного финансового будущего, а скорее является ступенькой в правильном направлении.

На самом деле, выработав сейчас хорошие финансовые привычки и научившись ставить финансовые цели, вы сможете настроиться на лучшее финансовое будущее. Однако, несмотря на важность постановки финансовых целей, создание финансового пути для себя не гарантирует успешного финансового будущего, а скорее является ступенькой в правильном направлении.

По мере того, как вы ставите финансовые цели и стремитесь к успеху, Мейзес предлагает отмечать свои вехи и признавать, как далеко вы продвинулись.

«Независимо от того, есть ли у вас лишние деньги каждый месяц или нет, празднуйте заботу о своих деньгах», — сказал Мейзес. «Это огромное достижение. Эти шаги всегда сослужат вам хорошую службу и помогут вам принимать более правильные решения с вашими деньгами».

Элис Морган / Инвестопедия

Полное руководство по финансовой грамотности

Мы знаем, что чем раньше вы изучите основы работы денег, тем увереннее и успешнее вы будете распоряжаться своими финансами в дальнейшей жизни. Никогда не поздно начать учиться, но стоит начать с форы. Первые шаги в мир денег начинаются с образования.

Никогда не поздно начать учиться, но стоит начать с форы. Первые шаги в мир денег начинаются с образования.

Банковское дело, составление бюджета, сбережения, кредит, долг и инвестирование — вот столпы, поддерживающие большинство финансовых решений, которые мы будем принимать в своей жизни. В Investopedia у нас есть более 30 000 статей, терминов, часто задаваемых вопросов (FAQ) и видеороликов, посвященных этим темам. Мы потратили более 20 лет на создание и улучшение наших ресурсов, чтобы помочь вам принимать разумные финансовые и инвестиционные решения.

Это руководство — отличное место для начала, и сегодня отличный день для этого. Начнем с финансовой грамотности — что это такое и как она может улучшить вашу жизнь.

Ключевые выводы

- Финансовая грамотность — это способность понимать и использовать различные финансовые навыки.

- Люди с более высоким уровнем финансовой грамотности с большей вероятностью потратят меньше доходов, создадут резервный фонд и откроют пенсионный счет, чем люди с более низким уровнем.

- Некоторые из основ финансовой грамотности и ее практического применения в повседневной жизни включают банковское дело, составление бюджета, работу с долгами и кредитами, а также инвестирование.

Нажмите «Играть», чтобы узнать, как улучшить свои навыки финансовой грамотности

Что такое финансовая грамотность?

Финансовая грамотность — это способность понимать и использовать различные финансовые навыки, включая управление личными финансами, составление бюджета и инвестирование. Это также означает понимание определенных финансовых принципов и концепций, таких как временная стоимость денег, сложные проценты, управление долгом и финансовое планирование.

Достижение финансовой грамотности может помочь людям избежать принятия неверных финансовых решений. Это может помочь им стать самодостаточными и достичь финансовой стабильности. Ключевые шаги к достижению финансовой грамотности включают в себя обучение тому, как составлять бюджет, отслеживать расходы, выплачивать долги и планировать выход на пенсию.

Самообразование по этим темам также включает в себя изучение того, как работают деньги, постановку и достижение финансовых целей, осознание неэтичных/дискриминационных финансовых практик и решение финансовых проблем, с которыми сталкивается жизнь.

Важность финансовой грамотности

В своем Национальном исследовании финансовых возможностей Управление по регулированию финансовой индустрии (FINRA) обнаружило, что американцы с более высоким уровнем финансовой грамотности с большей вероятностью сводят концы с концами, тратят меньше своего дохода, создают трехмесячный чрезвычайный фонд и открывают пенсионные фонды. счета, чем лица с более низкой финансовой грамотностью.

Принятие обоснованных финансовых решений важнее, чем когда-либо. Возьмем пенсионное планирование. Многие работники когда-то полагались на пенсионные планы для финансирования своей пенсионной жизни, при этом финансовое бремя и принятие решений в отношении пенсионных фондов ложились на компании или правительства, которые их спонсировали.

Сегодня немногие работники получают пенсии; вместо этого некоторым предлагается возможность участия в плане 401 (k). Это включает в себя решения, которые сами сотрудники должны принимать об уровне взносов и выборе инвестиций. Тем, у кого нет вариантов работодателя, необходимо активно искать и открывать индивидуальные пенсионные счета (IRA) и другие пенсионные счета с налоговыми льготами.

Добавьте к этому увеличивающуюся продолжительность жизни людей (что ведет к более длительному выходу на пенсию), пособия по социальному обеспечению, которые едва обеспечивают базовое выживание, сложные варианты медицинского и другого страхования, более сложные сберегательные и инвестиционные инструменты на выбор — и множество вариантов от банков, кредитных союзов. , брокерские фирмы, компании кредитных карт и многое другое.

Понятно, что финансовая грамотность необходима для принятия продуманных и обоснованных решений, избегания ненужных долгов, помощи членам семьи в принятии этих сложных решений и получения адекватного дохода на пенсии.

Основы личных финансов

Личные финансы — это то, где финансовая грамотность превращается в индивидуальное принятие финансовых решений. Как вы управляете своими деньгами? Какие сберегательные и инвестиционные инструменты вы используете? Личные финансы — это создание и достижение ваших финансовых целей, хотите ли вы владеть домом, помогать другим членам своей семьи, копить на обучение своих детей в колледже, поддерживать дела, которые вам небезразличны, планировать выход на пенсию или что-то еще.

Среди других тем, он охватывает банковское дело, составление бюджета, управление долгами и кредитами, а также инвестирование. Давайте взглянем на эти основы, чтобы вы начали.

Введение в банковские счета

Банковский счет обычно является первым финансовым счетом, который вы открываете. Банковские счета могут хранить и накапливать деньги, которые вам понадобятся для крупных покупок и жизненных событий. Вот некоторые сведения о банковских счетах и о том, почему они являются первым шагом в создании стабильного финансового будущего.

Зачем мне банковский счет?

Хотя у большинства американцев есть банковские счета, 6% домохозяйств в США до сих пор их не имеют. Почему так важно открыть счет в банке? Потому что это безопаснее, чем держать наличные. Активы, хранящиеся в банке, труднее украсть, а в США они обычно застрахованы Федеральной корпорацией страхования депозитов (FDIC). Это означает, что у вас всегда должен быть доступ к вашим наличным деньгам, даже если каждый клиент решил снять свои деньги одновременно.

Многие финансовые операции требуют наличия банковского счета для:

- Использовать дебетовую или кредитную карту

- Использовать платежные приложения, такие как Venmo или PayPal

- Выписать чек

- Использовать банкомат

- Купить или арендовать дом

- Получить зарплату от работодателя 900 09 Зарабатывайте проценты на свои деньги

Онлайн против традиционных банков

Когда вы думаете о банке, вы, вероятно, представляете себе здание. Это называется физический банк. Многие обычные банки также позволяют вам открывать счета и управлять своими деньгами в Интернете.

Это называется физический банк. Многие обычные банки также позволяют вам открывать счета и управлять своими деньгами в Интернете.

Некоторые банки работают только онлайн и не имеют физических зданий. Эти банки обычно предлагают те же услуги, что и обычные банки, за исключением возможности посетить их лично.

Какой тип банка я могу использовать?

Розничные банки: Это наиболее распространенный тип банков, в которых люди имеют счета. Розничные банки — это коммерческие компании, которые предлагают текущие и сберегательные счета, кредиты, кредитные карты и страхование. Розничные банки могут иметь физические, личные здания, которые вы можете посетить, или они могут быть только онлайн. Большинство предлагает оба варианта. Банковские онлайн-технологии, как правило, более продвинуты, и у них часто больше отделений и банкоматов по всей стране, чем у кредитных союзов.

Кредитные союзы: Кредитные союзы предоставляют сберегательные и текущие счета, выдают ссуды и предлагают другие финансовые продукты, как это делают банки. Однако они являются некоммерческими организациями, принадлежащими их членам. Кредитные союзы, как правило, имеют более низкие комиссии и лучшие процентные ставки по сберегательным счетам и кредитам. Кредитные союзы иногда известны тем, что обеспечивают более персонализированное обслуживание клиентов, хотя обычно у них гораздо меньше отделений и банкоматов.

Однако они являются некоммерческими организациями, принадлежащими их членам. Кредитные союзы, как правило, имеют более низкие комиссии и лучшие процентные ставки по сберегательным счетам и кредитам. Кредитные союзы иногда известны тем, что обеспечивают более персонализированное обслуживание клиентов, хотя обычно у них гораздо меньше отделений и банкоматов.

Какие типы банковских счетов я могу открыть?

Есть три основных типа банковских счетов, которые средний человек может захотеть открыть:

1. Сберегательный счет: Сберегательный счет — это процентный депозитный счет, открытый в банке или другом финансовом учреждении. По сберегательным счетам обычно выплачивается низкая процентная ставка, но их безопасность и надежность делают их разумным вариантом для сбережения наличных денег на краткосрочные нужды.

Обычно у них есть некоторые юридические ограничения на то, как часто вы можете снимать деньги. Тем не менее, они, как правило, очень гибкие, поэтому они идеально подходят для создания резервного фонда, экономии на краткосрочные цели, такие как покупка автомобиля или поездка в отпуск, или просто хранение лишних денег, которые вам не нужны, на вашем текущем счете. .

.

2. Текущий счет: Текущий счет также является депозитным счетом в банке или другом финансовом учреждении, который позволяет вам вносить и снимать средства. Текущие счета очень ликвидны, а это означает, что они позволяют снимать средства в большом количестве в месяц (в отличие от менее ликвидных сберегательных или инвестиционных счетов), хотя проценты по ним практически отсутствуют.

Деньги можно вносить в банках и банкоматах, путем прямого депозита или с помощью другого типа электронного перевода. Владельцы счетов могут снимать средства через банки и банкоматы, выписывая чеки или используя дебетовые карты, привязанные к их счетам.

Вы можете найти расчетный счет без комиссий. Другие взимают ежемесячные и другие сборы (например, за овердрафт или использование внесетевого банкомата), основанные, например, на том, сколько вы держите на счете или есть ли прямой депозитный чек или платеж по ипотеке с автоматическим снятием, связанный с счет.

Счета Lifeline и второго шанса, доступные в некоторых банках, могут помочь тем, кто испытывает трудности с получением традиционного расчетного счета.

3. Высокодоходный сберегательный счет: Высокодоходный сберегательный счет обычно приносит гораздо более высокую процентную ставку, чем стандартный сберегательный счет. Компромисс для получения большего процента на ваши деньги заключается в том, что высокодоходные счета, как правило, требуют больших начальных депозитов, больших минимальных остатков и более высоких комиссий.

Возможно, вы сможете открыть высокодоходный сберегательный счет в своем текущем банке, но онлайн-банки, как правило, имеют самые высокие процентные ставки.

Что такое чрезвычайный фонд?

Чрезвычайный фонд не является конкретным типом банковского счета, но может быть любым источником наличных денег, которые вы сэкономили, чтобы помочь вам справиться с финансовыми трудностями, такими как потеря работы, медицинские счета или ремонт автомобиля. Вот как они работают:

- Большинство людей используют отдельный сберегательный счет для своих непредвиденных сбережений.

- Сумма на счету должна в конечном итоге быть достаточной для покрытия расходов как минимум за три-шесть месяцев.

- Деньги из резервного фонда должны быть запрещены для оплаты регулярных расходов.

Знакомство с кредитными картами

Вы знаете их как пластиковые карты, которые (почти) все носят в своих кошельках. Кредитные карты — это счета, которые позволяют вам занимать деньги у эмитента кредитной карты и возвращать их с течением времени. За каждый месяц, когда вы не вернете деньги в полном объеме, вам будут начисляться проценты на оставшуюся сумму. Обратите внимание, что некоторые кредитные карты, называемые платежными картами, требуют, чтобы вы полностью оплачивали свой баланс каждый месяц. Однако они менее распространены.

В чем разница между кредитными и дебетовыми картами?

Вот разница:

Дебетовые карты снимают деньги прямо с вашего расчетного счета. Вы не можете занимать деньги с помощью дебетовых карт, а это означает, что вы не можете потратить больше наличных, чем у вас есть в банке. И дебетовые карты не помогут вам создать кредитную историю и кредитный рейтинг.

И дебетовые карты не помогут вам создать кредитную историю и кредитный рейтинг.

Кредитные карты позволяют занимать деньги и не снимать наличные с вашего банковского счета. Это может быть полезно для крупных, неожиданных покупок. Но наличие баланса каждый месяц — не погашение полностью денег, которые вы заняли, — означает, что вы будете должны проценты эмитенту кредитной карты. Фактически, по состоянию на четвертый квартал 2022 года американцы задолжали 9 долларов.86 миллиардов в долге кредитной карточки. Поэтому будьте очень осторожны, тратя больше денег, чем у вас есть, потому что долг может быстро накопиться, и его будет трудно погасить.

С другой стороны, разумное использование кредитной карты и своевременная оплата счетов по кредитной карте поможет вам создать кредитную историю и хороший кредитный рейтинг. Важно создать хороший кредитный рейтинг не только для того, чтобы претендовать на лучшие кредитные карты, но и потому, что вы получите более выгодные процентные ставки по автокредитам, персональным кредитам и ипотечным кредитам.

Что такое годовых?

APR означает годовую процентную ставку. Это сумма процентов, которую вы должны выплатить эмитенту кредитной карты на любой невыплаченный остаток. Вы должны обратить пристальное внимание на этот номер при подаче заявки на кредитную карту. Более высокое число может стоить вам сотни или даже тысячи долларов, если со временем у вас будет большой баланс. Медиана APR сегодня составляет около 23%, но ваша ставка может быть выше, если у вас плохой кредит. Процентные ставки также имеют тенденцию варьироваться в зависимости от типа кредитной карты.

Какую кредитную карту выбрать?

Кредитные баллы оказывают большое влияние на ваши шансы на одобрение кредитной карты. Понимание того, в какой диапазон попадает ваша оценка, может помочь вам сузить варианты при выборе карт, на которые вы можете подать заявку. Помимо вашего кредитного рейтинга, вам также необходимо решить, какие льготы лучше всего соответствуют вашему образу жизни и привычкам расходов.

Если у вас никогда раньше не было кредитной карты или у вас плохая кредитная история, вам, вероятно, придется подать заявку на получение кредитной карты с обеспечением или субстандартной кредитной карты. Воспользовавшись одним из них и своевременно погасив кредит, вы можете повысить свой кредитный рейтинг и получить право на кредит по более выгодным ставкам.

Если у вас средний или хороший кредитный рейтинг, вы можете выбрать один из множества типов кредитных карт, таких как:

- Премиальные карты для путешествий. Эти кредитные карты предлагают баллы, которые можно обменять на путешествия, включая авиабилеты, отели и аренду автомобилей, за каждый потраченный доллар.

- Кэшбэк карты. Если вы не часто путешествуете или не хотите иметь дело с конвертацией баллов в реальные привилегии, вам лучше всего подойдет карта с кэшбэком. Каждый месяц вы будете получать небольшую часть ваших расходов обратно наличными или в качестве кредита к вашей выписке.

- Карты перевода баланса. Если у вас есть остатки на других картах с высокими процентными ставками, перевод вашего остатка на кредитную карту с более низкой процентной ставкой может сэкономить вам деньги, помочь вам погасить остатки и помочь улучшить свой кредитный рейтинг.

- Карты с низкой или нулевой годовой процентной ставкой. Если вы регулярно переносите остаток из месяца в месяц, переход на кредитную карту с низкой годовой процентной ставкой или без нее может сэкономить вам сотни долларов в год на выплате процентов.

Помните о своей защите в соответствии с Законом о равных кредитных возможностях. Изучите кредитные возможности и доступные процентные ставки и убедитесь, что вам предложат лучшие ставки для вашей конкретной кредитной истории и финансового положения.

Как составить бюджет

Составление бюджета — один из самых простых и эффективных способов контролировать свои расходы, сбережения и инвестиции. Вы не сможете начать улучшать свое финансовое положение, если не знаете, куда уходят ваши деньги, поэтому начните сопоставлять свои расходы с доходами. Затем поставьте перед собой четкие цели.

Вы не сможете начать улучшать свое финансовое положение, если не знаете, куда уходят ваши деньги, поэтому начните сопоставлять свои расходы с доходами. Затем поставьте перед собой четкие цели.

Одним из шаблонов бюджета, который помогает людям достигать своих целей, управлять своими деньгами и откладывать на случай чрезвычайных ситуаций и выхода на пенсию, является бюджетное правило 50/20/30: расходы 50 % на потребности, 20 % на сбережения и 30 % на нужды.

Как составить бюджет?

Составление бюджета начинается с отслеживания того, сколько денег вы получаете и тратите каждый месяц. Вы можете сделать это на листе Excel, на бумаге или в приложении для составления бюджета. Тебе решать. Как бы вы ни решили отслеживать, четко изложите следующее:

- Доход: Перечислите все источники денег, которые вы получаете в течение месяца, с указанием суммы в долларах. Это может включать в себя зарплату, доход от инвестиций, алименты, расчеты и деньги, которые вы зарабатываете на подработках или других проектах, таких как продажа поделок.

- Расходы: Перечислите все покупки, которые вы совершаете в течение месяца, разделив их на две категории: фиксированные расходы и дискреционные расходы. Просмотрите свои банковские выписки, выписки по кредитным картам и выписки по брокерским счетам, чтобы убедиться, что они все записаны. Постоянные расходы — это покупки, которые вы должны делать каждый месяц. Их количества не меняются (или меняются очень мало) и считаются необходимыми. К ним относятся платежи по аренде/ипотеке, платежи по кредиту и коммунальные услуги. Дискреционные расходы — это несущественные расходы или различные покупки для таких вещей, как еда в ресторане, покупки, одежда и путешествия. Учитывайте их желания, а не потребности.

- Сбережения : запишите сумму денег, которую вы можете откладывать каждый месяц, будь то наличные деньги, наличные деньги, внесенные на банковский счет, или деньги, которые вы добавляете на инвестиционный счет или пенсионный счет, например IRA или 401( k) (если ваш работодатель предлагает).

Вычтите ваши общие расходы из вашего общего дохода, чтобы получить сумму денег, которую вы оставили в конце месяца. Теперь, когда у вас есть четкая картина прихода денег, расходования денег и сбережений, вы можете определить, какие расходы вы можете сократить, если это необходимо.

Если у вас его еще нет, поместите дополнительные деньги в резервный фонд, пока вы не сэкономите по крайней мере на три-шесть месяцев расходов (на случай потери работы или другой чрезвычайной ситуации). Не используйте эти деньги для дискреционных расходов. Ключ в том, чтобы сохранить его в безопасности и увеличить его на время, когда ваш доход уменьшится или прекратится.

Как начать инвестировать

Как только у вас будет достаточно сбережений, чтобы начать инвестировать, вы захотите изучить основы того, куда и как вкладывать свои деньги. Решите, во что инвестировать и сколько инвестировать, понимая риски (и потенциальные выгоды) различных типов инвестиций.

Что такое фондовый рынок?

Фондовый рынок относится к совокупности рынков и бирж, на которых происходит покупка и продажа акций. Термины «фондовый рынок» и «фондовая биржа» могут использоваться взаимозаменяемо. И хотя он называется фондовым рынком, на нем также торгуются другие финансовые ценные бумаги, такие как биржевые фонды (ETF), корпоративные облигации и производные инструменты, основанные на акциях, товарах, валютах и облигациях. Есть несколько площадок для торговли акциями. Ведущие фондовые биржи в США включают Нью-Йоркскую фондовую биржу (NYSE), Nasdaq и биржу опционов Cboe.

Термины «фондовый рынок» и «фондовая биржа» могут использоваться взаимозаменяемо. И хотя он называется фондовым рынком, на нем также торгуются другие финансовые ценные бумаги, такие как биржевые фонды (ETF), корпоративные облигации и производные инструменты, основанные на акциях, товарах, валютах и облигациях. Есть несколько площадок для торговли акциями. Ведущие фондовые биржи в США включают Нью-Йоркскую фондовую биржу (NYSE), Nasdaq и биржу опционов Cboe.

Как инвестировать?

Чтобы купить акции, вам нужно использовать брокера. Это профессиональный человек или цифровая платформа, чья работа заключается в обработке транзакции для вас. Для новых инвесторов существуют три основные категории брокеров:

- Брокер с полным спектром услуг, который управляет вашими инвестиционными операциями и предоставляет консультации за определенную плату.

- Онлайн/дисконтный брокер, который выполняет ваши транзакции и дает советы в зависимости от того, сколько вы вложили.

Примеры включают Fidelity, TD Ameritrade и Charles Schwab.

Примеры включают Fidelity, TD Ameritrade и Charles Schwab. - Робот-советник, который совершает ваши сделки и может выбрать для вас инвестиции без помощи человека. Примеры включают Betterment, Wealthfront и интеллектуальные портфели Schwab.

Во что мне инвестировать?

Нет правильного ответа для всех. Какие ценные бумаги вы покупаете и сколько вы покупаете, будет зависеть от суммы денег, которая у вас есть для инвестирования, и от того, какой риск вы готовы взять на себя, чтобы попытаться получить более высокую прибыль. Вот наиболее распространенные ценные бумаги для инвестиций, перечисленные в порядке убывания риска:

Акции: Акции (также известные как «акции» или «капитал») — это тип инвестиций, который означает частичное владение компанией-эмитентом. Это дает акционеру право на долю активов и доходов корпорации.

Владение акциями дает вам право голосовать на собраниях акционеров, получать дивиденды (которые поступают из прибыли компании), если и когда они распределяются, и продавать свои акции кому-либо еще.

Цена акций колеблется в течение дня и может зависеть от многих факторов, в том числе от результатов деятельности компании, внутренней экономики, мировой экономики, дневных новостей и многого другого. Акции могут расти в цене, падать в цене или даже обесцениваться, что делает их более волатильными и потенциально более рискованными, чем многие другие виды инвестиций.

ETF: Биржевой фонд или ETF состоит из набора ценных бумаг, таких как акции. Он часто отслеживает базовый индекс. ETF могут инвестировать в любое количество отраслей промышленности или использовать различные стратегии.

Думайте о ETF как о пироге, содержащем множество различных ценных бумаг. Когда вы покупаете акции ETF, вы покупаете кусок пирога, который содержит кусочки ценных бумаг внутри. Это позволяет вам покупать множество акций одновременно с легкостью и удобством только одной покупки — ETF.

Во многом ETF похожи на взаимные фонды. Например, они оба предлагают мгновенную диверсификацию и профессионально управляются. Тем не менее, ETF котируются на биржах, а акции ETF торгуются в течение дня, как и обычные акции.

Тем не менее, ETF котируются на биржах, а акции ETF торгуются в течение дня, как и обычные акции.

Инвестирование в ETF считается менее рискованным, чем инвестирование в отдельные акции, потому что внутри ETF есть много ценных бумаг. Если некоторые из этих ценных бумаг падают в цене, другие могут оставаться на прежнем уровне или расти в цене.

Паевые инвестиционные фонды: Взаимный фонд — это тип инвестиций, состоящий из портфеля акций, облигаций или других ценных бумаг. Взаимные фонды предоставляют мелким или индивидуальным инвесторам доступ к диверсифицированным, профессионально управляемым портфелям по низкой цене.

Существует много категорий взаимных фондов, представляющих виды ценных бумаг, в которые они инвестируют, их инвестиционные цели и тип прибыли, которую они ищут. Большинство пенсионных планов, спонсируемых работодателями, инвестируют в взаимные фонды.

Инвестирование в акции взаимного фонда отличается от инвестирования в отдельные акции, потому что взаимный фонд владеет множеством различных акций (или других ценных бумаг). В отличие от акций или ETF, которые торгуются по разным ценам в течение дня, покупки и погашения взаимных фондов происходят только в конце каждого торгового дня и по стоимости чистых активов фонда (NAV). Подобно ETF, взаимные фонды считаются менее рискованными, чем акции, из-за их диверсификации.

В отличие от акций или ETF, которые торгуются по разным ценам в течение дня, покупки и погашения взаимных фондов происходят только в конце каждого торгового дня и по стоимости чистых активов фонда (NAV). Подобно ETF, взаимные фонды считаются менее рискованными, чем акции, из-за их диверсификации.

Взаимные фонды взимают ежегодные сборы, называемые коэффициентами расходов, а в некоторых случаях и комиссионные.

Облигации: Облигации выпускаются компаниями, муниципалитетами, штатами и суверенными правительствами для финансирования проектов и операций. Когда инвестор покупает облигацию, он фактически ссужает свои деньги эмитенту облигации с обещанием погашения плюс проценты. Купонная ставка облигации — это процентная ставка, которую заработает инвестор.

Облигация называется инструментом с фиксированным доходом, потому что по облигациям традиционно выплачивается фиксированная процентная ставка инвесторам, хотя по некоторым облигациям выплачивается переменная процентная ставка. Цены на облигации обратно пропорциональны процентным ставкам. Когда ставки растут, цены на облигации падают, и наоборот. Облигации имеют сроки погашения, которые являются моментом времени, когда основная сумма должна быть выплачена инвестору в полном объеме, иначе эмитент рискует дефолт.

Цены на облигации обратно пропорциональны процентным ставкам. Когда ставки растут, цены на облигации падают, и наоборот. Облигации имеют сроки погашения, которые являются моментом времени, когда основная сумма должна быть выплачена инвестору в полном объеме, иначе эмитент рискует дефолт.

Облигации оцениваются по тому, насколько вероятно, что эмитент вернет вам деньги. Облигации с более высоким рейтингом, известные как облигации инвестиционного уровня, считаются более безопасными и стабильными. Такие предложения привязаны к публично торгуемым корпорациям и государственным организациям, которые могут похвастаться позитивными перспективами.

Облигации инвестиционного уровня получают рейтинги от «ААА» до «ВВВ-» от Standard and Poor’s и рейтинги от «Ааа» до «Ваа3» от Moody’s. По облигациям с более высоким рейтингом обычно выплачиваются более низкие процентные ставки, чем по облигациям с более низким рейтингом. Казначейские облигации США являются наиболее распространенными ценными бумагами с рейтингом AAA.

Безопасны ли банки?

Большинство банковских счетов в Соединенных Штатах застрахованы Федеральной корпорацией страхования депозитов (FDIC) до определенных пределов, которые в настоящее время определяются как «не менее 250 000 долларов США на одного вкладчика в каждом банке, застрахованном FDIC, на каждую категорию собственности». Если у вас есть много денег, которые вы можете положить в банк, вы можете убедиться, что все это покрыто, открыв несколько счетов.

Безопасно ли инвестировать в фондовый рынок?

Акции по своей природе сопряжены с риском — некоторые больше, чем другие — и вы можете потерять деньги, если цена их акций упадет. Брокерские счета застрахованы Корпорацией по защите инвесторов в ценные бумаги на сумму до 500 000 долларов США в ценных бумагах и наличными. Однако это применимо только в том случае, если брокерская фирма терпит неудачу и не может расплатиться со своими клиентами. Он не покрывает обычные потери инвесторов.

Какая самая надежная инвестиция?

Казначейские ценные бумаги США, включая облигации, векселя и банкноты, обеспечены правительством США и обычно считаются самыми безопасными инвестициями в мире.

Возможно, вы планируете совершить большую поездку или учиться за границей, или, может быть, вы копите на аспирантуру, свадьбу или первоначальный взнос за дом.

Возможно, вы планируете совершить большую поездку или учиться за границей, или, может быть, вы копите на аспирантуру, свадьбу или первоначальный взнос за дом.

Примеры включают Fidelity, TD Ameritrade и Charles Schwab.

Примеры включают Fidelity, TD Ameritrade и Charles Schwab.