Можно ли заключать договор без НДФЛ физическому лицу и страховых взносов?

НДФЛ — это налог на доходы физлица. Страховые взносы — это отчисления в налоговую для накопления пенсии и бесплатных приёмов в поликлинике. Если предприниматель сотрудничает с физлицом без статуса самозанятого или оформленного ИП, на него переходит забота платить НДФЛ и взносы. Отменить обязанность в договоре нельзя. Даже если человек сам на это согласен.

Если забить на обязанность, налоговая оштрафует по ст. 123 НК РФ — за сам налог, и по ст. 119 — за несданный отчёт. И, конечно, взыщет долг с неустойкой.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Попробовать бесплатно

Предприниматель — налоговой агент по НДФЛ для физлица

Физлица обязаны платить налоги с доходов. С каждого поступления денег российские граждане платят 13 %. Иностранцы платят 30 %, если доход получили в нашей стране. Это положения ст. 207, 224 НК РФ.

Иностранцы платят 30 %, если доход получили в нашей стране. Это положения ст. 207, 224 НК РФ.

Когда ИП или организация нанимает физлицо по гражданско-правовому договору, обязанность платить в налоговую НДФЛ переходит на них. Заказчик становится налоговым агентом. Плюс за чужие налоги надо ежеквартально и ежегодно сдавать отчёты. А с физлица снимаются все налоговые обязанности. Правила — из ст. 226, 230 НК РФ.

Написать в договоре, что физлицо самостоятельно разбирается с НДФЛ, нельзя. Такая налоговая оговорка в договоре — пустое место. Обязанность переводить НДФЛ с предпринимателя не снимется. Это подтвердил Минфин в Письме № 03-04-05/12891.

Обязанность налогового агента не снимается, даже если ИП сам перешёл на налог для самозанятых. Вроде хотел упростить бухгалтерию и снизить расходы, но нет. Основание — ч. 10 ст. 2 Закона о самозанятых.

НДФЛ вычитают из суммы вознаграждения физлица. Налоговому агенту запрещено писать в договоре, что сумму налога он платит за свой счёт.

Например, вознаграждение программиста по договору составляет 200 000 ₽. Написать, что заказчик обязан за свой счёт перевести в бюджет налог 13 % в сумме 26 000 ₽ нельзя. На руки программист получит только 174 000 ₽.

Чтобы не обмануть программиста с обещанным гонораром в две сотни, в договоре пишут сумму вознаграждения 229 886 ₽. Без оговорок.

НДФЛ переводят в налоговую на следующий день после выплаты вознаграждения.

Однако бывают ситуации, когда налоговый агент не может заплатить налог. К примеру, у него арестовали деньги на счёте. Пока идут разбирательства, платежи парализованы.

Налоговый агент обязан сообщить физлицу и налоговой, что не может перевести НДФЛ. Сделать это надо до 1 марта следующего года. Тогда физлицо платит НДФЛ самостоятельно. Физлицо уведомляют в свободной форме, главное — письменно, налоговую — при подаче отчёта 2-НДФЛ за 2020 год или 6-НДФЛ — за годы, начиная с 2021.

По договорам с самозанятыми платить НДФЛ не нужно

НДФЛ не платят самозанятые физлица. Вместо него платят пониженный налог в размере 4-6 %. И делают это всегда сами, без агентов.

Вместо него платят пониженный налог в размере 4-6 %. И делают это всегда сами, без агентов.

Выходит, предпринимателю удобнее работать с самозанятыми. Хлопот с налогами и отчётами нет, штрафы не грозят. Однако сотрудничать с самозанятыми не получится, если:

- он бывший работник предпринимателя, а после увольнения не прошли два года;

- работает от имени предпринимателя по договору агентирования, комиссии или поручения;

- оказывает курьерские услуги;

- зарабатывает больше 2,4 миллиона в год.

Если физлицо не может быть самозанятым, с ним сотрудничают как с обычным физлицом. И в качестве налогового агента платят за него налог.

По каким договорам НДФЛ за физлицо платят, а по каким нет

Заплатить НДФЛ нужно, если предприниматель сотрудничает с физлицом или пользуется его имуществом. А вот если что-то покупает у него, то нет — ст. 208 НК РФ.

НДФЛ удерживают по договорам:

🔸 подряда — отделочник ремонтирует офис;

🔸 оказания услуг — маркетолог настраивает таргет;

🔸 авторского заказа — писатель пишет сценарий к рекламному ролику;

🔸 агентирования, поручения и комиссии — представитель ищет клиентов на покупку программы;

🔸 покупки исключительных прав — разработчик пишет программу и отдаёт авторские права;

🔸 аренды недвижимости — физлицо сдаёт помещение под магазин;

🔸 аренды автомобиля или оборудования — партнер передаёт личное имущество в общий бизнес.

По договорам аренды налог вычитают из суммы платы за пользование имуществом без учёта коммунальных платежей, если они входят в арендную плату.

Физлицо платит НДФЛ сам по договорам:

🔹 купли-продажи — знакомый продал предпринимателю партию самокатов;

🔹 покупки прав или цессии — партнёр за дисконт отдаёт право забрать долг за товар.

Предприниматель — страхователь по взносам за физлицо

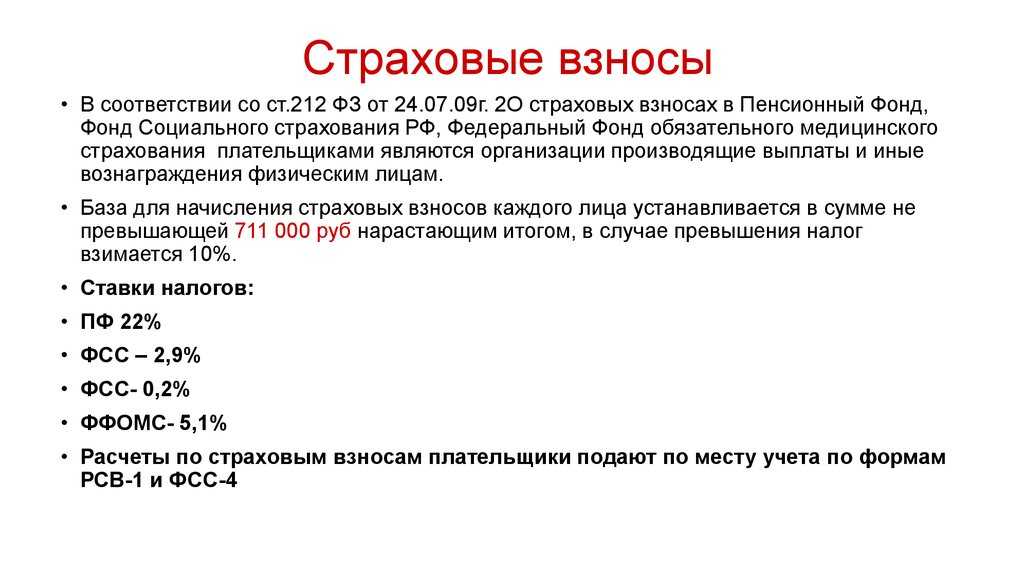

ИП и организации обязаны платить страховые взносы за физлиц, с которыми сотрудничают. А ещё отчитываться в Пенсионный фонд и налоговую. Здесь они становятся страхователями по ст. 419 НК РФ.

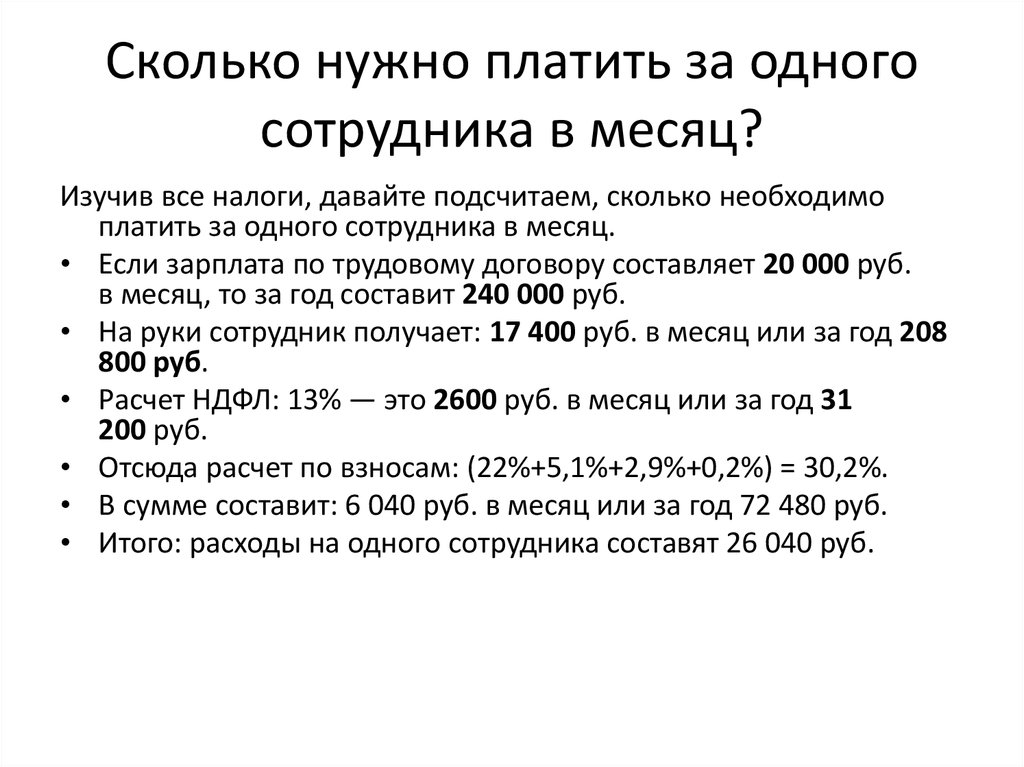

Сумма страховых взносов — это 27,1 % от вознаграждения.

Взносы добавляют, а не вычитают. Всю сумму платят в налоговую, а оттуда 22 % уйдут в Пенсионный фонд, а 5,1 % — на медстраховку по полису. Получается, страховые взносы — это допрасходы предпринимателя. И переложить их на физлицо нельзя. Физлица без ИП и самозанятости вообще никогда не платят взносы за себя сами.

Для айти-компаний, аптек, инноваторов и социального бизнеса тарифы ниже. Поищите свою деятельность в ст. 427 НК РФ.

Взносы не платят за самозанятых. Но чтобы перед налоговой всё было чисто, надо сохранить чек от самозанятого из приложения «Мой налог». Без чека взносы заставят платить. Правило — из ч. 1 ст. 15 Закона о самозанятых.

Взносы платят до 15 числа следующего месяца после выплаты гонорара — ст. 431 НК РФ.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

По каким договорам надо платить взносы за физлицо, а по каким нет

Надо ли платить страховые взносы, зависит от договора с физлицом — ст. 420 НК РФ.

Страховые взносы платят по договорам:

- подряда;

- оказания услуг;

- авторского заказа;

- комиссии, агентирования и поручения — если по ним физлицо оказывало услуги;

- покупку исключительных прав или лицензии — например, у автора ролика для ютуба.

Страховые взносы не платит ни предприниматель, ни физлицо по договорам:

- аренды;

- купли-продажи;

- уступки прав или цессии.

Статья актуальна на

Можно ли заключать договор без НДФЛ физическому лицу и страховых взносов?

НДФЛ — это налог на доходы физлица. Страховые взносы — это отчисления в налоговую для накопления пенсии и бесплатных приёмов в поликлинике. Если предприниматель сотрудничает с физлицом без статуса самозанятого или оформленного ИП, на него переходит забота платить НДФЛ и взносы. Отменить обязанность в договоре нельзя. Даже если человек сам на это согласен.Если забить на обязанность, налоговая оштрафует по ст. 123 НК РФ — за сам налог, и по ст. 119 — за несданный отчёт. И, конечно, взыщет долг с неустойкой.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Попробовать бесплатно

Предприниматель — налоговой агент по НДФЛ для физлица

Физлица обязаны платить налоги с доходов. С каждого поступления денег российские граждане платят 13 %. Иностранцы платят 30 %, если доход получили в нашей стране. Это положения ст. 207, 224 НК РФ.

С каждого поступления денег российские граждане платят 13 %. Иностранцы платят 30 %, если доход получили в нашей стране. Это положения ст. 207, 224 НК РФ.

Когда ИП или организация нанимает физлицо по гражданско-правовому договору, обязанность платить в налоговую НДФЛ переходит на них. Заказчик становится налоговым агентом. Плюс за чужие налоги надо ежеквартально и ежегодно сдавать отчёты. А с физлица снимаются все налоговые обязанности. Правила — из ст. 226, 230 НК РФ.

Написать в договоре, что физлицо самостоятельно разбирается с НДФЛ, нельзя. Такая налоговая оговорка в договоре — пустое место. Обязанность переводить НДФЛ с предпринимателя не снимется. Это подтвердил Минфин в Письме № 03-04-05/12891.

Обязанность налогового агента не снимается, даже если ИП сам перешёл на налог для самозанятых. Вроде хотел упростить бухгалтерию и снизить расходы, но нет. Основание — ч. 10 ст. 2 Закона о самозанятых.

НДФЛ вычитают из суммы вознаграждения физлица. Налоговому агенту запрещено писать в договоре, что сумму налога он платит за свой счёт.

Например, вознаграждение программиста по договору составляет 200 000 ₽. Написать, что заказчик обязан за свой счёт перевести в бюджет налог 13 % в сумме 26 000 ₽ нельзя. На руки программист получит только 174 000 ₽.

Чтобы не обмануть программиста с обещанным гонораром в две сотни, в договоре пишут сумму вознаграждения 229 886 ₽. Без оговорок.

НДФЛ переводят в налоговую на следующий день после выплаты вознаграждения.

Однако бывают ситуации, когда налоговый агент не может заплатить налог. К примеру, у него арестовали деньги на счёте. Пока идут разбирательства, платежи парализованы.

Налоговый агент обязан сообщить физлицу и налоговой, что не может перевести НДФЛ. Сделать это надо до 1 марта следующего года. Тогда физлицо платит НДФЛ самостоятельно. Физлицо уведомляют в свободной форме, главное — письменно, налоговую — при подаче отчёта 2-НДФЛ за 2020 год или 6-НДФЛ — за годы, начиная с 2021.

По договорам с самозанятыми платить НДФЛ не нужно

НДФЛ не платят самозанятые физлица. Вместо него платят пониженный налог в размере 4-6 %. И делают это всегда сами, без агентов.

Вместо него платят пониженный налог в размере 4-6 %. И делают это всегда сами, без агентов.

Выходит, предпринимателю удобнее работать с самозанятыми. Хлопот с налогами и отчётами нет, штрафы не грозят. Однако сотрудничать с самозанятыми не получится, если:

- он бывший работник предпринимателя, а после увольнения не прошли два года;

- работает от имени предпринимателя по договору агентирования, комиссии или поручения;

- оказывает курьерские услуги;

- зарабатывает больше 2,4 миллиона в год.

Если физлицо не может быть самозанятым, с ним сотрудничают как с обычным физлицом. И в качестве налогового агента платят за него налог.

По каким договорам НДФЛ за физлицо платят, а по каким нет

Заплатить НДФЛ нужно, если предприниматель сотрудничает с физлицом или пользуется его имуществом. А вот если что-то покупает у него, то нет — ст. 208 НК РФ.

НДФЛ удерживают по договорам:

🔸 подряда — отделочник ремонтирует офис;

🔸 оказания услуг — маркетолог настраивает таргет;

🔸 авторского заказа — писатель пишет сценарий к рекламному ролику;

🔸 агентирования, поручения и комиссии — представитель ищет клиентов на покупку программы;

🔸 покупки исключительных прав — разработчик пишет программу и отдаёт авторские права;

🔸 аренды недвижимости — физлицо сдаёт помещение под магазин;

🔸 аренды автомобиля или оборудования — партнер передаёт личное имущество в общий бизнес.

По договорам аренды налог вычитают из суммы платы за пользование имуществом без учёта коммунальных платежей, если они входят в арендную плату.

Физлицо платит НДФЛ сам по договорам:

🔹 купли-продажи — знакомый продал предпринимателю партию самокатов;

🔹 покупки прав или цессии — партнёр за дисконт отдаёт право забрать долг за товар.

Предприниматель — страхователь по взносам за физлицо

ИП и организации обязаны платить страховые взносы за физлиц, с которыми сотрудничают. А ещё отчитываться в Пенсионный фонд и налоговую. Здесь они становятся страхователями по ст. 419 НК РФ.

Сумма страховых взносов — это 27,1 % от вознаграждения.

Взносы добавляют, а не вычитают. Всю сумму платят в налоговую, а оттуда 22 % уйдут в Пенсионный фонд, а 5,1 % — на медстраховку по полису. Получается, страховые взносы — это допрасходы предпринимателя. И переложить их на физлицо нельзя. Физлица без ИП и самозанятости вообще никогда не платят взносы за себя сами.

Для айти-компаний, аптек, инноваторов и социального бизнеса тарифы ниже. Поищите свою деятельность в ст. 427 НК РФ.

Взносы не платят за самозанятых. Но чтобы перед налоговой всё было чисто, надо сохранить чек от самозанятого из приложения «Мой налог». Без чека взносы заставят платить. Правило — из ч. 1 ст. 15 Закона о самозанятых.

Взносы платят до 15 числа следующего месяца после выплаты гонорара — ст. 431 НК РФ.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

По каким договорам надо платить взносы за физлицо, а по каким нет

Надо ли платить страховые взносы, зависит от договора с физлицом — ст. 420 НК РФ.

Страховые взносы платят по договорам:

- подряда;

- оказания услуг;

- авторского заказа;

- комиссии, агентирования и поручения — если по ним физлицо оказывало услуги;

- покупку исключительных прав или лицензии — например, у автора ролика для ютуба.

Страховые взносы не платит ни предприниматель, ни физлицо по договорам:

- аренды;

- купли-продажи;

- уступки прав или цессии.

Статья актуальна на

Немного от налогов на заработную плату

15 февраля 2019 г.

Организации часто ищут способы снизить налоги на заработную плату, не сокращая сотрудников. Можно реализовать конкретные стратегии экономии налогов, которые уменьшат налоговое бремя и увеличат баланс.

Налоги на заработную плату – стратегии сбережений

Налоги на заработную плату, которые организации платят с заработной платы своих сотрудников, включают социальное обеспечение, медицинскую помощь и федеральные налоги на безработицу (а также государственный налог на безработицу в большинстве штатов). Эти налоги на заработную плату могут сожрать прибыль компании. Рассмотрите следующие стратегии снижения налоговой нагрузки на заработную плату.

Рассмотрите следующие стратегии снижения налоговой нагрузки на заработную плату.

1. Разработайте план возмещения расходов сотрудникам.

Возмещение работникам расходов на проезд, инструменты или другие расходы, связанные с работой, обычно облагается налогом на заработную плату. Создав план подотчетности, компании могут избежать уплаты налогов на заработную плату с этих выплат, тем самым исключив их из налогооблагаемого дохода сотрудников. Политика должна требовать от сотрудников предоставления надлежащей документации, подтверждающей, что каждый расход связан с работой. Подтверждающие документы обычно представляют собой отчет о расходах и детализированную квитанцию, которые сотрудники обычно представляют в течение 60 дней с даты покупки. Подотчетные планы могут использоваться для авансовой оплаты сотрудникам предстоящих расходов, но сотрудники должны вернуть любые излишки возмещения в разумные сроки (обычно через 120 дней после даты выдачи).

2. По возможности работайте с независимыми подрядчиками.

Независимые подрядчики несут ответственность за свои налоги, что избавляет компанию от уплаты налога на заработную плату. Однако действуйте осторожно, но усердно при классификации работников. IRS классифицирует работников как подрядчиков или сотрудников в зависимости от того, насколько компания контролирует человека. IRS обычно считает работника сотрудником, если он выполняет работу, связанную с основным бизнесом организации. Неправильная классификация — то есть IRS считает человека сотрудником, когда организация наняла его или ее в качестве подрядчика — может привести к задолженностям по налогам, процентам и штрафам. Прежде чем привлекать потенциальных независимых подрядчиков для выполнения конкретной задачи, фирмы должны оценить степень контроля над работниками, которую они ожидают получить. Им может быть полезно посмотреть, как похожие организации классифицируют работников, выполняющих одни и те же задачи. Если работникам гарантируется статус независимых подрядчиков, они должны подписать соглашение, в котором говорится, что они являются независимыми подрядчиками и несут ответственность за свои налоги. Каждый подрядчик также должен заполнить форму W-9.и получите форму 1099 .

Каждый подрядчик также должен заполнить форму W-9.и получите форму 1099 .

3. Предлагайте не облагаемые налогом дополнительные льготы вместо традиционного повышения заработной платы.

Компаниям следует рассмотреть возможность предоставления необлагаемых налогом дополнительных льгот вместо традиционных денежных прибавок. Примеры дополнительных льгот, не облагаемых налогом, включают медицинские льготы, помощь в образовании, помощь по уходу за иждивенцами, групповое страхование жизни и услуги по планированию выхода на пенсию. Бизнес может вычесть стоимость пособий так же, как заработную плату или бонусы, без уплаты налогов на заработную плату. Кроме того, работники не будут платить подоходный налог или налог на заработную плату с пособий. Поскольку в противном случае сотрудникам, возможно, пришлось бы покупать эти услуги на свою заработную плату после уплаты налогов, дополнительные льготы также могут помочь их доллару пойти дальше. Должны быть долларовые лимиты, а также исключения для некоторых пособий. Учитывая это, компании, которые могут захотеть предложить эти льготы, должны проконсультироваться со специалистом, прежде чем запускать программу льгот.

Учитывая это, компании, которые могут захотеть предложить эти льготы, должны проконсультироваться со специалистом, прежде чем запускать программу льгот.

Позвольте CRI помочь вам в борьбе с налоговым бременем

Налоги на заработную плату являются частью ведения бизнеса и могут занять большую часть кошелька фирмы, но они могут быть гораздо менее болезненными при небольшом планировании. Команда CRI CPA может помочь вам разработать план по облегчению налогового бремени на заработную плату и сделать вашу рабочую силу счастливой.

8 советов, как избежать проблем с налогом на заработную плату

Уплата налогов на заработную плату является важной частью ведения бизнеса и может помочь вам избежать будущих проблем с налогом на заработную плату, а также сэкономить бесчисленные головные боли и тысячи долларов в виде штрафов. Поскольку IRS ожидает, что вы будете управлять налогами на заработную плату своих сотрудников и платить их, вы обязаны убедиться, что это сделано. Чтобы помочь вам избежать проблем с налогом на заработную плату и связанных с этим штрафов IRS, мы собрали 8 советов.

Чтобы помочь вам избежать проблем с налогом на заработную плату и связанных с этим штрафов IRS, мы собрали 8 советов.

IRS очень серьезно относится к сбору налогов.

IRS очень агрессивно собирает невыплаченные налоги с заработной платы. Если бизнес не платит налоги с заработной платы сотрудников, IRS может отправить агентов для конфискации активов этого бизнеса.

Налоговые штрафы могут накапливаться

Налоговые штрафы IRS могут быстро накапливаться. Они делают это, чтобы удержать предприятия от уплаты налога на заработную плату. Важно не пропустить ни одного налога на заработную плату, потому что IRS возложит на вас ответственность.

Вы должны платить налоги с заработной платы

Налоговое управление США не делает исключений для владельцев бизнеса, которые уклоняются от уплаты налогов с заработной платы своих сотрудников. Компания обязана своевременно платить налоги.

Малый бизнес находится под пристальным наблюдением

Налоговое управление США внимательно следит за малым бизнесом. Все налоги важны, и с тысячами малых предприятий в США неуплата налогов с сотрудников может привести к большим потерям налоговых поступлений.

Все налоги важны, и с тысячами малых предприятий в США неуплата налогов с сотрудников может привести к большим потерям налоговых поступлений.

Тип организационно-правовой формы не имеет значения

Ни одна бизнес-структура не застрахована от уплаты налогов с заработной платы сотрудников. Владелец бизнеса и все, кто занимается обработкой платежной ведомости, несут ответственность за своевременную уплату налогов на заработную плату.

Не занимать деньги из налогов на заработную плату

Занимать деньги из налогов на заработную плату сотрудников незаконно. Исключений нет.

Юридическая консультация важна

Если у вас есть вопросы о налогах на заработную плату, важно поговорить со специалистом по налоговым юридическим вопросам. IRS возлагает на владельца бизнеса ответственность за то, чтобы бизнес соблюдал правила и положения. В противном случае это будет стоить бизнеса.

Налоги должны быть уплачены

Невозможно избежать уплаты налогов на заработную плату. Если возникает спор, вам нужно будет потратить деньги на адвоката и время от ведения бизнеса. В долгосрочной перспективе легче убедиться, что вы платите налоги с заработной платы вовремя, чем пытаться найти способы избежать их уплаты.

Если возникает спор, вам нужно будет потратить деньги на адвоката и время от ведения бизнеса. В долгосрочной перспективе легче убедиться, что вы платите налоги с заработной платы вовремя, чем пытаться найти способы избежать их уплаты.

Резюме

Предприятие и люди, рассчитывающие его заработную плату, несут ответственность за соблюдение законов о налогах на заработную плату. IRS не делает исключений для некомпетентных или невежественных владельцев бизнеса. Соблюдение правил IRS поможет вам избежать огромных штрафов и даже возможного закрытия бизнеса.

Нужна помощь или нужна дополнительная информация о заработной плате? Свяжитесь с Синди МакСвейн, используя информацию ниже.

Синди МакСуэйн

старший вице-президент

Аутсорсинговые услуги

Синди МакСвейн возглавляет группу аутсорсинговых услуг AGH.