Как заработать на бирже через интернет

Обзор наиболее распространенных способов заработать деньги

Итак, после определенного периода пользования Интернетом, вы впервые задумались – а реально ли заработать в Интернете? Существуют ли сегодня способы заработать деньги во всемирной сети, причем не копейки, а действительно крупные суммы?

А теперь давайте вместе вспомним, какие примеры решения таких задач, как «заработать в Интернете», или же «где заработать деньги» мы встречали за те месяцы, что путешествовали по сети, и разберем — какие из них приносят реальный стабильный заработок, а какие не заслуживают нашего внимания.

Итак, появившись чуть более десяти лет назад, Интернет сегодня представляет собой огромный виртуальный мир, где обращаются – вы не поверите – триллионы долларов (!) ежедневно. И только ленивый человек сегодня не сможет заработать деньги в Интернет.

Причем, если всемирная сеть и считается виртуальным миром, выражением умственных способностей, стремлений и желаний миллиардов людей, то реально заработать деньги в этом виртуальном мире не только возможно – ежедневно миллионы его пользователей зарабатывают здесь немалые суммы. Причем эти пользователи в своей массе не являются ни программистами, ни какими-нибудь хакерами, и даже не являются продвинутыми пользователями. Просто, пройдя короткие образовательные курсы по теме «как заработать деньги в Интернет», они ежедневно совершенствуют свои знания на практике, что и выражается в стабильном доходе.

Причем эти пользователи в своей массе не являются ни программистами, ни какими-нибудь хакерами, и даже не являются продвинутыми пользователями. Просто, пройдя короткие образовательные курсы по теме «как заработать деньги в Интернет», они ежедневно совершенствуют свои знания на практике, что и выражается в стабильном доходе.

«Ну, хорошо», — скажет иной читатель. «А возможно ли заработать много денег, к примеру, существует ли способ заработать миллион, не отходя при этом от монитора компьютера?!»

Вот какие люди бывают. Да конечно можно!

Не забывайте – в Интернете ежедневно вращаются огромные суммы денег – триллионы долларов. И для того, чтобы заработать миллион из этой огромной массы, для того, чтобы раз и навсегда определиться с вопросом, как заработать в Интернет, вам не надо совершать ни противоправных действий, ни взламывать каких-либо банковских кодов и т.д. Даже такая неразрешимая задача для многих молодых людей, как заработать на квартиру, становится вполне решаемой в случае приобщения к уже огромной армии Интернет-предпринимателей.

Но все по порядку.

Итак, перед вами, как и перед миллионами других пользователями сети, встали вопросы следующего характера: как заработать денег, используя собственный компьютер, подключенный к Интернету; как заработать, чтобы полученных сумм хватало не только на оплату Интернет-доступа, но еще и оставалось бы для жизнеобеспечения?

Первое, на что обращает внимание практически любой начинающий Интернет-бизнесмен – это различные финансовые пирамиды. Вспомните, насколько часто в ваш электронный почтовый ящик приходят подобные письма с объяснениями, как заработать деньги через Интернет, с убеждениями, что заработать много денег с использованием подобных схем довольно просто. Для этого вам потребуется лишь перечислить определенную сумму денег на такой то счет, и вскоре вам придет последующая часть курса на тему «как заработать, не работая».

Не верьте этим «горе-финансистам». Не тратьте свое драгоценное время, пытаясь заработать в Интернете с помощью этой и подобной ей методик. Зачастую вы только лишь потеряете свои сбережения, вступая в подобную пирамиду.

Зачастую вы только лишь потеряете свои сбережения, вступая в подобную пирамиду.

А те смехотворные суммы, которые вы и способны получить, следуя «халявным» методикам типа «обучение возможности заработать в нете», ни в какое сравнение не идут с теми вариантами, что предлагают сегодня серьезные пути решения задачи «как можно заработать», основываясь на приложении ваших умственных способностей.

Таким образом, мы сразу же отбрасываем за ненужностью такой способ заработать, как организация или поддержка финансовой пирамиды.

Следующий вариант, предлагающий возможность довольно быстро заработать деньги – это чтение рекламных сообщений. Существующие в Интернете сайты, аккумулирующие подобные услуги, предлагают рекламодателям возможность продвижения их товаров и услуг, а пользователям – возможность заработать деньги без вложения каких-либо первоначальных средств. Однако, как только вы начинаете работать в подобном направлении, вы сразу почувствуете, что такой способ заработать деньги по своим трудозатратам практически не отличается от распространенных халявных методик. Те несколько долларов в месяц, что вы сможете заработать через Интернет с их помощью, не смогут компенсировать вам даже затраты на электроэнергию, не то, что на оплату доступа к сети.

Те несколько долларов в месяц, что вы сможете заработать через Интернет с их помощью, не смогут компенсировать вам даже затраты на электроэнергию, не то, что на оплату доступа к сети.

Итак, еще один вариант, как заработать денег в Интернете, мы отбрасываем за ненадобностью, а вернее, из-за мизерной оплаты.

А ведь наша цель – ни много, ни мало – узнать, как заработать миллион, и реализовать ее в действительности.

Следуем дальше.

Вот сейчас-то мы приблизились к тем вариантам решения задачи, как заработать денег в Интернете, которые предлагают наиболее действенные шаги, приносящие довольно крупные финансовые плоды.

Вообще, все подобные варианты, предлагающие как заработать через Интернет, классифицируются на четыре большие группы. Их мы сейчас и разберем подробнее.

1. Как заработать в Интернет хотя бы на сам Интернет

Эти методики, которые весьма условно можно отнести к группе методик на тему «как заработать в Интернете», рассказывают о том, как быстро заработать в Интернете с помощью механических действий (уже перечисленные финансовые пирамиды, кликанье по баннерам, чтение рекламных сообщений, различные курсы типа «Как Заработать Денги» или «Как Заработать Много Денег, Продавая Наш Курс» и т. д.) Не советуем вообще начинать с них, так как свои интеллектуальные возможности вы сможете использовать куда с большей производительностью. А тот мизер, что вы получите, может вообще дискредитировать в вашем сознании саму возможность получения дохода из всемирной паутины.

д.) Не советуем вообще начинать с них, так как свои интеллектуальные возможности вы сможете использовать куда с большей производительностью. А тот мизер, что вы получите, может вообще дискредитировать в вашем сознании саму возможность получения дохода из всемирной паутины.

2. Как заработать денег, используя свой опыт в определенной области знаний

Это методики, рассказывающие как заработать через Интернет, создавая собственный электронный продукт. Это уже более перспективные варианты в отношении суммы финансовых поступлений. Суть этих методик довольно проста: вы являетесь знатоком в определенной сфере деятельности, например, отлично разбираетесь в Фотошопе, или знаете, где заработать деньги в он-лайне и в оффлайне. Собрав все свои знания воедино, изложив их в авторском курсе, вы облекаете это все в электронный вид и продаете всем желающим.

Однако, во-первых, подобных способов решения такой задачи, как заработать деньги, в Интернете превеликое множество. Прибавьте сюда обязательные знания веб-программирования, дизайна, раскрутки сайта и рекламы своего продукта, и вот уже ваш собственный курс «Как Быстро Заработать Денег» не оправдывает собственного названия. Объемы продаж неуклонно снижаются, растут расходы на рекламу, и для вас уже для самого становится актуальным вопрос как заработать денег, как обеспечить рентабельность выбранного направления.

Объемы продаж неуклонно снижаются, растут расходы на рекламу, и для вас уже для самого становится актуальным вопрос как заработать денег, как обеспечить рентабельность выбранного направления.

3. Как заработать деньги, имея раскрученные и популярные сайты

В последние годы в сети появилось много методик, предлагающих различные способы, как заработать на своем сайте. Что это за методики, и каким образом с их помощью заработать в Интернете – мы сейчас разберем подробнее.

К примеру, вы являетесь владельцем сайта автомобильной тематики. Популярность вашего ресурса растет с каждым месяцем. Все больше и больше посетителей заглядывают на его страницы. А это означает – что все больше и больше потенциальных покупателей автомобилей и запчастей пользуются информацией вашего ресурса. А ведь на этом можно заработать денег.

И вот рекламодатели просят вас разместить на своем сайте объявления о продаже новых моделей автомобилей, о небывалых скидках и распродажах. В итоге – вы раз и навсегда решаете для себя проблему, как заработать деньги, чтобы не только содержать собственный ресурс, но и получать с него неплохую прибыль.

В итоге – вы раз и навсегда решаете для себя проблему, как заработать деньги, чтобы не только содержать собственный ресурс, но и получать с него неплохую прибыль.

Еще один пример, довольно популярный, способный также обеспечить вам полноценное решение задачи, как заработать в Интернете – это создание собственного Интернет-магазина. При этом вашими товарами могут являться как электронные продукты (различные авторские курсы на тему «как заработать в Интернете», диски, цифровые коды карт оплаты сотовой связи и т.д.), так и физические товары (книги, техника, услуги).

Однако, касаясь темы «как заработать на своем сайте», перед каждым начинающим интернет-пользователем сразу появляется масса вопросов: «а где научиться создавать подобные сайты», «а как выкладывать их в Интернет», «а как сделать их популярными».

И эти вопросы отнюдь не праздные – ведь от их эффективного решения напрямую зависит решение более глобального вопроса — как заработать, используя собственный ресурс.

Более того, мы огорчим многих начинающих сайтостроителей, стремящихся с помощью раскрутки собственного ресурса решить вопрос, как быстро заработать. В условиях современной Интернет-конкуренции, когда в этом бизнесе участвуют специализированные команды профессионалов, быстро заработать деньги на своем ресурсе уже не получится. Для этого вы должны создать действительно что-то принципиально новое, а не копировать уже проторенные пути.

В самом деле, не создавать же, стремясь определиться в том, как заработать в Интернете собственным сайтом, новую социальную сеть или Интернет-магазин среди тысяч подобных. Это будет не только не разумно, но и потребует от вас просто неимоверных усилий.

Если вам кто-либо утверждает, что его собственный курс «Как заработать миллион на своем сайте» способен приблизить вас к этой сумме уже через полгода работы, не верьте этому человеку. Обратите внимание на его собственный сайт. Почему-то он сам не смог решить для себя задачу, как заработать много денег, совершенствуя собственный сайт, а лишь предлагает другим подобные методики быстрого обогащения.

А если ваши творческие способности не готовы подсказать вам, как быстро заработать деньги путем создания своего сайта, если вы не имеете профессиональных навыков в веб-программировании, в веб-дизайне и копирайтинге, вам придется вкладывать довольно большие первоначальные суммы для создания и раскрутки своего ресурса. И все это, вдумайтесь, для того, чтобы заработать деньги в Интернете через год, а то и через два после его создания. Именно подобные сроки окупаемости крупных Интернет-порталов устанавливаются сегодня маркетологами. Согласитесь, такие перспективы относительно того, как заработать в течение короткого промежутка времени, несколько не соответствуют представлениям большинства.

Итак, если вы хотите заработать в сети Интернет путем создания собственного сайта, но не обладаете ни специальными знаниями, ни большими первоначальными вложениями, лучше за подобные направления не беритесь: потеряете уйму времени и нервов.

«Тогда на чем заработать деньги во всемирной паутине? Как заработать в Интернете, не вкладывая деньги в длительную разработку и раскрутку сайтов? Где, в конце концов, обещанные миллионы и триллионы долларов?» – спросите вы.

Да, действительно, реально ли сегодня быстро заработать, используя сеть Интернет, причем не какие-то там гроши, что предлагают определенные методики, а настоящие деньги?

«Без сомнения», — говорим мы.

Как заработать деньги в Интернете без сайта? Да это же довольно просто!

И мы сейчас вам покажем, как реально заработать в Интернете, используя только возможности своего персонального компьютера и свои умственные способности.

4. Как заработать много денег собственным умом

Представим себе Интернет-пользователя, который давно уже решил для себя задачу, как заработать, не выходя из дома, достаточные для жизнеобеспечения своей семьи суммы.

И он даже знает, как заработать миллион долларов, а может быть, даже уже и заработал эту сумму.

Он не распространяет в сети методики типа «как заработать на Интернете», или «возможность заработать в интернете без вложений», или даже такие «авторские курсы»: «Как Заработать В Инете Свой Первый Миллион».

Причем, даже если он и знает (а он наверняка знает), как заработать миллион, или как заработать на квартиру, пользуясь компьютером с доступом к Интернету, он не станет активно афишировать это все направо и налево. Он будет продолжать получать свою прибыль, растущую день ото дня.

Он будет продолжать получать свою прибыль, растущую день ото дня.

Он не создает финансовых пирамид, не торгует контрафактными дисками и даже не занимается сайтостроительством и раскруткой своего ресурса с целью дальнейшего привлечения рекламодателей. Все эти варианты на тему «как заработать деньги в Интернете» — не для него.

Так кто же этот успешный бизнесмен, что способен быстро заработать огромные суммы, не доступные для большинства Интернет-предпринимателей?

Знакомьтесь – это forex-трейдер.

«Ну-у-у», — скажете вы. «Это же сложно: высшая математика, различные производные, логарифмы и т.д. Мы и в школе-то не дружили с этой наукой, а здесь – ставить на карту собственные деньги… Да это же азартная игра, а не вариант «как заработать деньги в Интернете».

И будете неправы.

Forex, или международный валютный рынок – это, в первую очередь, строгая система торговли, основанная на вариантах технического и фундаментального анализа. При этом Форекс – это полноценный вариант, как заработать на дому, используя только возможности компьютера и свои способности. И для этого вам нет надобности изучать высшую математику, решать сложные уравнения с неизвестными и т.д.

И для этого вам нет надобности изучать высшую математику, решать сложные уравнения с неизвестными и т.д.

Обычного курса средней школы достаточно, чтобы понять, как заработать деньги с помощью валютного рынка Forex.

Итак, чтобы заработать деньги дома, используя все возможности международного рынка валют, вам в первую очередь следует укротить свои азартные наклонности. Именно эта работа над собой требует большего внимания и времени, чем какие-либо математические вычисления, которых, кстати, и проводить-то особо не потребуется. Ведь, чтобы, используя Интернет, заработать на рынке Forex, вам понадобится компьютерная программа, которая и будет проводить почти все расчеты и давать советы по совершению определенных действий. Вам, решившему для себя, как заработать с помощью движения валют, останется лишь воспользоваться подсказками программы или поступить по своему усмотрению. Именно эта программа будет сохранять в своей памяти все котировки, на базе которых в дальнейшем будет прогнозировать движения графиков в ту или иную сторону.

«Хорошо», — скажет читатель. «Но, чтобы заработать на обмене валют, мне надо вкладывать в торговлю десятки тысяч долларов!»

«Нет», – скажет вам любой современный валютный трейдер, который в совершенстве познал способы, как заработать на бирже.

Для того, чтобы заработать на обмене валют, сегодня вам потребуется всего несколько сотен долларов. Хотя еще с десяток лет назад эта сумма выглядела на несколько порядков выше. Мало того, для того, чтобы попробовать себя в этом бизнесе, для того, чтобы отработать собственные стратегии, для всех, кто решил для себя как заработать в Интернете с помощью валютного рынка, предлагается возможность установить минимальную начальную ставку в 10$.

И даже более того. Если вы не желаете рисковать собственными финансами, но уже знаете, как заработать много денег, торгуя валютой на рынке Forex, вы сможете вначале попробовать себя на демо-счете.

Сегодняшние предложения банков и финансовых структур – участников международного валютного рынка позволяют выделять кредит всем, кто заинтересован решением вопроса «как заработать на бирже». Причем этот кредит достигает стократного увеличения ваших первоначальных вложений. Причем, предоставление этого кредита для каждого, кто стремится активно действовать в решении вопроса «как заработать деньги в Интернете на рынке Forex», осуществляется мгновенно, как только вы открываете позицию.

Причем этот кредит достигает стократного увеличения ваших первоначальных вложений. Причем, предоставление этого кредита для каждого, кто стремится активно действовать в решении вопроса «как заработать деньги в Интернете на рынке Forex», осуществляется мгновенно, как только вы открываете позицию.

Согласитесь, что ни один из вариантов, рассмотренных выше, предлагающих заработать деньги в Интернете, не способен предоставить такие перспективы для начинающего Интернет-предпринимателя.

Еще один положительный момент. За тот кредит, что вам выдается, с вас не потребуют каких-либо процентов или комиссионных. Просто в конце сделки с вас эта кредитная разница снимается.

Теперь вы уже знаете, как заработать деньги, причем немалые, привлекая к этому процессу заемные средства.

Уникальность предложений рынка Форекс еще и в том, что он не требует от любого, кто стремится заработать деньги через Интернет, открывать собственное предприятие, обязательно регистрироваться в качестве юридического лица и т. д. Все, что от вас потребуется – это наличие компьютера и доступа во всемирную паутину, а также начальные знания в области работы с персональным компьютером. Плюс огромное желание заработать деньги через Интернет с помощью собственных умственных способностей.

д. Все, что от вас потребуется – это наличие компьютера и доступа во всемирную паутину, а также начальные знания в области работы с персональным компьютером. Плюс огромное желание заработать деньги через Интернет с помощью собственных умственных способностей.

И в этом вам помогут специалисты «Форекс-клуба» — ведущего дилингового центра, вот уже на протяжении более 10 лет помогающего каждому, кто стремится реализовать себя и заработать в Интернете приличные деньги.

Еще одно преимущество рынка валют в том, что он является круглосуточным приложением ваших возможностей. В какой бы день рабочей недели, в какое бы время суток вы ни приступили бы к торговле, вы всегда сможете заработать денег столько, сколько захотите, или, если точнее – насколько позволяет ваш депозит.

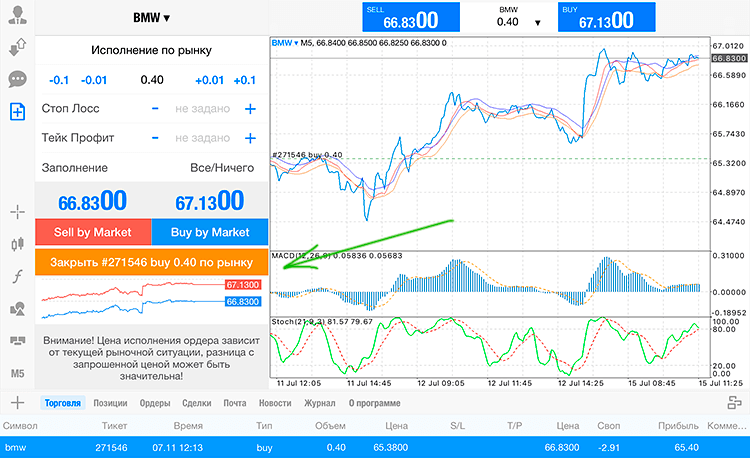

А теперь мы покажем на реальном примере, как заработать деньги через Интернет, используя возможности международного валютного рынка.

Итак, вы решаетесь начать торговлю на соотношении евро и доллара США. Неважно, где вы находитесь – в США или же в Новой Зеландии, вы имеет полноценные возможности заработать в Интернете довольно большие суммы за короткий промежуток времени, используя эту или другую валютную пару.

К примеру, вы обладаете начальным капиталом всего в 200$. Вы уже знаете, как быстро заработать деньги, используя возможности рынка Форекс, и покупаете в 10 утра 10000 евро за 14000 $.

«Но позвольте», — скажете вы. «Откуда у меня 14000$? Я же положил на депозит всего 200$!»

Правильно. А кредит, который выдается каждому, кто стремится заработать в Интернете на валютном рынке – вы об этом забыли?! То-то.

Итак, к вечеру котировка пары евро/доллар повышается с 1,400 до 1,410. Таким образом, вы сможете заработать денег в Интернете на протяжении одного рабочего дня. Вы продаете имеющиеся у вас 10000 евро уже по цене 1,410 и получаете разницу в 100$. Итого, ваш депозит увеличивается до 300$.

А теперь посчитайте, сколько бы вы смогли заработать в Интернет, имея депозит в 2000$?! Ни много, ни мало – лишних 1000$. Но для вас они ведь не лишние!

Таким образом, вы сможете заработать дома или в офисе, в Интернет-кафе, или даже используя свой мобильный телефон, отдыхая при этом на побережье. Современные программные возможности позволяют заработать в Интернете на международном валютном рынке, используя практически любой электронный гаджет с доступом в сеть Интернет.

Современные программные возможности позволяют заработать в Интернете на международном валютном рынке, используя практически любой электронный гаджет с доступом в сеть Интернет.

А теперь представьте, как заработать деньги в Интернете, ориентируясь на перечисленные ранее методики, используя тот же мобильный телефон или смартфон. Да никак! Такую возможность предоставляет только Интернет-трейдинг.

Если же вы еще сомневаетесь в том, что заработать в сети на рынке Forex можно реальные суммы денег, обратите свое внимание на современных Интернет-трейдеров.

Знаете, кто такой Джордж Сорос?

«Финансист, филантроп, общественный деятель», — скажут многие.

Да, но в первую очередь – это человек, решивший для себя задачу, как заработать большие деньги с помощью валютного рынка.

Миллион – не проблема. Миллиард – пожалуйста. Не забывайте – ежедневный оборот этого рынка составляет около трех триллионов долларов. Поэтому вопрос, как заработать миллион, используя этот рынок, для многих его участников не стоит в принципе.

Вопрос в другом – смогу ли я, стремясь заработать в сети, обуздать собственную алчность и азартные наклонности, научусь ли я управлять риском и отказываться от заманчивых, но не согласующихся с собственной тактикой, перспектив? Если все эти вопросы будут решены самым положительным образом, заработать в Интернет удастся любому, и не только первые десятки и сотни долларов, но и значительно большие суммы.

А вот для тех, кто стремится заработать денег в Интернете, полагаясь на удачу, кто осуществляет свою торговлю по принципу «повезет — не повезет», тот непременно потерпит поражение, потеряв свои собственные вложения.

Сегодня в сети довольно часто можно услышать заявления подобного характера: «хочу заработать в Интернете приличную сумму», или же «хочу заработать денег на новый автомобиль». И в продолжении: «…халяву и финансовые пирамиды не предлагать».

Именно таким активным и думающим молодым людям и предназначен вариант, как заработать деньги в Интернете с использованием возможностей международного валютного рынка. Для многих из них, приобщившихся к этому рынку, такой вариант, как заработать в сети тысячу долларов в день – это не проблема, и уже тем более для них уже давно неактуален вопрос «где заработать денег?».

Для многих из них, приобщившихся к этому рынку, такой вариант, как заработать в сети тысячу долларов в день – это не проблема, и уже тем более для них уже давно неактуален вопрос «где заработать денег?».

При этом, учитывая график работы валютного рынка, вы уже будете знать, в какое время и как заработать деньги. Вам уже не потребуются суточные бдения за монитором в поисках выгодных предложений, как заработать в сети. Достаточно двух часов в день, настройки торговой программы и периодического отслеживания основных котировок, чтобы понять, как заработать денег игрой на Forex.

«Вот именно», — скажут иные. «Это же игра, рулетка, казино, другими словами. Где же здесь логика, математика, способные показать нам, как заработать в сети хотя бы первую сотню долларов?»

На самом деле Forex не имеет ничего общего с игрой. Это, в первую очередь, работа. И даже не математическая, а больше психологическая – работа над собой.

И уже потом, на холодный разум и рациональный расчет, ложится весь тот опыт, что вы накопили, когда учились тому, как заработать денег при помощи валютного трейдинга.

Следование собственной торговой стратегии позволяет любому трейдеру понять, как заработать денег и не потерять их в ходе проведения торгов.

Возможность заработать в Интернет сегодня не является какой-то новой и неизведанной областью. Миллионы людей по всему миру уже решили для себя, как заработать дома довольно большие деньги, используя собственный компьютер. Они знают, где можно заработать денег и зарабатывают их, не затрачивая на это уйму времени и сил. Они знают даже, как быстро заработать огромные суммы денег, не афишируя это, не раскручивая собственные сайты или не создавая крупные предприятия в оффлайне.

Вопрос состоит отнюдь не в том, как можно заработать в Интернете, не вкладывая миллионов долларов в проект, или где заработать денег, чтобы получить быструю прибыль. Деньги в Интернете зарабатываются ежесекундно.

Вопрос состоит в том, насколько вы готовы решиться заработать в инете настоящие деньги, приложив к этому свои возможности и способности.

И, если ваше твердое желание готово вылиться в реальные действия, современные образовательные методики на тему «как заработать деньги на валютном рынке Forex» всецело готовы помочь вам в этом.

Как заработать на бирже? — Финансы на vc.ru

По просьбам подписчиков решил написать статью, которая поможет начинающим инвесторам, которые только-только делают свои первые шаги, понять, что такое биржа и как на ней зарабатывать.

3157 просмотров

За моими действиями и размышлениями можно следить в Telegram

Объясню, что такое акции, облигации и дивиденды, и расскажу о различных торговых стратегиях, которые можно применять на бирже. Статья будет полезна тем, кто уже имел банковские вклады, а теперь заинтересовался инвестициями в фондовый рынок и хочет разобраться, как он вообще работает. Итак, начнём.

О фондовом рынке вкратце

Есть биржа, есть куча людей: как частных инвесторов, так и фондов и компаний, которые заинтересованы в торговле ценными бумагами. Они бывают разными, рассмотрим три самые популярные, с которых стоит начинать новичкам.

1. Акции

Грубо говоря, акции представляют собой микроскопические части компании; если у организации миллион акций, то, одна акция – это 0,000001 компании.

2. Фонды

Более сложный инструмент, при котором приобретается пай фонда, занимающегося тем или иным стратегическим инвестированием. Его специалисты за определённые комиссионные от части фонда выбирают, куда инвестировать, а вы, как инвестор, приобретаете долю фонда, которая растёт соответственно его росту.

3. Облигации

Облигации – это что-то вроде долговой расписки: вы не покупаете часть компании, а даёте ей свои деньги в долг. Точно так же, как кредит компаниям даёт банк.

Люди не могут напрямую купить бумагу на бирже: для этого бирже потребовались бы значительные ресурсы. Функция торгов переложена на брокеров. Брокерская деятельность лицензируется государством, поэтому брокерами могут быть не все. По сути они представляют собой посредников, исполняющих «приказы» клиентов на бирже.

Хотя бы несколько таких брокеров вы наверняка знаете: Тинькофф инвестиции, БКС, Фридом Финанс и куча прочих. Отличаются друг от друга они тарифами, клиентским сервисом, личным кабинетом и т.

Что важно учитывать на фондовом рынке?

Некоторые почему-то думают, что биржа – это что-то вроде такого МММ, в которое вкладываешь деньги, а они потом волшебным образом растут сами по себе. Биржа – это сложный инструмент, где количество денег ограничено всеми деньгами инвесторов, которые на ней находятся.

Если вы купили бумагу за $10, а через год продали за $20, заработав таким образом $10, это значит, что кто-то эти $10 потерял. Либо это инвестор, который закрыл позицию в минус, либо новый инвестор, который пополнил брокерский счёт и купил у Вас акцию за $20, в надежде, что она будт расти и дальше.

Оговорюсь: объясняю на пальцах, инструменты биржевой торговли на порядок сложнее, но главный принцип таков: деньги появляются не из воздуха, а из карманов инвесторов.

Биржевые стратегии

Я выделяю три ключевых стратегии. Первая — дивиденды

Предположим, вы приобрели акции какой-нибудь компании, например, Норникеля. Норникель, кроме того, что он торгуется на бирже, предполагает выплаты дивидендов.

Объясняю: Норникель — это классический бизнес, и у него есть прибыль. В стратегии компании может быть заложена выплата дивидендов инвесторам. То есть всем инвесторам, в зависимости от количества акций, выплачивается определённая сумма (её можно увидеть в отчётности бумаги), которая зависит от этого заработка.

Владея такой акцией, вы можете рассчитывать на выплату дивидендов, причём, не обязательно владеть ею целый год, главное обладать ею в момент, когда происходит сверка списка инвесторов. Дивидендная стратегия предполагает, что вы покупаете только те бумаги, которые дают максимальную дивидендную доходность, и из них складывается ваша основная прибыль.

Чаще всего это применяется в случаях, когда не хочется рисковать. Доходность составляет здесь 6-12%, каждый год она корректируется, в зависимости от той или иной бумаги процентовка различается, но в среднем разброс такой. При этом, к процентам от дивидендов добавляется заработок на росте самой бумаги за период владения.

Облигационная стратегия

Купить облигацию – значит дать в долг. Если при покупке акции вы приобретаете малюсенькую долю компании и можете претендовать на разделение её прибыли, то облигация – это долговая расписка. Обычно прибыльность на облигационной стратегии составляет около 8%, и при этом компания обязана выплатить вам эти деньги.

Принцип здесь таков. Норнникель, которому потребовались деньги, может пойти за ними в банк и взять сумму под определённый процент. Однако это, как правило, дороже, чем взять деньги с тех, кто купит облигации: приходится переплачивать за банковское обслуживание, а поскольку кредиты берутся не на один год, сумма получается значительной.

Поэтому вместо кредита Норникель выпускает облигации, которые будут давать не 20% (как банковский процент за кредит), а 7% (но уже прямого дохода инвесторам). Если бы вы положили деньги в банк, вы бы имели ~4% годовых. Так что облигации выгодны и вам, и Норникелю: вы увеличиваете доходность, Норникель снижает траты. Кредит – только без банка.

Кредит – только без банка.

Здесь важно выбирать компанию, которой вы доверяете. Ведь если она не сможет платить по своим обязательствам, то есть будет банкротом, никаких денег вы не получите – ни вклада, ни процентов. В случае банка вы хотя бы страхуете 1,4 млн.: агентство по страхованию вам эти деньги в любом случае вернёт через другой банк. А вот в случае облигаций вы этих денег не увидите. Получая повышенный процент, вы рискуете, так как остаётесь без защиты на 1,4 миллиона, поэтому выбирать стоит компании, которые давно на рынке и не имели серьёзных проблем в кризисные годы.

Иногда бывают облигации аж до 20%, чаще всего – если компании просто в принципе негде взять деньги. Что говорит о рискованности подобных инвестиций: раз им никто не хочет выделить средства, вам тоже стоит задуматься, а стоит ли давать деньги? Бывают облигации стран, регионов, городов: чем надёжнее рейтинг государства или федерального органа, тем ниже процентная ставка.

Важно держать баланс, не слишком рисковать, но находить хороший процент.

Узнавайте, зачем им деньги: если они берут их не для того, чтобы выжить, а для дальнейшего развития – всё в порядке, инвестиция разумная. Если компания известная, хорошо чувствует себя на рынке, бояться нечего. А вот облигации новых организаций приобретать я бы не рекомендовал.

Третья стратегия – непосредственно покупка акций в рост

Про акции и стратегии по их покупке можно писать целую статью (что я сделаю позже). Сейчас расскажу про самые основные.

Первая – buy&hold, т.е. «купил и держи». Выбираете растущую компанию, выбираете точку входа, где она в локальной коррекции, и можно купить акции по вкусной цене, покупаете – и ждёте. Например, можно было брать голубые фишки, тот же Сбербанк или Газпром, в марте прошлого года.

И поднялись: были, конечно, потом ещё локальные корректировки, когда казалось, что будет вторая волна, но в целом котировка выросла. Поэтому в моменты серьёзного кризиса я бы набирал голубые фишки, которые гарантированно отрастут, причём сделают это достаточно резво. Второй вариант кризисных инвестиций — вложения в технологические компании. В 2020 году был их настоящий взлёт — когда закрывали весь офлайн, люди стали больше пользоваться онлайном и принесли существенную прибыль IT-компаниям. Компании подорожали и каждая акция стала дороже. Так это и работает.

Если на рынке всё ништяк, можно всё равно брать голубые фишки. Заработаете, правда, меньше, а если в рынке вы не разбираетесь, и при ближайшей корректировке, когда акции упадут, у вас зачешутся руки их продать, вы потеряете деньги. Поступать так крайне неправильно: при buy&hold нужно держать и продавать, только если вы перестали быть уверены в перспективах компании, а не в локальный момент падения.

Обычно срок «hold» составляет 5+ лет, многие так себе на пенсию копят: берут по 10% от ежемесячного дохода, прикупают акуии, получают 30% годовых.

И наконец, дейтрейдинг

Как раз тот вариант про восемь мониторов и красные глаза, который чаще всего отождествляют с торговлей на бирже. Я специально оставил его на конец, чтобы показать многообразие иных вариантов даже для новичков.

Тут вы уже просто обязаны профессионально разбираться в рынке, а дейтрейдинг должен стать вашей постоянной работой. Упор делается именно на спекуляции: вас не волнует, будет ли расти бумага дальше, главное – заработать на разнице покупки/продажи в течение дня.

Лично я сейчас использую более сложные инструменты, например, IPO (подробнее об этом можно прочитать в моих других статьях), которое представляет собой выход компании на рынок. Именно из-за того, что этот инструмент – более сложный, к нему допускают не всех: для работы с ним нужен статус квалифицированного инвестора.

Как заработать на бирже через интернет

Contents

- Как зарабатывать на бирже в интернете: пошаговое руководство для новичков и начинающих трейдеров

- Передача капитала в доверительное управление

- Как устроена биржа

- Интернет-трейдинг: как и сколько зарабатывают на биржах?

- Кем быть выгодней: спекулянтом или инвестором?

- Волатильность, или изменение цены

Биржи бывают валютные, фондовые, товарные и криптовалютные.

Фонды, выпускающие ETF, как правило берут комиссию за их обслуживание. Доходность ETF зависит от котировок базовых индексов, котировок ценных бумаг ETF и курса валют. Инвестор в отличие от трейдера ориентирован на получение долгосрочной прибыли (от года и более), при этом он покупает ценные бумаги не как товар, а как актив. Принимая решение о покупке того или иного инструмента, инвестор оценивает не столько общую ситуацию на рынке, сколько долгосрочные перспективы конкретной компании. При этом он анализирует ее показатели и отчетность. Клиент заранее оговаривает список инструментов для инвестирования, сроки вложений и момент, когда нужно продать бумагу, если ее стоимость стала меньше порога, установленного инвестором. Новичков в инвестициях вдохновляет успех Уоррена Баффета или впечатляют кадры из «Волка с Уолл-стрит».

Новичков в инвестициях вдохновляет успех Уоррена Баффета или впечатляют кадры из «Волка с Уолл-стрит».

Как зарабатывать на бирже в интернете: пошаговое руководство для новичков и начинающих трейдеров

Такая ситуация возникает при резком скачке котировок. В этот момент, если клиент не успевает закрыть позиции, брокер расплачивается с его контрагентами, а затем требует с клиента недостающие деньги.

Кроме того, мы оказываем услугу доверительное управление тем, у кого нет времени или желания осуществлять торги самостоятельно. Услуги по доверительному управлению оказывают также банки и другие организации. Управление капиталом Forex — это профессиональный подход и минимум усилий в вопросах получения прибыли. Мы предоставляем трейдерам Forex Club самые выгодные торговые условия. Наш дилинговый центр обладает всеми необходимыми инструментами, чтобы вы смогли зарабатывать трейдингом.

Передача капитала в доверительное управление

Этот тип анализа подсказывает, валюту какой страны или акции какой компании покупать или продавать. На бирже торгуют трейдеры – банки, компании и частные инвесторы. На определённых условиях и вы можете стать инвестором. В этой статье мы расскажем, как попасть на Московскую Биржу и как торговать на Московской Бирже физическому лицу. А также проясним, как и на каких рынках происходит трейдинг.

На бирже торгуют трейдеры – банки, компании и частные инвесторы. На определённых условиях и вы можете стать инвестором. В этой статье мы расскажем, как попасть на Московскую Биржу и как торговать на Московской Бирже физическому лицу. А также проясним, как и на каких рынках происходит трейдинг.

Почему я не могу вывести все деньги с брокерского счета?

Почему не удаётся вывести денежные средства с брокерского счёта? Деньги могут быть заблокированы на брокерском счёте из-за незавершённых расчётов по сделкам. Для вывода денежных средств должны быть завершены все расчёты по сделкам в соответствии с режимом торгов биржи.

Наиболее эффективен при краткосрочной стратегии. Может защитить при форс-мажорах, технических неполадках.

Как устроена биржа

Посредниками для выхода на международный валютный рынок выступают надежные брокеры Форекс. Договоры заключаются онлайн без походов в офис компании. Покупать активы на этом этапе — повышенный риск. Если стоимость ценной бумаги подробнее о том, что такое спред в трейдинге переоценена, её цена упадет при открытии торгов, если недооценена — может вырасти в несколько раз. Заявку на покупку частный инвестор оформляет через брокера. Если заявок больше, чем акций, происходит переподписка.

Заявку на покупку частный инвестор оформляет через брокера. Если заявок больше, чем акций, происходит переподписка.

Про акции и стратегии по их покупке можно писать целую статью (что я сделаю позже). Предположим, вы приобрели акции какой-нибудь компании, например, Норникеля. Норникель, кроме того, что он торгуется на бирже, предполагает выплаты дивидендов. Некоторые почему-то думают, что биржа – это что-то вроде такого МММ, в которое вкладываешь деньги, а они потом волшебным образом растут сами по себе. Биржа – это сложный инструмент, где количество денег ограничено всеми деньгами инвесторов, которые на ней находятся. Грубо говоря, акции представляют собой микроскопические части компании; если у организации миллион акций, то, одна акция – это 0, компании. Вы наверняка не раз слышали выражение «биржевая паника»?

Из плюсов можно отметить 20%-ный бонус к рейтингу профиля, возможность выбора пяти категорий специализаций, подъем учетной записи в рейтинге исполнителей. Наличие нескольких хороших работ в профиле на Fl. ru поможет вам привлекать внимание работодателей и выгодно выделяться на фоне конкурентов. Для этого перейдите в раздел «портфолио», а затем в рубрику «добавить работу» и загрузите лучшие ваши достижения. Также ограничения могут быть https://fx-trend.info/ наложены внутренними процедурами и контролем ООО ИК «Фридом Финанс». Поставьте перед собой конкретную цель и примерные сроки ее достижения (это поможет понять, какие методы использовать для получения результатов). В числе крупнейших фондовых бирж мира — американские NASDAQ и Нью-Йоркская фондовая биржа , Лондонская фондовая биржа , Московская биржа. Торги на каждой бирже ведутся как правило в ходе основных сессий в определенные часы.

ru поможет вам привлекать внимание работодателей и выгодно выделяться на фоне конкурентов. Для этого перейдите в раздел «портфолио», а затем в рубрику «добавить работу» и загрузите лучшие ваши достижения. Также ограничения могут быть https://fx-trend.info/ наложены внутренними процедурами и контролем ООО ИК «Фридом Финанс». Поставьте перед собой конкретную цель и примерные сроки ее достижения (это поможет понять, какие методы использовать для получения результатов). В числе крупнейших фондовых бирж мира — американские NASDAQ и Нью-Йоркская фондовая биржа , Лондонская фондовая биржа , Московская биржа. Торги на каждой бирже ведутся как правило в ходе основных сессий в определенные часы.

Возможно только при строгом следовании выбранной стратегии, но допускается ее корректировка. При наличии знаний, навыков и правильной стратегии можно превратить свои первые инвестиции в миллионы. Для тех, кто хочет добиться успеха в инвестировании, предлагаем 7 проверенных советов.

Интернет-трейдинг: как и сколько зарабатывают на биржах?

Но так кажется новичку — ему трудно удержаться в решающий момент от необдуманных действий, когда нужно все взвесить. Не выдерживая накала торгов, они покупают тогда, когда требуется продавать, и продают, когда акции не поднялись в цене. Такие начинающие трейдеры остаются с пустым кошельком и уходят с площадки. Она помогает трейдеру снизить потери при падении акций и заработать на их росте, когда нет возможности постоянно находиться у компьютера. Процесс торговли проходит через брокера — связующего между трейдером и биржей.

Не выдерживая накала торгов, они покупают тогда, когда требуется продавать, и продают, когда акции не поднялись в цене. Такие начинающие трейдеры остаются с пустым кошельком и уходят с площадки. Она помогает трейдеру снизить потери при падении акций и заработать на их росте, когда нет возможности постоянно находиться у компьютера. Процесс торговли проходит через брокера — связующего между трейдером и биржей.

Работодатели могут разместить вакансии или конкретный проект и выбрать того, кто займется решением поставленной задачи. Работа на фриланс биржах для специалистов — это возможность найти как разовую подработку, так и заключить долгосрочный контракт и завязать полезные знакомства.

В каждой такой секции действуют свои «правила игры». В обсуждениях Вы найдете подробности об инвестициях в Форекс — доверительном управлении forex-активами и работе на Форекс бирже. Тем, кто ищет честный способ заработка и приумножения капитала, однозначно стоит попробовать трейдинг.

Кем быть выгодней: спекулянтом или инвестором?

Форекс Клуб является лучшим вариантом для трейдеров, которые находятся в поиске надежного Форекс брокера. Честный брокер всегда предлагает своим клиентам реальные условия, которые, тем не менее, остаются выгодными. Наша компания по праву считается одним из лучших брокеров Форекс в России и лучшим брокером Украины и СНГ.

Честный брокер всегда предлагает своим клиентам реальные условия, которые, тем не менее, остаются выгодными. Наша компания по праву считается одним из лучших брокеров Форекс в России и лучшим брокером Украины и СНГ.

Если покупать полностью план со всеми категориями, то биржа предоставляет скидку. Найти работу на бирже weblancer.net могут специалисты в любой сфере. Всего здесь представлено 13 различных направлений деятельности, каждое из которых включает несколько категорий.

Не забывайте – в Интернете ежедневно вращаются огромные суммы денег – триллионы долларов. Даже такая неразрешимая задача для многих молодых людей, как заработать на квартиру, становится вполне решаемой в случае приобщения к уже огромной армии Интернет-предпринимателей. Это универсальная биржа, которая позволяет работать с разными инструментами – валютой, облигациями, акциями, фьючерсами, сырьем. На Московскую фондовую биржу можно попасть через лицензионного брокера. Здесь проще разобраться, как зарабатывать на фондовой бирже. Профессия появилась в начале 20 века – после образования Федеральной резервной системы в США. Первоначально трейдерами называли всех, кто покупает товар дешевле, а продает дороже.

Профессия появилась в начале 20 века – после образования Федеральной резервной системы в США. Первоначально трейдерами называли всех, кто покупает товар дешевле, а продает дороже.

Если же вы еще сомневаетесь в том, что заработать в сети на рынке Forex можно реальные суммы денег, обратите свое внимание на современных Интернет-трейдеров. Если вы не желаете рисковать собственными финансами, но уже знаете, как заработать много денег, торгуя валютой на рынке Forex, вы сможете вначале попробовать себя на демо-счете. Итак, чтобы заработать деньги дома, используя все возможности международного рынка валют, вам в первую очередь следует укротить свои азартные наклонности.

Как заработать на криптовалютах | Блог Binance

Знаете ли вы, что существует более эффективный, безопасный и простой способ получения дохода от криптовалют? В этой статье мы расскажем, как зарабатывать на криптовалютах, используя Binance Earn, и выводить прибыль через Binance P2P.

Ключевые положения:

Существует множество способов заработать с помощью криптовалют, но один из самых простых – совместное использование продуктов Binance P2P и Binance Earn.

Binance P2P позволяет пользователям покупать и продавать криптовалюты, совершая транзакции непосредственно с другими пользователями; Binance Earn позволяет как новичкам, так и опытным пользователям криптовалют легко зарабатывать деньги на своих криптовалютных сбережениях.

Существует множество способов получения пассивного дохода с помощью Binance Earn, от сберегательных продуктов с гибкими и фиксированными условиями до более продвинутых продуктов, включая DeFi-стейкинг, автоматические маркет-мейкеры (AMM) и многое другое.

Пользователи Binance могут переводить криптоактивы с Binance Earn на Binance P2P и легко обменивать их на местную валюту.

Многие решаются открыть для себя манящий, разрекламированный мир криптовалют в надежде заработать немного денег. На начинающих пользователей сыпется множество предложений от компаний, предлагающих легкие и, на первый взгляд, эффективные способы заработка.

На начинающих пользователей сыпется множество предложений от компаний, предлагающих легкие и, на первый взгляд, эффективные способы заработка.

Заработать небольшую сумму криптовалюты можно различными способами – через аирдропы, конкурсы, распродажи, рекламные акции, поиск багов и многое другое. Однако большинство более прибыльных методов, таких как торговля, доход от процентов по сбережениям или майнинг, часто имеют более высокий барьер входа и могут показаться сложными и недоступными для новичков.

Хотя многие финансовые механизмы в сфере DeFi являются рискованными и часто приносят минимальную прибыль, существует более эффективный, безопасный и простой способ получения дохода от криптовалют. Binance P2P предоставляет пользователям возможность заработать вознаграждение в криптовалюте на Binance Earn.

Эта статья поможет разобраться в интерфейсе и в том, как пользоваться продуктами Binance. Для начала давайте подробнее рассмотрим, что такое платформа Binance P2P и какие услуги она предлагает.

Что такое Binance P2P?

Binance P2P – это криптовалютная биржа, завоевавшая доверие миллионов пользователей. P2P значит «одноранговый», то есть торговый процесс происходит непосредственно между покупающей и продающей сторонами. Нет необходимости привлекать третью стороны в качестве посредника, поскольку его роль берет на себя сама биржа, тем самым обеспечивая безопасное проведение каждой транзакции. Пользователи защищены от мошенничества механизмами платформы, благодаря которым транзакция осуществляется только тогда, когда обе стороны подтвердят выполнение базовых условий.

Этот способ торговли напоминает торговлю на бирже, где пользователи отдают определенную валюту и получают другую взамен. Как же это работает на практике?

На самом деле, это очень просто и напоминает внебиржевую транзакцию в физическом мире. Вы публикуете свое предложение и устанавливаете основные параметры, включая сумму, цену и способ оплаты. Покупатель принимает ваше предложение, и средства в вашем кошельке временно замораживаются. Транзакция регистрируется платформой, и покупатель должен завершить платеж в течение определенного периода времени. Затем платформа подтверждает платеж, тем самым разблокировав замороженные активы, которые будут переведены на счет покупателя.

Транзакция регистрируется платформой, и покупатель должен завершить платеж в течение определенного периода времени. Затем платформа подтверждает платеж, тем самым разблокировав замороженные активы, которые будут переведены на счет покупателя.

P2P-платформа Binance принимает минимальное участие во всем процессе, что значительно снижает комиссионные сборы (до нуля!), но в то же время обеспечивает пользователям высокую степень защиты от недобросовестных покупателей и продавцов.

Сервис Binance P2P доступен более чем в 180 странах, позволяя пользователям со всего мира торговать криптовалютами безопасно, быстро и с минимальными комиссиями. Кроме того, Binance P2P поддерживает огромное количество валют и цифровых активов, тем самым максимально удовлетворяя потребностей пользователей.

Что такое Binance Earn?

Binance Earn позволяет пользователям сберегать и приумножать свои криптовалютные активы, не требуя от них большого количества времени, усилий или глубоких знаний. Данный вид пассивного дохода позволяет не только получать прибыль от ходлинга, но и увеличивать ее.

Данный вид пассивного дохода позволяет не только получать прибыль от ходлинга, но и увеличивать ее.

Существует несколько способов получения дохода с помощью Binance Earn. Рассмотрим каждый из них по отдельности.

Депозиты с гибкой ставкой. Этот инструмент предлагает вознаграждения просто за хранение средств в кошельке. Если пользователь вдруг передумает, он может вывести средства в любой момент. Неплохой вариант, если вы можете на время вложить свободные средства.

Депозиты с фиксированной ставкой. Этот инструмент аналогичен депозитам с гибкой ставкой, но отличается более высокой доходностью и ограниченным доступом к замороженным активам. В данном случае средства блокируются на определенный период времени, обычно от 7 до 90 дней, в течение которого они не доступны для использования.

Промоакции. Это события и промоакции, действующие в течение ограниченного периода времени. Часто они приносят больший доход, чем депозиты с фиксированной ставкой, но пользователям необходимо отслеживать появление новых предложений, чтобы успеть принять участие в них.

Фиксированный стейкинг. Инструмент аналогичен депозитам с фиксированной ставкой, но предлагает вознаграждение в обмен на стейкинг криптовалюты. Стейкинг некоторых монет дает большую гибкость в управлении криптовалютой, позволяя выводить средства в течение 48-72 часов. Узнайте больше о том, как пользоваться фиксированным стейкингом.

Launchpool. Это платформа для майнинга новых токенов, запускающихся на бирже. Пользователи могут добавлять свои средства в пул для майнинга нового токена, таким образом финансируя запуск новых проектов. Вложенные активы блокируются, но остаются под контролем пользователя и могут быть выведены в любой момент.

Бивалютные инвестиции. Этот инструмент позволяет получать значительно более высокую доходность на основе двух активов за короткий промежуток времени. Пользователи могут выбирать желаемую цену исполнения (страйк), APY и срок депозита. Возврат средств будет осуществлен в той или иной валюте, в зависимости от условий.

Binance Liquid Swap. Этот инструмент предоставляет пользователям возможность стать автоматическим маркет-мейкером (AMM), депонируя токены, обеспечивая ликвидность и получая взамен проценты от обмена токенов.

BNB Vault. Безопасный и несложный инструмент для пользователей, не желающих вникать в какие-либо нюансы, связанные со стратегией работы с криптовалютными активами. Этот агрегатор объединяет все описанные выше инструменты получения дохода.

Все, что нужно, чтобы начать зарабатывать, – это купить токены с помощью Binance P2P, а затем отправить их на Binance Earn. Вот и все!

Как купить токены в местной валюте на Binance P2P

Существует несколько способов купить криптовалюту на Binance. Следуйте этим инструкциям, если вы хотите приобрести токены за доллары США.

Перейдите на домашнюю страницу Binance. Если вы уже зарегистрированы на бирже, просто войдите в свой аккаунт и переходите непосредственно к шагу 4.

Если у вас нет аккаунта, нажмите кнопку «Регистрация».

Если у вас нет аккаунта, нажмите кнопку «Регистрация».Введите адрес своей электронной почты и создайте надежный пароль. Затем прочтите лицензионное соглашение и нажмите «Создать аккаунт».

Теперь вам необходимо подтвердить свою личностьи выбрать удобный способ оплаты.

Нажмите «Купить криптовалюту», а затем кнопку «P2P-торговля».

Нажмите «Купить» и выберите интересующую вас монету. Установите значения в фильтрах «Цена» и «Оплата». После того как на экране появится список предложений, выберите желаемый вариант и нажмите «Купить».

Введите сумму в выбранной валюте или желаемое количество криптовалюты и нажмите «Купить».

Детали операции появятся на экране. Подтвердите сумму и способ оплаты.

Продавец выполнит свою часть сделки, и транзакция будет считаться завершенной.

Для получения дополнительной информации просмотрите следующие видеоуроки:

(Служба поддержки) Как купить криптовалюту на Binance P2P (через приложение)?

(Служба поддержки) Покупка криптовалюты на Binance P2P в режиме Lite

(Служба поддержки) Как купить криптовалюту через Экспресс-режим на P2P?

Как видите, сервис Binance P2P очень прост в использовании. В случае каких-либо непредвиденных обстоятельств или возникновения вопросов по сделке вы можете воспользоваться окном чата для прямой связи с покупателем. Если вы хотите купить криптовалюту с помощью кредитной карты, вам нужно вернуться к шагу 4 и выбрать «Кредитная/дебетовая карта».

В случае каких-либо непредвиденных обстоятельств или возникновения вопросов по сделке вы можете воспользоваться окном чата для прямой связи с покупателем. Если вы хотите купить криптовалюту с помощью кредитной карты, вам нужно вернуться к шагу 4 и выбрать «Кредитная/дебетовая карта».

Затем введите сумму в фиате, которую вы хотите потратить. Количество криптовалюты к покупке будет подсчитано автоматически. Затем нажмите «Добавить новую карту».

Далее введите данные своей карты и расчетный адрес, затем подтвердите данные. Вы будете перенаправлены на страницу своего банка для завершения платежа. Просто следуйте инструкциям на странице.

Как перевести активы из P2P-кошелька на спотовый кошелек

Иногда вам могут понадобиться средства для торговли на традиционной криптовалютной бирже. Чтобы перевести средства с Binance P2P на криптовалютную биржу Binance, вам необходимо переместить средства из кошелька P2P на спотовый кошелек.

Термин «Спот» происходит от термина «Спотовые рынки», то есть рынки, на которых финансовые активы могут быть проданы на условиях немедленной поставки, или «on the spot» (на месте). Большинство популярных бирж по умолчанию подключают покупателей и продавцов к спотовым рынкам. В вашем спотовом кошельке хранятся средства, которые вы можете использовать для торговли на спотовых рынках Binance.

Большинство популярных бирж по умолчанию подключают покупателей и продавцов к спотовым рынкам. В вашем спотовом кошельке хранятся средства, которые вы можете использовать для торговли на спотовых рынках Binance.

Первый способ перевести токены из P2P-кошелька в Spot-кошелек самый простой. Когда вы покупаете токены, на вашем экране появляется соответствующая кнопка. Однако, если вы не воспользуетесь данной возможностью, вам нужно будет выполнить несколько действий, чтобы перевести средства позднее.

1. На верхней панели навигации нажмите кнопку «P2P».

2. Выберите из появившегося на экране списка активов монету, которую вам необходимо перевести, и нажмите «Перевод».

3. Выберите «Спотовый кошелек» в правом верхнем поле и введите сумму перевода. Нажмите «Перевод».

4. Проверьте сумму, переведенную на ваш спотовый кошелек, перейдя во вкладку «Фиат и Спот».

Навигация по кошельку Binance Earn

Чтобы открыть свой кошелек, зайдите на домашнюю страницу Binance и нажмите кнопку «Кошелек» -> «Обзор кошелька» на верхней панели навигации.

В новом окне на левой панели вы увидите различные типы аккаунтов. Откройте вкладку «Основной аккаунт», чтобы посмотреть общий баланс своего спотового кошелька. Если вы хотите посмотреть все способы покупки и продажи токенов за фиатную валюту, выберите «P2P-аккаунт». Помимо этих вкладок, вы найдете вкладки «Пул-аккаунт» и «Earn». В аккаунте можно просмотреть историю своих транзакций, а также статистику по фьючерсам и маржинальной торговле.

Перейдите во вкладку «Earn», чтобы получить информацию по своему кошельку Earn. Здесь можно просматривать статистику своих вознаграждений за определенное время в долларах или токенах и отслеживать все активы в работе. Во вкладке «Плавающая ставка» находятся все доступные для использования активы. Во вкладке «Фиксированная ставка» отображаются ваши средства, заблокированные в пулах или депозитах, а во вкладке «Акции» – текущие предложения с потенциальной доходностью.

Как заработать на своих криптовалютных активах и вывести доход с помощью Binance P2P

Чтобы изъять и вывести средства из своего кошелька, нажмите «Кошелек», а затем «Earn». Выберите желаемую монету из списка доступных активов и нажмите кнопку «Закрыть» в правой части страницы. Запрос будет обработан в тот же момент, и в ближайшее время средства будут переведены на ваш спотовый кошелек. Для обналичивания криптовалюты переведите ее на P2P-кошелек и продайте другим пользователям за фиат.

Выберите желаемую монету из списка доступных активов и нажмите кнопку «Закрыть» в правой части страницы. Запрос будет обработан в тот же момент, и в ближайшее время средства будут переведены на ваш спотовый кошелек. Для обналичивания криптовалюты переведите ее на P2P-кошелек и продайте другим пользователям за фиат.

Подробнее по теме:

(Служба поддержки) Как продать криптовалюту на Binance P2P (приложение)?

(Служба поддержки) Продажа криптовалюты на Binance P2P в режиме Lite

(Служба поддержки) Как продать криптовалюту через Экспресс-режим на P2P?

Заключение

Binance Earn предоставляет множество гибких инструментов для получения пассивного дохода. Новички легко и быстро привыкнут к интуитивно понятному интерфейсу. Если вы искали способы получения прибыли от своих криптоактивов, теперь вы знаете, где их можно найти.

Как заработать на бирже новичку в интернете: Форекс из дома

Приветствую Вас, Друзья! Появилось желание внести в свою жизнь что-то новое? — Самое время узнать, как люди при помощи возможностей интернета осваивают разные виды деятельности и иногда делают это своей работой. В этой статье расскажу, как заработать на бирже новичку в интернете.

В этой статье расскажу, как заработать на бирже новичку в интернете.

А если быть более точным, то дам несколько советов о том, как не потерять деньги начинающим в этом нелёгком деле на рынке Форекс. А может в вас сидит скрытый талант к этому делу.

Содержание

- Как заработать на бирже в интернете: Советы новичкам

- Первые шаги новичка в торговле на валютной бирже

- Центовые счета для новичков

- Обучение торговле на бирже

- Самостоятельно

- Второй способ обучения — курсы у профессионалов

- Курсы трейдинга на бирже: Как заработать

- Форумы трейдеров

Как заработать на бирже в интернете: Советы новичкам

Для начала нужно отбросить представления о профессии трейдер, как о лёгком способе заработка. Надо помнить, что это не игра, а вид деятельности, который требует серьёзного отношения и предварительного обучения.

Люди учатся в институтах, чтобы попасть на хорошую должность в банк или инвестиционный фонд, где их уже допускают к торгам на серьёзные суммы. Таким людям приходится изучить огромный пласт информации, после чего наработать нужный опыт на практике. Но можно самостоятельно, сидя дома осваивать профессию трейдера.

Таким людям приходится изучить огромный пласт информации, после чего наработать нужный опыт на практике. Но можно самостоятельно, сидя дома осваивать профессию трейдера.

Первые шаги новичка в торговле на валютной бирже

Если вы не имеете профильного образования, это не будет препятствием для того, чтобы стать участником торгов и заработать на бирже. Для этого достаточно выбрать брокера, установить терминал на компьютер и начать изучение. Моей рекомендацией для начала будет открытие учебного счёта.

Такой вид счетов создан специально для ознакомления с торговым терминалом и другими возможностями, которые предоставляет брокер. Сделать это можно у любого брокера, который обеспечивает доступ к рынку. Такие счета называются «демо».

Это обязательный этап развития в торговле для начинающих, так как открыв сразу реальный счёт можно просто потерять свои деньги, потому что новичок не знает всех нюансов и подводных камней в процессе торгов.

К примеру, человек решивший попробовать скальпинг, он же пипсовка, может за один день потерять всю сумму, которую зачислил на депозит. Пара неудачных сделок, и человеком одолевают эмоции, он перестаёт себя контролировать, заключая сделки как-попало и в большом количестве, чего делать нельзя.

Пара неудачных сделок, и человеком одолевают эмоции, он перестаёт себя контролировать, заключая сделки как-попало и в большом количестве, чего делать нельзя.

Центовые счета для новичков

Когда на учебном счёте поймёте как всё работает, определитесь со своей стратегией торговли, выберите для себя систему, протестируете, приобретёте опыт, научитесь рассчитывать риски каждой сделки.

Вот тогда можно начинать торговать на реальном, желательно центовом с небольшого депозита. Это даёт попрактиковаться и работать с реальными деньгами. Как раз то, что и требуется начинающим.

Проверенные брокеры с центовыми счетами:

- Instaforex;

- RoboForex;

- Forex4you;

- FiboGroup.

Обучение торговле на бирже

Есть два способа стать трейдером и заработать новичку на бирже или бинарных опционах.

Самостоятельно

Один из них – это самостоятельное изучение рынка. У этого подхода есть минусы и плюсы. Плюс в том, что не придётся платить за дорогие курсы в интернете, вдобавок будете разрабатывать собственную стратегию торговли, которой не пользуется никто.

Минусы этого подхода для новичка в том, что набивая шишки на рынке, можете потерять сумму гораздо большую, чем могли бы заплатить наставнику. Это конечно при условии, что вы уже ознакомились с демо версией торгов и перешли на реальные деньги. Советую начинать с центовых счетов.

Такой подход позволит торговать на бирже, рискуя минимальными суммами, что позволит дольше оставаться «на плаву». Время для трейдера самый важный ресурс, тем более на этапе становления. Ведь чем дольше находитесь в рынке, тем больше торговых ситуаций увидите и получите необходимый опыт.

Это важно, так как движения цен могут иметь сегодня один характер, а через пару месяцев это будет уже совсем другой рынок. Даже каждая торговая сессия отличается от другой настолько, что сегодняшний торговый день выглядит совсем не так, как вчерашний.

Не давайте «выкинуть» вас из торговли раньше, чем начнёте понимать, по каким принципам двигается цена, что ею движет, какие силы.

Если решили изучить всё самостоятельно, то такой подход будет занимать всё свободное время, а оценку результатам обучения будете давать вы сами. Самим придётся вести статистику, искать качественную информацию о торговле среди множества мусора в интернете, изучать календарь экономических событий, рассчитывать риски, а главное, дисциплинировать себя.

Самим придётся вести статистику, искать качественную информацию о торговле среди множества мусора в интернете, изучать календарь экономических событий, рассчитывать риски, а главное, дисциплинировать себя.

Второй способ обучения — курсы у профессионалов

Практически каждый брокер предоставляет такую возможность. Не считаю курсы у брокеров панацеей, так как это потоковое обучение. Подразумевает только знакомство с азами, тем более, если это бесплатные курсы.

Новичкам такие уроки полезны, с чего-то же нужно начинать и представление о торговле вы там точно получите.

Главное, чтобы вы попали в руки к хорошим наставникам, которые дают полезную информацию, а не наивные методики торговли, например, как пересечение скользящих средних. Лучше, если это будет индивидуальное обучение у успешного торгующего трейдера.

Курсы трейдинга на бирже: Как заработать

- Академия АС: Давно практикующий трейдер ведёт школу в интернете уже лет десять. Основной упор на «Волновой анализ»;

- Курс молодого бойца для новых подписчиков этого же автора: будет полезно просмотреть.

Есть небольшие курсы, системы стратегий торговли и работы с «Советником» — роботом, который торгует за вас, но конечно надо тоже ручки прикладывать. Полезно ознакомиться, чтобы войти в курс дела.

- Быстрый Старт;

- Умный трейдинг;

- Прибыльный автотрейдинг.

Форумы трейдеров

Ознакомиться с азами можно на сайтах брокеров, ребейт сервисах, форумах в интернете.

- ФорексДеньги: Многие годы считаю лучшим форумом трейдеров;

- МОФТ: Рибейт-сервис, где можно найти обучающие материалы. Не забывайте в дальнейшем пользоваться преимуществами рибейта при работе и заработать дополнительный доход.

Для начала достаточно, присмотритесь, возможно понравится это поле деятельности. Начнёте изучать и зарабатывать на бирже Форекс, все когда-то были новичками.

Если интересуют конкретные материалы по стратегиям или курсы трейдинга — обращайтесь, возможно помогу.

Технический анализ на биржах: что это такое и как им пользоваться в трейдинге

Что такое биржа Форекс

Чем торгуют на Форексе: валюта акции фьючерсы

youtube.com/embed/s8IgWFDJaH0″ frameborder=»0″ allowfullscreen=»allowfullscreen»>Всем удачи! Подписывайтесь на новости блога и оставляйте комментарии.

Читать онлайн «Как заработать на бирже. Просто о сложном», Александр Денисов – ЛитРес

© Денисов, А., 2013

© Издательство AB Publishing, 2013

ООО «Креатив Джоб», 2013

* * *

Введение

У многих из нас в какой-то момент возникает вопрос: «Как же можно заработать деньги, не выходя из дома». «Почему многие пишут и рассказывают о том, что заработать на биржах проще простого?» Именно об этом мы и расскажем Вам. На сегодняшний день существует огромное количество самых разнообразных бирж, и достаточно много информации распространяется о том, как же легко на них зарабатывать деньги и получать ежемесячные доходы. Но так ли это? Что скрывается за названиями FOREX, ММВБ? Давайте разбираться.

Глава 1

Что такое биржа?

Для начала определимся, что биржа – это организация, «обеспечивающее регулярное функционирование организованного рынка биржевых товаров, валют, ценных бумаг и производных финансовых инструментов». При этом торговля на биржах ведется как единичными заявками, так и целыми партиями (лотами). Размер же всех заявок строго регламентируются нормативной базой биржи.

При этом торговля на биржах ведется как единичными заявками, так и целыми партиями (лотами). Размер же всех заявок строго регламентируются нормативной базой биржи.

Наверно Вы помните и знаете образ Нью-Йоркской фондовой биржи, где очень много людей постоянно топчется, что-то кричат, размахивают карточками, кто-то из них ликует, кто-то, напротив, опечален, каждый сидит минимум за 3 мониторами и отслеживает индексы и котировки. Это действительно олицетворение процесса биржевых торгов. Но в последние десятилетия все популярнее становится проведение и участие в электронных системах, т. е. удаленно, при использовании компьютеров и доступа в интернет.

Биржи не только предоставляют площадку для проведения сделок купли-продажи товаров, руководство биржами также устанавливает и правила торгов, и разрабатывает типовые контракты, проводит общую систематизацию всех цен, которые предлагаются покупателями и продавцами. Биржи также способны разрешать различные споры между участниками, и, разумеется, предоставляют гарантии в том, что каждая сторона выполнит свою часть сделки.

1.1. Какие бывают биржи

В мире достаточно много видов бирж. Почти в каждой стране мира существует своя фондовая или валютная биржа, впрочем, как и товарная. Существуют и единые биржи, например NYSE Euronext, которая занимается управлением бирж Нью-Йорка, Парижа, Амстердама, Брюсселя и Лиссабона, а также Лондона.

Но между тем, в целом, все биржи различаются по тому типу товара, с коими они взаимодействуют. Товарные биржи представляют собой рынок купли-продажи однородных или взаимозаменяемых товаров. Это торги нефтью, цветными металлами, зерном, живыми животными, различными пищевыми товарам и многим другим.

Фондовая биржа, в свою очередь, занимается предоставлением условий для обращения ценных бумаг, будь-то акции, векселя, облигации, паи. Подробнее о фондовых биржах мы расскажем в следующей главе.

Валютные биржи, по своей сути, представляют все то же самое, но сделки совершаются в иностранной валюте. При этом цена национальной валюты зависит от котировки, которая складывается под воздействием спроса и предложения. О валютных биржах Вы сможете узнать из главы 5.

О валютных биржах Вы сможете узнать из главы 5.

Но и кроме этих видов бирж, существуют также и фьючерсные, где торги ведутся с целью будущих поставок каких-либо товаров или ценных бумаг.

1.2. Можно ли заработать на бирже

Перед тем, как решиться участвовать в торгах логично возникает вопрос: «действительно ли можно заработать на биржах»? На этот вопрос однозначного ответа, к сожалению, нет. Так как с одной стороны действительно заработать можно, но при этом всегда существует огромный риск того, что Вы потеряете все вложенные денежные средства или их часть. Цены на рынках не стоят на месте, они постоянно меняются, поэтому те, кто действительно хочет заработать на биржах какую-то сумму должны понимать, что «игра» на биржах – это, в первую очередь, действительно работа. Невозможно просто зарегистрироваться на бирже, купить пару акций и жить, как говорится, «припеваючи». Рано или поздно цены на акции изменятся. Если цена будет расти, значит, Вы выиграли, ведь можете продать акции дороже, чем купили. Если же акции обесценятся, т. е. их цена упадет, значит, Вы «в минусе».

Если же акции обесценятся, т. е. их цена упадет, значит, Вы «в минусе».

К тому же нужно ясно представлять себе, что купить товар на биржевом рынке это одно дело, начать проводить с ним манипуляции – это уже наука. Впрочем, при должном внимании и оценке рынка, заработать, разумеется, можно.

1.3. Что нужно иметь, для начала работы на биржах

Учитывая то, что все больше популярностью на сегодняшний день пользуются электронные системы торгов, то естественно Вам потребуется компьютер, планшет или нетбук с доступом в интернет. Также многие биржевые площадки предоставляют программное обеспечение для работы на торгах. А еще Вам потребуется и начальная сумма – капитал, – который Вы будете обращать в акции или валюту. Здесь мы хотим обратить Ваше внимание, что очень сложно сказать, какая точная сумма вам будет необходима. Все зависит от того, сколько денег Вы сами желаете потратить, сколько хотели бы зарабатывать, чем готовы рискнуть.

Как заработать на акциях — Forbes Advisor

Редакционная заметка: Мы получаем комиссию от партнерских ссылок на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Спросите любого финансового эксперта, и вы услышите, что акции — это один из ключей к созданию долгосрочного богатства. Но сложная вещь с акциями заключается в том, что, хотя с годами их стоимость может расти в геометрической прогрессии, их ежедневное движение невозможно предсказать с абсолютной точностью.

Напрашивается вопрос: как заработать на акциях?

На самом деле, это несложно, если вы придерживаетесь некоторых проверенных методов и проявляете терпение.

1. Купи и держи

Среди долгосрочных инвесторов есть поговорка: «Время на рынке лучше, чем время на рынке».

Что это значит? Короче говоря, один из распространенных способов заработать деньги на акциях — это принять стратегию «купи и держи», когда вы держите акции или другие ценные бумаги в течение длительного времени вместо того, чтобы часто покупать и продавать (т. н. трейдинг).

н. трейдинг).

Это важно, потому что инвесторы, которые постоянно торгуют на рынке и вне рынка ежедневно, еженедельно или ежемесячно, как правило, упускают возможности для получения высокой годовой прибыли. Не верите?

Подумайте об этом: по данным Putnam Investments, фондовый рынок ежегодно возвращал 9,9% тем, кто оставался полностью вложенным в течение 15 лет до 2017 года. Но если вы вошли в рынок и вышли из него, вы поставили под угрозу свои шансы увидеть эти доходы.

- Для инвесторов, которые пропустили только 10 лучших дней за этот период, их годовой доход составил всего 5%.

- Годовой доход составил всего 2% для тех, кто пропустил 20 лучших дней.

- Пропуск 30 лучших дней фактически привел к убыткам в среднем на -0,4% в год.

Очевидно, что отсутствие на рынке в лучшие дни означает гораздо более низкую доходность. Хотя может показаться, что простое решение — просто всегда быть уверенным, что вы инвестировали в эти дни, невозможно предсказать, когда они будут, и дни высоких результатов иногда следуют за днями больших спадов.

Это означает, что вы должны продолжать инвестировать в долгосрочной перспективе, чтобы убедиться, что вы захватите фондовый рынок в лучшем виде. Принятие стратегии «купи и держи» может помочь вам достичь этой цели. (И, более того, это поможет вам прийти к налоговому периоду, поскольку дает вам право на более низкие налоги на прирост капитала.)

2. Выбирайте фонды, а не отдельные акции

Опытные инвесторы знают, что проверенная временем практика инвестирования, называемая диверсификацией, является ключом к снижению риск и потенциальное увеличение прибыли с течением времени. Думайте об этом как об инвестиционном эквиваленте того, чтобы не класть все яйца в одну корзину.

Хотя большинство инвесторов тяготеют к двум типам инвестиций — отдельным акциям или фондам акций, таким как взаимные фонды или биржевые фонды (ETF), — эксперты обычно рекомендуют последний вариант для максимальной диверсификации.

Хотя вы можете купить множество отдельных акций, чтобы имитировать диверсификацию, которую вы автоматически обнаруживаете в фондах, это может потребовать времени, достаточного количества инвестиционной смекалки и значительных денежных обязательств, чтобы сделать это успешно. Например, отдельная акция одной акции может стоить сотни долларов.

Например, отдельная акция одной акции может стоить сотни долларов.

Фонды, с другой стороны, позволяют вам покупать сотни (или тысячи) отдельных инвестиций за одну акцию. В то время как все хотят вложить все свои деньги в следующий Apple (AAPL) или Tesla (TSLA), простой факт заключается в том, что большинство инвесторов, включая профессионалов, не имеют надежного опыта предсказания того, какие компании принесут сверхдоходы. .

Вот почему эксперты рекомендуют большинству людей инвестировать в фонды, которые пассивно отслеживают основные индексы, такие как S&P 500 или Nasdaq. Это позволит вам максимально легко (и дешево) извлечь выгоду из примерно 10% среднегодовой доходности фондового рынка.

ПРЕДЛОЖЕНИЕ ДЛЯ ПАРТНЕРОВ

Узнайте больше

На веб-сайте eToro

Приветственное предложение: получите до 240 долларов США на первый депозит (только для США)

Торгуйте различными активами, включая акции, ETF и криптовалюты

9005 инструменты, которые помогут как новичкам, так и экспертам3.

Реинвестируйте свои дивиденды

Реинвестируйте свои дивидендыМногие предприятия выплачивают своим акционерам дивиденды — периодические платежи, основанные на их доходах.

Хотя небольшие суммы, которые вы получаете в виде дивидендов, могут показаться незначительными, особенно когда вы только начинаете инвестировать, они ответственны за большую часть исторического роста фондового рынка. С 19 сентябряС 21 по сентябрь 2021 года среднегодовая доходность S&P 500 составила 6,7%. Однако когда дивиденды были реинвестированы, этот процент подскочил почти до 11%! Это потому, что каждый дивиденд, который вы реинвестируете, покупает вам больше акций, что помогает увеличить вашу прибыль еще быстрее.

Благодаря расширенному начислению сложных процентов многие финансовые консультанты рекомендуют долгосрочным инвесторам реинвестировать свои дивиденды, а не тратить их, когда они получают платежи. Большинство брокерских компаний предоставляют вам возможность автоматически реинвестировать дивиденды, подписавшись на программу реинвестирования дивидендов или DRIP.

4. Выберите правильный инвестиционный счет

Хотя конкретные инвестиции, которые вы выбираете, несомненно, важны для вашего долгосрочного инвестиционного успеха, учетная запись, которую вы выбираете для их хранения, также имеет решающее значение.

Это потому, что некоторые инвестиционные счета дают вам определенные налоговые льготы, такие как налоговые вычеты сейчас (традиционные пенсионные счета) или освобождение от налогов позже (Roth). Что бы вы ни выбрали, оба варианта также позволяют вам не платить налоги с любой прибыли или дохода, который вы получаете, пока деньги хранятся на счете. Это может увеличить ваши пенсионные фонды, поскольку вы можете отсрочить налоги на эти положительные доходы на десятилетия.

Однако за эти преимущества приходится платить. Как правило, вы не можете снять средства с пенсионных счетов, таких как 401 (k) или индивидуальных пенсионных счетов (IRA), до достижения возраста 59 ½ лет без уплаты штрафа в размере 10%, а также любых налогов, которые вы должны.

Конечно, есть определенные обстоятельства, такие как обременительные медицинские расходы или экономические последствия пандемии Covid-19, которые позволяют вам получить эти деньги досрочно без штрафных санкций. Но общее практическое правило заключается в том, что после того, как вы положили свои деньги на пенсионный счет с налоговыми льготами, вы не должны прикасаться к нему, пока не достигнете пенсионного возраста.

Между тем, старые простые налогооблагаемые инвестиционные счета не предлагают таких же налоговых льгот, но позволяют вам снимать деньги в любое время и для любых целей. Это позволяет вам воспользоваться некоторыми стратегиями, такими как сбор налоговых убытков, которые включают в себя превращение ваших убыточных акций в выигрышные, продавая их с убытком и получая налоговые льготы на часть вашей прибыли. Вы также можете вносить неограниченную сумму денег на налогооблагаемые счета в течение года; 401 (k) и IRA имеют годовые ограничения.