Какие налоги платит работодатель? Объяснение налогов работодателя

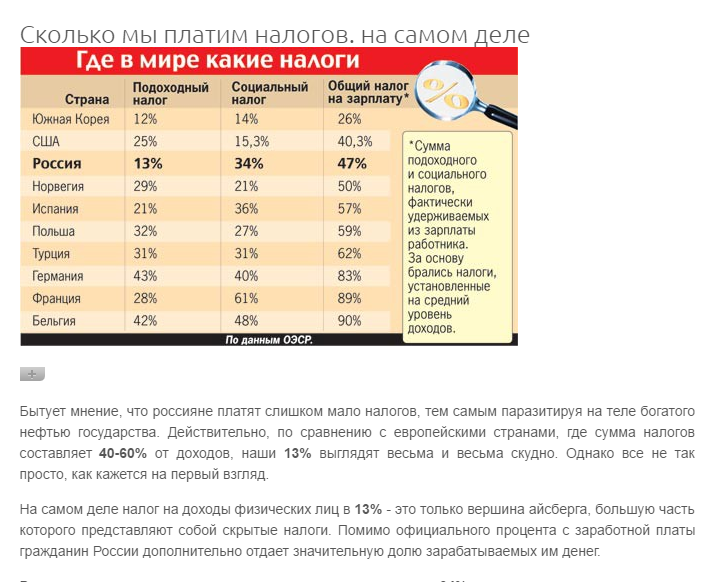

Когда вы смотрите на свою зарплату, вы, вероятно, замечаете процент налогов, вычитаемых из вашей зарплаты. Да, за часть платит работодатель, но часть ответственности лежит и на работнике. Работодатели несут административную ответственность за уплату налогов, будь то уплата или вычет из вашей зарплаты. Тем не менее, в некоторых случаях они также занимаются уплатой определенных налогов. Давайте рассмотрим, как работают налоги на заработную плату и за что отвечает работодатель, а не работник, когда дело доходит до уплаты.

Содержание

- Как работают налоги на заработную плату

- Что работодатели вычитают из налогов на заработную плату

- Расчет налогов FICA

- Упрощение налогов заработную плату своих сотрудников, рассчитывать свою долю, вносить налоговые платежи и подавать правильные декларации в правительство. Уплата налога на заработную плату – это огромная ответственность.

Многие компании нанимают бухгалтера или используют программное обеспечение, чтобы убедиться, что они все делают правильно. Сотрудники несут ответственность за заполнение любых запрошенных документов, таких как форма W-4, во время приема на работу, чтобы сделать этот процесс более гладким для всех.

Многие компании нанимают бухгалтера или используют программное обеспечение, чтобы убедиться, что они все делают правильно. Сотрудники несут ответственность за заполнение любых запрошенных документов, таких как форма W-4, во время приема на работу, чтобы сделать этот процесс более гладким для всех.Что работодатели вычитают из налогов на заработную плату

Работодатели должны следить за тем, чтобы несколько различных видов налогов надлежащим образом выплачивались и удерживались из заработной платы работника.

Социальное обеспечение и MedicareФедеральный закон о страховых взносах (FICA) включает налоги на социальное обеспечение и Medicare. Налоги на социальное обеспечение предназначены для пожилых людей, оставшихся в живых и инвалидов. Больничный страховой налог используется для Medicare. Оба налога имеют разные ставки, которые несут работник и работодатель. Medicare имеет показатель 2,9 в 2022 году.%. Из них работник платит 1,45%, а работодатель — 1,45%.

Ставка социального обеспечения на 2022 год составляет 12,4%. Это означает, что работодатель платит 6,2%, а работник — 6,2%.

Ставка социального обеспечения на 2022 год составляет 12,4%. Это означает, что работодатель платит 6,2%, а работник — 6,2%.Хотя эти скорости могут меняться, частота для каждого из них разная. Ставка удержания социального обеспечения практически не изменилась с 1990 года. Ставка Medicare может меняться каждый год. Существует предел базовой заработной платы с налогами на социальное обеспечение, но не с налогом на Medicare. В 2022 году базовая сумма составляет 147 000 долларов. Если вы зарабатываете более 200 000 долларов, работодатель удерживает дополнительно 0,9%, как только сотрудник начинает зарабатывать более 200 000 долларов США в календарном году. Работодатель не обязан соответствовать этой сумме.

Федеральный подоходный налогФедеральный подоходный налог уплачивается только работником, т. е. эта сумма удерживается непосредственно из вашей зарплаты каждый платежный период. Ставки, которые сотрудники должны платить по федеральному подоходному налогу, варьируются в зависимости от уровня их доходов.

Штатный и местный подоходный налог На 2022 год существует семь налоговых категорий: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Например, предположим, что вы одиноки и получаете налогооблагаемый доход в размере до 10 275 долларов США или женаты и подаете совместную декларацию, зарабатывая до 20 550 долларов США. В этом случае ваша налоговая ставка составляет 10%. Сумма увеличивается до 37%, если вы одиноки, зарабатывая более 539 долларов.900 долларов США или женатые, подающие совместную декларацию, зарабатывая более 647 850 долларов США.

На 2022 год существует семь налоговых категорий: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Например, предположим, что вы одиноки и получаете налогооблагаемый доход в размере до 10 275 долларов США или женаты и подаете совместную декларацию, зарабатывая до 20 550 долларов США. В этом случае ваша налоговая ставка составляет 10%. Сумма увеличивается до 37%, если вы одиноки, зарабатывая более 539 долларов.900 долларов США или женатые, подающие совместную декларацию, зарабатывая более 647 850 долларов США.Штатный и местный подоходный налог варьируется от штата к штату. В некоторых штатах есть несколько налоговых категорий. В некоторых штатах, таких как Калифорния и Нью-Йорк, существует налоговая категория для налогоплательщиков с высокими доходами, называемая «налогом миллионера». Государственный и местный подоходный налог взимается исключительно с работника; работодатель не покрывает эти расходы. С другой стороны, в девяти штатах подоходный налог отсутствует: Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг.

Федеральный и штатный номер по безработице

Что касается налогов на безработицу, работодатели могут платить налоги в соответствии с Законом штата о налоге на безработицу и Федеральным законом о налоге на безработицу, также известные как SUTA и FUTA. SUTA должен быть оплачен работодателем. Эти деньги добавляются в государственный фонд по безработице. Все работодатели способствуют этому, позволяя своим работникам собирать из фондов, если им нужно подать заявление на пособие по безработице.

FUTA покрывает безработицу на федеральном уровне. Если безработица высока, например, в течение 2020 года, штаты могут брать кредиты из фонда FUTA, чтобы помочь с потребностями штата по безработице. FUTA и SUTA основаны на заработной плате сотрудников. Текущая налоговая ставка FUTA колеблется от 0,6% до 6%.

Расчет налогов FICA

Поскольку FICA делится между вами и вашим работодателем, лучший способ рассчитать этот налог — сложить общую налоговую ставку между отчислениями Medicare и Social Security и разделить ее пополам.

Сумма обоих налогов вместе составляет 15,3%, что означает, что половина составит 7,65%. Если вы умножите свою заработную плату на 7,65%, эта сумма будет вашим взносом в налоги FICA.

Сумма обоих налогов вместе составляет 15,3%, что означает, что половина составит 7,65%. Если вы умножите свою заработную плату на 7,65%, эта сумма будет вашим взносом в налоги FICA.Облегчение уплаты налогов

Работодатели помогают упростить уплату налогов, обрабатывая большую часть налогов сотрудников. Хотя работник по-прежнему несет ответственность за некоторые из своих взносов в FICA, а также за подоходный налог штата и местного уровня, платежи берутся непосредственно из его зарплаты. Этот процесс освобождает вас от большей части административной ответственности по уплате этих налогов. Кроме того, работодатели и работники работают вместе, обеспечивая правильное оформление документов с самого начала, чтобы каждый делал правильные взносы, что немного облегчало уплату налогов.

Каков процент удерживаемого федерального подоходного налога?

Ставка федерального налога у источника зависит от дохода и статуса подачи. Ставки подоходного налога варьируются от 10% до 37% в 2022 году.

Сколько работодатели платят налог на заработную плату?

Работодатели платят половину налогов FICA, то есть 7,65%.

Сколько стоят налоги на занятость?

Как и работодатели, платящие половину налогов FICA, работники тоже платят. Сотрудники платят 7,65% каждый платежный период.

W-2 Заявление о заработной плате и налогах Объяснение

Форма W-2 представляет собой федеральную справку о заработной плате и налогах США, которую работодатель должен предоставить каждому сотруднику, а также ежегодно отправлять в Администрацию социального обеспечения (SSA). В вашем отчете о заработной плате и налогах W-2 указана ваша общая годовая заработная плата и сумма налогов, удержанных из вашей зарплаты.

Налоговый год

Это календарный год, на который распространяется форма W-2.

[наверх]

Копии

Вы получите три копии формы W-2:

- Копия А — приложите ее к налоговой декларации штата и города или другой местной налоговой декларации

- Копия B — приложите к своей федеральной налоговой декларации

- Копия C — сохраните для своих записей

Город направляет информацию о заработной плате и налогах в Администрацию социального обеспечения и Департамент налогообложения и финансов штата Нью-Йорк.

[наверх]

Поле a: Номер социального страхования сотрудника

Это ваш идентификационный номер налогоплательщика.

IRS использует ваш номер социального страхования (SSN) для сверки данных, которые он получает от города, с суммами, указанными в ваших налоговых декларациях.

Администрация социального обеспечения использует ваш SSN для регистрации ваших доходов для будущих пособий по социальному обеспечению и Medicare.

Если ваш SSN неверный, немедленно предъявите карточку социального обеспечения в отдел кадров. Отдел кадров направит копию вашей карты социального обеспечения в OPA вместе с формой запроса на получение дубликата W-2 или формой запроса на исправление W-2. OPA проверит вашу информацию в Администрации социального обеспечения, а затем выдаст исправленную форму W-2.

[наверх]

Поле b: Идентификационный номер работодателя (EIN)

Это идентификационный номер работодателя, присвоенный IRS городу Нью-Йорку, Департаменту образования, Городскому университету Нью-Йорка, город Нью-Йорк.

Жилищное управление или Муниципальное управление водоснабжения города Нью-Йорка.

Жилищное управление или Муниципальное управление водоснабжения города Нью-Йорка.[наверх]

Поле c: Имя работодателя, адрес и почтовый индекс

Это информация вашего работодателя для целей налоговой отчетности.

[наверх]

Поле d: Контрольный номер

В этом поле указан номер платежной ведомости вашего агентства и код распределения заработной платы для помощи в распределении W-2.

[наверх]

Ячейки e, f: имя и инициалы сотрудника, фамилия, суфф., адрес сотрудника и почтовый индекс

В этом поле показываются ваше имя и адрес, который в настоящее время указан в системе управления расчетом заработной платы города.

Если ваше имя изменится, SSA не сможет опубликовать информацию о ваших доходах до тех пор, пока не будут обновлены ваши записи в системе социального обеспечения. Вы можете сообщить об изменении имени в SSA, позвонив по телефону 1-800-772-1213.

Если ваше имя неверно, вы должны сообщить об этом своему агентству.

Будет выдан исправленный W-2.

Будет выдан исправленный W-2.Если ваш адрес указан неверно, вы все равно можете использовать форму W-2. Вам следует изменить свой домашний адрес в системе самообслуживания сотрудников NYCAPS (ESS) или сообщить об изменении адреса в ваше агентство.

[наверх]

Ячейка 1: Заработная плата, чаевые, другие компенсации

Это ваша налогооблагаемая заработная плата в течение года. Он нужен для подачи федеральных налоговых деклараций и налоговых деклараций штата Нью-Йорк.

Налогооблагаемая заработная плата состоит из общей заработной платы и других компенсаций, выплаченных вам в течение года, включая следующие налогооблагаемые дополнительные льготы:

- Пособие Union Legal Service

- Дополнительное пособие на использование автотранспортных средств

- Дополнительные льготы при парковке

- Плата за отказ от выкупа медицинских услуг

- Пригородные льготы Административная дополнительная плата

- Страховые взносы по медицинскому страхованию для местных партнеров

- Возмещение расходов на здоровье и фитнес

- Оздоровительная программа

Ваша налогооблагаемая заработная плата уменьшается на взносы на счета отсроченных компенсаций и/или аннуитетных счетов с отсроченными налогами, пенсионный план, льготы для пригородных поездов и другие программы, которые не облагаются федеральными налогами.

Эти суммы показаны в графах 12 и 14.

Эти суммы показаны в графах 12 и 14.Перечисленные выше дополнительные налогооблагаемые льготы показаны в Блоке 14.

[наверх]

Блок 2: Удержанный федеральный подоходный налог

Это общая сумма федерального подоходного налога, удержанного из вашей заработной платы в течение года.

[наверх]

Вставка 3: Заработная плата по линии социального обеспечения

Это общая сумма выплачиваемой заработной платы, на которую распространяется социальное обеспечение.

Сумма в графе 3 не должна превышать максимальную базовую заработную плату социального обеспечения за этот налоговый год.

Заработная плата по социальному обеспечению снижена на взносы по медицинскому страхованию, компенсационные выплаты и некоторые отчисления в программы гибких расходов.

На заработную плату социального страхования не влияют отсроченная компенсация или пенсионные отчисления.

[наверх]

Ячейка 4: Удержанный социальный налог

Это общая сумма социального налога, удержанного из вашей зарплаты в течение года.

Большинство сотрудников платят 6,2% покрываемой заработной платы, вплоть до максимальной базовой заработной платы социального обеспечения , которая корректируется каждый год. Если более 6,2% от этой суммы было удержано, OPA вернет вам деньги в феврале. Если вы не получили причитающееся вам возмещение, обратитесь в отдел расчета заработной платы вашего агентства.

[наверх]

Вставка 5: Заработная плата и чаевые Medicare

Заработная плата, облагаемая налогом Medicare, аналогична заработной плате, облагаемой налогом на социальное обеспечение, в графе 3, за исключением того, что для налога Medicare нет предела базовой заработной платы.

Заработная плата Medicare уменьшается на взносы по медицинскому страхованию, льготы для пассажиров, взносы DeCAP и HCFSA.

На заработную плату Medicare не влияют отсроченная компенсация или пенсионные отчисления.

[наверх]

Вставка 6: Удержанный налог Medicare

Это общая сумма налога Medicare, удержанного из вашей зарплаты в течение года.

Большинство сотрудников платят налог Medicare в размере 1,45% от покрываемой заработной платы. Для части Medicare FICA не существует максимальной базы заработной платы Medicare. FICA состоит из Medicare и социального обеспечения.

[наверх]

Вставка 10: Пособия по уходу за иждивенцами

Это взносы в Программу помощи при уходе за иждивенцами (DeCAP), сделанные за счет отчислений из заработной платы.

Взносы в DeCAP не облагаются федеральными налогами, налогами социального обеспечения и Medicare. Суммы в ячейке 1 для налогооблагаемой заработной платы и в ячейках 3 и 5 для заработной платы социального обеспечения и Medicare уменьшаются на сумму взноса.

Взносы DeCAP облагаются налогами штата и города Нью-Йорк и должны быть добавлены обратно в графу 1 при подаче налоговых деклараций штата и города Нью-Йорк. Суммы для DeCAP также показаны в графе 14.

[наверх]

Графа 11: Планы, не отвечающие требованиям

Графа 11 не относится к планам NYC W-2 и будет пустой.

[наверх]

Графа 12:

Аннуитеты с отложенным налогом (TDA)

Если вы участвуете в плане TDA, ваши взносы показаны в графе 12 со следующими кодами:

- Код AA = взносы в план ROTH 401(k)

- Код D = взносы в план 401(k)

- Код E = взносы в план 403(b)

- Код G = взносы в план 457

- Код EE = Взносы в план ROTH 457

Большинство взносов TDA не облагаются подоходным налогом. Ваша налогооблагаемая заработная плата (ячейка 1), а также заработная плата штата и города (ячейки 16 и 18) уменьшаются из-за ваших взносов TDA. Вы подаете свои федеральные, государственные и городские налоговые декларации на более низкую указанную сумму заработной платы.

Взносы TDA облагаются налогами FICA. Ваша заработная плата по налогам на социальное обеспечение и Medicare (поля 3 и 5) может быть больше, чем заработная плата, зарегистрированная для целей подоходного налога (поля 1, 16 и 18).

Стоимость медицинского страхования, спонсируемого работодателем.

Это совокупная стоимость (работодателя и работника/пенсионера) групповых планов медицинского страхования, спонсируемых работодателем.

В соответствии с Законом о защите пациентов и доступном медицинском обслуживании от 2010 г. работодатели обязаны сообщать об этих расходах каждому сотруднику. Сумма указана в графе 12 с кодом DD. Он предназначен только для информационных целей и не облагается налогом.

[наверх]

Графа 13: Пенсионный план

Указывает право работника на членство в пенсионном плане. IRS определяет работника как члена пенсионного плана, если этот работник имеет право присоединиться к пенсионному плану независимо от того, является ли он участником пенсионного плана.

Флажок «Пенсионный план» в графе 13 будет отмечен, за исключением следующего:

- Пенсионеры, получающие W-2 за дополнительную юридическую службу

- Судебные приставы (PVB), получающие заработную плату только от Министерства финансов

- Пенсионеры, вышедшие на пенсию до этого календарного года и получающие городскую пенсию и заработную плату от городской службы занятости

- Уволенные сотрудники, у которых нет сведений о заработной плате за этот календарный год, но которые получали другие виды оплаты, требующие формы W-2.

[наверх]

Ячейка 14: Другое

IRC414H для пенсионных взносов

Это вычеты из заработной платы, подпадающие под действие Раздела 414 Налогового кодекса для пенсионных взносов.

Если вы являетесь пенсионером, ваша налогооблагаемая заработная плата, указанная в графе 1, уменьшается на сумму ваших пенсионных взносов. Ваши взносы, указанные в графе 14, не облагаются федеральным подоходным налогом, но облагаются налогами FICA (социальное обеспечение и Medicare), государственными и местными налогами.

Чтобы получить налогооблагаемую заработную плату в штате и городе Нью-Йорк, прибавьте сумму в графе 14 к сумме в графе 1. В сумму IRC414H включены только стандартные пенсионные вычеты и некоторые вычеты «обратного выкупа». Отчисления на погашение пенсионного кредита не учитываются.

[вернуться к началу]

IRC125 для программ льгот до налогообложения

Это вычеты из заработной платы, предусмотренные Разделом 125 Налогового кодекса для гибких программ учета расходов.

К ним относятся:

- Взносы по медицинскому страхованию

- Программа помощи иждивенцам (DeCAP)

- Счет с гибкими расходами на здравоохранение (HCFSA)

Если вы добавили в свою медицинскую страховку домашнего партнера, часть суммы, выплачиваемой городом, подлежит налогообложению и включается в графу 14.

Сумма в поле IRC125 обрабатывается до налогообложения для целей федерального дохода. Это уменьшает вашу налогооблагаемую заработную плату (вставка 1), а также заработную плату в рамках социального обеспечения и Medicare (вставки 3 и 5). Уменьшение доходов с начала года отображается в форме W-2, а не в выписке по заработной плате.

Эта сумма облагается налогами штата и города и должна быть добавлена обратно к налогооблагаемой заработной плате в графе 1 при подаче налоговой декларации. Сумма для DeCAP указана в полях 14 и 10.

[наверх]

IRC132 для пригородных льгот

Это вычеты из заработной платы, предусмотренные разделом 132 Налогового кодекса для пригородных льгот.

Эта сумма отражает ваши взносы в пользу пригородных поездок до вычета налогов. Ваша налогооблагаемая заработная плата (ячейка 1), заработная плата социального обеспечения и Medicare (ячейки 3 и 5), а также ваша заработная плата штата и города (ячейки 16 и 18) уменьшаются на ваши отчисления на льготы пригородных поездок в течение года.

IMP для пособия для домашнего партнера

Форма W-2 включает налогооблагаемую стоимость медицинского страхования вашего домашнего партнера, предоставляемого городским и/или профсоюзным фондом социального обеспечения.

IMP – Вмененный доход, который представляет собой налогооблагаемую стоимость взноса работодателя на медицинские льготы, предоставляемые сожителю пенсионера. Эта сумма включена в графу 1 и должна быть указана для федеральных, государственных и местных налогов. Эта сумма указана в графе 14 с пометкой «IMP». Город платил вам налоги на социальное обеспечение (ячейка 4) и Medicare (ячейка 6). Таким образом, суммы вашей налогооблагаемой заработной платы (поля 1, 3 и 5) были соответственно увеличены.

[наверх]

Ячейка 15: Состояние

Нью-Йорк.

Примечание для жителей Вашингтона, округ Колумбия:

Правила Вашингтона, округ Колумбия (округ Колумбия), требуют, чтобы все работодатели сообщали о заработной плате, полученной работником, который работал и жил в Вашингтоне, округ Колумбия, в графе 16. Для этих сотрудников штатом является WASH, округ Колумбия.

[наверх]

Графа 16: Государственная заработная плата, чаевые и т. д.

В этой графе указана заработная плата, указанная в графе 1. Не облагается налогом штата:

- Отсроченная налоговая рента и план отсроченной компенсации (бокс 12)

- IRC132 для пригородных льгот (вставка 14)

- Пособие для домашнего партнера (IMP) (ячейка 14)

Следующие товары облагаются налогом штата и включены в графу 16:

- Пособие Union Legal Service Benefit

- Дополнительное пособие на использование автотранспортных средств

- Дополнительные льготы при парковке

- Отказ от выкупа медицинских услуг

- Страховые взносы по медицинскому страхованию для местных партнеров

- Возмещение расходов на здоровье и фитнес

- Оздоровительная программа

Следующие суммы облагаются налогом штата и должны быть добавлены к заработной плате штата в вашей индивидуальной налоговой декларации:

- Пенсионные отчисления (ячейка 14)

- Взносы на медицинское страхование (ячейка 14)

- Вычеты по Программе помощи иждивенцам (DeCAP) (ячейки 14 и 10)

- Вычеты со счета с гибкими расходами на здравоохранение (HCFSA) (ячейка 14)

[наверх]

Ячейка 17: Подоходный налог штата

Это общая сумма подоходного налога штата, удержанного из вашей зарплаты в течение года.

Многие компании нанимают бухгалтера или используют программное обеспечение, чтобы убедиться, что они все делают правильно. Сотрудники несут ответственность за заполнение любых запрошенных документов, таких как форма W-4, во время приема на работу, чтобы сделать этот процесс более гладким для всех.

Многие компании нанимают бухгалтера или используют программное обеспечение, чтобы убедиться, что они все делают правильно. Сотрудники несут ответственность за заполнение любых запрошенных документов, таких как форма W-4, во время приема на работу, чтобы сделать этот процесс более гладким для всех. Ставка социального обеспечения на 2022 год составляет 12,4%. Это означает, что работодатель платит 6,2%, а работник — 6,2%.

Ставка социального обеспечения на 2022 год составляет 12,4%. Это означает, что работодатель платит 6,2%, а работник — 6,2%. На 2022 год существует семь налоговых категорий: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Например, предположим, что вы одиноки и получаете налогооблагаемый доход в размере до 10 275 долларов США или женаты и подаете совместную декларацию, зарабатывая до 20 550 долларов США. В этом случае ваша налоговая ставка составляет 10%. Сумма увеличивается до 37%, если вы одиноки, зарабатывая более 539 долларов.900 долларов США или женатые, подающие совместную декларацию, зарабатывая более 647 850 долларов США.

На 2022 год существует семь налоговых категорий: 10%, 12%, 22%, 24%, 32%, 35% и 37%. Например, предположим, что вы одиноки и получаете налогооблагаемый доход в размере до 10 275 долларов США или женаты и подаете совместную декларацию, зарабатывая до 20 550 долларов США. В этом случае ваша налоговая ставка составляет 10%. Сумма увеличивается до 37%, если вы одиноки, зарабатывая более 539 долларов.900 долларов США или женатые, подающие совместную декларацию, зарабатывая более 647 850 долларов США.

Сумма обоих налогов вместе составляет 15,3%, что означает, что половина составит 7,65%. Если вы умножите свою заработную плату на 7,65%, эта сумма будет вашим взносом в налоги FICA.

Сумма обоих налогов вместе составляет 15,3%, что означает, что половина составит 7,65%. Если вы умножите свою заработную плату на 7,65%, эта сумма будет вашим взносом в налоги FICA.

Жилищное управление или Муниципальное управление водоснабжения города Нью-Йорка.

Жилищное управление или Муниципальное управление водоснабжения города Нью-Йорка. Будет выдан исправленный W-2.

Будет выдан исправленный W-2. Эти суммы показаны в графах 12 и 14.

Эти суммы показаны в графах 12 и 14.