Прежде чем брать кредит… — НБРБ. Единый портал финансовой грамотности

#кредиты

Для финансирования своих целей, возможно, Вы захотите рассмотреть вариант заимствования денежных средств. Поэтому давайте поговорим об этом важном и очень ответственном решении.

Оцениваем возможности

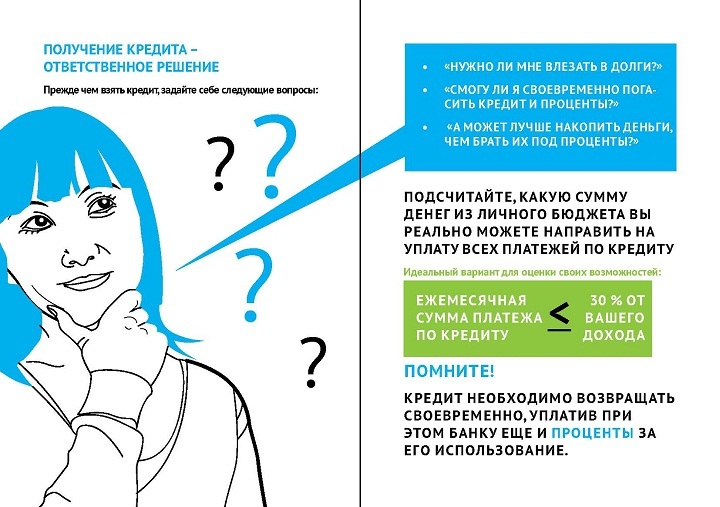

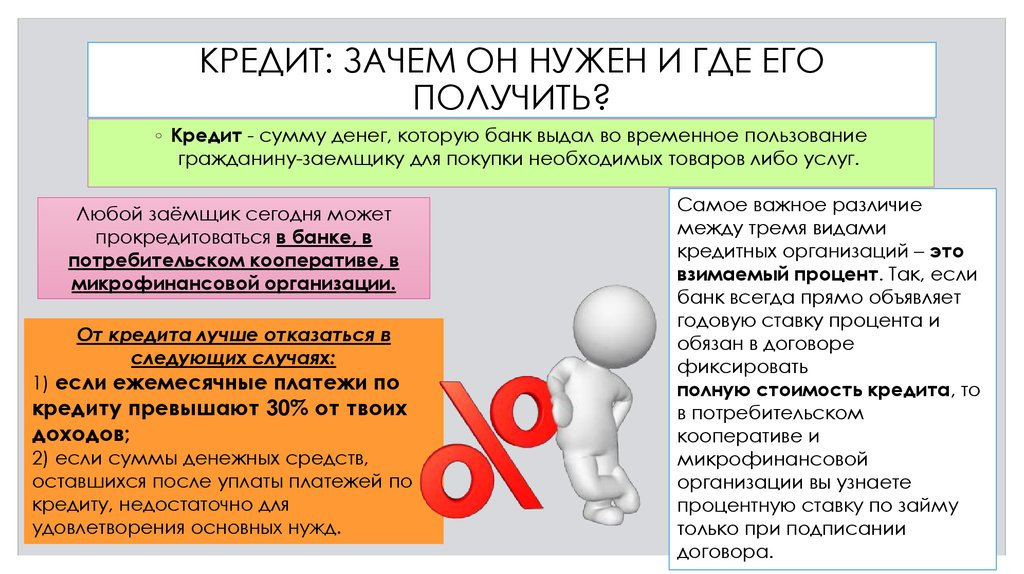

По какой бы причине вы не решили воспользоваться кредитом, нужно четко осознавать: его необходимо возвращать строго в соответствии с условиями кредитного договора, а также уплатить банку проценты за пользование кредитными деньгами. Поэтому следует реально оценить, насколько стабильны ваши доходы и сможете ли вы своевременно и в полной мере осуществлять платежи по кредитному договору.

Подумайте и критически оцените необходимость обращения за кредитом. Желательно, чтобы кредит брался на действительно неотложные и обоснованные цели. Во всех остальных случаях предпочтение следует отдать сбережению.

Банками страны предлагается большой выбор видов кредитных продуктов на различных условиях. Попробуйте выбрать для себя несколько подходящих вариантов в разных банках и сравнить их. Посетите сайты банков, часто на них имеется кредитный калькулятор. Обращайтесь к сотрудникам банка за разъяснением непонятных условий. В центрах банковских услуг, как правило, есть специалист, в обязанности которого входит консультирование в доступной для понимания форме посетителей, не обладающих специальными финансовыми знаниями. Ваше право на получение своевременной (до заключения кредитного договора или дополнительного соглашения к нему), необходимой и достоверной информации закреплено законодательством Республики Беларусь.

О подписании договора

До заключения кредитного договора банк обязан предоставить вам в письменном виде под подпись сведения об условиях кредитования, форма и содержание которых являются унифицированными.

Перед подписанием кредитного договора тщательно изучите его. Внимательно и вдумчиво читайте все пункты кредитного договора. В этих целях, по возможности, возьмите кредитный договор домой, более внимательно изучите его условия, устанавливающие Ваши обязанности (обязательства, ответственность), убедитесь, что кредитный договор не содержит условий, о которых Вам не известно или смысл которых Вам не ясен.

Вопрос выбора вида кредита лучше разбирать индивидуально, поскольку все зависит именно от того, какой результат Вы хотите получить. Будете ли Вы брать кредит разово или будет ситуация, когда нужно будет еще раз обратится за кредитом. Какая сумма нужна – небольшая, или приличная. Как долго будете пользоваться кредитными средствами и так далее

О возврате кредита и уплате процентов

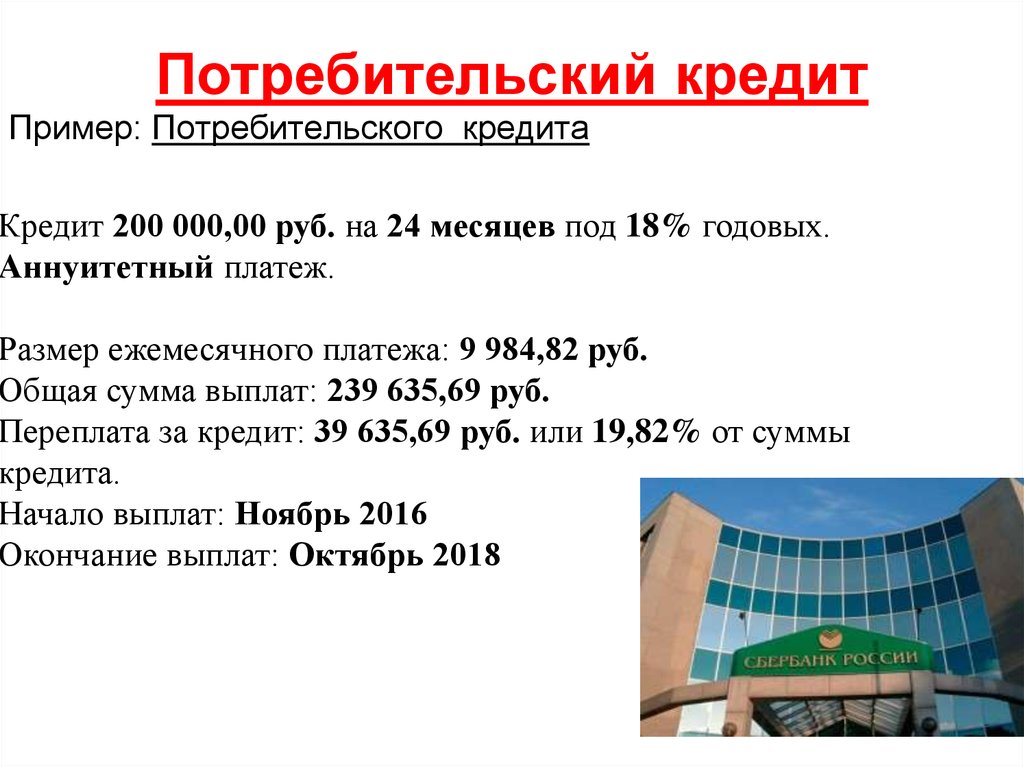

Возвращать кредит и уплачивать проценты за пользование им можно различными способами. Порядок расчета платежей следует изучить до заключения кредитного договора. При одной и той же процентной ставке в зависимости от способа погашения, платежи по процентам могут различаться. Основные способы погашения кредита это — равными платежами (аннуитет) и с уменьшением суммы ежемесячного платежа (дифференцированный). При равной ставке и сроке, общая сумма процентов при аннуитете больше. Оправданием такой переплате может служить возможность ежемесячно тратить на погашение кредита меньшую сумму (при той же ставке и сроке, ежемесячные платежи при аннуитете будут сначала существенно ниже, чем при дифференцированном погашении). Аннуитет удобен для кредитополучателя с точки зрения равномерной нагрузки на семейный бюджет.

Порядок расчета платежей следует изучить до заключения кредитного договора. При одной и той же процентной ставке в зависимости от способа погашения, платежи по процентам могут различаться. Основные способы погашения кредита это — равными платежами (аннуитет) и с уменьшением суммы ежемесячного платежа (дифференцированный). При равной ставке и сроке, общая сумма процентов при аннуитете больше. Оправданием такой переплате может служить возможность ежемесячно тратить на погашение кредита меньшую сумму (при той же ставке и сроке, ежемесячные платежи при аннуитете будут сначала существенно ниже, чем при дифференцированном погашении). Аннуитет удобен для кредитополучателя с точки зрения равномерной нагрузки на семейный бюджет.

Кредит на потребительские нужды кредитополучатель вправе возвратить досрочно, без уведомления банка. При этом необходимо уплатить проценты за фактический срок пользования кредитом.

Об отказе в выдаче кредита

Обязательные условия предоставления кредита предусматриваются банками самостоятельно и должны быть утверждены локальными нормативными правовыми актами. Банки оценивают кредитоспособность заявителя на основании многофакторного анализа, в том числе оценивают заявленный клиентом уровень получаемых доходов, возможность своевременно регулярно погашать кредит и проценты за пользование им в соответствии с условиями кредитного договора. Также изучаются сведения, содержащиеся в кредитных историях.

Банки оценивают кредитоспособность заявителя на основании многофакторного анализа, в том числе оценивают заявленный клиентом уровень получаемых доходов, возможность своевременно регулярно погашать кредит и проценты за пользование им в соответствии с условиями кредитного договора. Также изучаются сведения, содержащиеся в кредитных историях.

Предоставляя кредит на потребительские нужды, банк использует показатель долговой нагрузки. Он рассчитывается как процентное соотношение размера ежемесячного платежа по операциям кредитного характера к размеру среднемесячного дохода кредитополучателя. Этот показатель не должен превышать 40%.

При предоставлении кредита на финансирование недвижимости банк использует в том числе показатель обеспеченности кредита, который рассчитывается как процентное соотношение суммы кредита к стоимости объекта недвижимости, принимаемого в залог в качестве обеспечения, и (или) сумме иного обеспечения в соответствии с договором. Размер его не должен быть больше 90%. Превышение указанных показателей может быть причиной отказа в предоставлении кредита.

Превышение указанных показателей может быть причиной отказа в предоставлении кредита.

Кроме того, банки вправе не заключать кредитный договор, если есть сведения о том, что предоставленную сумму кредита получатель не возвратит в срок. Вместе с тем, в случае отказа банкам рекомендовано доступно, аргументированно и компетентно объяснить заявителям причины, по которым принято отрицательное решение о предоставлении кредита.

Существенные условия кредитного договора

Согласно законодательству, в любом кредитном договоре должны присутствовать существенные условия: сумма, срок и порядок предоставления и возврата (погашения) кредита, размер процентов за пользование кредитом и порядок их уплаты. В этом перечне также ответственность кредитодателя и кредитополучателя за неисполнение или ненадлежащее исполнение обязательств по кредитному договору.

При определении в кредитном договоре порядка предоставления и возврата (погашения) кредита банк обязан предложить один из бесплатных таких способов. Взимать какие-либо дополнительные платежи (комиссионные и иные вознаграждения) за пользование кредитом банкам законодательно запрещено. То есть расходы, связанные с предоставлением и возвратом кредита, банк должен включать в процентную ставку (например, по рассмотрению документов, сопровождению кредита, выпуску и обслуживанию дополнительной карточки и другие).

Взимать какие-либо дополнительные платежи (комиссионные и иные вознаграждения) за пользование кредитом банкам законодательно запрещено. То есть расходы, связанные с предоставлением и возвратом кредита, банк должен включать в процентную ставку (например, по рассмотрению документов, сопровождению кредита, выпуску и обслуживанию дополнительной карточки и другие).

О задолженности

Кредитополучатель вправе получать информацию о задолженности по кредитному договору по запросу бесплатно как минимум раз в месяц. Это сведения о сумме задолженности по кредитному договору в части основной суммы долга по кредиту, процентам за пользование им, а также в части просроченной задолженности. В случае с последней банк обязан информировать кредитополучателя в срок не позднее 30 дней со дня ее образования. Данная работа также проводится безвозмездно.

Договор – это обязательство

Важно ответственно относится к заключению кредитного договора и помнить, что подписав его, вы соглашаетесь со всеми прописанными условиями и принимаете на себя обязательства по их выполнению.

Зачем нужен первоначальный взнос и можно ли обойтись без него?

Сегодня уже невозможно представить покупку жилья без ипотеки. Около 50% всего жилья в России приобретается с использованием ипотечного кредита, причём доля таких сделок на первичном рынке достигает до 65%.

Неотъемлемой частью ипотеки будет является первоначальный взнос. Рассмотрим что это такое, и зачем нужен первоначальный взнос при ипотеке.

Что такое первоначальный взнос?

Первоначальный взнос (ПВ) — это часть стоимости квартиры, которую вы должны заплатить при оформлении ипотеки сразу. Обычно размер взноса варьируется примерно от 10 до 30% от цены жилья.

Банк выдаёт заёмные средства не на всю стоимость квартиры, и как раз таки эту разницу в виде первоначального взноса покупатель и должен заплатить продавцу лично (будь это физическое лицо или компания-застройщик при покупке новостройки).

Зачем нужен первоначальный взнос?

Разберёмся, как работает первоначальный взнос. Ипотечный кредит подразумевает собой большую сумму денег, которая может выплачиваться не один десяток. лет. За это время может произойти все что угодно.

Ипотечный кредит подразумевает собой большую сумму денег, которая может выплачиваться не один десяток. лет. За это время может произойти все что угодно.

Первоначальный взнос говорит банку о финансовой благополучности и платёжеспособности заёмщика, и что он в силах выплатить долг. Статистика говорит о том, что заёмщики с более крупным ПВ платят более исправно и стабильно, чем те у кого сумма была небольшой или вовсе отсутствовала.

Также размер ПВ влияет на ликвидность жилья, что важно для банка, ведь квартира выступает в качестве залога по кредиту. В случае неисполнения заёмщиком своих обязанностей, банк сможет быстрее продать квартиру с большим первоначальным взносом.

Зачем нужен первоначальный взнос самому заёмщику?

- Чем больше будет сумма ПВ, тем выгоднее будет ипотека в целом.

- Большой первоначальный взнос повышает вероятность одобрения ипотеки банком.

- Сумма взноса останется на руках у заёмщика в случае продажи банком квартиры как залога.

На что влияет размер первоначального взноса?

Чем больше будет сумма вашего первоначального платежа — тем меньше будет ваша задолженность перед банком, а значит и ипотека будет выгоднее:

- Меньше процент по ипотеке;

- Меньше ежемесячный платёж;

- Меньше переплата за все время ипотеки банку.

Поэтому если вы решили взять квартиру в ипотеку, лучше не спешите, а накопите подольше на первоначальный взнос.

Средний размер ПВ по данным Сбербанка — 32% от стоимости жилья. Это и является оптимальным вариантом как для банка так и для заёмщика.

Минимальный и максимальный размер первоначального взноса у каждого банка свой. Минимальная сумма ПВ обычно составляет около 10%, но вероятность одобрения такой ипотеки снижается, либо условия будут максимально невыгодны.

Максимальный размер ПВ может достигать около 30—40%. Слишком большой ПВ банку не выгоден, так как он просто не сможет хорошо заработать на процентах по ипотеке. Также стоит учитывать факт, что если оплаченная стоимость жилья существенно больше оставшегося долга, банк уже не сможет забрать квартиру. Для банка это ещё один минус.

Для банка это ещё один минус.

Что можно использовать в качестве первоначального взноса?

- Собственные сбережения. Наилучший вариант — накопить на ПВ самостоятельно.

- Материнский капитал. Субсидию можно потратить на улучшение жилищных условий, а значит маткапитал можно использовать как первоначальный взнос. Его размер составляет 483 881 ₽ за первого и 639 431 ₽ за второго ребёнка соответственно, этого в большинстве случаев как раз хватает на первоначальный взнос. Узнать подробнее об ипотеке с материнским капиталом можно здесь.

- Жилищные сертификаты и субсидии. Например, это может быть субсидия для бюджетников, жителям Крайнего Севера, военная ипотека.

- Заёмные средства. Брать кредит на оплату ПВ стоит брать только в крайнем случае. Это усилит финансовую нагрузку и вы просто можете не вытянуть и кредит и ипотеку вместе. Мало того, сами банки с большей вероятностью могут просто отказать, сомневаясь в вашей платёжеспособности.

Как и когда вносится первоначальный взнос?

Не забывайте, что первоначальный взнос — это плата продавцу, а не банку. Поэтому деньги передаются сразу при оформлении ипотеки и заключении договора купли-продажи наличным или безналичным расчётом.

Поэтому деньги передаются сразу при оформлении ипотеки и заключении договора купли-продажи наличным или безналичным расчётом.

Можно ли взять ипотеку без первоначального взноса?

Ипотека без первоначального взноса — большие риски для банка. На практике те, кто берут ипотеку без ПВ, хуже справляются с долговыми обязательствами. Совсем небольшое количество банков предоставляют подобные условия, найти такой будет очень затруднительно. Да и для самого заёмщика условия будут крайне невыгодными.

Можно ли получить ипотеку без первоначального взноса — в теории да, но это маловероятно.

*«Меридиан» не продаёт квартиры в ипотеку без первоначального взноса.

В других наших статьях вы можете подробнее узнать о том, как правильно оформить ипотеку на новостройку и какие льготные ипотечные программы существуют.

Квартиры в ипотеку от «Меридиан»

Плиткой

На карте

- 165515″ data-longitude=»65.638881″ data-finished=»no» data-for=»map-objects-list» data-markup=»<h5>Первая Линия. Гавань</h5><address>Микрорайон Мыс</address>» data-overlay=»{"img": "/content/complexes/first-line.svg", "coord_n": "57.164577", "coord_e": "65.63787", "coord_s": "57.166484", "coord_w": "65.641302"}»>

Очередь 1Сдана

Очередь 2Сдана

Очередь 3Сдана

Очередь 1, 2Сдана

Очередь 3Сдана

Меридиан ЮГ

Червишевский трактОчередь 1II кв. 2023

Очередь 2IV кв. 2023

Очередь 3III кв. 2024

Меридиан Запад

ДОКПод чистовую отделку или с ремонтом

Первая Линия. Гавань

МысПервая Линия. Пляж

МысЕсли вы ещё в чем-либо сомневаетесь, или остались вопросы, наши специалисты проконсультируют вас и подберут самый выгодный вариант ипотеки.

Популярные статьи

Стоит ли переезжать в Тюмень на ПМЖ? Плюсы и минусы Тюмени

29 апреля 2021

11 шагов: как правильно оформить ипотеку на новостройку пошагово

15 июля 2021

В каком районе Тюмени лучше купить квартиру?

15 декабря 2020

Виды ипотечных программ 2022: действующие льготные ипотечные программы

03 августа 2021

Топ застройщиков Тюмени: где смотреть рейтинг застройщиков?

01 марта

Новостройка или вторичка: что лучше купить?

25 декабря 2020

Как правильно принять квартиру от застройщика?

04 июня 2021

Как правильно выбрать квартиру в новостройке и на вторичном рынке

01 марта 2021

8 небылиц о новостройках

28 сентября 2020

Квартира или дом: 10 советов для правильного выбора

22 декабря 2020

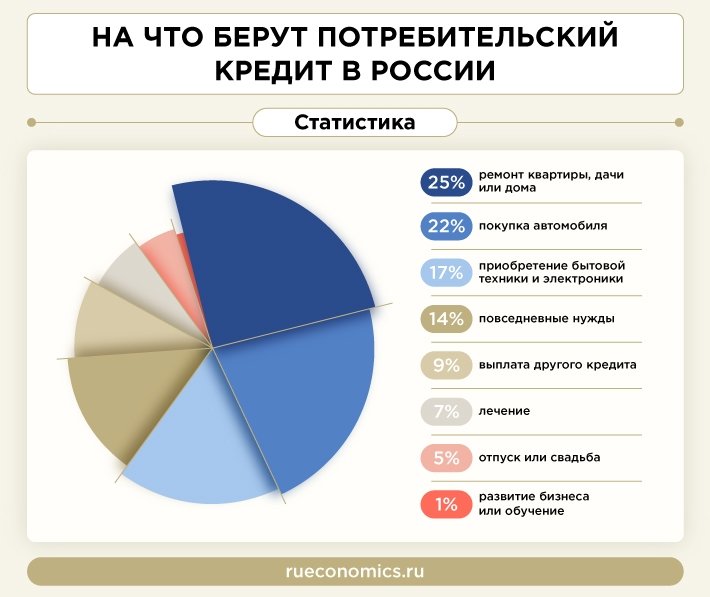

9 основных причин для получения личного кредита

Персональные кредиты — это заемные деньги, которые можно использовать для крупных покупок, консолидации долга, чрезвычайных расходов и многого другого. Эти кредиты выплачиваются ежемесячными платежами в течение нескольких месяцев или более нескольких лет. Это может занять больше времени в зависимости от ваших обстоятельств и того, насколько усердно вы делаете платежи.

Эти кредиты выплачиваются ежемесячными платежами в течение нескольких месяцев или более нескольких лет. Это может занять больше времени в зависимости от ваших обстоятельств и того, насколько усердно вы делаете платежи.

В некоторых случаях вы можете попробовать что-то еще, прежде чем брать личный кредит, например, небольшую покупку или переговоры о более низкой цене или стоимости. Вот девять главных причин получить личный кредит и когда они имеют смысл.

Как работают потребительские кредиты

После одобрения личного кредита полученные средства будут переведены на ваш банковский счет единовременно. Перевод может занять от 24 часов до нескольких недель, в зависимости от кредитора. Вы должны начать вносить ежемесячные платежи, как только кредит будет выплачен.

Большинство потребительских кредитов имеют фиксированные процентные ставки, что означает, что ваши платежи будут оставаться неизменными каждый месяц. Личные кредиты также, как правило, не имеют обеспечения, что означает отсутствие залога по кредиту. Если вы не соответствуете требованиям для получения необеспеченного личного кредита, вам, возможно, придется использовать залог для утверждения, например, сберегательный счет или депозитный сертификат. Вы также можете попросить друга или члена семьи подписать ваш личный кредит, чтобы помочь вам получить одобрение.

Если вы не соответствуете требованиям для получения необеспеченного личного кредита, вам, возможно, придется использовать залог для утверждения, например, сберегательный счет или депозитный сертификат. Вы также можете попросить друга или члена семьи подписать ваш личный кредит, чтобы помочь вам получить одобрение.

Какой бы ни была цель вашего кредита, вам, скорее всего, будет доступно несколько вариантов. Финансирование доступно через кредитные карты, кредиты под залог недвижимости и многое другое. Однако во многих случаях личные кредиты являются идеальным решением для потребителей. Личные кредиты часто дешевле, чем кредитные карты, а финансирование происходит быстрее, чем с помощью кредитов под залог жилья или HELOC.

Кроме того, поскольку к личному кредиту обычно не привязано залоговое обеспечение, это менее рискованная форма финансирования, чем обеспеченные кредиты, такие как продукты под залог жилья, а это означает, что ваш дом, автомобиль или сберегательный счет не подвергаются немедленному риску в случае невыполнения обязательств.

Как определить, подходит ли вам личный заем

Если вам нужен быстрый приток наличных денег для оплаты необходимых расходов, личный заем может быть хорошим вариантом. Процентные ставки по потребительским кредитам обычно ниже, чем по кредитным картам, особенно если у вас отличный кредитный рейтинг.

Конечно, всегда нужно взвешивать преимущества и недостатки. В конце концов, получение личного кредита означает принятие долга, и вам нужно быть готовым выплачивать этот долг в течение нескольких лет. Если у вас нет месячного бюджета на выплату основного долга плюс проценты, пересмотрите сумму, которую вам нужно занять, или способ, которым вы берете кредит.

9 причин получить потребительский кредит

Несмотря на то, что перед получением кредита всегда важно тщательно проанализировать свое финансовое положение, иногда персональный кредит является лучшим способом финансирования крупной покупки или проекта, который вы не можете себе позволить заранее. Вот девять главных причин, чтобы получить личный кредит.

1. Консолидация долга

Консолидация долга является одной из наиболее распространенных причин получения личного кредита. Когда вы подаете заявку на кредит и используете его для погашения нескольких других кредитов или кредитных карт, вы объединяете все эти непогашенные остатки в один ежемесячный платеж. Эта группировка долга упрощает определение временных рамок для погашения ваших остатков без перегрузки.

Одним из лучших преимуществ использования личного кредита для погашения кредитных карт являются более низкие процентные ставки. С более низкими ставками вы можете уменьшить сумму процентов, которые вы платите, и количество времени, необходимое для погашения долга.

Подходит для: Те, у кого много долгов под высокие проценты.

Вывод: Использование личного кредита для погашения долга с высокими процентами, например долга по кредитной карте, позволяет объединить несколько платежей в один платеж с более низкой процентной ставкой.

2. Альтернатива ссуде до зарплаты

Если вам нужны деньги на экстренный случай, использование личного кредита вместо ссуды до зарплаты может сэкономить вам сотни долларов на процентных платежах. По данным Федерального резервного банка Сент-Луиса, средняя годовая процентная ставка по кредиту до зарплаты составляет 391 процент, а максимальная процентная ставка по личному кредиту обычно составляет 36 процентов.

Ссуды до зарплаты имеют короткие сроки погашения, обычно до следующей зарплаты, от двух до четырех недель. Это быстрое время оборота часто мешает заемщикам погасить кредит в установленный срок. Вместо этого заемщики обычно вынуждены продлевать кредит, в результате чего начисленные проценты добавляются к основной сумме. Это увеличивает общую сумму процентов.

Потребительские ссуды имеют более длительный срок и, как правило, обходятся заемщику гораздо дешевле в виде общих процентов.

Подходит для: Заемщики с плохой кредитной историей, которые хотят избежать грабительских кредитов под высокие проценты.

Вывод: Персональные кредиты дешевле и безопаснее, чем кредиты до зарплаты.

3. Реконструкция дома

Домовладельцы могут использовать личный кредит для модернизации своего дома или выполнения необходимого ремонта, например, починки сантехники или переделки электропроводки.

Индивидуальный заем хорошо подходит для людей, у которых нет собственного капитала в собственном доме или которые не хотят получать кредитную линию или ссуду под залог собственного дома. В отличие от продуктов собственного капитала, личные кредиты часто не требуют, чтобы вы использовали свой дом в качестве залога, поскольку они не обеспечены.

Подходит для: Те, кто хочет финансировать небольшой или средний проект по благоустройству или модернизации дома.

Вывод: Личный кредит может помочь вам финансировать проект улучшения дома, если у вас нет собственного капитала в вашем доме и вы не хотите брать обеспеченный кредит.

4. Стоимость переезда

Средняя стоимость местного переезда составляет 1250 долларов, а междугороднего переезда – 4890 долларов. Если у вас нет таких наличных денег, вам может понадобиться взять личный кредит, чтобы оплатить расходы на переезд.

Индивидуальные кредитные средства могут помочь вам перевезти домашнее имущество из одного места в другое, купить новую мебель, перевезти автомобиль по стране и покрыть любые дополнительные расходы. Использование личного кредита для покрытия расходов на переезд также может помочь вам остаться на плаву, если вы переезжаете куда-то без работы. Таким образом, вы можете избежать набегов на свои сбережения или чрезвычайный фонд.

Подходит для: Переезд на дальнее расстояние или тех, кто планирует расходы на тысячи долларов.

Вывод: Если вы не можете сразу же оплатить все расходы, связанные с

переездом на дальнее расстояние, личный кредит может помочь вам покрыть эти расходы.

5. Экстренные расходы

Если у вас возникла внезапная чрезвычайная ситуация, например оплата похорон близкого человека, использование личного кредита может быть недорогим вариантом. Средняя стоимость похорон составляет 7640 долларов, что может быть трудно себе позволить для многих семей.

Неожиданные медицинские счета — еще одна распространенная причина для получения личного кредита, особенно если ваш врач требует полной оплаты. После того, как вы договорились с больницей, врачом и страховой компанией, вам может понадобиться личный кредит для покрытия непредвиденных медицинских расходов.

Подходит для: Те, кому срочно нужны средства.

Вывод: Поскольку потребительские кредиты могут быть выплачены очень быстро, это хороший способ покрыть чрезвычайные или непредвиденные расходы.

6. Крупные покупки

Если вам внезапно нужно купить новую стиральную машину с сушилкой или заменить коробку передач в автомобиле, но у вас нет на руках денежных средств, вам может помочь потребительский кредит.

Индивидуальные кредиты позволяют вам покрыть крупный ремонт автомобиля или приобрести крупную бытовую технику и электронику немедленно, особенно если вам нужен автомобиль или эти приборы для регулярного использования. Хотя вам придется платить проценты и, возможно, авансовые платежи, личный кредит может сэкономить вам время и деньги в долгосрочной перспективе, поскольку вы сможете избежать использования прачечных самообслуживания или аренды автомобилей и других краткосрочных и дорогих альтернатив.

Подходит для: Те, кто хочет сделать крупную покупку для дома сейчас, чтобы сэкономить время и деньги в

будущем.

Вывод: Потребительский кредит поможет вам приобрести новые бытовые приборы, как только они вам понадобятся.

7. Финансирование транспортных средств

Личный кредит является одним из способов покрытия расходов на автомобиль, лодку, дом на колесах или даже частный самолет. Это также один из способов оплаты автомобиля, если вы не покупаете его напрямую у компании.

Например, если вы покупаете подержанный автомобиль у другого потребителя, личный кредит позволит вам купить автомобиль, не опустошая свой сберегательный счет.

Подходит для: Люди, желающие приобрести новый автомобиль, и те, кто не хочет использовать автомобиль в качестве залога в автокредите.

Вывод: Использование личного кредита лучше, чем исчерпание ваших сбережений или чрезвычайных средств при оплате более крупных расходов.

8. Расходы на свадьбу

Средняя стоимость свадьбы в 2021 году составила 28 000 долларов. Для пар, у которых нет таких денег, личный кредит может позволить им покрыть расходы сейчас и погасить их позже.

Свадебный кредит можно использовать для крупных расходов, таких как место проведения и платье невесты, а также для более мелких расходов, таких как цветы, фотография, торт и свадебный координатор. Если вы не хотите опустошать свой сберегательный счет, подумайте о личном кредите, который поможет сделать вашу помолвку и свадьбу именно такими, какими вы всегда мечтали.

Подходит для: Те, кто хочет финансировать свадебные расходы.

Вывод: Личный заем может помочь вам профинансировать все ваши свадебные расходы заранее, что поможет вам не тратить свои сбережения или резервный фонд.

9. Расходы на отпуск

Стоимость вашего среднего отпуска может быть недостаточной для того, чтобы брать личный кредит, но как насчет медового месяца или роскошного круиза? Независимо от того, закончили ли вы обучение или празднуете годовщину, потребительские кредиты помогут вам оплатить отпуск вашей мечты. Но имейте в виду, что вы будете платить проценты по этому кредиту еще долго после окончания отпуска.

Подходит для: Те, кто платит за роскошный или более продолжительный отпуск.

Еда на вынос: Если вам удобно оплачивать свой отпуск в течение нескольких лет, личный кредит может помочь вам добраться до места вашей мечты.

Когда не следует использовать личный кредит

Хотя личный кредит является полезным инструментом для финансирования крупных или непредвиденных расходов, в некоторых ситуациях он может быть не лучшим вариантом:

- Ваш кредитный рейтинг находится на низком уровне.

Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, поищите кредиты с плохой кредитной историей, которые обслуживают заемщиков с далеко не идеальной оценкой.

Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, поищите кредиты с плохой кредитной историей, которые обслуживают заемщиков с далеко не идеальной оценкой. - Вы не можете позволить себе ежемесячные платежи по кредиту. Оцените свой план расходов, чтобы определить, сколько вы можете позволить себе платить по кредиту. Если у вас ограниченный ежемесячный бюджет, личный кредит может не иметь для вас смысла, говорит Лорен Анастасио, CFP в SoFi.

- Вы можете претендовать на лучшие варианты финансирования. Личный заем также может не иметь смысла, если заем используется для покупки, которая соответствует более высокому типу займа, говорит Анастасио. «Это применимо к недвижимости, автомобилям и образованию. Ипотечные кредиты, автокредиты и студенческие кредиты предназначены специально для финансирования определенных расходов, и каждый из них имеет функции и преимущества, которые не предлагают личные кредиты».

Подумайте, почему вы подаете заявку на личный кредит, и если вам будет лучше с кредитом, разработанным специально для этой цели.

Подумайте, почему вы подаете заявку на личный кредит, и если вам будет лучше с кредитом, разработанным специально для этой цели.

В конечном счете, вы должны быть осторожны при получении личного кредита. Его следует использовать только для покрытия неотложных потребностей, чтобы не подвергать риску свое долгосрочное финансовое благополучие.

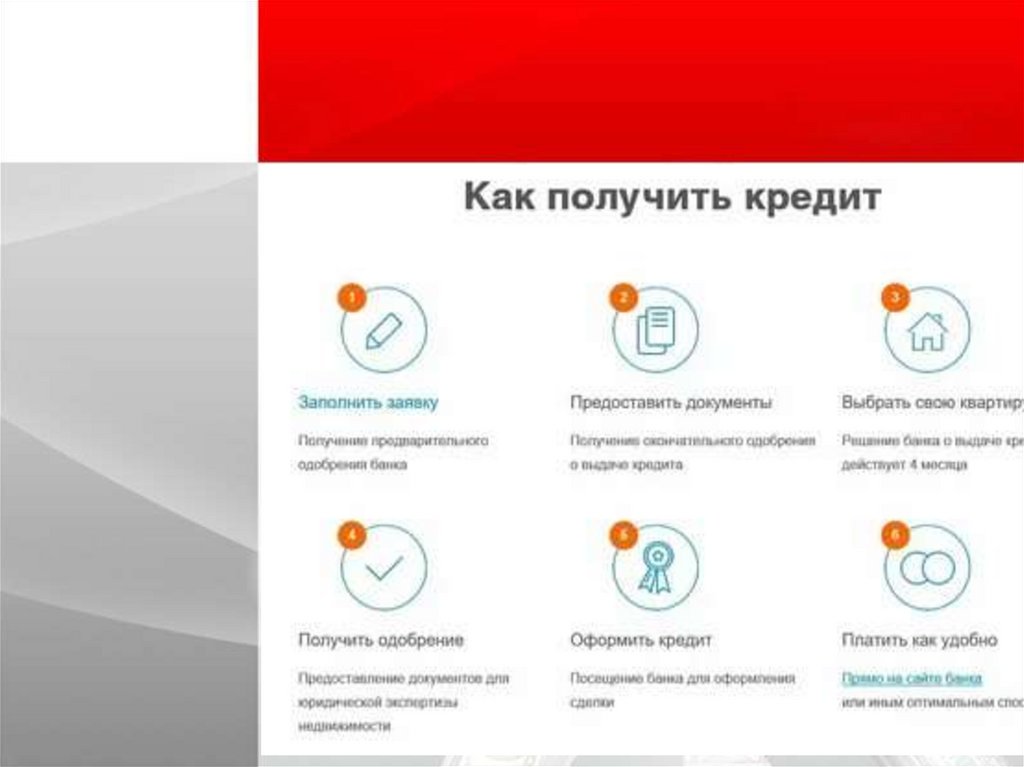

Как получить личный кредит

Если вам нужен личный кредит, вы должны сравнить несколько кредиторов, чтобы найти самую низкую процентную ставку. Начните с вашего текущего банка, а затем подайте заявку в онлайн-кредиторах, местных кредитных союзах и других банках. Большинство кредиторов позволят вам пройти предварительную квалификацию, позволяя вам увидеть свои потенциальные процентные ставки и условия до подачи заявки, и все это без тщательного изучения вашего кредитного отчета. Наряду с процентными ставками, вы также должны сравнить условия кредита и сборы.

Как только вы найдете кредитора, который вам нравится, вы подадите полную заявку с данными о кредите, личной информацией и документами, подтверждающими доход. Это приведет к жесткому расследованию вашего кредитного отчета. Для большинства кредиторов эта часть процесса выполняется быстро; если вы предоставите все соответствующие документы, вы сможете получить свои средства в течение нескольких дней.

Это приведет к жесткому расследованию вашего кредитного отчета. Для большинства кредиторов эта часть процесса выполняется быстро; если вы предоставите все соответствующие документы, вы сможете получить свои средства в течение нескольких дней.

Суть

В конце концов, личный кредит можно использовать практически для чего угодно — вот почему он относится к категории «личные».

Помните, что независимо от обстоятельств, кредит должен быть возвращен в конце концов. Когда вы берете личный кредит, чтобы погасить кредитные карты или устроить идеальную свадьбу, вы занимаете деньги, которые должны быть возвращены с процентами сверху. Личные кредиты — отличный способ консолидировать долги и совершить крупные покупки, но вы всегда должны использовать этот финансовый ресурс ответственно.

Узнать больше:

- Как получить потребительский кредит

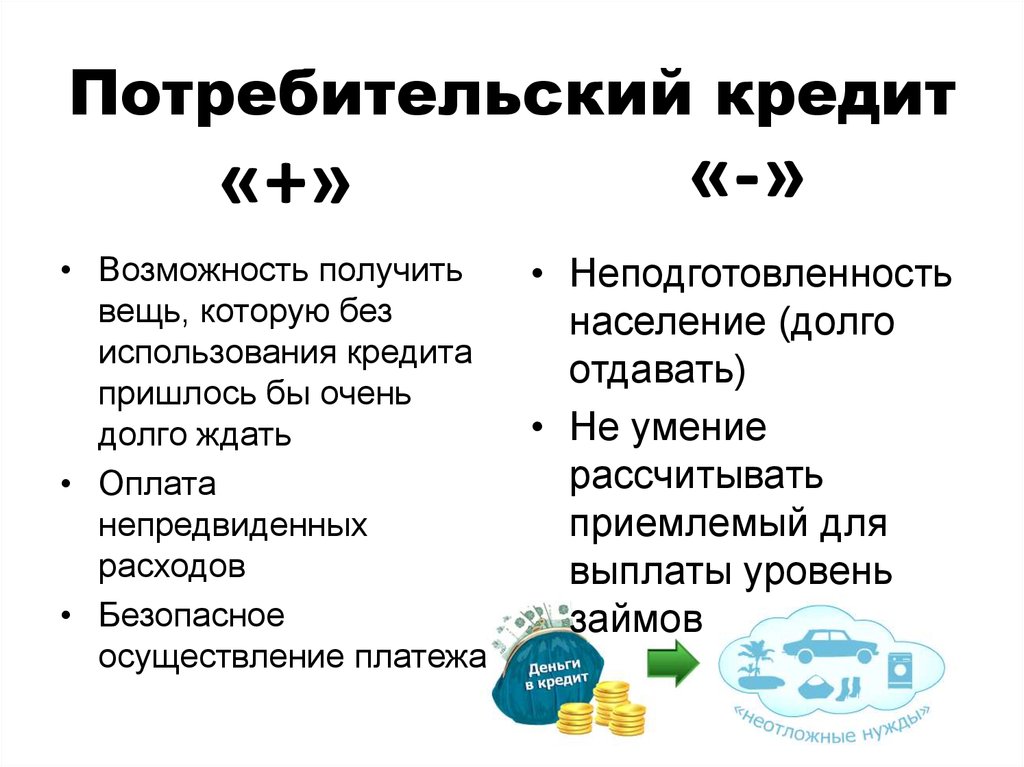

- Плюсы и минусы потребительских кредитов

- Где взять потребительский кредит

9 главных причин получить личный кредит

Частный кредит — это заемные деньги, которые можно использовать для крупных покупок, консолидации долга, непредвиденных расходов и многого другого. Эти кредиты выплачиваются ежемесячными платежами в течение нескольких месяцев или более нескольких лет. Это может занять больше времени в зависимости от ваших обстоятельств и того, насколько усердно вы делаете платежи.

Эти кредиты выплачиваются ежемесячными платежами в течение нескольких месяцев или более нескольких лет. Это может занять больше времени в зависимости от ваших обстоятельств и того, насколько усердно вы делаете платежи.

В некоторых случаях вы можете попробовать что-то еще, прежде чем брать личный кредит, например, небольшую покупку или переговоры о более низкой цене или стоимости. Вот девять главных причин получить личный кредит и когда они имеют смысл.

Как работают потребительские кредиты

После одобрения личного кредита полученные средства будут переведены на ваш банковский счет единовременно. Перевод может занять от 24 часов до нескольких недель, в зависимости от кредитора. Вы должны начать вносить ежемесячные платежи, как только кредит будет выплачен.

Большинство потребительских кредитов имеют фиксированные процентные ставки, что означает, что ваши платежи будут оставаться неизменными каждый месяц. Личные кредиты также, как правило, не имеют обеспечения, что означает отсутствие залога по кредиту. Если вы не соответствуете требованиям для получения необеспеченного личного кредита, вам, возможно, придется использовать залог для утверждения, например, сберегательный счет или депозитный сертификат. Вы также можете попросить друга или члена семьи подписать ваш личный кредит, чтобы помочь вам получить одобрение.

Если вы не соответствуете требованиям для получения необеспеченного личного кредита, вам, возможно, придется использовать залог для утверждения, например, сберегательный счет или депозитный сертификат. Вы также можете попросить друга или члена семьи подписать ваш личный кредит, чтобы помочь вам получить одобрение.

Какой бы ни была цель вашего кредита, вам, скорее всего, будет доступно несколько вариантов. Финансирование доступно через кредитные карты, кредиты под залог недвижимости и многое другое. Однако во многих случаях личные кредиты являются идеальным решением для потребителей. Личные кредиты часто дешевле, чем кредитные карты, а финансирование происходит быстрее, чем с помощью кредитов под залог жилья или HELOC.

Кроме того, поскольку к личному кредиту обычно не привязано залоговое обеспечение, это менее рискованная форма финансирования, чем обеспеченные кредиты, такие как продукты под залог жилья, а это означает, что ваш дом, автомобиль или сберегательный счет не подвергаются немедленному риску в случае невыполнения обязательств.

Как определить, подходит ли вам личный заем

Если вам нужен быстрый приток наличных денег для оплаты необходимых расходов, личный заем может быть хорошим вариантом. Процентные ставки по потребительским кредитам обычно ниже, чем по кредитным картам, особенно если у вас отличный кредитный рейтинг.

Конечно, всегда нужно взвешивать преимущества и недостатки. В конце концов, получение личного кредита означает принятие долга, и вам нужно быть готовым выплачивать этот долг в течение нескольких лет. Если у вас нет месячного бюджета на выплату основного долга плюс проценты, пересмотрите сумму, которую вам нужно занять, или способ, которым вы берете кредит.

9 причин получить потребительский кредит

Несмотря на то, что перед получением кредита всегда важно тщательно проанализировать свое финансовое положение, иногда персональный кредит является лучшим способом финансирования крупной покупки или проекта, который вы не можете себе позволить заранее. Вот девять главных причин, чтобы получить личный кредит.

1. Консолидация долга

Консолидация долга является одной из наиболее распространенных причин получения личного кредита. Когда вы подаете заявку на кредит и используете его для погашения нескольких других кредитов или кредитных карт, вы объединяете все эти непогашенные остатки в один ежемесячный платеж. Эта группировка долга упрощает определение временных рамок для погашения ваших остатков без перегрузки.

Одним из лучших преимуществ использования личного кредита для погашения кредитных карт являются более низкие процентные ставки. С более низкими ставками вы можете уменьшить сумму процентов, которые вы платите, и количество времени, необходимое для погашения долга.

Подходит для: Те, у кого много долгов под высокие проценты.

Вывод: Использование личного кредита для погашения долга с высокими процентами, например долга по кредитной карте, позволяет объединить несколько платежей в один платеж с более низкой процентной ставкой.

2. Альтернатива ссуде до зарплаты

Если вам нужны деньги на экстренный случай, использование личного кредита вместо ссуды до зарплаты может сэкономить вам сотни долларов на процентных платежах. По данным Федерального резервного банка Сент-Луиса, средняя годовая процентная ставка по кредиту до зарплаты составляет 391 процент, а максимальная процентная ставка по личному кредиту обычно составляет 36 процентов.

Ссуды до зарплаты имеют короткие сроки погашения, обычно до следующей зарплаты, от двух до четырех недель. Это быстрое время оборота часто мешает заемщикам погасить кредит в установленный срок. Вместо этого заемщики обычно вынуждены продлевать кредит, в результате чего начисленные проценты добавляются к основной сумме. Это увеличивает общую сумму процентов.

Потребительские ссуды имеют более длительный срок и, как правило, обходятся заемщику гораздо дешевле в виде общих процентов.

Подходит для: Заемщики с плохой кредитной историей, которые хотят избежать грабительских кредитов под высокие проценты.

Вывод: Персональные кредиты дешевле и безопаснее, чем кредиты до зарплаты.

3. Реконструкция дома

Домовладельцы могут использовать личный кредит для модернизации своего дома или выполнения необходимого ремонта, например, починки сантехники или переделки электропроводки.

Индивидуальный заем хорошо подходит для людей, у которых нет собственного капитала в собственном доме или которые не хотят получать кредитную линию или ссуду под залог собственного дома. В отличие от продуктов собственного капитала, личные кредиты часто не требуют, чтобы вы использовали свой дом в качестве залога, поскольку они не обеспечены.

Подходит для: Те, кто хочет финансировать небольшой или средний проект по благоустройству или модернизации дома.

Вывод: Личный кредит может помочь вам финансировать проект улучшения дома, если у вас нет собственного капитала в вашем доме и вы не хотите брать обеспеченный кредит.

4. Стоимость переезда

Средняя стоимость местного переезда составляет 1250 долларов, а междугороднего переезда – 4890 долларов. Если у вас нет таких наличных денег, вам может понадобиться взять личный кредит, чтобы оплатить расходы на переезд.

Индивидуальные кредитные средства могут помочь вам перевезти домашнее имущество из одного места в другое, купить новую мебель, перевезти автомобиль по стране и покрыть любые дополнительные расходы. Использование личного кредита для покрытия расходов на переезд также может помочь вам остаться на плаву, если вы переезжаете куда-то без работы. Таким образом, вы можете избежать набегов на свои сбережения или чрезвычайный фонд.

Подходит для: Переезд на дальнее расстояние или тех, кто планирует расходы на тысячи долларов.

Вывод: Если вы не можете сразу же оплатить все расходы, связанные с

переездом на дальнее расстояние, личный кредит может помочь вам покрыть эти расходы.

5. Экстренные расходы

Если у вас возникла внезапная чрезвычайная ситуация, например оплата похорон близкого человека, использование личного кредита может быть недорогим вариантом. Средняя стоимость похорон составляет 7640 долларов, что может быть трудно себе позволить для многих семей.

Неожиданные медицинские счета — еще одна распространенная причина для получения личного кредита, особенно если ваш врач требует полной оплаты. После того, как вы договорились с больницей, врачом и страховой компанией, вам может понадобиться личный кредит для покрытия непредвиденных медицинских расходов.

Подходит для: Те, кому срочно нужны средства.

Вывод: Поскольку потребительские кредиты могут быть выплачены очень быстро, это хороший способ покрыть чрезвычайные или непредвиденные расходы.

6. Крупные покупки

Если вам внезапно нужно купить новую стиральную машину с сушилкой или заменить коробку передач в автомобиле, но у вас нет на руках денежных средств, вам может помочь потребительский кредит.

Индивидуальные кредиты позволяют вам покрыть крупный ремонт автомобиля или приобрести крупную бытовую технику и электронику немедленно, особенно если вам нужен автомобиль или эти приборы для регулярного использования. Хотя вам придется платить проценты и, возможно, авансовые платежи, личный кредит может сэкономить вам время и деньги в долгосрочной перспективе, поскольку вы сможете избежать использования прачечных самообслуживания или аренды автомобилей и других краткосрочных и дорогих альтернатив.

Подходит для: Те, кто хочет сделать крупную покупку для дома сейчас, чтобы сэкономить время и деньги в

будущем.

Вывод: Потребительский кредит поможет вам приобрести новые бытовые приборы, как только они вам понадобятся.

7. Финансирование транспортных средств

Личный кредит является одним из способов покрытия расходов на автомобиль, лодку, дом на колесах или даже частный самолет. Это также один из способов оплаты автомобиля, если вы не покупаете его напрямую у компании.

Например, если вы покупаете подержанный автомобиль у другого потребителя, личный кредит позволит вам купить автомобиль, не опустошая свой сберегательный счет.

Подходит для: Люди, желающие приобрести новый автомобиль, и те, кто не хочет использовать автомобиль в качестве залога в автокредите.

Вывод: Использование личного кредита лучше, чем исчерпание ваших сбережений или чрезвычайных средств при оплате более крупных расходов.

8. Расходы на свадьбу

Средняя стоимость свадьбы в 2021 году составила 28 000 долларов. Для пар, у которых нет таких денег, личный кредит может позволить им покрыть расходы сейчас и погасить их позже.

Свадебный кредит можно использовать для крупных расходов, таких как место проведения и платье невесты, а также для более мелких расходов, таких как цветы, фотография, торт и свадебный координатор. Если вы не хотите опустошать свой сберегательный счет, подумайте о личном кредите, который поможет сделать вашу помолвку и свадьбу именно такими, какими вы всегда мечтали.

Подходит для: Те, кто хочет финансировать свадебные расходы.

Вывод: Личный заем может помочь вам профинансировать все ваши свадебные расходы заранее, что поможет вам не тратить свои сбережения или резервный фонд.

9. Расходы на отпуск

Стоимость вашего среднего отпуска может быть недостаточной для того, чтобы брать личный кредит, но как насчет медового месяца или роскошного круиза? Независимо от того, закончили ли вы обучение или празднуете годовщину, потребительские кредиты помогут вам оплатить отпуск вашей мечты. Но имейте в виду, что вы будете платить проценты по этому кредиту еще долго после окончания отпуска.

Подходит для: Те, кто платит за роскошный или более продолжительный отпуск.

Еда на вынос: Если вам удобно оплачивать свой отпуск в течение нескольких лет, личный кредит может помочь вам добраться до места вашей мечты.

Когда не следует использовать личный кредит

Хотя личный кредит является полезным инструментом для финансирования крупных или непредвиденных расходов, в некоторых ситуациях он может быть не лучшим вариантом:

- Ваш кредитный рейтинг находится на низком уровне.

Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, поищите кредиты с плохой кредитной историей, которые обслуживают заемщиков с далеко не идеальной оценкой.

Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, поищите кредиты с плохой кредитной историей, которые обслуживают заемщиков с далеко не идеальной оценкой. - Вы не можете позволить себе ежемесячные платежи по кредиту. Оцените свой план расходов, чтобы определить, сколько вы можете позволить себе платить по кредиту. Если у вас ограниченный ежемесячный бюджет, личный кредит может не иметь для вас смысла, говорит Лорен Анастасио, CFP в SoFi.

- Вы можете претендовать на лучшие варианты финансирования. Личный заем также может не иметь смысла, если заем используется для покупки, которая соответствует более высокому типу займа, говорит Анастасио. «Это применимо к недвижимости, автомобилям и образованию. Ипотечные кредиты, автокредиты и студенческие кредиты предназначены специально для финансирования определенных расходов, и каждый из них имеет функции и преимущества, которые не предлагают личные кредиты».

Подумайте, почему вы подаете заявку на личный кредит, и если вам будет лучше с кредитом, разработанным специально для этой цели.

Подумайте, почему вы подаете заявку на личный кредит, и если вам будет лучше с кредитом, разработанным специально для этой цели.

В конечном счете, вы должны быть осторожны при получении личного кредита. Его следует использовать только для покрытия неотложных потребностей, чтобы не подвергать риску свое долгосрочное финансовое благополучие.

Как получить личный кредит

Если вам нужен личный кредит, вы должны сравнить несколько кредиторов, чтобы найти самую низкую процентную ставку. Начните с вашего текущего банка, а затем подайте заявку в онлайн-кредиторах, местных кредитных союзах и других банках. Большинство кредиторов позволят вам пройти предварительную квалификацию, позволяя вам увидеть свои потенциальные процентные ставки и условия до подачи заявки, и все это без тщательного изучения вашего кредитного отчета. Наряду с процентными ставками, вы также должны сравнить условия кредита и сборы.

Как только вы найдете кредитора, который вам нравится, вы подадите полную заявку с данными о кредите, личной информацией и документами, подтверждающими доход.

Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, поищите кредиты с плохой кредитной историей, которые обслуживают заемщиков с далеко не идеальной оценкой.

Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, поищите кредиты с плохой кредитной историей, которые обслуживают заемщиков с далеко не идеальной оценкой. Подумайте, почему вы подаете заявку на личный кредит, и если вам будет лучше с кредитом, разработанным специально для этой цели.

Подумайте, почему вы подаете заявку на личный кредит, и если вам будет лучше с кредитом, разработанным специально для этой цели. Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, поищите кредиты с плохой кредитной историей, которые обслуживают заемщиков с далеко не идеальной оценкой.

Чем ниже ваш кредитный рейтинг, тем выше может быть ваша процентная ставка. Если у вас плохая кредитная история, поищите кредиты с плохой кредитной историей, которые обслуживают заемщиков с далеко не идеальной оценкой. Подумайте, почему вы подаете заявку на личный кредит, и если вам будет лучше с кредитом, разработанным специально для этой цели.

Подумайте, почему вы подаете заявку на личный кредит, и если вам будет лучше с кредитом, разработанным специально для этой цели.