От НДФЛ не уйдешь – Газета Коммерсантъ № 134 (7335) от 27.07.2022

Минфин не забыл о гражданах, уехавших из РФ, но продолжающих работать на российские компании. Сейчас после полугода пребывания в другой стране такие работники теряют статус налогового резидента РФ и освобождаются от уплаты подоходного налога с получаемой зарплаты, поскольку она уже является доходом от источника вне РФ. Подготовленной поправкой к Налоговому кодексу (НК) Минфин намерен развернуть ситуацию и считать перечисляемые заграничным «удаленщикам» выплаты «доходом от российских источников». Это означает введение для них как для нерезидентов 30-процентного налога на доходы физических лиц.

У Минфина дошли руки до налогообложения заграничных дистанционных работников (на фото — глава ведомства Антон Силуанов)

Фото: Глеб Щелкунов, Коммерсантъ

У Минфина дошли руки до налогообложения заграничных дистанционных работников (на фото — глава ведомства Антон Силуанов)

Фото: Глеб Щелкунов, Коммерсантъ

Минфин подготовил законопроект о правке Налогового кодекса, вносящий в него множество точечных изменений, направленных, как поясняет ведомство, «на повышение эффективности налоговой системы». Самая резонансная новация — о том, что «выплачиваемые отечественными организациями-работодателями вознаграждения дистанционным работникам, находящимся за пределами страны, относятся к доходам от российских источников». На уточняющие вопросы “Ъ” в ведомстве во вторник не ответили. Из написанного следует, что в случае одобрения минфиновской инициативы работники, находящиеся за границей более полугода и при этом удаленно работающие на российские компании, вместо нынешнего освобождения от НДФЛ с получаемых из России зарплат должны будут платить налог по ставке 30%.

Самая резонансная новация — о том, что «выплачиваемые отечественными организациями-работодателями вознаграждения дистанционным работникам, находящимся за пределами страны, относятся к доходам от российских источников». На уточняющие вопросы “Ъ” в ведомстве во вторник не ответили. Из написанного следует, что в случае одобрения минфиновской инициативы работники, находящиеся за границей более полугода и при этом удаленно работающие на российские компании, вместо нынешнего освобождения от НДФЛ с получаемых из России зарплат должны будут платить налог по ставке 30%.

Это следует из действующей ст. 209 НК, которая устанавливает, что физические лица — налоговые резиденты (те, кто находится в России больше 183 дней) платят налог как от источников в РФ, так и от источников за ее пределами, нерезиденты же платят НДФЛ только от источников в РФ. Особенность здесь в том, что, хотя зарплату заграничному работнику платит, к примеру, московская компания, в налоговом смысле эти суммы относятся к источникам дохода из-за пределов РФ.

Таким образом, приравнивая сейчас выплаты отечественных компаний «удаленщикам» к доходам от российских источников, Минфин не без изящества накладывает на таких нерезидентов обязанность платить с них НДФЛ — сейчас, повторим, они от налога освобождены. Ставка НДФЛ, как известно, для нерезидентов повышенная — 30% вместо стандартных 13%.

Поясним, что официально «переместив» работника на заграничное рабочее место, работодатель сейчас перестает быть для него налоговым агентом (то есть уже не может удерживать НДФЛ), поскольку зарплата уехавшего уже становится доходом от источника вне России. Поэтому за первые полгода после отъезда, (пока налоговое резидентство РФ сохраняется) такой работник обязан самостоятельно уплатить налог, подав в ФНС по окончании года налоговую декларацию 3-НДФЛ.

Отметим, что действовавшее до сих пор освобождение уехавших нерезидентов от налога с российских доходов выглядело логичным, поскольку по общему правилу заработки живущих за границей облагаются местными налоговыми органами, когда они уже там становятся налоговыми резидентами. После принятия поправки Минфина возникают риски двойного налогообложения — в большинстве случаев они, впрочем, снимаются наличием у РФ двусторонних соглашений об избежании двойного налогообложения (СИДН) с другими странами. Их у России более 80, такие соглашения подписаны с основными государствами мира (офшоры в их число по понятным причинам не входят). Из крупных юрисдикций Россия, напомним, в прошлом году денонсировала СИДН с Нидерландами (после неуспешных переговоров о затребованном РФ повышении ставки налога на уходящие за рубеж дивиденды и проценты).

Другой помимо рисков двойного налогообложения связанный с поправкой момент — как именно налоговые органы смогут контролировать применение повышенной ставки к уехавшим за границу дистанционным работникам. Отметим, что в общем смысле часть ответственности за это лежит на работодателе — Минфин в своем письме 2021 года напоминает, что ст. 57 Трудового кодекса РФ обязывает указывать место работы в трудовом договоре, что влечет за собой особенности налогообложения. Однако, можно предположить, что такие допсоглашения к трудовому договору при отъезде сотрудника в российских реалиях заключаются далеко не всегда. Налоговики же располагают той информацией о резидентстве, которую им предоставляют налоговые агенты — работодатели.

По словам экспертов, налоговики в индивидуальных случаях могут запрашивать сведения у пограничной службы о пересечении границы заинтересовавшим их гражданином (например, если речь идет о крупном должнике перед бюджетом).

Но системы автоматизированного сбора данных об уехавших для определения их налогового резидентства нет.

Вадим Вислогузов

Филиал за рубежом: как платить налоги в России? | Статьи компании «РосКо»

Налоговые консультации Бухгалтерские услуги Бухгалтерские консультации Юридические услуги Юридические консультации

Еще перед регистрацией филиала за рубежом, российская компания должна четко знать: какие налоги она должна платить с зарубежного дохода и в какой стране. Какие налоги от деятельности зарубежного филиала подлежат уплате в российский бюджет?

Особенностью деятельности филиала является одновременное соблюдение правил российского налогового законодательства и местных законов в стране, в которой работает филиал.

Разберемся, как платятся НДФЛ с доходов работников филиала, НДС, налог на имущество и налог на прибыль.

Как платить НДФЛ с зарплаты работников зарубежного филиала?

Оплата НДФЛ с дохода в виде заработной платы имеет свои особенности. Для того чтобы определить в какой стране возникает обязанность уплачивать налог, нужно определить налоговый статус работника на момент выплаты дохода, а также источник получения дохода (ст.208 НК РФ).

Поскольку сотрудник выполняет работы за границей, то считается, что заработная плата получена от источников за пределами РФ. То есть такой доход расценивается как иностранный (пп.6 п.3 ст.208 НК РФ).

Для целей исчисления НДФЛ не имеет значения, что источник выплаты дохода – российская головная компания находится на территории РФ. Важно только то, где фактически выполняет свои трудовые обязанности работник.

КОНСУЛЬТАЦИЯ НАЛОГОВОГО ЮРИСТА

Теперь нужно определиться со статусом налогового резидента/нерезидента.

Если работник находится на территории России не менее чем 183 календарных дня в течение 12 следующих месяцев подряд, то он считается налоговым резидентом РФ (п.2 ст.207 НК РФ).

Это означает, что его доход облагается по ставке НДФЛ 13% или 15%(п.1 ст.224 НК РФ).

1 вариант. Работник – налоговый резидент РФ.

Многие российские компании допускают одну ошибку – при перечислении заработной платы работнику-налоговому резиденту РФ, они удерживают НДФЛ.

В данной ситуации российская головная компания не является налоговым агентом, поскольку доход получен не в России (письма Минфина РФ от 26.08.2019 г. №03-04-06/65459, от 06.12.2017 г. №03-04-06/80942).

Налоговый резидент РФ должен самостоятельно заплатить НДФЛ в российский бюджет, задекларировать сумму полученного дохода в декларации по форме 3-НДФЛ (пп.3 п.1 ст.228 НК РФ).

2 вариант. Работник – налоговый нерезидент РФ.

В этом случае вообще не будет объекта налогообложения дохода в России.

Работник платит налог с дохода, исходя из местного иностранного законодательства (ст.209 НК РФ).

Если у работника меняется в течение года статус, например, в конце года работник стал нерезидентом, то НДФЛ в России также не уплачивается.

Таким образом, в любом случае российская головная компания не признается налоговым агентом.

Как платить страховые взносы, начисленные на зарплату работников зарубежного филиала?

В части уплаты страховых взносов – правила другие, чем в НДФЛ. Возникновение объекта обложения страховыми взносами никак не связано со статусом работника.

Все дело в том, страховые взносы начисляются в пользу физических лиц, которые подлежат обязательному страхованию (пп.1 п.1 ст.420 НК РФ).

А к числу застрахованных лиц относятся физические лица, с которыми заключены трудовые договоры (п. 1 ст.7 Федерального закона от 15.12.2001 г. №167-ФЗ). Поэтому все работники – граждане РФ являются застрахованными и, соответственно, на выплаченную заработную плату начисляются страховые взносы во все фонды (письмо Минфина РФ от 09.06.2017 г. №03-04-06/36291).

1 ст.7 Федерального закона от 15.12.2001 г. №167-ФЗ). Поэтому все работники – граждане РФ являются застрахованными и, соответственно, на выплаченную заработную плату начисляются страховые взносы во все фонды (письмо Минфина РФ от 09.06.2017 г. №03-04-06/36291).

Начисленные страховые взносы уплачиваются в российский бюджет.

Как платить НДС?

По общему правилу НДС платит головная российская компания в федеральный бюджет. Поэтому и налоговая декларация сдается по месту нахождения головной российской организации (п.5 ст.174 НК РФ).

Для того чтобы разобраться: платить или не платить НДС, нужно понимать место реализации товаров, работ, услуг. Если местом реализации признается территория РФ, то налог подлежит оплате в российский бюджет. Исключением являются случаи, когда сама операция освобождается от налогообложения (ст.149 НК РФ).

Например, зарубежный филиал, открытый в Турции, реализует товары в Германию. В данной ситуации объекта налогообложения НДС в России не возникает.

В данной ситуации объекта налогообложения НДС в России не возникает.

КОНСУЛЬТАЦИЯ БУХГАЛТЕРА

Как платить налог на имущество с зарубежной недвижимости?

По российскому законодательству налогом на имущество облагается недвижимое имущество, учитываемое на балансе организации (п.1 ст.374 НК РФ). Для зарубежного имущества – исключений нет. Правила расчета налога по такому имуществу определены специально – как его среднегодовая стоимость (п.3 ст.375 НК РФ). Налог на имущество должен быть уплачен в российский бюджет (письмо Минфина РФ от 25.05.2016 г. №03-05-05-01/29886).

Однако это же имущество может облагаться по местным законам в стране нахождения.

Но данный факт не означает, что налог на имущество будет взиматься дважды: в России и в иностранном государстве.

Практически во всех соглашениях об избежании двойного налогообложения (по тексту -Соглашение) есть оговорка, устраняющая двойное налогообложение (письмо ФНС РФ от 10. 07.2020 г. №БС-4-21/11156@). Поэтому российская компания может зачесть фактически уплаченный за рубежом налог в счет уплаты российского налога (ст.386.1 НК РФ).

07.2020 г. №БС-4-21/11156@). Поэтому российская компания может зачесть фактически уплаченный за рубежом налог в счет уплаты российского налога (ст.386.1 НК РФ).

Как платить налог на прибыль?

Вкратце отметим, что доходы и расходы зарубежного филиала учитываются по правилам гл.25 НК РФ. При расчете налога, подлежащего уплате в российский бюджет, также учитываются нормы Соглашения.

Уплаченный за границей налог на доходы также можно зачесть в счет уплаты российского налога (ст.311 НК РФ).

Россия Аутсорсинг расчета заработной платы | Global PEO Payroll Services для России

Россия является крупнейшей страной в мире по площади и охватывает 11 часовых поясов. Он также имеет большое население, около 150 миллионов человек, что дает вам доступ к разнообразному кадровому резерву. Хотя у расширения в России есть много преимуществ, вам также необходимо учитывать проблемы. Вам придется изучить совершенно новый свод законов о труде, настроить платежную ведомость в России и нанять подходящих сотрудников.

Вместо того, чтобы отказываться от своих мечтаний о расширении, помните, что партнеры по глобализации могут воплотить их в жизнь. Мы можем выступать в качестве официального работодателя, беря на себя риск соблюдения требований и назначая вам заработную плату в России. Вам не придется создавать дочернюю компанию, когда вы работаете с нами, и мы позаботимся о том, чтобы вы оставались в соответствии с требованиями, пока вы сосредоточены на управлении своей компанией.

Правила налогообложения в России

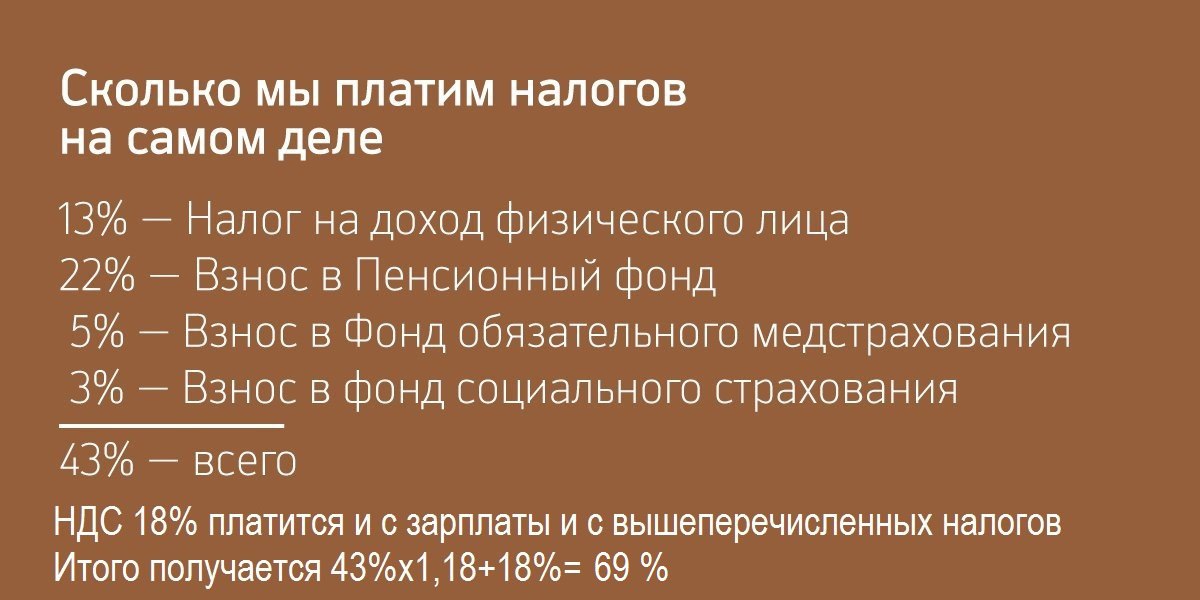

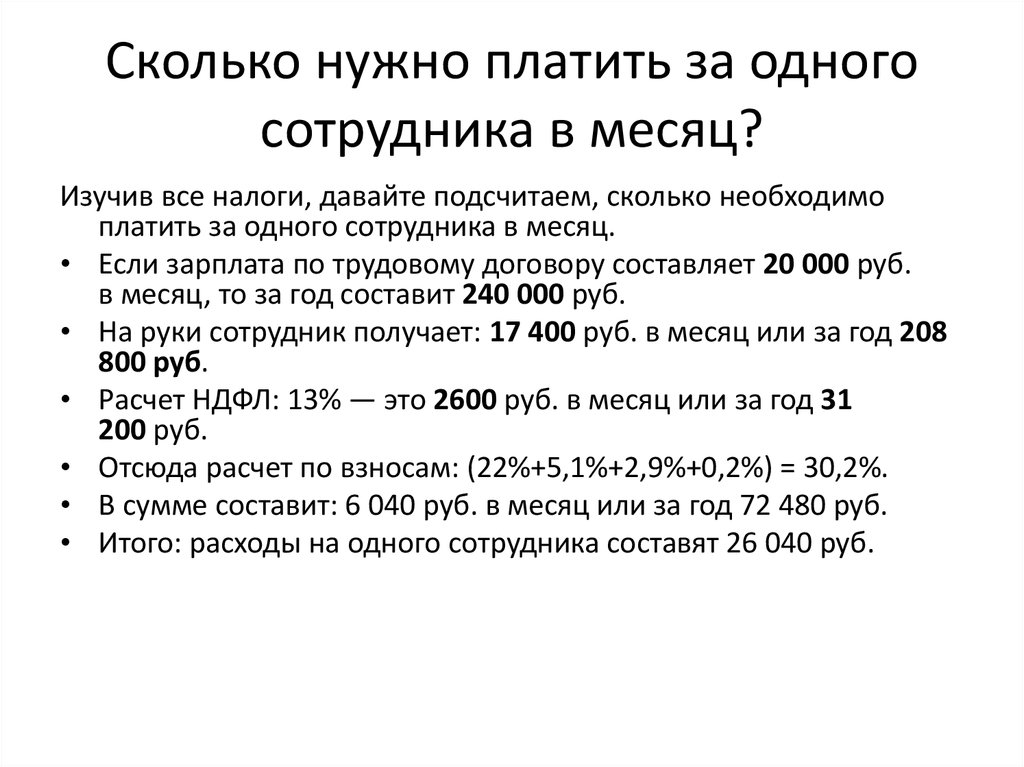

В России существует фонд социального страхования, в который входят пенсии по старости, пособия по инвалидности и пособия в связи с потерей кормильца. Работодатели должны отчислять 22% от заработной платы на социальное обеспечение, в то время как работники не должны платить в фонд. Ставки корпоративного налога в стране варьируются от 15,5 до 20%, за которые несут ответственность работодатели.

Вам также необходимо убедиться, что вы удерживаете подоходный налог своих сотрудников. С 1 января 2021 года в России введены прогрессивные налоговые ставки: ставка 13% на доход до 5 млн рублей и 15% на любой доход сверх этой суммы.

С 1 января 2021 года в России введены прогрессивные налоговые ставки: ставка 13% на доход до 5 млн рублей и 15% на любой доход сверх этой суммы.

Варианты расчета заработной платы в России для компаний

У вас есть четыре различных варианта расчета заработной платы в России, в том числе:

- Внутренний : Некоторые крупные дочерние компании могут захотеть использовать собственный внутренний расчет заработной платы, особенно если они планируют работать в России в течение длительного времени. . Однако с этим вариантом вам понадобится более крупный персонал отдела кадров, а также эксперт по соблюдению требований к трудоустройству в России.

- Удаленный : Материнские компании, у которых уже есть собственный фонд заработной платы, также могут использовать этот фонд заработной платы для дочерней компании. Однако у сотрудников вашей дочерней компании будут другие правила, которым вы должны следовать.

- Российская компания по расчету заработной платы : Работа с российской компанией по расчету заработной платы — это простой способ передать вашу заработную плату на аутсорсинг, но вы по-прежнему будете соответствовать всем вопросам, связанным с заработной платой.

- Аутсорсинг расчета заработной платы в России : Наконец, вы можете выбрать аутсорсинг расчета заработной платы в России через Globalization Partners. Мы — единственный вариант, который занимается настройкой вашей заработной платы и обеспечивает соответствие местным требованиям.

Как настроить расчет заработной платы в России

Вы не можете настроить платежную ведомость в России без предварительного создания дочерней компании. Процесс настройки дочерней компании может занять от пары недель до нескольких месяцев, замедляя ваше расширение и занимая значительную часть вашего времени. Партнеры по глобализации знают, что ваше время ценно, поэтому вам не придется объединяться, когда вы работаете с нами. Мы будем использовать нашу существующую дочернюю компанию для найма сотрудников, которые работают на вас, а затем добавим их в нашу платежную ведомость, чтобы вы не беспокоились.

Условия предоставления/увольнения

Полностью уволить работника в России практически невозможно, поэтому мы рекомендуем определить права и условия увольнения до создания платежной ведомости. Вы должны стремиться к мирному увольнению, если решите, что сотрудник не выполняет свои должностные обязанности. Сотрудники обычно получают выходное пособие в зависимости от стажа работы, занимаемой должности и других факторов.

Вы должны стремиться к мирному увольнению, если решите, что сотрудник не выполняет свои должностные обязанности. Сотрудники обычно получают выходное пособие в зависимости от стажа работы, занимаемой должности и других факторов.

Компания по расчету заработной платы в России

Партнеры по глобализации помогут сделать ваше расширение быстрым и легким. Свяжитесь с нами сегодня, чтобы узнать больше об аутсорсинге расчета заработной платы в России и других наших услугах.

Что глобальным компаниям нужно знать о платежной ведомости в России

УВЕДОМЛЕНИЕ:

Вступает в силу со вторника, 9 го августа 2022 года, CloudPay прекратил всю деятельность, связанную с выплатой заработной платы в России. Решение было основано на последнем руководстве по санкциям, выпущенном правительством Великобритании, и применяется ко всем организациям CloudPay по всему миру, независимо от того, заключают ли они контракты через CloudPay United Kingdom Ltd или иным образом. Поэтому мы больше не можем предоставлять услуги российским компаниям, даже через третьих лиц.

Поэтому мы больше не можем предоставлять услуги российским компаниям, даже через третьих лиц.

Россия занимает 11-е место в мире по величине экономики, поднимаясь до шестого места с учетом паритета покупательной способности. Ее население, составляющее около 145 миллионов человек, в значительной степени процветало после падения коммунизма три десятилетия назад, и Россия как страна пережила период относительной экономической стабильности.

Размер России — как экономический, так и физический — делает ее приоритетной целью для многих компаний, ищущих возможности для международного расширения. Однако в некотором смысле этот выбор остается спорным из-за неустойчивых политических отношений России с рядом других ведущих экономик.

Начало работы в России может быть затруднено из-за сложной паутины правил и положений, некоторые из которых являются пережитками времен Советского Союза, которые регулируют занятость, заработную плату и налоги. Тем не менее, это ни в коем случае не невозможно, и предлагаемые возможности делают все это стоящим для предприятий, которые понимают это правильно. В этом руководстве рассказывается об основах расчета заработной платы в России:

В этом руководстве рассказывается об основах расчета заработной платы в России:

SOFT_GATE

Начало работы

Наиболее распространенным способом создания в России нового международного бизнеса является создание компании с ограниченной ответственностью. Этот процесс относительно прост, включая:

- Регистрация в Торговом реестре и ФНС

- Открытие счета в российском банке (обязательно для оплаты труда сотрудников и соответствующих органов)

- Внести минимальный уставной капитал в размере не менее 10 000 рублей (примерно 100 фунтов стерлингов; 125 долларов США; 110 евро) на одного акционера, максимум до 50 акционеров

- Получить одобрение в качестве юридического лица

Этот процесс обычно занимает 4-6 недель, после чего необходимо пройти регистрацию в Пенсионном фонде, Фонде социального страхования и Статистическом фонде.

Вопросы трудоустройства

Испытательный срок, как правило, составляет не более трех месяцев для большинства сотрудников и шесть месяцев для руководителей. Для найма из-за рубежа российские работодатели должны быть зарегистрированы в Министерстве национальной и миграционной политики и Федеральной миграционной службе. Визы и разрешения на работу должны быть обеспечены для сотрудников, спонсироваться юридическим лицом, и их обычное время обработки составляет от четырех до шести недель. Эти требования не распространяются на сотрудников из большинства стран Содружества Независимых Государств (СНГ).

Для найма из-за рубежа российские работодатели должны быть зарегистрированы в Министерстве национальной и миграционной политики и Федеральной миграционной службе. Визы и разрешения на работу должны быть обеспечены для сотрудников, спонсироваться юридическим лицом, и их обычное время обработки составляет от четырех до шести недель. Эти требования не распространяются на сотрудников из большинства стран Содружества Независимых Государств (СНГ).

Правовая защита как российских, так и иностранных работников надежна, и, хотя трудовое законодательство регулярно меняется, поддержание его соблюдения посредством трудовых договоров, политики увольнения и инструкций по заработной плате важно, чтобы избежать штрафов и юридических споров. Например, все российские трудовые договоры должны заключаться на неограниченный срок, а срочные договоры допускаются только в ограниченном диапазоне конкретных обстоятельств.

Стандартная рабочая неделя в России составляет 40 часов в течение пяти дней. Сверхурочная работа ограничена максимум 120 часами в год и оплачивается в размере 150% от почасовой ставки за первые два часа, отработанные в любой день, и 200% за любое время сверх этого.

Сверхурочная работа ограничена максимум 120 часами в год и оплачивается в размере 150% от почасовой ставки за первые два часа, отработанные в любой день, и 200% за любое время сверх этого.

Компенсация и выходное пособие

Федеральная минимальная заработная плата, установленная правительством России, является низкой и в настоящее время составляет 12 130 рублей в месяц (около 120 фунтов стерлингов; 155 долларов США; 130 евро). Однако ряд местных органов власти устанавливают собственные ставки, которые значительно выше. По состоянию на 2020 год минимальная заработная плата в Москве составляет 18 781 рубль в месяц (примерно 180 фунтов стерлингов; 240 долларов США; 205 евро), а в петербургском эквиваленте — 17 000 рублей в месяц (примерно 165 фунтов стерлингов; 215 долларов США; 185 евро). Платежи должны производиться не реже одного раза в полмесяца.

Только при наличии особых оснований, указанных в статье 81 Трудового кодекса, работодатель может расторгнуть трудовой договор. В августе 2020 года вступило в силу новое законодательство о выходных пособиях, в соответствии с которым уволенные работники имеют право на второй месяц выходного пособия, если им не удалось найти новую работу, и на третий месяц выходного пособия по согласованию со службой занятости. Тем не менее, российские работодатели обычно избегают потенциальных нарушений трудового законодательства, договариваясь о сумме компенсации, обычно от двух-трех месячных окладов для штатных сотрудников и до шести месяцев для руководителей высшего звена.

В августе 2020 года вступило в силу новое законодательство о выходных пособиях, в соответствии с которым уволенные работники имеют право на второй месяц выходного пособия, если им не удалось найти новую работу, и на третий месяц выходного пособия по согласованию со службой занятости. Тем не менее, российские работодатели обычно избегают потенциальных нарушений трудового законодательства, договариваясь о сумме компенсации, обычно от двух-трех месячных окладов для штатных сотрудников и до шести месяцев для руководителей высшего звена.

Вопросы налогообложения и социального обеспечения

В России страховые взносы работодателей, пенсии, медицинское обслуживание и налог на доходы физических лиц управляются через фонды с несмежными законами, что еще больше усложняет вопросы начисления заработной платы и соблюдения налогового законодательства.

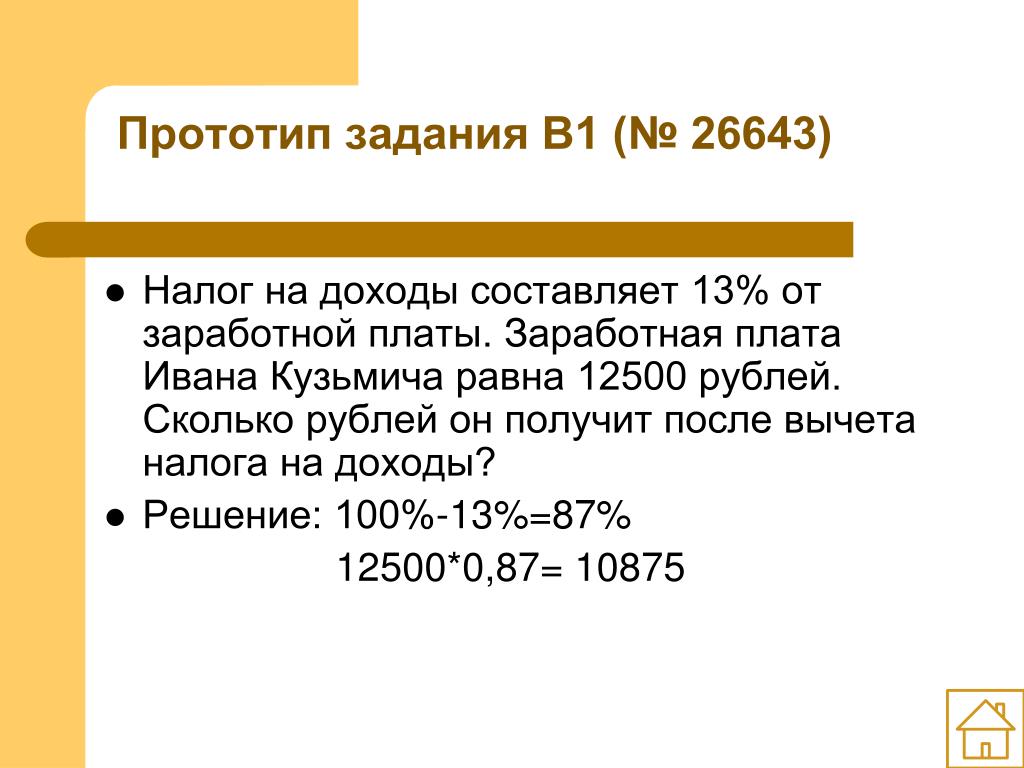

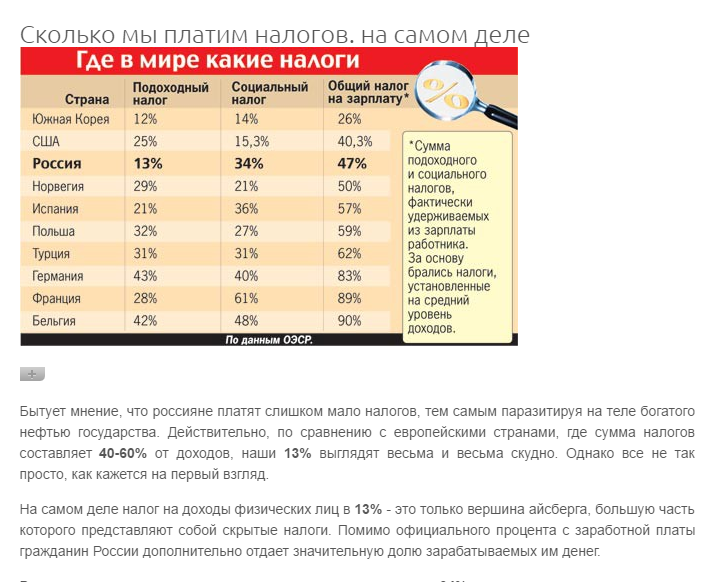

Подоходный налог удерживается работодателем по фиксированной ставке 13%. Нерезиденты облагаются налогом по ставке 30% на весь свой доход, полученный в России, но могут пройти тест на резидентство, чтобы претендовать на стандартную ставку резидента, после того, как они проживут в России в течение шести месяцев. Существует ряд исключений, когда определенные доходы не облагаются подоходным налогом, например выплаты по беременности и родам и социальному обеспечению, а также страховые и пенсионные взносы. Коммерческие расходы также не облагаются налогом, но правила оформления подтверждающих документов настолько подробны и громоздки, что некоторые компании предпочитают платить налоги, а не оформлять документы. Ставка корпоративного налога составляет 20%.

Существует ряд исключений, когда определенные доходы не облагаются подоходным налогом, например выплаты по беременности и родам и социальному обеспечению, а также страховые и пенсионные взносы. Коммерческие расходы также не облагаются налогом, но правила оформления подтверждающих документов настолько подробны и громоздки, что некоторые компании предпочитают платить налоги, а не оформлять документы. Ставка корпоративного налога составляет 20%.

Работники не обязаны делать взносы на социальное обеспечение из собственного заработка; работодатели вносят взносы в размере около 30% от заработной платы работников, покрывая пенсии, социальное страхование и медицинское страхование.

Отпуска и отпуска

После шести месяцев работы сотрудники в России имеют право на 28 календарных дней отпуска каждый год, половина из которых должна быть использована в течение одного двухнедельного периода. Любые сотрудники, которые имеют более стандартных 28 дней отпуска в рамках своих трудовых договоров, имеют право на денежную компенсацию за любое неиспользованное дополнительное время отпуска. Рабочим также платят за все государственные праздники, включая новогодние и рождественские праздники, которые обычно занимают всю первую неделю января.

Рабочим также платят за все государственные праздники, включая новогодние и рождественские праздники, которые обычно занимают всю первую неделю января.

Оплачиваемый отпуск по беременности и родам составляет 20 недель, по десять недель после родов. Этот срок может быть увеличен еще на 54 дня в случае осложнений или многоплодных родов. В России законодательно не предусмотрен отпуск по уходу за ребенком. Оплата отпуска по болезни варьируется в зависимости от сложного ряда факторов, но всегда составляет не менее 60% от заработной платы.

Вкратце

Соблюдение правил трудового законодательства в России может оказаться непростой задачей, поскольку правила сложны и часто меняются. Это может стать серьезной нагрузкой для административного персонала в то время, когда у них достаточно работы, чтобы помочь наладить деятельность компании в России. Вот почему глобальный поставщик услуг по управлению заработной платой может стать огромным преимуществом в понимании всех правил и обеспечении беспрепятственного соблюдения с самого начала.