Список калькуляторов для различных полезных расчетов

В данном разделе дан список ссылок на различные калькуляторы и минипрограммы, разработанные нами. Надеемся, Вы найдете их удобными и полезными. Пожалуйста, присылайте нам любые идеи по поводу новых калькуляторов, которые были бы полезны или сообщения про ошибки в старых.

Часть калькуляторов вошла в наше приложение Бизнес Калькулятор для мобильных устройств. В приложении больше разнообразных алгоритмов и оно постоянно развивается. Вы можете его загрузить по ссылкам ниже.

| Этот и другие калькуляторы в нашем приложении Бизнес Калькулятор для мобильных устройств можно скачать по ссылкам ниже. | |

| Название | Краткое описание | Перейти |

|---|---|---|

Калькулятор НДС. |

Калькулятор позволяет рассчитать сумму с НДС, без НДС и сумму налога. Вы можете ввести любую из этих трех сумм, остальные две будут посчитаны. В случае необходимости, можно изменить ставку налога. | |

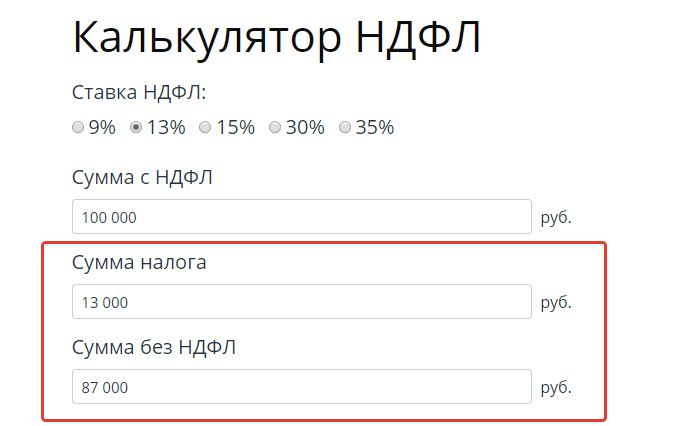

| Расчет налога на доходы физических лиц. С учетом изменений 2021 года |

Калькулятор позволяет рассчитать налог на доходы физических лиц (НДФЛ) по разным ставкам. Расчет возможен в двух вариантах.

Какой налог надо будет уплатить государству и какая сумма останется физическому лицу или расчет налога для заданной суммы выплаты физическому лицу.

Калькулятор может быть использован для расчета НДФЛ с любых выплат физическому лицу, в том числе:

зарплаты или иных доходов, облагаемых по ставке 13%, дивидендов (13%) , выплата дохода нерезиденту (30%). Возможна установка произвольной ставки налога.

|

|

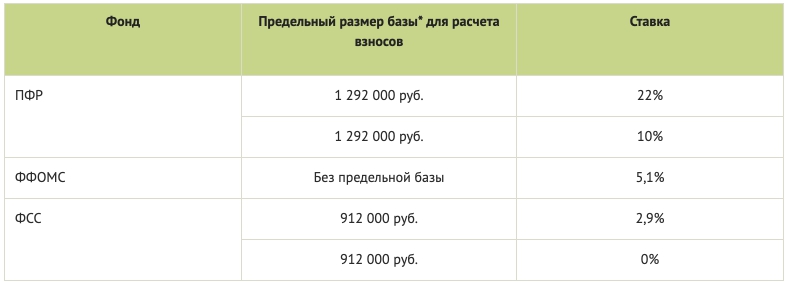

| Расчет страховых взносов с зарплаты С учетом изменений 2021 года |

Данный калькулятор может быть полезен для быстрого расчета страховых взносов с зарплаты сотрудника ( без учета НДФЛ), которые заплатит компания в зависимости применяемых ставок. Калькулятор позволяет посчитать и увидеть размеры уплачиваемых взносов, в зависимости от зарплаты сотрудника и месяца, когда его приняли на работу. | |

| Выбор системы налогообложения С учетом изменений 2020 года |

Данный калькулятор позволяет оценить, какая система налогообложения выгоднее при заданных параметрах бизнеса.

Может использоваться как при организации бизнеса, так и для существующего бизнеса, для быстрой оценки оптимальности

выбранной системы налогообложения и выигрыша от перехода на другую. |

|

| Выбор оптимальной системы налогообложения ( таблица в Excel) (2010 год) | Некоторым пользователям удобнее пользоваться для выбора оптимальной системы налогообложения нового бизнеса таблицей в Excel. | |

| Расчет эффективности покупки (2011 год) | Часто, одну и ту же вещь ( или услугу ) можно купить как за счет физического лица, так и за счет компании.

Естественно при ряде условий. Данный калькулятор позволяет оценить, существует ли экономическая выгода от

переноса данного расхода с физического лица на юридическое. Может быть полезен как для владельцев бизнеса,

так и для управляющих бизнесом, для расчета схем мотивации персонала. Ведь часто бывает выгоднее предоставить

какую то вещь/услугу сотруднику за счет компании, чем повышать ему зарплату. |

|

| Расчет мини бизнес плана | Небольшая таблица в Excel, которая поможет начинающим предпринимателям рассчитать планируемые финансовые показатели бизнеса, размер требуемого финансирования со стороны учредителей или акционеров. Прогнозируемый срок выхода проекта в операционную прибыль. |

Калькулятор зарплаты, нетто и брутто

- Начало

- Финансы

- Брутто и нетто зарплата

Этот калькулятор дает возможность узнать нетто зарплату в Латвии указав брутто зарплату и наоборот.

Год расчета

2021 2022 2023

Направление Брутто > Нетто ЗарплатаНетто > Брутто Зарплата

Вид оплаты ежемесячная зарплатачасовая ставка

М. зарплата, EUR

зарплата, EUR

Ставка, EUR

Количество часов в месяц

Работаете на микропредприятии?

Налоговая книжка у работодателя

Количество иждивенцев

Необлагаемый минимум, EUR

Пенсия нетпенсия по выслуге лет или специальнаядостигнут пенсионный возраст

Инвалидность нет1-ая или 2-ая группа3-я группа

Политически репрессированное лицо или участник НС

После 01.07.2021

Налог 23% по заявке с налоговой книжкой

Результат расчетов

| Нетто зарплата (на руки) | 716.00 EUR | |

| Социальный налог | 10.5% | 105.00 EUR |

| Подоходный налог с населения | 20% | 179.00 EUR |

| Социальный налог, часть работодателя | 23. 59% 59% | |

| Пошлина риска предпринимательской деятельности | 0.36 EUR | |

| Всего расходы работодателя | 1236.26 EUR | |

Дифференцированный необлагаемый минимум

В поле «Необлагаемый минимум» указано «0», потому что теперь это не фиксированное число, вы сами должны указать этот минимум в соответствии с данными СГД или прогнозируемый минимум налогоплательщика.

Максимальный годовой необлагаемый минимум составляет:

- В 2023 году €6000;

- В 2022 году €5100:

- 01/01-30/06 — €2100,

- 01/07-31/12 — €3000;

- В 2020/2021 годах €3600.

Необлагаемый минимум составляет €0:

- В 2021-2023 годах — если годовой налогооблагаемый доход составляет более €21600, например, заработная плата составляет €1801.

Прогрессивная ставка ежемесячного подоходного налога

Ставка 20% на ежемесячный доход до €1667.

Ставка 23% на часть ежемесячного дохода после €1667.

Прогрессивная ставка годового подоходного налога

Ставка 20% на годовой доход до €20004.

В 2022/2023 годах ставка 23% на часть годового дохода свыше €20004 и до €78100.

В 2021 году ставка 23% на часть годового дохода свыше €20004 и до €62800.

В 2022/2023 годах ставка 31% на часть годового дохода свыше €78100 при подаче годовой декларации.

В 2021 году ставка 31% на часть годового дохода свыше €62800 при подаче годовой декларации.

Минимальная зарплата

Минимальная заработная плата в пределах нормального рабочего времени:

- В 2023 году составляет €620.

- В 2021/2022 годах составляет €500,

Размер минимальной зарплаты определен в

Правилах кабинета министров № 656.

В 2023 году минимальный обязательный взносот дохода составляет €1860 в квартал.

С 1 июля 2021 года должен рассчитываться минимальный обязательный взнос от дохода в размере €1500 в квартал.

Спасибо всем, кто помогает улучшать этот калькулятор заработной платы!

Включить архив

Бесплатный калькулятор заработной платы в Калифорнии | Налоговые ставки штата Калифорния на 2023 г.

Обновлено: 10 января 2023 г.

По данным Ассоциации малого бизнеса, 99,2% предприятий в Калифорнии классифицируются как «малые предприятия». Независимо от того, управляете ли вы киоском с мороженым на променаде или крошечным стартапом, который однажды изменит мир, у всех владельцев малого бизнеса в Калифорнии есть одна общая черта: налоги на заработную плату. Выяснение того, как платить сотрудникам, может быть огромной проблемой, но наш калькулятор заработной платы упрощает этот процесс, поэтому вы можете уделять больше времени тому, чтобы сделать свой малый бизнес максимально эффективным.

Воспользуйтесь нашим калькулятором заработной платы для штата Калифорния

Чтобы рассчитать удерживаемый налог с заработной платы штата Калифорния и федеральные налоги с заработной платы, просто введите заработную плату и надбавки W-4 для каждого сотрудника ниже. Наш калькулятор рассчитает валовую заработную плату, вычитает отчисления и рассчитает чистую заработную плату, которая вам понадобится для выписки зарплатных чеков ваших сотрудников.

См. налоговые ставки штата Калифорния

Если какая-либо из этих терминов сбивает с толку, не корите себя. Расчет налогов на заработную плату — это одна из последних вещей, о которых многие работодатели хотят думать, особенно в таком штате, как Калифорния, где нужно разобраться с многочисленными налогами штата. Если это поможет, у нас также есть руководства, которые помогут владельцам малого бизнеса узнать больше о процессе начисления заработной платы.

Федеральные налоги на заработную плату

Вы можете использовать наш Калифорнийский калькулятор заработной платы, чтобы рассчитать федеральные удержания ваших сотрудников, а также любые дополнительные налоги, которые вы несете ответственность как работодатель.

Вот краткий обзор того, что вам нужно знать при расчете федеральных налогов на заработную плату. Если вы хотите подробно изучить каждый расчет, ознакомьтесь с нашим пошаговым руководством.

- Рассчитать брутто-зарплату:

- Для всех ваших почасовых сотрудников умножьте количество отработанных часов на их ставку заработной платы (и не забудьте платить более высокую ставку за сверхурочные часы).

- Для всех ваших наемных работников: разделите годовой оклад каждого сотрудника на количество периодов оплаты в вашем бизнесе.

- Расчет любых доналоговых вычетов:

- Если ваши сотрудники вносят взносы на счета 401(k), FSA или любые другие счета до налогообложения, вычтите эту сумму из их валовой заработной платы до применения налогов на заработную плату.

- Вычет (и сопоставление) налогов FICA:

- Налог на социальное обеспечение: Удерживать 6,2% от налогооблагаемой заработной платы каждого работника до тех пор, пока его общий заработок не достигнет 160 200 долларов США за год.

- Налог на Medicare: Удерживать 1,45% от налогооблагаемой заработной платы каждого работника до тех пор, пока его общий заработок не достигнет 200 000 долларов США за год. Вы, как работодатель, также должны будете уплатить этот налог. Однако для доходов выше 200 000 долларов сотрудники должны платить так называемый дополнительный налог Medicare в размере 0,9.%, а также 1,45%. Только работник несет ответственность за уплату дополнительного налога Medicare.

- Налог на социальное обеспечение: Удерживать 6,2% от налогооблагаемой заработной платы каждого работника до тех пор, пока его общий заработок не достигнет 160 200 долларов США за год.

- Оплата налога на пособие по безработице FUTA:

- Вам нужно будет заплатить 6% от первых 7000 долларов налогооблагаемого дохода за каждого работника в год. Если вы платите налоги штата по безработице, вы имеете право на налоговый кредит в размере до 5,4%, что делает вашу налоговую ставку FUTA фактически равной 0,6%. Налог FUTA является исключительной ответственностью работодателя. Ваши сотрудники не несут ответственности за уплату этого налога.

- Вам нужно будет заплатить 6% от первых 7000 долларов налогооблагаемого дохода за каждого работника в год. Если вы платите налоги штата по безработице, вы имеете право на налоговый кредит в размере до 5,4%, что делает вашу налоговую ставку FUTA фактически равной 0,6%. Налог FUTA является исключительной ответственностью работодателя. Ваши сотрудники не несут ответственности за уплату этого налога.

- Вычесть федеральный подоходный налог:

- Федеральный подоходный налог колеблется от 0% до 37%. Дополнительную информацию об удержании можно найти в публикации IRS 15-T.

- Вычесть любые вычеты после уплаты налогов:

- Ваши сотрудники могут нести ответственность за вычеты после уплаты налогов, такие как наложение ареста на заработную плату по решению суда, алименты и т. д. Если это так, вам нужно будет удержать эти вычеты из их зарплаты.

После того, как вы рассчитали все свои удержания, вам нужно будет заполнить ряд квартальных и годовых налоговых деклараций. Но прежде чем выписывать свои зарплатные чеки, вам также необходимо рассчитать и удержать налоги штата Калифорния.

Налоги штата Калифорния (Калифорния) на заработную плату

Теперь, когда мы закончили с федеральными подоходными налогами, давайте займемся налогами штата Калифорния. Штат Калифорния выигрывает за самый высокий верхний предельный подоходный налог в стране. Это прогрессивный подоходный налог, то есть чем больше денег зарабатывают ваши сотрудники, тем выше подоходный налог. Следующий график дает представление о различных налоговых ставках для лиц, подающих отдельные документы.

Штат Калифорния выигрывает за самый высокий верхний предельный подоходный налог в стране. Это прогрессивный подоходный налог, то есть чем больше денег зарабатывают ваши сотрудники, тем выше подоходный налог. Следующий график дает представление о различных налоговых ставках для лиц, подающих отдельные документы.

| Налогооблагаемый доход штата Калифорния | Ставка |

| $0+ | 1,00% |

| $8,015+ | 2,00% |

| $19 001+ | 4,00% |

| $29 989+ | 6,00% |

| $41 629+ | 8,00% |

| $52 612+ | 9,30% |

| $268 750+ | 10,30% |

| $322 499+ | 11,30% |

| $537 498+ | 12,30% |

| $1 000 000+ | 13,30% |

Дополнительную информацию можно найти на веб-сайте Калифорнийского налогового совета по франчайзингу.

В Golden State есть четыре (4) государственных налога на заработную плату, которыми управляет Департамент развития занятости (EDD): 1) страхование по безработице, 2) налог на обучение, 3) государственный налог на инвалидность и 4) подоходный налог с населения. Вы несете ответственность за уплату половины этих налогов, а другая половина должна удерживаться из зарплаты каждого работника. Подробности и цены можно найти на сайте EDD.

- За что вы платите:

- Страхование по безработице (UI) выдается Министерством труда США. UI обеспечивает временные выплаты безработным в зависимости от их собственных возможностей. Работодатели платят до 6,2% на первые 7000 долларов заработной платы, выплаченные каждому сотруднику в календарном году. Новые работодатели платят 3,4% в течение первых двух-трех лет. Каждый декабрь вы будете уведомлены о новом тарифе.

- Налог на обучение при трудоустройстве (ETT) , также известный как финансирование обучения.

Вы несете ответственность за выплату 0,1% от первых 7000 долларов заработной платы на одного работника в год. Это относительно дешево, максимум 7 долларов на сотрудника в год.

Вы несете ответственность за выплату 0,1% от первых 7000 долларов заработной платы на одного работника в год. Это относительно дешево, максимум 7 долларов на сотрудника в год.

- Что утаивается от сотрудников:

- Государственный налог на нетрудоспособность обеспечивает временное финансирование нетрудоспособности, не связанной с работой, а также оплачиваемый отпуск по семейным обстоятельствам для тех, кто ухаживает за больным членом семьи или поддерживает связь с их новорожденным ребенком. На 2023 год ставка составляет 0,9.% годового дохода до 153 164 долларов США, что составляет максимум 1 378,48 долларов США на одного работника.

- Подоходный налог с физических лиц (PIT) , который взимается с жителей Калифорнии, а также с доходов, которые нерезиденты получают в Калифорнии. Индивидуальный подоходный налог рассчитывается на основе данных о пособиях, подаваемых каждым сотрудником в форме W-4 или DE 4, и максимального налога не существует.

Вы можете зарегистрироваться и платить налоги онлайн через свою учетную запись EDD здесь.

Теперь выпишите эти зарплаты!

Чувствуете волну облегчения? Вы отметили «налоги на заработную плату» в своем списке дел, чтобы перейти к более важным вещам. Как только будет рассчитана чистая заработная плата каждого сотрудника (с учетом вычетов и удержаний), вы будете в безопасности. Все, о чем вам нужно беспокоиться, — это своевременно получать зарплату своим сотрудникам, а также откладывать все, что вы должны в виде налогов FICA и UI. Эти цифры могут быстро складываться!

Вы можете оплатить федеральные налоги онлайн в IRS здесь. Кроме того, вот все, что вам нужно знать о федеральных налоговых декларациях.

Дополнительные ресурсы штата Калифорния по налогам на заработную плату:

Наш калькулятор поможет вам, но, конечно, вы никогда не узнаете достаточно, особенно когда речь идет о налогах на заработную плату. Вот некоторые дополнительные ресурсы и контактная информация, которые помогут вам вести расчет заработной платы в Калифорнии:

Вот некоторые дополнительные ресурсы и контактная информация, которые помогут вам вести расчет заработной платы в Калифорнии:

Департамент занятости штата Калифорния (EDD): (866) 333-4606 | Электронные услуги для бизнеса | Зарегистрируйтесь онлайн

Департамент по налогам на франшизы (помощь по налогу на заработную плату): (800) 852-5711

Быть работодателем в Калифорнии не всегда легко. Если вы хотите снять часть административного бремени со своих плеч, есть ряд потрясающих компаний-разработчиков программного обеспечения для расчета заработной платы, которые могут сделать всю тяжелую работу за вас.

Эти тарифы основаны на местном законодательстве и могут измениться в любое время. Всегда консультируйтесь со специалистом по налогам, если вы не уверены в своих обязательствах.

Бесплатный калькулятор заработной платы в Грузии | Налоговые ставки штата Джорджия на 2023 год

Обновлено: 10 января 2023 г.

По данным Georgia.org, 99,8% предприятий в Грузии относятся к малому бизнесу. Вы не будете одиноки, если думаете, что налоги на заработную плату не такие сочные, как персик Джорджии. К счастью, наш калькулятор заработной платы в Джорджии избавляет от лишних хлопот, связанных с расчетом заработной платы, поэтому ваши административные обязанности не будут такими скучными.

Воспользуйтесь нашим калькулятором заработной платы в Грузии

Все, что вам нужно сделать, это ввести заработную плату и информацию W-4 для каждого сотрудника, и наш калькулятор рассчитает валовую заработную плату ваших сотрудников, чистую заработную плату и отчисления для Грузии и федеральные налоги:

См. налоговые ставки штата Джорджия

Федеральные налоги на заработную плату

Вот краткое изложение того, что вам нужно знать при расчете федеральных налогов на заработную плату. Если вы хотите увидеть подробное изложение, перейдите к нашему пошаговому руководству для получения дополнительной информации.

- Рассчитать брутто-зарплату:

- Для всех ваших почасовых сотрудников умножьте количество отработанных часов на ставку заработной платы. Не забудьте увеличить ставку за любые сверхурочные часы.

- Для всех ваших наемных работников разделите годовой оклад каждого сотрудника на количество периодов оплаты, которые у вас есть.

- Расчет любых удержаний до уплаты налогов: Если ваши сотрудники вносят взносы в HSA, 401(k) или другие удержания до уплаты налогов, вычтите соответствующую сумму из их валовой заработной платы до расчета налогов с заработной платы.

- Вычет федеральных подоходных налогов: Федеральные налоги могут составлять от 0% до 37% налогооблагаемой прибыли. Дополнительную информацию об удержании налогов можно найти на веб-сайте IRS.

- Вычесть и сопоставить любые налоги FICA :

- Налог на социальное обеспечение , который составляет 6,2% от налогооблагаемой заработной платы каждого работника до тех пор, пока он не достигнет 160 200 долларов США в год.

Работодатели также должны платить соответствующий налог в размере 6,2% до предела заработной платы.

Работодатели также должны платить соответствующий налог в размере 6,2% до предела заработной платы. - Налог Medicare , который составляет 1,45% от налогооблагаемой заработной платы каждого сотрудника до 200 000 долларов США в год. Для любой заработной платы выше 200 000 долларов США взимается дополнительный налог Medicare в размере 0,9%, в результате чего ставка составляет 2,35%. Работодатели должны платить соответствующие 1,45% налога Medicare, но только работник несет ответственность за уплату 0,9% налога.% Дополнительный налог Medicare.

- Налог на социальное обеспечение , который составляет 6,2% от налогооблагаемой заработной платы каждого работника до тех пор, пока он не достигнет 160 200 долларов США в год.

- Рассчитайте FUTA Налог на пособие по безработице , который составляет 6% от первых 7000 долларов налогооблагаемого дохода каждого работника. Обратите внимание, что если вы своевременно и в полном объеме платите налоги штата по безработице, вы имеете право на получение налогового кредита в размере до 5,4%, в результате чего ваша эффективная налоговая ставка FUTA составляет 0,6%. Только работодатели несут ответственность за уплату налога FUTA, а не работники.

- Вычтите посленалоговые вычеты , которые могут быть чем угодно, от взыскания заработной платы по решению суда до алиментов.

Налоги на заработную плату в Грузии в 2023 году

Благодаря шести различным налоговым категориям начисление заработной платы в Грузии является особенно прогрессивным, а это означает, что чем больше ваши сотрудники зарабатывают, тем больше они должны платить. Ставки варьируются от 1% до 5,75%.

Хотя это определенно можно отметить как «сложное», с остальными налогами на заработную плату в Джорджии несложно. Неважно, живете ли вы в Саванне, Буфорде или Атланте, потому что ни один город не взимает местный подоходный налог.

Страхование по безработице в Грузии

В Грузии нет государственного страхования по инвалидности, но есть страхование по безработице. При базовой заработной плате в размере 9500 долларов в 2023 году страхование по безработице покрывает безработных не по их вине. Ставки варьируются от 0,04% до 8,1%.

Ставки варьируются от 0,04% до 8,1%.

Если вы новый работодатель, используйте стандартную ставку 2,7%.

Проверьте Пожалуйста!

Вы почти пересекли финишную черту. Достигли места назначения. Заметил свет в конце туннеля. Что бы ни работало для вас, вы почти у цели. Все, что вам нужно сделать после расчета чистой заработной платы вашего сотрудника, — это вырезать эти чеки. Просто убедитесь, что вы откладываете сумму, которую ваша компания должна заплатить, чтобы избежать каких-либо налоговых фиаско FICA и UI.

Для подачи федеральных налоговых деклараций необходимо заполнить формы 940 (ежегодно) и 941 (ежеквартально), но депозиты можно вносить на постоянной основе через платежную систему EFTPS. Подробнее о сроках подачи налоговой отчетности можно узнать здесь.

Ресурсы по налогам на заработную плату в Джорджии:

Если вы хотите узнать больше о налогах на заработную плату в Грузии, вот несколько полезных ссылок.

Вы несете ответственность за выплату 0,1% от первых 7000 долларов заработной платы на одного работника в год. Это относительно дешево, максимум 7 долларов на сотрудника в год.

Вы несете ответственность за выплату 0,1% от первых 7000 долларов заработной платы на одного работника в год. Это относительно дешево, максимум 7 долларов на сотрудника в год.

Работодатели также должны платить соответствующий налог в размере 6,2% до предела заработной платы.

Работодатели также должны платить соответствующий налог в размере 6,2% до предела заработной платы.