Федеральные, региональные и местные налоги в 2022-2023 годах

Федеральные налоги, а также региональные и местные налоги и сборы перечислены в Налоговом кодексе РФ. Классификацию налогов — федеральных, региональных и местных — с указанием номера регулирующей их нормы мы рассмотрим в данной статье.

Федеральные налоги и сборы

В соответствии со ст. 12 НК РФ федеральные налоги и сборы представляют собой такие обязательные платежи, перечисление которых должно осуществляться повсеместно на территории РФ. При этом действие норм по федеральным налогам регулирует только НК РФ, который вводит и отменяет как сами налоги, так и отдельные положения по тому или иному федеральному налогу.

Суммы федеральных налогов поступают в одноименный бюджет РФ.

О порядке применения КБК по различным налогам вам расскажут материалы этой рубрики.

А порядок действий при совершении ошибки в КБК подробно рассмотрен экспертами КонсультантПлюс. Получите бесплатный доступ к системе и переходите в Готовое решение.

Получите бесплатный доступ к системе и переходите в Готовое решение.

ВАЖНО! С 01.01.2023 меняется порядок уплаты налогов в связи с введением единого налогового платежа. Подробнее об этом мы рассказывали в статье.

Региональные налоги

Региональные налоги, к которым относятся транспортный налог, налоги на игорный бизнес и имущество организаций, могут регулироваться как НК РФ, так и законами, которые издаются властями регионов страны, в отличие от федеральных налогов. Законы субъектов определяют значение ставок, а также наличие тех или иных льгот.

Так, например, гл. 28 НК РФ, устанавливая ставки по транспортному налогу в п. 1 ст. 361 НК РФ, в п. 2 ст. 362 НК РФ указывает, что их значение может меняться субъектами в большую или меньшую сторону в 10 раз. А в законе города Москвы «О транспортном налоге» от 09.07.2008 № 33 уже закреплены окончательные требования по исчислению налога, в частности ставки, используемые для расчета транспортного налога.

Оплата по такому виду налогов поступает в бюджеты субъектов РФ.

ВАЖНО! Несмотря на то, что налог на прибыль относится к группе федеральных налогов, платежи по нему поступают в 2 бюджета: федеральный и региональный (3 и 17% соответственно).

Местные налоги и сборы

Действие местных налогов регулируется НК РФ и нормативными актами, составленными на уровне муниципального образования. К таким налогам относятся земельный налог и налог на имущество физлиц. А с 2015 года в состав этой группы введен торговый сбор (закон от 29.11.2014 № 382-ФЗ).

О порядке и сроках уплаты торгового сбора читайте в материалах рубрики «Торговый сбор».

Обратите внимание! С 2021 года сроки уплаты транспортного и земельного налога стали едины, т.к. регламентированы на федеральном уровне. Местными и региональными властями они больше не утверждаются.

Средства, направляемые на оплату налогов, поступают в местные бюджеты.

Чем отличается налог от сбора

Отличия налога от сбора заключается в следующем:

- Сбор взимается в связи с желанием плательщика обладать определенным правом (лицензией или разрешением).

Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли.

Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли. - Сборы носят разовый характер, а налоги уплачиваются периодически.

- Целью взимания сбора является компенсация дополнительных расходов бюджета, связанных с оказанием конкретному плательщику конкретных публично-правовых услуг.

Налоги и специальные режимы

Помимо рассмотренных ранее групп налогов НК РФ выделяет так называемые спецрежимы, применение которых освобождает от уплаты налога на прибыль, НДФЛ (для ИП), НДС, налога на имущество организаций и физлиц, но вводит обязанность уплаты единого налога.

Выбрать оптимальный налоговый режим вам помогут рекомендации экспертов КонсультантПлюс. Посмотреть их можно, бесплатно получив пробный доступ к системе.

Выделяют следующие режимы:

- УСН;

Об особенностях исчисления и уплаты этого налога читайте в рубрике «УСН».

- АУСН — новый спецрежим, введен с 01.

07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций;

07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций;

Как работать на новом режиме налогообложения, мы рассказывали в статье.

В чем отличие АУСН от обычной УСН? Эксперты КонсультантПлюс подробно разобрали плюсы и минусы налогового новшества. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

- режим для сельскохозяйственных производителей;

Материалы по исчислению, уплате и представлению отчетности на этом режиме смотрите в рубрике «ЕСХН».

- соглашение о разделе продукции;

- патентная система.

С нюансами патентной системы налогообложения можно ознакомиться в рубрике «ПСН».

Рассмотрим виды налогов и сборов в РФ.

Перечень федеральных, региональных и местных налогов в 2022-2023 годах (таблица)

|

Вид налога |

Налог |

Налогопла-тельщики |

Объект |

Ставки |

|

Федеральные налоги |

НДС Разобраться со сложными вопросами, возникающими при исчислении, уплате и формировании отчетности по этому налогу, поможет рубрика «НДС» |

Ст. |

Ст. 146 |

Ст. 164 |

|

Акцизы Ответы на вопросы, какие товары являются подакцизными, каковы ставки налога, как заполнить декларацию, ищите в рубрике «Акцизы» |

Ст. 179 |

Ст. 182 |

Ст. 193 |

|

|

НДФЛ Как исчислить и удержать НДФЛ, какие вычеты и льготы применяются, как составить отчетность, смотрите в рубрике «НДФЛ» |

Ст. 207 |

Ст. 209 |

Ст. 224 |

|

|

Налог на прибыль В рубрике «Налог на прибыль» вы можете ознакомиться со всеми новостями, посвященными исчислению, уплате и представлению декларации по этом налогу |

Ст. |

Ст. 247 |

Ст. 284 |

|

|

Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов |

Ст. 333.1 |

Ст. 333.2 |

Ст. 333.3 |

|

|

Налог на добычу полезных ископаемых |

Ст. 334 |

Ст. 336 |

Ст. 342 |

|

|

Водный налог В материалах рубрики «Водный налог» ищите информацию о перечне объектов обложения, нюансах расчета и уплаты налога, а также сроках его перечисления и размерах ставок |

Ст. |

Ст. 333.9 |

Ст. 333.12 |

|

|

Госпошлина |

Ст. 333.17 |

Ст. 336.16 |

Ст. 333.19, 333.21, 333.23, 333.24, 333.26, 333.28, 333.30, 333.31, 333.32.1, 333.32.2, 333.32.3, 333.33 |

|

|

Региональные налоги |

Налог на имущество организаций О нюансах исчисления имущественного налога организациями можно прочитать в рубрике «Налог на имущество» |

Ст. 373 |

Ст. 374 |

Ст. 380 |

|

Транспортный налог О порядке расчета, возможных льготах, сроках уплаты транспортного налога вы узнаете из материалов нашей специальной рубрики «Транспортный налог» |

Ст. |

Ст. 358 |

Ст. 361 |

|

|

Налог на игорный бизнес Особенности исчисления этого налога рассмотрены в рубрике «Налог на игорный бизнес» |

Ст. 365 |

Ст. 366 |

Ст. 369 |

|

|

Местные налоги |

Налог на имущество физических лиц |

Ст. 400 |

Ст. 401 |

Ст. 406 |

|

Земельный налог Из чего он складывается, кто должен его рассчитывать и уплачивать, читайте в материалах одноименной рубрики |

Ст. |

Ст. 389 |

Ст. 394 |

|

|

Торговый сбор |

Ст. 411 |

Ст. 412 |

Ст. 415 |

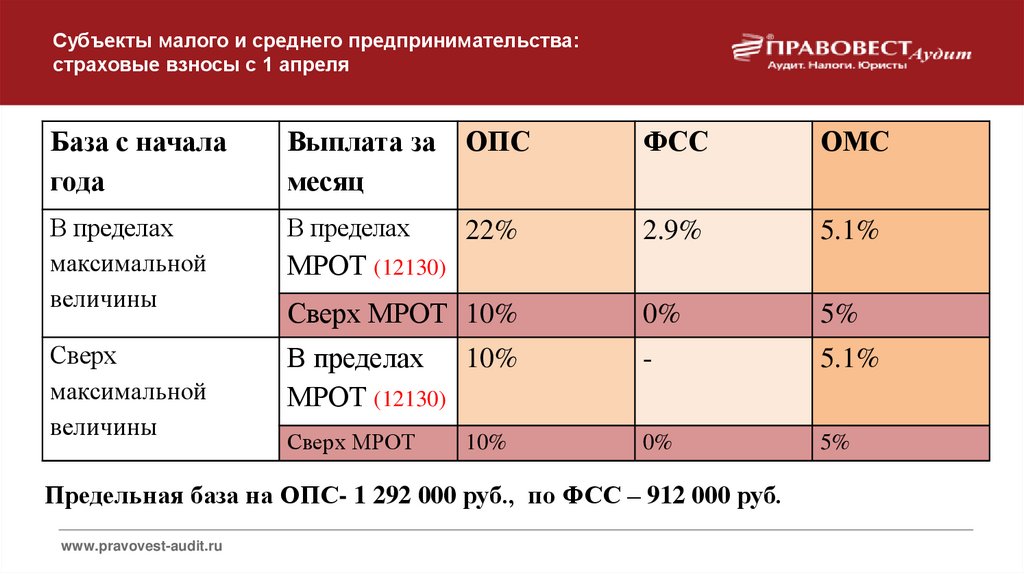

Страховые взносы

С 2017 года в Налоговый кодекс введена гл. 34, в которой предусматривается уплата страховых взносов на пенсионное, медицинское, социальное страхование по временной нетрудоспособности и в связи с материнством (закон от 03.07.2016 № 243-ФЗ). До 2017 года эти взносы уплачивались в бюджет Пенсионного фонда и Фонда социального страхования соответственно.

Плательщики страховых взносов приведены в ст. 419 НК РФ, объект налогообложения указан в ст. 420, а ставки взносов перечислены в ст. 425–430 НК РФ.

Ответы на вопросы, связанные с исчислением, уплатой и представлением отчетности по страховым взносам ищите в рубрике «Страховые взносы».

Итоги

Классификация налогов и сборов в РФ заключается в их группировке по определенному признаку. Основным из таких признаков является их группировка по уровням бюджета. Федеральных налогов довольно много. В связи с тем, что в их состав входят такие крупные налоги, как налог на прибыль и НДС, объем федеральных налогов значительно превышает суммы сборов в региональные или местные бюджеты.

Что нужно знать плательщику налога на профессиональный доход

Информация для самозанятых

У граждан, применяющих специальный налоговый режим «Налог на профессиональный доход» (самозанятых), отсутствует обязанность уплачивать страховые взносы на обязательное пенсионное страхование за себя. А значит формировать свои пенсионные права они должны самостоятельно.

Что нужно знать о пенсионных правах?

Чтобы получить страховую пенсию при достижении общеустановленного возраста (мужчинам в 65 лет, женщинам в 60 лет) требуется выработать определенное количество лет страхового стажа и пенсионный коэффициент в размере не ниже установленного.

Что такое страховой стаж – это период, в течение которого за гражданина уплачивались страховые взносы на обязательное пенсионное страхование.

Пенсионный коэффициент зависит от размера уплаченных взносов. Чем больше период уплаты и сумма уплаченных взносов — тем выше пенсионный коэффициент. Максимальный пенсионный коэффициент, который можно заработать за год — 10.

Начиная с 2025 года, минимальный размер страхового стажа для выхода на пенсию составит 15 лет, пенсионный коэффициент — 30.

Конечно, гражданин, у которого страховой стаж и пенсионный коэффициент будут ниже установленных, без пенсии не останется. Ему назначат социальную пенсию. Она назначается на пять лет позже страховой, то есть мужчины получат ее только в 70 лет, а женщины в 65 лет.

Размер социальной пенсии доводится до прожиточного минимума пенсионера в регионе.Как самостоятельно формировать свои пенсионные права?

Нужно вступить в добровольные правоотношения по обязательному пенсионному страхованию[1] и начать уплачивать за себя страховые взносы.

Поскольку речь идет о добровольном страховании – регистрации происходит в заявительном порядке.

Заявление о добровольном страховании[2] подается в территориальный орган СФР по месту жительства. Для расторжения добровольного страхования необходимо будет подать заявление о прекращении правоотношений[3].

Заявление может быть подано:

— лично, в этом случае при себе нужно будет иметь документ, удостоверяющий личность;

— почтой (способом, позволяющим подтвердить факт и дату отправки). К заявлению нужно будет приложить копию документа, подтверждающего личность;

— в электронной форме в «личном кабинете застрахованного лица» на сайте СФР;

— через мобильное приложение «Мой налог» (только при подаче заявления о добровольном страховании).

После регистрации гражданин будет проинформирован о регистрационном номере в СФР, по которому будут учитываться уплаченные им страховые взносы.

Как рассчитываются страховые взносы?

Размер страховых взносов определяется с учетом периода регистрации, т. е. с даты подачи заявления о добровольном страховании и по дату подачи заявления о прекращении правоотношений.

е. с даты подачи заявления о добровольном страховании и по дату подачи заявления о прекращении правоотношений.

Кроме того, законом установлены минимальный и максимальный годовой размер страховых взносов. Гражданин самостоятельно выбирает размер взносов, которые он будет платить, в пределах между минимальной и максимальной суммой.

Минимальный размер страховых взносов соответствует фиксированному размеру страхового взноса на обязательное пенсионное страхование, установленному статьей 430 Налогового кодекса Российской Федерации.

Максимальный размер страховых взносов определяется следующим образом: 8 х 1МРОТ х тариф х 12,

где 1МРОТ — минимальный размер оплаты труда, установленный федеральным законом на начало финансового года, за который уплачиваются страховые взносы;

тариф — тариф страховых взносов в ПФР, установленного подпунктом 1 пункта 2 статьи 425 НК РФ;

12 — месяцев в году.

Если гражданин подаст заявление о добровольном страховании не с начала года либо до окончания текущего года подаст заявление о прекращении правоотношений, то размер страховых взносов определяется им с учетом периода фактической регистрации, пропорционально количеству календарных месяцев (дней).

Как уплачиваются страховые взносы?

Уплата страховых взносов осуществляется за каждый год отдельно, не позднее 31 декабря текущего календарного года. Взносы можно платить как одной суммой, так и делить на несколько платежей.

Если взносы не будут уплачены до 31 декабря текущего года вообще – в страховой стаж год не учтется. Если уплата будет в размере менее минимального, то в страховой стаж будет учтен период, за который взносы были уплачены из расчета минимального размера.

[1] Статья 29 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

[2] Форма заявления о добровольном вступлении в правоотношения по обязательному пенсионному страхованию (далее — заявление о добровольном страховании) и порядок его заполнения утверждены приказом Министерства труда и социальной защиты Российской Федерации от 31.05.2017 № 462н.

[3] Форма заявления о прекращении правоотношений по обязательному пенсионному страхованию (далее — заявление о прекращении правоотношений) и порядок его заполнения утверждены приказом Министерства труда и социальной защиты Российской Федерации от 31. 05.2017 № 462н.

05.2017 № 462н.

Реквизиты для уплаты страховых взносов в рамках добровольных правоотношений:

Банк получателя | Отделение Ставрополь Банка России//УФК по Ставропольскому краю г.Ставрополь |

БИК банка получателя | 010702101 |

№ счета получателя | 40102810345370000013 |

ИНН получателя | 2600000038 |

КПП получателя | 263601001 |

Номер счета банка получателя (банковский счет, входящий в состав единого казначейского счета) | 03100643000000012100 |

Получатель | УФК по СК (Отделение ПФР по Ставропольскому краю) |

Код бюджетной классификации | 39210202042061000160 |

Код ОКТМО | согласно месту проживания на территории Ставропольского края |

Анализ: Россия может повысить налоги из-за военных расходов, цены на нефть сказываются на бюджете

[1/3] Президент России Владимир Путин слушает министра финансов Антона Силуанова во время заседания Высшего Евразийского экономического совета в Санкт-Петербурге, Россия Декабрь 20, 2019. Sputnik/Михаил… Читать дальше

- Резюме

- Компании

- Цена на нефть, необходимая для баланса бюджета, подскочила, — аналитики

- G7 ввела ценовой потолок в $60 на экспорт российской нефти

- Бюджет перегружен из-за увеличения военных расходов и расходов на безопасность

- Выборы затрудняют сокращение расходов

- Этот контент был создан в России, где закон ограничивает освещение российских военных операций в Украине

МОСКВА, 13 янв (Рейтер) — Россия становится слишком зависимым от доходов от нефти, чтобы поддерживать свой бюджет, поскольку он наращивает военные расходы, заявили экономисты, предупредив, что правительству, возможно, придется повысить налоги, если цены на нефть не оправдают ожиданий в этом году.

Цена на нефть марки «Юралс» — основной экспортный товар России — упала более чем на 20% с начала декабря, когда западные страны во главе с «Большой семеркой» (G7) ввели ценовой потолок в 60 долларов на экспорт российской нефти, чтобы ограничить способность Москвы финансировать то, что она называет свою «специальную военную операцию» на Украине.

Учитывая, что федеральный бюджет на 2023 год основан на прогнозируемой цене на нефть марки «Юралс» чуть выше 70 долларов за баррель, а цены в настоящее время торгуются ближе к 50 долларам, это может оказаться проблематичным.

900:30 Поскольку ценовой потолок, западные санкции и эмбарго ЕС затрудняют для России экспорт нефти, Москва полагалась на Китай и Индию — крупнейшие и третьи по величине импортеры в мире соответственно — чтобы восполнить пробел. «Растущая зависимость бюджета от нефти вызывает озабоченность», — говорится в сообщении Альфа-банка, в котором предупреждается, что снижение доходов от экспорта газа и нефтепродуктов «маячит на горизонте».

Аналитики говорят, что, поскольку правительство увеличило расходы более чем на четверть в 2022 году, отчасти для финансирования своих вооруженных сил в Украине, цена на нефть, необходимая для баланса бюджета, подскочила с 67 до 101 доллара за баррель.

Если учесть дивиденды государственного энергетического гиганта «Газпром» (GAZP.MM) в размере 1,85 трлн рублей (27,5 млрд долларов США) и единовременные налоги в прошлом году, фактическая цена на нефть, необходимая для баланса бухгалтерской отчетности, может достигать 115 долларов США. бочка.

Бюджетная дыра России в прошлом году составила 3,3 триллиона рублей (49 миллиардов долларов), или 2,3% валового внутреннего продукта, и может снова превысить 2% в 2023 году, поскольку ценовой потолок ограничивает экспортные доходы России, заявил в декабре министр финансов Антон Силуанов.

«Когда существует большой разрыв между фактической ценой (на нефть) и балансирующей ценой, он не может быть устойчиво покрыт заемными средствами», — сказала главный экономист Альфа-банка Наталья Орлова.

«Необходимы некоторые меры для корректировки налогово-бюджетной политики либо путем сокращения расходов, либо поиска дополнительных доходов».

Поскольку ожидается, что президент Владимир Путин будет баллотироваться на исторический пятый срок на выборах, которые состоятся в 2024 году, а региональные выборы состоятся в конце этого года, о сокращении расходов не может быть и речи, добавила она.

Бюджет прошлого года, который был сильно смещен в сторону расходов на оборону, повысил риск увеличения налоговой нагрузки в среднесрочной перспективе, считают экономисты «Ренессанс Капитала».

Заместитель министра финансов Алексей Сазанов намекнул на возможность очередного повышения налогов в декабре, предположив, что правительство продолжит поиск областей налогового потенциала в 2023 году. нагрузка ляжет на население. По словам Сазанова, ставки НДС, налоги на прибыль и подоходный налог не изменятся, но другие отрасли могут столкнуться с более высокими налогами.

«Детальный, содержательный анализ позволяет все же найти ресурсные отрасли, где формируется высокая маржа и где возможно увеличение фискальной нагрузки без ущерба для операционной и инвестиционной деятельности компаний», — сказал он.

Министерство финансов не было немедленно доступно для комментариев.

Правительство уже резко увеличило налоговую нагрузку на нефтегазовую отрасль на 2023-2025 годы, что стало самым большим повышением в его истории, поскольку 10-месячная военная операция России в Украине продолжается. Ожидается, что эти меры принесут дополнительно 3,6 трлн рублей в бюджет России за три года.

Однако анализ бюджета агентства Рейтер показывает, что только в этом году Москва потратит на оборону и безопасность в общей сложности 9,4 триллиона рублей (140 миллиардов долларов) — почти треть бюджета, а это означает меньше денег на здравоохранение, образование и исследования.

Конфликт на Украине и последовавший за ним шквал западных санкций перевернули некоторые секторы экономики России, отключив ее крупнейшие банки от финансовой сети SWIFT, ограничив ее доступ к технологиям и ограничив ее возможности экспортировать нефть.

В то время как правительство и центральный банк признали наличие «трудностей», Москва заявляет, что ее экономика устойчива и что санкции бумерангом отразились на Западе, подняв инфляцию и цены на энергоносители.

($1 = 67,3500 рублей)

Репортаж Дарьи Корсунской. Автор Калеб Дэвис. Под редакцией Гарета Джонса и Конора Хамфриса

Наши стандарты: Принципы доверия Thomson Reuters.

Американские горки по налоговым поступлениям в России

Концепция повышения цен на бензин с двойной экспозицией цифрового экрана с графиками финансовых диаграмм … [+] и масляные насосы на поле

getty После вторжения в Украину 24 февраля российское правительство закрыло доступ к большому количеству финансовой статистики, но данные, которые мы видим, показывают, что налоговые поступления России за первые пять месяцев 2022 года были заоблачными.

2021 календарный год был годом высоких доходов для российского правительства. Тем не менее российские налоговые поступления на всех уровнях государственного управления в апреле 2022 г. были на 31% выше, чем в апреле 2021 г. А денежные средства федерального правительства от операционной деятельности (большая часть которых составляют налоговые поступления) в мае 2022 г. были на 32% выше, чем годом ранее. .

Примерно половина федеральных доходов и одна пятая консолидированных доходов приходится на налоги, взимаемые с нефти и газа. Как показано на Рисунке 2, российские доходы от нефти и газа исторически коррелируют с ценой на нефть. Рисунок 2 также показывает, что с течением времени сумма доходов по отношению к цене на нефть значительно увеличилась.

Этой тенденции способствовали два фактора. Во-первых, поскольку в соответствии с российским законодательством собираемые доходы зависят от цены на нефть в долларах, резкое обесценивание рубля в 2015 году значительно увеличило доходы от налогов на нефть и газ.

Во-вторых, с тех пор, как Владимир Путин впервые стал президентом в 2001 году, ему удалось добиться больших успехов в получении дополнительных доходов от российских производителей нефти и газа. Отчасти он и его министерство финансов внесли многочисленные сложные поправки в налоговое законодательство, направленные на повышение доходов. Кроме того, соответствие стало более высоким приоритетом.

ЕЩЁ ДЛЯ ВАС

Дело Михаила Ходорковского — прекрасный тому пример. Когда-то самый богатый человек России, он был арестован в 2003 году и следующие 10 лет провел под стражей за уклонение от уплаты налогов его компанией, бывшим, но ныне несуществующим нефтяным гигантом ЮКОС.

В своей книге 2021 года « Нефть в путинской России » Аднан Ватансевер отмечает, что это тюремное заключение привело к тому, что нефтяные компании изменили свои приоритеты при найме налоговых консультантов: «Вместо того, чтобы воспользоваться их советами о том, как оптимизировать свои налоговые платежи, приоритет сместился чтобы их записи соответствовали действующему налоговому законодательству».

Добыча и экспорт

В 2021 году в России было добыто 11,6% мировой добычи нефти (10,9 млн баррелей в сутки, включая нефтяной конденсат). Он занимает третье место после США (20,2% мировых поставок) и Саудовской Аравии (12,1%). Во многом благодаря достижениям в технологии бурения добыча в США почти удвоилась в период с 2010 по 2021 год — с 90,7 до 18,8 млн баррелей в сутки.

В 2021 году Россия экспортировала 4,7 млн баррелей сырой нефти в день. Из этого объема около половины отправлялось в Европу, причем крупнейшими получателями были Нидерланды, Германия и Польша. Китай получает около трети российского экспорта.

Рисунок 1A

Налоговые аналитикиРисунок 1B

Налоговые аналитики Для таблицы 1 Обзор российских консолидированных государственных налоговых поступлений, посещение здесь .

Россия является вторым по величине производителем природного газа в мире с добычей 16,8% от общего объема (24 триллиона кубических футов) в 2019 году. Соединенные Штаты являются мировым лидером с 23,8% от общего объема.

На долю России приходилось 20,8% мирового экспорта природного газа (9,1 трлн куб. футов) в 2019 году. Почти 90% транспортировалось по трубопроводу, а остальное — танкерами для сжиженного природного газа. Европа получала почти три четверти российского экспорта природного газа. Соединенные Штаты являются вторым по величине экспортером с 10,8% от общемирового объема.

Налоговые поступления в России

В таблице 1 представлен обзор совокупных федеральных, региональных и местных налоговых поступлений в России за период с 2006 по 2021 год. Этот период разделен на семь подпериодов, которые можно охарактеризовать как чередование экономических подъемов и спадов.

Три спада: мировой финансовый кризис 2009 года, российский финансовый кризис 2015–2016 годов и пандемическая рецессия 2020 года. Неудивительно, что доходы от нефти и газа по всем показателям более изменчивы, чем доходы от ненефтегазовых доходов.

Неудивительно, что доходы от нефти и газа по всем показателям более изменчивы, чем доходы от ненефтегазовых доходов.

Особого внимания заслуживают как минимум три другие особенности. Во-первых, выручка в 2021 году, как правило, намного больше, чем в предыдущие годы. Во-вторых, в России гораздо более консервативная фискальная политика, чем в США. Он даже способен генерировать большие излишки, когда экономика сильна.

В-третьих, экономический коллапс 2015–2016 годов, связанный как с экономическими санкциями, наложенными на Россию в ответ на захват Крыма, так и с обвалом цен на нефть (отчасти из-за увеличения поставок в США), сократил государственные доходы. В последние годы российская казна пережила немало потрясений.

Даже если доходы начнут снижаться в 2022 году — доказательств чего пока нет — с этим, скорее всего, справятся государственные финансы и общественное мнение.

Таблицу 2. Доходы от налога на добычу полезных ископаемых в России и соответствующие статистические данные, 2006–2021 гг. , см. по адресу здесь .

, см. по адресу здесь .

Категория доходов от нефти и газа Министерства финансов России состоит из двух основных компонентов: (1) налога на добычу полезных ископаемых и (2) акцизов на экспортируемую нефть.

Прочие доходы, связанные с нефтегазовой отраслью (не рассмотренные в данной статье), включают акцизы на моторное топливо; корпоративный налог на прибыль предприятий, занимающихся добычей, переработкой и транспортировкой углеводородов; и дивиденды, выплачиваемые государству с его доли владения в нефтегазовом бизнесе.

Рисунок 2

Налоговые аналитики В 2021 году налоговые поступления от нефти и газа включали 7,1 трлн руб. налога на добычу полезных ископаемых и 2,2 трлн руб. доходов экспортной пошлины. (Официальная нефтегазовая выручка в сумме 9 руб.0,1 трлн включает отрицательные проводки в размере около 200 млрд руб. по возврату акцизов, которые субсидируют российские нефтеперерабатывающие заводы.)

по возврату акцизов, которые субсидируют российские нефтеперерабатывающие заводы.)

Около 79% доходов от нефти и газа приходилось на сырую нефть и нефтепродукты. Остальные 21% приходится на природный газ.

Налог на добычу полезных ископаемых

Налог на добычу полезных ископаемых применяется ко всей (не только экспортируемой) добыче нефти и газа в России. В таблице 2 показаны объемы российской добычи нефти и природного газа, рыночная цена каждого из них в долларах и перевод этой цены в рубли. Затем количество умножается на цену, чтобы оценить общую стоимость российской добычи нефти и природного газа. А затем фактический доход от налога делится на оценочную стоимость, чтобы получить эффективную ставку налога на доход от продаж.

Давайте пройдемся по расчетам, касающимся сырой нефти в 2021 году. Общепринятой единицей измерения добычи сырой нефти являются баррели в день, которые для Руссы составляли 10,8 миллиона. Это около 3,9 млрд баррелей в год.

Цена на нефть марки Brent, которую обычно называют ориентиром для нефти, продаваемой в Европу, составляла около 71 доллара за баррель. По среднему курсу на 2021 год получается 5219 рублей за баррель. Умножение годовой добычи на цену в рублях дает оценочную стоимость добычи нефти в России примерно в 20,5 трлн рублей.

По среднему курсу на 2021 год получается 5219 рублей за баррель. Умножение годовой добычи на цену в рублях дает оценочную стоимость добычи нефти в России примерно в 20,5 трлн рублей.

Поступления по налогу на недра от добычи нефти составили около 6,3 трлн руб. Разделив доходы от налога на добычу полезных ископаемых на оценочную стоимость, мы получим эффективную ставку налога в размере 30,7% (показана в последнем столбце).

Этот процент в 2021 году примерно в два раза выше, чем процент подростков среднего возраста, оцененный за годы до 2015 года. Этот резкий рост, несомненно, объясняется внезапным и значительным обесцениванием рубля (удорожанием доллара) в 2015 году.

Аналогичные расчеты для природного газа показывают рост налоговых поступлений в процентах от оценочной стоимости добычи природного газа — например, с 1,2% в 2009 г.до 13,1% в 2020 году. Огромное исключение из этой тенденции происходит в 2021 году, когда этот процент снижается до 4,8%.

Несмотря на то, что доходы от налога на добычу полезных ископаемых значительно выросли с 621 млрд руб. в 2020 г. до 815 млрд руб. в 2021 г., т. е. на 31 %, их значение бледнеет по сравнению с увеличением оценочной стоимости добычи природного газа с 4,7 трлн руб. в 2020 г. до 17 трлн руб. в 2021 г.

в 2020 г. до 815 млрд руб. в 2021 г., т. е. на 31 %, их значение бледнеет по сравнению с увеличением оценочной стоимости добычи природного газа с 4,7 трлн руб. в 2020 г. до 17 трлн руб. в 2021 г.

Непонятно, почему так сильно разошлись стоимостные и налоговые поступления. Возможно, это можно объяснить резкими внутригодовыми колебаниями цен в эти годы и задержками между производством и сбором налогов.

Экспортные пошлины на нефть и газ

Экспортные пошлины применяются к зарубежным продажам сырой нефти, природного газа и нефтепродуктов (переработанных из сырой нефти). Расчеты с механикой, аналогичной таблице 2 (для налога на добычу полезных ископаемых), приведены в таблице 3 для экспортных пошлин.

В то время как экспортные пошлины в процентах от стоимости остались неизменными для природного газа, они значительно снизились для сырой нефти и нефтепродуктов. Это согласуется с обесцениванием рубля и запланированной шестилетней поэтапной отменой экспортных пошлин на сырую нефть и нефтепродукты, которая началась в 2019 году. .

.

Таблица 3 Доходы России от экспортной пошлины на полезные ископаемые и соответствующие статистические данные, 2006-2021 гг., см. здесь.

2022 и После

До вторжения в Украину спрэд между ценой нефти Urals и ценой Brent был небольшим. Но из-за официальных ограничений и самосанкций российская сырая нефть с 24 февраля продается со значительной скидкой по сравнению с сырой нефтью из остального мира. (Это стало неожиданной удачей для Китая и Индии, которые продолжают импортировать из России.)

На рисунке 3 видно, что скидка в мае составила примерно 32%. Таким образом, часто упоминаемые цены на нефть марки Brent и West Texas Intermediate больше не являются хорошими индикаторами силы налоговых поступлений в Россию от нефти. Гораздо более низкая цена Urals является лучшим ориентиром.

Рисунок 3

Налоговые аналитики После вторжения обменный курс рубля к доллару претерпел несколько диких скачков. Во-первых, как и следовало ожидать, рубль сильно обесценился. Затем из-за того, что Банк России повысил процентные ставки и ввел ограничения на конвертацию валюты, валюта подорожала. До вторжения один доллар стоил около 75 рублей9.0005

Затем из-за того, что Банк России повысил процентные ставки и ввел ограничения на конвертацию валюты, валюта подорожала. До вторжения один доллар стоил около 75 рублей9.0005

Сейчас, после корректирующих действий Банка России, курс рубля составляет от 50 до 60 рублей за доллар. Так что рубль крепче, чем до вторжения. Если этот уровень сохранится — при прочих равных условиях — российские налоговые поступления от нефти и газа в оставшуюся часть года снизятся по сравнению с уровнями до вторжения.

Никто не уверен, может ли, когда и насколько Россия еще больше сократить поставки нефти и газа в Европу. Никто не знает наверняка, смогут ли, когда и насколько западные страны снизить спрос или цену, которую они платят за российскую нефть и газ.

Рецессии во всем мире, вызванные либо повторным всплеском COVID-19, либо ужесточением денежно-кредитной политики, могут снизить спрос и цены на энергоносители. С другой стороны, стихийные бедствия, аномально высокие летние температуры или аномально низкие зимние температуры могут поднять цены.

В краткосрочной перспективе перспективы российской нефти и налоговых поступлений весьма неопределенны. В среднесрочной перспективе — скажем, начиная с весны 2023 года, когда западные страны увеличат свои инвестиции в альтернативную энергетику, нарастят мощности по транспортировке и хранению энергии и будут развивать альтернативные источники традиционной энергии — можно ожидать спроса и цен на российскую нефть и газ. иметь тенденцию к снижению.

В долгосрочной перспективе перспективы российских доходов от нефти и газа и российской экономики выглядят более мрачными из-за недостатка инвестиций в нефтегазовый сектор, санкций, закрывающих (или, по крайней мере, затрудняющих доступ) доступ к Западные технологии и капитал, дальнейшее развитие альтернативных источников энергии, сокращающееся и стареющее население России.

А пока, чтобы дать нам представление о доходах от налогов на нефть и газ в России, на основе фактов и тенденций, обсуждаемых в этой статье, мы можем предложить следить за ценой на нефть марки Brent, разницей между ценой Urals и Brent.

Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли.

Например, торговый сбор (взимается только в Москве, т.е. это местный сбор) за право использовать объекты для торговли. 07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций;

07.2022 для вновь зарегистрированного бизнеса, с 01.01.2023 станет доступным и для работающих ИП и организаций; 143

143 246

246 333.8

333.8 357

357