Правительство РФ установило с 1 апреля 2020 года ставки страховых взносов для МСП: 30% с МРОТ и 15% с суммы превышаюшей МРОТ. Пример расчета страховых взносов в 2022 году по новым правилам

| Расчет взносов 2022 года для субъектов МСП В ПРЕДЕЛАХ установленной предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование | ||||

| ФОТ | Страховые взносы до апреля 2020 (30,2%) | Закон 102-ФЗ 30,2% с «минималки», 15,2% с превышения «минималки» | разница | средняя ставка взносов в % от ФОТ |

| 5 000,0 | 1 510,0 | 1 510,0 | 0 | 30,2% |

| 6 000,0 | 1 812,0 | 1 812,0 | 0 | 30,2% |

| 7 000,0 | 2 114,0 | 2 114,0 | 0 | 30,2% |

| 8 000,0 | 2 416,0 | 2 416,0 | 0 | 30,2% |

| 9 000,0 | 2 718,0 | 2 718,0 | 0 | 30,2% |

| 10 000,0 | 3 020,0 | 3 020,0 | 0 | 30,2% |

| 11 000,0 | 3 322,0 | 3 322,0 | 0 | 30,2% |

| 12 000,0 | 3 624,0 | 3 624,0 | 0 | 30,2% |

| 13 000,0 | 3 926,0 | 3 926,0 | 0 | 30,2% |

| 14 000,0 | 4 228,0 | 4 150,5 | 78 | 29,6% |

| 15 000,0 | 4 530,0 | 4 300,5 | 230 | 28,7% |

| 16 000,0 | 4 832,0 | 4 450,5 | 382 | 27,8% |

| 17 000,0 | 5 134,0 | 4 600,5 | 534 | 27,1% |

| 18 000,0 | 5 436,0 | 4 750,5 | 686 | 26,4% |

| 19 000,0 | 5 738,0 | 4 900,5 | 838 | 25,8% |

| 20 000,0 | 6 040,0 | 5 050,5 | 990 | 25,3% |

| 21 000,0 | 6 342,0 | 5 200,5 | 1 142 | 24,8% |

| 22 000,0 | 6 644,0 | 5 350,5 | 1 294 | 24,3% |

| 23 000,0 | 6 946,0 | 5 500,5 | 1 446 | 23,9% |

| 24 000,0 | 7 248,0 | 5 650,5 | 1 598 | 23,5% |

| 25 000,0 | 7 550,0 | 5 800,5 | 1 750 | 23,2% |

| 26 000,0 | 7 852,0 | 5 950,5 | 1 902 | 22,9% |

| 27 000,0 | 8 154,0 | 6 100,5 | 2 054 | 22,6% |

| 28 000,0 | 8 456,0 | 6 250,5 | 2 206 | 22,3% |

| 29 000,0 | 8 758,0 | 6 400,5 | 2 358 | 22,1% |

| 30 000,0 | 9 060,0 | 6 550,5 | 2 510 | 21,8% |

| 31 000,0 | 9 362,0 | 6 700,5 | 2 662 | 21,6% |

| 32 000,0 | 9 664,0 | 6 850,5 | 2 814 | 21,4% |

| 33 000,0 | 9 966,0 | 7 000,5 | 2 966 | 21,2% |

| 34 000,0 | 10 268,0 | 7 150,5 | 3 118 | 21,0% |

| 35 000,0 | 10 570,0 | 7 300,5 | 3 270 | 20,9% |

| 36 000,0 | 10 872,0 | 7 450,5 | 3 422 | 20,7% |

| 37 000,0 | 11 174,0 | 7 600,5 | 3 574 | 20,5% |

| 38 000,0 | 11 476,0 | 7 750,5 | 3 726 | 20,4% |

| 39 000,0 | 11 778,0 | 7 900,5 | 3 878 | 20,3% |

| 40 000,0 | 12 080,0 | 8 050,5 | 4 030 | 20,1% |

| 41 000,0 | 12 382,0 | 8 200,5 | 4 182 | 20,0% |

| 42 000,0 | 12 684,0 | 8 350,5 | 4 334 | 19,9% |

| 43 000,0 | 12 986,0 | 8 500,5 | 4 486 | 19,8% |

| 44 000,0 | 13 288,0 | 8 650,5 | 4 638 | 19,7% |

| 45 000,0 | 13 590,0 | 8 800,5 | 4 790 | 19,6% |

| 46 000,0 | 13 892,0 | 8 950,5 | 4 942 | 19,5% |

| 47 000,0 | 14 194,0 | 9 100,5 | 5 094 | 19,4% |

| 48 000,0 | 14 496,0 | 9 250,5 | 5 246 | 19,3% |

| 49 000,0 | 14 798,0 | 9 400,5 | 5 398 | 19,2% |

| 50 000,0 | 15 100,0 | 9 550,5 | 5 550 | 19,1% |

| 51 000,0 | 15 402,0 | 9 700,5 | 5 702 | 19,0% |

| 52 000,0 | 15 704,0 | 9 850,5 | 5 854 | 18,9% |

| 53 000,0 | 16 006,0 | 10 000,5 | 6 006 | 18,9% |

| 54 000,0 | 16 308,0 | 10 150,5 | 6 158 | 18,8% |

| 55 000,0 | 16 610,0 | 10 300,5 | 6 310 | 18,7% |

| 56 000,0 | 16 912,0 | 10 450,5 | 6 462 | 18,7% |

| 57 000,0 | 17 214,0 | 10 600,5 | 6 614 | 18,6% |

| 58 000,0 | 17 516,0 | 10 750,5 | 6 766 | 18,5% |

| 59 000,0 | 17 818,0 | 10 900,5 | 6 918 | 18,5% |

| 60 000,0 | 18 120,0 | 11 050,5 | 7 070 | 18,4% |

| 61 000,0 | 18 422,0 | 11 200,5 | 7 222 | 18,4% |

| 62 000,0 | 18 724,0 | 11 350,5 | 7 374 | 18,3% |

| 63 000,0 | 19 026,0 | 11 500,5 | 7 526 | 18,3% |

| 64 000,0 | 19 328,0 | 11 650,5 | 7 678 | 18,2% |

| 65 000,0 | 19 630,0 | 11 800,5 | 7 830 | 18,2% |

| 66 000,0 | 19 932,0 | 11 950,5 | 7 982 | 18,1% |

| 67 000,0 | 20 234,0 | 12 100,5 | 8 134 | 18,1% |

| 68 000,0 | 20 536,0 | 12 250,5 | 8 286 | 18,0% |

| 69 000,0 | 20 838,0 | 12 400,5 | 8 438 | 18,0% |

| 70 000,0 | 21 140,0 | 12 550,5 | 8 590 | 17,9% |

| 71 000,0 | 21 442,0 | 12 700,5 | 8 742 | 17,9% |

| 72 000,0 | 21 744,0 | 12 850,5 | 8 894 | 17,8% |

| 73 000,0 | 22 046,0 | 13 000,5 | 9 046 | 17,8% |

| 74 000,0 | 22 348,0 | 13 150,5 | 9 198 | 17,8% |

| 75 000,0 | 22 650,0 | 13 300,5 | 9 350 | 17,7% |

| 76 000,0 | 22 952,0 | 13 450,5 | 9 502 | 17,7% |

| 77 000,0 | 23 254,0 | 13 600,5 | 9 654 | 17,7% |

| 78 000,0 | 23 556,0 | 13 750,5 | 9 806 | 17,6% |

| 79 000,0 | 23 858,0 | 13 900,5 | 9 958 | 17,6% |

| 80 000,0 | 24 160,0 | 14 050,5 | 10 110 | 17,6% |

| 81 000,0 | 24 462,0 | 14 200,5 | 10 262 | 17,5% |

| 82 000,0 | 24 764,0 | 14 350,5 | 10 414 | 17,5% |

| 83 000,0 | 25 066,0 | 14 500,5 | 10 566 | 17,5% |

| Расчет взносов 2022 года для субъектов МСП СВЕРХ ПРЕДЕЛОВ установленной предельной величины базы для исчисления страховых взносов на обязательное пенсионное страхование | ||||

| ФОТ | Страховые взносы до апреля 2020 (30,2%) | Закон 102-ФЗ 10% с «минималки», 15% с превышения «минималки» | разница | средняя ставка взносов в % от ФОТ |

| 5 000,0 | 1 510,0 | 750,0 | 760 | 15,0% |

| 6 000,0 | 1 812,0 | 900,0 | 912 | 15,0% |

| 7 000,0 | 2 114,0 | 1 050,0 | 1 064 | 15,0% |

| 8 000,0 | 2 416,0 | 1 200,0 | 1 216 | 15,0% |

| 9 000,0 | 2 718,0 | 1 350,0 | 1 368 | 15,0% |

| 10 000,0 | 3 020,0 | 1 500,0 | 1 520 | 15,0% |

| 11 000,0 | 3 322,0 | 1 650,0 | 1 672 | 15,0% |

| 11 280,0 | 3 406,6 | 1 692,0 | 1 715 | 15,0% |

| 12 000,0 | 3 624,0 | 1 800,0 | 1 824 | 15,0% |

| 13 000,0 | 3 926,0 | 1 950,0 | 1 976 | 15,0% |

| 14 000,0 | 4 228,0 | 2 100,0 | 2 128 | 15,0% |

| 15 000,0 | 4 530,0 | 2 250,0 | 2 280 | 15,0% |

| 16 000,0 | 4 832,0 | 2 400,0 | 2 432 | 15,0% |

| 17 000,0 | 5 134,0 | 2 550,0 | 2 584 | 15,0% |

| 18 000,0 | 5 436,0 | 2 700,0 | 2 736 | 15,0% |

| 19 000,0 | 5 738,0 | 2 850,0 | 2 888 | 15,0% |

| 20 000,0 | 6 040,0 | 3 000,0 | 3 040 | 15,0% |

| 21 000,0 | 6 342,0 | 3 150,0 | 3 192 | 15,0% |

| 22 000,0 | 6 644,0 | 3 300,0 | 3 344 | 15,0% |

| 23 000,0 | 6 946,0 | 3 450,0 | 3 496 | 15,0% |

| 24 000,0 | 7 248,0 | 3 600,0 | 3 648 | 15,0% |

| 25 000,0 | 7 550,0 | 3 750,0 | 3 800 | 15,0% |

| 26 000,0 | 7 852,0 | 3 900,0 | 3 952 | 15,0% |

| 27 000,0 | 8 154,0 | 4 050,0 | 4 104 | 15,0% |

| 28 000,0 | 8 456,0 | 4 200,0 | 4 256 | 15,0% |

| 29 000,0 | 8 758,0 | 4 350,0 | 4 408 | 15,0% |

| 30 000,0 | 9 060,0 | 4 500,0 | 4 560 | 15,0% |

| 31 000,0 | 9 362,0 | 4 650,0 | 4 712 | 15,0% |

| 32 000,0 | 9 664,0 | 4 800,0 | 4 864 | 15,0% |

| 33 000,0 | 9 966,0 | 4 950,0 | 5 016 | 15,0% |

| 34 000,0 | 10 268,0 | 5 100,0 | 5 168 | 15,0% |

| 35 000,0 | 10 570,0 | 5 250,0 | 5 320 | 15,0% |

| 36 000,0 | 10 872,0 | 5 400,0 | 5 472 | 15,0% |

| 37 000,0 | 11 174,0 | 5 550,0 | 5 624 | 15,0% |

| 38 000,0 | 11 476,0 | 5 700,0 | 5 776 | 15,0% |

| 39 000,0 | 11 778,0 | 5 850,0 | 5 928 | 15,0% |

| 40 000,0 | 12 080,0 | 6 000,0 | 6 080 | 15,0% |

| 41 000,0 | 12 382,0 | 6 150,0 | 6 232 | 15,0% |

| 42 000,0 | 12 684,0 | 6 300,0 | 6 384 | 15,0% |

| 43 000,0 | 12 986,0 | 6 450,0 | 6 536 | 15,0% |

| 44 000,0 | 13 288,0 | 6 600,0 | 6 688 | 15,0% |

| 45 000,0 | 13 590,0 | 6 750,0 | 6 840 | 15,0% |

| 46 000,0 | 13 892,0 | 6 900,0 | 6 992 | 15,0% |

| 47 000,0 | 14 194,0 | 7 050,0 | 7 144 | 15,0% |

| 48 000,0 | 14 496,0 | 7 200,0 | 7 296 | 15,0% |

| 49 000,0 | 14 798,0 | 7 350,0 | 7 448 | 15,0% |

| 50 000,0 | 15 100,0 | 7 500,0 | 7 600 | 15,0% |

| 51 000,0 | 15 402,0 | 7 650,0 | 7 752 | 15,0% |

| 52 000,0 | 15 704,0 | 7 800,0 | 7 904 | 15,0% |

| 53 000,0 | 16 006,0 | 7 950,0 | 8 056 | 15,0% |

| 54 000,0 | 16 308,0 | 8 100,0 | 8 208 | 15,0% |

| 55 000,0 | 16 610,0 | 8 250,0 | 8 360 | 15,0% |

| 56 000,0 | 16 912,0 | 8 400,0 | 8 512 | 15,0% |

| 57 000,0 | 17 214,0 | 8 550,0 | 8 664 | 15,0% |

| 58 000,0 | 17 516,0 | 8 700,0 | 8 816 | 15,0% |

| 59 000,0 | 17 818,0 | 8 850,0 | 8 968 | 15,0% |

| 60 000,0 | 18 120,0 | 9 000,0 | 9 120 | 15,0% |

| 61 000,0 | 18 422,0 | 9 150,0 | 9 272 | 15,0% |

| 62 000,0 | 18 724,0 | 9 300,0 | 9 424 | 15,0% |

| 63 000,0 | 19 026,0 | 9 450,0 | 9 576 | 15,0% |

| 64 000,0 | 19 328,0 | 9 600,0 | 9 728 | 15,0% |

| 65 000,0 | 19 630,0 | 9 750,0 | 9 880 | 15,0% |

| 66 000,0 | 19 932,0 | 9 900,0 | 10 032 | 15,0% |

| 67 000,0 | 20 234,0 | 10 050,0 | 10 184 | 15,0% |

| 68 000,0 | 20 536,0 | 10 200,0 | 10 336 | 15,0% |

| 69 000,0 | 20 838,0 | 10 350,0 | 10 488 | 15,0% |

| 70 000,0 | 21 140,0 | 10 500,0 | 10 640 | 15,0% |

| 71 000,0 | 21 442,0 | 10 650,0 | 10 792 | 15,0% |

| 72 000,0 | 21 744,0 | 10 800,0 | 10 944 | 15,0% |

| 73 000,0 | 22 046,0 | 10 950,0 | 11 096 | 15,0% |

| 74 000,0 | 22 348,0 | 11 100,0 | 11 248 | 15,0% |

| 75 000,0 | 22 650,0 | 11 250,0 | 11 400 | 15,0% |

| 76 000,0 | 22 952,0 | 11 400,0 | 11 552 | 15,0% |

| 77 000,0 | 23 254,0 | 11 550,0 | 11 704 | 15,0% |

| 78 000,0 | 23 556,0 | 11 700,0 | 11 856 | 15,0% |

| 79 000,0 | 23 858,0 | 11 850,0 | 12 008 | 15,0% |

| 80 000,0 | 24 160,0 | 12 000,0 | 12 160 | 15,0% |

| 81 000,0 | 24 462,0 | 12 150,0 | 12 312 | 15,0% |

| 82 000,0 | 24 764,0 | 12 300,0 | 12 464 | 15,0% |

| 83 000,0 | 25 066,0 | 12 450,0 | 12 616 | 15,0% |

Форма

Фамилия, Имя, Отчество (ФИО)

Телефон (мобильный, служебный) в формате +79111111111

Ваш вопрос

Нажимая на кнопку «Отправить», вы даете согласие на обработку персональных данных

Действующее положение доступно по ссылке Положение

Льготы по страховым взносам за сотрудников | Страховые взносы за сотрудников

⚡ Все статьи / ⚡ Сотрудники

Михаил Носков

Во время коронакризиса появилась новая мера поддержки от государства — льготные ставки взносов за сотрудников. Разберём, кто именно может получить льготу и как начать её применять.

Разберём, кто именно может получить льготу и как начать её применять.

Содержание

- Льготы для всего малого и среднего бизнеса

- Другие льготы по взносам

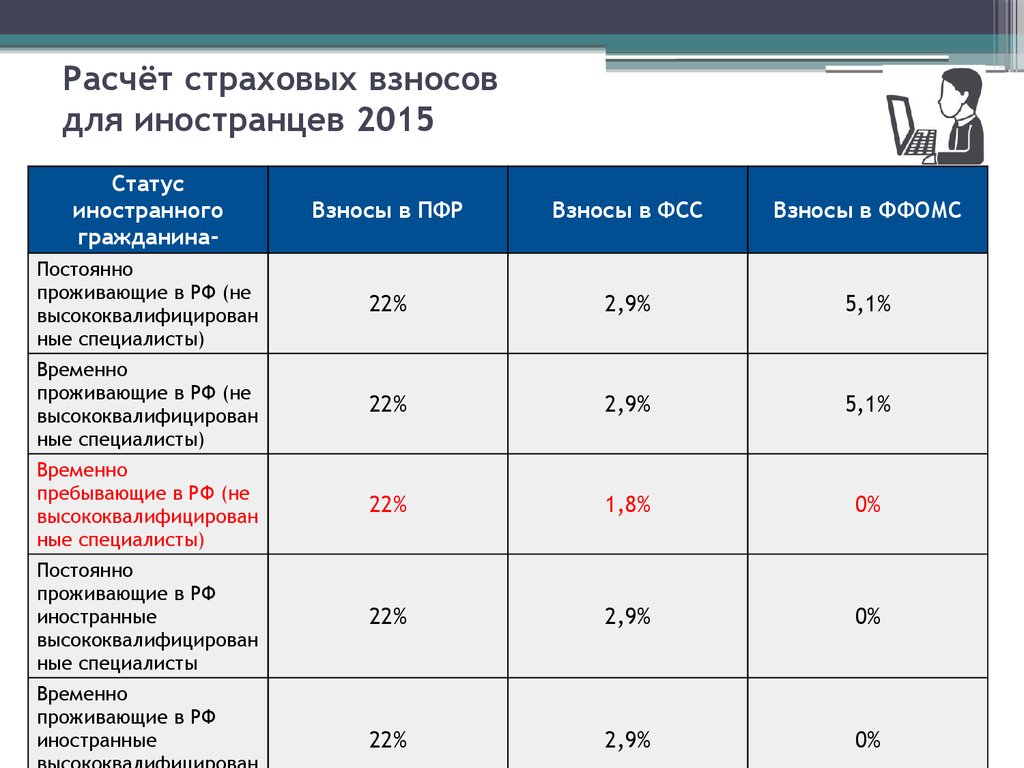

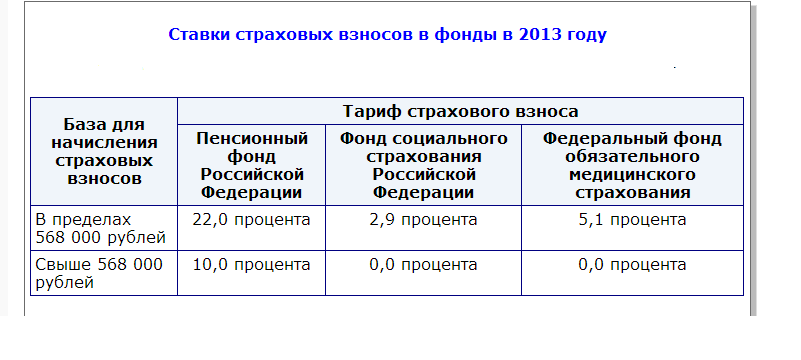

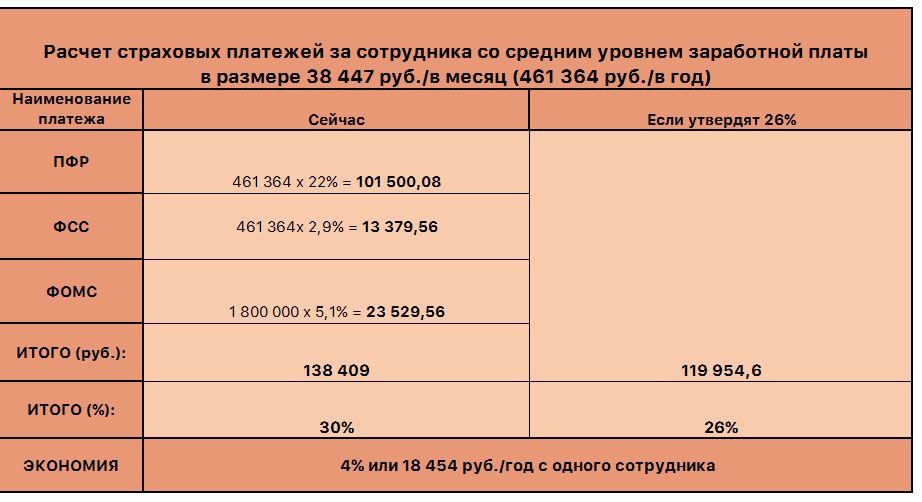

Работодатели платят за сотрудников страховые взносы. По общим правилам ставка равна 30% от зарплаты:

— 22% пенсионных,

— 5,1% медицинских,

— 2,9% больничных взносов.

Ещё есть взносы на травматизм. Их ставка зависит от того, насколько опасным делом занята компания. В статье мы выносим взносы на травматизм за скобки, потому что по ним нет никаких льгот.

Статья: как не переплатить взносы на травматизм

Льготы для всего малого и среднего бизнеса

Во время эпидемии коронавируса президент пообещал уменьшить взносы. Начиная с зарплаты за апрель 2020 года, они рассчитываются по-новому. Схема действует на постоянной основе, у неё нет ограничения по времени — ст. 4 и ст. 5 поправок в НК РФ.

Схема действует на постоянной основе, у неё нет ограничения по времени — ст. 4 и ст. 5 поправок в НК РФ.

Кто относится к малому и среднему бизнесу?

Любая компания, у которой по данным за прошлый год:

- Не больше 2 млрд ₽ в год дохода,

- Не больше 250 сотрудников,

- Не больше 49% доли в распоряжении крупных компаний,

- Не больше 25% доли в распоряжении государства, регионов и НКО.

Госорганы ведут список подобных компаний — реестр малого и среднего бизнеса. Компании добавляют автоматически, но бывают и ошибки. Поищите свою компанию в реестре. Если её там несправедливо нет, подпишите заявление на сайте налоговой.

Как получить льготу?

Когда убедитесь, что попали в реестр, просто считайте взносы по-новому. Никаких заявлений подавать не надо.

Как рассчитывать взносы?

Льготная ставка действует не на всю зарплату, а только на часть больше МРОТ. Чем больше официальная зарплата, тем больше эффект от льготы. Так чиновники поддержали работодателей, которые работают по закону.

Так чиновники поддержали работодателей, которые работают по закону.

Для расчёта берут федеральный МРОТ на начало года. В 2021 году МРОТ составлял 12 792 ₽, а на начало 2022 года он равен 13 890 ₽. Объяснить расчёт проще всего на примере.

По договору сотрудник получает 30 000 ₽.

По старой схеме работодатель заплатил бы 30% * 30 000 ₽ = 9000 ₽.

По новой схеме работодатель заплатит в 2021 году 30 % * 13 890 + 15% * (30 000 — 13 890) = 4167 ₽ + 2416,50 ₽ = 6583,50 ₽.

Экономия = 2416,50 ₽.

Фактическая ставка в данном случае снизилась с 30% до 21%.

Вот что значит фраза «15% от суммы свыше МРОТ». Не все наши пользователи её поняли, поэтому спрашивали: «Я подниму зарплату до 13 900 ₽ и буду платить 15% от взносов, правильно?». Вы уже понимаете, что неправильно. В этом случае экономия составит 15% от 10 ₽.

Какими именно будут ставки взносов:

— Пенсионные: 22% с МРОТ, 10% с превышения.

— Медицинские: 5,1% с МРОТ, 5% с превышения.

— Больничные: 2,9% с МРОТ, 0% с превышения.

Как начать применять льготу в Эльбе?

В Эльбе льгота называется «тариф для малого и среднего бизнеса — 15%». Универсальный способ включить её — указать её в разделе Реквизиты → Сотрудники.

Чтобы новые пользователи точно не пропустили новость, мы добавили для них специальный шаг в задачи «Заплатить взносы с зарплаты» и «Сдать отчёт по страховым взносам». Там тоже будет список льгот и возможность выбрать «15%».

Переходить со старого льготного тарифа на новый «15%» в большинстве случаев невыгодно. Дело в том, что старый льготный тариф распространяется на всю сумму взносов, а ставка обычно даже ниже, чем 15%. Например, резиденты Сколково платят 14%, а ООО с IT-аккредитацией и участники СЭЗ в Крыму — 7,6%. Разве что НКО платят 20%: для них переход выгоден при официальной зарплате больше 37 тыс. ₽.

🎁

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

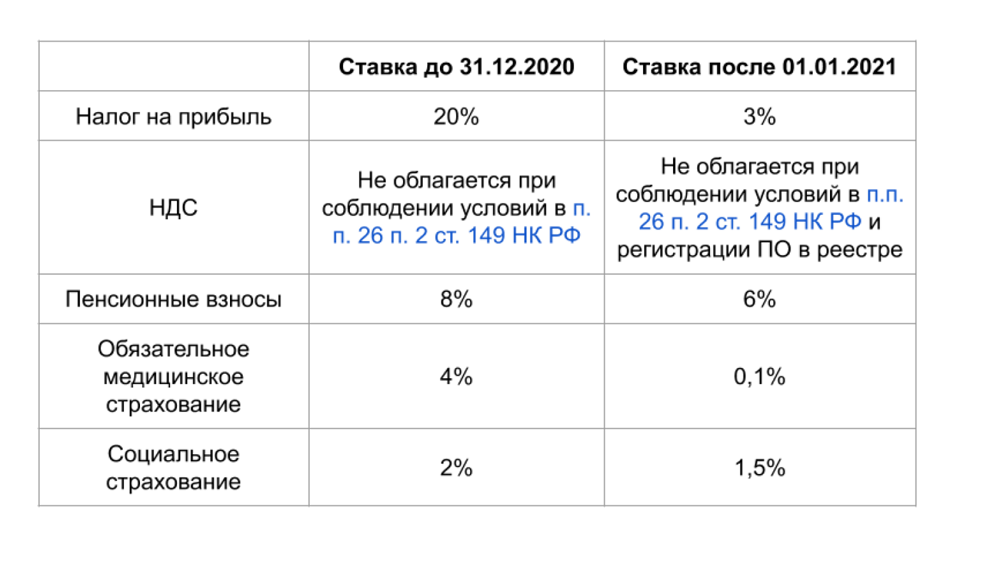

Другие льготы по взносам

Эти льготы связаны с конкретными отраслями, которые поддерживает государство. Обычно они выгоднее, чем льготы, которые появились во время эпидемии коронавируса.

Обычно они выгоднее, чем льготы, которые появились во время эпидемии коронавируса.

Какие бывают льготы

-

7,6% для ООО с IT-аккредитацией.

-

20% для НКО на УСН в сфере культуры, здравоохранения, образования и социального обслуживания. Со второго года работы, если за 70% доходов первого года принесла льготная деятельность и целевые поступления.

-

20% для благотворительных организаций на УСН.

-

14% для участников проекта «Сколково».

-

7,60% для участников территорий опережающего развития, СЭЗ в Крыму и Севастополе, резидентов свободного порта Владивосток и резидентов особой экономической зоны в Калининграде.

-

0% при выдаче зарплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов.

Как получить льготу

У каждой льготы свои особенности. Мы расскажем только про самую популярную — для разработчиков. Они платят 7,6% взносов: 6% пенсионных, 0,1% медицинских, 1,5% больничных.

Мы расскажем только про самую популярную — для разработчиков. Они платят 7,6% взносов: 6% пенсионных, 0,1% медицинских, 1,5% больничных.

Условия:

-

Компания — юрлицо, а не ИП.

-

Разрабатывает программы и базы данных на продажу, устанавливает и сопровождает ПО собственнной разработки. В ЕГРЮЛ указаны соответствующие ОКВЭДы.

-

Есть аккредитация от Минкомсвязи.

-

Разработка приносит не меньше 90% дохода.

-

В штате не меньше 7 работников. Для новых организаций учитываются работники только на трудовом договоре, а для старых — на трудовом и ГПХ.

Количество сотрудников (ССЧ) и доход определяют по 9 месяцам предыдущего года. Если компания новая, берут текущий год: квартал, полгода или 9 месяцев до начала применения льготы.

Заявление на аккредитацию можно подать лично или через Госуслуги. В последнем случае понадобится электронная подпись.

После получения сертификата на аккредитацию, льготу можно применять сразу, с начала текущего месяца. Дополнительные заявления в налоговую подавать не нужно.

Как начать применять льготу в Эльбе

Зайти в раздел Реквизиты → Сотрудники и выбрать льготу.

Честно предупредим: Эльба применяет тариф взносов только ко всему году целиком. Это никак не повлияет на компании, которые применяют льготу с начала года. А вот при переходе в другое время все взносы в текущем году пересчитаются. Сервис будет на бумаге показывать переплату, а чтобы исправить суммы, платёжки придётся редактировать вручную.

Статья актуальна на

Продолжайте читать

Все статьи5 законных способов уволить сотрудника без его желания

Как отправить сотрудника в декрет: оформление отпуска, выплата пособия, возмещение из ФСС

Работники на неполной ставке: как оформить без проблем

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Примеры расчета налогов, взносов, отчислений с 2022 года

Авторские материалы, основанные на действующих нормативно-правовых актах Республики Казахстан.

Показать все

08 декабря 2021г.

Бухгалтерский учет

В закладки

Законом РК «О республиканском бюджете на 2022 – 2024 годы» утверждены размеры базовых ставок на 2022 год:

Минимальный размер заработной платы (МЗП) — 60 000 тенге

Месячный расчетный показатель (МРП) — 3 063 тенге

Величина прожиточного минимума — 36 018 тенге

Минимальный размер государственной базовой пенсионной выплаты — 19 450 тенге

Минимальный размер пенсии — 46 302 тенге

20.12.2021 года Главой государства подписан Закон Республики Казахстан «О внесении изменений и дополнений в Кодекс Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и Закон Республики Казахстан «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс)»

Изменения в Налоговом кодексе РК (далее – НК РК):

ИПН

Ст. 346 НК РК. Стандартные вычеты

346 НК РК. Стандартные вычеты

1. Стандартными вычетами являются:

1) 14-кратный месячный расчетный показатель, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года. Стандартный вычет применяется за каждый календарный месяц. Общая сумма стандартного вычета за календарный год не должна превышать 168-кратный месячный расчетный показатель, установленный законом о республиканском бюджете и действующий на 1 января соответствующего финансового года

Социальный налог

Ст.484 НК РК. Объект налогообложения

4. В случае если объект налогообложения, указанный в пункте 2 настоящей статьи, определенный с учетом пункта 3 настоящей статьи, составляет за календарный месяц сумму от одного тенге до 14-кратного месячного расчетного показателя, установленного законом о республиканском бюджете и действующего на первое число этого календарного месяца, то объект налогообложения определяется исходя из 14-кратного месячного расчетного показателя.

ИЗМЕНЕНИЕ СТАВКИ ООСМС с 01.01.2022 года

Отчисления на ОСМС (за счет работодателя)

п.1 Ст.27 Закона Республики Казахстан от 16 ноября 2015 года № 405-V ЗРК «Об обязательном социальном медицинском страховании»:

1. Отчисления работодателей, подлежащие уплате в фонд, устанавливаются в размере:

с 1 июля 2017 года – 1 процента от объекта исчисления отчислений

с 1 января 2018 года – 1,5 процентов от объекта исчисления отчислений

с 1 января 2020 года – 2 процентов от объекта исчисления отчислений

с 1 января 2022 года – 3 процентов от объекта исчисления отчислений

| Вид | Ставка | Предел | Сумма |

| Вычет при исчислении ИПН | 10% (ИПН) | 14 МРП | 42 882 тенге |

| Вычет при исчислении ИПН | 10% (ИПН) | 882 МРП | 2 701 566 тенге |

| Корректировка при расчете ИПН | 90% (только по ИПН) | 25 МРП | 76 575 тенге |

| Социальные отчисления | 3,5% | min | 2 100 тенге (60 000 (1 МЗП) * 3,5%) |

| max | 14 700 тенге (420 000(7 МЗП) * 3,5%) | ||

| Социальный налог | 9,5% | 14 МРП min | 4 073,79 тенге (42 882 (14 МРП) * 9,5%) |

| Обязательные пенсионные взносы | 10% | 50 МЗП | 300 000 тенге (месяц) |

| Отчисления на обязательное социальное медицинское страхование (РАБОТОДАТЕЛИ) | 3% | max | 18 000 тенге (600 000 (10 МЗП) * 3%) |

| Взносы на обязательное социальное медицинское страхование (РАБОТНИКИ, ГПХ) | 2% | max | 12 000 тенге (600 000 (10 МЗП) * 2%) |

Пример расчета № 1

Доход за месяц 100 000 тенге

ОПВ: 100 000 * 10% = 10 000 тенге

ВОСМС: 100 000 * 2% = 2 000 тенге

ИПН: (100 000 – 10 000(ОПВ) – 2 000(ВОСМС) – 42 882(14МРП)) * 10% = 4 512 тенге

СО: (100 000 – 10 000) * 3,5% = 3 150 тенге

СН: (100 000 – 10 000 – 2 000) * 9,5% = 8 360 – 3 150(СО) = 5 210 тенге

ООСМС: 100 000 * 3% = 3 000 тенге

Пример расчета № 2

Доход за месяц 60 000 тенге

ОПВ: 60 000 * 10% = 6 000 тенге

ВОСМС: 60 000 * 2% = 1 200 тенге

ИПН: (60 000 – 6 000(ОПВ) – 1 200(ВОСМС) – 42 882(14МРП)) = 9 918 * 90% = 8 926,2 тенге (корректировка дохода менее 25 МРП)

ИПН: (60 000 – 6 000(ОПВ) – 1 200(ВОСМС) – 42 882(14МРП) – 8 926,2) * 10% = 99,18 тенге

СО: (60 000 – 6 000) * 3,5% = 1 890 тенге (меньше установленного min. предела), значит расчет соц.отчислений: 60 000 * 3,5% = 2 100 тенге

предела), значит расчет соц.отчислений: 60 000 * 3,5% = 2 100 тенге

СН: (60 000 – 6 000 – 1 200) * 9,5% = 5 016 – 2 100(СО) = 2 916 тенге

ООСМС: 60 000 * 3% = 1 800 тенге

Пример расчета № 3

Доход за месяц 45 000 тенге

ОПВ: 45 000 * 10% = 4 500 тенге

ВОСМС: 45 000 * 2% = 900 тенге

ИПН: (45 000 – 4 500(ОПВ) – 900(ВОСМС) – 42 882(14МРП)) = 0 тенге (корректировка дохода менее 25 МРП)

ИПН: (45 000 –4 500(ОПВ) – 900(ВОСМС) – 42 882(14МРП)) * 10% = 0 тенге ( — 3 282 тенге переходит на след.месяц при расчете ИПН)

СО: (45 000 – 4 500) * 3,5% = 1 471,5 тенге (меньше установленного min.предела), значит расчет соц.отчислений: 60 000 * 3,5% = 2 100 тенге

СН: (45 000 – 4 500 – 900) = 39 600 тенге (меньше чем 14 МРП), значит расчет соц.налога: 42 882 * 9,5% = 4 073,79 – 2 100(СО) = 1 973,79 тенге

ООСМС: 45 000 * 3% = 1 350 тенге

#Расчет налогов#ИПН#ОПВ#ВОСМС#ООСМС#Социальные отчисления#Социальный налог

Часто задаваемые вопросы — О нас

В. ) Какова минимальная ставка заработной платы в Неваде?

) Какова минимальная ставка заработной платы в Неваде?

A.) Невада — двухуровневая минимальная заработная плата. система. Минимальная заработная плата составляет $ 8,00 для работодатели, которые предлагают работников квалифицированный план медицинского страхования. $9.00 должен выплачивается, если работодатель не предлагает квалифицированный план медицинского страхования. По состоянию на 1 июля, В 2020 году минимальная заработная плата увеличится на с шагом семьдесят пять центов и ограничивает по цене 11,00 долларов США в час для более низкого уровня и $12.00 в час для более высокого уровня ставка до 1 июля 2024 г. Законопроект о собрании (AB) 456-2019

Q.) Что такое квалифицированное медицинское страхование план?

A.) Вы можете обратиться в административный отдел штата Невада. Разделы кода (NAC) 608.102 и NAC 608.104.

Q.) Когда сотрудник должен получить окончательная заработная плата после увольнения?

A. ) Если работник увольняется с работы, он

должны получить свою окончательную заработную плату в течение 7 дней или к следующему обычному дню выплаты заработной платы, , в зависимости от того, что

раньше. Если сотрудник уволен, он должен получить

их окончательная заработная плата в течение 3 дней (пересмотренный Устав штата Невада 680.020-NRS

608.040). Расчет дней должен исключать первый день и

включать последний день, если последний день не является субботой, воскресеньем или официальным выходным днем,

в этом случае следующий рабочий день является последним днем срока.

) Если работник увольняется с работы, он

должны получить свою окончательную заработную плату в течение 7 дней или к следующему обычному дню выплаты заработной платы, , в зависимости от того, что

раньше. Если сотрудник уволен, он должен получить

их окончательная заработная плата в течение 3 дней (пересмотренный Устав штата Невада 680.020-NRS

608.040). Расчет дней должен исключать первый день и

включать последний день, если последний день не является субботой, воскресеньем или официальным выходным днем,

в этом случае следующий рабочий день является последним днем срока.

Q.) Получают ли наемные работники сверхурочную работу?

A.) Существуют льготы по оплате сверхурочной работы,

однако тот факт, что работнику выплачивается заработная плата, не означает автоматически

освободить их от сверхурочной работы. Список освобождений от сверхурочной работы см.

ознакомьтесь с NRS 608.018 и информационными бюллетенями Закона о справедливых трудовых стандартах. https://www.dol.gov/agencies/whd/flsa

https://www.dol.gov/agencies/whd/flsa

В.) Должна ли оплачиваться сверхурочная работа работа, выполняемая более 8 часов в день или более 40 часов в неделю?

А.) Если работник зарабатывает меньше одного и половина минимальной заработной платы (12,00 долл. США / 13,50 долл. США) в час, работнику будет выплачиваться сверхурочная работа за время, отработанное более 8 часов в течение 24 часов. Если и работник получает более полутора минимальных размеров оплаты труда, работник будет выплачиваться сверхурочная работа за время, отработанное более 40 часов в неделю. Единственное исключение, если работник соглашается работать 4, 10 часов сдвиги. Однако любые отклонения от правила 4-10 могут привести к сверхурочной работе. начисляться (НРП 608.018).

Q.) Когда можно делать вычеты на чек работника?

A.) Вычеты, кроме необходимых

по закону и взносы в программы пособий могут быть вычтены только из вашего

зарплата работника, если имеется предварительное конкретное подписанное разрешение

от работника. Письменное разрешение должно содержать конкретные

сумма удержания, цель удержания и период/дата выплаты

в котором будет производиться вычет (NRS 608.110 и NAC 608.160).

Письменное разрешение должно содержать конкретные

сумма удержания, цель удержания и период/дата выплаты

в котором будет производиться вычет (NRS 608.110 и NAC 608.160).

В.) Как часто ли сотрудник должен получать перерыв на отдых/обед?

А.) Сотруднику должна быть выдана оплаченная, 10 минутный перерыв за каждые 4 часа работы. Кроме того, сотрудники имеют право на неоплачиваемый 30-минутный период приема пищи за каждые 8 часов работы (НРС 608.019).

Q.) Может ли работодатель снизить уровень оплаты?

А.) Да. Однако, работодатель должен уведомить работника в письменной форме за 7 дней до снижение их заработной платы (NRS 608.100).

В.) Как часто сотрудники требуется оплатить?

A.) Закон штата Невада требует, чтобы работодатели платили своим работникам не реже двух раз в месяц (NRS 608.060).

В. ) Разрешено ли объединение чаевых

Закон Невады?

) Разрешено ли объединение чаевых

Закон Невады?

A.) Да, работодатели могут устанавливать обязательные пулы чаевых, которые включают служащие разного ранга, поэтому пока все чаевые разданы среди сотрудников и работодатель не держит часть чаевых для себя. Винн Лас-Вегас, ООО против. Бальдонадо и др., 129Нев., Предварительное мнение 78 (31 октября, 2013).

Q.) Может ли работодатель взять часть советы работника?

A.) Работодатель не может брать все или часть часть любых чаевых или чаевых или применить в качестве кредита к выплата минимальной заработной платы. (NRS 608.160)

Q.) Должен ли больной работник сообщить Работа?

A.) Нет, сотрудник не обязан физически присутствует на работе, чтобы уведомить его или ее работодатель, что он или она болен или получил травму не производственного характера и не может работать. АВ 181-2019

Q. ) Может ли работодатель взимать

униформа?

) Может ли работодатель взимать

униформа?

A.) Нет, вся униформа или аксессуары отличительные по стилю, цвету или материал должен быть предоставлен без стоимость, для работников их работодателем. (NRS 608.165)

Q.) Должен ли работодатель предоставлять оплачиваемый отпуск?

A.) Действует с 1 января 2020 г., да, частный работодатель, в котором работает 50 и более сотрудники в штате Невада должны предоставить 0,01923 часа оплачиваемого отпуска в час выполненной работы. Сенатский законопроект (СБ) 312-2019.

В.) Как подаются претензии?

A.) Претензии можно подать онлайн, посетив наш веб-сайт по адресу: www.http://labor.nv.gov/ и выбрав ссылку «Формы жалоб».

СВЯЖИТЕСЬ С НАМИ : Электронная почта: [email protected]

Город Карсон: 1818 College Parkway, Suite 102 Carson City, NV 89706 Телефон: (775) 684-1890 Факс: (775) 687-6409

Лас-Вегас: 3300 Запад Sahara Avenue, Suite 225 Las Vegas, NV 89102 Телефон: (702) 486-2650 Факс: (702) 486-2660

По вопросам, касающимся общественных работ: publicworks@labor. nv.gov

nv.gov

*Пожалуйста, ознакомьтесь с самой последней версией пересмотренного Устава штата Невада и/или Административного кодекса штата Невада, чтобы узнать о самых последних законах.*

Эта информация не предназначена для юридических консультаций.

Налоговые ставки, освобождения и вычеты

Вам следует подать налоговую декларацию о подоходном налоге штата Миссисипи, если к вам относится любое из следующих утверждений:

- Из вашей заработной платы удерживается подоходный налог штата Миссисипи.

- Вы являетесь нерезидентом или резидентом на неполный год с доходом, облагаемым налогом в штате Миссисипи.

- Вы являетесь резидентом штата Миссисипи, работающим в другой стране на временной или временной основе. Ваш общий валовой доход облагается подоходным налогом штата Миссисипи.

- Вы являетесь резидентом штата Миссисипи и работаете за пределами штата (сотрудник межштатных перевозчиков, строитель, продавец, оффшорный рабочий и т.

д.). Вы должны подать декларацию резидента Миссисипи и указать общий валовой доход, независимо от источника.

д.). Вы должны подать декларацию резидента Миссисипи и указать общий валовой доход, независимо от источника. - Вы являетесь одиноким жителем и имеете валовой доход, превышающий 8 300 долларов США плюс 1 500 долларов США на каждого иждивенца.

- Вы состоите в браке, и у вас и вашего супруга есть валовой доход, превышающий 16 600 долларов США плюс 1 500 долларов США на каждого иждивенца.

- Вы являетесь несовершеннолетним, а ваш валовой доход превышает 8 300 долларов США.

- Вы являетесь оставшимся в живых или представителем умершего налогоплательщика. Вы должны подать декларацию за налогоплательщика, который умер в течение налогового года или до подачи декларации. Декларация умершего налогоплательщика должна быть подана в форме, которая была бы уместна, если бы он жил. Введите слово «умерший» и дату смерти после имени умершего в декларации.

Исключения

Миссисипи допускает определенные суммы освобождения в зависимости от вашего статуса подачи и других критериев. Ниже приведена таблица всех льгот, разрешенных для уплаты подоходного налога в штате Миссисипи.

Ниже приведена таблица всех льгот, разрешенных для уплаты подоходного налога в штате Миссисипи.

| Совместная или комбинированная регистрация* | 12 000 долларов | ||

| Женатый супруг умер | 12 000 долларов | ||

| Женат Подача документов отдельно* | 6000 долларов (ровно 1/2 от 12000 долларов) | ||

| Глава семьи | $ 8000 (с минимум 1 иждивенцем) | ||

| Одноместный | $ 6000 | ||

| На иждивении, кроме себя или супруга** | $ 1500 | ||

| Налогоплательщик старше 65 лет | $ 1500 | ||

| Супруга старше 65 лет | $ 1500 | ||

| Слепой налогоплательщик | $ 1500 | ||

| Супруг(а) слепой | $ 1500 |

*Для супружеских пар, подающих совместную или комбинированную декларацию, освобожденная сумма может быть разделена между супругами в любом вопросе по их выбору. В случае раздельной подачи документов, состоящих в браке, любая неиспользованная часть освобожденной суммы в размере 6000 долларов США одним супругом в его/ее отдельной декларации не может быть использована другим супругом в его/ее отдельной декларации.

В случае раздельной подачи документов, состоящих в браке, любая неиспользованная часть освобожденной суммы в размере 6000 долларов США одним супругом в его/ее отдельной декларации не может быть использована другим супругом в его/ее отдельной декларации.

**Для каждого заявленного иждивенца вы должны указать имя, номер социального страхования и родство этого иждивенца с вами. Иждивенец — это родственник или другое лицо, которое соответствует требованиям для целей федерального подоходного налога как иждивенец налогоплательщика. Освобождение от зависимости не разрешено для вас или вашего супруга. Если вы подали заявление в качестве главы семьи, у вас должен быть указан хотя бы один иждивенец, отвечающий требованиям.

Вычеты

Вы можете либо перечислить отдельные некоммерческие вычеты по пунктам, либо потребовать стандартные вычеты для вашего статуса регистрации, в зависимости от того, что обеспечивает большую налоговую выгоду. Штат Миссисипи позволяет вам использовать те же постатейные вычеты для целей подоходного налога штата, которые вы используете для целей федерального подоходного налога, за одним исключением: подоходный налог штата Миссисипи не подлежит вычету из вашей таблицы постатейных вычетов, требующей внесения поправки на это исключение. Миссисипи разрешает определенные суммы вычетов в зависимости от вашего статуса подачи. Ниже приведена таблица всех льгот, разрешенных для подоходного налога штата Миссисипи.

Миссисипи разрешает определенные суммы вычетов в зависимости от вашего статуса подачи. Ниже приведена таблица всех льгот, разрешенных для подоходного налога штата Миссисипи.

| Совместная или комбинированная регистрация в браке | $ 4600 | ||

| Женатый супруг умер | $ 4,600 | ||

| Женат Подача документов раздельно | 2300 долларов США (ровно 1/2 от 4600 долларов США) | ||

| Глава семьи | $ 3400 | ||

| Одноместный | $ 2300 |

В случае подачи совместной или комбинированной декларации, состоящей в браке, стандартная сумма вычета в размере 4600 долларов США или сумма вычета по статьям может быть разделена между супругами в любом вопросе по их выбору. В случае раздельной подачи документов, состоящих в браке, любая неиспользованная часть стандартной суммы вычета в размере 2300 долларов США одним супругом в его/ее отдельной декларации не может быть использована другим супругом в его/ее отдельной декларации.

Налоговые ставки

Миссисипи имеет дифференцированную налоговую ставку. Эти тарифы одинаковы для физических и юридических лиц. Нет налоговой шкалы для подоходного налога Миссисипи.

Миссисипи имеет дифференцированную налоговую ставку. Эти тарифы одинаковы для физических и юридических лиц. Нет налоговой шкалы для подоходного налога Миссисипи.

Ставка дифференцированного подоходного налога:

- 0% на первые 4000 долларов налогооблагаемого дохода.

- 3 % на следующие 1000 долларов США налогооблагаемого дохода.

- 4% на следующие 5000 долларов налогооблагаемого дохода.

- 5% на весь налогооблагаемый доход свыше 10 000 долларов США.

При подаче комбинированной декларации (оба супруга работают), каждый из супругов может рассчитать свои налоговые обязательства отдельно и добавить результаты.

Пример:

Джон не женат и имеет налогооблагаемый доход в размере 23 000 долларов США. Его налоговые обязательства будут составлять:

Его налоговые обязательства будут составлять:

4000 долл. США X 0% = 0 долл. США

1000 долл. США X 3% = 30 долл. США

5000 долл. США X 4% = 200 долл. США

13 000 долл. США X 5 % = 650 долларов США

Общая сумма налоговых обязательств = 880 долларов США

Джон женится на Мэри, у которой налогооблагаемый доход составляет 20 000 долларов США. Их налоговое обязательство будет:

Налогоплательщики супруга Общая сумма налога на налоговую ставку

$ 4000 + 4000 долл. США = 8 000 долл. США x 0% = 0

долл. США + 1 000 долл. США = 2 000 долл. США x 3% = 60 долл. США

долл. США + 5 000 долл. США = 10 000 долл. США 4%. = 400 долл. США

13 000 долл. США + 10 000 долл. США = 23 000 долл. США X 5% = 1 150 долл. США

Общая сумма налоговых обязательств = 1 610 долл. США

Отдел учета работодателей | Информация об оценках, взносах и сроках оплаты

Ставки взносов по безработице и временной нетрудоспособности в Нью-Джерси назначаются на основе финансового года (с 1 июля st до 30 июня).

Всем новым работодателям (кроме преемников) назначаются новые ставки работодателя в течение первых трех календарных лет, после чего назначается расчетная ставка на основе опыта работы.

Ниже приводится объяснение того, как рассчитываются ставки, и список новых ставок работодателя за текущий и предыдущие четыре года.

Ставки взносов за текущий финансовый год основаны на коэффициенте резервирования работодателя и коэффициенте резервирования Целевого фонда по безработице.

Коэффициенты резерва работодателя рассчитываются следующим образом:

Остаток резерва ÷ среднегодовая заработная плата = коэффициент резерва работодателя

- Остаток резерва определяется путем вычитания взимаемых пособий из уплаченных взносов работодателя.

- Начисленные пособия — это ваша доля в общей сумме пособий по безработице, выплаченных вашим нынешним или бывшим сотрудникам за все прошлые годы до 31 декабря предыдущего календарного года.

- Уплаченные взносы — это все выплаты по страхованию от безработицы вашего работодателя за все прошлые годы до 31 января текущего года

- Среднегодовая заработная плата — это средняя заработная плата за последние три или пять лет, в зависимости от того, что больше. ( ПРИМЕЧАНИЕ: Ваша «фондовая ведомость» включает только ту налогооблагаемую заработную плату, с которой вы фактически уплатили взносы работодателя по состоянию на 31 января текущего года.)

Коэффициент резервирования Целевого фонда по безработице рассчитывается следующим образом:

Остаток Целевого фонда по безработице ÷ общая налогооблагаемая заработная плата = Коэффициент резервирования Целевого фонда по безработице

- Остаток Целевого фонда по безработице – это остаток в Фонде по состоянию на 31 марта текущего года.

- Общая налогооблагаемая заработная плата — это вся налогооблагаемая заработная плата, сообщаемая в Департамент труда штата Нью-Джерси всеми работодателями по состоянию на 31 марта текущего календарного года в отношении их занятости в течение предыдущего календарного года.

Нажмите здесь, чтобы получить более подробное объяснение этих расчетов.

Базовая неделя — это любая календарная неделя (с воскресенья по субботу) в отчетном квартале, в течение которой работник получал вознаграждение по найму, равное или превышающее 20-кратную минимальную почасовую заработную плату штата за предыдущий год (220 долларов США в 2021 году и 240 долларов США в 2022 году). ). Если неделя приходится на два календарных квартала, сообщайте о ней в том квартале, на который приходится четыре или более дней.

Выплаты работникам в связи с отпуском, больничным или другим оплачиваемым отпуском в течение квартала должны отражаться в составе заработной платы, выплаченной в течение этого квартала. Заработок и, следовательно, базовые недели зачисляются в момент фактического использования отпуска, который может произойти или не произойти в том же квартале, что и оплата.

Выплаты при увольнении или увольнении, произведенные работнику вместо уведомления, продолжают трудовые отношения и должны указываться как базовая неделя. В таком случае фактическая базовая неделя будет приходиться на неделю или недели, следующие за последним отработанным днем. Выходные пособия, сделанные в соответствии с договорными обязательствами, обычаями или политикой компании, не продлевают трудовые отношения и не учитываются как базовая неделя. Эти платежи указываются в форме WR-30, а число базовых недель равно нулю.

В таком случае фактическая базовая неделя будет приходиться на неделю или недели, следующие за последним отработанным днем. Выходные пособия, сделанные в соответствии с договорными обязательствами, обычаями или политикой компании, не продлевают трудовые отношения и не учитываются как базовая неделя. Эти платежи указываются в форме WR-30, а число базовых недель равно нулю.

Комиссионные или бонусы учитываются как часть заработной платы за тот квартал, когда они фактически выплачиваются. Эти доходы могут быть использованы в расчетах базовой недели, если (1) платежи могут быть непосредственно связаны с доходами за конкретную календарную неделю или за определенные календарные недели, и (2) такие дополнительные доходы только тогда увеличат существующие доходы за затронутую календарную неделю. (s) выше минимальной суммы, необходимой для составления базовой недели.

Чтобы считаться своевременным, необходимо получить NJ-927 и WR-30, а также любой причитающийся денежный перевод не позднее 30-го числа месяца после закрытия квартала, независимо от того, выпадает ли срок платежа на субботу, воскресенье или праздничный день. Продление не предоставляется, если срок приходится на выходной или праздничный день.

Продление не предоставляется, если срок приходится на выходной или праздничный день.

Первый квартал

Дата окончания: 31 марта

Дата полегания: 30 апреля

Второй квартал

Дата окончания: 30 июня

Дата почитания: 30 июля

. Срок сдачи: 30 октября

Четвертый квартал

Дата окончания: 31 декабря

Срок выполнения: 30 января (следующего года)

«Уведомление о ставках взносов работодателя» за 2022-2023 финансовый год теперь доступно для загрузки через Employer Access. Оно будет отправлено по почте некоторым работодателям 24 августа 2022 года.

Если вы еще этого не сделали, зарегистрируйтесь в Employer Access, и мы отправим вам электронное письмо, как только ваше уведомление будет доступно для загрузки.

Обратите внимание, что мы используем налоговую таблицу D за 2022-2023 годы.

Работодатели могут сделать дополнительные взносы, чтобы пересчитать их рейтинги опыта в соответствии с R. S. 43:21-7(c)(6) Закона штата Нью-Джерси о пособиях по безработице.

S. 43:21-7(c)(6) Закона штата Нью-Джерси о пособиях по безработице.

Чтобы внести дополнительный взнос, заполните и верните форму UC-45, Отчет о добровольном взносе.

Новый работодатель

У.И. | Д.И. | W.F./S.W.F. | Ф.Л.И. | |

| 0,029825 | 0,00500 | 0,001175 | 0,000000 | с 1 июля 2022 г. по 30 июня 2023 г. |

| 0,026825 | 0,005000 | 0,001175 | 0,000000 | с 1 июля 2021 г. по 30 июня 2022 г. |

Рабочий

У. | Д.И. | W.F./S.W.F. | Ф.Л.И. | |

0,003825 | 0,0014 | 0,000425 | 0,0014 | с 1 января 2022 г. по 31 декабря 2022 г. |

Работник — работодатель, оплачиваемый государством

У.И. | Д.И. | W.F./S.W.F. |

| |

0,000825 | 0,0014 | 0,000425 | 0,0014 | С 1 января 2022 г. |

У.И. — Страхование по безработице

Д.И. — Страхование по нетрудоспособности

W.F./S.W.F. — Развитие рабочей силы/Дополнительные фонды рабочей силы

F.L.I — Страхование отпуска по семейным обстоятельствам

Для 2022 календарного года максимальные ставки страхования по безработице, страхования по временной нетрудоспособности и компенсации работникам, альтернативный заработок и суммы базовой недели, а также налогооблагаемая заработная плата базы перечислены ниже.

- 2022 Максимальная ставка еженедельного пособия работникам: 1065 долларов США

- 2022 Максимальная ставка еженедельного пособия по безработице: 804 долл. США

- 2022 Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности: 993 долл. США

- 2022 Тестовая сумма альтернативного дохода для UI и TDI: 12 000 долларов США

- 2022 Базовая сумма за неделю: 240 долл.

США

США - Налогооблагаемая база заработной платы в 2022 г. (UI и WF/SWF – работники и работодатели, TDI – работодатели): $39 800

- 2022 Налогооблагаемая база заработной платы (TDI, FLI – только рабочие): $151,900

В соответствии со стандартом N.J.A.C. 12:16-4.8 , ниже приведены расчетные долларовые эквиваленты расходов на проживание, питание и проживание, предоставленных работодателями вместо денежной заработной платы, выплаченной за услуги, оказанные работниками в течение 2022 календарного года:

| Полная комната и Доска, Еженедельник | 267,90 $ |

| Проживание в неделю | $114,80 |

| Питание в день | 30,60 $ |

При менее чем трехразовом питании стоимость отдельных приемов пищи рассчитывается следующим образом:

| Завтрак | 9,20 $ |

| Обед | 9,20 $ |

| Ужин | 12,20 $ |

Эти суммы используются, когда работодатель не присваивает значения таким платежам.

Новый работодатель

У.И. | Д.И. | W.F./S.W.F. | ||

| 0,026825 | 0,005000 | 0,001175 | 0,000000 | с 1 июля 2021 г. по 30 июня 2022 г. |

0,026825 |

0,005000 |

0,001175 | 0,000000 | с 1 июля 2020 г. по 30 июня 2021 г. |

Рабочий

У.И. | Д. | W.F./S.W.F. | Ф.Л.И. | |

0,003825 | 0,004700 | 0,000425 | 0,0028 | С 1 января 2021 г. по 31 декабря 2021 г. |

Работник — работодатель, оплачиваемый государством

У.И. | Д.И. | W.F./S.W.F. |

| |

0,000825 | 0,004700 | 0,000425 | 0,0028 | С 1 января 2021 г. |

У.И. — Страхование по безработице

Д.И. — Страхование по нетрудоспособности

W.F./S.W.F. — Развитие рабочей силы / Дополнительные фонды рабочей силы

F.L.I — Страхование отпуска по семейным обстоятельствам

Для 2021 календарного года максимальные ставки страхования по безработице, страхования временной нетрудоспособности и компенсации работникам, альтернативные заработки и суммы базовой недели, а также налогооблагаемая база заработной платы указаны ниже.

- 2021 Максимальная ставка еженедельного пособия работникам: 969 долларов США

- Максимальная ставка еженедельного пособия по безработице в 2021 году: 731 долл. США

- Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности на 2021 год: 9 долларов США.03

- 2021 г. Альтернативная тестовая сумма дохода для UI и TDI: 11 000 долларов США

- 2021 Базовая сумма за неделю: 220 долларов США

- Налогооблагаемая база заработной платы в 2021 г.

(UI и WF/SWF – работники и работодатели, TDI – работодатели): $36 200

(UI и WF/SWF – работники и работодатели, TDI – работодатели): $36 200 - Налогооблагаемая база заработной платы в 2021 г. (TDI, FLI – только для рабочих): 138 200 долл. США

В соответствии со стандартом N.J.A.C. 12:16-4.8 , ниже приведены расчетные долларовые эквиваленты расходов на проживание, питание и проживание, предоставленных работодателями вместо денежной заработной платы, выплаченной за услуги, оказанные работниками в течение 2021 календарного года:

| Полный номер и питание, еженедельно | 243,70 $ |

| Проживание в неделю | $104,40 |

| Питание в день | 27,80 $ |

При менее чем трехразовом питании стоимость отдельных приемов пищи рассчитывается следующим образом:

| Завтрак | 8,30 $ |

| Обед | 8,30 $ |

| Ужин | 11,10 $ |

Эти суммы используются, когда работодатель не присваивает значения таким платежам.

Новый работодатель

У.И. | Д.И. | W.F./S.W.F. | ||

0,026825 |

0,005000 |

0,001175 | 0,000000 | с 1 июля 2020 г. по 30 июня 2021 г. |

0,026825 | 0,005000 | 0,001175 | 0,000000 | с 1 июля 2019 г. по 30 июня 2020 г. |

Рабочий

У.И. | Д. | W.F./S.W.F. | Ф.Л.И. | |

0,003825 | 0,002600 | 0,000425 | 0,0016 | с 1 января 2020 г. по 31 декабря 2020 г. |

Работник — работодатель, оплачиваемый государством

У.И. | Д.И. | W.F./S.W.F. |

| |

0,000825 | 0,002600 | 0,000425 | 0,0016 | С 1 января 2020 г. |

У.И. — Страхование по безработице

Д.И. — Страхование по нетрудоспособности

W.F./S.W.F. — Развитие рабочей силы/Дополнительные фонды рабочей силы

F.L.I — Страхование отпуска по семейным обстоятельствам

Для 2020 календарного года максимальная страховая ставка по безработице, страхование по временной нетрудоспособности и компенсационное пособие работникам, альтернативный заработок и суммы базовой недели, а также налогооблагаемая заработная плата базы перечислены ниже.

- Максимальная ставка еженедельного пособия на 2020 год: $945

- Максимальная ставка еженедельного пособия по безработице в 2020 году: 713 долларов США

- Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности на 2020 год с с 1 января по 30 июня : $667

- 2020 Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности от 1 июля – 31 декабря : 881 долл.

США

США - 2020 г. Тестовая сумма альтернативного дохода для UI и TDI: 10 000 долларов США

- Сумма за базовую неделю 2020 г.: 200 долл. США

- Налогооблагаемая база заработной платы в 2020 г. (UI и WF/SWF – работники и работодатели, TDI – работодатели): $35 300

- Налогооблагаемая база заработной платы в 2020 г. (TDI, FLI – только для рабочих): 134 900 долл. США

В соответствии со стандартом N.J.A.C. 12:16-4.8 , ниже приведены расчетные долларовые эквиваленты расходов на проживание, питание и проживание, предоставляемых работодателями вместо денежной заработной платы, выплаченной за услуги, оказанные работниками в течение календарного 2020 года:

| Полная комната и Совет, Еженедельно | 237,60 $ |

| Проживание в неделю | $101,80 |

| Питание в день | 27,20 $ |

При менее чем трехразовом питании стоимость отдельных приемов пищи рассчитывается следующим образом:

| Завтрак | 8,20 $ |

| Обед | 8,20 $ |

| Ужин | 10,90 $ |

Эти суммы используются, когда работодатель не присваивает значения таким платежам.

Новый работодатель

У.И. | Д.И. | W.F./S.W.F. | ||

0,026825 |

0,005000 |

0,001175 | 0,000000 | с 1 июля 2019 г. по 30 июня 2020 г. |

0,026825 | 0,005000 | 0,001175 | 0,000000 | с 1 июля 2018 г. по 30 июня 2019 г. |

Рабочий

У.И. | Д. | W.F./S.W.F. | Ф.Л.И. | |

0,003825 | 0,0017 | 0,000425 | 0,0008 | С 1 января 2019 г. по 31 декабря 2019 г. |

Работник — работодатель, оплачиваемый государством

У.И. | Д.И. | W.F./S.W.F. |

| |

0,000825 | 0,0017 | 0,000425 | 0,0008 | С 1 января 2019 г. |

У.И. — Страхование по безработице

Д.И. — Страхование по нетрудоспособности

W.F./S.W.F. — Развитие рабочей силы/Дополнительные фонды рабочей силы

F.L.I — Страхование отпуска по семейным обстоятельствам

Для 2019 календарного года максимальная страховая ставка по безработице, страхование по временной нетрудоспособности и компенсационное пособие работникам, альтернативный заработок и суммы базовой недели, а также налогооблагаемая заработная плата базы перечислены ниже.

- 2019 Максимальная ставка еженедельного пособия работникам: 9 долларов США21

- Максимальная ставка еженедельного пособия по безработице в 2019 году: $696

- Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности в 2019 году: 650 долларов США

- 2019 г.

Тестовая сумма альтернативного дохода для UI и TDI: 8 600 долларов США

Тестовая сумма альтернативного дохода для UI и TDI: 8 600 долларов США - Сумма за базовую неделю 2019 г.: 172 долл. США

- Налогооблагаемая база заработной платы в 2019 году в соответствии с UI, TDI и FLI: 34 400 долларов США

В соответствии со стандартом N.J.A.C. 12:16-4.8 , ниже приведены расчетные долларовые эквиваленты расходов на питание и проживание, питание и проживание, предоставленных работодателями вместо денежной заработной платы, выплаченной за услуги, оказанные работниками в течение 2019 календарного года.:

| Полный номер и питание, Еженедельно | 231,50 $ |

| Проживание в неделю | $99,20 |

| Питание в день | 26,50 $ |

При менее чем трехразовом питании стоимость отдельных приемов пищи рассчитывается следующим образом:

| Завтрак | 8,00 $ |

| Обед | 8,00 $ |

| Ужин | 10,60 $ |

Эти суммы используются, когда работодатель не присваивает значения таким платежам.

Новый работодатель

У.И. | Д.И. | W.F./S.W.F. | ||

0,026825 |

0,005000 |

0,001175 | 0,000000 | с 1 июля 2018 г. по 30 июня 2019 г. |

0,026825 | 0,005000 | 0,001175 | 0,000000 | с 1 июля 2017 г. по 30 июня 2018 г. |

Рабочий

У.И. | Д. | W.F./S.W.F. | Ф.Л.И. | |

0,003825 | 0,0019 | 0,000425 | 0,0009 | 1 января 2018 г. — 31 декабря 2018 г. |

Работник — работодатель, оплачиваемый государством

У.И. | Д.И. | W.F./S.W.F. |

| |

0,000825 | 0,0019 | 0,000425 | 0,0009 | С 1 января 2018 г. |

У.И. — Страхование по безработице

Д.И. — Страхование по нетрудоспособности

W.F./S.W.F. — Развитие рабочей силы/Дополнительные фонды рабочей силы

F.L.I — Страхование отпуска по семейным обстоятельствам

Для 2018 календарного года максимальный размер страхового пособия по безработице, страхования по временной нетрудоспособности и компенсационных выплат работникам, альтернативный заработок и суммы базовой недели, а также налогооблагаемая заработная плата базы перечислены ниже.

- Максимальная ставка еженедельного пособия на 2018 год: $903

- Максимальная ставка еженедельного пособия по безработице в 2018 году: 681 долл. США

- Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности в 2018 г.: 637 долл. США

- 2018 г.

Тестовая сумма альтернативного дохода для UI и TDI: 8 500 долларов США

Тестовая сумма альтернативного дохода для UI и TDI: 8 500 долларов США - Сумма за базовую неделю 2018 г.: 169 долл. США

- Налогооблагаемая база заработной платы в 2018 г. в соответствии с UI, TDI и FLI: 33 700 долл. США

В соответствии со стандартом N.J.A.C. 12:16-4.8 , ниже приведены расчетные долларовые эквиваленты расходов на проживание, питание и проживание, предоставленных работодателями вместо денежной заработной платы, выплаченной за услуги, оказанные работниками в течение календарного 2018 года:

| Полный номер и питание, еженедельно | 226,80 $ |

| Проживание в неделю | 97,20 $ |

| Питание в день | 25,90 $ |

При менее чем трехразовом питании стоимость отдельных приемов пищи рассчитывается следующим образом:

| Завтрак | $7,80 |

| Обед | $7,80 |

| Ужин | 10,40 $ |

Эти суммы используются, когда работодатель не присваивает значения таким платежам.

Новый работодатель

У.И. | Д.И. | W.F./S.W.F. | ||

0,026825 |

0,005000 |

0,001175 | 0,000000 | с 1 июля 2017 г. по 30 июня 2018 г. |

0,026825 | 0,005000 | 0,001175 | 0,000000 | с 1 июля 2016 г. по 30 июня 2017 г. |

Рабочий

У.И. | Д. | W.F./S.W.F. | Ф.Л.И. | |

0,003825 | 0,002400 | 0,000425 | 0,001000 | с 1 января 2017 г. по 31 декабря 2017 г. |

Работник — работодатель, оплачиваемый государством

У.И. | Д.И. | W.F./S.W.F. |

| |

0,000825 | 0,002400 | 0,000425 | 0,001000 | С 1 января 2017 г. |

У.И. — Страхование по безработице

Д.И. — Страхование по нетрудоспособности

W.F./S.W.F. — Развитие рабочей силы/Дополнительные фонды рабочей силы

F.L.I — Страхование отпуска по семейным обстоятельствам

Для 2017 календарного года максимальные ставки страхования по безработице, страхования по временной нетрудоспособности и компенсации работникам, альтернативный заработок и суммы базовой недели, а также налогооблагаемая заработная плата базы перечислены ниже.

- Максимальная ставка еженедельного пособия на 2017 год: 896 долларов США

- Максимальная ставка еженедельного пособия по безработице в 2017 году: 677 долларов США

- Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности в 2017 г.: 633 долл. США

- 2017 г.

Тестовая сумма альтернативного дохода для UI и TDI: 8 400 долларов США

Тестовая сумма альтернативного дохода для UI и TDI: 8 400 долларов США - Сумма за базовую неделю 2017 г.: 168 долл. США

- Налогооблагаемая база заработной платы в 2017 году в соответствии с UI, TDI и FLI: 33 500 долларов США

В соответствии со стандартом N.J.A.C. 12:16-4.8 , ниже приведены расчетные долларовые эквиваленты расходов на проживание, питание и проживание, предоставленных работодателями вместо денежной заработной платы, выплаченной за услуги, оказанные работниками в течение календарного 2017 года:

| Полный номер и питание, еженедельно | 225,50 $ |

| Проживание в неделю | 96,60 $ |

| Питание в день | 25,80 $ |

При менее чем трехразовом питании стоимость отдельных приемов пищи рассчитывается следующим образом:

| Завтрак | 7,50 $ |

| Обед | 7,50 $ |

| Ужин | 10,00 $ |

Эти суммы используются, когда работодатель не присваивает значения таким платежам.

Новый работодатель

У.И. | Д.И. | W.F./S.W.F. | ||

0,026825 |

0,005000 |

0,001175 | 0,000000 | с 1 июля 2016 г. по 30 июня 2017 г. |

0,026825 | 0,005000 | 0,001175 | 0,000000 | с 1 июля 2015 г. по 30 июня 2016 г. |

Рабочий

У.И. | Д. | W.F./S.W.F. | Ф.Л.И. | |

0,003825 | 0,002000 | 0,000425 | 0,000800 | с 1 января 2016 г. по 31 декабря 2016 г. |

Работник — работодатель, оплачиваемый государством

У.И. | Д.И. | W.F./S.W.F. |

| |

0,000825 | 0,002000 | 0,000425 | 0,000800 | С 1 января 2016 г. |

У.И. — Страхование по безработице

Д.И. — Страхование по нетрудоспособности

W.F./S.W.F. — Развитие рабочей силы/Дополнительные фонды рабочей силы

F.L.I — Страхование отпуска по семейным обстоятельствам

Для 2016 календарного года максимальная страховая ставка по безработице, страхование по временной нетрудоспособности и компенсации работникам, альтернативный заработок и суммы базовой недели, а также налогооблагаемая заработная плата базы перечислены ниже.

- Максимальный размер еженедельного пособия в 2016 г.: 871 долл. США

- Максимальная ставка еженедельного пособия по безработице в 2016 г.: 657 долл. США

- Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности на 2016 год: 615 долларов США

- 2016 г. Альтернативная тестовая сумма дохода для UI и TDI: 8 400 долларов США

- Сумма за базовую неделю 2016 г.

: 168 долл. США

: 168 долл. США - Налогооблагаемая база заработной платы в 2016 году в соответствии с UI, TDI и FLI: 32 600 долларов США

В соответствии со стандартом N.J.A.C. 12:16-4.8 , ниже приведены расчетные долларовые эквиваленты расходов на проживание, питание и проживание, предоставленных работодателями вместо денежной заработной платы, выплаченной за услуги, оказанные работниками в течение календарного 2016 года:

| Полный номер и питание, еженедельно | 219,40 $ |

| Проживание в неделю | $94,00 |

| Питание в день | 25,00 $ |

При менее чем трехразовом питании стоимость отдельных приемов пищи рассчитывается следующим образом:

| Завтрак | 7,50 $ |

| Обед | 7,50 $ |

| Ужин | 10,00 $ |

Эти суммы используются, когда работодатель не присваивает значения таким платежам.

Новый работодатель

У.И. | Д.И. | W.F./S.W.F. | ||

0,026825 |

0,005000 |

0,001175 | 0,000000 | с 1 июля 2015 г. по 30 июня 2016 г. |

0,026825 | 0,005000 | 0,001175 | 0,000000 | с 1 июля 2014 г. по 30 июня 2015 г. |

Рабочий

У.И. | Д. | W.F./S.W.F. | Ф.Л.И. | |

0,003825 | 0,002500 | 0,000425 | 0,000900 | с 1 января 2015 г. по 31 декабря 2015 г. |

Работник — работодатель, оплачиваемый государством

У.И. | Д.И. | W.F./S.W.F. |

| |

0,000825 | 0,002500 | 0,000425 | 0,000900 | С 1 января 2015 г. |

У.И. — Страхование по безработице

Д.И. — Страхование по нетрудоспособности

W.F./S.W.F. — Развитие рабочей силы/Дополнительные фонды рабочей силы

F.L.I — Страхование отпуска по семейным обстоятельствам

Для 2015 календарного года максимальная страховая ставка по безработице, страхование по временной нетрудоспособности и компенсации работникам, альтернативный заработок и суммы базовой недели, а также налогооблагаемая заработная плата базы перечислены ниже.

- Максимальная ставка еженедельного пособия на 2015 год: 855 долларов США

- Максимальная ставка еженедельного пособия по безработице в 2015 году: 646 долларов США

- Максимальная ставка еженедельного пособия по страхованию на случай временной нетрудоспособности в 2015 г.: 604 долл. США

- 2015 г.

д.). Вы должны подать декларацию резидента Миссисипи и указать общий валовой доход, независимо от источника.

д.). Вы должны подать декларацию резидента Миссисипи и указать общий валовой доход, независимо от источника.

И.

И.  по 31 декабря 2022 г.

по 31 декабря 2022 г. США

США И.

И.  по 31 декабря 2021 г.

по 31 декабря 2021 г. (UI и WF/SWF – работники и работодатели, TDI – работодатели): $36 200

(UI и WF/SWF – работники и работодатели, TDI – работодатели): $36 200 И.

И.  по 31 декабря 2020 г.

по 31 декабря 2020 г.  США

США И.

И.  по 31 декабря 2019 г.

по 31 декабря 2019 г. Тестовая сумма альтернативного дохода для UI и TDI: 8 600 долларов США

Тестовая сумма альтернативного дохода для UI и TDI: 8 600 долларов США И.

И.  по 31 декабря 2018 г.

по 31 декабря 2018 г. Тестовая сумма альтернативного дохода для UI и TDI: 8 500 долларов США

Тестовая сумма альтернативного дохода для UI и TDI: 8 500 долларов США И.

И.  по 31 декабря 2017 г.

по 31 декабря 2017 г. Тестовая сумма альтернативного дохода для UI и TDI: 8 400 долларов США

Тестовая сумма альтернативного дохода для UI и TDI: 8 400 долларов США И.

И.  по 31 декабря 2016 г.

по 31 декабря 2016 г. : 168 долл. США

: 168 долл. США И.

И.  по 31 декабря 2015 г.

по 31 декабря 2015 г.