НК РФ Глава 23. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ \ КонсультантПлюс

- Главная

- Документы

- Глава 23. НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ

Подготовлены редакции документа с изменениями, не вступившими в силу

«Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 17.02.2023) (с изм. и доп., вступ. в силу с 01.03.2023)

- Статья 207. Налогоплательщики

- Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

- Статья 209. Объект налогообложения

- Статья 210. Налоговая база

- Статья 211. Особенности определения налоговой базы при получении доходов в натуральной форме

- Статья 212. Особенности определения налоговой базы при получении доходов в виде материальной выгоды

- Статья 213. Особенности определения налоговой базы по договорам страхования

- Статья 213.1. Особенности определения налоговой базы по договорам негосударственного пенсионного обеспечения и договорам обязательного пенсионного страхования, заключаемым с негосударственными пенсионными фондами

- Статья 214.

Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации

Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации - Статья 214.1. Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами

- Статья 214.2. Особенности определения налоговой базы при получении доходов в виде процентов по вкладам (остаткам на счетах) в банках, находящихся на территории Российской Федерации

- Статья 214.2.1. Особенности определения налоговой базы при получении доходов в виде платы за использование денежных средств членов кредитного потребительского кооператива (пайщиков), процентов за использование сельскохозяйственным кредитным потребительским кооперативом средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского кооператива

- Статья 214.3. Особенности определения налоговой базы по операциям РЕПО, объектом которых являются ценные бумаги

- Статья 214.

4. Особенности определения налоговой базы по операциям займа ценными бумагами

4. Особенности определения налоговой базы по операциям займа ценными бумагами - Статья 214.5. Особенности определения налоговой базы по доходам, полученным участниками инвестиционного товарищества

- Статья 214.6. Особенности исчисления и уплаты налога в отношении доходов по государственным ценным бумагам, муниципальным ценным бумагам, а также по эмиссионным ценным бумагам, выпущенным российскими организациями, выплачиваемых иностранным организациям, действующим в интересах третьих лиц

- Статья 214.7. Особенности определения налоговой базы, исчисления и уплаты налога по доходам в виде выигрышей, полученных от участия в азартных играх и лотереях

- Статья 214.8. Истребование документов, связанных с исчислением и уплатой налога при выплате доходов по государственным ценным бумагам, муниципальным ценным бумагам, а также по эмиссионным ценным бумагам, выпущенным российскими организациями, выплачиваемых иностранным организациям, действующим в интересах третьих лиц

- Статья 214.

9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете

9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете - Статья 214.10. Особенности определения налоговой базы, исчисления и уплаты налога по доходам, полученным от продажи недвижимого имущества, а также по доходам в виде объекта недвижимого имущества, полученного в порядке дарения

- Статья 214.11. Особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права

- Статья 215. Особенности определения доходов отдельных категорий иностранных граждан

- Статья 216. Налоговый период

- Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

- Статья 217.1. Особенности освобождения от налогообложения доходов от продажи объектов недвижимого имущества

- Статья 218. Стандартные налоговые вычеты

- Статья 219.

Социальные налоговые вычеты

Социальные налоговые вычеты - Статья 219.1. Инвестиционные налоговые вычеты

- Статья 220. Имущественные налоговые вычеты

- Статья 220.1. Налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с производными финансовыми инструментами

- Статья 220.2. Налоговые вычеты при переносе на будущие периоды убытков от участия в инвестиционном товариществе

- Статья 221. Профессиональные налоговые вычеты

- Статья 221.1. Упрощенный порядок получения налоговых вычетов

- Статья 222. Полномочия законодательных (представительных) органов субъектов Российской Федерации по установлению социальных и имущественных вычетов

- Статья 223. Дата фактического получения дохода

- Статья 224. Налоговые ставки

- Статья 225. Порядок исчисления налога

- Статья 226. Особенности исчисления налога налоговыми агентами. Порядок и сроки уплаты налога налоговыми агентами

- Статья 226.1. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с ценными бумагами, операций с производными финансовыми инструментами, а также при осуществлении выплат по ценным бумагам российских эмитентов

- Статья 226.

2. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права

2. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права - Статья 227. Особенности исчисления сумм налога отдельными категориями физических лиц. Порядок и сроки уплаты налога, порядок и сроки уплаты авансовых платежей указанными лицами

- Статья 227.1. Особенности исчисления суммы налога и подачи налоговой декларации некоторыми категориями иностранных граждан, осуществляющих трудовую деятельность по найму в Российской Федерации. Порядок уплаты налога

- Статья 227.2. Особенности исчисления сумм налога с фиксированной прибыли контролируемых иностранных компаний

- Статья 228. Особенности исчисления налога в отношении отдельных видов доходов. Порядок уплаты налога

- Статья 229. Налоговая декларация

- Статья 230. Обеспечение соблюдения положений настоящей главы

- Статья 231. Порядок взыскания и возврата налога

- Статья 231.

1. Утратила силу

1. Утратила силу - Статья 232. Устранение двойного налогообложения

- Статья 233. Утратила силу

НК РФ ч.2, Статья 206.1. Особенности исчисления и уплаты акциза на территориях Донецкой Народной Республики, Луганской Народной Республики, Запорожской области, Херсонской области НК РФ ч.2, Статья 207. Налогоплательщики

порядок исчисления, кто платит подоходный налог, сколько процентов, как удерживается с зарплаты

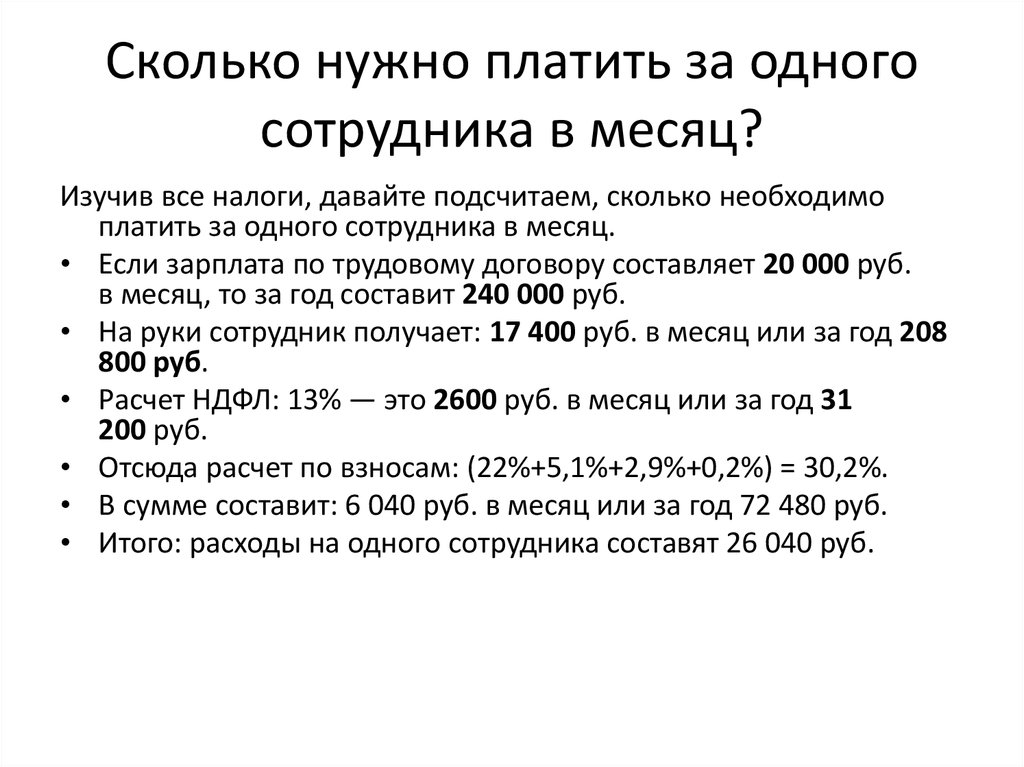

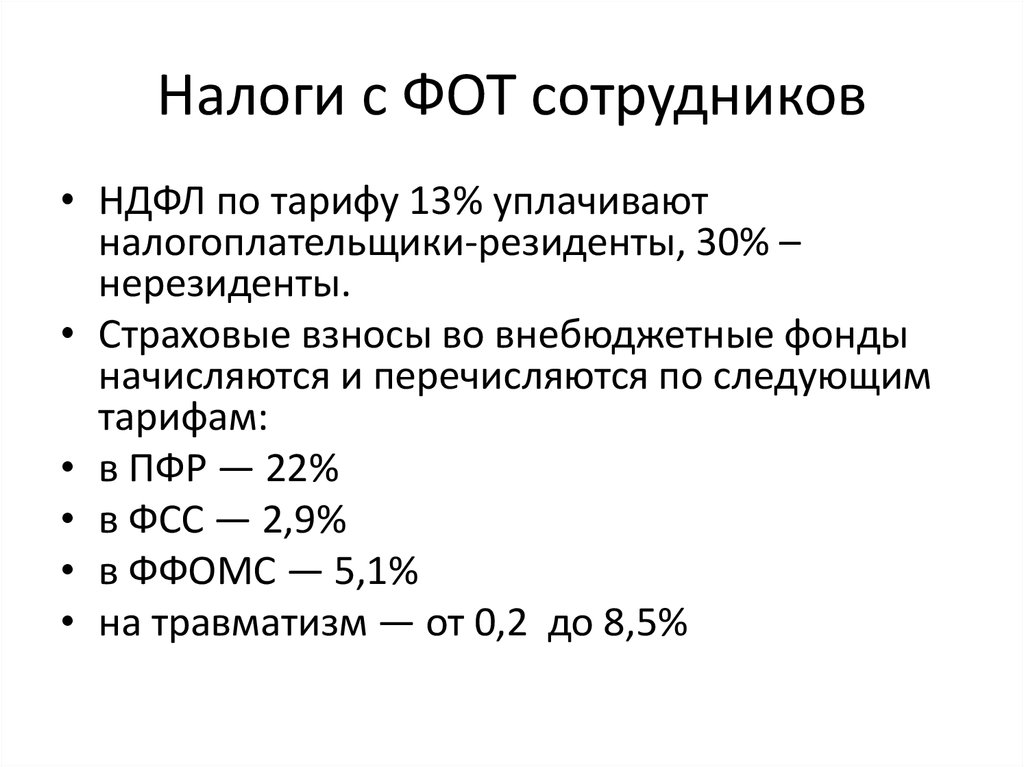

С выплат сотрудникам работодатель должен удерживать НДФЛ — налог на доходы физических лиц. В статье подробно расскажем о порядке расчета и уплаты НДФЛ, ставках налога, налоговых вычетах и о том, как по нему отчитываться.

Что такое НДФЛ

НДФЛ — это налог, который платят физлица почти со всех своих доходов. Если человек официально работает, работодатель выступает налоговым агентом: сам удерживает НДФЛ и выдает зарплату уже за вычетом налога.

Как работодатели отчитываются за сотрудников

У офис-менеджера Петровой оклад 50 000 ₽.

НДФЛ: 50 000 ₽ × 13% = 6500 ₽.

Работодатель выдает на руки: 50 000 ₽ − 6500 ₽ = 43 500 ₽.

Ставки НДФЛ зависят от нескольких факторов, рассмотрим их ниже более подробно. Речь пойдет только про тот НДФЛ, который нужно платить за сотрудников. НДФЛ, который ИП или другое физлицо платит за себя, — отдельная тема, его в статье касаться не будем.

Про формы и системы оплаты труда

Ставки подоходного налога в 2023 году

Ставка НДФЛ зависит от следующих факторов:

- статуса физлица: налоговый резидент России или нет;

- вида дохода;

- суммы годового дохода.

НДФЛ для резидентов. Налоговые резиденты — это лица, которые находятся на территории России не менее 183 календарных дней в течение 12 месяцев подряд. Гражданство и место работы в РФ обычно значения не имеют.

Чем отличается резидент от нерезидента

Большинство доходов резидентов облагается по ставке НДФЛ 13%, например зарплата. Если же доходы физлица за год превысили 5 000 000 ₽, то доходы свыше этой суммы будут облагаться налогом по ставке 15%.

Если же доходы физлица за год превысили 5 000 000 ₽, то доходы свыше этой суммы будут облагаться налогом по ставке 15%.

Налоговые ставки — в ст. 224 НК РФ

Зарплата физлица за год — 6 000 000 ₽. Пока доход не достигнет 5 000 000 ₽, работодатель будет удерживать НДФЛ по ставке 13%, а затем — по ставке 15%.

В некоторых случаях будет повышенный налог. Так, с выигрыша в рекламную лотерею свыше 4000 ₽ придется заплатить НДФЛ по ставке 35%.

Ставки подоходного налога для резидентов

| Размер ставки | Вид дохода |

|---|---|

| 13% — доход до 5 000 000 ₽ в год, 15% — доход свыше 5 000 000 ₽ в год | Зарплата, премии, вознаграждения по договорам ГПХ, дивиденды |

| 35% | 1. Выигрыши и призы в рекламных конкурсах. Облагаются только доходы в части, превышающей 4000 ₽ в год. 2. С материальной выгоды от экономии на процентах за пользование беспроцентным займом от работодателя либо если ставка по нему меньше ⅔ ключевой ставки ЦБ.  Но в 2023 году матвыгоду не исчисляют и НДФЛ не облагают Но в 2023 году матвыгоду не исчисляют и НДФЛ не облагают |

НДФЛ для нерезидентов. По общему правилу нерезидент платит 30% с доходов. В отдельных случаях могут применяться пониженные ставки.

Некоторые доходы нерезидентов облагаются по ставке НДФЛ 13%. Когда доходы физлица за год превысят 5 000 000 ₽, то доходы свыше этой суммы будут облагаться налогом по ставке 15%.

Ставки подоходного налога для нерезидентов

| Размер ставки | Вид дохода |

|---|---|

| 13% — доход до 5 000 000 ₽ в год, 15% — доход свыше 5 000 000 ₽ в год | Доходы: — по патенту на работу в РФ; |

| 15% | Дивиденды от российских компаний |

| 30% | Зарплата, премии, вознаграждения по договорам ГПХ, если нет права на ставки 13 или 15% |

Какие выплаты не облагаются подоходным налогом

НДФЛ не нужно платить с государственных пособий, кроме больничного, материальной помощи в связи со смертью близких родственников, суточных в пределах лимитов, выходных пособий в пределах трех среднемесячных заработков. Это не весь список, полный перечень — в налоговом кодексе.

Это не весь список, полный перечень — в налоговом кодексе.

С каких еще доходов не нужно удерживать налог — в ст. 217 НК РФ

Налоговые вычеты при расчете НДФЛ

Налоговый вычет — это сумма, которая уменьшает налоговую базу. Это значит, что доход физлица можно уменьшить на сумму вычета и заплатить меньшую сумму НДФЛ.

Все вычеты применяются только к доходам налоговых резидентов, облагаемым по ставке 13 или 15%.

У менеджера Поповой оклад 50 000 ₽ и есть ежемесячный вычет 1400 ₽ на ребенка.

С ее оклада работодатель должен удержать: (50 000 ₽ − 1400 ₽) × 13% = 6318 ₽.

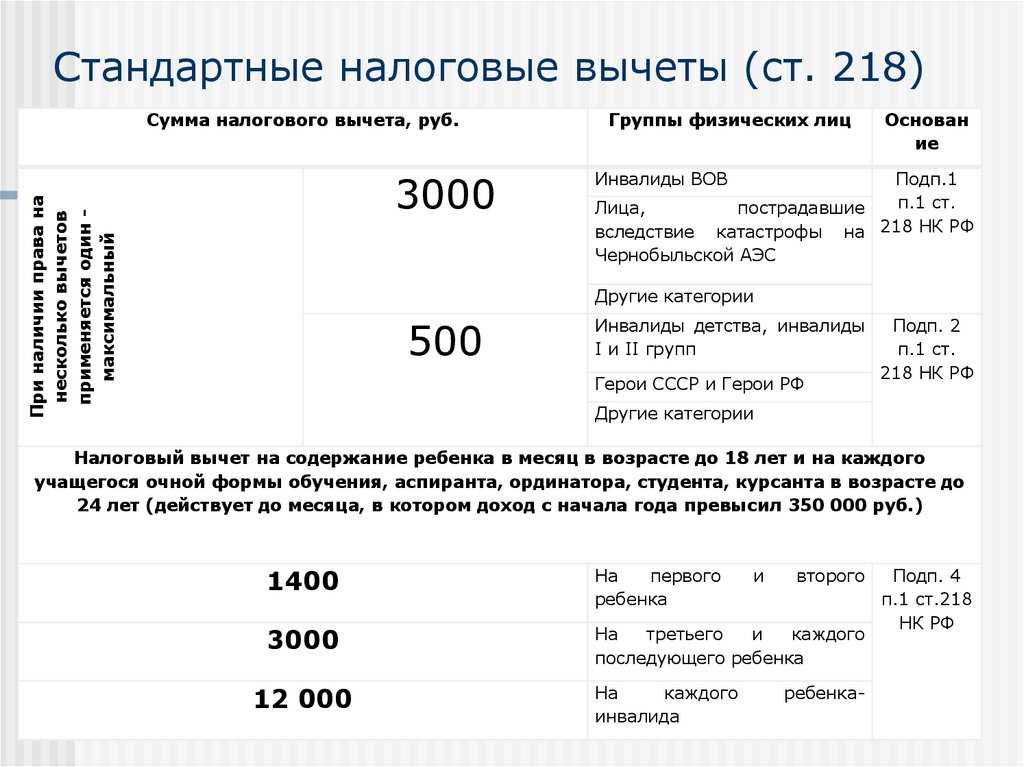

Вычеты по НДФЛ бывают стандартные, имущественные, социальные и профессиональные.

Если сотрудник вправе получить несколько стандартных вычетов, то применяют только один — максимальный из них. Исключение — вычет на ребенка, его предоставляют в любом случае: он суммируется, если есть другие стандартные вычеты.

Для получения вычета сотрудник пишет заявление в свободной форме и предоставляет документы, подтверждающие право на такой вычет.

Стандартные вычеты

Стандартные вычеты бывают на самого сотрудника и на детей сотрудника. Сотрудник может получать через работодателя такой вычет ежемесячно до того момента, пока его доход не достигнет 350 000 ₽ нарастающим итогом с начала года.

Вычеты на сотрудников положены льготным категориям граждан: например, инвалидам, участникам боевых действий, лицам, перенесшим заболевания, связанные с радиацией из-за аварии на ЧАЭС.

Размер вычета зависит от льготной категории: например, вычет на инвалидов детства и инвалидов I и II групп — 500 ₽ в месяц, а на принимавших участие в ликвидации последствий Чернобыля — 3000 ₽ в месяц.

Про вычеты на сотрудников — в п. 1. ст. 218 НК РФ

Вычеты на ребенка могут ежемесячно получать:

- каждый из родителей — не важно, в браке они или нет;

- каждый из усыновителей, опекунов, попечителей;

- каждый из приемных родителей.

Размер вычета — от 1400 до 12 000 ₽. Сумма зависит от того, какой ребенок по счету, от его здоровья и статуса родителя.

Про вычет на ребенка — в п. 4. ст. 218 НК РФ

Ежемесячные суммы вычетов такие:

- на первого и второго ребенка — 1400 ₽;

- на третьего и следующих детей — 3000 ₽;

- на ребенка-инвалида опекунам и попечителям — 6000 ₽;

- на ребенка-инвалида родителям, усыновителям и их супругам — 12 000 ₽.

Вычет 12 000 ₽ суммируется с вычетом в зависимости от очередности ребенка-инвалида. Если он первый или второй, общая величина вычета — 13 400 ₽, а если третий или последующий — 15 000 ₽. По таким же правилам суммируется вычет для опекунов или попечителей ребенка-инвалида.

Чтобы получить вычет, сотрудник должен предоставить работодателю заявление и документы, который подтвердят право на вычет, например свидетельство о рождении ребенка.

Имущественные вычеты

Есть два вида имущественных вычетов, которые может получить сотрудник:

- на покупку жилой недвижимости: квартиры, комнаты, жилого дома, земельного участка с готовым домом или для его строительства;

- на выплату процентов по ипотечному кредиту;

Еще имущественный вычет может получить сотрудник, который купил не весь дом, квартиру или землю, а только долю в этом имуществе.

Работодатель предоставляет вычеты по уведомлению из ИФНС. Заявление на получение вычета сотрудник должен подать в налоговую инспекцию самостоятельно. А налоговая сама уведомит работодателя о том, что у сотрудника есть право на социальный или имущественный вычет.

Вычет на покупку недвижимости. Размер вычета зависит от затрат на приобретение, но максимально — 2 000 000 ₽, за счет чего из бюджета можно вернуть 260 000 ₽ переплаты НДФЛ: 2 000 000 ₽ × 13% = 260 000 ₽.

п. 3 ст. 220 НК РФ

Если объект обошелся дешевле 2 000 000 ₽, остаток переносят на следующий объект. Если дороже, вычет будет однократным.

В 2022 году Петров купил квартиру за 7 000 000 ₽. Это больше максимальной суммы вычета 2 000 000 ₽, значит, в дальнейших расчетах участвует эта сумма.

Годовой доход Петрова — 800 000 ₽, НДФЛ, удержанный работодателем, — 104 000 ₽ (800 000 ₽ × 13%).

Поскольку годовой доход Петрова меньше имущественного вычета 2 000 000 ₽, использовать его он будет так:

800 000 ₽ в 2022 году, НДФЛ к возврату — 104 000 ₽.

Остаток вычета: 2 000 000 ₽ − 800 000 ₽ = 1 200 000 ₽;

800 000 ₽ в 2023 году, НДФЛ к возврату — 104 000 ₽. Остаток вычета: 2 000 000 ₽ − 800 000 ₽ − 800 000 ₽ = 400 000 ₽;

400 000 ₽ в 2024 году, НДФЛ к возврату — 52 000 ₽.

Вычет на выплату процентов по ипотеке. Максимальный размер вычета — 3 000 000 ₽, за счет этого из бюджета можно вернуть 390 000 ₽ переплаты НДФЛ: 3 000 000 ₽ × 13% = 390 000 ₽.

п.4 ст. 220 НК РФ

Получить вычет от ипотечных процентов можно только по одному объекту недвижимости. Если общая сумма выплат меньше 390 000 ₽, остаток сгорает.

При этом сотруднику не нужно ждать полного погашения ипотеки. Он может подавать документы на вычет ежегодно.

Важно, что оба вычета — на покупку недвижимости и выплату процентов — суммируются. Это значит, что максимально сотрудник может вернуть до 650 000 ₽ НДФЛ.

Социальный вычет

Социальный вычет может получить сотрудник:

- за свое лечение, обучение и фитнес, за лечение супруга, детей, близких родственников — не больше 120 000 ₽ в год по всем расходам;

- за обучение детей, родных братьев и сестер, в том числе неполнородных, — не больше 50 000 ₽ на каждого ребенка.

Если лечение входит в специальный перечень правительства, вернуть можно 13% от всей потраченной суммы без ограничений суммы вычета.

Перечень дорогостоящих видов лечения — в постановлении от 08.04.2020 № 458

Сотрудник должен запросить в налоговой уведомление для вычета, оно придет напрямую работодателю. Тогда работодатель предоставит вычеты в том числе и за предыдущие месяцы календарного года.

Профессиональные вычеты

Профессиональные вычеты могут получить исполнители работ, услуг по договорам ГПХ и получатели авторских вознаграждений.

Размер профессионального вычета зависит от вида договора, по которому он предоставляется.

При выплате доходов по гражданско-правовым договорам исполнителю предоставляют профессиональный налоговый вычет в размере документально подтвержденных расходов, связанных с выполнением работ или оказанием услуг.

По авторскому вознаграждению размер вычета такой:

- если получатель дохода может подтвердить свои затраты документами, то вычет предоставляют в размере затрат;

- если получатель дохода не может подтвердить затраты или они меньше фиксированной суммы, то вычет предоставляют в фиксированной сумме.

Сумма вычета зависит от вида авторского вознаграждения. Чтобы получить вычет, получатель дохода должен предоставить работодателю заявление.

Профессиональные налоговые вычеты — в ст. 221 НК РФ

Алгоритм расчета подоходного налога с зарплаты в 2023 году

Работодателям нужно рассчитывать НДФЛ резидентов по такому алгоритму:

1. Рассчитать налоговую базу по НДФЛ — на каждую дату получения дохода нарастающим итогом с начала года. В налоговую базу включают зарплату, премии, выплаты по договорам ГПХ.

Расчет налоговой базы — в п. 3 ст. 226 НК РФ

2. Полученную сумму доходов сотрудника нужно уменьшить на предоставленные ему с начала года вычеты по НДФЛ.

3. Рассчитать налог по формуле:

4. Рассчитать НДФЛ, который нужно удержать на дату выплаты дохода сотрудника:

Рассмотрим на примере. Допустим, зарплата руководителя отдела продаж Ильина — 100 000 ₽ в месяц. Ему положен вычет на ребенка. Он предоставляется, только пока доход не достигнет 350 000 ₽, поэтому начиная с четвертого месяца — апреля — этого вычета уже не будет.

Он предоставляется, только пока доход не достигнет 350 000 ₽, поэтому начиная с четвертого месяца — апреля — этого вычета уже не будет.

Зарплату и вычеты на ребенка считаем нарастающим итогом.

| Показатель | Расчет |

|---|---|

| НДФЛ к удержанию на дату выплаты дохода в январе | (100 000 ₽ − 1400 ₽) × 13% = 12 818 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в феврале | (200 000 ₽ − 2800 ₽) × 13% − 12 818 ₽ = 12 818 ₽ |

| Исчисленный НДФЛ с начала года к апрелю | 38 454 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в апреле | 400 000 ₽ × 13% − 38 454 ₽ = 13 546 ₽ |

В следующем году Ильина повысили до коммерческого директора, теперь его зарплата — 550 000 ₽ в месяц. Вычет на ребенка ему не положен, потому что доход превышает лимит по вычету уже в январе. А в десятом месяце — октябре — его доход превысит 5 000 000 ₽, и НДФЛ бухгалтер будет считать по повышенной ставке.

| Показатель | Расчет |

|---|---|

| НДФЛ к удержанию на дату выплаты дохода в январе | 550 000 ₽ × 13% = 71 500 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в феврале | 1 100 000 ₽ × 13% − 71 500 ₽ = 71 500 ₽ |

| Исчисленный НДФЛ с начала года к октябрю | 643 500 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в октябре | 5 000 000 ₽ × 13% + (5 500 000 ₽ − 5 000 000 ₽) × 15% − 643 500 ₽ = 81 500 ₽ |

| Исчисленный НДФЛ с начала года к ноябрю | 725 000 ₽ |

| НДФЛ к удержанию на дату выплаты дохода в ноябре | 5 000 000 ₽ × 13% + (6 050 000 ₽ − 5 000 000 ₽) × 15% − 725 000 ₽ = 82 500 ₽ |

С ноября и до конца года с зарплаты Ильина будут удерживать подоходный налог 82 500 ₽ — по ставке 15%. Это на 11 000 ₽ больше, чем удерживали по ставке 13%.

Как удержать НДФЛ

Когда работодатель рассчитал НДФЛ, нужно удержать и перечислить его в бюджет. При этом важны три даты:

При этом важны три даты:

- дата, когда возникает доход;

- день, когда нужно удержать НДФЛ;

- срок уплаты НДФЛ.

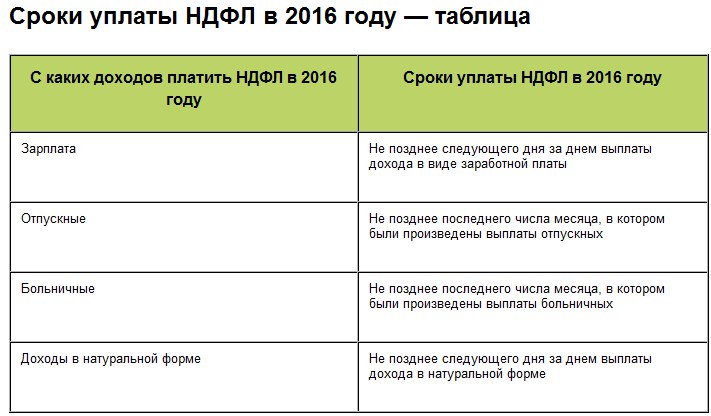

Дата, когда возникает доход, зависит от вида выплаты.

Когда доход может считаться полученным

| Вид дохода | Дата, когда возникает доход |

|---|---|

| Зарплата за первую половину месяца, ее еще называют авансом | День выплаты аванса |

| Зарплата за вторую половину месяца | День выплаты зарплаты. Например, 10 ноября выплатили зарплату за вторую половину октября. Дата получения дохода — 10 ноября |

| Премии любого вида | День выплаты премии |

| Отпускные | День выплаты отпускных |

| Зарплата и компенсация за неиспользованный отпуск при увольнении | День выплаты зарплаты и компенсации |

День, когда нужно удержать НДФЛ, зависит от вида дохода и от того, как его выплатили.

| Форма дохода | Когда удерживать НДФЛ |

|---|---|

| Деньгами | В день перечисления денег на счет или выдачи из кассы |

| В натуральной форме или в виде материальной выгоды | В день ближайшей денежной выплаты сотруднику, из которой можно удержать налог. Но не более 50% от выплаты |

НДФЛ удерживают в целых рублях. Если рассчитанная сумма налога будет с копейками, то сумму до 50 копеек отбрасывают, а 50 копеек и более округляют до полного рубля.

Порядок исчисления налога — в п. 6 статьи 52 НК РФ

Если удержать налог из дохода сотрудника невозможно, то компания или ИП обязаны об этом уведомить налоговую. Сделать это надо не позднее 25 февраля года, следующего за истекшим годом. То есть за 2023 год — до 25 февраля 2024 года.

Срок уплаты НДФЛ

С 2023 года для уплаты НДФЛ действует новый порядок. Налог надо перечислять единым налоговым платежом — ЕНП на единый налоговый счет — ЕНС. У каждого налогоплательщика свой счет.

У каждого налогоплательщика свой счет.

Что такое ЕНП и как на него перейти

Уплатить НДФЛ нужно:

- до 28-го числа текущего месяца — за период с 23-го числа предыдущего месяца по 22‑е число текущего месяца;

- до 28 января — за период с 1 по 22 января;

- не позднее последнего рабочего дня календарного года — за период с 23 по 31 декабря.

Если срок уплаты НДФЛ выпал на выходной, праздничный или нерабочий день, перечислить налог нужно в ближайший за ним рабочий день.

2023 год — переходный период, поэтому уплатить НДФЛ можно одним из двух способов:

- Подать отдельное уведомление.

- Направить в налоговую платежку с КБК НДФЛ.

Подать отдельное уведомление. Уведомление нужно подать до 25-го числа месяца уплаты. Деньги с ЕНС спишутся 28-го числа того же месяца. Если уведомления не будет, налоговая не сможет определить сумму налога и может начислить пени.

При этом способе деньги перечисляют по одинаковому коду бюджетной классификации — КБК — 182 01 06 12 01 0000 510.

Направить в налоговую платежку с КБК НДФЛ. Это возможно, если с 1 января 2023 года вы ни разу не подали уведомление о списании денег с ЕНС.

В этом случае КБК НДФЛ для платежей, облагаемых по ставке 13%, — 182 1 01 02130 01 1000 110, а по ставке 15% — 182 1 01 02140 01 1000 110.

Как отчитаться по НДФЛ

Налоговые агенты ежеквартально сдают в налоговую расчет 6-НДФЛ. В нем показывают все доходы, с которых налоговый агент исчислил и удержал НДФЛ, а также сумму налога. Например, зарплату сотрудников и доходы по гражданско-правовым договорам и НДФЛ с них.

Форма 6-НДФЛ — в Приказе ФНС от 29.09.2022 № ЕД-7-11/881@

Сроки сдачи 6-НДФЛ:

- за первый квартал — до 25 апреля;

- за полугодие — до 25 июля;

- за 9 месяцев — до 25 октября;

- за год — до 25 февраля следующего года.

Если с начала года не начислялись и не выплачивались доходы физлицам, то формально налоговым агентом компания или ИП не является и подавать нулевой расчет 6-НДФЛ не нужно. Но если в предыдущие годы подавали расчет, налоговая будет ожидать его и в текущем, а за непредставление может заблокировать счет. Поэтому нулевой 6-НДФЛ лучше сдать.

Но если в предыдущие годы подавали расчет, налоговая будет ожидать его и в текущем, а за непредставление может заблокировать счет. Поэтому нулевой 6-НДФЛ лучше сдать.

Если у работодателя более 10 сотрудников, которые получали выплаты, 6-НДФЛ нужно сдавать в электронном виде. Если 10 человек или меньше — отчитаться можно как электронно, так и на бумаге.

Шаблон 6-НДФЛ

Пример заполнения раздела 2 расчета 6-НДФЛ, для доходов, облагаемых по ставке 13%Что будет, если не платить НДФЛ

Если работодатель не удержит НДФЛ или не перечислит налог в бюджет, его могут оштрафовать и начислить пени. Штраф — 20% от суммы неуплаченного налога, а если работодатель действовал умышленно — 40%. Сам налог тоже взыщут.

Штрафы — в п. 1. ст. 123 НК РФ

Еще могут оштрафовать тех, кто сдает отчетность по НДФЛ не вовремя или с ошибками:

- за не вовремя представленный расчет — 1000 ₽ за каждый полный или неполный месяц просрочки, а при просрочке более 20 рабочих дней налоговая может заблокировать расчетные счета компании или ИП;

- за неправильные сведения в 6-НДФЛ — 500 ₽ за каждый документ;

- за расчет, представленный неправильным способом — 200 ₽.

Должностное лицо — директора или бухгалтера — могут оштрафовать на сумму от 300 до 500 ₽, если он не представил сведения в налоговую, представил их не полностью или с ошибками.

Для должностных лиц малых и средних компаний и предпринимателей за первое нарушение предусмотрена замена штрафа на предупреждение.

Чем можно заменить штраф — в ст. 4.1.1 КоАП РФ

Работодатель может избежать штрафа за занижение НДФЛ. Для этого ему нужно сначала уплатить налог и пени, а затем подать уточненный расчет. Уточнить расчет нужно раньше, чем налоговая сообщит об ошибке или назначит выездную проверку.

Внесение изменений в расчет — в подп. 1 п. 4, п. 6 ст. 81 НК РФ

Предложение ТинькоффРасчетный счет в Тинькофф

- До 4 месяцев бесплатного обслуживания

- До 500 000 ₽ на сервисы партнеров

- Бесплатная онлайн-бухгалтерия

Соединенные Штаты — Физические лица — Налоги на доходы физических лиц

Соединенные Штаты взимают налог со своих граждан и резидентов с их доходов по всему миру. Иностранцы-нерезиденты облагаются налогом на свой доход из источников в США и доход, фактически связанный с торговлей или бизнесом в США (за некоторыми исключениями).

Иностранцы-нерезиденты облагаются налогом на свой доход из источников в США и доход, фактически связанный с торговлей или бизнесом в США (за некоторыми исключениями).

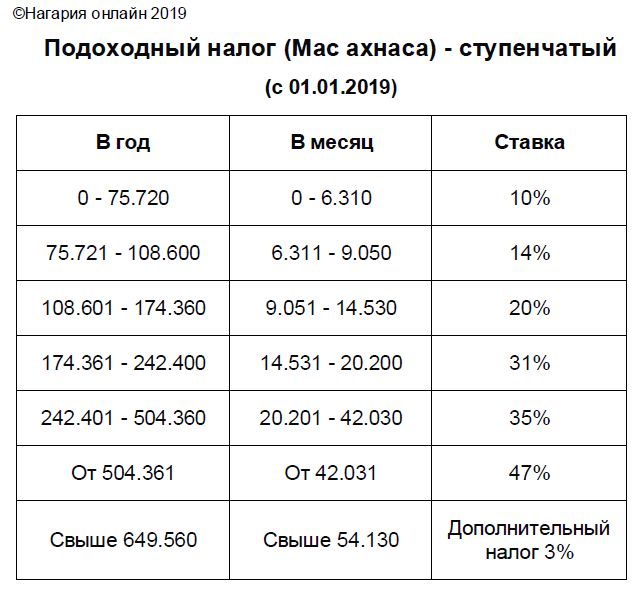

Ставки подоходного налога с населения

Для физических лиц максимальная ставка подоходного налога на 2022 год составляет 37%, за исключением долгосрочного прироста капитала и квалифицированных дивидендов ( обсуждается ниже ).

П.Л. 115-97 уменьшили как индивидуальные налоговые ставки, так и количество налоговых категорий. П.Л. 115-97 прекращает действие многих отдельных налоговых положений, включая более низкие ставки и пересмотренные скобки, в соответствии с бюджетными правилами Сената США.

Ставки и рамки налога на прибыль на 2022 год

Плательщики единого налога (1)

| Налогооблагаемый доход (долл. США) | Налоговая ставка (%) |

| от 0 до 10 275 | 10 |

| от 10 276 до 41 775 | 12 |

| от 41 776 до 89 075 | 22 |

| от 89 076 до 170 050 | 24 |

| от 170 051 до 215 950 | 32 |

| от 215 951 до 539 900 | 35 |

| 539 901+ | 37 |

Состоящие в браке налогоплательщики, подающие декларацию совместно (1, 2)

Налогооблагаемый доход (долл. США) США) | Налоговая ставка (%) |

| от 0 до 20 550 | 10 |

| от 20 551 до 83 550 | 12 |

| от 83 551 до 178 150 | 22 |

| от 178 151 до 340 100 | 24 |

| от 340 101 до 431 900 | 32 |

| от 431 901 до 647 850 | 35 |

| 647 851+ | 37 |

Налогоплательщики на дому (1, 2)

| Налогооблагаемый доход (долл. США) | Налоговая ставка (%) |

| от 0 до 14 650 | 10 |

| от 14 651 до 55 900 | 12 |

| от 55 901 до 89 050 | 22 |

| от 89 051 до 170 050 | 24 |

| от 170 051 до 215 950 | 32 |

| от 215 951 до 539 900 | 35 |

| 539 901+ | 37 |

Налогоплательщики, состоящие в браке, подающие декларацию отдельно (1)

Налогооблагаемый доход (долл. США) США) | Налоговая ставка (%) |

| от 0 до 10 275 | 10 |

| от 10 276 до 41 775 | 12 |

| от 41 776 до 89 075 | 22 |

| от 89 076 до 170 050 | 24 |

| от 170 051 до 215 950 | 32 |

| от 215 951 до 323 925 | 35 |

| 323 926+ | 37 |

Ставки и уровни налога на прибыль за 2021 год

Плательщики единого налога (1)

| Налогооблагаемый доход (долл. США) | Налоговая ставка (%) |

| от 0 до 9 950 | 10 |

| от 9 951 до 40 525 | 12 |

| от 40 526 до 86 375 | 22 |

| от 86 376 до 164 925 | 24 |

| от 164 926 до 209 425 | 32 |

| от 209 426 до 523 600 | 35 |

| 523 601+ | 37 |

Состоящие в браке налогоплательщики, подающие декларацию совместно (1, 2)

Налогооблагаемый доход (долл. США) США) | Налоговая ставка (%) |

| от 0 до 19 900 | 10 |

| от 19 901 до 81 050 | 12 |

| от 81 051 до 172 750 | 22 |

| от 172 751 до 329 850 | 24 |

| от 329 851 до 418 850 | 32 |

| от 418 851 до 628 300 | 35 |

| 628 301+ | 37 |

Налогоплательщики-главы домохозяйств (1, 2)

| Налогооблагаемый доход (долл. США) | Налоговая ставка (%) |

| от 0 до 14 200 | 10 |

| от 14 201 до 54 200 | 12 |

| от 54 201 до 86 350 | 22 |

| от 86 351 до 164 900 | 24 |

| от 164 901 до 209 400 | 32 |

| от 209 401 до 523 600 | 35 |

| 523 601+ | 37 |

Женатые налогоплательщики, подающие декларацию отдельно (1)

Налогооблагаемый доход (долл. США) США) | Налоговая ставка (%) |

| от 0 до 9 950 | 10 |

| от 9 951 до 40 525 | 12 |

| от 40 526 до 86 375 | 22 |

| от 86 376 до 164 925 | 24 |

| от 164 926 до 209 425 | 32 |

| от 209 426 до 314 150 | 35 |

| 314 151+ | 37 |

Примечания

- Максимальная ставка федерального подоходного налога на «квалифицированные дивиденды», полученные от местной корпорации, составляет 20%. Максимальная ставка федерального налога на прирост капитала составляет 20% для активов, удерживаемых более 12 месяцев. Ступенчатые ставки налога применяются к приросту капитала от активов, удерживаемых в течение 12 месяцев или менее.

- Иностранцы-нерезиденты не могут пользоваться статусом главы семьи или совместными коэффициентами возврата.

Альтернативный минимальный налог (АМТ)

Вместо налога, рассчитанного с использованием вышеприведенных ставок, индивидуальный АМТ может взиматься по двухуровневой структуре ставок 26% и 28%. В 2021 налоговом году налоговая ставка 28% применяется к налогоплательщикам с налогооблагаемым доходом выше 199 900 долларов США (99 950 долларов США для состоящих в браке лиц, подающих отдельные декларации). В 2022 налоговом году налоговая ставка в размере 28% применяется к налогоплательщикам с налогооблагаемым доходом выше 206 100 долларов США (103 050 долларов США для состоящих в браке лиц, подающих отдельные декларации).

В 2021 налоговом году налоговая ставка 28% применяется к налогоплательщикам с налогооблагаемым доходом выше 199 900 долларов США (99 950 долларов США для состоящих в браке лиц, подающих отдельные декларации). В 2022 налоговом году налоговая ставка в размере 28% применяется к налогоплательщикам с налогооблагаемым доходом выше 206 100 долларов США (103 050 долларов США для состоящих в браке лиц, подающих отдельные декларации).

Под П.Л. 115-97, для налоговых лет, начинающихся после 31 декабря 2017 г. и до 1 января 2026 г., сумма освобождения от уплаты налога на добавленную стоимость увеличивается до 109 400 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию (половина этой суммы для состоящих в браке налогоплательщиков, подающих отдельную декларацию), и до 109 400 долларов США. 70 300 для всех других налогоплательщиков (кроме имений и трастов). Порог поэтапного отказа увеличивается до 1 миллиона долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию, и до 500 000 долларов США для всех остальных налогоплательщиков (кроме имущественных комплексов и трастов). Эти суммы индексируются с учетом инфляции. На 2021 год сумма освобождения от уплаты налога на добавленную стоимость составляет 114 600 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию (половина этой суммы для состоящих в браке налогоплательщиков, подающих отдельную декларацию), и 73 600 долларов США для всех остальных налогоплательщиков (кроме имущественных комплексов и трастов), а также пороговые значения поэтапного отказа. составляют 1 047 200 долларов США для налогоплательщиков, состоящих в браке, подающих совместную декларацию, и 523 600 долларов США для всех остальных налогоплательщиков (кроме имущественных комплексов и трастов).

Эти суммы индексируются с учетом инфляции. На 2021 год сумма освобождения от уплаты налога на добавленную стоимость составляет 114 600 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию (половина этой суммы для состоящих в браке налогоплательщиков, подающих отдельную декларацию), и 73 600 долларов США для всех остальных налогоплательщиков (кроме имущественных комплексов и трастов), а также пороговые значения поэтапного отказа. составляют 1 047 200 долларов США для налогоплательщиков, состоящих в браке, подающих совместную декларацию, и 523 600 долларов США для всех остальных налогоплательщиков (кроме имущественных комплексов и трастов).

На 2022 год сумма освобождения от уплаты налога на добавленную стоимость составляет 118 100 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию (половина этой суммы для состоящих в браке налогоплательщиков, подающих отдельную декларацию), и 75 900 долларов США для всех остальных налогоплательщиков (кроме имущественных комплексов и трастов), а этап- пороговые значения составляют 1 079 800 долларов США для состоящих в браке налогоплательщиков, подающих совместную декларацию, и 539 900 долларов США для всех остальных налогоплательщиков (кроме имущественных комплексов и трастов).

АМТ подлежит уплате только в той мере, в какой он превышает обычные чистые налоговые обязательства. Иностранный налоговый кредит доступен для определения обязательств по AMT в размере иностранного налога на доход от AMT из иностранных источников (AMTI) с учетом определенных ограничений.

AMTI обычно рассчитывается, начиная с регулярного налогооблагаемого дохода, добавляя вычеты налоговых преференций (утверждаемые при расчете регулярного налогооблагаемого дохода) и делая специальные корректировки некоторых налоговых статей, которые использовались для расчета налогооблагаемого дохода. Например, налогоплательщик должен добавить обратно все государственные и местные подоходные налоги, вычтенные при расчете регулярного налогооблагаемого дохода.

Для иностранцев-нерезидентов, получающих чистую прибыль от продажи долей в недвижимом имуществе США, AMT рассчитывается на основе меньшего из двух значений: AMTI (до освобождения) или чистой прибыли от продажи долей в недвижимом имуществе США.

Налог на взносы в Medicare

Для налоговых периодов, начинающихся после 31 декабря 2012 г., налог на «незаработанный доход взноса в Medicare» в размере 3,8% применяется к меньшему из (i) чистого инвестиционного дохода налогоплательщика за налоговый год или (ii) превышения налогоплательщика измененный скорректированный валовой доход сверх пороговой суммы (как правило, 200 000 долларов США для плательщиков единого налога и глав домохозяйств; 250 000 долларов США для супружеской пары, подающей совместную декларацию, и переживших супругов; и 125 000 долларов США для состоящего в браке лица, подающего отдельную декларацию). Налог, который является дополнением к обычному подоходному налогу, применяется ко всем физическим лицам, подлежащим налогообложению в США, за исключением иностранцев-нерезидентов. Чистый инвестиционный доход обычно включает некоммерческий доход от процентов, дивидендов, аннуитетов, роялти и арендной платы; доход от торговли или бизнеса по торговле финансовыми инструментами или товарами; доход от пассивной торговли или бизнеса; и чистая прибыль от отчуждения некоммерческого имущества.

Штатный и местный подоходный налог

Большинство штатов и ряд муниципальных властей облагают подоходным налогом физических лиц, работающих или проживающих в пределах их юрисдикции. Большинство из 50 штатов взимают подоходный налог с физических лиц, за исключением Аляски, Флориды, Невады, Южной Дакоты, Техаса, Вашингтона и Вайоминга, где подоходный налог штата отсутствует. Нью-Гэмпшир и Теннесси (до 1 января 2021 г.) облагают налогом только дивиденды и процентный доход. Немногие штаты взимают подоходный налог по ставкам, превышающим 10%.

Сколько подоходного налога средний американец платит IRS?

Раскрытие информации рекламодателем

Многие или все предложения на этом сайте исходят от компаний, от которых Инсайдер получает компенсацию (полный список см. здесь). Рекламные соображения могут влиять на то, как и где продукты появляются на этом сайте (включая, например, порядок их появления), но не влияют на какие-либо редакционные решения, например, о том, о каких продуктах мы пишем и как мы их оцениваем. Personal Finance Insider исследует широкий спектр предложений, давая рекомендации; однако мы не гарантируем, что такая информация представляет все доступные продукты или предложения на рынке.

Personal Finance Insider исследует широкий спектр предложений, давая рекомендации; однако мы не гарантируем, что такая информация представляет все доступные продукты или предложения на рынке.

Личные финансы

Значок «Сохранить статью» Значок «Закладка» Значок «Поделиться» Изогнутая стрелка, указывающая вправо. Читать в приложении Стив Смит / Getty Images Наши эксперты отвечают на вопросы читателей о налогах и пишут объективные обзоры продуктов (вот как мы оцениваем налоговые продукты). В некоторых случаях мы получаем комиссию от наших партнеров; тем не менее, наши мнения являются нашими собственными.

В некоторых случаях мы получаем комиссию от наших партнеров; тем не менее, наши мнения являются нашими собственными.

- Согласно последним данным, полученным от IRS, средний федеральный подоходный налог в 2020 году составил 16 615 долларов.

- Однако эта цифра является средней и превышает то, что большинство американцев фактически платит каждый год.

- американец из наиболее распространенной налоговой категории заплатил средний подоходный налог в размере 4567 долларов за 2020 налоговый год.

Спасибо за регистрацию!

Получайте доступ к своим любимым темам в персонализированной ленте, пока вы в пути.

Согласно последним данным Налоговой службы, среди более чем 164 миллионов американцев, подавших налоговые декларации в 2020 году, средний размер федерального подоходного налога составил 16 615 долларов.

Налоги частично определяются как процент от дохода, градуированный в зависимости от уровня дохода и статуса подачи. Для большинства людей вычеты и кредиты также играют роль в том, сколько они платят.

В результате цифра в 16 615 долларов не соответствует сумме, которую на самом деле платит типичный американец. В среднем он искажается выбросами, включая, например, около 27 000 деклараций людей, которые заплатили подоходный налог на сумму более 10 миллионов долларов в 2020 году.

Лучшее комплексное налоговое программное обеспечение

ТурбоТакс

4.2/5

Пятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звезда4,2 из 5 звезд

Посмотреть полную информацию

Узнать больше

Лучшее комплексное налоговое программное обеспечение

ТурбоТакс

4. 2/5

2/5

4.2 вне из 5 звезд

Посмотреть полную информацию

Узнать больше

На веб-сайте TurboTax

TurboTax

Узнать больше

На сайте TurboTax

Лучшее комплексное налоговое ПО

Подробнее

Рейтинг редакции

4.2/5

Пятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звезда4,2 из 5 звезд

За и против

Значок шевронаУказывает на расширяемый раздел или меню, а иногда и на предыдущие/следующие параметры навигации. Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.Подходит для тех, у кого сложная налоговая ситуация, и кому может понадобиться помощь в навигации по вычетам и формам

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.Предлагает пошаговое руководство

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.Возможность обновления для мгновенного доступа к эксперту

Значок приборной панелиПриборная панель. Это часто указывает на взаимодействие, чтобы уменьшить раздел. Не все пользователи могут претендовать на вариант подачи заявок за 0 долларов.

Основные моменты

Значок шевронаОбозначает расширяемый раздел или меню, а иногда и предыдущие/следующие параметры навигации.Дополнительная информация

- Расскажите TurboTax о своей жизни, и он поможет вам шаг за шагом. Начните свои налоги с прошлогодней информации.

- Сфотографируйте свой W-2 или 1099-NEC, и TurboTax разместит вашу информацию в нужных местах.

- CompleteCheck™ сканирует ваш возврат, поэтому вы можете быть уверены, что он на 100 % точен.

- Вы не будете платить за TurboTax, пока не придет время подавать документы и вы не будете полностью удовлетворены.

- TurboTax гарантирует максимальное возмещение.

Федеральный подоходный налог среднего американца в зависимости от уровня дохода

Как правило, сумма уплачиваемого налога увеличивается с суммой скорректированного валового дохода, которая представляет собой сумму, подлежащую налогообложению после учета всех вычетов и зачетов, на которые вы имеете право. Вот сколько подоходного налога американцы заплатили в 2020 году в зависимости от уровня дохода, а также количество деклараций, поданных в рамках каждого уровня дохода, согласно данным, собранным Статистическим отделом доходов IRS.

Вот сколько подоходного налога американцы заплатили в 2020 году в зависимости от уровня дохода, а также количество деклараций, поданных в рамках каждого уровня дохода, согласно данным, собранным Статистическим отделом доходов IRS.

IRS определяет AGI как любую полученную заработную плату, прирост капитала, налогооблагаемые выплаты по пенсионному счету, доход от бизнеса или любой другой доход. Эта цифра также включает корректировки дохода, которые снижают налогооблагаемый доход человека, например, вычеты по уплаченным процентам по студенческому кредиту, взносы на некоторые пенсионные счета, взносы на сберегательные счета для здоровья и многое другое.

Наиболее распространенный скорректированный валовой доход в США в 2020 году составлял от 50 000 до 75 000 долларов. В рамках этого сегмента доходов средний годовой уплаченный подоходный налог составил 4 567 долларов.

Эти данные включают только федеральные подоходные налоги, уплачиваемые в IRS. Он не учитывает другие виды налогов, которые обычно причитаются, такие как подоходный налог штата или налоги на имущество.

Лучшее комплексное налоговое программное обеспечение

ТурбоТакс

4.2/5

пятиконечная звездапятиконечная звездапятиконечная звездапятиконечная звездапятиконечная звезда4.2 из 5 звезд

Посмотреть полную информацию

Узнать больше

Лучшее комплексное налоговое программное обеспечение

ТурбоТакс

4. 2/5

2/5

4.2 вне из 5 звезд

Посмотреть полную информацию

Узнать больше

На веб-сайте TurboTax

TurboTax

Узнать больше

На сайте TurboTax

Лучшее комплексное налоговое ПО

Подробнее

Рейтинг редакции

4.2/5

Пятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звездаПятиконечная звезда 4. 2 из

5 звезд

2 из

5 звезд

За и против

Значок шевронаУказывает на расширяемый раздел или меню, а иногда и на предыдущие/следующие параметры навигации. Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.Подходит для тех, у кого сложная налоговая ситуация, и кому может понадобиться помощь в навигации по вычетам и формам

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.Предлагает пошаговое руководство

Значок галочкиФлажок. Это указывает на подтверждение вашего предполагаемого взаимодействия.Возможность обновления для мгновенного доступа к эксперту

Значок приборной панелиПриборная панель. Это часто указывает на взаимодействие, чтобы уменьшить раздел.

Это часто указывает на взаимодействие, чтобы уменьшить раздел.Не все пользователи могут претендовать на вариант подачи заявок за 0 долларов.

Основные моменты

Значок шевронаОбозначает расширяемый раздел или меню, а иногда и предыдущие/следующие параметры навигации.Дополнительная информация

- Расскажите TurboTax о своей жизни, и он поможет вам шаг за шагом. Начните свои налоги с прошлогодней информации.

- Сфотографируйте свой W-2 или 1099-NEC, и TurboTax разместит вашу информацию в нужных местах.

- CompleteCheck™ сканирует ваш возврат, поэтому вы можете быть уверены, что он на 100 % точен.

- Вы не будете платить за TurboTax, пока не придет время подавать документы и вы не будете полностью удовлетворены.

- TurboTax гарантирует максимальное возмещение.

Лиз Кнювен

Репортер по личным финансам

Лиз была репортером по личным финансам в Insider. До прихода в Insider она писала на финансовые и автомобильные темы в качестве фрилансера для таких брендов, как LendingTree и Credit Karma. Она получила степень бакалавра писательского мастерства в Колледже искусств и дизайна Саванны. Она живет и работает в Цинциннати, штат Огайо. Найдите ее в Твиттере на @lizknueven.

ПодробнееПодробнее

Примечание редактора: Любые мнения, анализы, обзоры или рекомендации, выраженные в этой статье, принадлежат только автору и не были рассмотрены, одобрены или иным образом одобрены каким-либо эмитентом карты.

Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации

Особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации 4. Особенности определения налоговой базы по операциям займа ценными бумагами

4. Особенности определения налоговой базы по операциям займа ценными бумагами 9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете

9. Особенности определения налоговой базы, учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете Социальные налоговые вычеты

Социальные налоговые вычеты 2. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права

2. Особенности исчисления и уплаты налога налоговыми агентами при осуществлении операций с цифровыми финансовыми активами и (или) цифровыми правами, включающими одновременно цифровые финансовые активы и утилитарные цифровые права 1. Утратила силу

1. Утратила силу

Остаток вычета: 2 000 000 ₽ − 800 000 ₽ = 1 200 000 ₽;

Остаток вычета: 2 000 000 ₽ − 800 000 ₽ = 1 200 000 ₽;