| Вид дохода | Ставка налога | Ссылка на НКУ (IV раздел) |

|---|---|---|

| Доходы, полученные в форме заработной платы, других поощрительных и компенсационных выплат или других выплат и вознаграждений, выплачиваемые плательщику в связи с трудовыми отношениями и по гражданско-правовым договорам | 15% (17%) | п.167.1 |

| Заработная плата шахтеров, работников шахтостроительных предприятий, занятых на подземных работах полный рабочий день (и более 50% рабочего времени в год), а также работников государственных военизированных аварийно-спасательных формирований | 10% | п. 167.4 167.4 |

| Стипендия, выплачиваемая из бюджета ученику, студенту, ординатору, аспиранту или адъюнкту (в сумме превышения над значением прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 15% (17%) | п.165.1.26 |

| Доходы, полученные физическим лицом – предпринимателем от осуществления хозяйственной деятельности | 15% (17%) | п.177.1 |

| Доходы граждан, полученные от осуществления независимой профессиональной деятельности | 15% (17%) | п.178.2 |

| Суммы излишне потраченных средств, полученных на командировку или под отчет, и не возвращенных в установленный срок | 15% (17%) | п.170.9 |

| Доходы, полученные от предоставления имущества в лизинг, аренду или субаренду | 15% (17%) | п. 170.1 170.1 |

| Инвестиционный доход от проведения налогоплательщиком операций с ценными бумагами, деривативами и корпоративными правами, выпущенными в отличных от ценных бумаг формах (кроме дохода от операций, отмеченных в пп. 165.1.2 и 165.1.40 НКУ) | 15% (17%) | п.170.2 |

| 60% суммы одноразовой страховой выплаты по договору долгосрочного страхования жизни в случае достижения застрахованным лицом определенного возраста, обусловленного в страховом договоре, или окончанием срока действия договора | 15% (17%) | п.170.8.2 |

| Выкупная сумма в случае досрочного расторжения страхователем договора долгосрочного страхования жизни | 15% (17%) | п.170.8.2 |

| Сумма средств, из которой не был удержан налог, выплачиваемая вкладчику из его пенсионного вклада или счета участника фонда банковского управления в связи с досрочным расторжением договора пенсионного вклада, доверительного управления, или негосударственного пенсионного обеспечения | 15% (17%) | п. 170.8.2 170.8.2 |

| Средства, предоставляемые работодателем как помощь на захоронение (в сумме превышения над значением двойного размера прожиточного минимума для трудоспособного лица, умноженной на 1,4 и округленной к ближайшим 10 грн.) | 15% (17%) | п.165.1.22 |

| Часть благотворительной помощи, подлежащая налогообложению с учетом норм п.170.7 НКУ | 15% (17%) | п.170.7 |

| Доход за сданный утиль драгоценных металлов (кроме дохода, полученного за утиль драгоценных металлов, проданный НБУ) | 15% (17%) | п.164.2.18 |

| Выигрыши, призы, подарки | ||

| Выигрыш, приз в государственную денежную лотерею в размере, не превышающем 50 минимальных зарплат | не облагается | п.165.1.46 |

| Выигрыш в государственную и негосударственную денежную лотерею, выигрыш игрока (участника), полученный от организатора азартной игры | 15% (17%) | п. 167.1 167.1 |

| Прочие выигрыши и призы | 30% | п.167.3 |

| Подарки (а также призы победителям и призерам спортивных соревнований), если их стоимость не превышает 25% минимальной зарплаты, за исключением денежных выплат в любой сумме | не облагается | п.165.1.39 |

| Денежные выигрыши в спортивных соревнованиях (кроме вознаграждений спортсменам – чемпионам Украины, призерам спортивных международных соревнований, в том числе спортсменам-инвалидам, определенных в пп. «б» п.165.1.1 НКУ) | 15% (17%) | п.167.3 |

| Средства, имущество, имущественные или неимущественные права, стоимость работ, услуг, подаренные плательщику налога, облагаются налогом по правилам для налогообложения наследства (см. раздел «Наследство») | 0% 5% 15% (17%) | п.174.6 |

| Проценты | ||

| Процент на текущий или депозитный банковский счет | 15% | п. 167.1 167.1 |

| Процентный или дисконтный доход по именным сберегательным (депозитным) сертификатам | 15% | п.167.1 |

| Процент на вклад (депозит) члена кредитного союза в кредитном союзе | 15% | п.167.1 |

| Плата (процент), которая распределяется на паевые членские взносы членов кредитного союза | 15% | п.167.1 |

| Доход, который выплачивается компанией, управляющей активами института совместного инвестирования | 15% | п.167.1 |

| Доход по ипотечным ценным бумагам (ипотечным облигациям и сертификатам) | 15% | п.167.1 |

| Доход в виде процентов (дисконта), полученный владельцем облигаций от их эмитента | 15% | п.167.1 |

| Доход по сертификатам фонда операций с недвижимостью | 15% | п. 167.1 167.1 |

| Проценты и дисконтные доходы, начисленные физическим лицам по любым другим основаниям (кроме перечисленных в п.170.4.1 НКУ) | 15% | п.170.4.3 |

| Дивиденды, роялти | ||

| Дивиденды, начисленные в виде акций (частей, паев), эмитированных юрлицом-резидентом, при условии, что такое начисление не изменяет частей участия всех акционеров (владельцев) в уставном фонде эмитента, и в результате которого увеличивается уставный фонд эмитента на совокупную стоимость начисленных дивидендов | не облагается | п.165.1.18 |

| Дивиденды, начисленные эмитентом корпоративных прав – резидентом | 5% | п.170.5.4 |

| Дивиденды, начисленные по акциям или другим корпоративным правам, имеющих статус привилегированныъ, или другой статус, предусматривающий выплату фиксированного размера дивидендов | 15% (17%) | п. 170.5.3 170.5.3 |

| Роялти | 15% (17%) | п.170.3.1 |

| Продажа недвижимости | ||

| Доход от продажи (обмена) не чаще, чем один раз в течение отчетного года жилого дома, квартиры или их части, комнаты, садового (дачного) дома, а также земельного участка, и при условии пребывания такого имущества в собственности плательщика налога свыше 3 лет | п.172.1 | |

| Доход от продажи в течение отчетного года более чем одного из объектов недвижимости, указанных в п. 172.1, а также доход от продажи объекта недвижимости, не отмеченного в п.172.1 | 5% | п.172.2 |

| Доход от продажи (обмена) объекта незавершенного строительства | 5% | п.172.2 |

| Продажа движимого имущества | ||

Доход от продажи (обмена) объекта движимого имущества (кроме исключения, см. ниже) ниже) | 5% | п.173.1 |

| Доход от продажи (обмена) в течение отчетного года одного из объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), не подлежит налогообложению (как исключение из предыдущего) | не облагается | п.173.2 |

| Доход от продажи (обмена) в течение отчетного года двух и более объектов движимого имущества (легкового автомобиля, мотоцикла, мопеда), подлежит налогообложению | 5% | п.173.2 |

| Наследство | ||

| Стоимость собственности, которая наследуется членами семьи первой степени родства | 0% | п.174.2.1 |

Стоимость собственности, отмеченной в пп. «а», «б», «г» п.174.1 НКУ, наследуемой инвалидом I группы, либо имеет статус ребенка-сироты или ребенка, лишенного родительской заботы, а также стоимость собственности, отмеченной в пп. «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом «а», «б» п.174.1 НКУ, наследуемой ребенком-инвалидом | 0% | п.174.2.1 |

| Денежные сбережения, помещенные до 02.01.1992 в учреждения Сбербанка СССР и государственного страхования СССР, действовших на территории Украины, либо в государственные ценные бумаги, и денежные сбережения граждан Украины, помещенные в учреждения Ощадбанка Украины и бывшего Укргосстраха в течение 1992–1994 гг., погашение которых не состоялось | 0% | п.174.2.1 |

| Стоимость любого объекта наследства, полученного наследниками, которые не являются членами семьи наследодателя первой степени родства | 5% | п.174.2.2 |

| Наследство, полученное любым наследником от наследодателя – нерезидента, и любой объект наследства, которое наследуется наследником – нерезидентом | 15% (17%) | п.174.2.3 |

| Доходы нерезидентов и иностранные доходы | ||

| Доходы с источником их происхождения в Украине, которые насчитываются или выплачиваются нерезидентам | по ставкам, определенным для резидентов | п. 170.10.1 170.10.1 |

| Иностранные доходы | 15% (17%) | п.170.11.1 |

| Пенсии | ||

| Суммы пенсий или ежемесячного пожизненного денежного содержания, получаемых налогоплательщиком из ПФУ или бюджета, если их размер превышает 10000 грн. в месяц | 15% (17%) суммы превышения | п.164.2.19 |

| Пенсии из иностранных источников, согласие на обязательность которых предоставлено ВРУ, подлежат налогообложению или облагаются в стране их выплаты | 15% (17%) | п.164.2.19 |

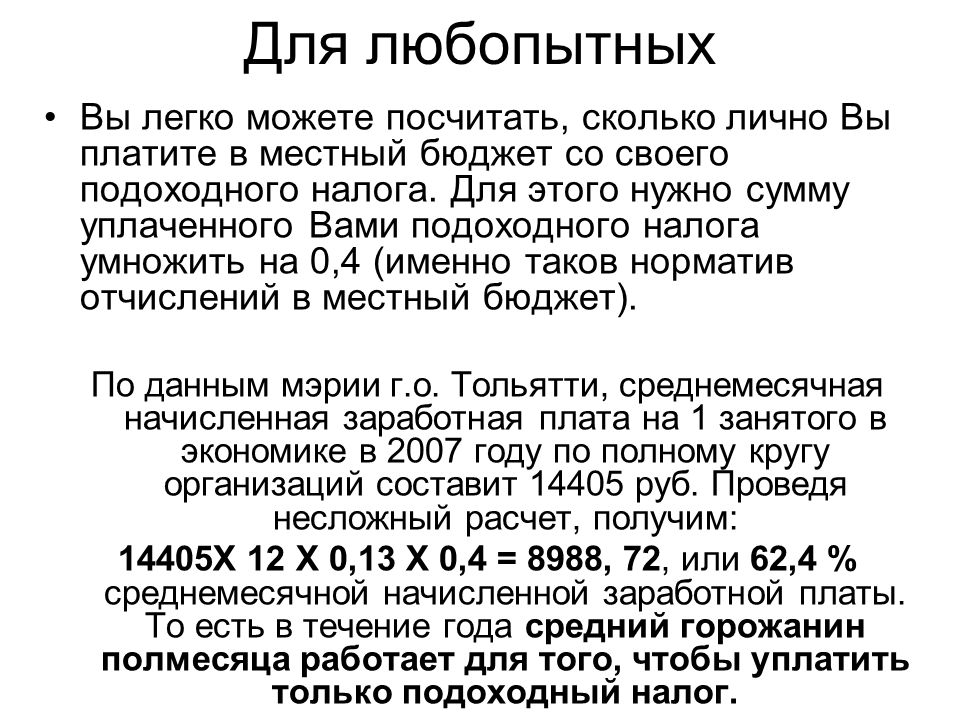

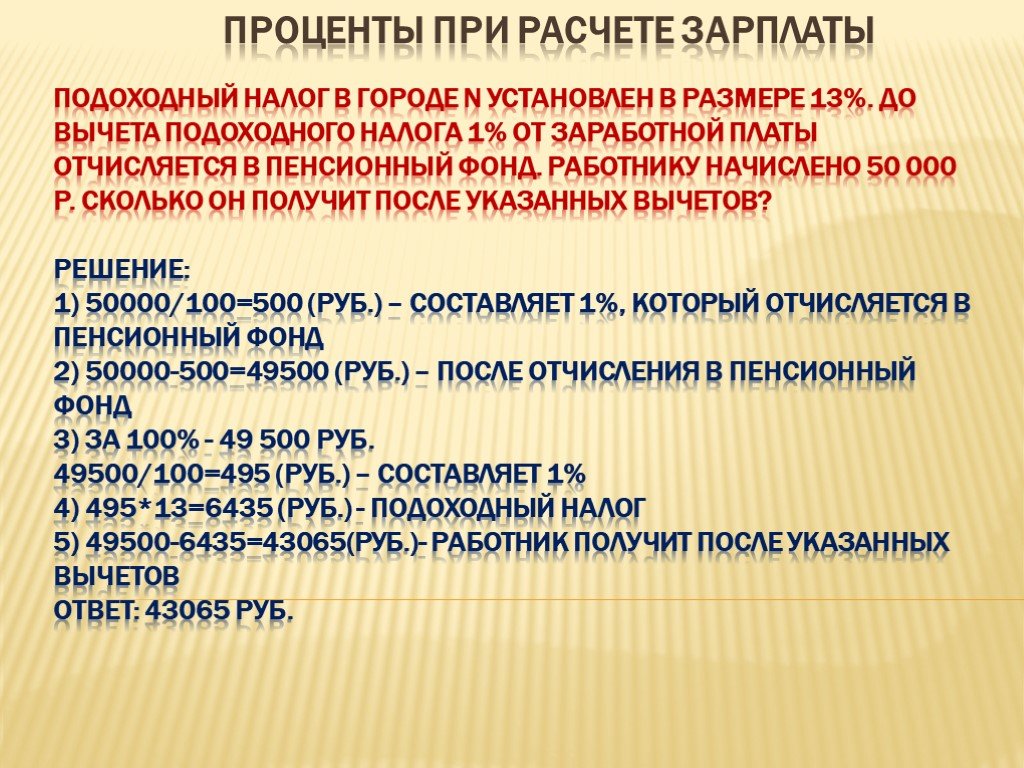

Все, что вам нужно знать

Если вы занимаетесь бизнесом, вам нужно быть экспертом во многих вопросах. Вы должны быть опытным продавцом, опытным маркетологом, опытным тренером… и так далее. Кем вы на самом деле не хотите быть, так это экспертом по налогам на заработную плату. Вот почему мы настоятельно рекомендуем работать с HR-провайдером, который может снять это бремя с вашей тарелки (вот что мы подразумеваем под «бременем»). Налоги в целом могут сбивать с толку, а налог на бизнес — еще больше. Вот краткое напоминание об одной из основ: предприятия несут ответственность за удержание как заработной платы, так и подоходного налога. Нет никаких оправданий тому, чтобы смешивать их, так что вот мини-курс повышения квалификации.

Налоги в целом могут сбивать с толку, а налог на бизнес — еще больше. Вот краткое напоминание об одной из основ: предприятия несут ответственность за удержание как заработной платы, так и подоходного налога. Нет никаких оправданий тому, чтобы смешивать их, так что вот мини-курс повышения квалификации.

Налоги на заработную плату оплачиваются как работодателем, так и работником, и идут на социальное обеспечение и программу Medicare. В 2021 году и работодатель, и работник платят 7,65% с первых 142 800 долларов, а затем 1,45% с заработка сверх этой цифры. Существует еще один дополнительный налог Medicare в размере 0,9% для тех, кто зарабатывает 200 000 долларов и выше.

Подоходный налог уплачивается только работниками, действует на федеральном уровне, уровне штата или местном уровне и финансирует государственные расходы и общественные услуги. Федеральные подоходные налоги, рассчитываемые с использованием формы W-4 сотрудника, являются прогрессивными и зависят от их семейных и семейных обстоятельств, и работники будут платить только в том случае, если их заработок превышает определенный порог.

Ключевое отличие заключается в том, что налоги с заработной платы уплачиваются работодателем и работником; подоходный налог платят только работники. Однако работодатели должны удерживать как налоги с заработной платы, так и подоходный налог при начислении заработной платы.

Налоги также по-разному влияют на сотрудников. Для большинства домохозяйств сильнее бьют налоги на заработную плату, а не подоходные налоги. Это потому, что подоходный налог является прогрессивным, поэтому те, кто зарабатывает больше, платят больше. Налоги на заработную плату являются регрессивными, поскольку чем больше вы зарабатываете, тем ниже процент вашей зарплаты, который в конечном итоге пойдет в виде налога на заработную плату.

Это также означает, что налог на заработную плату относительно прост. Однако подоходный налог с гибкими ставками, определяемыми на основе множества факторов, является более сложным и составляет основную часть расчетов налоговой декларации. Налоги также имеют разные цели: федеральные налоги на заработную плату финансируют конкретные программы, в то время как подоходные налоги могут использоваться для любых целей, установленных местным правительством, правительством штата или федеральным правительством.

Налоги также имеют разные цели: федеральные налоги на заработную плату финансируют конкретные программы, в то время как подоходные налоги могут использоваться для любых целей, установленных местным правительством, правительством штата или федеральным правительством.

Теперь давайте немного подробнее рассмотрим, как на самом деле работают налоги на заработную плату и подоходный налог. Федеральный налог на заработную плату также известен как налог FICA, установленный Федеральным законом о страховых взносах. Большая часть этой суммы идет на социальное обеспечение — и работодатели, и работники платят 6,2% до лимита в 142 800 долларов (в 2021 году). Это составляет максимальный вклад в размере 8 853,60 долларов США каждый. Эти лимиты ежегодно корректируются с учетом инфляции.

Работодатели и сотрудники вносят дополнительные 1,45% в Medicare без ограничений. Сотрудники, зарабатывающие более 200 000 долларов, облагаются дополнительным налогом в размере 0,9%. Обратите внимание, что этот дополнительный налог не распространяется на работодателей.

Обратите внимание, что этот дополнительный налог не распространяется на работодателей.

Для получения дополнительной информации ознакомьтесь с нашим подробным руководством о том, как платить налог на заработную плату.

Как рассчитывается подоходный налогПодоходный налог уплачивается только работниками и взимается на местном, государственном или федеральном уровне. Эти налоги финансируют государственные расходы. Все штаты, кроме девяти, облагают налогом доходы сотрудников, за исключением Аляски, Флориды, Невады, Нью-Гэмпшира, Южной Дакоты, Теннесси, Техаса, Вашингтона и Вайоминга. Кроме того, во многих городах и округах по всей стране взимаются дополнительные местные подоходные налоги.

Работодатели могут рассчитать сумму федерального подоходного налога, подлежащую удержанию, на основании подачи работником формы W-4. Чтобы помочь в расчетах, работодатели могут обратиться к Публикации IRS 15 – Циркуляр E. Уплата подоходного налога штата или местного штата также потребует от сотрудников подачи формы удержания.

Сотрудники несут ответственность за уплату подоходного налога с источников дохода, не связанных с их основной работой, таких как банковские проценты, дивиденды или прибыль от продажи акций или имущества.

Правильно рассчитывать налоги очень важно, но если вы попытаетесь сделать это в одиночку, вы рискуете совершить дорогостоящие ошибки. Хорошая новость в том, что Paycor может помочь. Наша платформа управления человеческим капиталом предоставляет HR-руководителям технологии и опыт, необходимые им для экономии времени, соблюдения нормативных требований и начала менять ситуацию к лучшему. Чтобы узнать больше, поговорите с членом нашего отдела продаж.

Получить бесплатную консультацию

Подоходный налог и налог на заработную плату

Главная » Бухгалтерские ресурсы » Налоговые ресурсы » Подоходный налог и налог на заработную плату

Подоходный налог — это налог, взимаемый государственными органами с чистого дохода, полученного физическими или юридическими лицами, который является прогрессивным, когда лицо, получающее более высокий доход, должно платить подоходный налог по более высокой процентной ставке и наоборот, тогда как Налог на заработную плату относится к налогу, который включает налог на социальное обеспечение, налоги на медицинское обслуживание и налоги на безработицу и т.

д., когда и работодатель, и работник уплачивают такой налог.

Работодатели несут ответственность за удержание части заработной платы, выплачиваемой работникам, в качестве налога на занятость. Налоги на заработную плату вычитаются из валовой заработной платы работникаВаловая заработная платаВаловая заработная плата представляет собой сумму вознаграждения, выплачиваемого работникам до вычета любых налогов, включая налоги, включая социальное обеспечение и медицинскую помощь, страхование жизни, пенсионные взносы, бонусы. Подробнее о двух типах.

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство? Ссылка на статью должна быть гиперссылкой

Например:

Источник: Подоходный налог и налог на заработную плату (wallstreetmojo.com)

- Подоходный налог состоит из местных, государственных и федеральных налогов.

Налоги варьируются от места к месту, поскольку некоторые населенные пункты взимают дополнительный местный подоходный налог. В большинстве штатов есть свой подоходный налог штата и налог на заработную плату. Федеральный подоходный налогФедеральный подоходный налогФедеральный подоходный налог — это налоговая система в Соединенных Штатах, взимаемая и регулируемая Службой внутренних доходов (IRS). Он помогает определить налог, взимаемый с доходов, полученных физическими лицами, корпорациями и различными другими юридическими лицами. Читать далее можно освободить от налога, заполнив форму W-4. Работодатель удерживает часть дохода. Эта часть налога должна быть уплачена в местные, государственные или федеральные департаменты. После уплаты налогов работодатели возвращают удержанный доход работникам.

Налоги варьируются от места к месту, поскольку некоторые населенные пункты взимают дополнительный местный подоходный налог. В большинстве штатов есть свой подоходный налог штата и налог на заработную плату. Федеральный подоходный налогФедеральный подоходный налогФедеральный подоходный налог — это налоговая система в Соединенных Штатах, взимаемая и регулируемая Службой внутренних доходов (IRS). Он помогает определить налог, взимаемый с доходов, полученных физическими лицами, корпорациями и различными другими юридическими лицами. Читать далее можно освободить от налога, заполнив форму W-4. Работодатель удерживает часть дохода. Эта часть налога должна быть уплачена в местные, государственные или федеральные департаменты. После уплаты налогов работодатели возвращают удержанный доход работникам. - Налоги на заработную плату состоят из налогов на безработицу и налогов на социальное обеспечение. Это вид налога, в который вносят вклад как работодатель, так и работник.

Налоги на медицинское обслуживание и социальное обеспечение также известны как налог FICA (Закон о федеральных страховых взносах). Налог на социальное обеспечение, который платит работник, определяет ежемесячные выплаты, которые они получают после выхода на пенсию. Федеральный закон о налоге на безработицу (FUTAFUTAНалог FUTA, часто известный как федеральный закон о налоге на безработицу, представляет собой налог на заработную плату, который работодатели должны платить с заработной платы, которую они выплачивают своим работникам. Подробнее) обеспечивает страхование, если предыдущий сотрудник является безработным, а Medicare налог обеспечивает стоимость медицинских расходов после выхода работника на пенсию в возрасте 65 лет.

Налоги на медицинское обслуживание и социальное обеспечение также известны как налог FICA (Закон о федеральных страховых взносах). Налог на социальное обеспечение, который платит работник, определяет ежемесячные выплаты, которые они получают после выхода на пенсию. Федеральный закон о налоге на безработицу (FUTAFUTAНалог FUTA, часто известный как федеральный закон о налоге на безработицу, представляет собой налог на заработную плату, который работодатели должны платить с заработной платы, которую они выплачивают своим работникам. Подробнее) обеспечивает страхование, если предыдущий сотрудник является безработным, а Medicare налог обеспечивает стоимость медицинских расходов после выхода работника на пенсию в возрасте 65 лет.

Содержание

- Разница между подоходным налогом и налогом на заработную плату

- Подоходный налог против налога на налог на заработную плату

- Ключевые различия

- Подоходный налог против платежного налога Сравнение

- ФИНАЛЬНЫ Видео

- Рекомендуемые статьи

Подоходный налог и налог на заработную плату Инфографика

Давайте посмотрим на основные различия между подоходным налогом и налогом на заработную плату.

Вы можете использовать это изображение на своем веб-сайте, в шаблонах и т. д. Пожалуйста, предоставьте нам ссылку на авторство. Как указать авторство? com)

Ключевые отличия

- Одним из основных отличий является человек, который их вносит. Когда мы смотрим на подоходный налог, вся сумма налога должна быть уплачена работником. Когда вы смотрите на налог на заработную плату, работодатель и работник делят сумму налога поровну.

- Подоходный налог состоит из налогов, которые работники платят за местоположение (например, местный налог, который уплачивается за местность, где вы проживаете), налога штата, который вы платите за штат, в котором вы живете, и федерального налога за правительство. Налог на заработную плату состоит из таких налогов, как налог на медицинское обслуживание, налог на безработицу и налог на социальное обеспечение.

- Подоходный налог – это налог на различные доходы, получаемые лицом. Этот доход может выплачиваться еженедельно или ежемесячно, или даже ежедневно.

Помимо заработной платы, это может быть арендная плата за собственный дом, инвестиции в акции, проценты от банков и т. Д. Налоги с заработной платы обычно рассчитываются только через заработную плату работника, доход, который человек получает от своей работы / занятости.

Помимо заработной платы, это может быть арендная плата за собственный дом, инвестиции в акции, проценты от банков и т. Д. Налоги с заработной платы обычно рассчитываются только через заработную плату работника, доход, который человек получает от своей работы / занятости. - Подоходный налог является скорее прогрессивным налогом, потому что по мере увеличения заработной платы работника подоходный налог также увеличивается на уровень заранее определенных долей дохода. Для сравнения, налог на заработную плату является регрессивным налогом Регрессивный налог Регрессивный налог — это система налогообложения, при которой все граждане страны облагаются налогом по одинаковой ставке без учета уровня их дохода. В результате более значительный процент дохода группы с низким доходом взимается в качестве налога по сравнению с группой с высоким доходом. Подробнее, поскольку плиты фиксированы таким образом, что люди с высоким доходом платят столько же, сколько люди с низким доходом. .

- Подоходный налог обычно уплачивается для функционирования правительства.

Налоги на заработную плату напрямую приносят пользу налогоплательщикам, поскольку эти налоги помогут им с Medicare и пенсионными фондами. Хотя подоходный налог помогает налогоплательщикамНалогоплательщикиНалогоплательщиком является физическое или юридическое лицо, которое должно платить налог правительству на основе своего дохода, и в техническом смысле они несут ответственность, подлежат или обязаны платить налог правительству на основе о налоговом законодательстве страны. В некотором роде косвенно налог на заработную плату помогает налогоплательщикам напрямую.

Налоги на заработную плату напрямую приносят пользу налогоплательщикам, поскольку эти налоги помогут им с Medicare и пенсионными фондами. Хотя подоходный налог помогает налогоплательщикамНалогоплательщикиНалогоплательщиком является физическое или юридическое лицо, которое должно платить налог правительству на основе своего дохода, и в техническом смысле они несут ответственность, подлежат или обязаны платить налог правительству на основе о налоговом законодательстве страны. В некотором роде косвенно налог на заработную плату помогает налогоплательщикам напрямую.

Income Tax vs. Payroll Tax Comparative Table

| Basis for Comparison | Income Tax | Payroll Tax |

|---|---|---|

| Contributors | Only employee. | И работодатель, и работник. |

| Состоит из | Федерального налога, налога штата и местного налога; | Налог на Medicare, налог на безработицу и налог на социальное обеспечение; |

| Источник | Доходы из различных источников учитываются в течение года. | Учитывается только доход от заработной платы. |

| Характер налога | Прогрессивный налог. | Регрессивный налог. |

| Назначение | Больше для вклада в правительство, общество в целом; | Больше для будущих пособий работника; |

Заключительные мысли

Мы знаем, что оба налога имеют свои различия, но оба налога удерживаются работодателями при выплате заработной платы.

д., когда и работодатель, и работник уплачивают такой налог.

д., когда и работодатель, и работник уплачивают такой налог. Налоги варьируются от места к месту, поскольку некоторые населенные пункты взимают дополнительный местный подоходный налог. В большинстве штатов есть свой подоходный налог штата и налог на заработную плату. Федеральный подоходный налогФедеральный подоходный налогФедеральный подоходный налог — это налоговая система в Соединенных Штатах, взимаемая и регулируемая Службой внутренних доходов (IRS). Он помогает определить налог, взимаемый с доходов, полученных физическими лицами, корпорациями и различными другими юридическими лицами. Читать далее можно освободить от налога, заполнив форму W-4. Работодатель удерживает часть дохода. Эта часть налога должна быть уплачена в местные, государственные или федеральные департаменты. После уплаты налогов работодатели возвращают удержанный доход работникам.

Налоги варьируются от места к месту, поскольку некоторые населенные пункты взимают дополнительный местный подоходный налог. В большинстве штатов есть свой подоходный налог штата и налог на заработную плату. Федеральный подоходный налогФедеральный подоходный налогФедеральный подоходный налог — это налоговая система в Соединенных Штатах, взимаемая и регулируемая Службой внутренних доходов (IRS). Он помогает определить налог, взимаемый с доходов, полученных физическими лицами, корпорациями и различными другими юридическими лицами. Читать далее можно освободить от налога, заполнив форму W-4. Работодатель удерживает часть дохода. Эта часть налога должна быть уплачена в местные, государственные или федеральные департаменты. После уплаты налогов работодатели возвращают удержанный доход работникам. Налоги на медицинское обслуживание и социальное обеспечение также известны как налог FICA (Закон о федеральных страховых взносах). Налог на социальное обеспечение, который платит работник, определяет ежемесячные выплаты, которые они получают после выхода на пенсию. Федеральный закон о налоге на безработицу (FUTAFUTAНалог FUTA, часто известный как федеральный закон о налоге на безработицу, представляет собой налог на заработную плату, который работодатели должны платить с заработной платы, которую они выплачивают своим работникам. Подробнее) обеспечивает страхование, если предыдущий сотрудник является безработным, а Medicare налог обеспечивает стоимость медицинских расходов после выхода работника на пенсию в возрасте 65 лет.

Налоги на медицинское обслуживание и социальное обеспечение также известны как налог FICA (Закон о федеральных страховых взносах). Налог на социальное обеспечение, который платит работник, определяет ежемесячные выплаты, которые они получают после выхода на пенсию. Федеральный закон о налоге на безработицу (FUTAFUTAНалог FUTA, часто известный как федеральный закон о налоге на безработицу, представляет собой налог на заработную плату, который работодатели должны платить с заработной платы, которую они выплачивают своим работникам. Подробнее) обеспечивает страхование, если предыдущий сотрудник является безработным, а Medicare налог обеспечивает стоимость медицинских расходов после выхода работника на пенсию в возрасте 65 лет. Помимо заработной платы, это может быть арендная плата за собственный дом, инвестиции в акции, проценты от банков и т. Д. Налоги с заработной платы обычно рассчитываются только через заработную плату работника, доход, который человек получает от своей работы / занятости.

Помимо заработной платы, это может быть арендная плата за собственный дом, инвестиции в акции, проценты от банков и т. Д. Налоги с заработной платы обычно рассчитываются только через заработную плату работника, доход, который человек получает от своей работы / занятости. Налоги на заработную плату напрямую приносят пользу налогоплательщикам, поскольку эти налоги помогут им с Medicare и пенсионными фондами. Хотя подоходный налог помогает налогоплательщикамНалогоплательщикиНалогоплательщиком является физическое или юридическое лицо, которое должно платить налог правительству на основе своего дохода, и в техническом смысле они несут ответственность, подлежат или обязаны платить налог правительству на основе о налоговом законодательстве страны. В некотором роде косвенно налог на заработную плату помогает налогоплательщикам напрямую.

Налоги на заработную плату напрямую приносят пользу налогоплательщикам, поскольку эти налоги помогут им с Medicare и пенсионными фондами. Хотя подоходный налог помогает налогоплательщикамНалогоплательщикиНалогоплательщиком является физическое или юридическое лицо, которое должно платить налог правительству на основе своего дохода, и в техническом смысле они несут ответственность, подлежат или обязаны платить налог правительству на основе о налоговом законодательстве страны. В некотором роде косвенно налог на заработную плату помогает налогоплательщикам напрямую.