Применение корректировки к доходу работника. Кому возвращаются произведенные ранее удержания?

1. По вопросу документации, необходимой для возврата подоходного налога

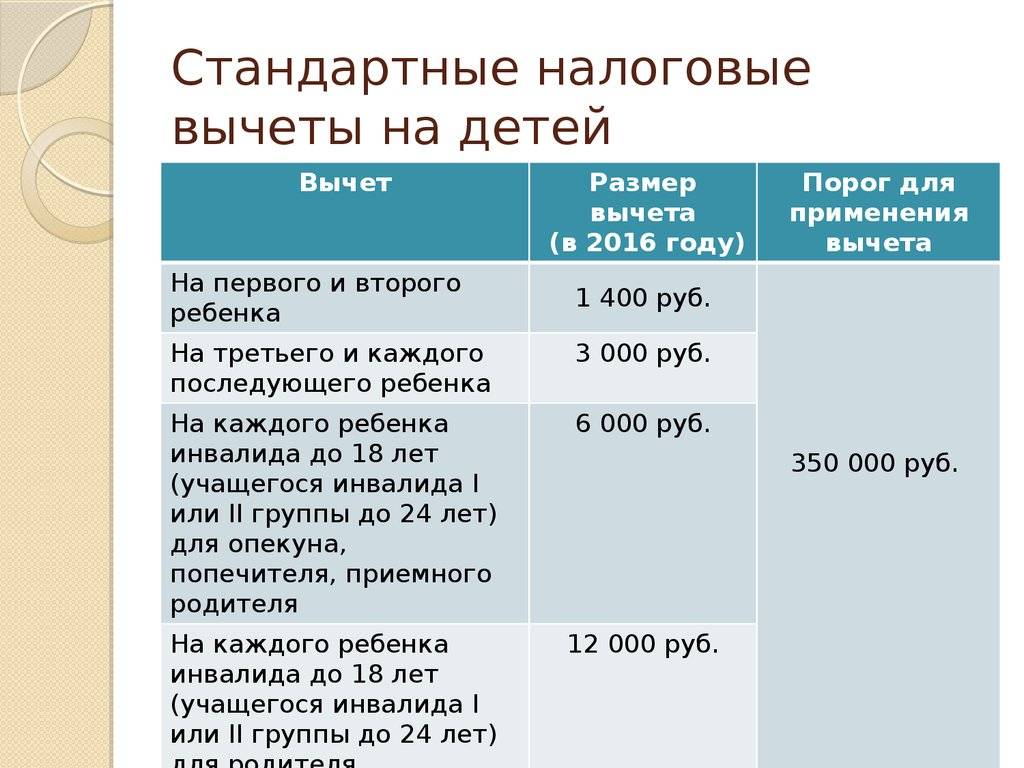

В соответствии со статьей 156 Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет (Налоговый кодекс)», из доходов физического лица, подлежащих налогообложению, исключаются доходы за год (в пределах 55-кратного минимального размера заработной платы) одного из родителей, опекуна, попечителя лица, имеющего категорию «ребенок-инвалид».

mso-fareast-font-family:»Times New Roman»;mso-ansi-language:RU;mso-fareast-language:

RU;mso-bidi-language:AR-SA»>

mso-fareast-font-family:»Times New Roman»;mso-ansi-language:RU;mso-fareast-language:

RU;mso-bidi-language:AR-SA»>Пунктом 2 статьи 156 Налогового кодекса установлено, что в случае предоставления подтверждающих документов, в которых дата, с которой возникает основание для применения корректировок, ранее даты выплаты дохода, налогоплательщик (налоговый агент) вправе применить корректировку к доходу за налоговый период, по которому имеется основание для применения таких корректировок.

То есть, если была произведена уплата налога, но налогоплательщик имеет документ, освобождающий его от такой уплаты, он вправе на основании письменного заявления произвести корректировку уплаченного налога.

Согласно Налоговому кодексу, к заявлению должны быть приложены документы, подтверждающие право на освобождение доходов от налогообложения. При этом установленного перечня документов Налоговым кодексом не предусмотрено.

Однако исходя из положений Закона Республики Казахстан «О государственных социальных пособиях по инвалидности, по случаю потери кормильца и по возрасту в Республике Казахстан», Постановления Правительства Республики Казахстан «Об утверждении Правил предоставления государственной базовой пенсионной выплаты за счет бюджетных средств, а также назначения и осуществления пенсионных выплат, государственных базовых социальных пособий по инвалидности, по случаю потери кормильца и по возрасту, государственных социальных пособий из уполномоченной организации», таковыми документами могут быть (перечень документов примерный):

- документ, удостоверяющий личность заявителя;

- документ, подтверждающий регистрацию по постоянному месту жительству (адресная справка) на заявителя и лицо, имеющее категорию «ребенок-инвалид»;

- выписка из справки об инвалидности установленной формы;

- свидетельство о рождении ребенка-инвалида до 16 лет.

Указанные документы представляются в налоговый орган в копиях.

Как следует из содержания пункта 2 статьи 156 Налогового кодекса, заявление на корректировку вправе подать как само физическое лицо, так и организация, в которой оно работает. Заявление подается в налоговый орган по месту уплаты налогов.

Однако необходимо отметить, что в соответствии с подпунктом 1 статьи 160 Налогового кодекса, к доходам налогоплательщика, облагаемым у источника выплаты, относится, том числе доход работника.

В соответствии с пунктом 2 статьи 161 Налогового кодекса, исчисление и удержание индивидуального подоходного налога по доходам, облагаемым у источника выплаты, производится налоговыми агентами не позднее для выплаты дохода, облагаемого у источника выплаты, если иное не предусмотрено Налоговым кодексом. Налоговым агентом в данном случае признается юридическое лицо-работодатель (статья 12 Налогового кодекса).

Согласно пункту 1 статьи 70 Налогового кодекса, внесение изменений и дополнений в налоговую отчетность производится налогоплательщиком (налоговым агентом) путем составления дополнительной налоговой отчетности за налоговый период, к которому относятся данные изменения и дополнения.

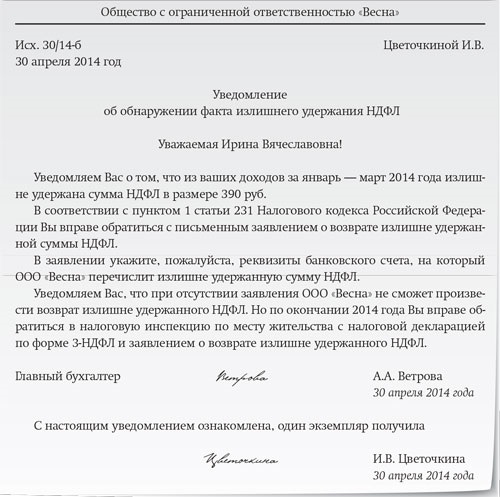

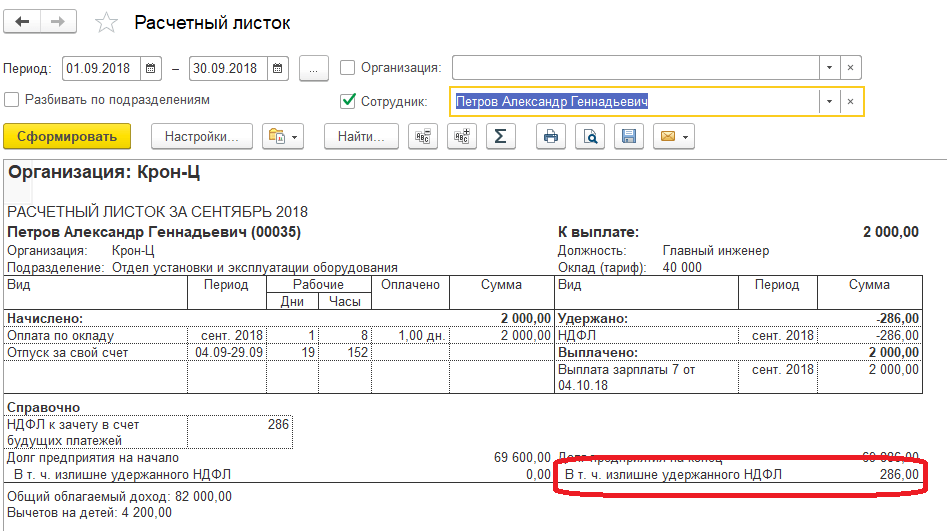

В данном случае имеет место излишне удержанный налоговым агентом индивидуальный подоходный налог и отражение указанных данных в декларациях. Следовательно, с учетом положений статьей 70, 156 Налогового кодекса, правильным будет подача заявления на корректировку, с приложением вышеуказанных документов, непосредственно юридическим лицом-работодателем (налоговым агентом). Указанное соответствует положениям пункта 198 Приказа Министра финансов Республики Казахстан «Об утверждении Правил ведения лицевых счетов», согласно которому в случае излишнего удержания индивидуального подоходного налога налоговым агентом, на которого возложена обязанность по исчислению, удержанию и перечислению налогов, удерживаемых у источника выплаты, для возврата излишне удержанного налога налогоплательщик обращается с заявлением к налоговому агенту. При подтверждении факта излишнего удержания индивидуального подоходного налога и возврата налога налогоплательщику налоговым агентом представляется дополнительная налоговая отчетность.

Таким образом, для разрешения вопроса по возврату излишне уплаченных сумм налогов, необходима следующая последовательность действий:

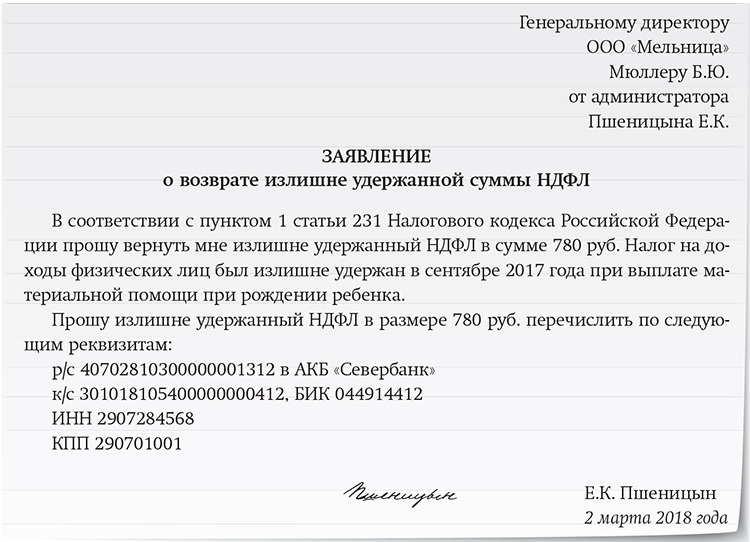

- Подача заявления на имя работодателя о корректировке сумм уплаченных налогов, с приложением документов, подтверждающих право на льготы.

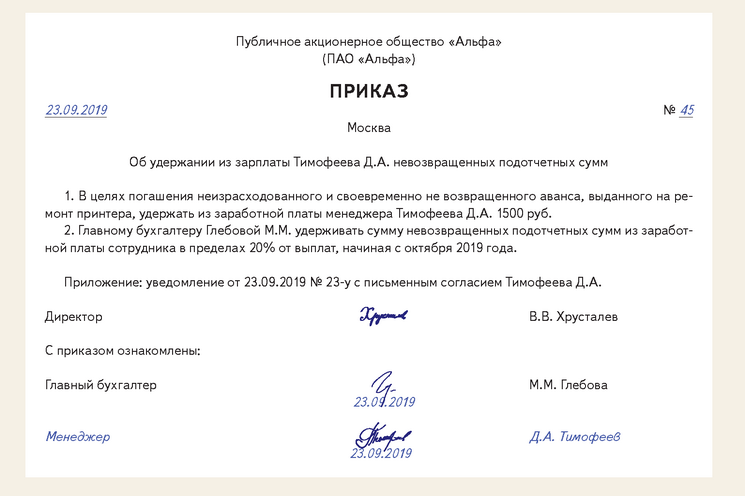

- Рассмотрение работодателем заявления работника и принятие по нему решения о возврате налога.

- Представление налоговым агентом (юридическим лицом-работодателем) в налоговый орган дополнительной налоговой отчетности (деклараций).

2. В чью пользу подлежат возврату денежные средства после проведения корректировки?

Статья 161 Налогового кодекса предусматривает, что исчисление индивидуального подоходного налога производится налоговым агентом по доходам, облагаемым у источника выплаты, при начислении дохода, подлежащего налогообложению. При этом удержание индивидуального подоходного налога производится налоговым агентом не позднее дня выплаты дохода, облагаемого у источника выплаты, если иное не предусмотрено Налоговым кодексом.

В соответствии с пунктом 156 Правил ведения лицевых счетов, для проведения зачета или возврата излишне уплаченных сумм налогов и других обязательных платежей, пеней в бюджет в налоговый орган по месту ведения лицевых счетов представляется налоговое заявление, предусмотренное статьей 599 Налогового кодекса, на бумажных и/или электронных носителях.

Пунктом 161 Правил ведения лицевых счетов, при возврате излишне уплаченной суммы налога или другого обязательного платежа, пеней налогоплательщик (налоговый агент) к налоговому заявлению должен приложить подлинник или копию платежного документа об уплате налога или другого обязательного платежа, пеней и в случае, если обязанность по исчислению сумм отдельных видов обязательных платежей возложена на уполномоченный государственный орган, документа уполномоченного государственного органа, являющегося основанием для возврата.

Таким образом, вопрос о возврате излишне уплаченных сумм налогов будет разрешаться непосредственно между налоговым агентом и налоговым органом.

Каким образом производится возврат денег?

В данном случае, руководствуясь положениями Налогового кодекса, возврат излишне уплаченных сумм налоговых платежей, плат, сборов и пеней, осуществляется на банковский счет налогоплательщика (налогового агента), указанный в налоговом заявлении.

3. По вопросу сдачи бухгалтером дополнительных налоговых заявлений

Как было указано выше, при рассмотрении первого вопроса, пунктом 198 Приказа Министра финансов «Об утверждении Правил ведения лицевых счетов», в случае излишнего удержания индивидуального подоходного налога налоговым агентом, на которого возложена обязанность по исчислению, удержанию и перечислению налогов, удерживаемых у источника выплаты, для возврата излишне удержанного налога налогоплательщик обращается с заявлением к налоговому агенту. При подтверждении факта излишнего удержания индивидуального подоходного налога и возврата налога налогоплательщику налоговым агентом представляется дополнительная налоговая отчетность.

Из процитированной нормы следует, что налоговому агенту, в данном случае юридическому лицу-работодателю, необходимо будет представить в налоговый орган дополнительную налоговую отчетность (декларации), в которой будет отражено право работника на льготы (корректировки) при налогообложении заработной платы. Представление дополнительной налоговой отчетности является обязательным при разрешении вопроса о корректировке, предусмотренной статьей 156 Налогового кодекса.

Круглый стол. Порядок заполнения декларации налогового агента по подоходному налогу – ilex

МНС при поддержке ООО «ЮрСпектр» было проведено образовательное мероприятие «Круглый стол «Декларация налогового агента по подоходному налогу: порядок заполнения и представления».

В ходе мероприятия Ирина Сергеевна Криворощенко напомнила порядок представления и заполнения данной декларации (далее — декларация) и ответила на многочисленные вопросы слушателей. Приведем ответы на некоторые из них.

Вопрос 1: Профсоюзная организация в IV квартале выплачивает (выдает) членам профсоюза разного рода доходы. При этом такие доходы подоходным налогом не облагаются. Должна ли данная организация представлять декларацию в налоговый орган?

При этом такие доходы подоходным налогом не облагаются. Должна ли данная организация представлять декларацию в налоговый орган?

Ответ: Обязанность по представлению декларации у налогового агента отсутствует только в случае выплаты физлицам доходов, не признаваемых объектом обложения подоходным налогом (ч. 3 п. 2 ст. 40 НК-2022). Такие доходы перечислены в п. 2 ст. 196 НК-2022. Если кроме указанных доходов осуществлялась выплата (выдача) доходов, которые признаются объектом обложения подоходным налогом, но освобождаются от налогообложения в соответствии со ст. 208 НК-2022, то декларацию следует представить.

Вопрос 2: В организации установлен срок выплаты заработной платы — 1-е число месяца, следующего за отчетным. Если 1-е число выпадает на выходной день, то выплата производится в день, предшествующий выходным, то есть в текущем месяце. В каком месяце следует отразить в декларации подоходный налог с этой заработной платы: по сроку выплаты или по фактической выплате (например, заработная плата за декабрь будет выплачена 30 декабря, а срок ее выплаты — 1 января)?

Ответ: В строке 1 раздела I части I декларации отражается сумма подоходного налога, подлежащая перечислению в бюджет с фактически выплаченных физлицам доходов в течение отчетного квартала (ч. 1 подп. 70-3.1 Инструкции N 2). Подоходный налог, исчисленный и удержанный из заработной платы, должен быть перечислен в бюджет не позднее дня ее фактической выплаты (ч. 1 п. 6 ст. 216 НК-2022). Поэтому подоходный налог с заработной платы, подлежащий перечислению в бюджет, отражается в декларации в месяце ее фактической выплаты. В частности, в приведенном примере подоходный налог с заработной платы за декабрь отражается в декларации IV квартала (в декабре).

1 подп. 70-3.1 Инструкции N 2). Подоходный налог, исчисленный и удержанный из заработной платы, должен быть перечислен в бюджет не позднее дня ее фактической выплаты (ч. 1 п. 6 ст. 216 НК-2022). Поэтому подоходный налог с заработной платы, подлежащий перечислению в бюджет, отражается в декларации в месяце ее фактической выплаты. В частности, в приведенном примере подоходный налог с заработной платы за декабрь отражается в декларации IV квартала (в декабре).

Вопрос 3: В организации установлены сроки выплаты заработной платы:

— за первую половину месяца (аванс) — 25-е число текущего месяца;

— за месяц — 12-е число месяца, следующего за отчетным.

При выплате аванса организация удерживает и перечисляет в бюджет подоходный налог. В каком месяце в декларации надо отражать сумму этого налога?

Ответ: Аванс является частью заработной платы за месяц. Удержание и перечисление в бюджет подоходного налога с заработной платы производятся при ее фактической выплате (ч. 1 п. 4, ч. 1 п. 6 ст. 216 НК-2022). При выплате аванса удержание и перечисление в бюджет подоходного налога производить не нужно (ч. 3 п. 4 ст. 216 НК-2022). То есть срок перечисления в бюджет подоходного налога с аванса приходится на срок перечисления в бюджет подоходного налога с фактически выплаченной заработной платы за месяц — 12-е числа месяца, следующего за отчетным. Следовательно, сумма подоходного налога с аванса, как и сумма налога с заработной платы, отражаются в строке 1 раздела I части I декларации как сумма подоходного налога, подлежащая перечислению в бюджет в месяце выплаты заработной платы (ч. 1 подп. 70-3.1 Инструкции N 2).

1 п. 4, ч. 1 п. 6 ст. 216 НК-2022). При выплате аванса удержание и перечисление в бюджет подоходного налога производить не нужно (ч. 3 п. 4 ст. 216 НК-2022). То есть срок перечисления в бюджет подоходного налога с аванса приходится на срок перечисления в бюджет подоходного налога с фактически выплаченной заработной платы за месяц — 12-е числа месяца, следующего за отчетным. Следовательно, сумма подоходного налога с аванса, как и сумма налога с заработной платы, отражаются в строке 1 раздела I части I декларации как сумма подоходного налога, подлежащая перечислению в бюджет в месяце выплаты заработной платы (ч. 1 подп. 70-3.1 Инструкции N 2).

Вопрос 4: В организации премия за результаты работы за отчетный квартал начисляется и выплачивается в месяце, следующем за отчетным кварталом. При выплате этой премии организация удерживает и перечисляет в бюджет подоходный налог. В каком месяце в декларации надо отражать сумму этого налога?

Ответ: Премия является частью заработной платы за месяц. Она включается в доходы того месяца, в котором она начислена (абз. 3 п. 4 ст. 213 НК-2022). При выплате премии удержание и перечисление в бюджет подоходного налога производить не нужно (ч. 3 п. 4 ст. 216 НК-2022). Удержание и перечисление в бюджет подоходного налога с премий производятся при фактической выплате заработной платы за месяц (ч. 1 п. 4, ч. 1 п. 6 ст. 216 НК-2022). Следовательно, сумма подоходного налога с премии за отчетный квартал отражается в строке 1 раздела I части I декларации как сумма подоходного налога, подлежащая перечислению в бюджет в месяце фактической выплаты заработной платы (ч. 1 подп. 70-3.1 Инструкции N 2).

Она включается в доходы того месяца, в котором она начислена (абз. 3 п. 4 ст. 213 НК-2022). При выплате премии удержание и перечисление в бюджет подоходного налога производить не нужно (ч. 3 п. 4 ст. 216 НК-2022). Удержание и перечисление в бюджет подоходного налога с премий производятся при фактической выплате заработной платы за месяц (ч. 1 п. 4, ч. 1 п. 6 ст. 216 НК-2022). Следовательно, сумма подоходного налога с премии за отчетный квартал отражается в строке 1 раздела I части I декларации как сумма подоходного налога, подлежащая перечислению в бюджет в месяце фактической выплаты заработной платы (ч. 1 подп. 70-3.1 Инструкции N 2).

Вопрос 5: Организацией был выдан работнику заем. С этого займа за счет средств организации был уплачен подоходный налог. По мере погашения работником займа уплаченная организацией сумма налога пропорционально погашенной задолженности возвращается организацией путем уменьшения (сторнирования) общей суммы подоходного налога, подлежащей перечислению в бюджет с доходов всех работников организации (ч. 3 п. 2 ст. 220, абз. 2 п. 2, абз. 2 п. 3 ст. 223 НК-2022). Как в декларации отражается сумма подоходного налога, подлежащая возврату организации?

3 п. 2 ст. 220, абз. 2 п. 2, абз. 2 п. 3 ст. 223 НК-2022). Как в декларации отражается сумма подоходного налога, подлежащая возврату организации?

Ответ: В случае погашения работником части выданного организацией займа и возврата подоходного налога, ранее уплаченного организацией за счет собственных средств, в декларации отражается сумма подоходного налога, подлежащая перечислению в бюджет в течение месяца, уменьшенная на сумму налога, исчисленного с возвращенной работником части займа (ч. 2, абз. 2 ч. 5 подп. 70-3.1 Инструкции N 2).

Вопрос 6: Физлицо предоставило заем организации. Как отражается в декларации подоходный налог с процентов по этому договору?

Ответ: Налоговые агенты обязаны удержать исчисленную сумму подоходного налога с процентов по займу и перечислить ее в бюджет при их фактической выплате (ч. 1 п. 4, ч. 1 п. 6 ст. 216 НК-2022). Так, в случае выплаты начисленных по займу процентов следует удержать и перечислить в бюджет исчисленный с суммы процентов подоходный налог.

Этот налог, подлежащий перечислению в бюджет, отражается в строке 1 раздела I части I декларации в том месяце, в котором произведена выплата этих процентов (ч. 1 подп. 70-3.1 Инструкции N 2).

Вопрос 7: Организация арендует недвижимость у физлица. С арендной платы исчисляется подоходный налог. Согласно договору арендная плата за текущий месяц перечисляется физлицу не позднее 25-го числа следующего месяца. Из этой суммы удерживается и перечисляется в бюджет подоходный налог. В каком месяце в декларации следует отразить сумму этого налога?

Ответ: Арендная плата включается в доходы того месяца, в котором осуществляется ее начисление, независимо от того, за какие периоды времени она выплачивается (абз. 3 п. 4 ст. 213 НК-2022). Удержание и перечисление в бюджет подоходного налога с арендной платы производятся при ее фактической выплате (ч. 1 п. 4, ч. 1 п. 6 ст. 216 НК-2022). Подоходный налог с арендной платы, подлежащий перечислению в бюджет, отражается в строке 1 раздела I части I декларации в месяце ее фактической выплаты (ч. 1 подп. 70-3.1 Инструкции N 2).

1 подп. 70-3.1 Инструкции N 2).

Вопрос 8: Организация, зарегистрированная в Центральном районе г. Минска, имеет структурные подразделения в Октябрьском районе г. Минска и в Борисовском районе Минской области. Эти подразделения не состоят на учете в налоговых органах. В какие бюджеты следует перечислить подоходный налог? Как заполнить раздел II части I декларации?

Ответ: Юридические лица, у которых в пределах области и (или) за пределами области (г. Минска) имеются подразделения, не состоящие на учете в налоговых органах, перечисляют исчисленные и удержанные с доходов физлиц в соответствии с законодательством суммы подоходного налога в соответствующий бюджет базового уровня, бюджет г. Минска по месту своей постановки на учет в налоговых органах и по месту расположения таких подразделений, выделенных в качестве таковых в штатном расписании и (или) иных документах, регламентирующих структуру организации (ч. 2 п. 46 Инструкции N 6). При этом к бюджетам базового уровня относятся районные и городские (городов областного подчинения) бюджеты (подп. 2.2 ст. 6 БдК).

2.2 ст. 6 БдК).

Поскольку организация и одно ее подразделение находятся в пределах г. Минска (Центральный и Октябрьский районы г. Минска), то подоходный налог по ним организация должна перечислить в бюджет г. Минска. Соответственно в разделе II части I декларации этот налог отражается с указанием наименования ИМНС по Центральному району г. Минска, то есть по месту постановки на учет организации (подп. 70-3.4 Инструкции N 2).

Подоходный налог по подразделению, находящемуся в Борисовском районе, организация должна перечислить в бюджет Борисовского района. Соответственно в разделе II части I декларации этот налог отражается с указанием наименования ИМНС по Борисовскому району (подп. 70-3.4 Инструкции N 2).

Графа 1 раздела II части I декларации заполняется согласно справочнику налоговых органов, приведенному в приложении 1 к Инструкции N 96 (подстрочное примечание 5 к приложению 6-1 к Постановлению N 2):

— ИМНС по Центральному району г. Минска — код 111;

— ИМНС по Борисовскому району — код 603.

Вопрос 9: Организация зарегистрирована в г. Минске. В структуре организации и в штатном расписании не указано отдельное территориальное расположение ее подразделений. Однако одно из них находится в г. Витебске. В контрактах работников этого подразделения указано место работы — г. Витебск. В какой бюджет следует уплачивать подоходный налог с доходов работников этого подразделения? Как в этом случае заполняется раздел II части I декларации?

Ответ: Юридические лица, у которых в пределах области и (или) за пределами области (г. Минска) имеются подразделения, не состоящие на учете в налоговых органах, перечисляют исчисленные и удержанные с доходов физлиц в соответствии с законодательством суммы подоходного налога в соответствующий бюджет базового уровня, бюджет г. Минска по месту своей постановки на учет в налоговых органах и по месту расположения таких подразделений, выделенных в качестве таковых в штатном расписании и (или) иных документах, регламентирующих структуру организации (ч. 2 п. 46 Инструкции N 6). Бюджеты базового уровня — это районные и городские (городов областного подчинения) бюджеты (подп. 2.2 ст. 6 БдК).

2 п. 46 Инструкции N 6). Бюджеты базового уровня — это районные и городские (городов областного подчинения) бюджеты (подп. 2.2 ст. 6 БдК).

Несмотря на то что в штатном расписании организации не отмечено, что подразделение фактически находится в г. Витебске, в иных документах, регламентирующих структуру организации, это прослеживается. В частности, это обозначено в контрактах работников.

Поэтому организация должна перечислить подоходный налог:

— удержанный с доходов сотрудников, работающих в головной организации, зарегистрированной в г. Минске, — в бюджет г. Минска;

— удержанный с доходов сотрудников, работающих в подразделении в г. Витебске, — в бюджет г. Витебска.

Сведения о суммах подоходного налога, подлежащих перечислению по месту постановки на учет организации и по месту расположения ее подразделения, не состоящего на учете в налоговых органах, отражаются в разделе II части I декларации (подп. 70-3.4 Инструкции N 2). В графе 1 этого раздела указываются наименования инспекций МНС (управлений (отделов) по работе с плательщиками) по месту перечисления подоходного налога в соответствующий бюджет базового уровня, бюджет г. Минска. Данная графа заполняется согласно справочнику налоговых органов, приведенному в приложении 1 к Инструкции N 96 (подстрочное примечание 5 к приложению 6-1 к Постановлению N 2).

Минска. Данная графа заполняется согласно справочнику налоговых органов, приведенному в приложении 1 к Инструкции N 96 (подстрочное примечание 5 к приложению 6-1 к Постановлению N 2).

То есть организация отдельными строками отражает суммы подоходного налога, подлежащие перечислению в бюджет г. Минска и в бюджет г. Витебска, с указанием ИМНС по месту постановки на учет организации и по месту расположения указанного подразделения.

Вопрос 10: Отражаются ли суммы пособий по временной нетрудоспособности в строке 1 раздела III части I декларации («Фонд оплаты труда»)?

Ответ: В строке 1 раздела III части I декларации отражается фонд оплаты труда, который определяется в порядке, установленном Указаниями N 1 (подп. 70-3.5.1 Инструкции N 2). Согласно подп. 53.28 Указаний N 1 пособия и другие выплаты за счет средств государственного социального страхования указаны в составе прочих выплат и расходов, не отражаемых в составе фонда заработной платы. То есть суммы пособий по временной нетрудоспособности не включаются в фонд оплаты труда и в указанной строке декларации не отражаются.

То есть суммы пособий по временной нетрудоспособности не включаются в фонд оплаты труда и в указанной строке декларации не отражаются.

Вопрос 11: Организация осуществляет выплату вознаграждения членам совета директоров. Надо ли включать эти суммы и исчисленный с них подоходный налог в строки 4 и 5 раздела III части I декларации?

Ответ: В строках 4 и 5 раздела III части I декларации отражаются соответственно сумма дивидендов и доходов, приравненных к дивидендам, фактически выплаченных в течение отчетного квартала, независимо от даты их начисления и сумма подоходного налога, подлежащая перечислению в бюджет с этих доходов (подп. 70-6.3, 70-6.4 Инструкции N 2).

При этом под дивидендами понимают доход, начисленный организацией (кроме простого товарищества) участнику (акционеру) по принадлежащим данному участнику (акционеру) долям (паям, акциям) в порядке распределения прибыли, остающейся после налогообложения, а также доход от доверительного управления составляющим паевой инвестиционный фонд имуществом, выплачиваемый владельцу инвестиционных паев по принадлежащим ему инвестиционным паям (за исключением части средств, получаемых в связи с прекращением существования этого фонда). К дивидендам приравниваются любые доходы, начисленные унитарным предприятием собственнику его имущества — физлицу в порядке распределения прибыли, остающейся после налогообложения (подп. 2.4 ст. 13 НК-2022).

К дивидендам приравниваются любые доходы, начисленные унитарным предприятием собственнику его имущества — физлицу в порядке распределения прибыли, остающейся после налогообложения (подп. 2.4 ст. 13 НК-2022).

Исходя из данного определения вознаграждения членам совета директоров не относятся к дивидендам и приравненным к ним доходам. А значит, и в строке 4 раздела III части I декларации эти вознаграждения не отражаются. Соответственно удержанный с них подоходный налог не отражается в строке 5 раздела III части I декларации.

Сумма подоходного налога, подлежащая перечислению в бюджет с вознаграждений членам наблюдательного совета, отражается в строке 1 раздела I части I декларации (ч. 1 подп. 70-3.1 Инструкции N 2).

Вопрос 12: По договоренности с учредителем в счет причитающихся к выплате дивидендов (за минусом исчисленного подоходного налога) был произведен зачет долга по ранее выданному ему займу. Сумма дивидендов к выплате отсутствует. Как в этом случае заполнить строки 4 и 5 раздела III части I декларации?

Ответ: Порядок заполнения указанных строк следующий (подп. 70-6.3, 70-6.4 Инструкции N 2):

70-6.3, 70-6.4 Инструкции N 2):

— в строке 4 указывается сумма дивидендов, фактически выплаченных учредителям в течение отчетного квартала, независимо от даты их начисления;

— в строке 5 указывается сумма подоходного налога, подлежащая перечислению в бюджет с дивидендов, фактически выплаченных учредителям в течение отчетного квартала.

В соответствии с нормами гражданского законодательства обязательство по погашению учредителем долга перед организацией (погашение займа) было прекращено путем зачета встречного однородного требования, а именно обязательства организации перед учредителем по выплате ему дивидендов (ст. 381 ГК). То есть в рассматриваемой ситуации фактическая выплата дивидендов была произведена, но не денежными средствами, а путем зачета встречных требований.

Следовательно, в строке 4 раздела III части I декларации указывается сумма дивидендов, на которую был произведен зачет встречных требований (сумма начисленных дивидендов, уменьшенная на сумму подоходного налога).

А в строке 5 раздела III части I декларации указывается сумма подоходного налога, исчисленная, удержанная и подлежащая перечислению в бюджет с таких дивидендов. При этом датой перечисления налога в бюджет является дата фактической выплаты дохода — дата зачета встречных требований (ч. 1 п. 6 ст. 216 НК-2022).

Вопрос 13: Организация «А» была реорганизована путем присоединения к организации «В» с 01.11.2022.

Организация «М» и организация «Н» были реорганизованы путем слияния. В результате этого с 01.11.2022 образовалась организация «О».

В каком порядке этими организациями подаются декларации за IV квартал?

Ответ: Порядок подачи налоговых деклараций, в том числе декларации налогового агента по подоходному налогу, в случаях реорганизации юридического лица путем присоединения или слияния регулируется п. 5 и 6 ст. 45 НК-2022 соответственно.

Так, налоговая декларация (расчет) при реорганизации организации в форме присоединения представляется правопреемником этой организации в соответствии с требованиями ч. 1 п. 2 ст. 40 НК-2022 не позднее 20-го числа месяца, следующего за месяцем реорганизации, отдельно по деятельности присоединенной организации за период до внесения в Единый государственный регистр юридических лиц и индивидуальных предпринимателей записи о прекращении деятельности присоединенной организации.

1 п. 2 ст. 40 НК-2022 не позднее 20-го числа месяца, следующего за месяцем реорганизации, отдельно по деятельности присоединенной организации за период до внесения в Единый государственный регистр юридических лиц и индивидуальных предпринимателей записи о прекращении деятельности присоединенной организации.

Налоговая декларация (расчет) по деятельности реорганизованной организации в форме слияния представляется правопреемником этой организации в соответствии с требованиями ч. 1 п. 2 ст. 40 НК-2022 не позднее 20-го числа месяца, следующего за месяцем реорганизации, отдельно по деятельности каждой реорганизованной организаций за период до государственной регистрации правопреемника.

При этом в случае реорганизации в форме присоединения или в форме слияния на титульном листе декларации указывается признак представляемой правопреемником декларации «В соответствии с пунктами 4 — 6 статьи 45 Налогового кодекса Республики Беларусь» с указанием даты реорганизации юридического лица.

Читайте этот материал в ilex >>*

*по ссылке Вы попадете в платный контент сервиса ilex

Типы и как они рассчитываются

Что такое удерживаемый налог?

Термин удержанный налог относится к деньгам, которые работодатель вычитает из валовой заработной платы работника и выплачивает непосредственно правительству. Подавляющее большинство людей, работающих в Соединенных Штатах, подлежат удержанию налога. Удержанная сумма является зачетом подоходного налога, который работник должен заплатить в течение года. Иностранцы-нерезиденты также облагаются налогом у источника на заработанный доход, а также на другие доходы, такие как проценты и дивиденды от ценных бумаг американских компаний, которыми они владеют.

Ключевые выводы

- Удерживаемый налог — это установленная сумма подоходного налога, которую работодатель удерживает из заработной платы работника.

- Работодатели перечисляют удержанные налоги непосредственно в IRS на имя работника.

- Полученные деньги засчитываются в счет годового подоходного налога работника.

- Если удерживается слишком много денег, работник получает возмещение налога или, возможно, ему придется заплатить IRS, если удерживается недостаточно.

- Удерживаемый налог удерживается с резидентов и нерезидентов США, которые зарабатывают деньги из американских источников.

Удерживаемый налог

Понимание удержанного налога

Удержание налога — это способ, с помощью которого правительство США поддерживает свою систему подоходного налога с выплатой по мере использования (или с выплатой по мере заработка). Это означает налогообложение физических лиц у источника дохода, а не попытки взимать подоходный налог после получения заработной платы.

Вот как это работает. Всякий раз, когда сотруднику платят, его работодатель удерживает определенный процент от его зарплаты в качестве подоходного налога. Затем он выплачивается работодателем в Службу внутренних доходов (IRS). Вычитаемая сумма указана в платежной ведомости работника, а общую сумму, вычитаемую ежегодно, можно найти в Форме W-2: Отчет о заработной плате и налогах. Работодатели ежегодно отправляют своим сотрудникам формы W-2, чтобы они могли подать годовую налоговую декларацию.

Вычитаемая сумма указана в платежной ведомости работника, а общую сумму, вычитаемую ежегодно, можно найти в Форме W-2: Отчет о заработной плате и налогах. Работодатели ежегодно отправляют своим сотрудникам формы W-2, чтобы они могли подать годовую налоговую декларацию.

Сумма вычета зависит от ряда факторов. Эти соображения включают в себя сумму, которую зарабатывает сотрудник, статус регистрации, любые удерживаемые надбавки, заявленные сотрудником, и требует ли сотрудник удержания дополнительного дохода. Если это оправдано, любое превышение выплачивается сотруднику IRS в качестве возмещения налога.

Налоговое управление США предлагает проверять ваш удерживаемый налог в начале года и всякий раз, когда в налоговое законодательство вносятся какие-либо изменения. Вы также должны проверять его всякий раз, когда у вас происходят какие-либо изменения в образе жизни (статус подачи документов, брак, развод), заработной плате или когда меняются налоговые льготы и вычеты.

Особые указания

В большинстве штатов США также взимаются подоходные налоги штата и используются системы удержания налогов для сбора налогов со своих жителей. Штаты используют комбинацию формы IRS W-4 и своих собственных рабочих листов.

Девять штатов не взимают подоходный налог с резидентов. К ним относятся Аляска, Флорида, Невада, Южная Дакота, Теннесси, Техас и Вайоминг. Удерживаемый налог применяется только к высокооплачиваемым лицам, проживающим в Вашингтоне. Резиденты Нью-Гэмпшира платят подоходный налог только с процентов и дивидендов. Однако штат Нью-Гэмпшир облагает налогом дивиденды и доходы от инвестиций, хотя и проголосовал за постепенное прекращение этой практики к 2027 году9.0005

История удержания налогов

Удержание налогов впервые произошло в Соединенных Штатах в 1862 году по приказу президента Авраама Линкольна, чтобы помочь финансировать гражданскую войну. Федеральное правительство также ввело акцизные налоги с той же целью. Налог у источника и подоходный налог были отменены после Гражданской войны в 1872 году.

Налог у источника и подоходный налог были отменены после Гражданской войны в 1872 году.

Нынешняя система сопровождалась значительным повышением налогов, когда она была введена в 1943 году. В то время считалось, что будет сложно собирать налоги, не получая их из источника. Большинство сотрудников облагаются налогом у источника при приеме на работу и заполнении формы W-4. В форме оценивается сумма налогов, подлежащих уплате.

Удерживаемый налог является одним из двух видов налога на заработную плату. Другой тип выплачивается правительству работодателем и основан на заработной плате отдельного работника. Он способствует финансированию социального обеспечения и федеральных программ по безработице (начиная с Закона о социальном обеспечении 1935 г.), а также Medicare (с 1966 г.).

Виды удерживаемых налогов

Служба внутренних доходов (IRS) использует два различных типа удерживаемых налогов для обеспечения надлежащего удержания налога в различных ситуациях: удерживаемый налог для резидентов США и нерезидентов. Подробнее о каждом из них мы расскажем ниже.

Подробнее о каждом из них мы расскажем ниже.

Удерживаемый налог для резидента США

Первый и наиболее часто обсуждаемый удержанный налог — это налог на личный доход резидентов США, который должен собирать каждый работодатель в Соединенных Штатах. В соответствии с существующей системой работодатели собирают удерживаемый налог и перечисляют его непосредственно правительству, а остальную часть работники платят при подаче налоговой декларации в апреле каждого года.

Если удержано слишком много налога, это приводит к возврату налога. Однако, если было удержано недостаточно налогов, физическое лицо будет должно деньги IRS.

Как правило, вы хотите, чтобы около 90 % вашего предполагаемого подоходного налога удерживалось и направлялось правительству. Это гарантирует, что вы никогда не опоздаете с подоходным налогом (что может привести к большим штрафам) и что вы не будете перегружены налогами в течение всего года.

Инвесторы и независимые подрядчики освобождаются от уплаты налога у источника, но не от налога на прибыль — они обязаны платить расчетный налог ежеквартально. Если эти категории налогоплательщиков отстают, они могут подлежать дополнительному удержанию налога, что представляет собой более высокую ставку удержания налога, установленную на уровне 24%.

Если эти категории налогоплательщиков отстают, они могут подлежать дополнительному удержанию налога, что представляет собой более высокую ставку удержания налога, установленную на уровне 24%.

Вы можете легко выполнить проверку зарплаты, используя оценщик удержания налога IRS. Этот инструмент помогает определить правильную сумму налога, удерживаемого с каждой зарплаты, чтобы убедиться, что вы не задолжали больше в апреле. Чтобы использовать оценщик, вам понадобятся ваши самые последние платежные квитанции, ваша самая последняя декларация о подоходном налоге, ваш предполагаемый доход за текущий год и другая информация.

Нерезидент Удерживаемый налог

Другая форма налога у источника взимается с иностранцев-нерезидентов, чтобы обеспечить уплату надлежащих налогов с источников дохода в Соединенных Штатах. Иностранец-нерезидент — это лицо, родившееся за границей и не прошедшее тест на грин-карту или тест на существенное присутствие.

Все иностранцы-нерезиденты должны подавать форму 1040NR, если они занимаются торговлей или бизнесом в Соединенных Штатах в течение года. Если вы являетесь иностранцем-нерезидентом, существуют стандартные таблицы вычетов и освобождений IRS, которые помогут вам выяснить, когда вы должны платить налоги в США и какие вычеты вы можете требовать. Если между вашей страной и США существует соглашение об избежании двойного налогообложения, это также может повлиять на удерживаемый налог.

Если вы являетесь иностранцем-нерезидентом, существуют стандартные таблицы вычетов и освобождений IRS, которые помогут вам выяснить, когда вы должны платить налоги в США и какие вычеты вы можете требовать. Если между вашей страной и США существует соглашение об избежании двойного налогообложения, это также может повлиять на удерживаемый налог.

Расчет удерживаемого налога

IRS ежегодно публикует и обновляет предельные налоговые ставки. Налоги за 2022 год должны быть уплачены в 2023 году, а крайний срок для большинства людей — 18 апреля 2023 года. Ставки на 2022 налоговый год выделены в таблице ниже:

| Предельные налоговые ставки на 2022 год | ||

|---|---|---|

| Налоговая ставка | Диапазон доходов Холост, женат Подача документов отдельно | Диапазон доходов Женат/замужем Подача документов совместно |

| 10% | 10 274 долл. США или меньше США или меньше | 20 549 долларов США или меньше |

| 12% | от 10 275 до 41 774 долл. США | от 20 550 до 83 549 долларов США |

| 22% | от 41 775 до 89 074 долл. США | от 83 550 до 178 149 долларов США |

| 24% | от 89 075 до 170 049 долларов США | от 178 150 до 340 099 долларов США |

| 32% | от 170 050 до 215 949 долларов США | от 340 100 до 431 899 долларов США |

| 35% | от 215 950 до 539 899 долларов США | от 431 900 до 647 849 долларов США |

| 37% | 539 900 долларов США и более | 647 850 долларов США и более |

Вы можете рассчитать удерживаемый налог с помощью Оценщика удержания налогов IRS. Чтобы получить точную цифру, вам понадобится некоторая базовая информация. При заполнении онлайн-формы обязательно имейте под рукой следующее:

- Ваш статус подачи

- Ваш источник дохода

- Любые дополнительные источники дохода

- Дата окончания вашего последнего платежного периода

- Ваша заработная плата за период и с начала года (с начала года) составляет

- Сумма федерального подоходного налога за период выплаты и общая сумма, уплаченная с начала года

- Принимаете ли вы стандартизированные или детализированные отчисления

- Сумма любых налоговых льгот, которые вы получаете

Оценщик сообщает вам, на какую сумму возмещения или налогового счета вы можете рассчитывать. Вы также можете выбрать расчетную удерживаемую сумму, которая подходит именно вам.

Вы также можете выбрать расчетную удерживаемую сумму, которая подходит именно вам.

Какова цель удержания налога?

Целью удержания налога является обеспечение того, чтобы работники с комфортом платили причитающийся им подоходный налог. Он поддерживает систему сбора налогов с оплатой по мере использования в Соединенных Штатах. Он борется с уклонением от уплаты налогов, а также с необходимостью отправлять налогоплательщикам большие, недоступные налоговые счета в конце налогового года.

Сколько налогов вы должны были удержать?

Сумма подоходного налога, которую вы уплачиваете с каждой зарплаты, зависит от нескольких факторов, включая общий годовой заработок и статус вашей отчетности.

Почему мой работодатель удержал слишком много или слишком мало налогов?

Удержание федерального налога основано на информации, которую вы предоставляете в форме W-4, которую вы заполняете и предоставляете своему работодателю при поступлении на работу. Если вы значительно переплачиваете или недоплачиваете подоходный налог, вам, вероятно, придется заполнить эту форму еще раз, указав более актуальную информацию.

Кто имеет право на освобождение от удержания?

Работники, у которых нет обязательств по уплате налогов за предыдущий год и которые ожидают, что у них не будет обязательств по уплате налогов за текущий год, могут использовать Форму W-4, чтобы проинструктировать своего работодателя не вычитать какой-либо федеральный подоходный налог из их заработной платы. Это освобождение действует в течение календарного года.

Как рассчитать удерживаемый налог?

Вы можете использовать Оценщик подоходного налога на веб-сайте IRS, чтобы определить свои обязательства по удержанному налогу. Этот инструмент может помочь вам определить, получите ли вы возмещение или должны будете заплатить налоги, и в каком размере.

Итог

Любой, кто получает доход, несет ответственность за уплату подоходного налога. Вы можете быть одним из многих, кто получит возврат налога после подачи налоговой декларации. В противном случае вы можете оказаться должны деньги IRS, когда придет время уплаты налогов. Часть вашего налогового счета зависит от удерживаемого налога. Это сумма денег, которую ваш работодатель удерживает из вашей зарплаты и выплачивает правительству от вашего имени. Если вы обнаружите, что платите больше денег в день подачи налоговой декларации, вы можете уменьшить эту сумму, попросив удержать дополнительные деньги из своей зарплаты. Меньшая сумма, вычитаемая из каждой зарплаты, может облегчить выплату налогов в конце года.

Часть вашего налогового счета зависит от удерживаемого налога. Это сумма денег, которую ваш работодатель удерживает из вашей зарплаты и выплачивает правительству от вашего имени. Если вы обнаружите, что платите больше денег в день подачи налоговой декларации, вы можете уменьшить эту сумму, попросив удержать дополнительные деньги из своей зарплаты. Меньшая сумма, вычитаемая из каждой зарплаты, может облегчить выплату налогов в конце года.

Определение, Налоговые правила, Федеральный закон против штата

Что такое удержание?

Удержание — это часть заработной платы работника, которая не включается в его зарплату, а вместо этого перечисляется непосредственно в федеральные, государственные или местные налоговые органы. Удержание уменьшает сумму налога, которую работники должны платить при подаче годовой налоговой декларации. Доход работника, семейное положение, количество иждивенцев и количество рабочих мест определяют удерживаемую сумму.

Ключевые выводы

- Удержание уменьшает сумму налогов, уплачиваемых работниками в конце года.

- В форме W-4 требуется информация, такая как семейное положение и количество иждивенцев, чтобы работодатели могли определить сумму удержания.

- Если работодатели не удерживают достаточно налогов, у работника может возникнуть задолженность в конце года.

- Налоги на Социальное обеспечение и Медикэр автоматически удерживаются из заработной платы сотрудников.

- Штатные ставки налога различаются в зависимости от штата.

Понимание Удержание

В Соединенных Штатах все лица, получающие доход, обязаны платить подоходный налог федеральному правительству и правительствам некоторых штатов. Собранный налог используется для улучшения состояния страны и благосостояния ее жителей.

Налоговые органы требуют от работодателей удерживать налог из зарплаты своих сотрудников, чтобы гарантировать, что все резиденты, работающие в США, последовательно платят подоходный налог. Работодатели перечисляют собранный налог в Службу внутренних доходов (IRS) от имени наемных работников.

Форма W-4

Сотрудник, приступающий к новой работе, должен заполнить форму IRS W-4, которую обычно предоставляет работодатель. В бланке есть вопросы, на которые сотрудник должен правдиво ответить. Например, сотрудник должен указать, работает ли он на одной или нескольких работах. Если они работают на нескольких работах, они должны указать, сколько они зарабатывают на другой работе.

Ожидается, что сотрудник раскроет свое семейное положение. Если он состоит в браке, в форме W-4 необходимо указать, является ли супруг(а) безработным и сколько зарабатывает супруг(а).

Форма W-4 также включает вопросы об иждивенцах и статусе подачи документов, например о главе семьи. Остальную часть формы заполняет работодатель.

Форма W-4 предоставляет работнику информацию о том, сколько работодатель удержал в качестве подоходного налога. Работодатель использует информацию, предоставленную работником, в качестве руководства по сумме налога, удерживаемой из заработной платы работника.

Работодатель определяет, сколько удерживать, учитывая сумму, которую зарабатывает работник, и хочет ли он удерживать какую-либо дополнительную сумму. Любое новое событие, происходящее в жизни работника, такое как изменение семейного положения, появление дополнительного иждивенца или новая работа, потребует от работника заполнения новой формы W-4. Работодатель использует новую информацию для переоценки части дохода, подлежащей удержанию в целях налогообложения.

Особые указания

Если удержанный налог является неточным, налогоплательщик может заплатить подоходный налог больше или меньше, чем предписано. Если в конце налогового года выяснится, что работник заплатил больше, IRS возместит излишек работнику в качестве возмещения налога. Работники, которые в конечном итоге не платят достаточно налога на заработанный доход, могут быть подвергнуты штрафам и пени.

Самозанятые работники не подлежат удержанию, но должны платить подоходный налог, как правило, в виде ежеквартальных расчетных налоговых платежей. Налогоплательщикам, возможно, также придется производить расчетные налоговые платежи, если они получают доход в виде дивидендов, прироста капитала, процентов или роялти.

Налогоплательщикам, возможно, также придется производить расчетные налоговые платежи, если они получают доход в виде дивидендов, прироста капитала, процентов или роялти.

Информация, представленная в Форме W-4, важна для определения суммы удержания налогов из зарплаты работника.

Федеральное удержание по сравнению с удержанием штата

Удержание обычно классифицируется как федеральное удержание или удержание штата. То, что вы должны заплатить федеральному правительству, отличается от того, что вы должны заплатить своему штату.

Федеральное удержание — это сумма, удерживаемая из заработной платы в счет налогов, причитающихся федеральному правительству. Сумма удержания основана на статусе подачи, количестве иждивенцев, определенных корректировках дохода и других личных предпочтениях удержания, выбранных в форме W-4.

Наемные работники также могут выбрать удержание определенной суммы в дополнение к сумме, рассчитанной по результатам выборов. В качестве альтернативы они также могут решить ничего не удерживать, заявив об освобождении.

В качестве альтернативы они также могут решить ничего не удерживать, заявив об освобождении.

Федеральное удержание также включает суммы, автоматически удерживаемые для социального обеспечения и Medicare. Работник и работодатель несут ответственность за уплату этих налогов в равных долях. Из заработной платы сотрудников удерживается 6,2% на социальное обеспечение и 1,45% на Medicare. Работодатель также должен заплатить в общей сложности 7,65% этих налогов.

Суммы, удержанные в счет уплаты налогов, могут оказаться недостаточными для выполнения налогового обязательства, в связи с чем налогоплательщик должен уплатить оставшуюся сумму налога до конца налогового года.

Удержание штата – это сумма, удерживаемая из заработной платы в счет налогов, причитающихся государству проживания налогоплательщика. В некоторых случаях налогоплательщик может платить налоги нескольким штатам. Например, если удаленный работник делит свое время между двумя местами жительства в разных штатах, он может платить налоги каждому штату. Работодатель может удерживать налоги для каждого штата.

Работодатель может удерживать налоги для каждого штата.

Налоги штата могут быть удержаны только в том случае, если удерживаются федеральные налоги. Тринадцать штатов и Вашингтон, округ Колумбия, требуют обязательного удержания штата при удержании федеральных налогов. В девяти штатах налог штата не удерживается, а остальные являются выборными.

Прочие виды удержания

Удержание также осуществляется на пенсионных счетах. Лицо, которое вносит средства на пенсионный счет, имеет возможность внести на счет доллары после уплаты налогов или доллары до налогообложения. Если налоги не были уплачены с денег, которые были внесены на счет, у физического лица будут удержаны налоги при снятии средств со счета.

Например, владельцу традиционного счета IRA не нужно платить налог на прирост капитала при любом росте на счете. Однако часть суммы, снятой после выхода на пенсию, будет удерживаться в качестве подоходного налога. При снятии средств по плану 401k будут удерживаться налоги с первоначального взноса и части дохода.

Налогоплательщики также могут выбрать удержание федерального подоходного налога из своих пособий по социальному обеспечению. Форма W-4V должна быть заполнена и представлена Администратору социального обеспечения (SSA), чтобы разрешить удержание процента от пособия по подоходному налогу.

Что означает удержание налогов?

Удерживать налоги означает удерживать и перечислять в налоговые органы часть заработной платы для уплаты налогов, будь то федеральные, государственные или местные налоги.

Какую сумму удержания я должен требовать?

Сумма, которую вы должны удержать, зависит от ваших личных обстоятельств. Это зависит от вашего дохода, наличия у вас иждивенцев, дополнительных источников дохода и т. д. Одинокий человек с одним источником дохода и без иждивенцев, как правило, выбирает статус подачи одной заявки с одним пособием, в то время как супружеская пара с иждивенцами может выбрать регистрацию в браке вместе с несколькими пособиями.

Должен ли я требовать 0 или 1 по моему удержанию?

Выбор 0 в качестве надбавки в форме W-4 для удержания налога приведет к удержанию наибольшей суммы для вашего статуса подачи. Требование одного пособия уменьшит то, что удержано для налогов, но все же может быть достаточным для того, что причитается. Утверждение 0 предпочитают люди, которых другие могут считать иждивенцами, а также люди, имеющие более одного источника дохода.

Требование одного пособия уменьшит то, что удержано для налогов, но все же может быть достаточным для того, что причитается. Утверждение 0 предпочитают люди, которых другие могут считать иждивенцами, а также люди, имеющие более одного источника дохода.

Лучше ли удерживать налоги с безработицы?

Налоговое управление США рекомендует удерживать налоги из заработной платы по безработице, чтобы избежать выплаты полной суммы к крайнему сроку уплаты налога.

Что означает удержание программы соблюдения требований?

Программа соблюдения налогового законодательства, созданная Налоговым управлением США, выявляет налогоплательщиков, у которых возникают проблемы с удержанием налогов, чтобы они могли исправить недочеты.

Итог

Удержание — это сумма, вычитаемая из заработной платы для уплаты налогов: федеральных, штатных или местных. Наемные работники в США обязаны платить федеральные налоги и налоги штата. Если удержано достаточно налогов, налогоплательщик может получить возврат налога.