Чем отличается депозит от вклада в банке и что выгоднее? Сравнение и основные отличия

Многие граждане не понимают и не задумываются, есть ли разница между вкладами и депозитами. Каждая из этих услуг, предоставляемых банками и другими финансовыми учреждениями, имеет свои особенности. Чем отличается депозит от вклада? Первое понятие более широкое. Вклад может считаться депозитом, но депозит не всегда может быть вкладом. Отличие между ними выражается объектом, передаваемым на сбережение.

Что такое вклад?

Что такое депозит?

Отличия депозита от вклада

Преимущества вкладов и депозитов

Недостатки вкладов и депозитов

Условия по депозитам и вкладам

В чем лучше хранить денежные средства?

Что такое вклад?

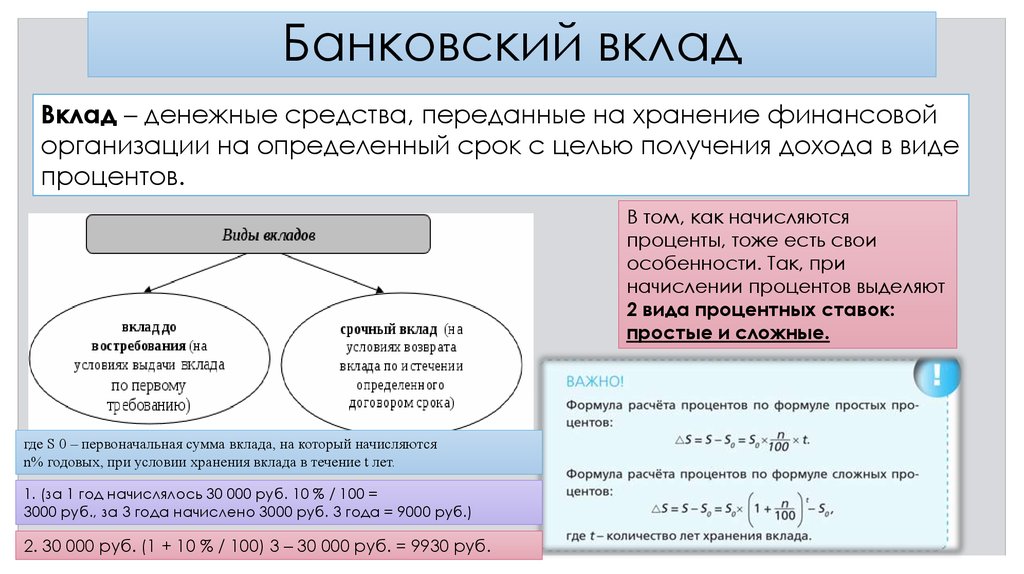

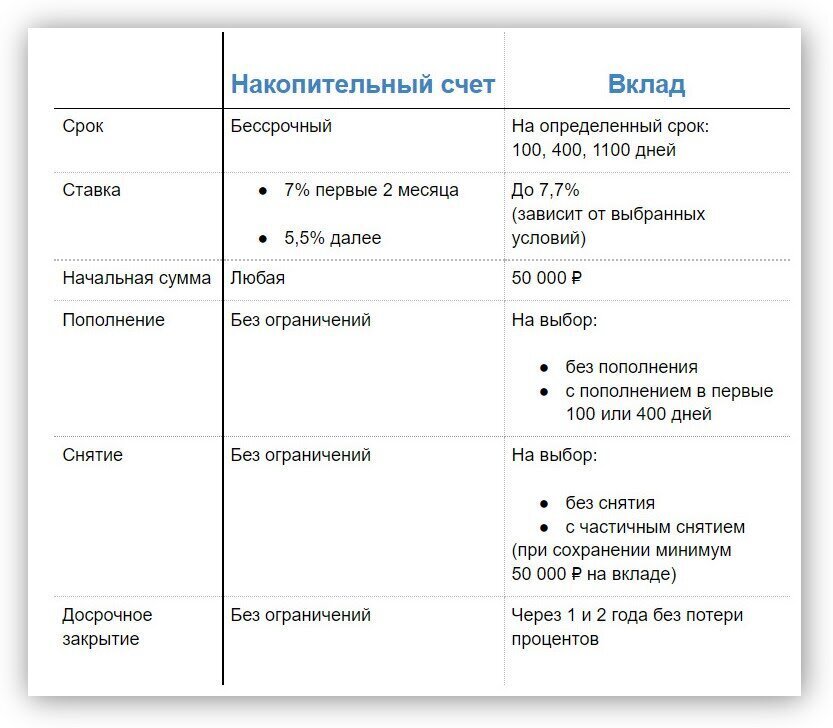

Вкладом являются деньги, которые клиент передает банку на хранение, чтобы получить дополнительную прибыль. Средства могут находиться на вкладе определенное время, и оставаться в банке до момента их востребования. Предполагается применение конкретных процентов, позволяющих получать прибыль от вложенных денег.

При срочном вкладе должен соблюдаться определенный срок. Если это условие вкладчиком соблюдается, он может извлечь таким способом максимальную выгоду.

Финансы, хранящиеся в банке до востребования, клиент имеет право снять когда ему угодно. В этом случае большой прибыли извлечь от этого вклада получится – такой вариант считается оптимальным при желании обеспечить безопасное хранение большой суммы денег на протяжении определенного периода времени (к примеру, в случае покупки жилья).

Вклад является исключительно банковской операцией, в связи с этим не стоит прибегать к услугам организаций, у которых отсутствует лицензия на ведение такой деятельности, выданной Банком России.

Что такое депозит?

В виде депозита могут использоваться деньги, различные документы, другие ценности, которые передаются на сбережение. Эти активы могут быть переданы банкам для извлечения прибыли на конкретных условиях.

Депозит имеет несколько разновидностей:

- Размещенный в банке в виде вклада.

- В виде взносов в денежном выражении в какие-либо организации для оплаты конкретных услуг, являющихся обязательными. Юр. лица могут пользоваться этими активами для выполнения взаимных расчетов.

- Любые финансовые депозитные средства (в виде драгоценных камней, золота, фьючерсов), акции и различные облигации, размещенные в банке можно передавать между банками.

- Записи в книгах учета банка о требованиях, имеющихся у держателя депозита к банковскому учреждению (иски).

Отличия депозита от вклада

Понятие «вклад» чаще всего применяется к частным клиентам – физ. лицам. К юр. лицам в банковской среде оно не применяется. Но условно обозначения «вклада» и «депозита» применяются к любым категориям клиентов самых различных финучреждений. В законодательстве отсутствуют четкие разграничения этих понятий, они считаются условно тождественными.

Одним из отличий между этими понятиями является то, что вкладом могут быть только денежные средства, а депозитом – финансовые средства, бумаги, другие ценности.

Понятие «депозит» наделено более глубоким значением, в то время как «вклад» относят к одному из разновидностей депозита. Он подразделяется по срокам, видам размещаемых валют, прочим признакам на мелкие разновидности услуг, предоставляемых банковскими организациями. Для хранения в виде депозита самые различные средства могут передаваться банку, какому-либо официальному учреждению, иным организациям , в то время как вклад относится исключительно к банковской услуге.

Сделки по вкладам осуществляются на договорных условиях между клиентами и банковскими организациями. Если будет оформлен вклад до востребования, нужно указать валюту, минимально возможную сумму, проценты. При оформлении срочного вклада указывается:

- срок хранения денег;

- условия, которые должны соблюдаться в случае досрочного расторжения;

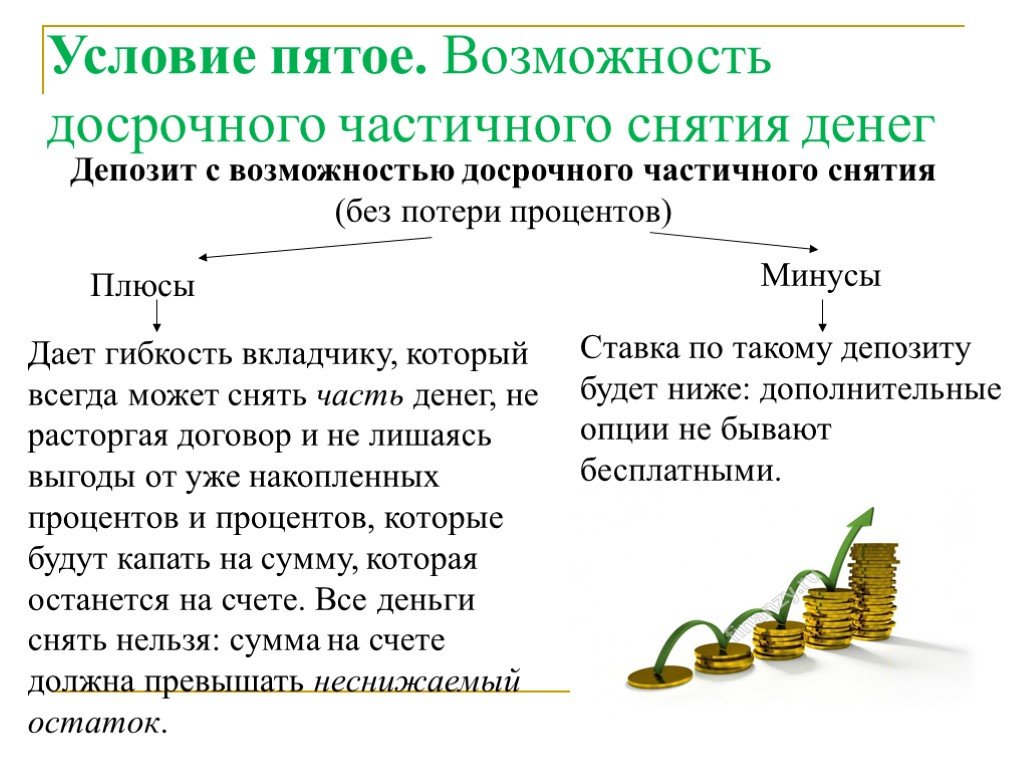

- требования по внесению дополнительных платежей, частичных снятий денег;

- порядок выплаты средств по процентам.

Если изменяется предмет сделки – вместо денег по вкладу вносятся ценности на депозит, условия договора будут отличаться. Если, к примеру, будет вноситься в виде депозита золото в слитках, частично пополнить или снять его частями, скорее всего, не получится.

Если, к примеру, будет вноситься в виде депозита золото в слитках, частично пополнить или снять его частями, скорее всего, не получится.

Отличия есть также при заключении договора хранения ценных бумаг в депозитарии в виде вклада, их также сложно делить и частично снимать.

Договора по депозитам могут заключаться в финансово-кредитных небанковских учреждениях, зачастую не имеющих страхового резерва. В случае заключения договора с банком, гарантируется возврат вложенных средств, если банк обанкротится.

Преимущества вкладов и депозитов

Основным преимуществом вкладов является возможность безопасного хранения средств, так как сбережения, которые лежат дома «под подушкой» есть риск потерять в любой момент. Банки участвуют в программах защиты вкладчиков. Поэтому если это финансовое учреждение прогорит, клиенты смогут получить свои средства в фонде гарантирования вкладов. Банкротство случается не часто, граждане стремятся передавать свои средства на хранение серьезным банкам. Поэтому при правильном размещении денег в виде вклада можно не переживать о его полном возврате по окончанию срока и выплате всех полагающихся процентов.

Поэтому при правильном размещении денег в виде вклада можно не переживать о его полном возврате по окончанию срока и выплате всех полагающихся процентов.

В случае хранения в виде депозита золота можно говорить о надежности и ликвидности этого актива. Кроме того, инфляция не влияет на стоимость хранящихся драгметаллах на депозите.

Недостатки вкладов и депозитов

Что касается вкладов в плане получения прибыли, этот способ не является возможностью получения дополнительного дохода. Если в среднем по российским банкам процентная ставка составляет по вкладам около 5%, то инфляционный прогноз предусматривает 3%. Это значит, что годовая доходность вкладов, размещаемых в российских рублях, будет чисто условной.

Чтобы получать прибыль от депозитов в виде ценных бумаг и драгметаллов, нужно иметь определенные знания в этой сфере. Также размещение на депозите банковских металлов могут позволить себе состоятельные граждане. Кроме того, это долгосрочные проекты, получение прибыли придется ждать довольно долго.

Чтобы выбрать оптимальный продукт, в который вкладывать свои инвестиции будет выгодно, нужно провести глубокий анализ своих возможностей, изучить рынок, объективно оценить цели вложений денег или иных ценностей.

Условия по депозитам и вкладам

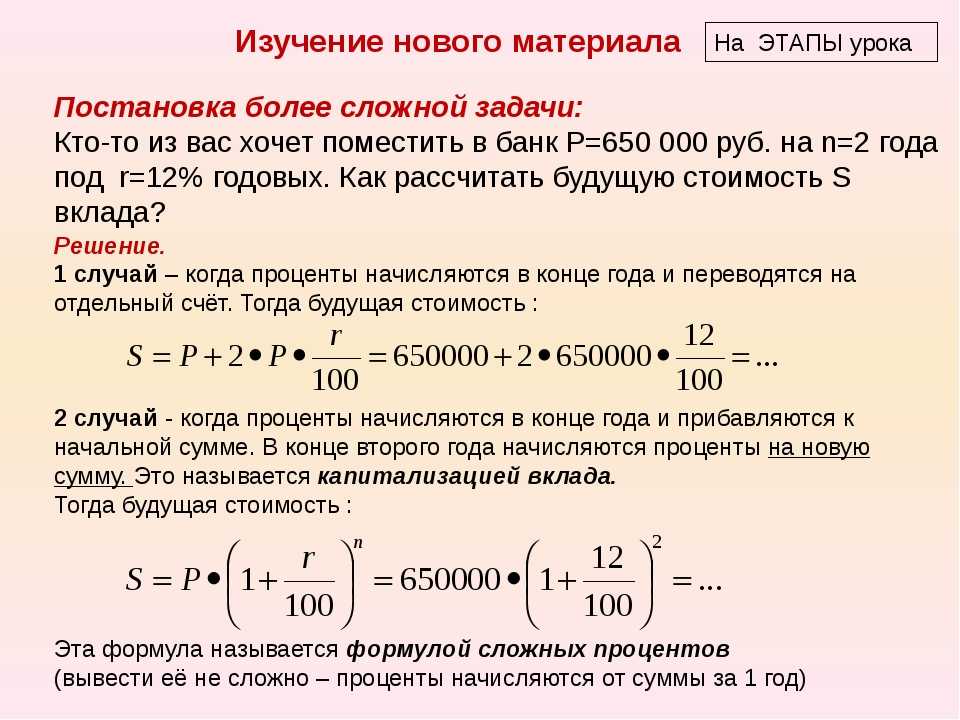

Жить на проценты от вклада или депозита хотели бы многие граждане. Но судя по реальным банковским предложениям, получать доходы можно только при вложении крупных сумм на несколько лет. Иначе прибыльность такого вида заработка будет весьма сомнительной.

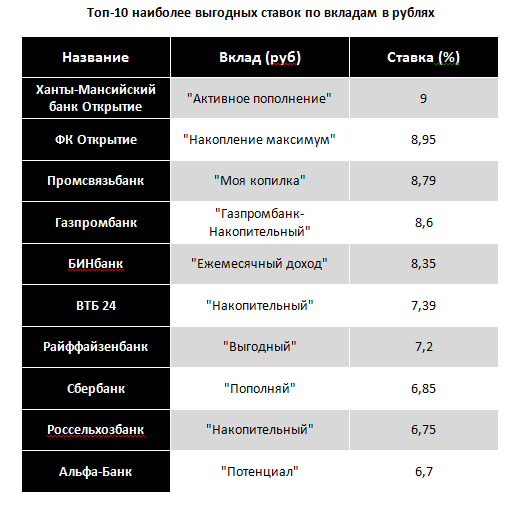

Ставки

Процентные ставки по вкладам и депозитам часто меняются, и зависят от обстановки на рынке, а также от возможности банков использовать привлеченные средства для вложений в высокодоходные активы.

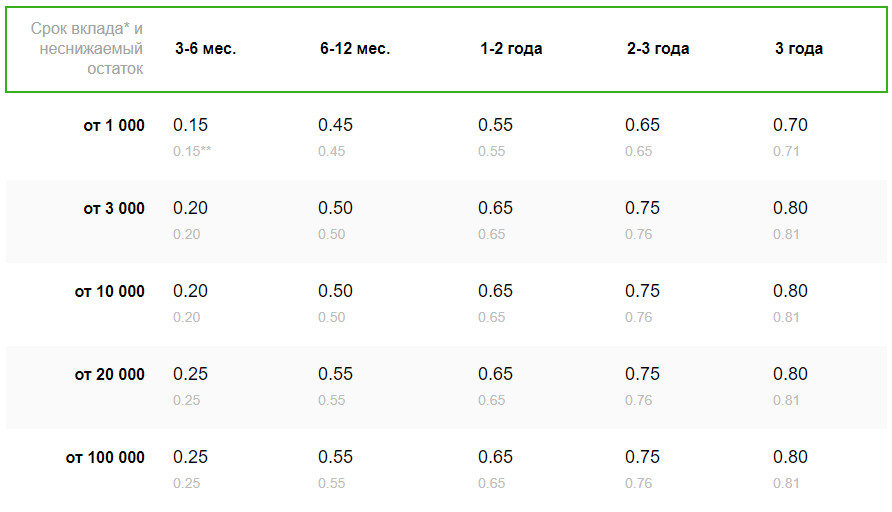

Годовые ставки в 2018 году составляли по вкладам и депозитам:

- до 7% в рублевых вложениях;

- до 2% в американских долларах;

- до 1% в европейской валюте.

Если банк предлагает процентную ставку значительно выше средней по банковским учреждениям, размещать в нем средства не желательно. Центробанк установил размер ключевой ставки в пределах 11%. Если ставка выбранного банка превышает эту цифру на 5 пунктов (16% в год), вкладчик должен будет заплатить налог с получаемой материальной выгоды.

Центробанк установил размер ключевой ставки в пределах 11%. Если ставка выбранного банка превышает эту цифру на 5 пунктов (16% в год), вкладчик должен будет заплатить налог с получаемой материальной выгоды.

Сроки

Вклады различают по срокам. Они могут быть:

- краткосрочными – максимально на 1 год, банки предлагают следующие сроки: от 1-3 месяцев, полугода, до одного года;

- среднесрочными – в пределах 1-3 лет, для вкладчиков размещение средств на таком виде депозита считается не очень выгодным, ставки зачастую ниже, чем при размещении средств на краткие сроки;

- долгосрочными – хранение средств более 3 лет (обычно не дольше 5 лет). В таком варианте срока размещения многое будет зависеть от размещенных активов и применяемой схемы, по которой осуществляется работа с депозитными средствами.

Суммы

Крупные депозитные активы желательно вложить на длительное время. Это позволит получать приличную прибыль.

Деньги на вкладе хранить длительное время нежелательно, так как инфляция оказывает негативное влияние на прибыль, положительных результатов достичь не получится.

Прочие условия

Валюта вклада может быть разной: в рублях, долларах, евро. При размещении активов на депозите можно использовать драгметаллы, ценные бумаги, другие предметы.

В чем лучше хранить денежные средства?

Максимально выгодно хранить денежные средства в драгоценных камнях. Ежегодно стоимость платины, серебра, бронзы, золота растет. Наиболее распространенный вид депозита – золото.

Вклады (депозиты) или инвестиции — что лучше?

Что лучше инвестиции или вклад? Банковский вклад подразумевает передачу личных накоплений финансовой организации. Цель – получение доходов в виде процентов в конце срока хранения. Инвестиционным счетом называют открытый у брокера или в банке. Расскажем, что необходимо знать о покупке киргизских, иностранных акции, узнаем о инвестиционных рисках.

Риски инвестора на бирже?

Любые финансовые инвестиции предполагают определенные риски. Это касается вкладов, приобретения имущества. Условно риски удастся разделить на два вида:

Условно риски удастся разделить на два вида:

- рыночный;

- нерыночный.

Первый связан с изменение цен на рынке, позволяет хорошо заработать. Второй – с изменениями правовых норм, ведением торгов. Инвестиционные риски подразделяются на экономические, технологические, социальные, политические, правовые, экологические.

Инвестиционный риск – вероятность потери вложенных средств. Чем выгоднее кажутся вложения, тем выше вероятность понести убытки.

Справка! При выборе способа инвестирования учитывайте на доходность, на возможные риски.

Что необходимо знать о вкладах

Вклад – способ сохранить, приумножить деньги. Прежде чем открыть счет, следует учесть:

- вклады или инвестиции что выгоднее;

- для кого будет открыт счет;

- срок;

- возможные операции, проводимые по счету;

- вид счета.

Прежде чем вложить средства, уточните процентную ставку. Она может отличаться в зависимости от суммы накоплений. Многие финансовые учреждения производят капитализацию по вкладам ежемесячно. Краткосрочные, длительные вклады отличаются друг от друга. Банки страхуют их на определенную сумму, если накопления ее превышают, возникает риск потерять личные средства.

Многие финансовые учреждения производят капитализацию по вкладам ежемесячно. Краткосрочные, длительные вклады отличаются друг от друга. Банки страхуют их на определенную сумму, если накопления ее превышают, возникает риск потерять личные средства.

Существуют вклады с инвестициями, что это? Вклад, открываемый при одновременном оформлении инвестиционного продукта. Привлекает высокая прибыль вложения, но увеличивается риск потерять деньги. Грамотный подход к выбору банка и вклада позволяет достичь успеха в конкретном случае. Вложите средства в самый выгодный лизинг.

Банковские вклады в сомах

Если вы думаете, куда вложить накопления, обратите внимание на банковские счета в сомах, что выгоднее. Среди достоинств вложений отмечают:

- выгодная процентная ставка;

- национальная валюта;

- сбережения застрахованы.

Колеблющийся курс сома, инфляция негативно сказываются на доходности.

Покупка киргизских акций

Новички в сфере инвестиции интересуются, какие акции стоит покупать. Акции киркизских компаний стоят дешевле иностранных. Киргизский фондовый рынок появился сравнительно недавно. Лучшим моментом для входа являются биржевые обвалы и периоды экономических кризисов. Стоит учесть риск убытков. Предугадать колебание курсов крайне сложно.

Акции киркизских компаний стоят дешевле иностранных. Киргизский фондовый рынок появился сравнительно недавно. Лучшим моментом для входа являются биржевые обвалы и периоды экономических кризисов. Стоит учесть риск убытков. Предугадать колебание курсов крайне сложно.

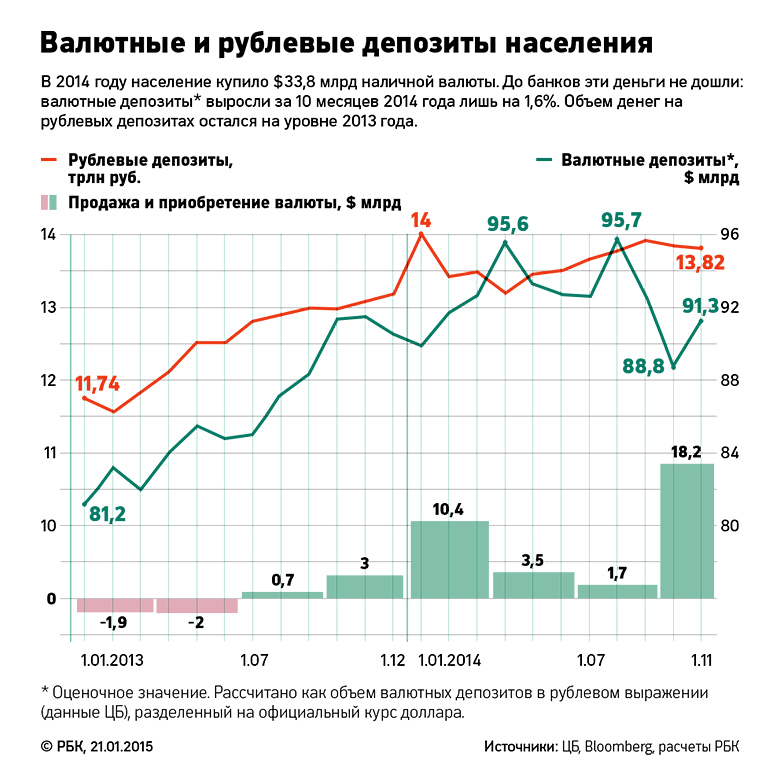

Банковские вклады в валюте

Идеального способа вложения денег не существует. Многие доверяют валютным вкладам. Среди преимуществ такого капиталовложения отмечают следующие:

- большее доверие к иностранной валюте, нежели к отечественной;

- возможность заработка;

- разнообразие условий.

На разнице курсов удастся хорошо заработать. На валюту также распространяется страховка.

Покупка иностранных акций

Иностранный рынок пестрит предложениями о продаже акций различных сфер экономики. Иностранный фондовый рынок имеет богатую историю. Благодаря чему можно выявить определенные закономерности и предугадать возможный вариант развития событий. Таким образом прогнозировать поведение рынка.

В современных реалиях финансовые учреждения предлагают клиентам выгодные предложения с высоким доходом. Почему банки предлагают инвестиции? Проценты выше. Клиенты отказываются от депозитов по причине инфляции.

Прежде чем соглашаться на определенный вариант выгодного вложения средств, стоит взвесить плюсы и минусы данного решения. Выбирайте банк с хорошей репутацией и действующей лицензией. Отсутствие последней – признак мошенничества.

Инвестиционная деятельность

Рынок диктует правила, инвестиции сейчас выгоднее всего. Но многие опасаются делать вложения, полагая возможную потерю средств. Если доверять мошенникам, то хорошего результата действительно не увидеть. Обратитесь в «Лизинг экспресс», чтобы приумножить сбережения. Инвестировать можно от 50 000 сом, при желании удастся делать и куда более внушительные вклады. Вся сумма инвестиций страхуется. Это отличает компанию от банков, где удастся застраховать максимум 200 000 сом.

«Лизинг экспресс» оплачивает налоги за инвестора самостоятельно, поэтому желающие получить доход, через указанное время после внесения средств смогут только вывести дивиденды, ни о чем не беспокоясь.

Прибыльность депозитов – операционные расходы на ваши депозиты

Пару недель назад мы подробно рассмотрели происхождение и операционные расходы на производство коммерческих кредитов (ЗДЕСЬ). В этой статье мы углубимся в доходность депозитов и выделим структуру затрат по депозитам. Цель здесь состоит в том, чтобы дать банкирам, которые не используют методологию трансфертного ценообразования и анализа деятельности, представление о стоимости создания наиболее популярных категорий депозитов. Понимание структуры затрат на продукт — это первый шаг к точному ценообразованию и, что более важно, к совершенствованию процессов.

Наш подход к получению доходности депозита Как и в случае с кредитами, если вы пользуетесь Loan Command, нашей моделью ценообразования для взаимоотношений, то многое из этого уже сделано за вас. Однако, если это не так или если вы хотите получить более точную и детализированную информацию, мы обратимся к Kohl Analytics Group, единственной задачей которой является помощь финансовым учреждениям в повышении прибыльности. Они начинают с разработки методологии трансфертного ценообразования, а затем отслеживают деятельность, чтобы назначить соответствующую стоимость. Мы будем использовать их данные и методы для этого анализа.

Они начинают с разработки методологии трансфертного ценообразования, а затем отслеживают деятельность, чтобы назначить соответствующую стоимость. Мы будем использовать их данные и методы для этого анализа.

Чтобы определить основу прибыльности депозита, вы начинаете с расходов на продажу и маркетинг. Эта категория расходов включает прямой маркетинг, расходы на продажи/отделения, связанные с продажей депозитов, а также затраты на продажи сотрудниками (включая накладные расходы на управление), связанные с перекрестными продажами. Годовые затраты на депозитный счет и побочный продукт маркетинга можно увидеть ниже:

Пара пунктов бросается в глаза при анализе приведенных выше данных. Во-первых, имеет смысл, что банки тратят большую часть маркетинговых долларов на проверку бизнеса и счета денежного рынка. Бизнес-проверка предлагает самые значительные остатки, самую высокую выпуклость, самую высокую продолжительность и самую низкую ценовую неэластичность любого депозитного продукта. Кроме того, это единственный продукт в банковской сфере, имеющий наибольшую корреляцию с совокупной прибыльностью за весь срок службы. Если бы когда-либо существовал продукт, в который можно было бы инвестировать маркетинговые доллары, это был бы транзакционный бизнес-аккаунт.

Кроме того, это единственный продукт в банковской сфере, имеющий наибольшую корреляцию с совокупной прибыльностью за весь срок службы. Если бы когда-либо существовал продукт, в который можно было бы инвестировать маркетинговые доллары, это был бы транзакционный бизнес-аккаунт.

Счет денежного рынка является вторым наиболее инвестируемым продуктом в сфере продаж и маркетинга. Здесь банкиры устраивают странный танец конкурирующих вопросов прибыльности. С одной стороны, вам нужна достаточно высокая ставка, чтобы привлекать остатки и держать их подальше от депозитных сертификатов (CD). Тем не менее, с другой стороны, вы не можете продавать по ставке настолько, чтобы это разрушило доходность депозита.

Хитрость в маркетинге счетов денежного рынка заключается в том, чтобы потратить достаточно денег, чтобы разъяснить свое сообщение о том, что счет предназначен для предоставления клиентам лучшего из всех миров. Он платит больше, чем текущий счет, но обеспечивает большую гибкость, чем компакт-диск. Здесь банкиры должны решить, какой счет играет эту роль — денежный рынок или сберегательный, — а затем четко сформулировать свое сообщение о том, что вы хотите, чтобы ваши клиенты использовали.

Здесь банкиры должны решить, какой счет играет эту роль — денежный рынок или сберегательный, — а затем четко сформулировать свое сообщение о том, что вы хотите, чтобы ваши клиенты использовали.

Последний вывод: банкиры обычно тратят слишком много на рекламу компакт-дисков. Проверка высокого баланса (см. выше) кажется правильным вложением, поскольку такие атрибуты, как призовые баллы, ставка или другие привлекательные характеристики, делают большую часть тяжелого подъема продаж. С компакт-дисками примерно так же. При правильном маркетинге и продаже ваш счет денежного рынка обычно имеет более длительный срок действия, чем основная часть ваших компакт-дисков. Таким образом, редко имеет смысл тратить дополнительные маркетинговые доллары либо на привлечение новых клиентов, чувствительных к процентным ставкам, с помощью предложения CD, либо на каннибализацию ваших счетов на денежном рынке и, по сути, платить за ухудшение показателей рентабельности.

Прибыльность депозита: Ежегодные расходы на обслуживание и поддержку Далее мы рассмотрим расходы на обслуживание и поддержку счета. Эта категория (ниже) включает расходы, связанные с открытием и закрытием счетов, а также общую поддержку счета. Кроме того, этот сегмент затрат включает расходы на борьбу с мошенничеством и управление отрицательным балансом.

Эта категория (ниже) включает расходы, связанные с открытием и закрытием счетов, а также общую поддержку счета. Кроме того, этот сегмент затрат включает расходы на борьбу с мошенничеством и управление отрицательным балансом.

Из вышеизложенного вы можете увидеть одну из основных причин для инвестиций в открытие цифрового счета — множество автоматизированных процессов.

Открытие цифрового счета, в дополнение к экономии времени клиента и расширению вашего присутствия для увеличения объема счета, приведенные выше данные детализируют прямые затраты, которые можно сэкономить, поскольку расходы в каждой категории могут быть сокращены на 33% или более. Этот момент еще больше усиливается, если учесть, что проверка, особенно проверка бизнеса, имеет самую высокую изменчивость затрат. Это верно как между банками, так и внутри банка, поскольку некоторые счета, например счета, принадлежащие не гражданам США, могут иметь гораздо более высокие расходы.

Кроме того, банки часто покупают онлайн-приложения и приложения для мобильных счетов, не задумываясь об обслуживании счета. Это тактическая ошибка. Текущие проблемы со счетом, обновления адресов, добавление бенефициара и аналогичные задачи составляют существенную часть текущих затрат на депозит. Умные банки либо выберут партнера, который может управлять онлайн/мобильным обслуживанием счетов самообслуживания, либо создадут смежные настраиваемые процессы для поддержки самообслуживания депозитных счетов.

Это тактическая ошибка. Текущие проблемы со счетом, обновления адресов, добавление бенефициара и аналогичные задачи составляют существенную часть текущих затрат на депозит. Умные банки либо выберут партнера, который может управлять онлайн/мобильным обслуживанием счетов самообслуживания, либо создадут смежные настраиваемые процессы для поддержки самообслуживания депозитных счетов.

Далее мы берем затраты на рабочую силу и прямые расходы, связанные с обработкой транзакций, чтобы включить освобождение от обработки.

Мы объединяем все три вышеуказанные категории затрат и получаем приведенные ниже общие прямые операционные расходы в год на счет каждого депозитного продукта.

Процентная стоимостьДобавление процентной стоимости по категориям начинает менять картину доходности депозита. Банкиры могут лучше понять стоимость наличия компакт-дисков по сравнению с такими продуктами, как сберегательные или транзакционные счета.

Доходность депозита: генерация комиссии Теперь самое интересное. Как только вы учитываете комиссионные, картина прибыльности меняется. Транзакционные счета, как и проверки, генерируют существенную сумму комиссий (ниже). Таким образом, имеет больше смысла инвестировать в маркетинг и разработку продукта, чем в компакт-диски.

Как только вы учитываете комиссионные, картина прибыльности меняется. Транзакционные счета, как и проверки, генерируют существенную сумму комиссий (ниже). Таким образом, имеет больше смысла инвестировать в маркетинг и разработку продукта, чем в компакт-диски.

Как и затраты на переработку, плата за проверку продуктов, как правило, отличается самой широкой вариабельностью. Банкам, которые какое-то время не рассматривали структуру своих комиссий, рекомендуется сделать это, поскольку это является основным аспектом, способствующим такой изменчивости. При поиске дополнительных комиссионных доходов, начиная с проверки, а затем переходя на счета IRA, это два крупнейших источника в мире депозитов.

Добавьте сборы к общим прямым затратам, и вы получите приведенный ниже профиль затрат.

На приведенной выше диаграмме вы можете увидеть профиль прибыльности таких счетов, как чек, по сравнению с компакт-дисками, сберегательными счетами или денежными рынками. На этой диаграмме также подчеркивается важность обработки исключений и освобождения от комиссий. Предоставление исключений и отказ от комиссий не только вынуждают банк отказываться от доходов, но и увеличивают операционные расходы. Вывод заключается в том, что банки хотят быть предельно ясными в своих действиях по освобождению от комиссий и иметь процесс для эффективной обработки таких исключений.

Предоставление исключений и отказ от комиссий не только вынуждают банк отказываться от доходов, но и увеличивают операционные расходы. Вывод заключается в том, что банки хотят быть предельно ясными в своих действиях по освобождению от комиссий и иметь процесс для эффективной обработки таких исключений.

Как только вы начнете делить затраты на сальдо депозита, вырисовывается окончательная картина.

Претворение этой идеи в жизньИз вышеприведенных данных можно сделать несколько выводов. Прежде всего, это важность управления ценообразованием и эффективностью депозитного счета посредством разработки продукта и маркетинга. Во-вторых, растущее значение открытия и обслуживания счетов онлайн и мобильных устройств. Открытие цифрового счета может не только немедленно снизить ваши затраты на обработку, но также имеет решающее значение для создания баланса и расширения присутствия.

Другим важным аспектом здесь является то, что по мере того, как все больше банков обрабатывают больше цифровых продуктов, банки без этих функций будут иметь меньшую гибкость в ценообразовании. По мере замедления сбора депозитов в традиционных филиалах предельные издержки для этих банков будут продолжать расти. Разница в операционных расходах между цифровыми открытыми/обслуживаемыми счетами и традиционными филиальными счетами будет продолжать увеличиваться. При этом банки без открытия цифрового счета будут отданы в руки эквайерам за все более и более низкие мультипликаторы цены.

По мере замедления сбора депозитов в традиционных филиалах предельные издержки для этих банков будут продолжать расти. Разница в операционных расходах между цифровыми открытыми/обслуживаемыми счетами и традиционными филиальными счетами будет продолжать увеличиваться. При этом банки без открытия цифрового счета будут отданы в руки эквайерам за все более и более низкие мультипликаторы цены.

Третий урок из этих данных заключается в важности направления клиентов на более прибыльные продукты, такие как транзакционные счета. Хотя об этом знает почти каждый банк, немногие предлагают продукты и рекламные акции, ориентированные на рефералов, переводы счетов и открытие дополнительных счетов.

И последний вывод — важность накопления депозитного баланса. Подобно нашему первому пункту, хотя каждый банк знает об этом, немногие банки пытаются оптимизировать рентабельность инвестиций (ROI), увеличивая маркетинговые бюджеты, чтобы сосредоточиться на кампаниях по созданию баланса. Это самая простая в развертывании кампания с самой высокой рентабельностью инвестиций, однако большинство банков упускают из виду кампании по наращиванию баланса.

Здесь счета денежного рынка, за которыми следуют счета IRA, проверка высокого баланса и проверка бизнеса, имеют наибольшую чувствительность баланса маркетингового счета. Ориентация клиентов на перевод денег из других банков или на увеличение их баланса IRA, вероятно, обеспечит наилучшую рентабельность инвестиций в маркетинг.

Как часто напоминает своим клиентам Kohl Analytics Group: «Вы не решите проблему, которую не понимаете полностью». Большинство банков никогда не видели такой детализации данных и, как следствие, часто неправильно оценивают свои депозиты и недостаточно инвестируют в дизайн продукта и маркетинг.

Надеемся, что эта статья помогла вам лучше понять затраты на депозиты и дала действенные советы о том, как повысить прибыльность.

============================================== ==============

Если вы представляете финансовое учреждение, получите доступ к нашему блогу ЗДЕСЬ , следите за нашим микроблогом в Twitter ЗДЕСЬ и/ или подпишитесь на наш подкаст ЗДЕСЬ .

Этот комментарий в блоге отражает личное мнение, точку зрения и анализ автора, а не SouthState Bank. Этот блог предоставляет только общие сведения о банковской отрасли, лидерстве, управлении рисками и других смежных темах и не содержит каких-либо конкретных рекомендаций. Банки должны проконсультироваться со своими специалистами и полностью изучить любые возможности и риски, упомянутые здесь.

SouthState Bank N.A. — публично торгуемый общественный банк с оборотом 46 миллиардов долларов США на Юге, который экспериментирует на пути к тому, чтобы стать самым эффективным учреждением с оборотом 100 миллиардов долларов. Финансовую информацию можно найти ЗДЕСЬ . SouthState имеет одну из крупнейших сетей банков-корреспондентов в банковской отрасли и делает свои данные, политики, анализ поставщиков, продукты и мысли доступными для любого учреждения, которое хочет отправиться в путешествие вместе с нами.

Разница между срочным депозитом и депозитом до востребования

К

Кристина Маяски

Полная биография

Кристина Маяски пишет и редактирует материалы о финансах, кредитных картах и путешествиях. У нее более 14 лет опыта работы с печатными и цифровыми изданиями.

У нее более 14 лет опыта работы с печатными и цифровыми изданиями.

Узнайте о нашем редакционная политика

Обновлено 04 июля 2021 г.

Рассмотрено

Эбони Ховард

Рассмотрено Эбони Ховард

Полная биография

Эбони Ховард — сертифицированный бухгалтер и налоговый эксперт QuickBooks ProAdvisor. Она работает в области бухгалтерского учета, аудита и налогообложения более 13 лет, работая с частными лицами и различными компаниями в сфере здравоохранения, банковского дела и бухгалтерского учета.

Узнайте о нашем Совет по финансовому обзору

Срочный депозит и депозит до востребования: обзор

Депозиты до востребования и срочные депозиты относятся к двум различным типам депозитных счетов, доступных в банке или аналогичном финансовом учреждении, таком как кредитный союз. Депозиты до востребования и срочные депозиты различаются по доступности или ликвидности, а также по сумме процентов, которые можно получить на депонированные средства.

Инвестопедия / Сабрина Цзян

Срочные вклады

Срочные депозиты, также известные как срочные депозиты, представляют собой инвестиционные депозиты, сделанные на заранее определенный период, от нескольких месяцев до нескольких лет. Вкладчик получает заранее установленную процентную ставку по срочному вкладу в течение указанного периода. Средства, депонированные на более длительный срок, имеют более высокую процентную ставку. Срочные депозитные счета платят более высокую процентную ставку, чем традиционные сберегательные счета.

Средства не могут быть сняты со срочного депозитного счета до конца выбранного периода без финансового штрафа, а для снятия часто требуется предварительное письменное уведомление. В конце периода у вкладчика есть выбор: снять депонированные средства и заработанные проценты или перевести средства на новый срочный депозит. Наиболее распространенной формой срочного депозита является банковский депозитный сертификат или компакт-диск.

Депозиты до востребования

Депозитные счета до востребования предлагают большую ликвидность и простоту доступа по сравнению со срочными депозитами, но платят более низкие процентные ставки, и они также могут включать различные сборы за ведение счета. Вкладчики могут снять часть или все средства на депозитном счете до востребования в любое время без штрафных санкций или предварительного уведомления, хотя некоторые банки взимают небольшую комиссию, если вы превышаете установленный лимит на снятие средств в месяц.

Средства, к которым вкладчику может понадобиться доступ в любое время, должны храниться на депозитном счете до востребования. Примеры депозитных счетов до востребования включают обычные текущие счета, сберегательные счета или счета денежного рынка.

[Важно: депозиты до востребования и срочные депозиты различаются по доступности или ликвидности, а также по сумме процентов, которые можно получить на депонированные средства.]

Срочные депозиты

Денежный рынок, проверка или сбережения?

Счета денежного рынка имеют низкие комиссии и, как правило, предлагают более высокую доходность, чем сберегательные счета, однако колебания процентных ставок означают, что по счету не начисляется фиксированная сумма процентов.

Текущие счета обычно имеют более высокую комиссию и не приносят держателю никаких процентов, хотя некоторые текущие счета приносят небольшой процент. Эти счета удобны для людей, ведущих большой бизнес, или тех, кому часто требуется немедленный доступ к средствам для покупки товаров или услуг.

Сберегательные счета — это депозитные счета до востребования, которые обычно не облагаются комиссией. Процентные ставки по сберегательным счетам фиксированы и ниже, чем процентные ставки по срочным вкладам.

Владелец счета может получить доступ как к текущим, так и к сберегательным счетам с помощью различных банковских услуг, таких как кассовое обслуживание, онлайн-банкинг и банкоматы.

В Справочнике Федеральной резервной системы по соблюдению требований потребителей перечислены основные характеристики депозитных счетов до востребования: отсутствие ограничений на переводы или снятие средств со стороны владельца счета; отсутствие срока погашения или первоначальный срок погашения не более шести дней; средства выплачиваются по требованию; счет может не приносить проценты; и нет никаких требований приемлемости.