«Начинать собирать долги надо в тот момент, когда вы даете в долг» – Секрет фирмы – Коммерсантъ

628 8 мин. …

Должники есть у многих компаний, и вернуть свои деньги иной раз весьма непросто. Особенно если нужно сохранить отношения с клиентом-должником. О том, как это сделать, рассказывает консультант компании Eventum Михаил Джонджуа.

«Важно создать репутацию серьезной компании»

СЕКРЕТ ФИРМЫ: Долги – это неизбежность?

МИХАИЛ ДЖОНДЖУА:

Потому что продажа в кредит – это способ привлечения большего числа клиентов. Сегодня выигрывает продавец, которой предлагает не столько более дешевый товар, сколько более выгодные кредитные условия. И соблазн оттянуть платеж становится очень сильным: согласно статистике, только половина клиентов платит вовремя.

Потому что продажа в кредит – это способ привлечения большего числа клиентов. Сегодня выигрывает продавец, которой предлагает не столько более дешевый товар, сколько более выгодные кредитные условия. И соблазн оттянуть платеж становится очень сильным: согласно статистике, только половина клиентов платит вовремя.

СФ: Когда речь идет о сборе долгов, многие представляют себе крепких ребят, которые их выбивают…

МД: Раньше долги действительно выбивали, потому что ценность клиента была ниже ценности денег. Сегодня бизнес заинтересован в долговременных отношениях. Если компания будет грубить, собирая долги, с ней не только не будут работать, но еще и испортят ей репутацию. Поэтому главная задача – вернуть деньги, не потеряв при этом клиента.

СФ: Как же это сделать?

МД: Нужны специалисты, которые будут целенаправленно добиваться от клиента добровольной выплаты долга. Например, во многих компаниях есть работники, обзванивающие клиентов на предмет возврата долгов, их называют «коллекторами» (от англ.

СФ: Какое самое важное правило должен усвоить человек, собирающий долги?

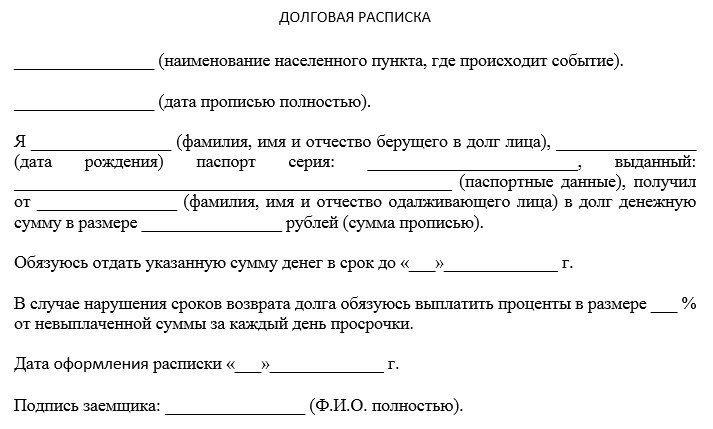

МД: Просто отдав товар в кредит, вы еще клиента не получили. Вы получите его лишь тогда, когда он заплатит. Поэтому начинать собирать долги нужно в тот момент, когда вы даете в долг. И всегда держать этот процесс под контролем. Сравните с частным займом: вы же не дадите в долг человеку, с которым только что познакомились. Сначала вы выясните, кто он, зачем он берет, сможет ли вернуть. В зависимости от суммы берете расписку или залог. И контролируете должника до момента погашения займа. Например, если он стал избегать вас, вы соберете адреса его родственников или предпримете другие действия.

СФ: А нужно ли напоминать о долге до наступления дедлайна?

МД: До наступления момента платежа долга еще не существует. Напоминать о себе до этого срока лучше окольными путями. Например: «У нас есть комплект зимней резины для вашей машины на суперльготных условиях, естественно, если вы регулярно оплачиваете счета». Или совсем закамуфлированно: если у вас высокая лояльность.

«Пришло время делать строгое напоминание»

СФ: Срок платежа прошел, а денег компания не получила. Как действовать дальше?

МД:

СФ: Надо ли выждать время после срока, указанного в договоре, или лучше звонить прямо на следующий день?

МД: Временной рубеж для первого напоминания – неделя. Если вы никак не отреагировали на просрочку и напомнили о себе дней через десять, клиент может подумать, что для вас этот счет неважен. Идеальный вариант, если вы реагируете сразу после истечения срока – на второй-третий день.

Если вы никак не отреагировали на просрочку и напомнили о себе дней через десять, клиент может подумать, что для вас этот счет неважен. Идеальный вариант, если вы реагируете сразу после истечения срока – на второй-третий день.

СФ: А кому нужно об этом напоминать, человеку, который поставил подпись под договором?

МД: Не обязательно. Я знаю, например, компанию, где гендиректор развивает бизнес, подписывает бумаги. Но решает все главный бухгалтер. И если вы с этим директором договоритесь о чем-то, это не значит, что все будет именно так. Нужно звонить в компанию и задавать вопрос: кто отвечает за платеж? Важно, чтобы использовался именно глагол «отвечать», а не существительное «ответственность».

СФ: В чем смысл первого этапа?

МД: Первый этап – это мягкое напоминание: «Мы напоминаем, что у вас есть такой-то счет и мы ожидали поступления оплаты в такие-то сроки. Наверное, вы забыли или у вас нет счета, можем его продублировать». Вы исходите из того, что клиент собирался заплатить, но что-то ему помешало. Задача – добиться конкретной даты проплаты, причем назвать ее клиент должен сам. Не принимайте ответы «в конце следующей недели», «после второго числа» и т. п. При всей мягкости разговора нужно получить от него максимально определенное подтверждение того, что оплата будет сделана в такой-то срок.

Задача – добиться конкретной даты проплаты, причем назвать ее клиент должен сам. Не принимайте ответы «в конце следующей недели», «после второго числа» и т. п. При всей мягкости разговора нужно получить от него максимально определенное подтверждение того, что оплата будет сделана в такой-то срок.

СФ: Действия кредитора зависят от суммы долга?

МД: Конечно. Одно дело, если клиент должен $500, и совсем другое, если $5 млн. Обычно клиентов делят по объемам продаж и группам риска. К самой рискованной группе относятся клиенты, которые склонны не платить, если это возможно. Их обычно оставляют из-за престижа или личной привлекательности (например, хорошо иметь среди клиентов эстрадную звезду и т. п.). Для каждой группы клиентов есть свой способ воздействия: звонок, письмо или личная встреча.

СФ: Например?

МД: Наименее рискованным группам клиентов, которые должны по вашим меркам немного, достаточно позвонить. И с большой долей вероятности они сразу заплатят. Если клиент задолжал немного, но относится к рискованной группе, то звонок, скорее всего, окажется неэффективным: вы его можете просто не застать на месте. В этом случае стоит отправить обычное письмо. Для среднерискованного клиента со средними объемами первым напоминанием может быть встреча, на которой выясняется причина неуплаты.

Если клиент задолжал немного, но относится к рискованной группе, то звонок, скорее всего, окажется неэффективным: вы его можете просто не застать на месте. В этом случае стоит отправить обычное письмо. Для среднерискованного клиента со средними объемами первым напоминанием может быть встреча, на которой выясняется причина неуплаты.

Визит в качестве первого напоминания стоит нанести и добросовестному клиенту с большим объемом продаж. Во-первых, о больших суммах по телефону не говорят, а во-вторых, вы можете понаблюдать, что происходит в его офисе: возможно, его придется перевести в более рискованную группу.

СФ: Установленный срок снова прошел. Пора переходить ко второму этапу или выждать?

МД: Это зависит от технологии работы с должниками, используемой в компании. Подождите еще три банковских дня, чтобы посмотреть, пришел ли платеж. Можно сделать контрольный звонок в предполагаемый день оплаты и поинтересоваться: «Какова судьба нашего платежа? Пришлите платежное поручение с отметкой банка, пожалуйста».

СФ: Предположим, денег по-прежнему нет.

МД: Пришло время делать строгое напоминание: клиент не выполнил своих обязательств и теперь вы не можете просто поверить ему на слово. Это еще не требование, но настояние, чтобы процесс перешел в другой формат, письменный. Нужно получить письменное обещание об оплате счета в ближайшее время с конкретной датой. Более того, настаивайте, чтобы менеджер написал обещание собственноручно в вашем присутствии: «Я, такой-то, представитель такой-то компании, обязуюсь оплатить счет в такой-то срок».

СФ: Вряд ли найдется желающий писать такое.

МД: У этого шага не юридическая, а психологическая подоплека. Надо сделать так, чтобы человек захотел написать. Поставьте его перед «вилкой»: «Вы ведь собираетесь оплатить?» – «Конечно!» – «Тогда в чем проблема? Написать два предложения и поставить подпись – минутное дело!» Если человек отказывается писать, то он таким образом сообщает, что не собирается платить.

СФ: Если вы отправляете должнику письмо, оно должно быть заказным?

МД: Либо заказным, либо доставляться курьерской почтой. Курьеру дайтечеткие инструкции: получить подпись конкретного человека, которому оно адресовано, а не автограф секретаря. Это письмо уже может быть документом для суда, и это все понимают. В нем вы требуете график платежей или письменное обещание.

«Самое страшное должник должен придумать для себя сам»

СФ: Многие клиенты после строгого напоминания заплатят. Но наверняка не все.

МД: Тогда ваш следующий шаг – требование немедленного платежа, жесткая постановка сроков, которые вы уже определяете сами: «Мы считаем, что платеж необходимо произвести 20 февраля».

СФ: Телефонный звонок здесь уже неуместен?

МД: Возможен и звонок, смысл которого – клиент должен произвести немедленный платеж. При личной встрече – то же самое: «Я не хочу обещаний, это должно произойти сейчас».

СФ: Может, пора наконец намекнуть на санкции?

МД: Психологически это еще не разговор о санкциях. Потому что вы будете пугать тем, что человеку, может быть, и не страшно. Поэтому по возможности не надо раскрывать свои карты и говорить о том, что ждет должника завтра. Пусть он сам спрашивает: «Вы отключите мой телефонный номер?» Отвечайте: «Возможно». «Перестанете отгружать мне товар?» – «Может быть». Самое страшное клиент должен придумать для себя сам.

СФ: А реально ли после всего этого сохранить клиента?

МД: Да, если вы не используете откровенную грубость. И не стоит доказывать неправоту клиента: вы не добьетесь ничего хорошего, а уйдете в область столкновения интересов. Он будет просто сопротивляться вашим действиям и не захочет платить из принципа. А вообще-то клиента можно сохранить даже после суда, особенно если вы оказываете ему уникальную услугу. Просто заключаете с ним новый договор на других условиях (например, полная предоплата).

«Вникать и жалеть не надо»

СФ: Должники обычно используют массу уловок, чтобы не платить. Как понять, действительно ли у компании нет денег или это обман?

МД: Наблюдайте. Стандартный набор ответов: «нет денег», «у нас проверка», «нет человека, который подписывает счета», но это практически всегда неправда. «Нет денег» – значит, вам дают неопределенный отказ. Ваша задача – выяснить, когда деньги появятся. Главная ошибка, если вы перестаете задавать вопросы. Денег в данный момент действительно может не быть, но вы спрашивайте: «Срок платежа прошел. Значит, вы не планировали оплату?» Или другая реакция: «У вас остановился бизнес? Может, нам нужно готовиться к тому, что мы получим деньги при распродаже вашего имущества?»

СФ: Какие еще приемы используют, чтобы отвадить навязчивого кредитора?

МД: Довольно часто используется прием воздействия на эмоциональном уровне: «Мне плохо, я болел, только что вышел из больницы. Вы же можете меня понять по-человечески». Вникать и жалеть не надо, придерживайтесь своей линии.

Вникать и жалеть не надо, придерживайтесь своей линии.

Часто возникает ситуация, когда вас унижают или позиционируют как человека подчиненного: «А кто ты такой?» или «Мы знакомы с твоим шефом, и у тебя будут проблемы из-за того, что ты звонишь». Должник может использовать и способ «эмоциональные качели»: вас то «кусают», то «поглаживают».

СФ: Можно защититься от таких приемов?

МД: Психологически приемлемым способом защиты может быть комментарий. Например, вы говорите человеку: «Я знаю, как называется этот способ, это ‘эмоциональные качели’. Я понимаю, чего вы хотите этим добиться». То есть вы эмоционально выходите из ситуации, оставляете только логическую, профессиональную часть в разговоре.

СФ: А если у клиента с деньгами все в порядке, как убедить его заплатить вашей фирме в первую очередь?

МД: Самый простой способ – настойчивость, даже надоедливость. Безусловно, надоедливость лучше закамуфлировать. Говорите о том, что у вас есть новое предложение, напоминайте о льготах, поздравляйте менеджеров этой фирмы с днем рождения и т. п. Таким образом, всякий раз вы будете напоминать о своей компании и о долге. Годятся разные способы, а особенно хороши те, которые вызывают удивление. Например, можно подарить клиенту плакат из серии «Почетный должник» или «А ты заплатил такой-то компании?».

п. Таким образом, всякий раз вы будете напоминать о своей компании и о долге. Годятся разные способы, а особенно хороши те, которые вызывают удивление. Например, можно подарить клиенту плакат из серии «Почетный должник» или «А ты заплатил такой-то компании?».

СФ: Но ведь настойчивость может привести и к обратному эффекту, вызвать раздражение?

МД: Здесь опять же важен баланс. Играйте голосом, интонациями, длительностью разговора, набором слов. Есть универсальный совет: вы должны быть логичны в отношениях с собеседником. Если нужно достичь цели, помните о том, что этого можно добиться не только занудным пересказом текста своей «речевки». Вам могут сказать: «А идите вы…» Отвечайте: «О`кей, я пошел». А часа через два перезвоните: «Я вернулся». Это определенная разрядка напряжения в отношениях.

СФ: Но, если у клиента действительно тяжелое финансовое положение, все усилия окажутся напрасны.

МД: Тогда возможен переход к сотрудничеству. У вас есть связи, и вы знаете, что эта фирма не может продать товар, а кто-то в нем нуждается. Станьте посредником. Проще говоря, если твой должник – безработный, помоги ему найти работу.

Станьте посредником. Проще говоря, если твой должник – безработный, помоги ему найти работу.

СФ: Насколько реально вернуть долг, используя эту технологию?

МД: Обычно система «мягкого» сбора долгов улучшает платежную дисциплину процентов на тридцать. Если вы ее совершенствуете, правильно группируете клиентов, не позволяете играть с собой в кредитные игры –можете получать очень хороший показатель, до 95% платежей, оплаченных не позднее месяца после выставления счета.

Ирина Пигарева

Должник подарил «заложенную» квартиру родственнику. Как вернуть деньги?

Фиктивная сделка дарения, фиктивный развод, при котором недвижимость полностью отходит второму супругу, – распространенные способы избежать возврата долга, взятого под залог недвижимости. Что в этом случае делать кредитору?

Долг под залог

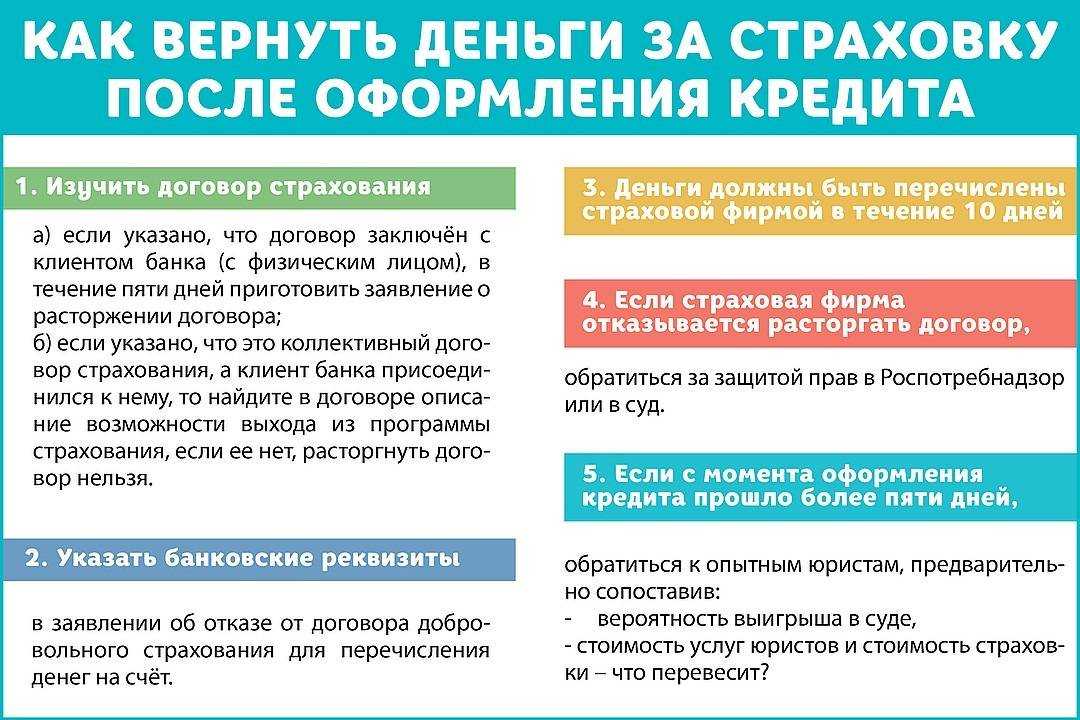

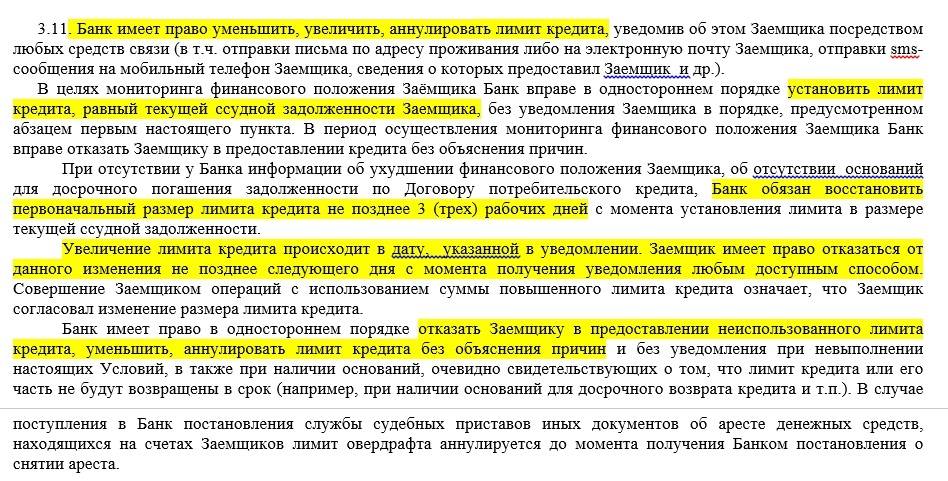

Для начала простой вопрос: а почему вы, как кредитор, вообще стали волноваться, что должник что-то сделал со своей недвижимостью? Откуда про нее узнали? Вы давали деньги в долг и вам пообещали, что в случае чего продадут квартиру? А упоминалась ли недвижимость в качестве обеспечения в расписке?

К сожалению, далеко не все знают, что залогодержателем может быть не только банк или финансовая организация, но и физическое лицо. Мало упомянуть квартиру в расписке, на нее надо еще наложить обременение в Росреестре – то есть, зарегистрировать договор залога. И тогда ни продать, ни подарить квартиру без вашего согласия, как залогодержателя, не смогут.

Мало упомянуть квартиру в расписке, на нее надо еще наложить обременение в Росреестре – то есть, зарегистрировать договор залога. И тогда ни продать, ни подарить квартиру без вашего согласия, как залогодержателя, не смогут.

Договор залога регистрируется в Росреестре. В Москве это можно сделать через службы МФЦ.

Если вы это в свое время не сделали, сами же и виноваты.

совет

Если вы даете деньги в долг, причем, такую большую сумму, что в качестве «страховки» приходится использовать недвижимость, то составляйте два документа.

Первый – договор займа. В нем нужно указать подробные реквизиты двух сторон, а также сумму займа, условия и порядок его погашения (с процентами или без, частями или по окончанию срока действия договора, наличными или на расчетный счет).

Второй – договор залога недвижимости. В нем нужно указать подробные реквизиты сторон, а также все сведения, относящиеся к недвижимости (точный адрес, кадастровый номер, кадастровая стоимость, стоимость, о которой договорились стороны). Кроме того, нужно указать, что залог берется в обеспечение обязательств по договору займа и обговорить условия его использования.

Кроме того, нужно указать, что залог берется в обеспечение обязательств по договору займа и обговорить условия его использования.

Обычно заложенная недвижимость остается в пользовании у залогодателя, он обязуется бережно с ней обращаться и не наносить умышленного вреда. Обязательно должно быть прописано, что с недвижимостью не могут совершаться никакие действия без участия залогодержателя.

«Если квартира упоминается в долговой расписке, но залог на нее не оформлен – ничего другого не остается, как взыскивать задолженность и требовать применить в отношении должника меры по запрету передачи квартиры по договору дарения. Исковая давность с требованием признать сделку дарения недействительной – один год (это так называемся «специальная исковая давность по оспоримым сделкам»). Формально кредитор не вправе оспорить договор дарения должника (дарителя). Но есть одно исключение: если договор дарения совершен должником-индивидуальным предпринимателем незадолго до банкротства».

Вячеслав Подопригораадвокат бюро «Рыбка Л.П. и партнеры»

А если обманут покупателя?

Однако кроме того, что «формально кредитор не может оспорить», существует еще и практика таких оспариваний. И она волнует не только кредиторов, но и многих покупателей. Например, вы собираетесь приобрести квартиру, которая была когда-то подарена. Вам же не хочется, чтобы именно в вашем случае суд признал сделку дарения ничтожной?

Многие считают: если сделка была совершена между родственниками, то опасности нет. Однако Ирина Доброхотова, председатель совета директоров «БЕСТ-Новострой», замечает, что поводов оспорить договор дарения может быть немало. Например, когда собственник оформляет жилье на родственников через договор дарения, если есть долги по кредитам. Эта ситуация может стать причиной для признания сделки мнимой. Впрочем, при желании найти доказательства возможно.

Константин Барсуков, генеральный директор «Релайт-Недвижимость», напоминает, что срок давности по признанию сделки оспоримой составляет один год, по признанию ее ничтожной – три года. Причем, если иск подается третьей стороной, то три года исчисляются с момента, когда такое лицо узнало о совершении сделки (этой «третьей стороной» могут быть другие наследники дарителя).

Причем, если иск подается третьей стороной, то три года исчисляются с момента, когда такое лицо узнало о совершении сделки (этой «третьей стороной» могут быть другие наследники дарителя).

Есть еще один «тонкий момент» – признание дарителя банкротом. В случае такого признания с большой долей вероятности договор дарения, совершенный менее чем за три года до этого события, будет признан недействительным.

«Поэтому, если с момента дарения прошло более трех лет, то проверяем не находится ли наш даритель в реестре банкротов. Если да, то возможно в отношении права собственности на квартиру уже идет суд. Проверяем этот факт. Если с момента дарения прошло менее трех лет, то проверяем дарителя на наличие признаков возможного банкротства», – говорит Константин Барсуков.

Перечисляя угрозы по сделке с квартирой, приобретенной по договору дарения, эксперт также акцентируется на ситуации, когда дарение было совершено под давлением или человеком, не осознающим своих действий.

Поэтому еще раз повторим совет: чтобы не оспаривать сделку отчуждения недвижимости вашего кредитора, не забудьте заключить договор залога и зарегистрировать его в Росреестре.

Списание долгов: понимание ваших вариантов и последствий

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Списание долгов может облегчить бремя огромных долгов, но подходит не всем. Вот варианты для изучения.

By

Бев О’Ши

Бев О’Ши

писатель по личным финансам | MSN Money, Credit.com, Atlanta Journal-Constitution, Orlando Sentinel

Бев О’Ши — бывший специалист NerdWallet по вопросам потребительского кредитования, мошенничества и кражи личных данных. Она имеет степень бакалавра журналистики Обернского университета и степень магистра педагогики Университета штата Джорджия. До прихода в NerdWallet она работала в ежедневных газетах, MSN Money и Credit.com. Ее работы публиковались в The New York Times, The Washington Post, Los Angeles Times, MarketWatch, USA Today, MSN Money и других изданиях. Твиттер: @BeverlyOShea.

000Z»> 7 января 2023 г.

Под редакцией Кэти Хинсон

Кэти Хинсон

Ведущий ответственный редактор | Личные финансы, кредитный скоринг, управление долгом и деньгами

Кэти Хинсон возглавляет группу основных личных финансов в NerdWallet. Ранее она провела 18 лет в The Oregonian в Портленде, занимая должности начальника копировального отдела и руководителя группы дизайна и редактирования. Предыдущий опыт включает в себя редактирование новостей и копий для нескольких газет Южной Калифорнии, включая Los Angeles Times. Она получила степень бакалавра журналистики и массовых коммуникаций в Университете Айовы.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Вот список наших партнеров и вот как мы зарабатываем деньги.

Оглавление

- В каких случаях следует обращаться за списанием долгов

- Остерегайтесь мошенничества, списание долгов с обратной стороны

- Списание долгов посредством банкротства

- Облегчение долга с помощью планов управления долгом

- Облегчение долга путем урегулирования долга

Содержание

- Когда вам следует обращаться за облегчением долгового бремени

- Остерегайтесь мошенничества, снижение долгового бремени

- Облегчение долгового бремени через банкротство

- планы

- Облегчение долга

- Самостоятельное облегчение бремени задолженности

- Чего не делать

Обнаружите, что вы просто не добиваетесь прогресса по своему долгу, как бы вы ни старались? Если это так, вы можете столкнуться с огромными долгами.

Чтобы избавиться от этого финансового бремени, изучите варианты облегчения бремени задолженности. Эти инструменты могут изменить условия или сумму вашего долга, чтобы вы могли быстрее встать на ноги.

Эти инструменты могут изменить условия или сумму вашего долга, чтобы вы могли быстрее встать на ноги.

Но программы по облегчению бремени задолженности не являются правильным решением для всех, и важно понимать, какими могут быть последствия.

Списание долга может включать полное списание долга в случае банкротства; получение изменений в вашей процентной ставке или графике платежей, чтобы снизить ваши платежи; или убеждение кредиторов согласиться принять меньше, чем полная сумма задолженности.

Когда вам следует обратиться за списанием задолженности

Рассмотрите возможность банкротства, управления долгом или погашения долга, когда верно одно из следующих условий:

пять лет, даже если вы примете крайние меры по сокращению расходов.

Общая сумма вашего невыплаченного необеспеченного долга составляет половину или более вашего валового дохода.

С другой стороны, если вы потенциально можете погасить свои необеспеченные долги в течение пяти лет, рассмотрите план «сделай сам». Это может включать в себя сочетание консолидации долга, обращения к кредиторам и ужесточения бюджета.

Это может включать в себя сочетание консолидации долга, обращения к кредиторам и ужесточения бюджета.

Остерегайтесь мошенничества, списание долгов с обратной стороны

Индустрия списания долгов включает в себя мошенников, которые стремятся забрать то немногое, что у вас есть. Многие люди, которые участвуют в программах по облегчению бремени задолженности, не могут их завершить. Вы можете в конечном итоге с долгами, которые даже больше, чем когда вы начали.

Но облегчение бремени задолженности может дать вам новый старт или передышку, необходимую вам, чтобы наконец добиться реального прогресса.

Прежде чем заключать какое-либо соглашение, убедитесь, что вы понимаете — и проверьте — эти пункты:

Что нужно для квалификации.

Какие сборы вы будете платить.

Какие кредиторы получают выплаты и сколько; если ваш долг подлежит взысканию, убедитесь, что вы понимаете, кому принадлежит долг, чтобы платежи поступали в нужное агентство.

Налоговые последствия.

Списание долга посредством банкротства

Нет смысла вводить план погашения долга или план управления долгом, если вы не сможете платить в соответствии с договоренностью. Мы рекомендуем сначала поговорить с адвокатом по банкротству, прежде чем следовать какой-либо стратегии облегчения бремени задолженности. Первоначальные консультации часто бесплатны, и если вы не соответствуете требованиям, вы можете перейти к другим вариантам.

Наиболее распространенная форма банкротства, ликвидация по главе 7, может списать большую часть долгов по кредитным картам, необеспеченных личных кредитов и медицинских долгов. Это можно сделать за три-четыре месяца, если вы соответствуете требованиям. Что вы должны знать:

Это не аннулирует причитающиеся налоги или обязательства по алиментам, и маловероятно, что задолженность по студенческому кредиту будет прощена.

Это повредит вашей кредитной истории и останется в вашем кредитном отчете на срок до 10 лет, даже если вы будете работать над восстановлением своей кредитной истории. Однако, когда ваша кредитная история уже плохая, банкротство может позволить вам восстановить свою кредитную историю гораздо раньше, чем продолжать попытки погасить ее. (Узнайте больше о том, когда банкротство является лучшим вариантом.)

Если вы воспользовались услугами поручителя, ваше заявление о банкротстве возлагает на него единоличную ответственность за долг.

Если долги продолжают накапливаться, вы не можете снова подать заявление о банкротстве по главе 7 в течение восьми лет.

Возможно, это не лучший вариант, если вам придется отказаться от собственности, которую вы хотите сохранить. Правила различаются в зависимости от штата. Как правило, определенные виды собственности освобождаются от банкротства, например, транспортные средства до определенной стоимости и часть капитала в вашем доме.

В этом может не быть необходимости, если вы «защищены от судебного решения», что означает, что у вас нет дохода или имущества, на которое мог бы обратить внимание кредитор. Кредиторы все еще могут подать на вас в суд и получить судебное решение, но они не смогут взыскать.

Кроме того, не все с огромным долгом имеют право. Если ваш доход выше среднего для вашего штата и размера семьи или у вас есть дом, который вы хотите спасти от потери права выкупа, вам может потребоваться подать заявление о банкротстве в соответствии с главой 13.

Глава 13 представляет собой трех- или пятилетний план погашения, утвержденный судом, в зависимости от вашего дохода и долгов. Если вы сможете придерживаться плана на весь его срок, оставшийся необеспеченный долг будет погашен. Это займет больше времени, чем глава 7, но если вы сможете оплачивать платежи (большинство людей этого не делает), вы сохраните свою собственность. Информация о банкротстве по главе 13 остается в вашем кредитном отчете в течение семи лет с даты подачи заявки.

Помощь с помощью планов управления задолженностью

План управления задолженностью позволяет вам погасить необеспеченные долги — обычно по кредитным картам — полностью, но часто по сниженной процентной ставке или без комиссии. Вы ежемесячно вносите один платеж в кредитное консультационное агентство, которое распределяет его между вашими кредиторами. Кредитные консультанты и компании, выпускающие кредитные карты, имеют давние соглашения, помогающие клиентам по управлению задолженностью.

Счета ваших кредитных карт будут закрыты, и в большинстве случаев вам придется жить без кредитных карт, пока вы не выполните план. (Многие люди не заполняют их.)

Сами по себе планы управления долгом не влияют на ваш кредитный рейтинг, но закрытие счетов может повредить вашему рейтингу. После того, как вы выполнили план, вы можете снова подать заявку на кредит.

Однако пропущенные платежи могут выбить вас из плана. И важно выбрать агентство, аккредитованное Национальным фондом кредитного консультирования или Американской ассоциацией финансового консультирования. Даже в этом случае убедитесь, что вы понимаете сборы и какие альтернативы у вас могут быть для работы с долгами.

Даже в этом случае убедитесь, что вы понимаете сборы и какие альтернативы у вас могут быть для работы с долгами.

Облегчение долга через погашение долга

Урегулирование долга является последним средством для тех, кто сталкивается с огромным долгом, но не может претендовать на банкротство или просто не хочет подавать заявление о банкротстве.

Компании по урегулированию долгов обычно просят вас прекратить выплаты вашим кредиторам и вместо этого положить деньги на счет условного депонирования. К каждому кредитору обращаются по мере того, как деньги накапливаются на вашем счету, и вы все больше и больше отстаете от платежей. Страх вообще ничего не получить может побудить кредитора принять предложение о единовременной выплате меньшего размера и согласиться не преследовать вас до конца.

Неуплата ваших счетов может привести к звонкам о взыскании задолженности, штрафам и, возможно, к судебному иску против вас. Урегулирование задолженности ничего не останавливает, пока вы все еще ведете переговоры. Прежде чем начнут действовать предложения об урегулировании, могут пройти месяцы. В зависимости от того, сколько вы должны, процесс может занять годы, а продолжающиеся просроченные платежи еще больше навредят вашей кредитной истории.

Прежде чем начнут действовать предложения об урегулировании, могут пройти месяцы. В зависимости от того, сколько вы должны, процесс может занять годы, а продолжающиеся просроченные платежи еще больше навредят вашей кредитной истории.

Вам также может быть выставлен счет за уплату налогов на прощенные суммы (которые IRS считает доходом). Судебные процессы могут привести к аресту заработной платы и залогам имущества.

Вы можете попытаться погасить долг самостоятельно или нанять профессионала. Однако бизнес по урегулированию долгов полон плохих актеров; Бюро финансовой защиты потребителей, Национальный центр права потребителей и Федеральная торговая комиссия предостерегают потребителей самым решительным образом.

Некоторые из этих компаний также рекламируют себя как компании по консолидации долга. Они не. Консолидация задолженности — это то, что вы можете сделать самостоятельно, и это не повредит вашему кредиту.

Самостоятельное облегчение бремени задолженности

Нельзя сказать, что вы не можете воспользоваться некоторыми из перечисленных выше вариантов облегчения бремени задолженности и создать свой собственный план.

Вы можете делать то, что делают кредитные консультанты в планах управления долгом: свяжитесь со своими кредиторами, объясните, почему вы отстали и какие уступки вам нужны, чтобы наверстать упущенное. У большинства компаний, выпускающих кредитные карты, есть программы помощи в трудных условиях, и они могут захотеть снизить ваши процентные ставки и отказаться от комиссий.

Вы также можете узнать, как урегулировать задолженность, и договориться о соглашении, связавшись с кредиторами самостоятельно. (Узнайте, как вы можете договориться об урегулировании долга самостоятельно.)

Если ваш долг не является непреодолимым, могут быть доступны более традиционные стратегии погашения долга. Например, если ваш кредитный рейтинг все еще хороший, вы можете подать заявку на получение кредитной карты с предложением перевода остатка 0%, которое может дать вам некоторую передышку. Или вы можете найти кредит консолидации задолженности с более низкой процентной ставкой.

Эти варианты не повредят вашему кредиту; Пока вы делаете платежи, ваш кредитный рейтинг должен восстановиться.

Однако, если вы пойдете по этому пути, важно иметь план, который не позволит вам снова накопить долг по кредитной карте. Также может быть трудно претендовать на получение новой карты или кредита, когда вы по уши в долгах, потому что это часто приводит к пропущенным платежам или большим остаткам, а это наносит ущерб вашей кредитоспособности.

Чего не делать

Иногда огромный долг приходит с разрушительной быстротой — кризис в области здравоохранения, безработица или стихийное бедствие. А может, пришло понемногу, и теперь кредиторы и коллекторские агентства заставляют вас платить, а вы просто не можете.

Если вы чувствуете себя по уши в долгах, вот что не следует делать:

Не пренебрегайте обеспеченным долгом (например, оплатой автомобиля) для того, чтобы заплатить необеспеченный (например, больничный счет или кредит). карта). Вы можете потерять залог, который обеспечивает этот долг, в данном случае вашу машину.

Не занимайте под залог собственного дома. Вы подвергаете свой дом риску потери права выкупа, и вы можете превратить необеспеченный долг, который может быть уничтожен в результате банкротства, в обеспеченный долг, который не может быть погашен.

Подумайте дважды, прежде чем брать деньги взаймы с пенсионных счетов на рабочем месте. Если вы потеряете работу, ссуды могут превратиться в непреднамеренное снятие средств и вызвать налоговый счет, а это последнее, что вам нужно.

Не принимайте решения, основываясь на том, какие коллекторы оказывают на вас наибольшее давление. Вместо этого найдите время, чтобы изучить ваши варианты и выбрать лучший для вашей ситуации.

Готовы победить свой долг?

Отслеживайте свои остатки и расходы в одном месте, чтобы найти выход из долгов.

Зарегистрироваться

Об авторе: Бев О’Ши — бывший кредитный писатель в NerdWallet. Ее работы публиковались в New York Times, Washington Post, MarketWatch и других изданиях. Читать далее

Читать далее

Аналогичная заметка…

Как избавиться от долгов по кредитной карте: руководство из 4 шагов

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

В зависимости от суммы, вы можете попробовать метод «сделай сам», например, долговой снежный ком или консолидацию, или заняться списанием долгов.

By

Шон Пайлз

Шон Пайлз

Старший писатель | Личные финансы, долги

Шон Пайлз ведет подкасты NerdWallet в качестве продюсера и ведущего подкаста NerdWallet «Умные деньги». В «Smart Money» Шон беседует с Nerds из команды NerdWallet Content, чтобы ответить на вопросы слушателей о личных финансах. Сосредоточившись на продуманных и действенных советах по деньгам, Шон дает практические советы, которые могут помочь потребителям улучшить свою финансовую жизнь. Помимо ответов на вопросы слушателей о деньгах в «Умных деньгах», Шон также берет интервью у гостей за пределами NerdWallet и создает специальные сегменты для изучения таких тем, как расовый разрыв в уровне благосостояния, как начать инвестировать и история студенческих кредитов.

Прежде чем вести подкасты NerdWallet, Шон освещал темы, связанные с потребительским долгом. Его работы публиковались в USA Today, The New York Times и других изданиях. Когда он не пишет о личных финансах, Шон копается в саду, ходит на пробежки и гуляет с собакой. Он живет в Оушен-Шорс, штат Вашингтон.

Когда он не пишет о личных финансах, Шон копается в саду, ходит на пробежки и гуляет с собакой. Он живет в Оушен-Шорс, штат Вашингтон.

и

Тиффани Кертис

Тиффани Кертис

Ведущий писатель | Здоровье и хорошее самочувствие

Тиффани Лашай Кертис — ведущий писатель отдела личных финансов NerdWallet. Ранее она была писателем о здоровье для Livestrong.com и внештатным автором для таких изданий, как Refinery29., Business Insider и MTV News, где она сосредоточилась на проблемах, затрагивающих маргинализированные сообщества. В качестве координатора по здоровому образу жизни она вела беседы для таких организаций, как Planned Parenthood и Гарвардского университета. Она базируется в Филадельфии.

Подробнее

Под редакцией Кэти Хинсон

Кэти Хинсон

Ведущий редактор | Личные финансы, кредитный скоринг, управление долгом и деньгами

Кэти Хинсон возглавляет группу основных личных финансов в NerdWallet. Ранее она провела 18 лет в The Oregonian в Портленде, занимая должности начальника копировального отдела и руководителя группы дизайна и редактирования. Предыдущий опыт включает в себя редактирование новостей и копий для нескольких газет Южной Калифорнии, включая Los Angeles Times. Она получила степень бакалавра журналистики и массовых коммуникаций в Университете Айовы.

Ранее она провела 18 лет в The Oregonian в Портленде, занимая должности начальника копировального отдела и руководителя группы дизайна и редактирования. Предыдущий опыт включает в себя редактирование новостей и копий для нескольких газет Южной Калифорнии, включая Los Angeles Times. Она получила степень бакалавра журналистики и массовых коммуникаций в Университете Айовы.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Если вам интересно, как уменьшить задолженность по кредитной карте, знайте, что у вас много друзей. Согласно отчету Федерального резервного банка Нью-Йорка за ноябрь 2022 года, остатки по кредитным картам увеличились на 15% по сравнению с 2021 годом, что стало самым большим скачком за более чем 20 лет.

Центр микроэкономических данных Федерального резервного банка Нью-Йорка

. Общий долг домохозяйств достигает $16,51 трлн в третьем квартале 2022 года; Ипотечные и автокредиты снижаются.

По состоянию на 15 ноября 2022 г.

Просмотреть все источники

По состоянию на сентябрь 2022 года средняя сумма возобновляемой задолженности по кредитным картам на одно домашнее хозяйство в США с задолженностью по кредитным картам составляет 7 486 долларов США, согласно исследованию долга американских домохозяйств по кредитным картам NerdWallet за 2022 год.

Успешное погашение долга требует практического подхода, от определения наилучшей стратегии оплаты до обращения к кредиторам для согласования ставок. Вот как снизить долг по кредитной карте в четыре шага.

1. Найдите одну или две стратегии оплаты

Если вы действительно хотите погасить задолженность по кредитной карте, рассмотрите эти методы, чтобы быстрее достичь цели. Наличие конкретной цели и стратегии погашения поможет держать вас и вашу задолженность по кредитной карте под контролем.

Наличие конкретной цели и стратегии погашения поможет держать вас и вашу задолженность по кредитной карте под контролем.

Платите больше минимума

Эмитенты кредитных карт дают вам ежемесячный минимальный платеж, часто 2% от остатка. Однако помните: банки зарабатывают деньги на процентах, которые они взимают за каждый расчетный период, поэтому чем дольше вы платите, тем больше денег они зарабатывают. Средняя сумма выплачиваемых процентов по кредитным картам растет в результате повышения ставок Федеральной резервной системы и увеличения суммы возобновляемой задолженности по кредитным картам. Согласно исследованию, домохозяйства США, у которых есть долги по кредитным картам, в этом году заплатят в среднем 1380 долларов в виде процентов по кредитным картам.

Найдите в счете своей кредитной карты «Предупреждение о минимальном платеже», в котором будет таблица, показывающая, сколько времени потребуется для погашения вашего баланса, если вы будете платить только минимальные суммы, и сколько процентов вы заплатите.

Снежный ком долга

Метод снежного кома для погашения вашего долга использует ваше чувство выполненного долга в качестве мотивации. Вы расставляете свои долги по сумме, а затем сосредотачиваетесь на том, чтобы сначала погасить самую маленькую. Когда вы выплатите это, вы скатываете этот платеж в сумму, которую вы платите, к следующей наименьшей, и так далее. Подобно снежному кому, катящемуся с холма, вы будете постепенно делать все большие и большие платежи, в конечном итоге избавляясь от своего долга.

Лавина долгов

Подобно методу снежного кома, метод лавины начинается с перечисления ваших долгов. Но вместо того, чтобы сначала погасить карту с наименьшим балансом, вы погашаете карту с самой высокой процентной ставкой. Это может быть более быстрый и дешевый метод, чем метод снежного кома.

Автоматизация

Автоматизация платежей — это простой способ убедиться, что ваши долги погашаются, и избежать дополнительных расходов в виде пени за просрочку платежа. Однако, если вы практикуете метод долгового снежного кома или долговой лавины, вам нужно быть немного более практичным, чтобы убедиться, что вы вносите именно то, что хотите, на каждый счет.

Однако, если вы практикуете метод долгового снежного кома или долговой лавины, вам нужно быть немного более практичным, чтобы убедиться, что вы вносите именно то, что хотите, на каждый счет.

Беспокоитесь об экономике?

Управляйте своими финансами в условиях роста цен, волатильности рынка и рецессии.

2. Рассмотрите возможность консолидации долга

Если у вас хорошая кредитная история, но ваши долговые платежи кажутся непомерными, подумайте о том, чтобы объединить их в один счет. Таким образом, вам нужно будет делать только один платеж в месяц, чтобы пополнить баланс.

Кредитная карта с переводом остатка 0%

Может показаться нелогичным подавать заявку на получение кредитной карты, когда ваша главная цель — погасить задолженность по кредитной карте, но карты с переводом остатка 0% могут помочь вам сэкономить деньги в долгосрочной перспективе. . Найдите карту, которая предлагает длительный начальный период 0% — предпочтительно от 15 до 18 месяцев — и переведите всю непогашенную задолженность по кредитной карте на этот счет. У вас будет один простой платеж каждый месяц, и вы не будете платить проценты.

У вас будет один простой платеж каждый месяц, и вы не будете платить проценты.

Потребительские кредиты

Точно так же вы можете взять ссуду консолидации долга с фиксированной процентной ставкой, чтобы погасить свой долг. Хотя вам придется платить проценты, процентные ставки по личным кредитам, как правило, ниже, чем по кредитным картам, что все же может помочь вам сэкономить дополнительные деньги. Используйте калькулятор консолидации долга, чтобы оценить свои сбережения.

3. Работа со своими кредиторами

Обратитесь к своим кредиторам, чтобы объяснить вашу ситуацию. Эмитент кредитной карты может захотеть договориться об условиях оплаты или предложить программу помощи в трудных условиях, особенно если вы являетесь давним клиентом с хорошим послужным списком платежей.

Если ваш эмитент предлагает программу помощи в трудных условиях, она может обеспечить облегчение, когда обстоятельства, не зависящие от вас, такие как безработица или болезнь, влияют на вашу способность управлять платежами. И даже если вы не испытываете безработицы или болезни, инфляция создает трудности для многих людей. Согласно опросу NerdWallet, 45% работающих американцев говорят, что их заработная плата за последние 12 месяцев не увеличилась настолько, чтобы не отставать от инфляции.

И даже если вы не испытываете безработицы или болезни, инфляция создает трудности для многих людей. Согласно опросу NerdWallet, 45% работающих американцев говорят, что их заработная плата за последние 12 месяцев не увеличилась настолько, чтобы не отставать от инфляции.

Независимо от того, ведете ли вы переговоры со своим эмитентом или принимаете условия программы помощи в трудных условиях, любой вариант может привести к более доступным процентным ставкам или отмене комиссий, в зависимости от эмитента.

Этих небольших изменений может быть достаточно, чтобы помочь вам справиться с вашим долгом, и худшее, что может случиться, это отказ.

4. Обратитесь за помощью в списании долгов

Если общая сумма вашего долга превышает сумму, которую вы можете выплачивать каждый месяц, и вы действительно изо всех сил пытаетесь контролировать свой долг, возможно, пришло время предпринять более серьезные шаги. . Рассмотрите варианты облегчения бремени задолженности, такие как банкротство или план управления долгом.

План управления долгом

Планы управления задолженностью создаются с помощью некоммерческого кредитного консультационного агентства. Консультанты договариваются о новых условиях с вашими кредиторами и консолидируют вашу задолженность по кредитной карте. Затем вы будете ежемесячно платить консультационному агентству фиксированную ставку. Ваши кредитные счета могут быть закрыты, и вам, возможно, придется отказаться от новых на какое-то время.

Банкротство

Подача заявления о банкротстве по главе 7 стирает необеспеченные долги, такие как кредитные карты, но не без последствий. Глава 13 банкротства может помочь вам реструктурировать ваши долги в план платежей в течение 3-5 лет и может быть лучше, если у вас есть активы, которые вы хотите сохранить. Он может оставаться в вашем кредитном отчете от 7 до 10 лет, хотя ваш кредитный рейтинг, скорее всего, восстановится через несколько месяцев после подачи заявки.