На какой срок открыть вклад? Основные моменты выбора срока депозита для вкладчика

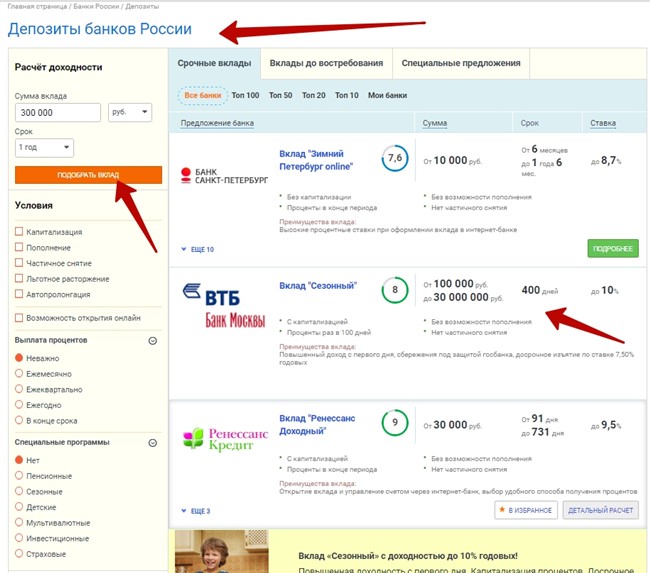

Сегодня многих вкладчиков интересует вопрос: на какой срок сделать вклад, чтобы получить максимальную выгоду от своих инвестиций? Вопрос резонный, с учетом высокой инфляции и нынешней ситуации в стране, поэтому требует детального разбора.

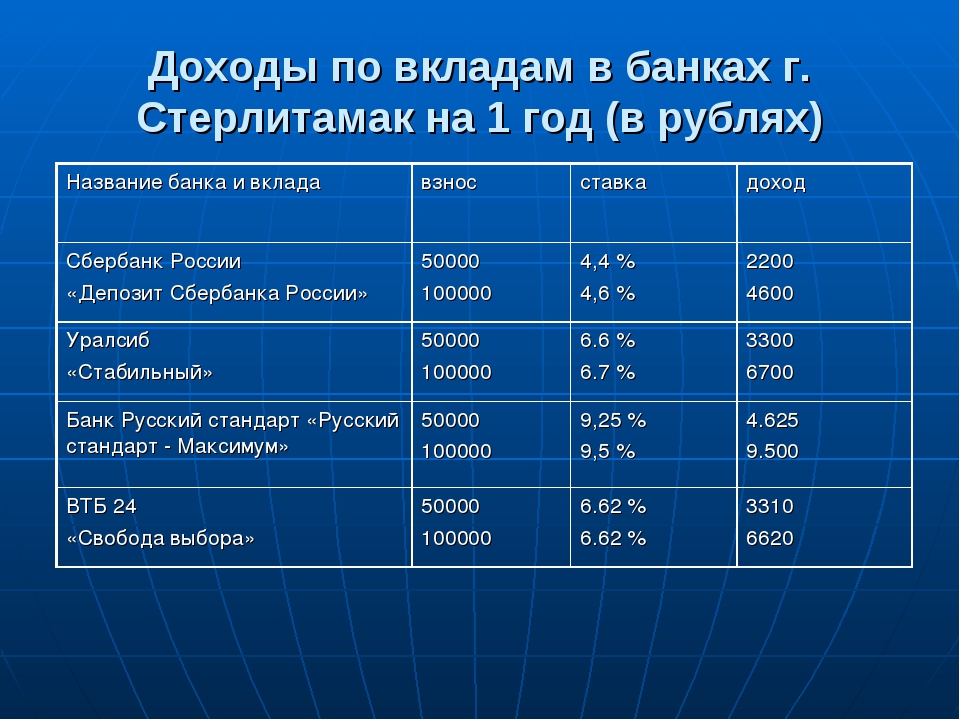

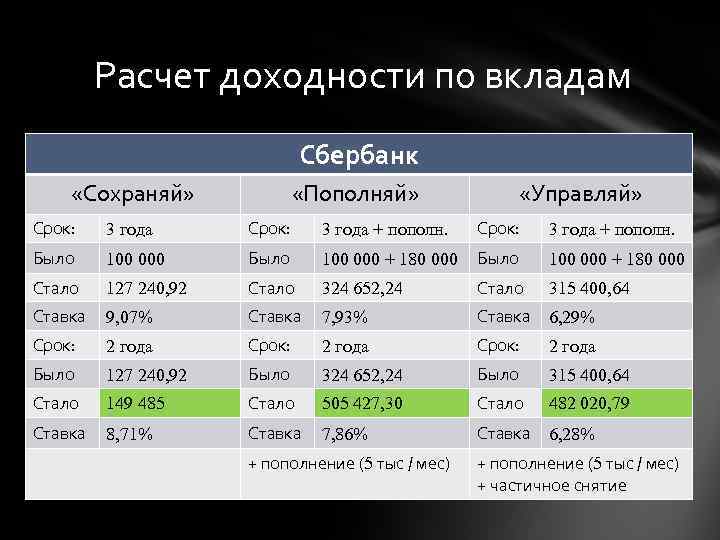

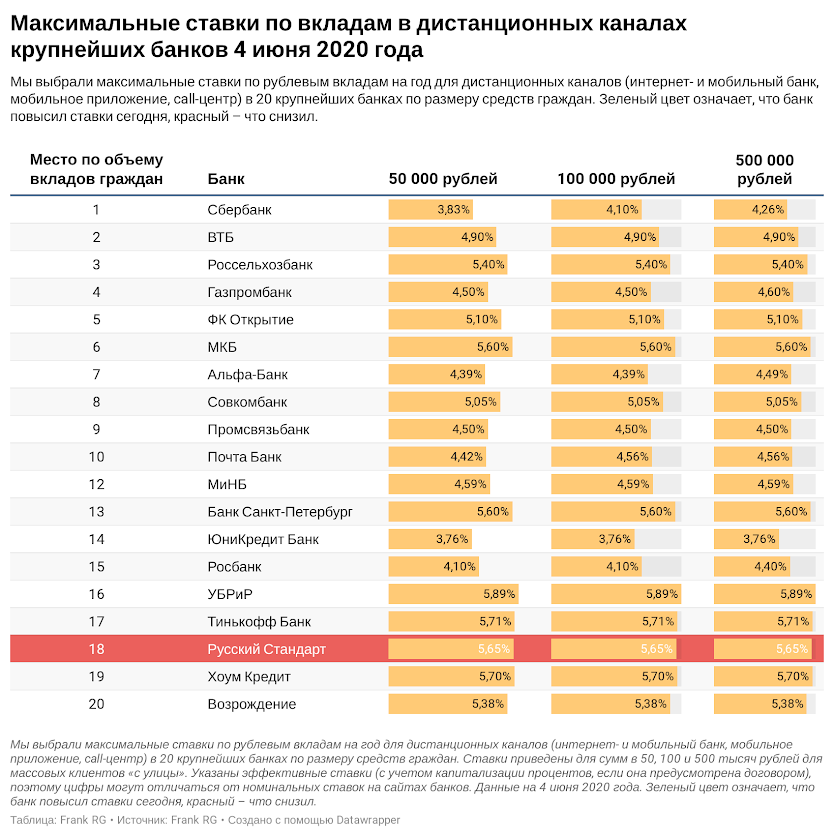

Для начала, давайте рассмотрим средние сроки размещения средств крупнейших российских банков.

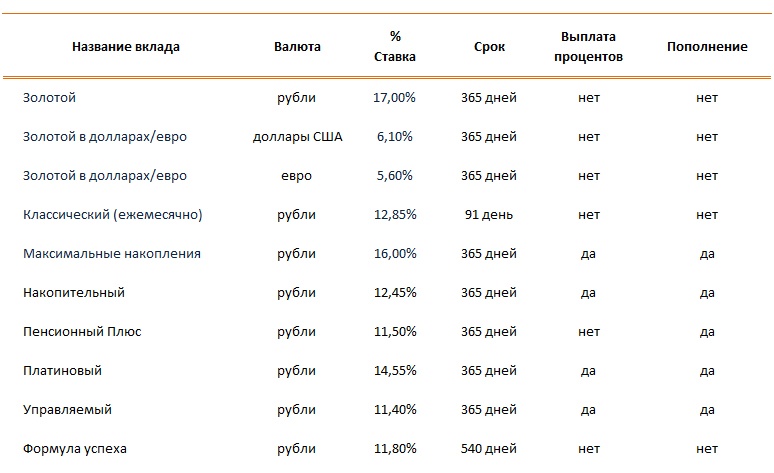

| Параметры/названия банков | Сбербанк | ВТБ | Газпромбанк | Альфа-Банк |

|---|---|---|---|---|

| Минимальные сроки депозитов | От 1-го месяца с промежутками в несколько месяцев/лет | От 3-х месяцев с возможностью размещения до определенного дня | От 91 дня | От 90 дней |

| Максимальные сроки депозитов | До 3-х лет по стандартным депозитам и бессрочно по сберегательному депозиту | До 5-ти лет с возможностью размещения до определенного дня | До 1097 дней. В зависимости от наименования депозита, можно выбирать срок с точностью до дня В зависимости от наименования депозита, можно выбирать срок с точностью до дня | До 3-х лет. В зависимости от наименования депозита, можно выбирать срок с точностью до дня |

Как видно из таблицы, единственный банк, предлагающий депозиты от 1 месяца – это Сбербанк России, все остальные крупнейшие банки страны предлагают клиентам депозиты на срок от 3-х месяцев. Что касается максимального срока хранения, то тут первое место за банком ВТБ. Примечательно также, что ВТБ – единственный банк, у которого по всем вкладам действует единый срок размещения денежных средств. Все остальные банки установили максимальную планку на отметке в 3 года.

Плюсы и минусы депозитов, открытых на разный срок

При выборе срока нужно учитывать несколько основных факторов, которые помогут «выжать» максимальный доход из любой суммы:

- Цель размещения денег в депозите

- Рост инфляции в стране

- Динамика повышения/понижения средних % ставок по депозиту.

Такие данные можно посмотреть на официальном сайте ЦБ РФ

Такие данные можно посмотреть на официальном сайте ЦБ РФ - Надежность банковской организации и т.д.

Практически все факторы взаимосвязаны и зависят друг от друга. Правильно рассчитать и узнать точный доход можно с помощью специального депозитного калькулятора или несложной формулы, расчеты по которой производились в статье Ставка до востребования

В чем плюсы минимального срока?

При нестабильно повышающемся уровне средней процентной ставки по депозитам значительно выгоднее краткосрочные вклады на 1, 3 или 6 месяцев. Дело в том, что при постоянном повышении процентной ставки по вкладу, совершенно не выгодно открывать его на длительный срок. Например, если сегодня открыть вклад по ставке 8% на 3 года, она зафиксируется и на протяжении 3-х лет останется неизменной. Куда выгоднее оформлять этот депозит на 3-6 месяцев, с учетом того, что через несколько недель-месяцев проценты поднимутся, не намного, но все же. В этом случае можно будет снова открыть вклад на более выгодный %. При размещении крупной суммы, этот фактор будет очень значимым, как и сам доход.

При размещении крупной суммы, этот фактор будет очень значимым, как и сам доход.

В чем плюсы максимального срока?

По аналогии скачков средней ставки по депозитам можно сделать упор и на долгосрочное размещение средств. При стабилизации ставки или тенденции к уменьшению, выгоднее открыть вклад на более длительный срок. Это позволит зафиксировать относительно высокую ставку, которая опять же будет сохраняться на протяжении всего срока вклада. В то время, как процентные ставки по вкладам будут понижаться, ваш депозит будет работать и приносить прибыль по старым процентам.

На фоне повышающейся инфляции лучше открывать долгосрочные вклады с возможностью досрочного расторжения на приемлемых условиях. Главным фактором в выборе банка и вклада должны быть проценты. По заявлению Минфина, к концу 2014 — началу 2015 года будет пик роста инфляции, которая может достигнуть двухзначной величины, а не 7.5%, как утверждалось изначально. Поэтому предпочтение лучше отдать длительному вкладу, который покроет инфляцию, так можно будет сохранить и немножко увеличить свой капитал. Что касается краткосрочных вкладов, то в ближайшей перспективе они не выгодны, так как проценты по ним уже ниже показателей инфляции.

Что касается краткосрочных вкладов, то в ближайшей перспективе они не выгодны, так как проценты по ним уже ниже показателей инфляции.

На какой срок сделать вклад, если копишь на квартиру? Аналогичным будет выбор вклада с максимальным сроком при накоплении на покупку квартиры. Причины одинаковы и были озвучены ранее. Сегодняшнее положение дел в стране диктует именно такие правила, что будет дальше — вопрос философский.

К тому же, изначальные ставки по долгосрочным депозитам всегда значительно выше краткосрочных. Это обуславливается возможностью банка пользоваться деньгами владельца депозита длительное время, зная, что он не потребует возврат средств через полгода.

Почему россияне предпочитают краткосрочные депозиты долгосрочным?

Вопрос интересный, особенно с учетом того, что оформление долгосрочного депозита в большинстве случаев выгоднее. Первыми причинами этого явления можно назвать нестабильность экономической ситуации в стране, высокий рост инфляции, а также опаску вкладчиков за свои деньги на фоне отзыва лицензий Центробанком.

Даже аналитикам сложно сделать прогноз развития страны и инфляции на долгосрочную перспективу, куда уж обычным гражданам. Среднестатистическому вкладчику, далекому от сложных терминов и определений проще сделать вклад на короткий срок и в надежный банк, чтобы быть уверенным в полном возврате денег в любой момент.

Опасения обоснованы, но ситуация не настолько драматична. Да, инфляция зашкаливает и уже перепрыгнула средние банковские ставки по срочным вкладам. Да, темпы роста экономики снижаются, но сохранность депозитов гарантируется не только крупнейшими банками страны, но и самим государством. АСВ никто не отменял, да, неудобно оказываться в такой ситуации, но деньги по своему депозиту в любом случае вернете на 100%.

Бесполезно

17

Занятно

18

Помогло

37

Выгодные дебетовые карты и вклады. Подпишись на рассылку

Ваше имя

Эл. почта

Вклады и накопительные счета в Германии

Виды сбережений в Германии. Доходность различных типов вкладов. Варианты накоплений, которые используют немцы.

Доходность различных типов вкладов. Варианты накоплений, которые используют немцы.

Основная форма создания сбережений в Германии — накопительный счёт. У немцев три основных вида сберкнижек:

- Sparbuch,

- Tagesgeldkonto,

- Festgeld.

Базовый принцип у всех видов накоплений один: создаётся накопительный счёт в банке, где в качестве вознаграждения начисляется определённый процент. Больше, чем заранее оговоренный доход, получить не удастся. Но и потерять деньги при такой форме сбережений маловероятно.

Сберкнижка — Sparbuch

Стандартный вид накопительного счёта — старая добрая сберегательная книжка Sparbuch. Придумана в прошлом веке, остаётся популярной и сейчас.

35% немцев копят или хранят деньги на сберкнижке.

Преимущества сберегательной книжки ограничиваются двумя условиями:

- Величина вклада любая (от 50 центов до бесконечности).

- Проценты начисляются с первого дня после поступления денег.

Минусы куда серьёзнее:

- Доходность настолько мала, что не считается.

Выгоды сберкнижка не приносит последние лет 20. Проценты не превышают 0,1%. Даже если удалось открыть счёт с бонусом, через год банк приведёт процентную ставку к общему знаменателю. Инфляция быстро обесценивает накопленные деньги.

- Снять деньги срочно не получится — только спустя 90 дней.

При сумме накоплений свыше 2000€ деньги банк вернёт только через три месяца после получения письменной просьбы клиента. Поэтому счёт совершенно не годится для создания «подушки безопасности».

- Отсутствие гарантии защиты финансов.

Бумажный вариант шпарбух, согласно немецким законам, не требует от предъявителя показать паспорт. Банки настаивают на идентификации личности, но отказать в снятии средств не вправе. Если кто-то завладеет книжкой, владелец счёта лишается сбережений. Онлайн-варианты лишены этого недостатка.

Sparbuch — наименее выгодный вид накопления сбережений. Немецкие банки постепенно уходят от предложения этой услуги.

Возникает логичный вопрос: зачем миллионы немцев заводят сберкнижки? По статистике, опрошенные называют в качестве причины «надёжность». Но положенная по закону государственная гарантия на вклады до 100000€ распространяется и на другие варианты накоплений. Никакой дополнительной защиты немецкий Sparbuch не даёт.

Часто сберкнижка в Германии открывается детям, чтобы приобщить к системе управления деньгами. Иногда детворе дают процентные ставки даже выше, чем взрослым.

Например, вот условия на «Мышином счёте» Hamburger Sparkasse («Mäusekonto»): при сумме накоплений до 500€ годовой процент 3%, свыше — только 0,01%.

Быстрый доступ к сбережениям — Tagesgeld

Главный конкурент обычной сберкнижки — вклад Tagesgeldkonto. Буквально переводится, как «счёт дневных денег».

В отличие от Sparbuch, «Тагесгельд» позволяет снимать любое количество денег когда угодно.

По такому виду счёта банки дают больший процент. Сейчас речь идёт о предложениях в диапазоне 0,18-3,0%. Тоже не покрывает инфляцию, но всё-таки лучше.

«Тагесгельд» — находка для откладывания денег на «чёрный день». Однако, постоянный процент по вкладу отнюдь не гарантирован. Банковские организации изменяют величину начислений в зависимости от процентной ставки Европейского Банка.

При выборе, где открыть «Тагесгельдконто», не зацикливайтесь на процентах. Гораздо важнее учитывать безопасность конкретного банка, которая связана с гарантией депозитов. Обычно гарантируется определённая максимальная сумма выплат. На 2023 это 100000€ на банк и клиента.

Гарантия депозитов действует во всех странах ЕС и ЕЭЗ. Однако в случае чрезвычайных ситуаций нельзя предугадать, будет ли всё действительно работать по плану. Поэтому безопаснее размещать денежные средства только в надежных банках в экономически устойчивых странах, таких как Германия или Франция.

При открытии счёта внимательно читайте условия, на которых платятся проценты.

Бывает, в рекламе обещают высокий процент, но потом оказывается, что достаётся он лишь «избранным» с кучей условий. Например, новым клиентам, на 1 год и вклады от 3000€. Иногда для открытия Tagesgeldkonto требуется иметь расчётный счёт в этом же банке.

Дневной денежный вклад — самый гибкий вид сбережений в Германии. Снять любую сумму разрешается в течение дня путём перевода на привязанный расчётный счёт.

ВЫБРАТЬ TAGESGELD

Стратегия сохранения максимального процента по вкладу — перескакивать из одного немецкого банка в другой. Через год финансовый институт убирает бонусное начисление, клиент закрывает счёт и переводит деньги в другое место.

Не стоит забывать о налоге на капиталовложения в Германии и своевременно отзывать и декларировать в банке свободные от налогов суммы.

Максимальный процент по вкладам — Festgeld

Третий вид создания накоплений на сберегательном счёте называется Festgeld — постоянные или «зафиксированные» деньги.

Деньги отдаются в банк на установленный договором срок: от 30 дней до 10 лет.

Процент по «Фестгельд» растёт с увеличением времени, на который вложены деньги. Стандартные сроки: 3, 6, 12 месяцев, 2 года, 3 и т.п. Изменить процентную ставку в течение срока действия вклада банк не вправе.

Но снимать средства до истечения указанного в контракте периода можно только в крайнем случае и с потерей части или даже всей прибыли.

Многие банки автоматически не возвращают деньги клиенту в конце срока вклада. Вместо этого они используют пролонгацию (Prolongation) — снова вкладывают средства на такой же срок, но уже по новой процентной ставке, которая может быть значительно ниже прежней.

В некоторых банках автоматическая реинвестиция отключается при подаче заявки, в других это проводится через Online-Banking. Нередко встречается специальное усложнение процесса — клиенту требуется самостоятельно расторгнуть вклад в конце срока.

При открытии счёта узнайте, как банк обращается с вопросом пролонгации или продления срока вклада. По возможности сразу же заполняйте заявление на расторжение вклада к последнему числу действия счёта. В любом случае, лучше отметить дату расторжения вклада в календаре, чтобы не пустить всё на самотёк.

ВЫБРАТЬ FESTGELD

Фестгельд — лучший способ накоплений «лишних» денег. Когда ипотека выплачена, новая машина куплена, дети выросли и самостоятельно зарабатывают на жизнь. Тогда можно расслабиться и отложить сотню-другую тысяч евро под фиксированный процент.

Негативные проценты

В период низких процентов ставка рефинансирования была на уровне 0,00%. Если банки хотели хранить деньги в ЕЦБ, они должны были платить комиссию в размере -0,50 %, расходы на которую передавались клиентам.

Чтобы бороться с инфляцией, Европейский Центробанк 27 июля 2022 отказался от низкой процентной политики и повысил ставку рефинансирования до 0,50 %. Ставка депозита соответственно поднялась с -0,50 % до 0,00 %. Многие банки, которые больше не должны платить штрафные проценты ЕЦБ, отменили отрицательные проценты для клиентов.

Многие банки, которые больше не должны платить штрафные проценты ЕЦБ, отменили отрицательные проценты для клиентов.

Но комиссия за хранение осталась — просто пока снизилась до 0,00 %. Если ЕЦБ позже снова потребует оплату, банки, скорее всего, немедленно повысят отрицательные проценты для клиентов без необходимости получать от них повторное согласие.

Как копят немцы

40% немцев откладывают не более 100€ в месяц, а 11% вообще не копят. С другой стороны, 10% удаётся откладывать более 500€ ежемесячно.

Немцы копят на:

- «Чёрный день» (54%).

- Отпуск (47%).

- Пенсию (41%).

Отложенные 100€ в месяц через годы составят серьёзную сумму, которая пригодится на пенсии самому или поможет на старте взрослой жизни внукам.

Большинство немцев предпочитают иметь «подушку безопасности» на случай жизненных неурядиц в размере 3-4 месячных зарплат.

Не имеют больших накоплений бюргеры, которые платят за ипотеку. Им выгоднее вложить деньги в погашение кредита.

При выборе средств накопления капитала немцы стараются избегать больших рисков. Поэтому, например, количество держателей акций, по сравнению с США, Францией или Великобританией, небольшое.

В среднем немцы хранят дома наличкой 1115€.

Где немцы хранят деньги дома

Иметь «заначку» в наличных в Германии предпочитают не только пожилые. Молодёжь 18-35 тоже прячет дома деньги в «надёжном» месте.

На поверку, тайники большинства людей совпадают вплоть до самых неожиданных решений. Итак, рейтинг «тайников» немцев по возрастанию популярности:

- Шкатулка. Хранить наличку вместе с украшениями предпочитают 2% бюргеров.

- 4% немцев прячут купюры в ботинки, лежащие в кладовке или в шкафу.

- Дети охотно собирают денежки в копилку. Взрослых среди выбравших такую альтернативу накопительному счёту тоже немало — 5%.

- Сейфы. Классический метод сохранить ценности дома в безопасности используют 6% немцев.

- 7% считают, что «деньги не пахнут» и прячут наличные в туалете .

- 9% выбирают банки. Стеклянные, прозрачные с крышкой, на кухне.

- Хранить деньги по старинке в чулке под матрасом предпочитают 10% бюргеров.

- 11% заботливо раскладывают купюры в одежду, сложенную в шкафу.

- Лидирует холодильник — 24% немцев считают, что лучший сосед налички — еда.

Куда вкладывают деньги немцы

- 42% используют свой текущий счет для сбережений. 35% открывают сберегательные счета и депозиты. Помимо этого:

- 29% вкладывают в страхование жизни.

Это распространённая форма накопления, когда страхование жизни совмещается со взносами в фонд. Если человек умирает до окончания действия страховки, семья получает определённый капитал, который зависит от условий контракта и размера месячных отчислений. А если страховка остаётся неиспользованной, взносы возвращаются обратно. Если фонд не успел прогореть. Срок действия страховок обычно долгий, есть и по 30-40 лет.

- 26% — оформляют строительный вклад Bausparvertrag.

- 26% — вкладываются в недвижимость.

- 25% — вкладывают в инвестиционные фонды.

- 23% — покупают акции.

Статистика наглядно иллюстрирует, насколько не склонен к риску среднестатистический немец. Почему-то мало кого волнует факт, что реальные активы на сберсчетах сжирает инфляция.

Сегодня акции являются классом активов с самой высокой доходностью в перспективе, но бюргеры не спешат массово вливаться в этот процесс.

Возможно, дело в плохом финансовом образовании, или банальном страхе. Но прогресса не избежать — в последние годы в Германии всё же резко возросло число молодых акционеров.

14-04-2023, Анна Ауст, Екатерина Щукина

12 лучших инвестиций в 2023 году

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что предлагаемые нами рекомендации, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Варианты инвестирования выходят далеко за рамки акций. Вот что, почему, когда и как выбрать лучшие инвестиции для вас в 2023 году. Криптовалюта, брокерские счета, фондовый рынок

Крис Дэвис — ответственный редактор в команде инвесторов. Как писатель он освещал фондовый рынок, инвестиционные стратегии и инвестиционные счета, а в качестве представителя он появлялся на NBC Bay Area и цитировался, среди прочего, Forbes, Apartment Therapy, Martha Stewart и Lifewire. Его работы публиковались в Associated Press, The Washington Post, MSN, Yahoo Finance, MarketWatch, Newsday и TheStreet. Ранее он был контент-менеджером службы управления элитной недвижимостью InvitedHome и редактором отдела юридического и финансового отдела международного маркетингового агентства Brafton. Он провел почти три года за границей, сначала в качестве старшего писателя маркетингового агентства Castleford в Окленде, Новая Зеландия, а затем в качестве учителя английского языка в Испании. Он базируется в Лонгмонте, штат Колорадо.

Он базируется в Лонгмонте, штат Колорадо.

Даяна — бывший специалист NerdWallet по вопросам инвестиций и выхода на пенсию. Она писала для Associated Press, The Motley Fool, Woman’s Day, Real Simple, Newsweek, USA Today и других. Она написала и внесла свой вклад в несколько книг по личным финансам и давала интервью на шоу «Сегодня», «Доброе утро, Америка», NPR, CNN и других изданиях.

Подробнее

и Алиеза Дюрана Алиеза ДюранаВедущий сценарист | Стратегия инвестирования, налоги

Алиеза Дюрана присоединилась к Nerdwallet в качестве обозревателя по вопросам инвестиций и налогов в 2022 году. У нее десятилетний опыт работы в журналистике, освещающей вопросы жилья, труда, гендера и государственной политики для Eviction Lab, The Fuller Project for International Reporting, New America. и Слейт. Ее работы публиковались в USA Today, The Washington Post, The Atlantic и Harvard Business Review. Она живет в Сент-Джордже, штат Юта.

Подробнее

Обновлено

Под редакцией Ариэль О’Ши Ариэль О’ШиВедущий ответственный редактор | Пенсионное планирование, управление инвестициями, инвестиционные счета

Ариэль О’Ши возглавляет команду по инвестициям и налогам в NerdWallet. Она занимается личными финансами и инвестициями более 15 лет и до того, как стать ответственным редактором, была старшим писателем и представителем NerdWallet. Ранее она была исследователем и репортером у ведущего журналиста и писателя по личным финансам Жана Чацки, в эту роль входила разработка программ финансового образования, интервьюирование экспертов в предметной области и помощь в создании теле- и радиосегментов. Ариэль появлялась в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Отзыв от Майкла Рэндалла Майкл РэндаллСтарший консультант по управлению активами

Майкл Рэндалл, CFP®, EA, является старшим консультантом по управлению активами в Myers Financial Group, платной фирме по доверительному управлению активами, базирующейся в Сан-Диего, Калифорния. Майкл увлечен инвестиционным консультированием, управлением активами и налоговым планированием.

До работы в Myers Financial Group Майкл работал финансовым консультантом в фирме по управлению капиталом с оборотом 4 миллиарда долларов, офисы которой располагались на Западном побережье.

Майкл получил степень бакалавра экономики в Калифорнийском университете в Беркли. Он работает волонтером в качестве посла выпускников Калифорнийского университета в Беркли.

Майкл является сертифицированным специалистом по финансовому планированию и зарегистрированным агентом IRS.

Майкл увлечен инвестиционным консультированием, управлением активами и налоговым планированием.

До работы в Myers Financial Group Майкл работал финансовым консультантом в фирме по управлению капиталом с оборотом 4 миллиарда долларов, офисы которой располагались на Западном побережье.

Майкл получил степень бакалавра экономики в Калифорнийском университете в Беркли. Он работает волонтером в качестве посла выпускников Калифорнийского университета в Беркли.

Майкл является сертифицированным специалистом по финансовому планированию и зарегистрированным агентом IRS.

В NerdWallet наш контент проходит строгую редакционную проверку . Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Ботанические выводы

Инвестирование — это способ приумножить свои деньги, основываясь на вашей терпимости к риску и временном горизонте.

Взаимные фонды и биржевые фонды — это два доступных способа диверсификации и инвестирования в пакеты акций или облигаций.

Государственные и корпоративные облигации могут стать источником дохода и смягчить волатильность фондового рынка.

Высокодоходные сберегательные счета, депозитные сертификаты и фонды денежного рынка предлагают способы компенсировать последствия инфляции.

Инвесторы с более высокой толерантностью к риску могут рассмотреть криптовалюты или альтернативные инвестиции.

Термин «инвестирование» может вызывать в воображении образы лихорадочной Нью-Йоркской фондовой биржи, или, возможно, вы думаете, что это что-то предназначенное только для тех, кто богаче, старше или продвинулся дальше по карьерной лестнице, чем вы. Но это не может быть дальше от истины.

При ответственном подходе инвестирование — отличный способ приумножить свои деньги. И многие виды инвестиций доступны практически каждому, независимо от возраста, дохода или карьеры. Однако эти факторы будут влиять на то, какие инвестиции лучше всего подходят для вас в данный конкретный момент.

Например, человек, близкий к пенсионному возрасту и обладающий солидным капиталом, скорее всего, будет иметь совсем другой инвестиционный план, чем тот, кто только начинает свою карьеру без сбережений. Ни один из этих людей не должен избегать инвестирования; они должны просто выбрать лучшие инвестиции для своих индивидуальных обстоятельств.

Можно ли инвестировать во время неопределенности?

Да, если вы инвестируете на долгосрочную перспективу, говорит сертифицированный специалист по финансовому планированию Остин Литвак, директор по инвестиционным исследованиям O’Brien Wealth Partners в Бостоне.

«Некоторые вещи, происходящие сегодня на рынке, уникальны для истории, и это не будет длиться вечно. Если вы долгосрочный инвестор, Федеральная резервная система по-прежнему заслуживает доверия и сможет взять инфляцию под контроль», — говорит Литвак.

Беспокоиться о своих инвестициях — это нормально, особенно после того, как в 2022 году на рынках акций и облигаций произошел резкий спад, а в 2023 году ряд банков закрылся. Инвестировать во время такой волатильности может быть страшно. Тем не менее, выбор инвестиционного подхода, подходящего для вашей конкретной финансовой ситуации и временного горизонта, а также правильного распределения активов для вас, означает, что вы не упустите ни одного потенциального восстановления.

Итог: Краткосрочные спады на рынках акций и облигаций из-за таких факторов, как глобальные беспорядки, пандемия и инфляция, не должны мешать вам полностью инвестировать, особенно если вы диверсифицированы по целому ряду активов и иметь долгосрочный план.

Вот 12 лучших инвестиций для рассмотрения, обычно упорядоченные по риску от самого низкого до самого высокого. Имейте в виду, что более низкий риск обычно означает более низкую доходность.

12 лучших инвестиций прямо сейчас

1. Высокодоходные сберегательные счета

2. Депозитные сертификаты (CD)

3. Фонды денежного рынка

4. Государственные облигации

5. Корпоративные облигации

6. Mut юальные фонды

7. Указатель фонды

8. Биржевые фонды (ETF)

9. Дивидендные акции

10. Отдельные акции

11. Альтернативные инвестиции и криптовалюты

12. Недвижимость

| Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. 5.0 /5 | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 |

Сборы $0 за сделку для онлайн-акций США и ETF | Комиссия $0 за сделку | Комиссия $0 за сделку |

Минимум счета $0 | Минимум счета $0 | Минимум счета $0 |

Акция Получите 100 долларов США при открытии новой учетной записи Fidelity, отвечающей требованиям, на сумму 50 долларов США или более. | Акция Нет в настоящее время акция не проводится | Акция Получите до 12 бесплатных дробных акций (стоимостью до 3000 долларов США) при открытии и пополнении счета в Webull. |

1. Высокодоходные сберегательные счета банковские сбережения или расчетный счет. Счета управления денежными средствами похожи на гибрид сберегательного счета и текущего счета: они могут выплачивать процентные ставки, аналогичные сберегательным счетам, но обычно предлагаются брокерскими фирмами и могут поставляться с дебетовыми картами или чеками.

Подходит для: Сберегательные счета лучше всего подходят для краткосрочных сбережений или денег, которые вам нужны только время от времени — например, на случай непредвиденных обстоятельств или для отпуска. Транзакции со сберегательного счета ограничены шестью в месяц. Счета управления денежными средствами предлагают большую гибкость и аналогичные, а в некоторых случаях и более высокие процентные ставки.

Счета управления денежными средствами предлагают большую гибкость и аналогичные, а в некоторых случаях и более высокие процентные ставки.

Если вы новичок в сбережениях и инвестициях, хорошее эмпирическое правило — хранить от трех до шести месяцев расходов на проживание на подобном счете, прежде чем выделять больше на инвестиционные продукты, расположенные ниже в этом списке.

Где открыть сберегательный счет: из-за более низких накладных расходов онлайн-банки, как правило, предлагают более высокие ставки, чем в традиционных банках с физическими отделениями.

Где открыть счет управления денежными средствами: Инвестиционные компании и роботы-консультанты, такие как Betterment и SoFi, предлагают конкурентоспособные ставки по счетам управления денежными средствами.

🤓Nerdy Tip

Процентные ставки по сберегательным счетам выше, чем когда-либо. Вы можете воспользоваться одним из наших вариантов лучших высокодоходных сберегательных счетов.

2.

Депозитные сертификаты

Депозитные сертификатыДепозитный сертификат, или CD, представляет собой застрахованный государством сберегательный счет, который предлагает фиксированную процентную ставку в течение определенного периода времени.

Подходит для: компакт-диск предназначен для денег, которые, как вы знаете, вам понадобятся в определенный день в будущем (например, для первоначального взноса за дом или свадьбы). Обычная продолжительность срока составляет один, три и пять лет, поэтому, если вы пытаетесь безопасно увеличить свои деньги для определенной цели в заранее определенные сроки, компакт-диски могут быть хорошим вариантом. Однако важно отметить, что для того, чтобы получить деньги с компакт-диска раньше, вам, вероятно, придется заплатить комиссию. Как и в случае с другими видами инвестиций, не покупайте компакт-диск на деньги, которые вам могут понадобиться в ближайшее время.

Где купить компакт-диски: компакт-диски продаются в зависимости от продолжительности срока, а лучшие цены обычно можно найти в интернет-банках и кредитных союзах. Ознакомьтесь с лучшими ставками CD прямо сейчас в зависимости от продолжительности срока и минимума счета.

Ознакомьтесь с лучшими ставками CD прямо сейчас в зависимости от продолжительности срока и минимума счета.

3. Фонды денежного рынка

Взаимные фонды денежного рынка являются инвестиционным продуктом, не путать со счетами денежного рынка, которые представляют собой банковские депозитные счета, аналогичные сберегательным счетам. Когда вы инвестируете в фонд денежного рынка, на ваши деньги покупается набор высококачественных краткосрочных государственных, банковских или корпоративных долговых обязательств.

Подходит для: Деньги, которые вам могут понадобиться в ближайшее время, которые вы готовы подвергнуть немного большему рыночному риску. Инвесторы также используют фонды денежного рынка, чтобы держать часть своего портфеля в более безопасных инвестициях, чем акции, или в качестве держателя денег, предназначенных для будущих инвестиций. Хотя фонды денежного рынка технически являются инвестициями, не ожидайте более высокой доходности (и более высокого риска) других инвестиций на этой странице. Рост фондов денежного рынка больше похож на доходность высокодоходных сберегательных счетов.

Рост фондов денежного рынка больше похож на доходность высокодоходных сберегательных счетов.

Где купить взаимный фонд денежного рынка: взаимные фонды денежного рынка можно приобрести непосредственно у поставщика взаимных фондов или в банке, но самый широкий выбор будет доступен в дисконтной онлайн-брокерской конторе (вам потребуется открыть брокерский счет) .

4. Государственные облигации

Государственная облигация — это ссуда, предоставленная вами государственному органу (например, федеральному или муниципальному правительству), который выплачивает инвесторам проценты по ссуде в течение установленного периода времени, обычно от одного до 30 лет. Из-за этого постоянного потока платежей облигации известны как ценные бумаги с фиксированным доходом. Государственные облигации — это практически безрисковая инвестиция, поскольку они обеспечены полной верой и доверием правительства США.

Недостатки? В обмен на эту безопасность вы не увидите такой высокой доходности с государственными облигациями, как другие типы инвестиций. Если бы у вас был портфель, состоящий на 100 % из облигаций (в отличие от сочетания акций и облигаций), было бы значительно сложнее достичь пенсионных или долгосрочных целей. (Дополнительную информацию см. в пояснительной записке по облигациям.)

Если бы у вас был портфель, состоящий на 100 % из облигаций (в отличие от сочетания акций и облигаций), было бы значительно сложнее достичь пенсионных или долгосрочных целей. (Дополнительную информацию см. в пояснительной записке по облигациям.)

Подходит для: консервативных инвесторов, предпочитающих менее волатильность своего портфеля.

«Облигации являются балластом для портфеля, обычно повышаясь, когда акции падают, что позволяет нервным инвесторам придерживаться своего инвестиционного плана, а не продавать в панике», — говорит Делия Фернандес, сертифицированный специалист по финансовому планированию и основатель Fernandez. Финансовый консультант в Лос-Аламитос, Калифорния.

Фиксированный доход и более низкая волатильность облигаций делают их обычными для инвесторов, приближающихся к пенсионному возрасту или уже находящихся на пенсии, поскольку у этих людей может не быть достаточно длительного инвестиционного горизонта, чтобы выдержать неожиданные или серьезные рыночные спады.

Где купить государственные облигации: Вы можете купить отдельные облигации или фонды облигаций, которые владеют различными облигациями для обеспечения диверсификации, у брокера или непосредственно у страхового инвестиционного банка или правительства США. Наш учебник о том, как инвестировать в облигации, поможет вам определить, какие типы и где покупать.

5. Корпоративные облигации

Корпоративные облигации работают так же, как государственные облигации, только вы предоставляете кредит компании, а не правительству. Таким образом, эти кредиты не обеспечены государством, что делает их более рискованным вариантом. И если это высокодоходная облигация (иногда называемая мусорной облигацией), она может быть значительно более рискованной, приобретая профиль риска/доходности, который больше напоминает акции, чем облигации.

Подходит для: Инвесторы, которые ищут ценные бумаги с фиксированным доходом с потенциально более высокой доходностью, чем государственные облигации, и готовы взять на себя немного больший риск взамен. В корпоративных облигациях, чем выше вероятность того, что компания прекратит свою деятельность, тем выше доходность. И наоборот, облигации, выпущенные крупными стабильными компаниями, обычно имеют более низкую доходность. Инвестор должен найти баланс между риском и доходностью, который работает для него.

В корпоративных облигациях, чем выше вероятность того, что компания прекратит свою деятельность, тем выше доходность. И наоборот, облигации, выпущенные крупными стабильными компаниями, обычно имеют более низкую доходность. Инвестор должен найти баланс между риском и доходностью, который работает для него.

Где купить корпоративные облигации: Подобно государственным облигациям, вы можете купить фонды корпоративных облигаций или отдельные облигации через инвестиционного брокера.

6. Взаимные фонды

Взаимный фонд объединяет денежные средства инвесторов для покупки акций, облигаций или других активов. Взаимные фонды предлагают инвесторам недорогой способ диверсификации — распределения своих денег между несколькими инвестициями — для хеджирования потерь от любой отдельной инвестиции.

Подходит для: Если вы откладываете деньги на пенсию или на другую долгосрочную цель, взаимные фонды — это удобный способ получить доступ к превосходным инвестиционным доходам на фондовом рынке без необходимости покупать и управлять портфелем отдельных акций. Некоторые фонды ограничивают объем своих инвестиций компаниями, которые соответствуют определенным критериям, например технологическими компаниями в биотехнологической отрасли или корпорациями, выплачивающими высокие дивиденды. Это позволяет вам сосредоточиться на определенных инвестиционных нишах.

Некоторые фонды ограничивают объем своих инвестиций компаниями, которые соответствуют определенным критериям, например технологическими компаниями в биотехнологической отрасли или корпорациями, выплачивающими высокие дивиденды. Это позволяет вам сосредоточиться на определенных инвестиционных нишах.

Где купить взаимные фонды: Взаимные фонды можно приобрести непосредственно у компаний, которые ими управляют, а также через дисконтные брокерские фирмы. Почти все поставщики взаимных фондов, которые мы рассматриваем, предлагают взаимные фонды без комиссии за транзакцию (что означает отсутствие комиссий), а также инструменты, которые помогут вам выбрать средства. Имейте в виду, что взаимные фонды обычно требуют минимальных первоначальных инвестиций в размере от 500 до тысяч долларов, хотя некоторые поставщики откажутся от минимальной суммы, если вы согласитесь настроить автоматические ежемесячные инвестиции.

7. Индексные фонды

Индексный фонд — это тип взаимного фонда, в котором хранятся акции определенного рыночного индекса (например, S&P 500 или Dow Jones Industrial Average). Цель состоит в том, чтобы обеспечить доходность инвестиций, равную эффективности базового индекса, в отличие от активно управляемого взаимного фонда, который платит профессионалу за курирование активов фонда.

Цель состоит в том, чтобы обеспечить доходность инвестиций, равную эффективности базового индекса, в отличие от активно управляемого взаимного фонда, который платит профессионалу за курирование активов фонда.

Подходит для: Индексные паевые инвестиционные фонды — одни из лучших доступных для долгосрочных целей сбережений. В дополнение к тому, что индексные взаимные фонды более рентабельны из-за более низких комиссий за управление фондом, они менее волатильны, чем активно управляемые фонды, которые пытаются превзойти рынок.

Индексные фонды могут особенно хорошо подходить для молодых инвесторов с долгосрочной перспективой, которые могут выделить большую часть своего портфеля в фонды акций с более высокой доходностью, чем в более консервативные инвестиции, такие как облигации.

Молодые инвесторы, способные эмоционально переносить взлеты и падения рынка, могли бы даже на ранних стадиях инвестировать весь свой портфель в фонды акций, говорит Фернандес.

Чтобы лучше это понять, взгляните на динамику S&P 500 с 1990. Индексный фонд S&P 500 стремился бы воспроизвести эти результаты:

Индексный фонд S&P 500 стремился бы воспроизвести эти результаты:

Данные фондового рынка могут быть задержаны до 20 минут и предназначены исключительно для информационных целей, а не для торговых целей.

Где купить индексные фонды: Индексные фонды можно приобрести непосредственно у поставщиков фондов или через дисконтного брокера. Смотрите нашу статью о том, как инвестировать в индексные фонды.

8. Биржевые фонды

Биржевые фонды, или ETF, похожи на взаимные фонды в том смысле, что они объединяют деньги инвесторов для покупки набора ценных бумаг, обеспечивая единую диверсифицированную инвестицию. Разница в том, как они продаются: инвесторы покупают акции ETF так же, как они покупают акции отдельных акций.

Подходит для: Подобно индексным фондам и взаимным фондам, ETF являются хорошей инвестицией, если у вас долгосрочный горизонт. Кроме того, ETF идеально подходят для инвесторов, у которых недостаточно денег, чтобы выполнить минимальные инвестиционные требования для взаимного фонда, потому что цена акций ETF может быть ниже минимума взаимного фонда.

Где купить ETF: ETF имеют символы тикера, такие как акции, и доступны через брокерские конторы. (См. наш обзор лучших брокеров для инвестирования в ETF.) Роботы-консультанты также используют ETF для построения клиентских портфелей.

9. Дивидендные акции

Дивидендные акции могут обеспечить фиксированный доход от облигаций, а также рост отдельных акций и фондов акций. Дивиденды представляют собой регулярные денежные выплаты, которые компании выплачивают акционерам и часто связаны со стабильными, прибыльными компаниями. Хотя цены на некоторые дивидендные акции могут расти не так высоко и быстро, как у компаний на стадии роста, они могут быть привлекательными для инвесторов из-за дивидендов и стабильности, которые они обеспечивают. Имейте в виду: дивиденды на налогооблагаемых брокерских счетах облагаются налогом в год их получения. В то время как акции (по которым не выплачиваются дивиденды) в первую очередь облагаются налогом при продаже акций.

Подходит для: любого инвестора, от новичка до пенсионера, хотя существуют определенные типы дивидендных акций, которые могут быть лучше в зависимости от того, на каком этапе вашего инвестиционного пути вы находитесь.

Молодым инвесторам, например, может быть полезно обратить внимание на производителей дивидендов, то есть на компании с большим опытом последовательного увеличения своих дивидендов. Эти компании могут не иметь высокой доходности в настоящее время, но если их рост дивидендов продолжится, они смогут в будущем. В течение достаточно длительного периода времени это (в сочетании с планом реинвестирования дивидендов) может привести к доходам, которые отражают доходность акций роста, которые не выплачивают дивиденды.

Пожилые инвесторы, которым нужна стабильность или фиксированный доход, могут рассмотреть акции, по которым выплачиваются стабильные дивиденды. В более короткие сроки реинвестирование этих дивидендов может не быть целью. Скорее, получение дивидендов в виде наличных может быть частью плана инвестирования с фиксированным доходом.

Где купить дивидендные акции: Как и в случае с другими акциями в этом списке, самый простой способ купить дивидендные акции — через онлайн-брокера. Дополнительную информацию см. в нашей статье об акциях с высокими дивидендами и о том, как в них инвестировать.

10. Отдельные акции

Акция представляет собой долю собственности в компании. Акции предлагают наибольшую потенциальную отдачу от ваших инвестиций, подвергая ваши деньги самому высокому уровню волатильности.

Эти предостерегающие слова не предназначены для того, чтобы отпугнуть вас от акций. Скорее, они предназначены для того, чтобы направить вас к диверсификации, которую обеспечивает покупка набора акций через взаимные фонды, а не покупка по отдельности.

Подходит для: инвесторов с хорошо диверсифицированным портфелем, которые готовы взять на себя немного больше риска. Из-за волатильности отдельных акций хорошим эмпирическим правилом для инвесторов является ограничение их отдельных акций до 10% или менее от их общего портфеля.

Где купить акции: Купить акции проще всего через онлайн-брокера. После того, как вы создадите и пополните брокерский счет, вы выберете тип своего ордера и станете добросовестным акционером. Ниже приведены пошаговые инструкции о том, как покупать акции.

11. Альтернативные инвестиции

Если вы не инвестируете в акции, облигации или инструменты, эквивалентные денежным средствам, перечисленные выше, велика вероятность того, что ваши инвестиции относятся к классу альтернативных активов. Это включает в себя золото и серебро, частный капитал, хедж-фонды, криптовалюты, такие как Биткойн и Эфириум, и даже монеты, марки, алкоголь и предметы искусства.

Подходит для: инвесторов (во многих случаях аккредитованных инвесторов), которые хотят диверсифицировать свои инвестиции, отказавшись от традиционных инвестиций, и застраховаться от спадов на рынке акций и облигаций.

Где купить альтернативные инвестиции: В то время как некоторые онлайн-брокеры предлагают доступ к определенным альтернативным инвестициям, другие альтернативы доступны только через частные фирмы по управлению активами. Однако существуют ETF, такие как ETF нефти, золота и прямых инвестиций, которые отслеживают сам актив, а также компании, связанные с активом (например, компании по добыче и переработке золота).

Однако существуют ETF, такие как ETF нефти, золота и прямых инвестиций, которые отслеживают сам актив, а также компании, связанные с активом (например, компании по добыче и переработке золота).

12. Недвижимость

Традиционные инвестиции в недвижимость включают покупку недвижимости и ее последующую продажу с целью получения прибыли или владение недвижимостью и получение арендной платы как формы фиксированного дохода. Но есть несколько других, гораздо более практичных способов инвестировать в недвижимость.

Одним из распространенных способов являются инвестиционные фонды недвижимости или REIT. Это компании, которые владеют приносящей доход недвижимостью (например, торговыми центрами, отелями, офисами и т. д.) и предлагают регулярные выплаты дивидендов. Платформы краудфандинга в сфере недвижимости, которые часто объединяют деньги инвесторов для инвестирования в проекты в сфере недвижимости, также стали популярными в последние годы.

Подходит для: инвесторов, которые уже имеют солидный инвестиционный портфель и ищут возможности для дальнейшей диверсификации или готовы пойти на больший риск для получения более высокой прибыли. Инвестиции в недвижимость очень неликвидны, поэтому инвесторам не следует вкладывать деньги, которые им могут понадобиться для быстрого доступа.

Инвестиции в недвижимость очень неликвидны, поэтому инвесторам не следует вкладывать деньги, которые им могут понадобиться для быстрого доступа.

Как инвестировать в недвижимость: Некоторые REIT можно приобрести на публичном фондовом рынке через онлайн-биржевого маклера, в то время как другие доступны только на частных рынках. Точно так же некоторые платформы краудфандинга открыты только для аккредитованных инвесторов, в то время как другие не налагают ограничений на то, кто может инвестировать.

Как выбрать правильные инвестиции в 2023 году

Создание богатства с помощью инвестиций, описанных выше, может начаться в любом возрасте и с любым уровнем дохода. Ключевым моментом является выбор правильных инвестиций для вас на основе следующих соображений:

Ваш график. Деньги, предназначенные для краткосрочных нужд, должны быть легко доступны и должны быть безопасными и стабильными инвестициями. Для долгосрочных целей у вас больше возможностей для инвестирования в более волатильные активы.

Ваша устойчивость к риску. Чем больше риска вы готовы взять на себя, подвергая свои деньги краткосрочным колебаниям фондового рынка, тем выше потенциальная прибыль в долгосрочной перспективе. Распределение ваших денег по разным типам инвестиций может помочь сгладить ваши доходы от инвестиций.

Сколько у вас денег. Некоторые инвестиции имеют минимальный баланс или требования к первоначальным инвестициям. Но есть обходные пути и поставщики, которые могут удовлетворить большинство инвестиционных бюджетов, если вы знаете, где искать.

Какая помощь вам нужна. Инвесторы-самоучки могут получить доступ ко многим из описанных выше инвестиций, открыв брокерский счет. Если вы не уверены, какие инвестиции лучше всего подходят для вашей ситуации, вы можете нанять недорогую автоматизированную службу, называемую роботом-консультантом, чтобы создать для вас инвестиционный портфель на основе вышеуказанных критериев. Некоторые краткосрочные инвестиции, такие как сберегательные счета, можно открыть в банке.

Об авторах: Крис Дэвис — писатель-инвестор NerdWallet. Он имеет более чем 10-летний опыт работы в агентстве, внештатно и в штате, пишет для финансовых учреждений и обучает финансовых писателей. Подробнее

Даяна Йочим — бывший специалист NerdWallet по вопросам выхода на пенсию и инвестирования. Ее работы были отмечены Forbes, Real Simple, USA Today, Woman’s Day и Associated Press. Подробнее

Алиеза Дюрана пишет о стратегии инвестирования для NerdWallet. Алиеза писала для USA Today, The Washington Post и The Atlantic, а также появлялась в «Full Frontal with Samantha Bee», The New York Times, NPR, CNN и других СМИ. Читать далее

В том же духе…

Готовы к богатству?

Отслеживайте свой собственный капитал и узнайте, как сэкономить больше.

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

10 лучших инвестиций в 2023 году

После периода высокой инфляции и быстрого повышения процентных ставок Федеральной резервной системой инвесторы все еще могут колебаться. Акции провели большую часть прошлого года в состоянии спада, в какой-то момент даже выйдя на медвежий рынок. И поскольку многие ведущие экономисты опасаются, что рецессия может быть не за горами, некоторые инвесторы могут подумать, что нет подходящего места для инвестиций. Но расширьте свой инвестиционный горизонт, и 2023 год может принести вам хорошую прибыль в будущем.

Итак, каковы наилучшие инвестиции в этом году? Приведенный ниже список начинается с более безопасных вариантов, а затем переходит к тем, которые должны приносить более высокую прибыль, но могут быть более волатильными, обеспечивая здоровое сочетание роста и безопасности в сложных рыночных условиях.

Зачем инвестировать?

Инвестирование может предоставить вам еще один источник дохода, профинансировать вашу пенсию или даже вытащить вас из финансового тупика. Прежде всего, инвестиции увеличивают ваше богатство, помогая вам достигать ваших финансовых целей и со временем повышая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или получили немного денег. Это мудрое решение позволить этим деньгам работать на вас.

Прежде всего, инвестиции увеличивают ваше богатство, помогая вам достигать ваших финансовых целей и со временем повышая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или получили немного денег. Это мудрое решение позволить этим деньгам работать на вас.

В то время как инвестиции могут создать богатство, вы также захотите сбалансировать потенциальную прибыль с сопутствующим риском. И вы должны быть в финансовом положении, чтобы сделать это, а это означает, что вам потребуется управляемый уровень долга, адекватный резервный фонд и возможность пережить взлеты и падения рынка без необходимости доступа к своим деньгам.

Существует множество способов инвестирования — от очень безопасных вариантов, таких как депозитные сертификаты и счета денежного рынка, до опционов со средним риском, таких как корпоративные облигации, и даже более рискованных, таких как фонды фондовых индексов. Это отличная новость, потому что это означает, что вы можете найти инвестиции, которые предлагают различную доходность и соответствуют вашему профилю риска. Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Нужна консультация специалиста, когда речь идет об управлении инвестициями или планировании выхода на пенсию?

AdvisorMatch от Bankrate может связать вас со специалистом CFP®, который поможет вам достичь ваших финансовых целей.

Обзор: лучшие инвестиции в 2023 году

1. Высокодоходные сберегательные счета

Обзор: Высокодоходный онлайн-сберегательный счет выплачивает вам проценты на остаток денежных средств. И точно так же, как сберегательный счет, зарабатывающий копейки в вашем обычном банке, высокодоходные онлайн-сберегательные счета — это доступные средства для ваших денег.

Кому они подходят? Сберегательный счет — хорошее средство для тех, кому в ближайшем будущем понадобятся наличные деньги. Высокодоходный сберегательный счет также хорошо работает для не склонных к риску инвесторов, которые хотят избежать риска того, что они не получат свои деньги обратно.

Риски: Многие банки, предлагающие эти счета, застрахованы FDIC, поэтому вам не придется беспокоиться о потере ваших депозитов, пока вы остаетесь в пределах лимитов федерального страхования.

Хотя высокодоходные сберегательные счета считаются безопасными инвестициями, как и компакт-диски, вы рискуете со временем потерять покупательную способность из-за инфляции, если ставки слишком низкие.

Награды: При меньших накладных расходах вы, как правило, можете получать гораздо более высокие процентные ставки в онлайн-банках, чем в традиционных банках.

Кроме того, вы, скорее всего, получите легкий доступ к деньгам, быстро переведя их в свой основной банк или даже через банкомат.

Где их взять: Вы можете просмотреть список лучших высокодоходных сберегательных счетов Bankrate для максимальной ставки. В противном случае вы можете обратиться в местный банк или кредитный союз, хотя вы можете получить не самую лучшую ставку.

2. Краткосрочные депозитные сертификаты

Обзор: Депозитные сертификаты или компакт-диски выпускаются банками и обычно предлагают более высокую процентную ставку, чем сберегательные счета. Краткосрочные депозитные сертификаты могут быть лучшим вариантом, когда вы ожидаете роста ставок, что позволит вам реинвестировать по более высоким ставкам, когда срок депозита будет погашен.

Кому они подходят? Из-за своей безопасности и более высоких выплат компакт-диски могут быть хорошим выбором для пенсионеров, которым не нужен немедленный доход и которые могут на некоторое время заблокировать свои деньги. Компакт-диск хорошо работает для инвесторов, не склонных к риску, особенно для тех, кому деньги нужны в определенное время и которые могут связать свои деньги в обмен на немного большую доходность, чем они могли бы найти на сберегательном счете.

Риски: Компакт-диски считаются безопасными инвестициями. Но они несут риск реинвестирования — риск того, что при падении процентных ставок инвесторы заработают меньше, реинвестируя основную сумму и проценты в новые депозитные сертификаты с более низкими ставками, как мы видели в 2020 и 2021 годах.

Противоположный риск заключается в том, что ставки вырастут. и инвесторы не смогут воспользоваться, потому что они уже вложили свои деньги в компакт-диск. А поскольку ожидается, что в 2023 году ставки вырастут еще больше, возможно, имеет смысл придерживаться краткосрочных депозитных сертификатов, чтобы в ближайшем будущем вы могли реинвестировать по более высоким ставкам.

Важно помнить, что инфляция и налоги могут значительно снизить покупательную способность ваших инвестиций.

Вознаграждения: С компакт-диском финансовое учреждение регулярно выплачивает вам проценты. Как только он наступит, вы получите обратно свою первоначальную основную сумму плюс любые начисленные проценты.

Делайте покупки в Интернете по лучшим ценам.

Где их взять: Список лучших ставок CD Bankrate поможет вам найти лучшую ставку по всей стране, вместо того, чтобы полагаться на то, что доступно только в вашем регионе.

В качестве альтернативы, многие обычные банки и кредитные союзы предлагают компакт-диски, хотя вы вряд ли найдете лучшую ставку на местном уровне.

3. Облигации серии I

Обзор: Казначейство США выпускает сберегательные облигации для индивидуальных инвесторов, и все более популярным вариантом становятся облигации серии I. Эта облигация помогает создать защиту от инфляции. Он выплачивает базовую процентную ставку, а затем добавляет компонент, основанный на уровне инфляции. Результат: если инфляция растет, растут и выплаты. Но верно и обратное: если инфляция упадет, упадет и процентная ставка. Поправка на инфляцию сбрасывается каждые шесть месяцев.

Кому они подходят? Как и другие государственные долговые обязательства, облигации серии I привлекательны для инвесторов, не склонных к риску, которые не хотят подвергаться риску дефолта. Эти облигации также являются хорошим вариантом для инвесторов, которые хотят защитить свои инвестиции от инфляции. Тем не менее, инвесторы ограничены покупкой 10 000 долларов США в течение одного календарного года, хотя вы также можете применить до 5 000 долларов США в качестве ежегодного возмещения налога на покупку облигаций серии I. (И есть малоизвестный секрет, как обойти этот годовой лимит.)

(И есть малоизвестный секрет, как обойти этот годовой лимит.)

Риски: Облигации серии I защищают ваши инвестиции от инфляции, которая является основным недостатком инвестирования в большинство облигаций. И, как и другие выпущенные государством долговые обязательства, эти облигации считаются одними из самых безопасных в мире в отношении риска дефолта.

Награды: Облигации серии I приносят проценты в течение 30 лет, если они не погашены наличными, но ставка будет колебаться в зависимости от преобладающего уровня инфляции.

Где их получить: Вы можете купить облигации серии I непосредственно в Министерстве финансов США на сайте treasurydirect.gov. Правительство не будет взимать с вас комиссию за это.

4. Фонды краткосрочных корпоративных облигаций

Обзор: Корпорации иногда собирают деньги, выпуская облигации для инвесторов, и они могут быть объединены в фонды облигаций, которые владеют облигациями, выпущенными потенциально сотнями корпораций.

Краткосрочные облигации имеют средний срок погашения от одного до пяти лет, что делает их менее чувствительными к колебаниям процентных ставок, чем среднесрочные или долгосрочные облигации.

Кому они подходят? Фонды корпоративных облигаций могут быть отличным выбором для инвесторов, ищущих денежный поток, таких как пенсионеры, или тех, кто хочет снизить общий риск своего портфеля, но при этом получать прибыль. Краткосрочные фонды корпоративных облигаций могут быть хороши для не склонных к риску инвесторов, которые хотят немного большей доходности, чем фонды государственных облигаций.

Риски: Как и в случае с другими фондами облигаций, фонды краткосрочных корпоративных облигаций не застрахованы FDIC.

Всегда существует вероятность того, что компании понизят свой кредитный рейтинг или столкнутся с финансовыми проблемами и дефолтом по облигациям. Чтобы снизить этот риск, убедитесь, что ваш фонд состоит из высококачественных корпоративных облигаций.

Награды: Фонды краткосрочных облигаций инвестиционного уровня часто вознаграждают инвесторов более высокой доходностью, чем фонды государственных и муниципальных облигаций. Но большая награда сопряжена с дополнительным риском.

Где их взять: Вы можете покупать и продавать фонды корпоративных облигаций у любого брокера, который позволяет вам торговать ETF или взаимными фондами.

Большинство брокеров позволяют вам торговать ETF без комиссии, в то время как многие брокеры могут потребовать комиссию или минимальную сумму покупки для покупки взаимного фонда.

5. Фонды дивидендных акций

Обзор: Дивиденды — это часть прибыли компании, которая может выплачиваться акционерам, как правило, ежеквартально. Таким образом, дивидендные акции — это те акции, которые предлагают денежные выплаты — и не все акции, — в то время как фонд упаковывает только дивидендные акции в одну простую для покупки единицу.

Кому они подходят? Покупка отдельных акций, независимо от того, выплачиваются они дивиденды или нет, больше подходит для средних и продвинутых инвесторов. Но вы можете купить группу из них в фонде акций и снизить свой риск. Фонды дивидендных акций являются хорошим выбором практически для любого инвестора в акции, но могут быть лучше для тех, кто ищет доход. Те, кто нуждается в доходе и может инвестировать в течение более длительного периода времени, могут найти это привлекательным.

Риски: Как и любые инвестиции в акции, дивидендные акции сопряжены с риском. Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вы должны тщательно выбирать свой портфель.

Убедитесь, что вы инвестируете в компании с солидной историей увеличения дивидендов, а не выбираете те, у которых самая высокая текущая доходность. Это может быть признаком приближающихся неприятностей. Тем не менее, даже уважаемые компании могут пострадать от кризиса, поэтому хорошая репутация, в конечном счете, не является защитой от того, что компания сократит свои дивиденды или полностью отменит их.

Однако вы устраняете многие из этих рисков, покупая дивидендный фонд акций с диверсифицированным набором активов, уменьшая свою зависимость от какой-либо отдельной компании.

Награды: Даже ваши инвестиции на фондовом рынке могут стать немного безопаснее с акциями, которые выплачивают дивиденды.

Имея дивидендные акции, вы не только сможете получить прибыль от своих инвестиций за счет долгосрочного повышения рыночной стоимости, но и заработаете деньги в краткосрочной перспективе.

Где их взять: Фонды дивидендных акций доступны в виде ETF или взаимных фондов у любого брокера, который с ними работает. ETF могут быть более выгодными, потому что они часто не имеют минимальной суммы покупки и, как правило, не требуют комиссий.

Напротив, взаимные фонды могут требовать минимальной покупки, и ваш брокер может взимать комиссию за них, в зависимости от брокера.

6. Фонды стоимостных акций

Обзор: Эти фонды инвестируют в стоимостные акции, которые имеют более выгодную цену, чем другие на рынке.

Кому они подходят? Когда акции растут в цене, как это происходит время от времени, многие инвесторы задаются вопросом, куда они могут вложить свои инвестиционные доллары. Фонды стоимостных акций могут быть хорошим вариантом. Фонды стоимостных акций хороши для инвесторов, которых устраивает волатильность, связанная с инвестированием в акции. Инвесторы в фонды акций также должны иметь более долгосрочный горизонт инвестирования, по крайней мере, от трех до пяти лет, чтобы пережить любые удары на рынке.

Риски: Стоимостные фонды акций, как правило, более безопасны, чем другие виды фондов акций из-за их выгодной цены, но они по-прежнему состоят из акций, поэтому они будут колебаться намного больше, чем более безопасные инвестиции, такие как краткосрочные облигации.

Фонды стоимостных акций также не застрахованы государством.

Награды: Стоимостные акции, как правило, показывают лучшие результаты по мере роста процентных ставок, а акции роста становятся менее привлекательными в относительном выражении.

Многие фонды стоимостных акций также выплачивают дивиденды, что привлекает многих инвесторов.

Где их взять: Фонды стоимостных акций могут быть двух основных типов: ETF или взаимные фонды. ETF обычно доступны без комиссии и без минимального требования к покупке у большинства крупных онлайн-брокеров.

Однако взаимные фонды могут требовать минимальной покупки, и онлайн-брокеры могут взимать комиссию за их торговлю.

7. Индексные фонды REIT

Обзор: Инвестиционный фонд недвижимости, или REIT, является одним из наиболее привлекательных способов инвестирования в недвижимость. REIT выплачивают привлекательные дивиденды в обмен на отсутствие налогообложения на корпоративном уровне, а индексные фонды REIT передают эти дивиденды инвесторам. Публично торгуемые фонды REIT могут включать в себя десятки акций и позволяют вам покупать во многих подсекторах (жилье, квартиры, офис и многие другие) в одном фонде. Это хороший способ для инвесторов получить диверсифицированный доступ к недвижимости, не беспокоясь о головной боли самостоятельного управления недвижимостью.

Кому они подходят? Индексные фонды REIT выплачивают значительные дивиденды, что делает их привлекательными для инвесторов, ориентированных на доход, таких как пенсионеры. Но REIT также имеют тенденцию расти с течением времени, поэтому есть некоторый потенциал для прироста капитала. Цены на публично торгуемые REIT могут заметно колебаться, поэтому инвесторы должны сосредоточиться на долгосрочной перспективе и быть готовыми справляться с волатильностью.

Риски: Владение индексным фондом REIT может значительно снизить риск владения отдельными REIT, поскольку фонд предлагает диверсификацию, позволяя вам владеть несколькими REIT в одном фонде. Но цена фонда будет колебаться, особенно по мере роста процентных ставок. Однако следите за REIT или фондами REIT, которые не торгуются публично.

Награды: Инвесторы могут выиграть двумя способами: растущим потоком дивидендов и приростом капитала. Со временем хороший фонд REIT может получать от 10 до 12 процентов годовой прибыли, часть которой приходится на денежные дивиденды.

Где их получить: Вы можете приобрести фонд REIT у любого брокера, который позволяет вам торговать ETF или взаимными фондами. ETF обычно не требуют комиссии, в то время как взаимные фонды могут взимать комиссию и требовать от вас совершить минимальную покупку.

8. Индексные фонды S&P 500

Обзор: Индексный фонд S&P 500 основан примерно на пятистах крупнейших американских компаниях, то есть в него входят многие из самых успешных компаний мира. Например, Amazon и Berkshire Hathaway являются двумя наиболее известными компаниями-членами индекса.

Кому они подходят? Если вы хотите получить более высокую доходность, чем более традиционные банковские продукты или облигации, хорошей альтернативой является индексный фонд S&P 500, хотя он имеет большую волатильность. Индексный фонд S&P 500 — отличный выбор для начинающих инвесторов, поскольку он обеспечивает широкий и диверсифицированный доступ к фондовому рынку. Индексный фонд S&P 500 — хороший выбор для любого фондового инвестора, который ищет диверсифицированные инвестиции и может оставаться инвестировать не менее трех-пяти лет.

Индексный фонд S&P 500 — хороший выбор для любого фондового инвестора, который ищет диверсифицированные инвестиции и может оставаться инвестировать не менее трех-пяти лет.

Риски: Фонд S&P 500 — один из менее рискованных способов инвестирования в акции, поскольку он состоит из ведущих компаний рынка и отличается высокой степенью диверсификации. Конечно, он по-прежнему включает в себя акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты.

Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Тем не менее, индекс показал себя довольно хорошо с течением времени.

Индекс резко вырос после падения, вызванного пандемией, в марте 2020 г., но в 2022 г. показал плохие результаты, поэтому инвесторы могут проявлять осторожность и придерживаться своего долгосрочного инвестиционного плана.

Награды: Как почти любой фонд, индексный фонд S&P 500 предлагает немедленную диверсификацию, позволяя вам владеть частью всех этих компаний. В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции.

В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции.

Со временем индекс возвращался примерно на 10 процентов в год. Эти фонды можно приобрести с очень низким коэффициентом расходов (сколько управляющая компания взимает за управление фондом), и они являются одними из лучших индексных фондов.

Где их получить: Вы можете приобрести индексный фонд S&P 500 у любого брокера, который позволяет вам торговать ETF или взаимными фондами. ETF, как правило, не требуют комиссии, поэтому вы не будете платить никаких дополнительных комиссий, в то время как взаимные фонды могут взимать комиссию и требовать от вас совершения минимальной покупки.

9. Индексные фонды Nasdaq-100

Обзор: Индексный фонд, основанный на Nasdaq-100, — отличный выбор для инвесторов, которые хотят иметь доступ к некоторым из крупнейших и лучших технологических компаний, не выбирая победителей. и проигравшие или вынужденные анализировать конкретные компании.

Фонд основан на 100 крупнейших компаниях Nasdaq, то есть среди самых успешных и стабильных. К таким компаниям относятся Apple и Alphabet, каждая из которых составляет большую часть общего индекса. Microsoft — еще одна известная компания-член.

Кому они подходят? Индексный фонд Nasdaq-100 является хорошим выбором для инвесторов в акции, стремящихся к росту и желающих иметь дело со значительной волатильностью. Инвесторы должны иметь возможность держать его в течение как минимум трех-пяти лет. Использование усреднения долларовой стоимости для покупки в индексном фонде может помочь снизить риск по сравнению с единовременной покупкой.

Риски: Как и любая публично торгуемая акция, эта коллекция акций тоже может упасть. Хотя в Nasdaq-100 входят одни из самых сильных технологических компаний, эти компании также обычно являются одними из самых высоко оцененных.

Такая высокая оценка означает, что они, вероятно, будут склонны к быстрому падению во время экономического спада, хотя они могут быстро вырасти во время восстановления экономики.

Награды: Индексный фонд Nasdaq-100 предлагает вам немедленную диверсификацию, чтобы ваш портфель не подвергался риску банкротства какой-либо отдельной компании.

Лучшие индексные фонды Nasdaq взимают очень низкий коэффициент расходов, и это дешевый способ владеть всеми компаниями в индексе.

Где их получить: Индексные фонды Nasdaq-100 доступны как в виде ETF, так и взаимных фондов. Большинство брокеров позволяют вам торговать ETF без комиссии, в то время как взаимные фонды могут взимать комиссию и иметь минимальную сумму покупки.

10. Арендное жилье

Обзор: Арендное жилье может стать отличной инвестицией, если вы готовы управлять своей собственностью. Чтобы пойти по этому пути, вам нужно будет выбрать подходящую недвижимость, профинансировать ее или купить сразу, поддерживать ее и иметь дело с арендаторами. Вы можете преуспеть, если будете делать разумные покупки. В условиях снижения цен на жилье в 2023 году и снижения ставок по ипотечным кредитам стратегическая покупка недвижимости может оказаться успешной в долгосрочной перспективе.

Кому они подходят? Арендное жилье является хорошей инвестицией для долгосрочных инвесторов, которые хотят управлять своей собственностью и получать регулярный денежный поток.

Риски: Вам не понравится простота покупки и продажи ваших активов на фондовом рынке одним щелчком или нажатием на вашем устройстве с доступом в Интернет.

Хуже того, вам, возможно, придется терпеть случайные звонки в 3 часа ночи по поводу лопнувшей трубы.

Награды: Несмотря на то, что ставки по ипотечным кредитам растут, это все еще может быть подходящее время для финансирования покупки новой недвижимости, хотя нестабильная экономика может затруднить фактическое управление ею.

Если вы сохраните свои активы в течение долгого времени, постепенно выплачивая долги и увеличивая арендную плату, у вас, вероятно, будет мощный денежный поток, когда придет время уйти на пенсию.

Где их взять: Вам, скорее всего, придется работать с брокером по недвижимости, чтобы найти арендное жилье, или вы можете поработать над созданием сети, которая сможет найти для вас более выгодные предложения до того, как они появятся на рынке.

На что следует обратить внимание

Принимая решение о том, во что инвестировать, вам необходимо учитывать несколько факторов, включая вашу устойчивость к риску, временной горизонт, ваши знания об инвестировании, ваше финансовое положение и сумму, которую вы можете инвестировать.

Если вы хотите увеличить свое состояние, вы можете выбрать инвестиции с меньшим риском, которые приносят скромную прибыль, или вы можете взять на себя больший риск и стремиться к более высокой прибыли. Как правило, при инвестировании существует компромисс между риском и доходностью. Или вы можете использовать сбалансированный подход, имея абсолютно безопасные денежные вложения, но при этом давая себе возможность для долгосрочного роста.

Лучшие инвестиции на 2023 год позволяют делать и то, и другое с разным уровнем риска и доходности.

Допустимый риск

Толерантность к риску означает, насколько вы можете противостоять колебаниям стоимости ваших инвестиций. Готовы ли вы пойти на большой риск, чтобы потенциально получить большую прибыль? Или вам нужен более консервативный портфель? Толерантность к риску может быть психологической, а также просто зависеть от вашего личного финансового положения.

Консервативные инвесторы или те, кто приближается к пенсионному возрасту, могут чувствовать себя более комфортно, выделяя больший процент своих портфелей на менее рискованные инвестиции. Они также отлично подходят для людей, экономящих как на краткосрочные, так и на среднесрочные цели. Если рынок станет нестабильным, инвестиции в депозитные сертификаты и другие счета, защищенные FDIC, не потеряют ценности и будут доступны, когда они вам понадобятся.

Те, у кого крепкие желудки, работники, все еще накапливающие пенсионные сбережения, и те, у кого десять или более лет до того, как им понадобятся деньги, скорее всего, будут жить лучше с более рискованными портфелями, пока они диверсифицируются. Например, более длительный временной горизонт позволяет вам пережить волатильность акций и воспользоваться их потенциально более высокой доходностью.

Временной горизонт

Временной горизонт просто означает, когда вам нужны деньги. Вам нужны деньги завтра или через 30 лет? Вы откладываете на первый взнос за дом через три года или хотите использовать свои деньги на пенсии? Временной горизонт определяет, какие виды инвестиций являются более подходящими.

Если у вас более короткий временной горизонт, вам нужно, чтобы деньги были на счету в конкретный момент времени и не были привязаны. А это означает, что вам нужны более безопасные инвестиции, такие как сберегательные счета, компакт-диски или, возможно, облигации. Они меньше колеблются и, как правило, более безопасны.

Если у вас более длительный временной горизонт, вы можете позволить себе некоторые риски с более высокой доходностью, но более изменчивыми инвестициями. Ваш временной горизонт позволяет вам пережить взлеты и падения рынка, надеюсь, на пути к большей долгосрочной прибыли. С более длительным временным горизонтом вы можете инвестировать в акции и фонды акций, а затем иметь возможность держать их в течение как минимум трех-пяти лет.

Важно, чтобы ваши инвестиции соответствовали вашему временному горизонту. Вы не хотите вкладывать деньги за аренду в следующем месяце на фондовом рынке и надеяться, что они будут там, когда они вам понадобятся.

Ваши знания

Ваши знания об инвестировании играют ключевую роль в том, во что вы инвестируете. Инвестиции, такие как сберегательные счета и компакт-диски, не требуют особых знаний, тем более что ваш счет защищен FDIC. Но рыночные продукты, такие как акции и облигации, требуют больше знаний.

Инвестиции, такие как сберегательные счета и компакт-диски, не требуют особых знаний, тем более что ваш счет защищен FDIC. Но рыночные продукты, такие как акции и облигации, требуют больше знаний.

Если вы хотите инвестировать в активы, которые требуют дополнительных знаний, вам придется развить свое понимание их. Например, если вы хотите инвестировать в отдельные акции, вам необходимо много знать о компании, отрасли, продуктах, конкурентной среде, финансах компании и многом другом. У многих людей нет времени, чтобы инвестировать в этот процесс.

Однако есть способы извлечь выгоду из рынка, даже если у вас меньше знаний. Одним из лучших является индексный фонд, который включает в себя набор акций. Если какая-либо отдельная акция показывает плохие результаты, это, вероятно, не сильно повлияет на индекс. По сути, вы инвестируете в доходность десятков, если не сотен акций, что является скорее ставкой на общую производительность рынка.

Итак, вы захотите понять пределы своих знаний, когда будете думать об инвестициях. (Вот как исследовать акции, как профессионалы.)

(Вот как исследовать акции, как профессионалы.)

Сколько вы можете инвестировать

Сколько вы можете внести в инвестиции? Чем больше денег вы можете инвестировать, тем больше вероятность того, что стоит исследовать инвестиции с более высоким риском и более высокой доходностью.

Если вы можете принести больше денег, может оказаться целесообразным потратить время, необходимое для изучения конкретной акции или отрасли, потому что потенциальные выгоды намного больше, чем с банковскими продуктами, такими как компакт-диски.

В противном случае это может просто не стоить вашего времени. Таким образом, вы можете придерживаться банковских продуктов или обратиться к ETF или взаимным фондам, которые требуют меньших затрат времени. Эти продукты также могут хорошо подойти тем, кто хочет пополнять счет постепенно, как это делают участники 401(k).

Практический результат

Инвестирование может стать отличным способом нажить состояние с течением времени, и у инвесторов есть целый ряд вариантов инвестирования, от безопасных активов с низкой доходностью до более рискованных активов с более высокой доходностью.

Такие данные можно посмотреть на официальном сайте ЦБ РФ

Такие данные можно посмотреть на официальном сайте ЦБ РФ

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.