Можно ли открыть ИП с НДС? Какие будут налоги и схемы оплаты

Для жизни

Малому бизнесу

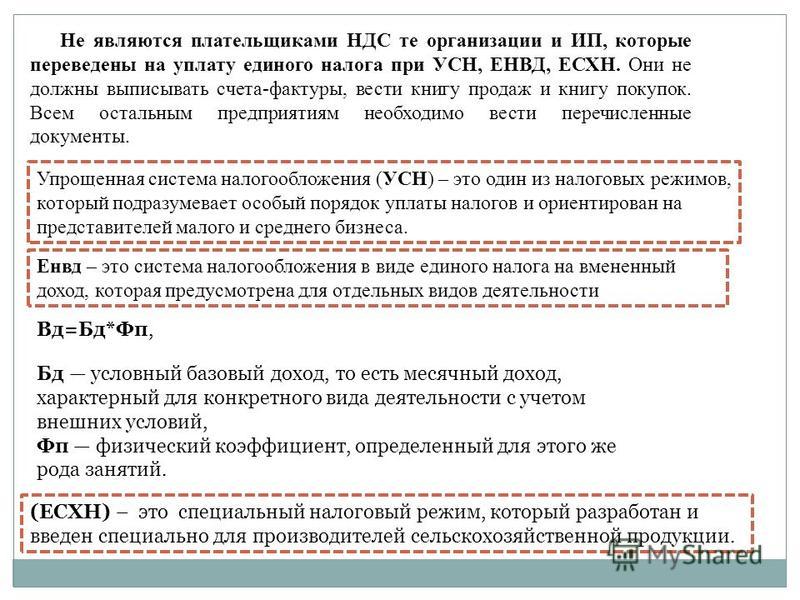

Налог на добавленную стоимость или НДС уплачивается ИП и организациями, работающими на общей системе налогообложения — ОСНО. По умолчанию, при регистрации в налоговой в качестве предпринимателя все ИП подпадают именно под ОСНО.

Стать клиентом

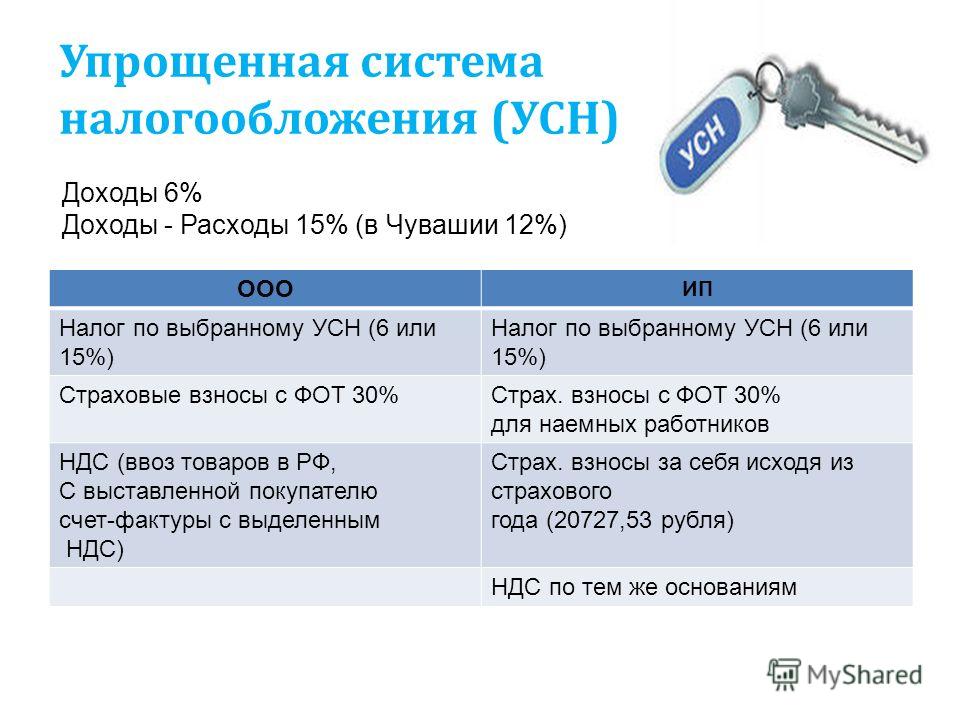

Если предприниматель хочет использовать особые режимы — УСН «Доходы», УСН «Доходы-минус-Расходы» или ПСН, необходимо написать заявление. При этом одновременно можно вести деятельность по двум системам, а также перейти с любого из особых режимов на ОСНО с уплатой НДС.

Есть ли особые требования для открытия ИП с НДС

Нет. Любой предприниматель вправе выбрать тот режим налогообложения, который отвечает его коммерческим интересам. Режим работы с НДС может быть выбран как производителем, так и оптовиком, продавцом товаров в розницу, поставщиком услуг.

Любой предприниматель вправе выбрать тот режим налогообложения, который отвечает его коммерческим интересам. Режим работы с НДС может быть выбран как производителем, так и оптовиком, продавцом товаров в розницу, поставщиком услуг.

Особые налоговые режимы ориентированы на малый бизнес и специфичные отрасли, например — сельское хозяйство. Их применение снижает налоговую нагрузку и упрощает отчетность. Если на ОСНО необходимо сдавать декларацию каждый квартал, вести учет НДС и прибыли, то на УСН-доходы декларация сдается всего один раз в год. Для ее подачи достаточно банковской выписки, тогда как для расчета НДС необходимо ведение полноценного бухгалтерского учета с проведением счетов и поступлений от контрагентов и всех реализаций товаров или услуг.

Предприниматели, у которых открыт счет в Райффайзен Банке, могут воспользоваться услугой.

Что дает ИП работа с НДС?

Современные программы учета формируют отчетность автоматически. При своевременном внесении в программу всех данных, проблем с подачей декларации не возникает. Даже налог на прибыль в размере 20% не является основанием для отказа от работы с НДС: все расходы предпринимателя в конечном итоге заложены в стоимость реализации.

При своевременном внесении в программу всех данных, проблем с подачей декларации не возникает. Даже налог на прибыль в размере 20% не является основанием для отказа от работы с НДС: все расходы предпринимателя в конечном итоге заложены в стоимость реализации.

Кроме того, важно понимать, что если вы работаете с компаниями-плательщиками НДС, но сами НДС не платите, вы все равно получаете от них счета с включенным налогом на добавленную стоимость в структуре затрат, просто вы не можете принять его к зачету.

Работа на ОСНО дает такие плюсы:

- работа с крупными покупателями напрямую — сетевые магазины, оптовые базы заинтересованы в получении товара с НДС, который можно зачесть, уменьшив сумму налога к уплате в бюджет

- работа с тендерными договорами, муниципалитетами, бюджетными организациями — они тоже в большинстве работают на ОСНО и ищут поставщиков, уплачивающих НДС

- зачет НДС при импорте товаров — при ввозе на территорию РФ НДС уплачивается обязательно, и если предприниматель работает на ОСНО, он может зачесть сумму налога при последующей реализации

- возможность уменьшения расходов при покупке основных фондов — недвижимости, оборудования, автомобилей в лизинг: такие затраты уменьшают налогооблагаемую базу, а значит — удешевляют приобретаемое имущество

Heading» color=»brand-primary»>Ставки для ИП с НДС

Налоговый кодекс РФ предусматривает общие и расчетные ставки. Их размер определяется видом деятельности и типом реализуемых товаров и услуг.

Различают 3 вида общей ставки:

20%

на услуги и большинство товаров, за исключением товаров первой необходимости продукции сельского хозяйства

10%

на товары первой необходимости, включая продукцию естественного происхождения — рыба, мясо, овощи, яйцо, крупы, а также на социально значимые товары, например, детское питание, макароны, консервы из мяса КРС, птицы и рыбы, фрукты, за исключением бананов и сухофруктов

Paragraph» color=»brand-primary»>0%

на экспортируемые изделия, вне зависимости от ставки НДС при реализации на внутреннем рынке, международную перевозку товаров и пассажиров, специфические работы — строительство нефтепроводов, крупных заводов, оборудование для таких объектов также не облагается НДС при ввозе на территорию РФ в составе линий

ИП при работе с НДС 0% должен помнить, что не освобождается от обязанности подавать декларацию по налогу и вести его учет.

Расчетные ставки 10/110 и 20/120 устанавливаются при получении предоплаты — в том числе в виде дисконтов по векселям, по товарному кредиту.

Сроки уплаты НДС индивидуальными предпринимателями

Налоговый кодекс регламентирует уплату налога и отчетность по нему. С 2014 года подача деклараций по НДС возможна только через интернет. Даже если ИП заполнит декларацию в бумажном виде и принесет ее в инспекцию, документ будет считаться неподанным.

С 2014 года подача деклараций по НДС возможна только через интернет. Даже если ИП заполнит декларацию в бумажном виде и принесет ее в инспекцию, документ будет считаться неподанным.

Данные для заполнения декларации рассчитываются каждый квартал. Платить налог можно сразу до 25 числа первого месяца, следующего за истекшим кварталом или равными долями не позднее 25 числа каждого из 3 месяцев следующего квартала.

Декларацию необходимо сдавать, даже если деятельность по каким-либо причинам не велась. В этом случае заполняют только титульный лист и все графы первого раздела.

Просрочка уплаты налога приводит к начислению пени. При возникновении разногласий по налогу с ФНС необходимо запросить справку о состоянии расчетов с ФНС и выписку операций по расчетам с бюджетов за интеерсующий период.

Как перейти на режим с уплатой НДС?

Если у предпринимателя возникает необходимость сменить систему налогообложения, это можно сделать по истечении отчетного периода с обязательным уведомлением налоговой в срок до 15 дней с момента начала работы по новой системе.

К основным причинам, по которым ИП меняет одну систему налогообложения на другую, относятся:

- необходимость работы с контрагентами с уплатой НДС

- превышение физических лимитов, допустимых для спецрежима — касается только ЕНВД

- прекращение ведения деятельности, подпадающей под спецрежим

- изменение законодательства относительно применения налоговых режимов для определенных видов деятельности

При переходе на ОСНО необходимо закрыть все обязательства по уплате налогов и сборов по применяемому ранее режиму. Перевод в середине отчетного периода возможен, только если превышен лимит или ИП начал заниматься деятельностью, для которой разрешен только общий режим налогообложения.

В случае, если ИП ведет операции с контрагентами с уплатой НДС и без, разрешается сочетать две системы. Это потребует раздельного учета операций и сдачи отчетности, но законодательно не запрещено.

В целом, НДС является равнозначной с остальными системой налогообложения, доступной для ИП. Выделять НДС может компания с любыми оборотами. Несмотря на большие требования к учету и необходимости уплаты налога на прибыль, работа ИП на НДС делает его бизнес более открытым и прозрачным для контрагентов, поскольку позволяет получить информацию об оборотах и надежности компании.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2023 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17. 02.2015

02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

RowList.P» color=»seattle100″>© 2003 – 2023 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

полный налоговый FAQ — Б-152 на vc.ru

Меня зовут Севан Авалян. Я юрист для IT и IP бизнеса, стартапов и предпринимателей. Уже 10 лет помогаю решать юридические задачи системно. Проект ReLOC, созданный в партнерстве с известной юридической компанией Б-152, призван помочь преодолеть новые препятствия в жизни российского бизнеса. В этой статье я расскажу о налоговых нюансах: какие, когда и сколько налогов надо платить в Армении и России.

Уже 10 лет помогаю решать юридические задачи системно. Проект ReLOC, созданный в партнерстве с известной юридической компанией Б-152, призван помочь преодолеть новые препятствия в жизни российского бизнеса. В этой статье я расскажу о налоговых нюансах: какие, когда и сколько налогов надо платить в Армении и России.

41 241 просмотров

Почему Армения?

Многие российские предприниматели выбрали Армению в качестве юрисдикции для релокации своего бизнеса: армянские банки подключены к SWIFT, не надо продавать 80% валютной выручки, а зарубежные контрагенты не возражают против переводов на счета в армянских банках.

В Армении возможно зарегистрировать ИП и ООО, похожее законодательство, а в качестве налогового режима можно выбрать аналог российского УСН или ОСНО.

В этой статье я расскажу о налоговых нюансах ведения бизнеса после релокации: какие, когда и сколько налогов надо платить в Армении, и какие обязательства возникают в России?

Понятное законодательство на русском языке

Законы в Армении принимает Национальное Собрание. Законы Республики имеют перевод на несколько языков: русский, английский и французский. Переводы не обладают юридической силой, но идентичны тексту на армянском языке, а потому, могут быть использованы в работе.

Законы Республики имеют перевод на несколько языков: русский, английский и французский. Переводы не обладают юридической силой, но идентичны тексту на армянском языке, а потому, могут быть использованы в работе.

Армянское законодательство похоже на российское — в 1998 году был принят Гражданский кодекс, схожий с Гражданским кодексом РФ. В 2016 году был принят Налоговый кодекс, который регулирует налоговые отношения на территории страны.

Ознакомиться со всеми нормативно-правовыми актам Армении можно на сайте Национального собрания Республики Армения. Вот ссылка.

Какие налоги существуют в Армении?

В Армении налоги делятся на государственные и местные.

Государственные налоги состоят из налога на добавленную стоимость (далее – также НДС) , акцизного налога, налога на прибыль (аналог ОСНО) , подоходного налога (аналог НДФЛ) , экологического налога, дорожного налога, налога с оборота (аналог УСН) и патентного налога.

Местные налоги — это налог на недвижимое имущество и налог на имущество для транспортных средств.

Детально ознакомиться со всеми положениями НК РА о всех налогах можно в гугл-документе, который я сформировал, в документе доступна удобная навигация. Пользуйтесь!

Аналог УСН: Налог с оборота

Ставки налога с оборота варьируются от деятельности компании. К примеру, если вы не занимаетесь продажей недвижимости, транспортных средств, не продаёте вторичное сырье, не являетесь редакцией газеты, не занимаетесь производством, не являетесь нотариусом или организатором лотереи, не зарабатываете на аренде, процентах или роялти, то ваша ставка налога на оборот составит 10%. Ставка налога с оборота для услуг и работ — 5%.

Отчётным периодом налога на оборот является квартал. До 20 числа месяца следующего за отчетным периодом, равный кварталу, необходимо уплатить налог и предоставить отчётные документы — ст. ст. 259-262 НК РА.

Пользоваться налогом с оборота могут юридические лица и ИП с годовым оборотом менее 115 млн армянских драм (֏) — примерно 220-230 тысяч долларов в год. При превышении лимита на сумму свыше 115 млн. ֏ начисляется налог на прибыль 18% и НДС 20%. До этой суммы НДС не начисляется.

При превышении лимита на сумму свыше 115 млн. ֏ начисляется налог на прибыль 18% и НДС 20%. До этой суммы НДС не начисляется.

Чтобы выбрать налог на оборот в качестве своего режима налогообложения для новых юрлиц и ИП нужно в течение 20 дней подать заявление о переходе на этот налоговый режим, а для действующих организаций такое заявление можно подать до 20 февраля каждого налогового периода, равного одному году.

ВАЖНО: использовать налог на оборот нельзя для агентской деятельности — пункт 7 части 3 статьи 254 НК РА.

Налог на прибыль и НДС

Ставка налога на прибыль составляет 18% для ООО и ИП вне зависимости от видов деятельности. Отчётный периодом налога на прибыль является год. До 20 апреля каждого года нужно отчитаться по налогу на прибыль за прошедший год.

Налог на прибыль предусматривает ежеквартальную уплату авансовых платежей не позднее 20 числа последнего месяца квартала. Новые ООО и ИП от уплаты авансовых платежей в текущем году освобождены.

Плательщики налога на прибыль также платят НДС — 20%.

Подоходный налог

В Армении существует подоходный налог. Ставка подоходного налога составляет 21% и не зависит от величины месячного дохода. С 2023 года ставка снизится до 20%.

Плательщиками подоходного налога являются физические лица резиденты и нерезиденты. Индивидуальные предприниматели платят подоходный налог если получили доход в рамках трудовых отношений или в качестве дивидендов.

ВАЖНО: если вы как ИП оплатили налог на оборот или на прибыль, то вам не надо платить подоходный налог в Армении.

Подоходный налог необходимо платить в двух случаях:

- Доход начислен согласно данным бухгалтерского учёта (метод начисления) ;

- Доход зачислен на ваш счёт (кассовый метод) .

Если личный доход в Армении получен гражданином РФ (удалённо или нет — не важно) , то в России на него начисляется НДФЛ 13%, зато не начисляют больше никакие другие платежи.

Отчетным периодом подоходном налога для исчисления и уплаты подоходного налога считается каждый отчетный месяц.

Налог на дивиденды и социальные платежи

Налог на дивиденды для резидентов и нерезидентов составляет 5%. Хотя закон позволяет начислять дивиденды раз в год, учредитель ООО может получить оплату до выплаты дивидендов в качестве займа, который будет зачтён при распределении дивидендов.

Платежи социального характера имеют 3 вида:

пенсионные взносы;

- социальные взносы;

- «гербовый» взнос

→ Пенсионный взнос для получения добровольной пенсии платят граждане Армении, иностранцы, имеющие ВНЖ, и армянские индивидуальные предприниматели.

Пенсионный взнос можно рассчитать по таблице:

Иностранцы с/без ВНЖ обязаны платить пенсионные взносы, если международным договором Армении не предусмотрено иное. В отношении граждан России есть статья 17 СОИДН, согласно которой они не платят пенсионные взносы в Армении.

В отношении граждан России есть статья 17 СОИДН, согласно которой они не платят пенсионные взносы в Армении.

→ Социальные взносы предусматривают, что резиденты и нерезиденты платят 4500 ֏ в месяц на каждого работника.

→ Гербовый взнос предусматривает, что физлица резиденты и нерезиденты и ИП платят 1500 ֏ в фонд Минобороны Армении за каждого работника в месяц.

Разбор кейсов: налоги в Армении и РФ для ИП, ООО и по зарплате

Чтобы разобрать кейсы ниже, надо знать что о налогообложении доходов ИП в РА говорят СОИДН, НК РА и НК РФ:

А теперь разберём популярные кейсы получения доходов и налогов на них:

Объяснение под звёздочкой: существует гипотеза, что налог с оборота в Армении у ИП можно будет зачесть в НДФЛ в России. Но об этом мы расскажем в другой раз.

Объяснение под двойной звёздочкой: 8% получаются из 13% НДФЛ для резидентов в РФ минус 5% подоходного налога в РА; Ранее мы указывали 0% — это было неверно.

ВАЖНО: российскую ФНС необходимо уведомить о регистрации ООО в Армении.

500,000 ₽ — штраф за неуведомление о контролируемых иностранных компаниях.

Бонус: что делать с счетами в Армении?

Если вы открыли счёт в банке Армении (для себя или для бизнеса) вам (всё равно) нужно уведомить об этом российскую налоговую. Уведомление необходимо подать в течение месяца с момента, когда вы открыли, закрыли или изменили реквизиты счёта.

Если уведомление с опозданием, то вам грозит штраф:

Если вы не уведомили, то штраф будет ещё больше:

Вам могут быть интересны другие мои статьи:

FAQ по релокации. Как дистанционно перенести бизнес из России в Армению за 5 дней

В этой статье я расскажу о том, как гражданам РФ вести бизнес в Армении, как открыть ООО в Армении, а также о денежных переводах, банках, платёжных системах, возникающей бюрократии и налогах.

Как ООО и ИП открыть счёт за границей (в Армении)?

Всем привет! На связи Севан Авалян, юрист и партнер компании Б-152, продолжаю серию статей про особенности релокации бизнеса в Армению.

Какие налоги для бизнеса существуют в Армении? Дистанционный переезд бизнеса с открытием валютного счета и юр.лица

Меня зовут Севан Авалян. Я юрист для IT и IP бизнеса, стартапов и предпринимателей. Уже 10 лет помогаю решать юридические задачи системно. Проект ReLOC, созданный в партнерстве с известной юридической компанией Б-152, призван помочь преодолеть новые препятствия в жизни российского бизнеса.

Итоги

Ведение бизнеса в Армении через ООО или ИП выглядит крайне интересным: низкие и понятные налоги, доступное законодательство, приветственное отношение к российскому бизнесу. Из всех доступных юрисдикций Армения выглядит самым доступным и быстрым способом начать зарабатывать деньги.

Если у вас есть вопросы, задавайте их в комментариях — я отвечу!

Наши контакты:

+7 (499) 372-06-52

[email protected]

или оставляйте заявку на сайте!

Подписывайтесь на наш канал в Telegram — https://t. me/relocateAR

Статья актуальна на 28 марта 2022 года

P. s: Спасибо подписчику нашего нашего канала в Telegram, Антону Субботину, за ревью и фидбек при подготовке статьи: )

s: Спасибо подписчику нашего нашего канала в Telegram, Антону Субботину, за ревью и фидбек при подготовке статьи: )

Отправка данных о предотвращении мошенничества (Великобритания) — Business Central

Редактировать

Твиттер LinkedIn Фейсбук Эл. адрес

- Статья

- 6 минут на чтение

Связь с налоговой и таможенной службой Ее Величества (HMRC) без заголовков предотвращения мошенничества запрещена, начиная с 2021 года. Business Central связывается с HMRC через Making Tax Digital и поддерживает требование о предоставлении данных, которые могут помочь предотвратить мошенничество.

Важно

Убедитесь, что у вас установлена последняя версия приложения Making Tax Digital. Для получения дополнительной информации см. «Цифровое налогообложение в Соединенном Королевстве».

Для получения дополнительной информации см. «Цифровое налогообложение в Соединенном Королевстве».

Администратор компании, которая передает данные по НДС вместе с параметрами предотвращения мошенничества, должен один раз дать согласие для каждого веб-приложения, которое используется для взаимодействия с API НДС HMRC. В противном случае данные, собранные с пользовательских устройств, которые используются для отправки запросов по НДС, не могут быть переданы.

Примечание

Мы рекомендуем, чтобы данные в HMRC всегда отправлял один и тот же человек с одного и того же устройства. Таким образом, заголовки для предотвращения мошенничества содержат непротиворечивую информацию об устройстве.

Business Central онлайн создает для вас заголовки для предотвращения мошенничества. В локальной среде вы можете проверить заголовки на странице настройки заголовков HMRC Fraud Prevention . Наведите курсор на поле, чтобы прочитать краткое описание. Выберите действие Получить текущие заголовки , чтобы узнать, какие заголовки нельзя получить автоматически. Найдите советы о том, как найти недостающую информацию в разделе Определение значений для отсутствующих заголовков.

Найдите советы о том, как найти недостающую информацию в разделе Определение значений для отсутствующих заголовков.

Заголовки предотвращения мошенничества отправляются в HMRC всякий раз, когда есть связь с API в HMRC. Другими словами, эта информация отправляется, когда в Business Central выбрано одно из следующих действий:

- Получить периоды возврата НДС

- Подать декларацию по НДС

- Получить статус сданной декларации по НДС

Когда вы запускаете один из этих процессов, вам предоставляется текущее содержимое заголовка и запрашивается согласие перед отправкой любых данных. Если вы решите отменить, никакая информация не будет отправлена в HMRC.

Примечание

Действие Получить текущие заголовки извлекает данные на основе текущего пользователя. Это означает, что если вы не являетесь пользователем, который отправит окончательные данные в HMRC, вы увидите другие данные для тех заголовков, которые содержат информацию, позволяющую установить личность (PII).

В этом разделе мы предоставляем список заголовков для предотвращения мошенничества. Содержимое предназначено для того, чтобы помочь вам определить любые проблемы с заголовками предотвращения мошенничества для вашей компании.

Набор заголовков HTTP, которые необходимо передать для предотвращения мошенничества, зависит от архитектуры среды, используемой компанией, взаимодействующей с MTD для НДС. 9Заголовок 0031 Gov-Client-Connection-Method должен представлять метод подключения, который используется для запроса, который делает компания. Предполагается, что большинство компаний, использующих Business Central в Интернете, используют метод подключения WEB_APP_VIA_SERVER .

Метод подключения WEB_APP_VIA_SERVER предполагает передачу заголовков, как указано в следующей таблице.

| Заголовок HTTP | Описание |

|---|---|

| Правительственный клиент-общедоступный IP-адрес | Общедоступный IP-адрес (IPv4 или IPv6), с которого исходное устройство отправляет запрос. |

| Правительство-Клиент-Общественный-Порт | Общедоступный TCP-порт, который исходное устройство использует при инициировании запроса. |

| Gov-Client-Device-ID | Уникальный идентификатор исходного устройства. |

| Gov-Client-User-ID | Структура данных «ключ-значение», содержащая идентификаторы пользователей. |

| Правительство-Клиент-Часовой пояс | Местный часовой пояс исходного устройства. |

| Gov-Client-Local-IPs | Список всех локальных IP-адресов (IPv4 и IPv6), доступных исходному устройству. |

| Правительственные клиентские экраны | Информация, относящаяся к экранам исходного устройства. Включены следующие поля:

|

| Gov-Client-Window-Size | Количество пикселей окна на исходном устройстве, где пользователь инициировал (прямо или косвенно) вызов API в HMRC. |

| Gov-Client-Browser-Plugins | Список подключаемых модулей браузера на исходном устройстве. |

| Gov-Client-Browser-JS-User-Agent | Строка пользовательского агента, сообщенная JavaScript, с исходного устройства. |

| Gov-Client-Browser-Do-Not-Track | Значение, указывающее, включен ли параметр Не отслеживать в браузере. |

| Государственный клиент-многофакторный | Список структур данных «ключ-значение», содержащий сведения о статусах многофакторной проверки подлинности (MFA), связанных с вызовом API. |

| Gov-Vendor-Version | Структура данных «ключ-значение» версий программного обеспечения, участвующих в обработке запроса. |

| Gov-Vendor-License-ID | Структура данных «ключ-значение» хэшированных лицензионных ключей, связанных с программным обеспечением поставщика, которое инициировало запрос API на исходном устройстве. |

| Публичный IP-адрес государственного поставщика | Общедоступный IP-адрес серверов, на которые исходное устройство отправляло свои запросы. |

| Государственный поставщик-переадресация | Список, в котором подробно описаны переходы через Интернет между службами, завершающими безопасность транспортного уровня (TLS). |

При запуске процесса Получить текущие заголовки на странице Настройка заголовков предотвращения мошенничества HMRC некоторые заголовки могут возвращать ошибку о том, что значения отсутствуют. В следующей таблице предлагается, как вы можете идентифицировать значения для таких отсутствующих заголовков. Руководство основано на примере одного из наших партнеров по перепродаже в Великобритании. Содержимое предназначено, чтобы помочь вам настроить заголовки предотвращения мошенничества для вашей компании.

В следующей таблице предлагается, как вы можете идентифицировать значения для таких отсутствующих заголовков. Руководство основано на примере одного из наших партнеров по перепродаже в Великобритании. Содержимое предназначено, чтобы помочь вам настроить заголовки предотвращения мошенничества для вашей компании.

| Заголовок | Описание | Пример | Примечания |

|---|---|---|---|

| Gov-Client-Browser-Do-Not-Trac | true или false , в зависимости от настроек отслеживания в вашем браузере. | Gov-Client-Browser-Do-Not-Track: ложь | ложь по умолчанию. Проверьте значение в настройках вашего браузера. Вы также можете выполнить поиск в Интернете по параметру не отслеживать в (название браузера) . |

| Gov-Client-Browser-JS-User-Agent | Сообщенная JavaScript строка пользовательского агента с исходного устройства. Передайте значение, сообщаемое браузером, обычно в следующем формате: Передайте значение, сообщаемое браузером, обычно в следующем формате: продукт / версия продукта (информация о системе) платформа (сведения о платформе) расширения | Gov-Client-Browser-JS-User-Agent: Mozilla/5.0 (iPad; U; CPU OS 3 2_1, как Mac OS X; en-us) (KHTML, как Gecko) Mobile/7B405 | Поиск информации об устройстве в Интернете для получения информации об устройстве и браузере. Объедините значения, используя описанный формат. |

| Gov-Client-Browser-Plugins | Список подключаемых модулей браузера на исходном устройстве. Каждое значение в списке должно быть закодировано в процентах (откроется в новой вкладке), а не в процентах закодировано разделителями (запятыми). | Gov-Client-Browser-P1ugins: Shockwave%20F1ash Chromium%20PDF%20Viewer | Найдите информацию об устройстве в Интернете , чтобы получить информацию об устройстве и браузере. Разделяйте все значения запятыми. Затем найдите закодировать URL-адрес онлайн . Затем найдите закодировать URL-адрес онлайн . |

| Gov-Client-Local-Ips | IP-адресов. |

| Если вы не знаете свой IP-адрес, выполните поиск как определить мой локальный IP-адрес . В качестве альтернативы используйте команду PowerShell, например следующую: Test-Connection -ComputerName (hostname) -Count 1 \| Выберите IPV4Address |

| Правительство-Клиент-Общественный-Порт | Общедоступный TCP-порт, используемый исходным устройством при инициировании запроса. Это не должен быть порт сервера, например 80 для http-соединений или 443 для https-соединений. Допустимый диапазон: от 0 до 65535. | 57961 | Запустите netstat -a и посмотрите TCP-соединение. Например, если ваш IP-адрес 192.168.45.2 и вы видите запись для 192.168.45.2:57961, это означает, что порт номер 57961 открыт и, возможно, используется. Вы можете выбрать это значение. Например, если ваш IP-адрес 192.168.45.2 и вы видите запись для 192.168.45.2:57961, это означает, что порт номер 57961 открыт и, возможно, используется. Вы можете выбрать это значение. |

| Правительственные клиентские экраны | Информация об экране исходного устройства. Эти поля должны быть представлены в виде списка структур данных «ключ-значение», и вы можете увидеть описание ключей в таблице в разделе «Заголовки». | Экраны Gov-Client: ширина=1920, высота=1080,коэффициент масштабирования=1,25,глубина цвета=16 | Найдите информацию о своем мониторе в настройках дисплея. Объедините значения, используя формат. |

| Публичный IP-адрес государственного поставщика | Общедоступный IP-адрес серверов, на которые исходное устройство отправляло свои запросы. | Gov-Vendor-Public-IP: 203.0.113.6 | Найдите , какой у меня общедоступный IP-адрес? . |

| Государственный поставщик-переадресация | Список, в котором подробно описаны перебои в Интернете между службами, которые прерывают безопасность транспортного уровня (TLS). | Правительство-поставщик-Перенаправлено: by=203.0.113.6&for=198.51.100.0 | по = общедоступный идентификатор. вместо = локальный IP. |

IP-адреса

Начиная с 2022 года вы должны указать конечную точку для службы, которую ваша компания использует для извлечения и отправки IP-адреса пользователя, отправляющего отчет по НДС. Это требование HMRC, чтобы они могли проверить отправителя. Конечная точка должна быть указана в службе IP-адресов пользователей 9.0032 на странице Настройка отчета по НДС . Дополнительные сведения см. в разделе Настройка отчетности по НДС.

Ваша компания может подписаться на любую из следующих конечных точек:

- https://api.db-ip.com/v2/free/self

- https://www.cloudflare.com/cdn-cgi/trace

- https://api.ipify.org

- https://jsonip.com

Важно

Поле User IP Address Service доступно в версии 20. 1 и выше. Ваш администратор может управлять версией Business Central вашей организации в центре администрирования.

1 и выше. Ваш администратор может управлять версией Business Central вашей организации в центре администрирования.

См. также

Ввод налогов в цифровую форму

Соединенное Королевство Локальные функции

Настройка Business Central с помощью расширений

Работа с Business Central

Найдите бесплатные модули электронного обучения для Business Central здесь

Обратная связь

Отправить и просмотреть отзыв для

Этот продукт Эта страница

Просмотреть все отзывы о странице

Возврат НДС: подача заявления онлайн — Ваша Европа

Последняя проверка: 07.08.2022

Возврат НДС для предприятий ЕС

Когда можно требовать возмещения НДС? Если вы платите НДС за коммерческую деятельность в стране ЕС, где вы не зарегистрированы,

вы можете иметь право на возмещение НДС властями этой страны.

Предупреждение

Некоторые страны ЕС не разрешают возмещение определенных категорий расходов (например, расходы на рестораны, развлекательные мероприятия, автомобили, топливо и т. д.).

Выберите страну

Как получить возврат НДС

Вы должны подать заявку на возврат НДС онлайн , через органы власти страны , где находится ваш бизнес .

Если вы имеете право на возмещение, власти передадут ваше требование властям. в другой стране.

Процедура возмещения НДС гармонизирована на уровне ЕС. Ниже приведен краткий обзор процесса возмещения НДС с указанием обязанностей национальных налоговых органов.

Вы можете прочитать больше о процедурах возмещения НДС для предприятий ЕС в каждой стране ЕС ниже:

Выберите страну

Национальные контактные пункты

Чтобы быть уверенным, что у вас есть верная информация, вам следует проверять национальные налоговые веб-сайты для каждого конкретного случая.

Просрочка платежа

Если страна задерживает возмещение вашего НДС, вы можете потребовать процентов .

Если у вас возникли трудности с государственными органами, вы можете запросить помощь от наших справочных и консультационных услуг.

Оформление претензии – коды товаров/услуг

При подаче заявки на возмещение необходимо ввести определенные стандартные коды для описания

тип товаров/услуг, по которым вы уплатили НДС.

Коды товаров/услуг

Характер приобретаемых товаров и услуг должен быть описан в соответствии с следующие коды расходов.

- Топливо.

- Аренда транспортных средств.

- Расходы, связанные с транспортными средствами.

- Дорожные сборы и сборы с пользователей дорог.

- Командировочные расходы, такие как оплата проезда на такси, проезд в общественном транспорте.

- Жилье.

- Еда, напитки и ресторанные услуги.

- Вход на ярмарки и выставки.

- Расходы на предметы роскоши, развлечения и развлечения.

- Другой.

В некоторых странах ЕС также требуется использовать дополнительные субкоды для каждого типа товаров/услуг.

Онлайн-курс – как подать заявление на возмещение НДС

Вы можете записаться на бесплатный курс электронного обучения о том, как подать заявку на возмещение НДС, на портале электронного обучения «Налогообложение и Таможенный союз». Курсы проводятся Европейской комиссией в сотрудничестве с национальными администрациями.

Возврат НДС для предприятий, не входящих в ЕС

Когда можно требовать возмещения НДС?

Если ваш бизнес не основан в ЕС, и вы платите НДС на бизнес

деятельности в стране ЕС, где вы не поставляли товары или услуги, вы можете

иметь право на возмещение НДС властями этой страны.

Например, для экрана с высокой плотностью пикселей коэффициент масштабирования может быть равен 2, а для экрана стандартной четкости — 1.

Например, для экрана с высокой плотностью пикселей коэффициент масштабирования может быть равен 2, а для экрана стандартной четкости — 1.