Как подключить оплату на сайте: сервис приема платежей

Перейти к содержанию

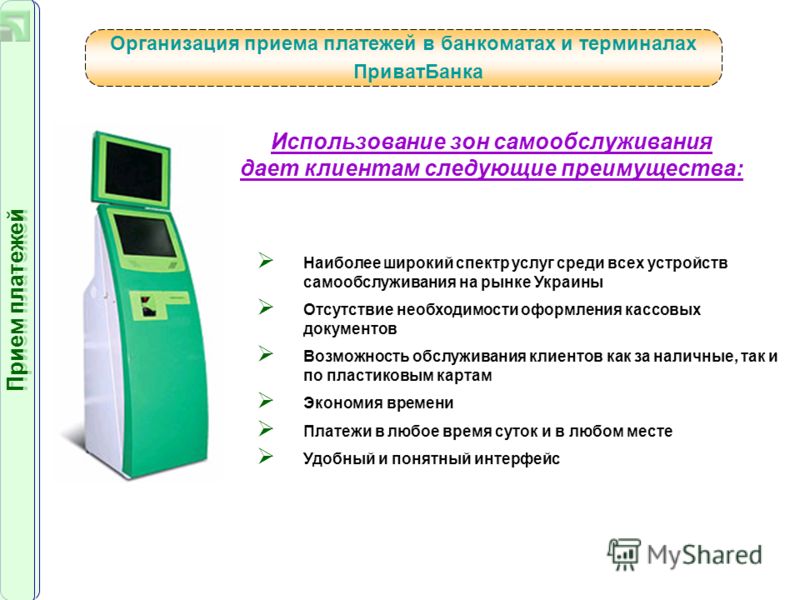

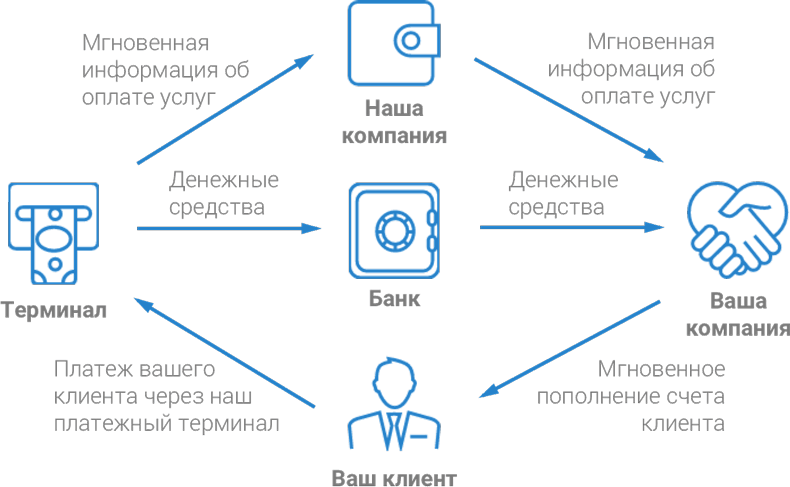

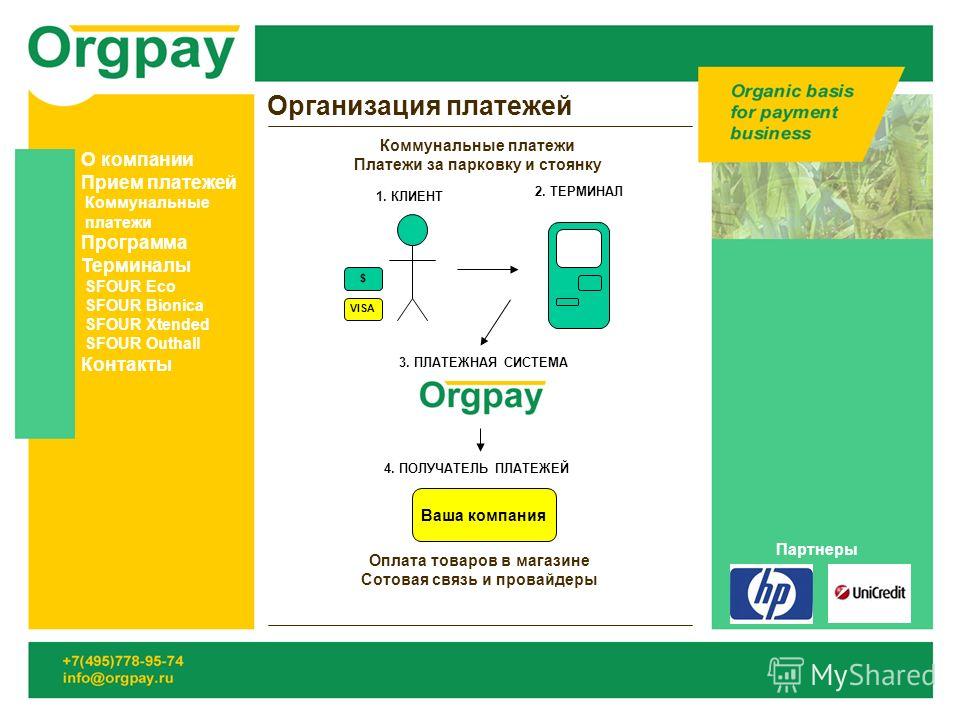

Прием всех популярных способов оплаты для вашего сайта в одном сервисе: картами Visa, Mastercard и Prostir любого банка, через электронные кошельки Google Pay и Apple Pay или наличными через терминал приема платежей.

Зарегистрироваться

Как это работает

Для ваших клиентов

Для вас

1

Покупатель делает заказ на сайте, нажимает кнопку оплаты и попадает на защищенную платежную страницу.

2

Выбрав удобный для него способ оплаты, ваш клиент совершает платеж и получает подтверждающее уведомление.

3

Fondy сохраняет платежную информацию клиента для ускорения последующих покупок.

1

Все платежи сразу отображаются в вашем Fondy-кабинете.

2

Вы получаете возможность выводить деньги на свой счет, делать переводы партнерам или совершать возвраты в считанные минуты.

3

Fondy собирает статистику по оплатам и данные о платежных привычках клиентов в удобном для вас виде.

Страница оплаты в стиле вашего сайта

Единый пользовательский опыт на вашем сайте и платежной странице гарантирует доверие клиентов к процессу оплаты онлайн и обеспечивает на 30% больше конверсии.

Ваша страница оплаты будет отображаться правильно на всех устройствах за счет адаптивного дизайна Fondy.

Fondy дает полную свободу действий по настройке вашей платежной страницы: от добавления собственного логотипа и дополнительных полей для заполнения — до изменения размещения кнопок, описания, фона или цвета страницы.

Ваша страница оплаты будет отображаться правильно на всех устройствах за счет адаптивного дизайна Fondy.

Fondy дает полную свободу действий по настройке вашей платежной страницы: от добавления собственного логотипа и дополнительных полей для заполнения — до изменения размещения кнопок, описания, фона или цвета страницы.

Все популярные способы оплаты в одном сервисе

Сайты, подключенные к Fondy, принимают оплаты картами международных платежных систем Виза и Мастеркард, выданными в любой стране и в любой валюте, и национальными картами «Простір».

Кроме банковских карт,клиенты смогут совершить оплату с помощью мобильных кошельков Apple Pay или Google Pay, а также платежного терминала iBox.

Возможность организовать выбор удобного способа оплаты для клиента повышает конверсию и лояльность к вашему бренду.

Какие возможности открывает Fondy для вашего бизнеса

Выходите на международные рынки

Мгновенно принимайте платежи валютными картами, выпущенными с любой стране мира. Партнерские соглашения Fondy с европейскими банками обеспечат вам бесперебойный прием международных платежей.

Будьте удобными для клиентов

Fondy запоминает выбранный способ оплаты, сохраняет платежные данные плательщиков и автоматически предлагает их для удобных и быстрых повторных оплат.

Говорите с иностранными клиентами на одном языке

Наша платежная страница переведена на 14 языков и список языковых версий постоянно пополняется, чтобы клиентам было комфортно с ней работать и вводить свои платежные данные.

Больше продаж благодаря подписке

Вы сможете полностью автоматизировать прием платежей от постоянных клиентов. Используя платежи по подписке вы увеличите продажи и сможете заранее планировать поступления в бюджет компании.

Экономьте ресурсы на возвратах

Заморозьте стоимость заказа на карте клиента до окончательного подтверждения заказа, с помощью функции холдирования. Вы сможете вернуть всю сумму или её часть всего в пару кликов в вашем Fondy-кабинете.

Отслеживайте полученные оплаты в любой момент

Благодаря удобному мобильному приложению Fondy с основными функциями личного кабинета вы никогда не пропустите полученный платеж, а также будете всегда держать под рукой аналитику и отчеты о текущем состоянии вашего бизнеса.

Fondy Protect: система, которая защищает обе стороны сделки

Умная функция Fondy Antifraud защищает ваш бизнес от недобросовестных покупателей и мошенников. Она выявляет и блокирует все подозрительные операции.

3D Secure и SecureCode

Мы используем систему верификации платежей, поддерживаемую протоколами платежных систем Visa и Mastercard.

Поддержка протокола HTTPS

Страница оплаты Fondy использует только безопасные соединения для передачи данных.

Токенизация

Все передаваемые данные клиентских карт будут зашифрованы с использованием токенов. Это позволяет сделать не только высокий уровень защиты от мошенников, но и обеспечить удобные повторные оплаты для клиентов.

Сертификация PCI DSS Level 1

Регулярные независимые аудиты и строгие требования к обеспечению безопасности платежей, которым соответствует Fondy гарантируют защищенное хранение данных плательщиков и их карт, а также каналов, по которым передаются эти данные.

Мы изучили, как разные направления бизнеса работают с платежами, и разработали соответствующие решения

Интернет- магазины

Приём платежей с карт на сайте, в приложении и дополнительные решения для автоматизации процессов бизнеса.

Инфобизнес

Быстрые инвойсы клиентам в Украине и зарубежным заказчикам в любой валюте.

Мобильное приложение

Онлайн платежи в мобильном приложении. Есть формат единичных оплат и подписок.

Есть формат единичных оплат и подписок.

Доставка еды и рестораны

Оплаты с электронных кошельков и банковских карт для веб-решений и мобильных приложений.

Если проекта, похожего на ваш, нет в списке, свяжитесь с нашей командой поддержки [email protected] — они будут рады предложить решение для вас.

Как подключить прием онлайн-платежей на сайт или лендинг

Плагины к сайту на CMS или конструкторе

Подключите Fondy в качестве платежного метода, следуя простой инструкции.

Узнать больше

Платежная кнопка на любой сайт или лендинг

Просто скопируйте несколько строк кода, который для вас cгенерирует Fondy, и вставьте на свой сайт.

Узнать больше

Полная интеграция по API

Наш API максимально прост: можете «копировать-вставить» для базовых решений или полностью кастомизировать решение в зависимости от ваших потребностей.

Узнать больше

Как определить, что сайт готов к приему платежей

Требования к сайту

Если какой-то из пунктов еще не доработан или вызывает сложности, наша команда на связи — support@fondy. eu

eu

Мы поможем во всем разобраться, чтобы ваш сайт запустился как можно скорее.

Популярные вопросы о Fondy

Сколько сайтов можно подключить к Fondy?

У нас нет лимитов по количеству сайтов, доступных для подключения. Чтобы подключить прием платежей через Fondy достаточно заключить всего один договор и зарегистрировать один Fondy-кабинет.

Могу ли я принимать безналичные платежи, пока мой сайт в разработке?

Конечно, у нас есть несколько технологий, которые помогут принимать онлайн-оплаты от клиентов и без сайта: выставление счетов на оплату по имейлу и ссылки на оплату. Последние можно отправлять в мессенджерах, по SMS и в социальных сетях, если вы используете такие каналы коммуникации с клиентами.

Больше ответов в FAQ

Масштабируйте бизнес с Fondy

ЗарегистрироватьсяТарифы

5 сервисов онлайн-платежей: Robokassa, Яндекс.Касса и другие

Обновлено в декабре 2021 года.

Онлайн-покупки должны быть не только удобными, но и безопасными, чтобы деньги или платежные данные клиента не попали в руки злоумышленников. Рассмотрим 5 платежных систем, которым можно доверять, а в конце коснемся еще одного способа приема средств онлайн.

Один из самых популярных сервисов для организации онлайн-платежей на сайте, в приложении или чате. Есть готовые решения для соблюдения 54-ФЗ (Федеральный закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»).

Доступно индивидуальным предпринимателям и юридическим лицам. В разработке решение для самозанятых.

Подключение. Чтобы подключиться к сервису, потребуется аккаунт «Яндекса» и документы ИП или юрлица. Все оформляется и подписывается онлайн.

Цена. Подключение и обслуживание бесплатно, абонентской платы нет.

Комиссии. От 2,8 % при оплате картой до 6 % за платежи с Qiwi и WebMoney.

Тарифы за прием платежей на товары с доставкой

Поддерживает прием платежей с банковских карт и электронных кошельков, через Apple Pay и Google Play, наличными через терминалы, в интернет-банках, с баланса телефона. При необходимости можно добавить возможность оплаты в кредит.

При необходимости можно добавить возможность оплаты в кредит.

Подойдет интернет-магазинам, онлайн-сервисам, сфере услуг B2C. Позволяет подключить B2B-платежи через «Сбербанк Бизнес Онлайн». Есть готовые решения для сайтов на распространенных CRM: «1С-Битрикс», WordPress, OpenCart и другие. Есть интеграции с CRM и «Живосайтом». Если для проекта нет готового решения, можно подключить систему через API.

Разрабатываем и продвигаем сайты

Быстро и эффективно

ПодробнееОдин из самых старых и надежных сервсов – на рынке 15 лет. Безопасность платежных данных и перевода средств подтверждена сертификатом соответствия стандарту PCI DSS.

Robokassa – один из немногих сервисов, у которых есть решение для соблюдения закона об онлайн-кассах без покупки оборудования – «Робочеки».

Доступно индивидуальным предпринимателям, юридическим и физическим лицам.

Подключение. Для подключения нужно зарегистрироваться в сервисе. Юридические лица и ИП загружают сканы документов, присылают оригиналы и заключают договор. Физлица проходят процедуру идентификации и работают через публичную оферту.

Цена. Robokassa подключается бесплатно, абонентской платы нет, оплачиваются только проценты с оборота.

Комиссия зависит от оборота, типа товаров и услуг, валюты и способа оплаты. Есть отдельный тариф для благотворительных и религиозных организаций. Для физических лиц комиссия выше, чем для юридических.

Тарифная линейка весьма разнообразна

Поддерживает прием платежей банковскими картами, электронными деньгами, через интернет-банкинг и терминалы, с баланса телефона.

Подойдет интернет-магазинам, онлайн-сервисам, инфобизнесу и сфере услуг.

Есть готовые решения для интеграции платежной системы с WordPress, Tilda, Insales, «Платформа LP», Ecwid и так далее. Чтобы подключить платежи без готового модуля, нужно установить на сайт скрипт.

Чтобы подключить платежи без готового модуля, нужно установить на сайт скрипт.

Сервис подходит всем, кто продает товары и услуги в интернете. Помимо стандартных способов оплаты позволяет отправлять покупателям счета на оплату по e-mail и SMS, настраивать регулярные платежи, блокировать сумму покупки на карте клиента, а также возвращать покупателям деньги полностью или частично. Есть готовые решения для соблюдения 54-ФЗ.

Доступно юридическим лицам, индивидуальным предпринимателям, самозанятым и компаниям, зарегистрированным за пределами России.

Цена. Подключение и обслуживание – бесплатно.

Комиссии. От 0,7 % до 4 %, зависят от способа оплаты. Есть специальный тариф для предприятий ЖКХ – сниженный процент для некоторых способов оплаты.

Опубликованные тарифы действительны для российских компаний. Для нерезидентов ставки определяются индивидуально.

Комиссии за оплату через сервис PayAnyWay

Поддерживает прием платежей с карт, через систему быстрых платежей (QR-коды), через салоны связи, платежные терминалы, а также электронными деньгами и по SMS..png)

Подойдет всем, кто продает товары и услуги в интернете, в том числе микрофинансовым организациям и предприятиям ЖКХ.

У сервиса десятки готовых модулей для организации оплаты на сайтах под управлением WordPress, «1С-Битрикс», Canape CMS, Drupal, UMI.CMS. Есть решения для проектов на конструкторах вроде Ecwid, InSales, Wix и многих других. Если нужного модуля все-таки нет, можно подключить к сайту платежную форму или обратиться за помощью к разработчикам сервиса.

Еще один сервис с возможностью списывать регулярные платежи автоматически. Позволяет выставлять инвойсы онлайн, поэтому подойдет даже тем компаниям и предпринимателям, у которых нет сайта. Чтобы получить деньги, нужно заполнить простую форму в личном кабинете и отправить клиенту ссылку на оплату в мессенджере, по почте или в SMS.

Есть готовые решения для соблюдения 54-ФЗ.

Доступно российским компаниям и индивидуальным предпринимателям.

Подключение. Чтобы воспользоваться сервисом, нужно зарегистрироваться, заполнить информацию, загрузить документы и подписать договор – все удаленно.

Цена. Подключение и обслуживание бесплатно.

Комиссии. Около 3 %, точная цифра зависит от оборота. Размер комиссии варьируется в зависимости от вида деятельности.

Комиссии Fondy зависит от оборота

Поддерживает прием платежей с пластиковых карт и электронных кошельков в рублях, гривнах, долларах, евро и других валютах – всего более 100 вариантов. Деньги выводятся на расчетные счета юридических лиц и индивидуальных предпринимателей, а также на карты физлиц в России, Европе и Украине.

Подойдет интернет-магазинам, представителям сферы услуг, онлайн-сервисам и инфобизнесу.

Есть готовые платежные модули для популярных CMS: Magento, OpenCart, WordPress, Drupal и других. Подключить систему к сайту можно с помощью платежной кнопки, которая работает даже с блогами.

Читайте также

Приложения для разработки приложений: как сделать приложение для iOS и Android самостоятельно Что такое семантическое ядро и как его составлять Как сократить ссылку: обзор 11 сервисовСоздатели позиционируют «Единую Кассу» как универсальную систему приема платежей. Есть готовые решения для подключения онлайн-касс и соблюдения 54-ФЗ.

Есть готовые решения для подключения онлайн-касс и соблюдения 54-ФЗ.

Доступно индивидуальным предпринимателям, физическим и юридическим лицам.

Подключение. Чтобы подключить платежную систему к сайту, нужно зарегистрировать и активировать аккаунт, а затем следовать инструкции.

Цена. Подключение и обслуживание бесплатно.

Комиссии. От 3,5 % до 5 %. Зависят от страны регистрации бизнеса, валюты платежа, оборота и способа оплаты.

Тарифы «Единой Кассы» для малого бизнеса

Поддерживает прием платежей большинством популярных способов: банковские карты, электронные деньги, Apple Pay, интернет-банкинг, платежные терминалы – всего около 100 вариантов. При необходимости можно подключить возможность оплаты в рассрочку.

Подходит интернет-магазинам, продавцам услуг, онлайн-сервисам.

Для интеграции с сайтом есть 34 готовых плагина под популярные CMS. Проекты, реализованные на других технологиях, подключаются через API.

Burger King предсказывает наше поведение и продает соус, без которого мы обошлись бы, – у него своя нейросеть!

Интернет-эквайринг вашего банка

Если банк, в котором у компании открыт расчетный счет, предлагает решения по интернет-эквайрингу, лучше выбрать его. Зачастую банки предлагают своим клиентам более привлекательные комиссии, чем онлайн-сервисы. Другое преимущество – деньги поступают на расчетный счет автоматически без комиссии за вывод из системы.

Пример интернет-эквайринга стороннего банка

Из минусов – интернет-эквайринг от банка может поддерживать не так много способов оплаты, как развитые платежные системы.

Что выбрать?

При выборе платежной системы стоит обратить внимание на:

- интеграцию с вашей CMS – лучше выбрать сервис, у которого есть готовое решение для вас;

- размеры комиссий для вашей компании;

- безопасность;

- оперативность и эффективность техподдержки;

- возможность принимать оплату нужным вам способом;

- различные нюансы вроде рекуррентных платежей, возвратов, рассрочки, если ваша бизнес-модель это предполагает.

Часто задаваемые вопросы по организации приема платежей через интернет

Часто задаваемые вопросы по организации приема платежей через интернет- Вопросы на этапе подключения

(7)

- Можно ли подключить приём платежей на нескольких сайтах в рамках одного договора?

- Можно ли использовать один личный кабинет для приёма платежей несколькими получателями?

- Какая информация должна быть на сайте интернет-магазина?

- Как увидеть доступные для моих клиентов методы оплаты?

- Можно ли подключить приём платежей с зарубежных банковских карт?

- Можно ли принимать оплату в мобильном приложении?

- Как реализовать оплату, если менеджер должен подтвердить заказ или на сайте нет корзины?

- Вопросы настройки и интеграции

(9)

- Что такое платёжный пароль?

- Как сформировать ссылку на оплату?

- Где можно скачать модули и инструкции для CMS?

- Как отключить отдельные методы оплаты?

- Как устранить ошибку: «Неверный код проверки целостности данных»?

- Как устранить ошибку: «Неверный идентификатор получателя»?

- Как устранить ошибку «Нет доступных способов оплаты»?

- Как узнать, что платёж успешно принят?

- Как сделать, чтобы информация о заказе в счёте на оплату отображалась в корректной кодировке?

- Вопросы, возникающие в процессе работы

(13)

- Как восстановить платёжный пароль?

- Как изменить получателя платежей (юрлицо или ИП) в Личном кабинете?

- Как добавить новые банковские реквизиты (расчётный счёт)?

- Как изменить информацию в профиле, если её нельзя отредактировать?

- Как вывести средства на расчётный счёт?

- Что означают статусы операции «Создана», «Подготовлена к обработке», «В обработке»?

- Что означает статус операции «Уведомление не отправлено»?

- Что означает статус операции «Выполнена»?

- Что означает статус операции «Отменена»?

- Что означает статус операции «Заморожена»?

- Что означает сообщение «Не задан тариф»?

- Как вернуть деньги покупателю (refund)?

- Как проверить, что акт подписан электронно-цифровой подписью?

- Вопросы по 54-ФЗ

(3)

- По 54-ФЗ чек должен пробивать продавец или агент, удерживающий вознаграждение за услуги по приёму платежей.

Некоторые сервисы

выступают в роли агента, а PayAnyWay?

Некоторые сервисы

выступают в роли агента, а PayAnyWay? - Что такое интеграция с CMS и какие данные нужны для фискализации?

- Какую операцию необходимо проводить при авансовом способе оплаты товаров?

- По 54-ФЗ чек должен пробивать продавец или агент, удерживающий вознаграждение за услуги по приёму платежей.

- Можно ли подключить приём платежей на нескольких интернет-сайтах в рамках одного договора?

- Да, для этого необходимо согласовать все подключаемые сайты со специалистами PayAnyWay.

- Можно ли использовать один личный кабинет для приёма платежей несколькими получателями?

- Нет.

Для каждого получателя платежей (юридического лица или индивидуального

предпринимателя) необходима отдельная учётная запись.

Для каждого получателя платежей (юридического лица или индивидуального

предпринимателя) необходима отдельная учётная запись.

- Какая информация должна быть размещена на сайте интернет-магазина?

- Воспользуйтесь готовыми информационными блоками.

- Как увидеть доступные для моих клиентов методы оплаты?

- В личном кабинете PayAnyWay в разделе «Счета» перейдите в пункт «Настроить способы оплаты». Те способы, которые включены, доступны клиентам для оплаты.

- Можно ли подключить приём платежей с зарубежных банковских карт?

- Можно, за исключением ряда стран.

Для уточнения информации обратитесь к

специалистам PayAnyWay.

Для уточнения информации обратитесь к

специалистам PayAnyWay.

- Можно ли принимать оплату в мобильном приложении?

- Да, можно. Условия подключения такие же, как и для сайтов.

- Как реализовать оплату, если менеджер должен подтвердить заказ или на сайте нет корзины?

- Создайте ссылку (счёт) на оплату с помощью инструкции и отправьте ее клиенту любым удобным способом. Другой вариант — создать онлайн-витрину и вставить ее на сайт по инструкции.

- Что такое платёжный пароль?

- Это произвольный набор символов, который вводится для дополнительного подтверждения

расчётных операций и вывода денежных средств со счёта.

Создаётся одним из двух способов во время настройки бизнес-счёта:

Создаётся одним из двух способов во время настройки бизнес-счёта:

- Как сформировать ссылку на оплату?

- Воспользуйтесь инструкцией.

- Где можно скачать модули и инструкции для CMS?

- На странице собраны инструкции по доступным модулям CMS и другим способам интеграции.

- Как отключить отдельные методы оплаты?

- В протоколе технического взаимодействия задайте параметр PaymentSystem.limitIds. Он представляет

собой список идентификаторов платёжных методов (paymentSystem.unitId), разделённых запятыми.

Более подробно этот процесс описан в технической документации (стр.

10).

10).

- Как устранить ошибку: «Неверный код проверки целостности данных»?

- Эта ошибка возникает, когда значение MNT_SIGNATURE не соответствует вычисленному на стороне системы, т.е. подпись платёжной формы или ответ на проверочный запрос не соответствуют описанию или были сфальсифицированы. Для устранения ошибки необходимо указать верные данные.

- Как устранить ошибку: «Неверный идентификатор получателя»?

- Убедитесь, что:

- Вы действительно задаете MNT_ID и он соответствует номеру Вашего бизнес-счёта.

- Вы обращаетесь по правильному URL:

— если интеграция производится с тестовой платформой demo.moneta.ru, то правильная ссылка на Moneta.Assistant: https://demo.moneta.ru/assistant.htm

— если интеграция производится с рабочей платформой www.moneta.ru, то правильная ссылка на Moneta.Assistant: https://www.payanyway.ru/assistant.htm

- Вы действительно задаете MNT_ID и он соответствует номеру Вашего бизнес-счёта.

- Как устранить ошибку «Нет доступных способов оплаты»?

- Ошибка возникает, если у вас отключены все способы оплаты. Обратитесь к

специалистам

PayAnyWay с просьбой подключить желаемые способы оплаты.

- Как узнать, что платёж успешно принят?

- Есть три варианта подтверждения:

- в режиме реального времени по протоколу Assistant;

- в режиме реального времени в личном кабинете PayAnyWay;

- в ежедневных отчётах, настраиваемых в разделе «Операции» личного кабинета.

- Как сделать, чтобы информация о заказе в счёте на оплату отображалась в корректной кодировке?

- Используйте кодировку Unicode при передаче описания заказа в MNT_DESCRIPTION

- Как восстановить платёжный пароль?

- Платёжный пароль восстановить нельзя, так как в открытом виде он не сохраняется.

Но можно создать

новый:

Но можно создать

новый:- убедитесь, что в разделе «Учётная запись» задан контрольный вопрос для входа в аккаунт и ответ на него,

- зайдите в «Профиль» → «Реквизиты» и проверьте актуальность данных о руководителе и контактную информацию,

- пришлите нам скан подписанного заявления о восстановлении платёжного пароля.

- Как изменить получателя платежей (юридическое лицо или ИП) в Личном кабинете?

- Никак, чтобы работать от имени другого получателя, необходима новая регистрация.

Убедитесь, что

выполнены

все условия договора. После успешной

проверки сотрудником НКО вы сможете создать счёт и принимать оплату.

Обратите внимание, повторно зарегистрироваться с уже использованного в системе электронного адреса

нельзя.

Для начала его нужно «освободить», то есть заменить в текущем аккаунте на новый: «Учётная запись» →

«Изменить логин». После активации новой электронной почты предыдущая будет деактивирована.

Убедитесь, что

выполнены

все условия договора. После успешной

проверки сотрудником НКО вы сможете создать счёт и принимать оплату.

Обратите внимание, повторно зарегистрироваться с уже использованного в системе электронного адреса

нельзя.

Для начала его нужно «освободить», то есть заменить в текущем аккаунте на новый: «Учётная запись» →

«Изменить логин». После активации новой электронной почты предыдущая будет деактивирована.

- Как добавить новые банковские реквизиты (расчётный счёт)?

- Делается это в разделе «Профиль» → «Банковские реквизиты» → «Добавить реквизиты». После того, как

введёте

новые данные, напишите нам об

изменении реквизитов.

Вывод на новый расчётный счёт будет доступен после

проверки нашим отделом безопасности.

Вывод на новый расчётный счёт будет доступен после

проверки нашим отделом безопасности.

- Как изменить информацию в профиле, если её нельзя отредактировать?

- Проверенную отделом безопасности информацию отредактировать самостоятельно невозможно. Чтобы внести изменения, свяжитесь с нами.

- Как вывести средства на расчётный счёт?

- Можно выводить деньги вручную: из разделов «Переводы» или «Обзор» по кнопке «Вывести деньги». Или настроить автоматический

вывод средств по инструкции.

- Что означают статусы операции «Создана», «Подготовлена к обработке», «В обработке»?

- Они означают, что покупатель успешно создал операцию для оплаты, но еще не оплатил её.

- These statuses mean that customer has successfully initiated a payment transaction but not paid yet.

- Что означает статус операции «Уведомление не отправлено»?

- По какой-то причине (отключение интернета, системный сбой и др.

) ваша система не ответила на наш платёжный запрос. Ответ должен

соответствовать протоколу.

Если такой статус присваивается:

) ваша система не ответила на наш платёжный запрос. Ответ должен

соответствовать протоколу.

Если такой статус присваивается:- операции оплаты в адрес магазина — магазин не отправил технически правильного ответа о приёме платежа. При этом денежные средства по этой операции будут недоступны для перечисления на расчётный счёт;

- операции возврата средств плательщику — данную операцию невозможно провести по различным причинам. Свяжитесь с коммерческим отделом, чтобы провести операцию вручную или отменить её;

- операции вывода средств на расчётный счёт — операция обрабатывается финансовым отделом.

Деньги зачислятся на расчётный счёт,

когда обработка завершится.

Деньги зачислятся на расчётный счёт,

когда обработка завершится.

- Что означает статус операции «Выполнена»?

- Операция успешно оплачена.

- Что означает статус операции «Отменена»?

- Операция не может быть проведена по различным причинам, например, сработало ограничение времени, недостаточно средств на счёте

плательщика или поступил отказ от проведении транзакции со стороны внешней системы.

- Что означает статус операции «Заморожена»?

- Интернет-магазин не может принять оплату (заказ не актуален, удалён и т.п.). Необходимо уточнить причину такого ответа на платёжный запрос, связаться с нами для её проведения вручную и сделать возврат покупателю.

- Что означает сообщение «Не задан тариф»?

- Такое сообщение обычно появляется при попытке возврата денег покупателю и означает, что в системе нет необходимого для этого

тарифа.

Например, оплата проводилась через платёжный терминал или другим способом, не подразумевающим осуществление возврата.

Вернуть деньги покупателю можно без участия системы, с вашего расчётного счёта на запрошенные у него банковские реквизиты.

Например, оплата проводилась через платёжный терминал или другим способом, не подразумевающим осуществление возврата.

Вернуть деньги покупателю можно без участия системы, с вашего расчётного счёта на запрошенные у него банковские реквизиты.

- Как вернуть деньги покупателю (refund)?

- В личном кабинете PayAnyWay найдите операцию, по которой нужен возврат средств, нажмите кнопку «Вернуть деньги». В деталях

указываете, какую сумму хотите вернуть: полную или частичную. В описании пишите «Возврат по операции №___» (номер операции

в системе PayAnyWay). И подтверждаете платёжным паролем. Статус «Выполнена» означает, что банк-эквайер обработал заявку на

возврат и отправил запрос в банк-эмитент.

В среднем возврат проходит в течение 10 суток с момента оформления операции. Деньги возвращаются на ту же карту, с которой прошла оплата.

Для возврата денег на электронный кошелек необходимо, чтобы оплата прошла с этого кошелька. Возврат возможен на ЮMoney и Qiwi Visa Wallet. Сама процедура возврата такая же, как и для банковских карт.

- Как проверить, что акт подписан электронно-цифровой подписью?

- Для этого воспользуйтесь инструкцией.

- По 54-ФЗ чек должен пробивать продавец или агент, удерживающий вознаграждение за услуги по приёму платежей.

Некоторые сервисы

выступают в роли агента, а PayAnyWay?

Некоторые сервисы

выступают в роли агента, а PayAnyWay? - Здесь важно понимать различия между агентами, продающими товары или услуги от своего имени, и платёжными агентами, принимающими

платежи.

В первом случае агенты самостоятельно ведут фискальный счёт и расплачиваются с вами, как с поставщиком товаров или услуг, и они обязаны выдавать чек.

Агенты, принимающие платежи, бывают платёжными и банковскими платёжными. И первые, и вторые работают только с наличными денежными средствами. Они могут принять их от вас, а в дальнейшем перевести на расчётный счёт, банковскую карту или кошелёк. Они тоже обязаны выдавать чеки, когда принимают деньги.

Безналичные операции, в том числе переводы с использованием электронного средства платежа, могут совершать только кредитные организации, но им в свою очередь запрещено работать в качестве платёжного агента (по 103-ФЗ, п. 3 ст. 2). А так как сервис

PayAnyWay не является платёжным агентом, мы не попадаем под действие 54-ФЗ и не выдаём фискальные чеки. Вместо них при приёме

безналичных денежных средств формируются собственные квитанции о зачислении денег.

3 ст. 2). А так как сервис

PayAnyWay не является платёжным агентом, мы не попадаем под действие 54-ФЗ и не выдаём фискальные чеки. Вместо них при приёме

безналичных денежных средств формируются собственные квитанции о зачислении денег.

- Что такое интеграция с CMS и какие данные нужны для фискализации?

- Интеграция с CMS — это процесс внедрения в структуру сайта системы управления контентом, которая

создаёт возможности его администрирования и использования функционала для управления содержимым.

Заключается в подготовке данных для кассы, на основании которых будет пробиваться чек. Нужны:

После подготовки этих данных, кассовый модуль сохраняет их в базу данных интернет-магазина и передаёт кассе команду на фискализацию

чека.

- Какую операцию необходимо проводить при авансовом способе оплаты товаров?

- В этом случае необходимо выдавать чек в момент получения аванса и указывать соответствующий признак способа расчёта. После конечного расчёта с использованием ранее внесённой оплаты снова выдавать кассовый чек с формой расчёта — зачёт аванса.

Платежи на сайте и в приложении

Подключаем интернет-эквайринг и онлайн-кассы

на сайтах и в приложениях. Запускаем

нестандартные финтех-проекты с нуля.

Payture подключает каскадирование платежей, кастомизирует шаблоны оплаты и настраивает интеллектуальную антифрод-систему,

чтобы увеличить платежную конверсию до

Повышаем конверсию

платежей до

52,0<span>%</span>99,7%

Серверы Payture размещены в 4 независимых дата-центрах в России, Латвии и Казахстане. Это обеспечивает отказоустойчивость шлюза и позволяет проводить в секунду до

Это обеспечивает отказоустойчивость шлюза и позволяет проводить в секунду до

Обрабатываем в секунду

1000 транзакций1000 транзакций

Интернет-эквайринг Payture выбирают

лидеры отрасли электронной коммерции в России и СНГ.

Мы успешно работаем в индустрии более

Успешно развиваем

платежную отрасль

12 лет12 лет

Payture — обладатель Gold Digital Vendor Status по версии Mastercard за разработку современного облачного хранилища карточных данных Masterpass для России и СНГ

Payture — обладатель Gold Digital Vendor Status

Payture — официальный сервис-провайдер

платежных систем Mastercard, Visa, МИР

Payture — официальный сервис-провайдер платежных систем

Нам доверяют:

Нам доверяют:

Наши преимущества

Современная

отказоустойчивая система

Выдерживает высокие нагрузки и использует резервные каналы в случае технических проблем

Все возможные методы

оплаты

Банковские карты, бесконтактные платежи, Masterpass, СБП, альтернативные методы оплаты

Интеллектуальное антифрод

решение

Помогаем предотвратить мошеннические чарджбэки и снизить затраты на безопасность

Подходит для локальных и глобальных компаний

Мультивалютные расчеты, работа с нерезидентами и прием иностранных карт

Все возможные методы

оплаты

Банковские карты, бесконтактные платежи, Masterpass, СБП, альтернативные методы оплаты

Интеллектуальное антифрод

решение

Помогаем предотвратить мошеннические чарджбэки и снизить затраты на безопасность

Подходит для локальных и глобальных компаний

Мультивалютные расчеты, работа с нерезидентами и прием иностранных карт

Современная

отказоустойчивая система

Выдерживает высокие нагрузки и использует резервные каналы в случае технических проблем

Все возможные методы

оплаты

Банковские карты, бесконтактные платежи, Masterpass, СБП, альтернативные методы оплаты

Интеллектуальное антифрод

решение

Помогаем предотвратить мошеннические чарджбэки и снизить затраты на безопасность

Подходит для локальных и глобальных компаний

Мультивалютные расчеты, работа с нерезидентами и прием иностранных карт

Современная

отказоустойчивая система

Выдерживает высокие нагрузки и использует резервные каналы в случае технических проблем

Все возможные методы

оплаты

Банковские карты, бесконтактные платежи, Masterpass, СБП, альтернативные методы оплаты

Интеллектуальное антифрод

решение

Помогаем предотвратить мошеннические чарджбэки и снизить затраты на безопасность

Выход на новые рынки

Payture предлагает эксклюзивные условия партнерства от платежных агрегаторов России, стран СНГ и Европы.

Также мы готовы к интеграции с новыми партнерами, чтобы поддержать запуск вашего продукта на международном рынке.

Возможности для вашего бизнеса

Оплата картой на сайте — это удобно

Ставка комиссии по интернет-эквайрингу зависит от оборота компании, отрасли, метода оплаты и настроек безопасности. Оставьте заявку, чтобы узнать подробнее и рассчитать комиссию.

Массовые выплаты

Payture поддерживает технологию массовых выплат физическим лицам. Зачисляем средства по номеру карты или по номеру счета.

Холдирование

Временная заморозка средств на счету клиента с последующим списанием или отменой.

Привязка карты

Клиент вводит данные карты в личном кабинете один раз. Последующие покупки совершаются только по вводу CVV.

Рекарринг

Регулярное списание средств, например, раз в месяц. Пользователь подтверждает каждый платеж.

Рекурренты

Регулярное автоматическое списание средств без подтверждения платежа, например, в сервисах по подписке.

Локализация

Страница оплаты автоматически переводится на язык страны местонахождения пользователя.

Возвраты

Полный или частичный возврат средств на карту пользователя, который вы осуществляете в личном кабинете.

P2P-переводы

Безопасные сервисы перевода денег с карты на карту между физическими лицами — востребованы среди банков и финансовых сервисов.

Локализация

Страница оплаты автоматически переводится на язык страны местонахождения пользователя.

Возвраты

Полный или частичный возврат средств на карту пользователя, который вы осуществляете в личном кабинете.

P2P-переводы

Безопасные сервисы перевода денег с карты на карту между физическими лицами — востребованы среди банков и финансовых сервисов.

Массовые выплаты

Payture поддерживает технологию массовых выплат физическим лицам. Зачисляем средства по номеру карты или по номеру счета.

Холдирование

Временная заморозка средств на счету клиента с последующим списанием или отменой.

Привязка карты

Клиент вводит данные карты в личном кабинете один раз. Последующие покупки совершаются только по вводу CVV.

Рекарринг

Регулярное списание средств, например, раз в месяц. Пользователь подтверждает каждый платеж.

Рекурренты

Регулярное автоматическое списание средств без подтверждения платежа, например, в сервисах по подписке.

Локализация

Страница оплаты автоматически переводится на язык страны местонахождения пользователя.

Возвраты

Полный или частичный возврат средств на карту пользователя, который вы осуществляете в личном кабинете.

P2P-переводы

Безопасные сервисы перевода денег с карты на карту между физическими лицами — востребованы среди банков и финансовых сервисов.

Массовые выплаты

Payture поддерживает технологию массовых выплат физическим лицам. Зачисляем средства по номеру карты или по номеру счета.

Холдирование

Временная заморозка средств на счету клиента с последующим списанием или отменой.

Привязка карты

Клиент вводит данные карты в личном кабинете один раз. Последующие покупки совершаются только по вводу CVV.

Альтернативные методы платежей

Подключаем прием платежей через электронные кошельки, мобильную коммерцию, терминальные сети чтобы увеличить платежную конверсию и лояльность клиентов.

Платежи в одно касание

Payture первым на рынке запускает новые платежные инструменты и делает оплату на сайтах клиентов удобнее.

Удобный личный кабинет

Удобная визуализация данных

Все самое важное на одном графике —

вам хватит одного взгляда, чтобы оценить

объем трафика (оборот) в натуральном

и стоимостном выражении, динамику

конверсии и среднего чека.

Фильтры и отображение данных

Настраивайте визуальные фильтры для

любой комбинации параметров, выбирайте

представление данных в графическом или

табличном виде, используйте наложение

графиков один на другой для

наглядного сравнения

Эффективная работа над ошибками

Анализируйте причины неуспешных транзакций

и оптимизируйте ваши платежные формы,

чтобы увеличить конверсию

и получить максимальные результаты.

Раздельные права доступа

Настройте разные уровни доступа для

отдельных сотрудников: одним будет

достаточно просмотра статистики, другим

потребуется ручное управление

терминалами и доступ к настройкам.

Гибкая настройка отображения данных

Выбирайте удобный формат отображения

данных, быстро переключайтесь между

валютами и анализируйте те показатели,

которые важны для вашего бизнеса.

Оповещения там, где вам удобнее

Получайте моментальные уведомления об

аномальных изменениях трафика,

подозрительных транзакциях или результатах

автоматического мониторинга системы.

Понятная визуализация

данных

Настраиваемые фильтры статистики

Эффективная работа над ошибками

Раздельные права

доступа

Гибкая настройка отображения данных

Оповещения там,

где вам удобнее

Отзывы о Payture

Сейчас большая часть фильмов доступна бесплатно, а для доступа к остальным мы предлагаем несколько вариантов оплаты. Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Ирина ГрандельДиректор по развитию бизнеса ivi.ru

Payture в числе первых партнеров Mastercard в России, кто начал подключать онлайн-магазины к новому глобальному сервису Masterpass, который распространяется во всем мире. Благодаря многолетнему опыту и профессионализму команды процессингового центра наши ожидания по срокам и качеству запуска Masterpass в России оправдались. Теперь быстрая и безопасная оплата Masterpass доступна не только пользователям из Европы и США, но и российским покупателям, которые могут легко и просто «в один клик» делать покупки в онлайн-магазинах России и по всему миру — везде, где есть логотип Masterpass.

Ирина ЛапшинаMasterPass Business Development

Мы довольны сотрудничеством с Payture. Благодаря мультивалютности мы сумели организовать единую точку входа денежного потока со всех типов клиентов. Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Виталий МихайловФинансовый директор Kiwitaxi

Благодаря внедрению в автобусные пассажирские перевозки современных технологий на базе решения «Электронный билет», процесс бронирования через Интернет стал простым и интуитивно понятным широкому кругу пользователей. Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Артем АлтуховФинансовый директор компании Busfor

Мы сотрудничаем с Payture более 6 лет. За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Васясин АлексейДиректор Рамблер/касса

Для нас, как для крупного онлайн-ритейлера, важно чтобы процесс оплаты на сайте был максимально дружелюбным и понятным. Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Доминик ПикерУправляющий директор компании Lamoda

Payture — лучший процессинговый центр в России! Они смогли реализовать под нас сложное платежное решение, которое все конкуренты называли невозможным. Кроме того, сделали это очень быстро и удобно. Мы не раз убеждались в лояльности и оперативности нашего платежного шлюза. И всегда рекомендуем Payture как надежного партнера всем интернет-магазинам.

Вадим ЗайцевГенеральный директор Click Avia

Сейчас большая часть фильмов доступна бесплатно, а для доступа к остальным мы предлагаем несколько вариантов оплаты. Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Ирина ГрандельДиректор по развитию бизнеса ivi.ru

Payture в числе первых партнеров Mastercard в России, кто начал подключать онлайн-магазины к новому глобальному сервису Masterpass, который распространяется во всем мире. Благодаря многолетнему опыту и профессионализму команды процессингового центра наши ожидания по срокам и качеству запуска Masterpass в России оправдались. Теперь быстрая и безопасная оплата Masterpass доступна не только пользователям из Европы и США, но и российским покупателям, которые могут легко и просто «в один клик» делать покупки в онлайн-магазинах России и по всему миру — везде, где есть логотип Masterpass.

Ирина ЛапшинаMasterPass Business Development

Мы довольны сотрудничеством с Payture. Благодаря мультивалютности мы сумели организовать единую точку входа денежного потока со всех типов клиентов. Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Виталий МихайловФинансовый директор Kiwitaxi

Благодаря внедрению в автобусные пассажирские перевозки современных технологий на базе решения «Электронный билет», процесс бронирования через Интернет стал простым и интуитивно понятным широкому кругу пользователей. Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Артем АлтуховФинансовый директор компании Busfor

Мы сотрудничаем с Payture более 6 лет. За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Васясин АлексейДиректор Рамблер/касса

Для нас, как для крупного онлайн-ритейлера, важно чтобы процесс оплаты на сайте был максимально дружелюбным и понятным. Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Доминик ПикерУправляющий директор компании Lamoda

Сейчас большая часть фильмов доступна бесплатно, а для доступа к остальным мы предлагаем несколько вариантов оплаты. Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Ирина ГрандельДиректор по развитию бизнеса ivi. ru

ru

Payture в числе первых партнеров Mastercard в России, кто начал подключать онлайн-магазины к новому глобальному сервису Masterpass, который распространяется во всем мире. Благодаря многолетнему опыту и профессионализму команды процессингового центра наши ожидания по срокам и качеству запуска Masterpass в России оправдались. Теперь быстрая и безопасная оплата Masterpass доступна не только пользователям из Европы и США, но и российским покупателям, которые могут легко и просто «в один клик» делать покупки в онлайн-магазинах России и по всему миру — везде, где есть логотип Masterpass.

Ирина ЛапшинаMasterPass Business Development

Мы довольны сотрудничеством с Payture. Благодаря мультивалютности мы сумели организовать единую точку входа денежного потока со всех типов клиентов. Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Виталий МихайловФинансовый директор Kiwitaxi

Благодаря внедрению в автобусные пассажирские перевозки современных технологий на базе решения «Электронный билет», процесс бронирования через Интернет стал простым и интуитивно понятным широкому кругу пользователей. Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Артем АлтуховФинансовый директор компании Busfor

Мы сотрудничаем с Payture более 6 лет. За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Васясин АлексейДиректор Рамблер/касса

Для нас, как для крупного онлайн-ритейлера, важно чтобы процесс оплаты на сайте был максимально дружелюбным и понятным. Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Доминик ПикерУправляющий директор компании Lamoda

Payture — лучший процессинговый центр в России! Они смогли реализовать под нас сложное платежное решение, которое все конкуренты называли невозможным. Кроме того, сделали это очень быстро и удобно. Мы не раз убеждались в лояльности и оперативности нашего платежного шлюза. И всегда рекомендуем Payture как надежного партнера всем интернет-магазинам.

Вадим ЗайцевГенеральный директор Click Avia

Сейчас большая часть фильмов доступна бесплатно, а для доступа к остальным мы предлагаем несколько вариантов оплаты. Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Ирина ГрандельДиректор по развитию бизнеса ivi.ru

Payture в числе первых партнеров Mastercard в России, кто начал подключать онлайн-магазины к новому глобальному сервису Masterpass, который распространяется во всем мире. Благодаря многолетнему опыту и профессионализму команды процессингового центра наши ожидания по срокам и качеству запуска Masterpass в России оправдались. Теперь быстрая и безопасная оплата Masterpass доступна не только пользователям из Европы и США, но и российским покупателям, которые могут легко и просто «в один клик» делать покупки в онлайн-магазинах России и по всему миру — везде, где есть логотип Masterpass.

Ирина ЛапшинаMasterPass Business Development

Мы довольны сотрудничеством с Payture. Благодаря мультивалютности мы сумели организовать единую точку входа денежного потока со всех типов клиентов. Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Виталий МихайловФинансовый директор Kiwitaxi

Благодаря внедрению в автобусные пассажирские перевозки современных технологий на базе решения «Электронный билет», процесс бронирования через Интернет стал простым и интуитивно понятным широкому кругу пользователей. Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Артем АлтуховФинансовый директор компании Busfor

Мы сотрудничаем с Payture более 6 лет. За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Васясин АлексейДиректор Рамблер/касса

Для нас, как для крупного онлайн-ритейлера, важно чтобы процесс оплаты на сайте был максимально дружелюбным и понятным. Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Доминик ПикерУправляющий директор компании Lamoda

О нас пишут

Появление технологии Android Pay в приложении Lamoda стало возможным благодаря интеграции с Payture

Яндекс запустил новый метод оплаты Yandex Pay, который поддерживает Payture

Все клиенты Payture проходят строгую проверку банковскими службами безопасности и имеют прямые договорные отношения с банками-эквайерами

Payture разработал комплекс мер по повышению эффективности платежных страниц

Процессинговый центр Payture поделился статистикой попыток мошеннических операций

Payture предложил комплексное решение для перехода на онлайн-кассы

Сервис поиска и бронирования автомобильных трансферов Kiwitaxi начал сотрудничать с Payture

Почему Payture начал развивать собственную систему защиты от онлайн-мошенничества

Пользователи оставляют незавершенными 70% покупок в онлайн-магазинах. Payture рассказал, почему так происходит и что сделать, чтобы конверсия увеличилась.

Payture рассказал, почему так происходит и что сделать, чтобы конверсия увеличилась.

Payture первым из российских IPSP завершил интеграцию с новым платежным инструментом и запустил онлайн-платежи In-App с помощью Samsung Pay.

Google объявил о запуске в России платежного инструмента Payment Request API, который поддерживает Payture

Alpha Fintech has today announced a partnership with Payture, a leading payment gateway in the CIS region

Payture стал одним из первых платежных сервисов, завершивших интеграцию с Android Pay

Появление технологии Android Pay в приложении Lamoda стало возможным благодаря интеграции с Payture

Яндекс запустил новый метод оплаты Yandex Pay, который поддерживает Payture

Подключить

онлайн-платежи

Подключить онлайн-платежи

Нажимая кнопку «ОТПРАВИТЬ», я соглашаюсь с Политикой конфиденциальности и Положением о порядке обработки персональных данных и подтверждаю Согласие на обработку персональных данных

Прием онлайн-платежей на сайте: что важно для бизнеса?

Возможность оплаты товаров и услуг онлайн на интернет-сайтах — это уже must have для современного бизнеса. За последние два года число интернет-магазинов, принимающих оплату на сайте, по данным Belretail, выросло на 14%. При этом 39% потребителей оплачивают покупки именно онлайн.

За последние два года число интернет-магазинов, принимающих оплату на сайте, по данным Belretail, выросло на 14%. При этом 39% потребителей оплачивают покупки именно онлайн.

Помощь онлайн-бизнесу в приеме интернет-платежей на белорусском рынке оказывают несколько компаний, и у интернет-магазинов есть возможность выбора. Компания «ИКомЧардж» (бренд bePaid) определила ключевые факторы, с помощью которых их клиенты выбирают сервис для приема платежей на сайте.

Удобство сервиса: готовы выслушать в 3 часа ночи

— Понятно, что этот фактор оценить можно лишь постфактум. Но именно темы сервиса обсуждаются в соцсетях и на форумах чаще всего. И, конечно же, это первоочередной вопрос всех наших потенциальных клиентов, — отмечает директор «ИКомЧардж» Александр Шостак.

В первую очередь людей интересует вопрос подключения. Особенно если речь идет не о крупном бизнесе с собственным штатом IT-специалистов, а, например, об ИП. В этом случае, отмечают в компании, человек, подключающийся к сервису, зачастую совсем не разбирается в технической стороне вопроса и полностью полагается на провайдера платежей. Единственное, что его волнует — «чтобы все работало».

Единственное, что его волнует — «чтобы все работало».

— Поэтому наша задача как провайдера — максимально взять на себя все технические вопросы по подключению и настройкам, а также предоставить клиенту максимально простой способ интеграции сервиса с сайтом при помощи уже готовых интеграционных модулей для СMS. Предложить создать и отправить ссылку на оплату или использовать конструктор сайта или CRM-системы, с которыми у нас настроено техническое взаимодействие, — объясняет Александр Шостак. — Единственное, что заказчик должен сделать самостоятельно, это подписать документы в банке и привести сайт в соответствие с требованиями законодательства Республики Беларусь. Мы можем лишь дать консультацию и подсказать, что исправить.

Как это реализовано:

- мы консультируем специалистов заказчика по подключению и работе платформы;

- проводим аудит сайта, даем рекомендации и контролируем выполнение требований законодательства и платежных систем;

- сами занимаемся подачей документов в банк и ЕРИП;

- обучаем заказчика работе с системой;

- обеспечиваем техподдержку 24/7, без выходных и праздничных дней.

Сделав это направление максимально клиентоориентированным, мы получили серьезное преимущество на рынке. Обратная связь от клиентов только подтверждает это.

Ольга Денисова, соосновательница первого в Беларуси маркетплейса белорусских дизайнеров «Канцэпт Крама» и Next Name Boutique:

— Понравилось, как специалисты bePaid объясняют этапы работы, помогают нашему программисту настроить работу сервиса. А также нравится, как они работают с устранением проблем. Было как-то, что у нас не отображались клиентские платежи, и сотрудники bePaid помогли нам быстро решить вопросы даже поздно вечером. Техслужба всегда оперативно реагирует на любые запросы.

Почему важен индивидуальный подход

Несмотря на то, что прием платежей на сайте — сервис, жестко ограниченный множеством требований и стандартов, каждому клиенту требуется индивидуальный подход. Потому что запросы — абсолютно разные.

— Невозможно предложить каршерингу и бизнес-коучу одинаковые решения. У бизнеса каждого клиента есть свои особенности, и форматы приема оплаты сильно отличаются. Как и набор дополнительных функций. Безусловно, мы разработали типовые решения для ряда отраслей, у нас есть готовые модули для всех популярных CMS. Но в каждом конкретном случае требуется подгонка системы «под клиента» и тонкая настройка сервиса, — объясняет Александр Шостак.

Чем полнее у провайдера набор необходимых услуг для приема платежей через интернет, тем удобнее для клиента. Это аксиома. В таком случае клиент может сделать сервис наиболее эффективным для своего бизнеса.

Особенности и преимущества bePaid в этом отношении перечислила консультант по вопросам масштабирования бизнеса Наталья Темченко:

- удобство юзабилити и эргономики. Интуитивно понятный сервис — очень важно;

- широкий функционал личного кабинета, который позволяет создавать различные отчеты.

- рекуррентные (регулярные) платежи — удобный способ оплаты услуг «по подписке». Этот вид платежей подразумевает автоматическое списание средств с банковской карты без необходимости каких-либо действий со стороны пользователя. При этом данные карты клиента надежно сохраняются в системе.

Отдельно Наталья выделила референтные (платежные) ссылки. Чем они удобны:

- легко отправить клиенту ссылку для оплаты — на почту, в мессенджеры;

- есть возможность вручную менять информацию, заложенную в ссылках;

- можно указать срок действия ссылки;

- при желании есть возможность ограничить количество покупок. Предположим, предприниматель хочет продать на свой вебинар только 100 билетов. Это можно заложить в ссылке, и 101-й платеж уже не пройдет;

- есть опция автоворонки. Например, после успешной оплаты клиент перенаправляется на специальную страницу, где может скачать материал или получить доступ к курсу, зайти в закрытый чат марафона;

- в наличии ссылка возврата клиента в случае неуспешной оплаты;

- вы можете редактировать ссылку без изменения ее адреса;

- можно получать предоплату для офлайн-мероприятия.

Решение неожиданных проблем

Иногда у клиентов возникают проблемы, помочь решить которые компания просто обязана. Самый яркий пример последнего времени — это прием платежей из России. Дело в том, что из-за санкций, введенных против Российской Федерации, покупатели из этой страны лишились возможности расплачиваться своими банковскими картами в белорусских интернет-магазинах. Отечественные предприниматели одномоментно потеряли более половины иностранных покупателей!

Решение было найдено в виде карт «Мир». Офлайн они принимались в Беларуси с начала года, однако рассчитываться ими в интернете на белорусских сайтах было невозможно.

— Учитывая, что у наших клиентов возникли проблемы — пусть и не по нашей вине — работа над их решением стала главным приоритетом компании. Самый «горячий» статус задаче по включению карт «Мир» в наш пакет был присвоен сразу после того, как мы узнали, что карты международных платежных систем в России перестанут поддерживаться за рубежом. И bePaid стал одним из первых, кто позволил своим клиентам принимать онлайн-платежи по этим сайтам, — рассказывает Александр Шостак.

И bePaid стал одним из первых, кто позволил своим клиентам принимать онлайн-платежи по этим сайтам, — рассказывает Александр Шостак.

Вопрос стоимости — далеко не первый

Безусловно, стоимость пользования сервисом также является одним из факторов выбора провайдера. Но, как утверждают в bePaid, не самым главным.

— На самом деле, ценовой фактор стоит для большинства клиентов на третьем месте. Дело в том, что разница комиссий у различных провайдеров составляет десятые доли процента, — отмечает Александр Шостак.

В абсолютных цифрах разница также небольшая — если речь идет о малом бизнесе. Чувствительной она становится при очень больших оборотах. «Если вы AliExpress, то, конечно, 0,1% от суммы платежей — это уже много. Но, к сожалению, этот маркетплейс — пока не наш клиент», — признается директор bePaid.

Комиссия за услуги составляет 3% от оборота. При этом комиссия bePaid в среднем составляет 0,5% от суммы платежа, а оставшаяся часть — это комиссия банка-эквайера, платежной системы и банка-эмитента. Конечно, когда речь идет о крупных оборотах клиента, то процент комиссии оговаривается в индивидуальном порядке не только с провайдером, но и с его партнерами-эквайерами.

Конечно, когда речь идет о крупных оборотах клиента, то процент комиссии оговаривается в индивидуальном порядке не только с провайдером, но и с его партнерами-эквайерами.

Как правильно настроить прием платежей на сайте, особенно с карт Visa и MasterCard • Веб студия Legas создание сайтов в Казахстане

Если вы решили заняться бизнесом в интернете и хотите создать свой сайт, на котором будете предлагать людям какие-то товары или услуги, то перед вами встанет проблема, как организовать прием платежей на сайте.

Эта статья больше подойдет для тех, кто занимается в интернете мелким бизнесом. Например, продает свои собственные инфокурсы. Ну, или просто для тех блогеров, кто хочет организовать на своем блоге сбор пожертвований. То есть, для так называемых частных лиц, чей бизнес зачастую вообще никак не оформлен. Статья расскажет вам о том, как наладить прием платежей с карт Visa / MasterCard у себя на сайте.

Часто встречаются случаи, когда новички от интернет-бизнеса вообще обходят банковские карты стороной. Они устанавливают у себя на сайтах прием платежей Webmoney, Яндекс Денег, Perfect Money, еще каких-то малоизвестных простому народу платежных систем. Это происходит от непонимания того факта, что для большинства пользователей интернета даже такие, казалось бы, известные и продвинутые системы как Webmoney и Яндекс Деньги — это «лес густой».

Они устанавливают у себя на сайтах прием платежей Webmoney, Яндекс Денег, Perfect Money, еще каких-то малоизвестных простому народу платежных систем. Это происходит от непонимания того факта, что для большинства пользователей интернета даже такие, казалось бы, известные и продвинутые системы как Webmoney и Яндекс Деньги — это «лес густой».

То есть, человек заходит на продающий сайт и уже, вроде бы, готов оплатить предлагаемый ему товар или услугу, но при всем своем желании не понимает, как это сделать. Webmoney он никогда в жизни не пользовался и считает, что «там всё очень сложно», а про Яндекс он знает только то, что это поисковик и электронная почта. И какое отношение Яндекс имеет к деньгам, он тоже не совсем понимает. Совершенно очевидно, что только ради того, чтобы купить на вашем сайте товар или услугу, пользователь не станет искать и изучать информацию на тему того, как пользоваться электронными платежными системами. Человек очень ленив. И он просто закроет ваш сайт и забудет про ваши товары (услуги). Так устроены люди. Это психология.

Так устроены люди. Это психология.

Какие же способы приема платежей надо обязательно установить на своем сайте, чтобы не терять клиентов? В первую очередь необходима установка приема платежей с банковских карт Visa и MasterCard. На данный момент пластиковые карточки — это неотъемлемый атрибут жизни любого человека. На них люди получают свои зарплаты, с их помощью расплачиваются в магазинах, бронируют авиабилеты, совершают покупки на каких-либо крупных иностранных сайтах. Пластиковые карточки очень прочно вошли в нашу жизнь и как совершать покупки с их помощью — известно практически любому человеку.

Также, если вы предполагаете, что ваши товары (услуги) будут пользоваться спросом у иностранных посетителей вашего сайта, вам необходимо настроить прием платежей с PayPal. Дело в том, что PayPal не очень популярен только в России, а вот за рубежом — это, наоборот, самая востребованная, пользующаяся огромной популярностью, платежная система. И ее в какой-то степени тоже можно приравнять к пластиковым карточкам. Просто потому, что аккаунты в PayPal намертво привязаны к банковским счетам и картам — с них происходит и пополнение счета, и вывод средств.

Просто потому, что аккаунты в PayPal намертво привязаны к банковским счетам и картам — с них происходит и пополнение счета, и вывод средств.

И только после того, как вы организуете прием платежей с Visa / MasterCard и PayPal, в качестве дополнительных способов оплаты можно указывать такие варианты как Webmoney, QIWI, Яндекс Деньги и иже с ними.

PayPal

Описывать подробно, как завести аккаунт на PayPal, нет никакого смысла. Там всё предельно просто и понятно: заходите на официальный сайт платежной системы (paypal.com), проходите регистрацию, привязываете к своему аккаунту свою пластиковую карточку (банковский счет), и сразу же можете начать принимать платежи и выводить деньги на свои банковские реквизиты.

Кстати, PayPal очень удобен тем, что для приема платежей вам достаточно указать один только email (к которому у вас будет привязан ваш PayPal аккаунт). Это очень удобно. Отправителю денег не нужно заполнять множество «полей», как в случае оплаты с помощью пластиковой карты. Если у отправителя есть аккаунт в PayPal, ему достаточно будет знать только ваш email, чтобы переслать вам деньги.

Если у отправителя есть аккаунт в PayPal, ему достаточно будет знать только ваш email, чтобы переслать вам деньги.

Visa / MasterCard

С пластиковыми картами всё гораздо сложнее. Многие новички отказываются от этого способа приема платежей именно из-за того, что не знают, как всё это организовать у себя на сайте. И действительно. Информации о том, как подключить на сайте прием платежей, в интернете очень много. Но практически все советуют лишь одно: подключить сайт к какой-либо популярной системе приема платежей.

Что такое система приема платежей? Это сервис, который организует на вашем сайте прием абсолютно всех видов платежей: и с пластиковых карт, и со всех видов электронных платежных систем. То есть, как бы выступает посредником между вами и вашим покупателем. Что влечет за собой очень неприятный минус в виде высоких комиссионных сборов, ведь посредники никогда не оказывают помощь безвозмездно. Но есть у систем приема платежей и еще один очень существенный минус: все они выставляют очень серьезные требования к вашему сайту. И если ваш сайт не проходит хотя бы по одному пункту этих требований (что случается в большинстве случаев), то вам будет отказано в услуге.

И если ваш сайт не проходит хотя бы по одному пункту этих требований (что случается в большинстве случаев), то вам будет отказано в услуге.

Сервисов приема платежей очень много: InterKassa, RoboKassa, PayOnline, CyberPlat, да масса их! Но все они берут большую комиссию. И все выставляют очень длинный перечень требований к подключаемому сайту. Что же делать, если вам не хочется платить лишних комиссий, или если ваш сайт не проходит по каким-либо требованиям? Выход есть.

LiqPay

В интернете уже несколько лет действует такая система приема платежей как LiqPay (liqpay.com). Создавалась она как альтернатива Webmoney и PayPal, и представляет из себя очень удобный сервис по приему платежей и переводам.

Главное достоинство LiqPay заключается в том, что вы можете подключить на своем сайте прием платежей с пластиковых карт буквально за 10-15 минут. Сервис предельно простой. После регистрации, для которой вам нужно будет указать лишь номер своего мобильного телефона, вы попадаете в свой аккаунт, где сразу же можете приступить к созданию кнопки приема платежей для своего сайта (раздел «Подключить интернет-эквайринг» в разделе «Бизнес»).

Что самое приятное, сервис не требует от вас никаких данных о вашем бизнесе или подключаемом сайте. Но это не повод радоваться злоумышленникам, потому что, по слухам, LiqPay блокирует аккаунты тех, кто использует их сервис для чего-то противозаконного. Например, очень категорично сервис относится к участникам так называемых финансовых пирамид.

Сам аккаунт LiqPay имеет весьма дружелюбный интерфейс — там просто невозможно запутаться или что-либо не понять. Вход в аккаунт всегда происходит с помощью СМС-верификации (кода, который приходит вам на сотовый по СМС).

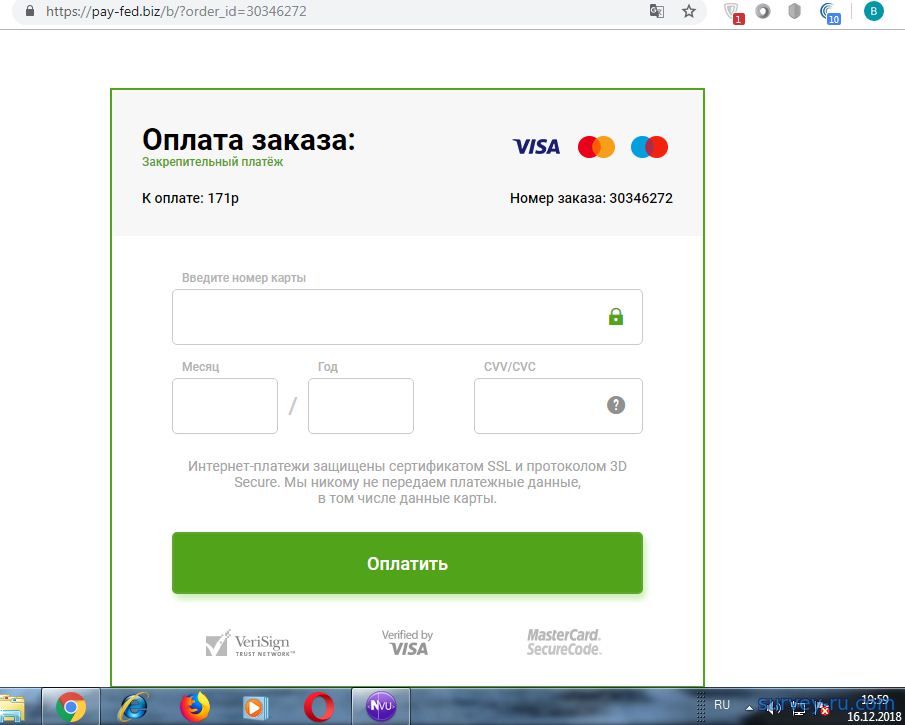

При настройке приема платежей, у вас есть выбор: получать денежные переводы от своих покупателей на счет своего аккаунта LiqPay, либо сделать так, чтобы деньги поступали сразу же на вашу пластиковую карточку или банковский счет. Кнопка приема платежей создается буквально за одну минуту, всё очень просто и понятно даже новичку. Создаем кнопку, копируем ее код, вставляем в нужное место на своем сайте, и сразу же можно начинать принимать платежи со своих покупателей. При клике по кнопке покупатель перенаправляется на такую вот страницу:

При клике по кнопке покупатель перенаправляется на такую вот страницу:

Далее просто вводит необходимые данные по своей пластиковой карточке, и совершает платеж. Всё очень просто. Гораздо проще, чем на многочисленных, упомянутых выше сервисах приема платежей, где все как-то сложно и запутано. В общем, одни сплошные удобства! Но на этом они не заканчиваются, потому что еще один из огромных плюсов этого сервиса — мизерная комиссия на вывод денег.

Что касается надежности сервиса, то в интернете ходит много слухов. В том числе есть и негативные — без этого никуда. Возможно, это происки конкурентов, возможно, неприятные моменты, действительно, имеют место быть. Но если соблюдать элементарные нормы безопасности: не использовать этот сервис для чего-то противозаконного и никогда не хранить много денежных средств на своем аккаунте LiqPay, ничего страшного с вами не случится. Если вы используете сервис лишь для приема платежей на своем сайте, настройте автоматический вывод всех поступивших от покупателей денег сразу же на свой банковский счет. И тогда, даже если ваш аккаунт по какой-либо причине заблокируют, вы выйдете из этой неприятной ситуации без потерь. Хотя, если вы чисты перед законом и ничего не нарушаете, даже в случае блокировки аккаунта вам бояться нечего. Потому что вы обязательно сможете разобраться с техподдержкой в этом неприятном недоразумении и быстро его восстановить.

И тогда, даже если ваш аккаунт по какой-либо причине заблокируют, вы выйдете из этой неприятной ситуации без потерь. Хотя, если вы чисты перед законом и ничего не нарушаете, даже в случае блокировки аккаунта вам бояться нечего. Потому что вы обязательно сможете разобраться с техподдержкой в этом неприятном недоразумении и быстро его восстановить.

Как принимать платежи в Интернете

Последнее обновление Дэн Барраклоу в Создание интернет-магазинов |

Наши независимые исследовательские проекты и беспристрастные обзоры частично финансируются за счет партнерских комиссий без каких-либо дополнительных затрат для наших читателей. Узнать больше

Лучшие способы принимать платежи в Интернете:

- Принимать кредитные и дебетовые карты

- Добавить платежный шлюз

- Настроить прямой дебет

- Используйте электронные чеки

- Интегрируйте платежи с мобильного кошелька

- Отправляйте счета для оплаты по клику

- Установите программное обеспечение для регулярного выставления счетов

Когда дело доходит до заработка денег для вашего бизнеса, мы знаем, что стоит проводить исследования. В этом руководстве мы рассмотрим все, от кредитных карт и платежных шлюзов до электронных чеков и программного обеспечения для регулярного выставления счетов.

В этом руководстве мы рассмотрим все, от кредитных карт и платежных шлюзов до электронных чеков и программного обеспечения для регулярного выставления счетов.

Некоторые платформы электронной коммерции, такие как Shopify, предлагают сотни способов оплаты, но мы провели для вас исследование — мы познакомим вас с тремя самыми популярными платежными шлюзами!

Впрочем, хватит болтать. Пусть ваш бизнес окупится…

В 2019 году в Северной Америке было использовано около 1,06 миллиарда кредитных карт, что неудивительно, учитывая, что у каждого американца в среднем по четыре кредитных карты.

Если вам интересно, как принимать платежи в Интернете, в первую очередь вам следует обратить внимание на скромный дуэт кредитных и дебетовых карт, независимо от того, какой тип бизнеса электронной коммерции у вас есть.

Прежде чем вы начнете принимать кредитные карты в Интернете, вам понадобится учетная запись продавца.

Также известный как процессинг кредитных карт, торговый счет — это тип банковского счета , который позволяет вашему магазину принимать онлайн-платежи.