Зарплата и управление персоналом 8 редакции 3.1 – Учет без забот

- Опубликовано 03.07.2017 00:48

- Автор: Administrator

- Просмотров: 239546

Договор гражданско-правового характера – одна из разновидностей оформления трудовых отношений. Как правило, такой договор заключается для выполнения разовой работы, когда нецелесообразно нанимать работника по трудовому договору. Данные отношения регулируются Гражданским кодексом. В статье предлагаю рассмотреть пример по начислению в 1С: ЗУП 8 редакции 3.1 дохода работнику, который вступил с организацией в отношения по договору гражданско-правового характера.

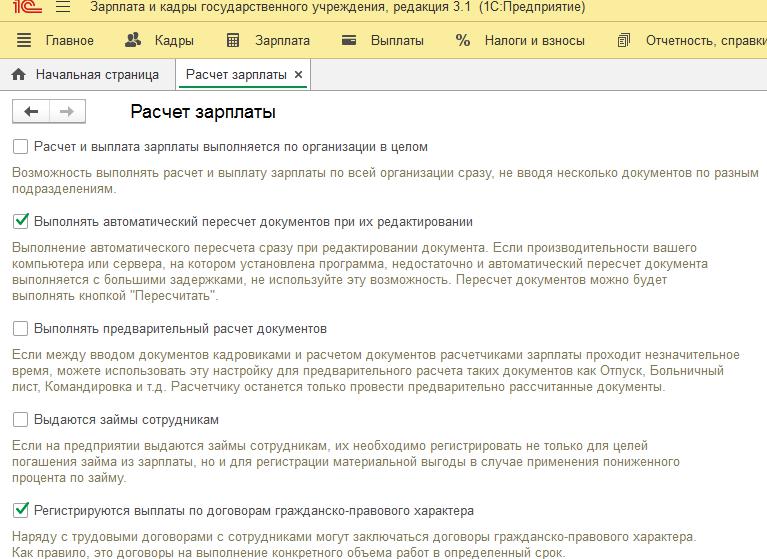

Для того, чтобы в программе была возможность регистрировать договоры подряда и производить по ним начисления, необходимо произвести соответствующие настройки. Зайдем в раздел «Настройки» — «Расчет зарплаты» и устанавливаем соответствующую галочку.

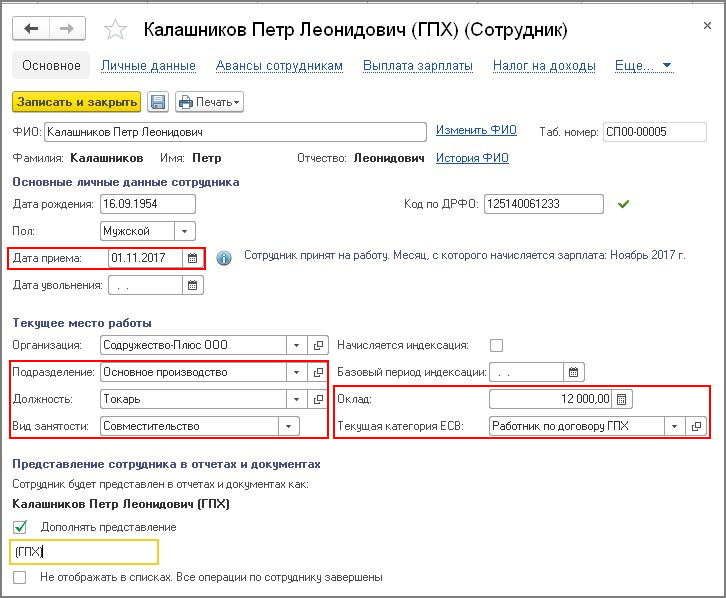

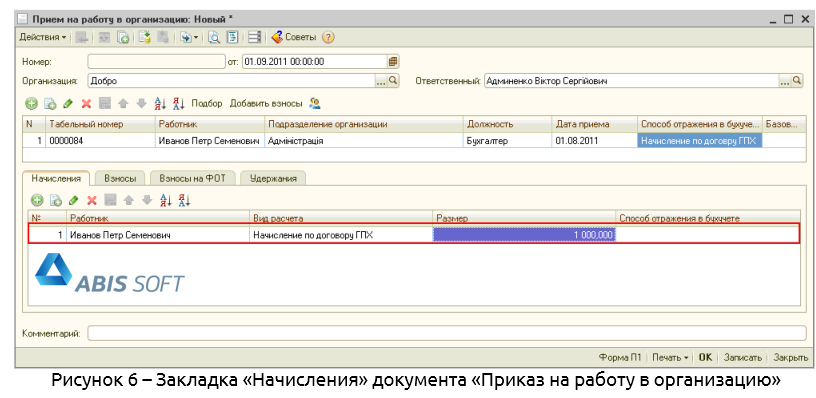

Исполнителя работ, то есть подрядчика, нужно зарегистрировать в справочнике «Сотрудники» и указать необходимые сведения о нем.

Раздел «Кадры» — «Сотрудники» — «Создать».

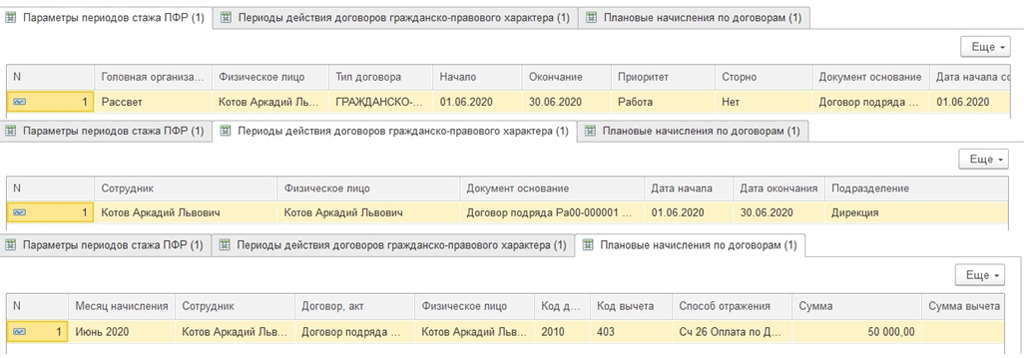

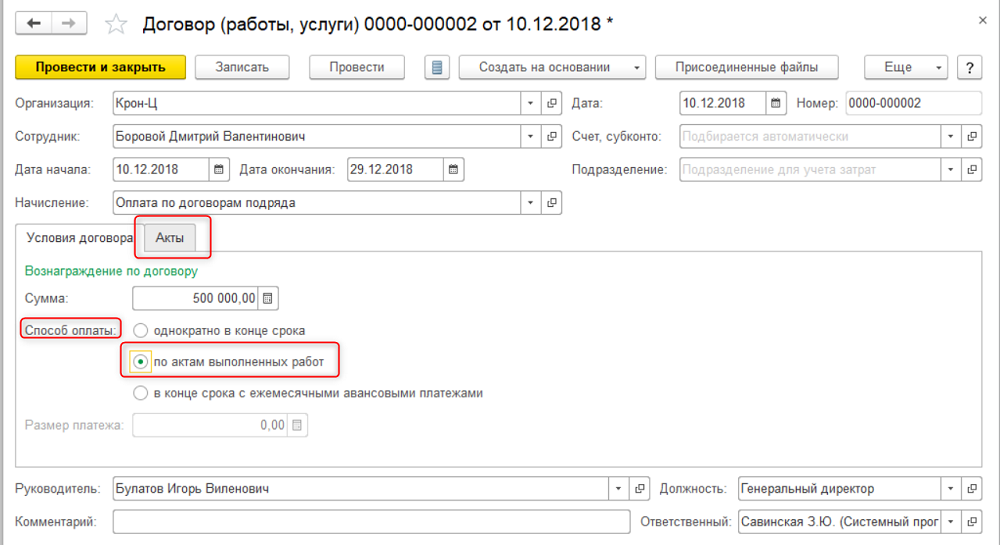

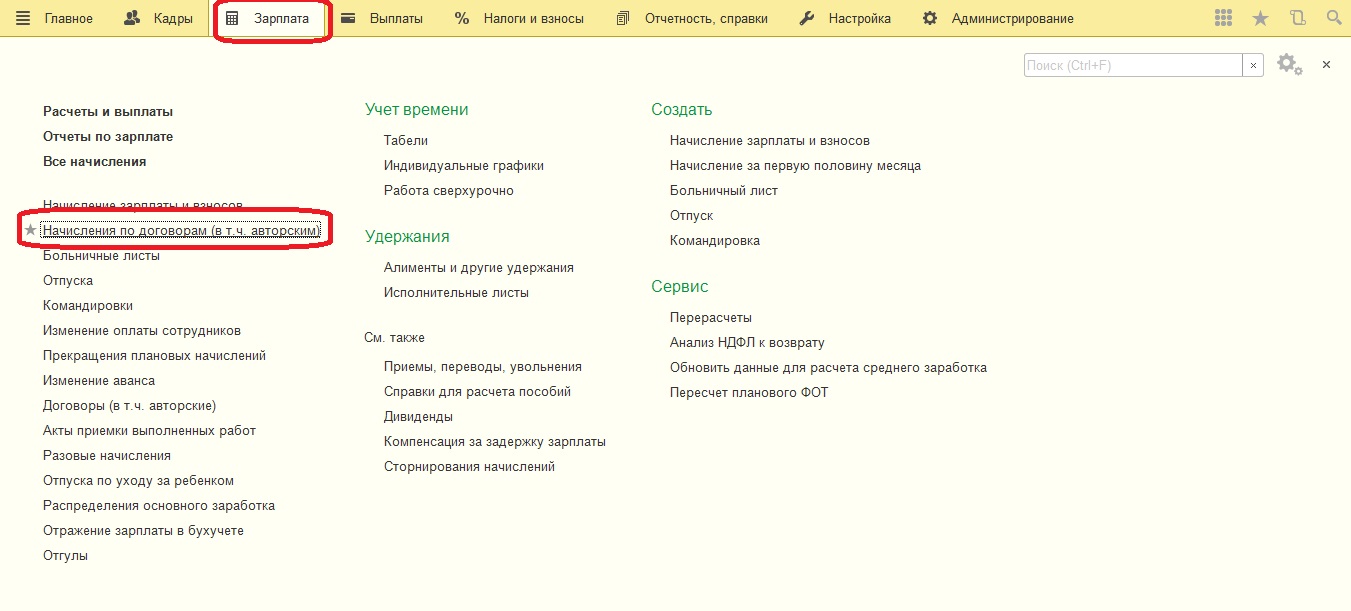

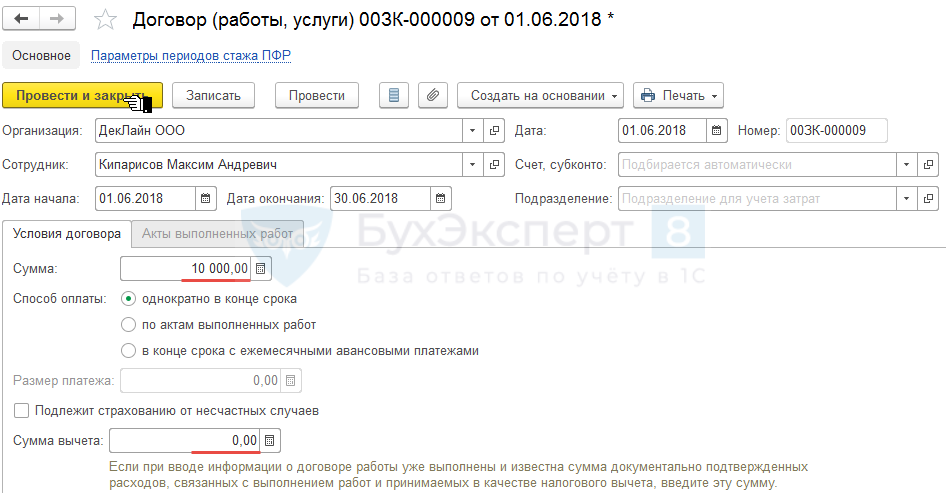

Чтобы отразить условия договора ГПХ, необходимо создать документ «Договор (работы, услуги)», который находится в разделе «Зарплата». Щелкаем по кнопке «Создать» и выбираем «Договор (работы, услуги)».

В шапке документа нужно указать сотрудника – исполнителя работ, данные о котором мы ранее ввели в справочник «Сотрудники». В полях «Дата начала» и «Дата окончания» следует указать срок действия договора.

В поле «Сумма» необходимо отразить сумму дохода за выполненные работы. В поле «Способ оплаты» указываем условия оплаты по договору:

— если установить переключатель на поле «Однократно в конце месяца», то оплата работы будет производиться один раз после окончания договора;

— переключатель на поле «По актам выполненных работ» означает, что оплачиваться работа будет по факту регистрации документа «Акт приемки выполненных работ»;

Сначала выберем первый вариант с выплатой в конце срока.

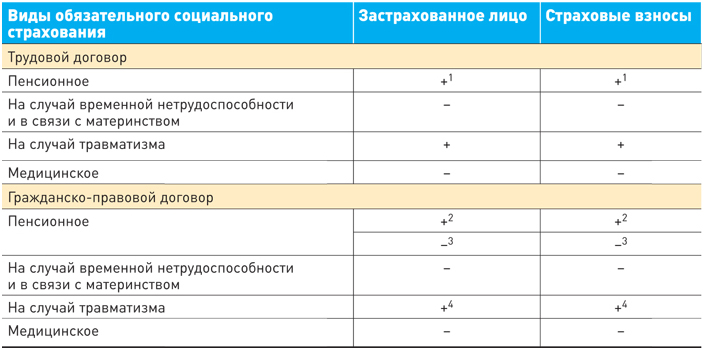

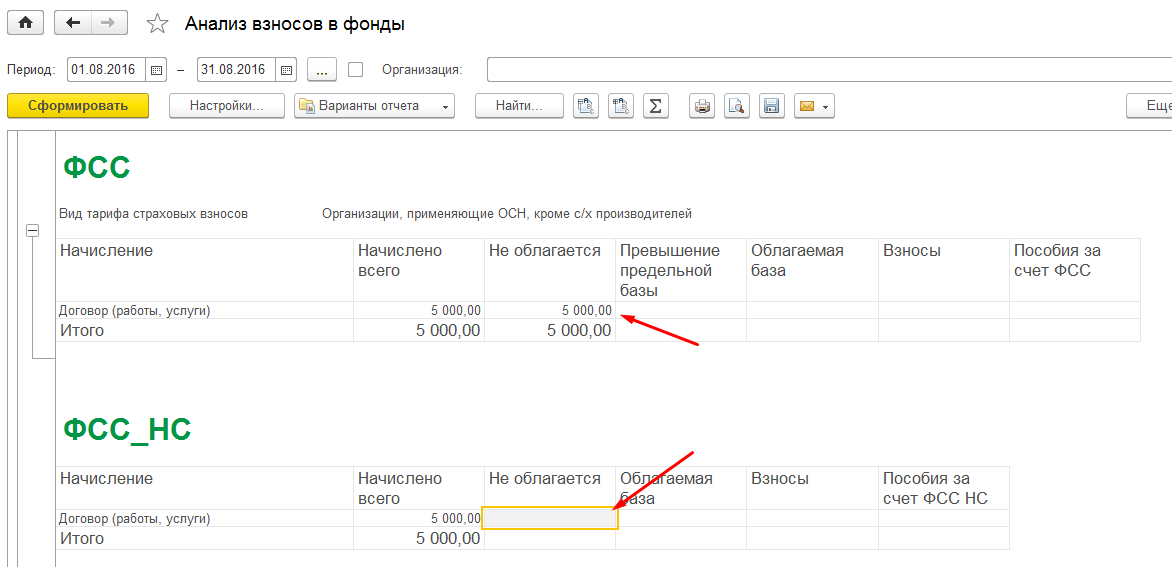

Страховые взносы по договору начисляются на обязательное пенсионное и медицинское страхование. Не осуществляется страхование на случай материнства и нетрудоспособности, а также не начисляются взносы в ФСС от НС. Если же такая обязанность предусмотрена договором, то их необходимо уплатить, для этого нужно поставить галочку «Подлежит страхованию от несчастных случаев».

Далее укажем «Сумму вычета», если таковая имеется. Этот реквизитпредполагает, что работник может получить налоговый вычет, подтвердив свои расходы, связанные с выполнением работ.

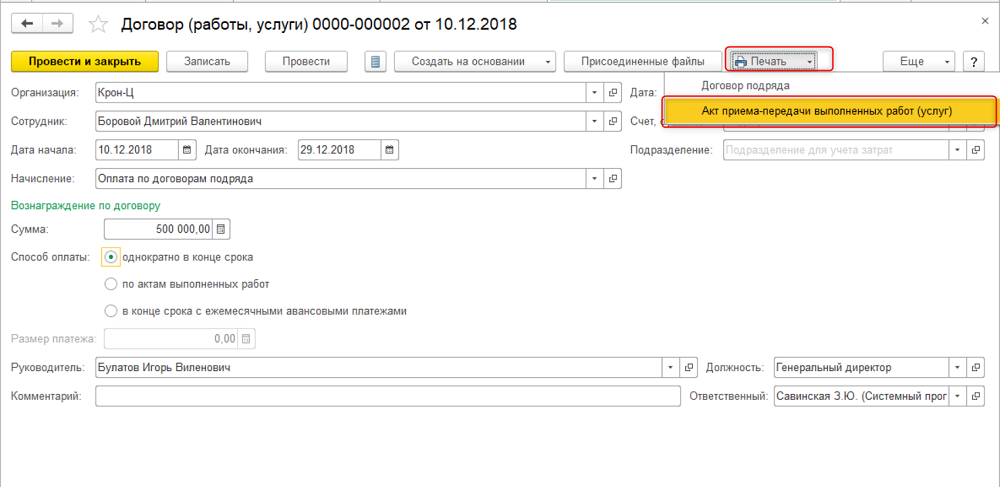

После ввода основных данных нам остается только по факту окончания договора начислить работнику оплату за выполнение работ подряда документом «Начисление зарплаты и взносов» или «Начисление по договорам».

Видим, что пропал реквизит «Сумма вычета». Данную сумму можно будет указать уже непосредственно в документе «Акт выполненных работ».

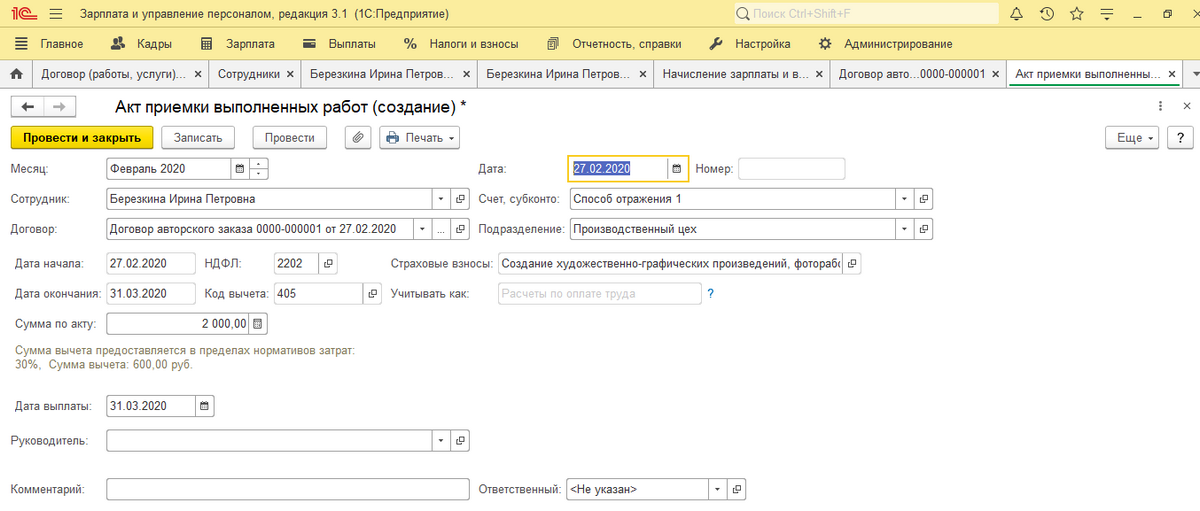

Для регистрации выполненных работ и начисления суммы вознаграждения нужно оформить документ «Акт приемки выполненных работ». Его можно сформировать на основании договора по кнопке «Создать на основании» или перейти на вкладку «Акты выполненных работ» и создать там новый документ.

Поля «Сотрудник», «Договор», «Дата начала» и «Дата окончания» заполняются автоматически на основании договора. «Сумма по акту» устанавливается такая же, как в договоре. Вручную указываем «Сумму вычета». Проводим и закрываем.

И последнее, если работы подоговору ГПХоплачиваются ежемесячно и без актов выполненных работ, то устанавливаем переключатель «в конце срока с ежемесячными авансовыми платежами». Становится активным поле «Размер платежа», в нем указываем сумму ежемесячных платежей. Эта сумма будет автоматически попадать в документы «Начисление зарплаты и взносов» или «Начисление по договорам» до даты окончания договора.

Эта сумма будет автоматически попадать в документы «Начисление зарплаты и взносов» или «Начисление по договорам» до даты окончания договора.

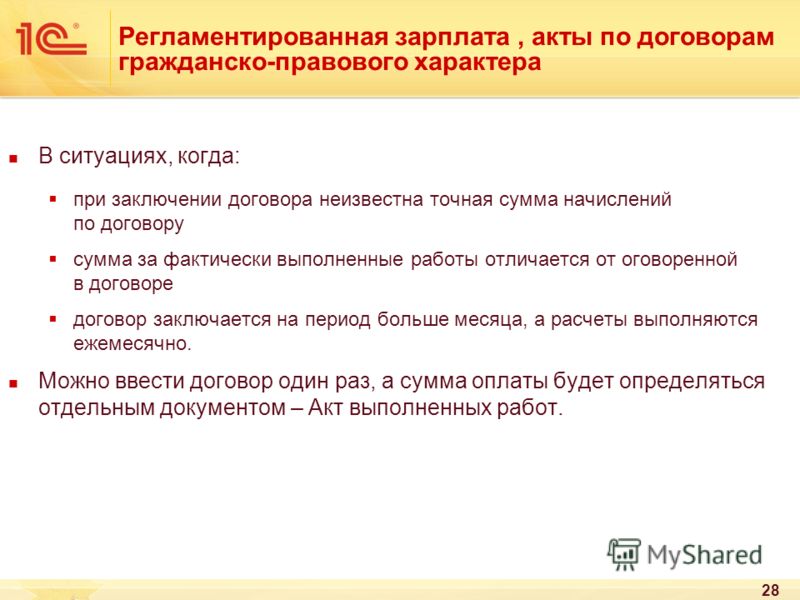

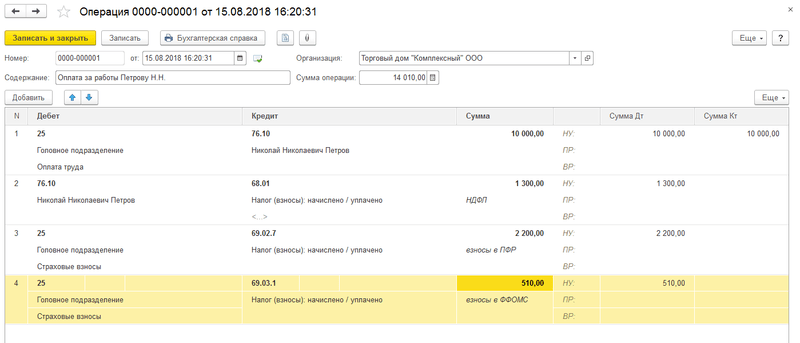

Раньше в программе оплата по договорам подряда начислялась только при окончательном расчете зарплаты, то есть только в документе «Начисление зарплаты и взносов», а выплата попадала в ведомость зарплаты за месяц. Но в новой версии «1С:Зарплата и управление персоналом» 3.1.2 стало доступно начисление и выплата дохода отдельно от итогового расчета зарплаты.

С помощью этого документа произвести начисление по договору подрядастало возможным ив середине месяца. В данном документе также реализован расчет сумм удержаний и НДФЛ. При этом начисление страховых взносов выполняется только при итоговом расчете зарплаты, то есть в документе «Начисление зарплаты и взносов».

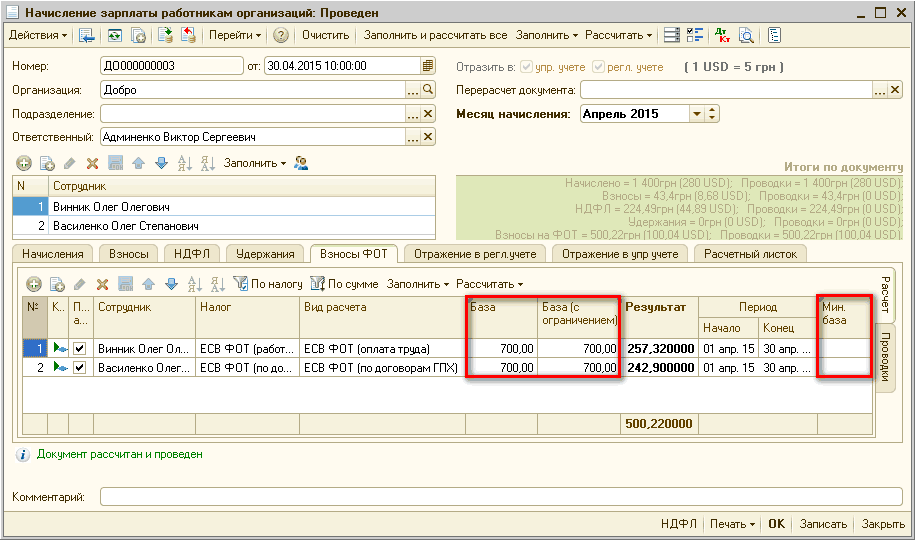

Данный документ будет заполнен автоматически при нажатии на кнопку «Заполнить».

Расчет НДФЛ производится на соответствующей вкладке.

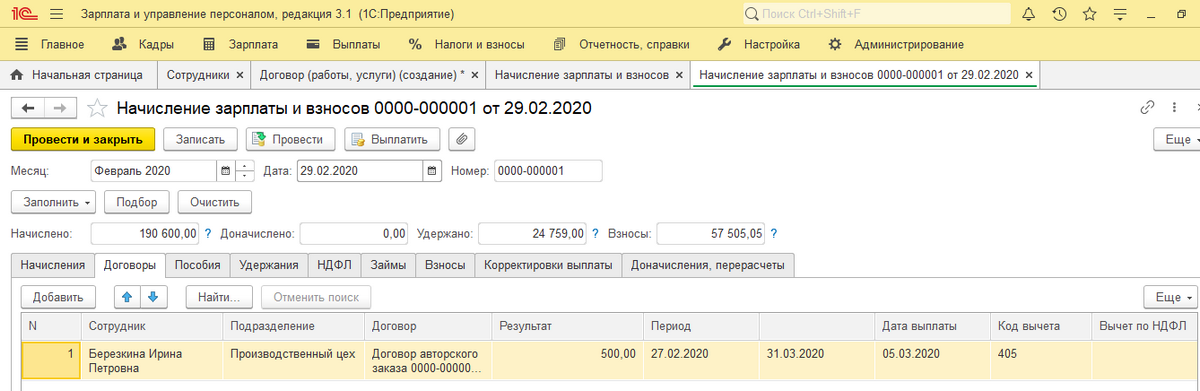

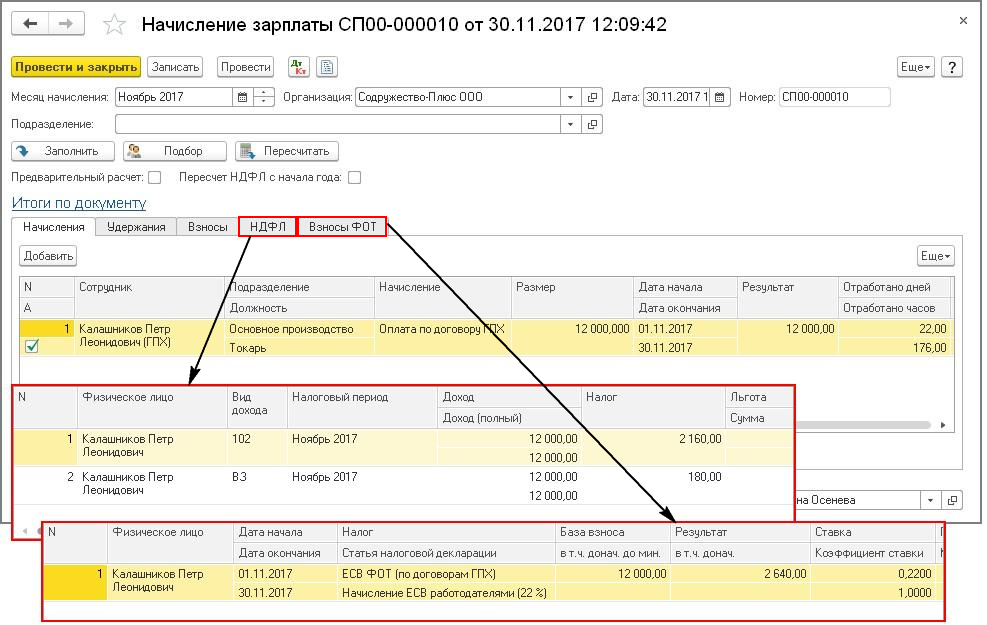

Если же начисление по договору подряда будет производиться при итоговом расчете зарплаты, тогда следует воспользоваться документом «Начисление зарплаты и взносов». Расчет данного дохода будет отражен на вкладке «Договоры».

Результат расчета НДФЛ показан на вкладке «НДФЛ».

А результаты расчета страховых взносов отражены на вкладке «Взносы».

Автор статьи: Татьяна Лукина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Государственное учреждение — Архангельское региональное отделение Фонда социального страхования Российской Федерации

Ответ: В соответствии с частью 1 статьи 7, пунктом 2 части 3

статьи 9 Федерального закона от 24.07.2009 №212-ФЗ «О страховых взносах в

Пенсионный Фонд Российской Федерации, Фонд социального страхования Российской

Федерации, Федеральный Фонд обязательного медицинского страхования и

территориальные Фонды обязательного медицинского страхования» объектом

обложения страховыми взносами на обязательное социальное страхование на случай

временной нетрудоспособности и в связи с материнством для организаций

признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых

взносов в пользу физических лиц по трудовым договорам.

Исчисление страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний регулируется Федеральным законом от 24.07.1998 №125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний», в соответствии со ст.20.1 которого объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы.

Учитывая изложенное, страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством на сумму вознаграждения по гражданско-правовому договору не начисляются; страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на сумму вознаграждения, выплачиваемую по договору гражданско-правового характера, подлежат начислению только в том случае, если договором предусмотрена обязанность организации уплачивать за работника страховые взносы.

Ответ: В соответствии с частью 1 статьи 7, пунктом 2 части 3

статьи 9 Федерального закона от 24.07.2009 №212-ФЗ «О страховых взносах в

Пенсионный Фонд Российской Федерации, Фонд социального страхования Российской

Федерации, Федеральный Фонд обязательного медицинского страхования и

территориальные Фонды обязательного медицинского страхования» объектом

обложения страховыми взносами на обязательное социальное страхование на случай

временной нетрудоспособности и в связи с материнством для организаций

признаются выплаты и иные вознаграждения, начисляемые плательщиками страховых

взносов в пользу физических лиц по трудовым договорам.

20.1 которого объектом обложения страховыми

взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями

в пользу застрахованных в рамках трудовых отношений и гражданско-правовых

договоров, если в соответствии с гражданско-правовым договором страхователь

обязан уплачивать страховщику страховые взносы.

20.1 которого объектом обложения страховыми

взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями

в пользу застрахованных в рамках трудовых отношений и гражданско-правовых

договоров, если в соответствии с гражданско-правовым договором страхователь

обязан уплачивать страховщику страховые взносы.Учитывая изложенное, страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством на сумму вознаграждения по гражданско-правовому договору не начисляются; страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на сумму вознаграждения, выплачиваемую по договору гражданско-правового характера, подлежат начислению только в том случае, если договором предусмотрена обязанность организации уплачивать за работника страховые взносы.

К списку »

«1С:Зарплата и Кадры»: начисление зарплаты по договорам гражданско-правового характера

Корректировка налоговой базы для отчислений в

фонд социального страхования от несчастных случаев рассчитывается почти таким же образом, как и единый социальный налог.

Сумма записи должна быть указана со знаком

“минус”. Данная запись дает возможность определить налоговую базу для ФСС на

страхование от несчастных случаев при формировании регламентированного отчета

“Расчетной ведомости по средствам Фонда социального страхования Российской

Федерации”.

Сумма записи должна быть указана со знаком

“минус”. Данная запись дает возможность определить налоговую базу для ФСС на

страхование от несчастных случаев при формировании регламентированного отчета

“Расчетной ведомости по средствам Фонда социального страхования Российской

Федерации”.В том случае, если какой-либо договор подряда составлен так, что с начисленной по нему зарплате полагаются отчисления в ФСС на страхование от несчастных случаев, следует вручную сделать запись по дебету счета затрат на социальное страхование от несчастных случаев и кредиту счета 69 “Расчеты по социальному страхованию” на сумму положенных отчислений в фонд. Одновременно с этим, для правильного составления регламентированной отчетности, следует скорректировать налоговую базу. Для этого следует сделать запись по кредиту счета КФ “Корректировка в фонды” на сумму начисленной заработной платы. Сумма записи должна быть положительной.

НДФЛ c аванса по договору ГПХ

НДФЛ c аванса по договору ГПХ Заключенный организацией с физлицом договор гражданско-правового характера (на выполнение работ, оказание услуг) может предусматривать выплату аванса. НДФЛ нужно удерживать при каждой выплате, в том числе с суммы аванса.

НДФЛ нужно удерживать при каждой выплате, в том числе с суммы аванса.Выплаты и иные вознаграждения в пользу физических лиц по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг, признаются объектом обложения страховыми взносами, за исключением взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (пп. 2 п. 3 ст. 422 НК РФ).

Суммы вознаграждений в пользу физлица по договору ГПХ, предметом которого являются выполнение работ, оказание услуг, включаются у организации в базу для исчисления страховых взносов на обязательное пенсионное и медицинское страхование.

Это происходит в том месяце, в котором данные суммы были начислены в карточке индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов по каждому физлицу на основании акта приемки выполненных работ, оказанных услуг после окончательной сдачи или сдачи отдельных этапов, независимо от даты фактической выплаты указанных сумм.

В Письмах Минфина изложена позиция ведомства по указанному вопросу:

Министерство финансов Российской Федерации

Письмо № 03-15-06/12725 от 21.02.2020

Вопрос: Об определении даты начисления выплат физлицу, выполняющему работы (оказывающему услуги) по гражданско-правовому договору, в целях исчисления страховых взносов.

Ответ: Департамент налоговой и таможенной политики рассмотрел обращение от 20.12.2019 по вопросу об определении даты начисления выплат и иных вознаграждений в пользу физического лица, осуществляющего выполнение работы (оказание услуги) по гражданско-правовому договору, и сообщает следующее.

Согласно подпункту 1 пункта 1 статьи 420 главы 34 «Страховые взносы» Налогового кодекса Российской Федерации (далее — Кодекс) объектом обложения страховыми взносами для плательщиков страховых взносов — организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 Кодекса), в частности, по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

При этом в соответствии с подпунктом 2 пункта 3 статьи 422 Кодекса в базу для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не включаются любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера.

Согласно положениям пункта 1 статьи 424 Кодекса датой осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций является день начисления выплат иных вознаграждений в пользу физического лица.

Пунктом 4 статьи 431 Кодекса предусмотрено, что плательщики страховых взносов обязаны вести учет сумм начисленных выплат и иных вознаграждений (за исключением указанных в подпункте 3 пункта 3 статьи 422 Кодекса), сумм страховых взносов, относящихся к ним, в отношении каждого физического лица, в пользу которого осуществлялись выплаты.

Сумма страховых взносов, исчисленная для уплаты за календарный месяц, подлежит уплате в срок не позднее 15-го числа следующего календарного месяца (пункт 3 статьи 431 Кодекса).

Таким образом, суммы вознаграждений в пользу физического лица по гражданско-правовому договору, предметом которого являются выполнение работ, оказание услуг, включаются у плательщика страховых взносов — организации в базу для исчисления страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование в месяце, в котором данные суммы были начислены в карточке индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов по каждому физическому лицу на основании акта приемки выполненных работ, оказанных услуг после окончательной сдачи результатов работы или оказанных услуг или сдачи отдельных этапов, независимо от даты фактической выплаты указанных сумм.

Заместитель директора Департамента

Р.А.СААКЯН

Министерство финансов Российской Федерации

Письмо № 03-04-05/54027 от 23.06.2020

Вопрос: О страховых взносах и НДФЛ с доходов в виде сумм предварительной оплаты (аванса) по гражданско-правовому договору с физлицом.

Ответ: Департамент налоговой политики рассмотрел обращение от 27.04.2020 по вопросу уплаты налога на доходы физических лиц и страховых взносов с доходов в виде сумм предварительной оплаты (аванса) по гражданско-правовому договору, заключенному с физическим лицом, и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

1. Страховые взносы

Согласно подпункту 1 пункта 1 статьи 420 Кодекса объектом обложения страховыми взносами для плательщиков страховых взносов — организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в подпункте 2 пункта 1 статьи 419 Кодекса), в частности, по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Согласно пункту 1 статьи 421 Кодекса база для исчисления страховых взносов для плательщиков страховых взносов — организаций определяется по истечении каждого календарного месяца как сумма выплат и иных вознаграждений, предусмотренных пунктом 1 статьи 420 Кодекса, начисленных отдельно в отношении каждого физического лица с начала расчетного периода нарастающим итогом, за исключением сумм, указанных в статье 422 Кодекса.

В соответствии с абзацем восьмым подпункта 2 пункта 1 статьи 422 Кодекса не подлежат обложению страховыми взносами все виды установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с расходами физического лица в связи с выполнением работ, оказанием услуг по договорам гражданско-правового характера.

При этом в соответствии с подпунктом 2 пункта 3 статьи 422 Кодекса в базу для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не включаются любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера.

Согласно положениям пункта 1 статьи 424 Кодекса датой осуществления выплат и иных вознаграждений для плательщиков страховых взносов — организаций является день начисления выплат и иных вознаграждений в пользу физического лица.

Пунктом 4 статьи 431 Кодекса предусмотрено, что плательщики страховых взносов обязаны вести учет сумм начисленных выплат и иных вознаграждений (за исключением указанных в подпункте 3 пункта 3 статьи 422 Кодекса), сумм страховых взносов, относящихся к ним, в отношении каждого физического лица, в пользу которого осуществлялись выплаты.

В соответствии со статьей 783 Гражданского кодекса Российской Федерации (далее — Гражданский кодекс) к договору возмездного оказания услуг применяются общие положения о подряде (статьи 702 — 729), если это не противоречит статьям 779 — 782 Гражданского кодекса, а также особенностям предмета договора возмездного оказания услуг.

Исходя из положений статьи 709 Гражданского кодекса цена в договоре возмездного оказания услуг включает вознаграждение и компенсацию издержек. С учетом положений статьи 711 Гражданского кодекса заказчик обязан уплатить упомянутую цену после окончательного оказания услуг, если договором не предусмотрена предварительная оплата оказанных услуг.

Таким образом, сумма аванса (предоплаты) может быть выплачена либо за оказанные услуги, либо на компенсацию издержек.

Учитывая изложенное, суммы вознаграждений в пользу физического лица по гражданско-правовому договору, предметом которого является оказание услуг, включаются у плательщика страховых взносов — организации в базу для исчисления страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование в месяце, в котором данные суммы были начислены в карточке индивидуального учета сумм начисленных выплат и иных вознаграждений и сумм начисленных страховых взносов по каждому физическому лицу на основании акта приемки оказанных услуг после окончательной сдачи результатов оказанных услуг или сдачи отдельных этапов, независимо от даты фактической выплаты указанных сумм.

2. Налог на доходы физических лиц

Согласно пункту 1 статьи 210 Кодекса при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса.

Пунктом 1 статьи 226 Кодекса установлено, что российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 Кодекса, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со статьей 224 Кодекса, с учетом особенностей, предусмотренных статьей 226 Кодекса.

Указанные лица именуются в главе 23 «Налог на доходы физических лиц» Кодекса налоговыми агентами.

На основании пункта 4 статьи 226 Кодекса налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

В соответствии с подпунктом 1 пункта 1 статьи 223 Кодекса при получении доходов в денежной форме дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Таким образом, суммы вознаграждений в пользу физического лица, полученные таким физическим лицом по гражданско-правовому договору, предметом которого является оказание услуг (в том числе в виде предоплаты), включаются в доход налогоплательщика данного налогового периода.

Настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента

Р.А.СААКЯН

Министерство финансов Российской Федерации

Письмо № 03-04-06/46733 от 21. 07.2017

07.2017

Вопрос: По условиям гражданско-правового договора предусмотрено перечисление аванса физлицу-подрядчику. Окончательный расчет осуществляется после подписания акта выполненных работ.

Необходимо ли организации удерживать НДФЛ и уплачивать страховые взносы с суммы перечисленного физлицу аванса?

Ответ: Департамент налоговой и таможенной политики рассмотрел письмо ООО по вопросу исчисления, удержания и перечисления в бюджет налога на доходы физических лиц в отношении выплат физическим лицам (не зарегистрированным в качестве индивидуальных предпринимателей) по гражданско-правовым договорам, а также уплаты страховых взносов и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

1. Согласно пункту 1 статьи 210 Кодекса при определении налоговой базы по налогу на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса.

В соответствии с подпунктом 1 пункта 1 статьи 223 Кодекса при получении доходов в денежной форме дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Таким образом, суммы предварительной оплаты (аванса), полученные физическим лицом-подрядчиком (не индивидуальным предпринимателем) в налоговом периоде по гражданско-правовым договорам на выполнение работ (оказание услуг), включаются в доход налогоплательщика данного налогового периода независимо от того, в каком налоговом периоде будет произведен окончательный расчет после подписания акта выполненных работ (оказанных услуг).

Налоговыми агентами в соответствии с пунктом 1 статьи 226 Кодекса признаются, в частности, российские организации, являющиеся источником выплаты доходов налогоплательщику.

Согласно пункту 3 статьи 226 Кодекса исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со статьей 223 Кодекса, нарастающим итогом с начала налогового периода применительно ко всем доходам (за исключением доходов от долевого участия в организации), в отношении которых применяется налоговая ставка, установленная пунктом 1 статьи 224 Кодекса, начисленным налогоплательщику за данный период, с зачетом удержанной в предыдущие месяцы текущего налогового периода суммы налога.

На основании пункта 4 статьи 226 Кодекса налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Перечисление суммы исчисленного и удержанного налога производится налоговым агентом не позднее дня, следующего за днем выплаты налогоплательщику дохода (пункт 6 статьи 226 Кодекса).

2. Положениями подпункта 1 пункта 1 статьи 420 Кодекса установлено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, производимые, в частности, в рамках гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

При этом в соответствии с подпунктом 2 пункта 3 статьи 422 Кодекса в базу для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством не подлежат включению любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера.

Согласно положениям статьи 424 Кодекса дата осуществления выплат и иных вознаграждений определяется как день начисления выплат и иных вознаграждений в пользу работника (физического лица, в пользу которого осуществляются выплаты и иные вознаграждения).

Сумма предварительной оплаты может быть выплачена подрядчику или исполнителю либо за полностью выполненную им работу (оказанную услугу) по договору подряда (договору возмездного оказания услуг) или ее отдельный этап.

Учитывая изложенное, вознаграждение, предусмотренное упомянутыми гражданско-правовыми договорами, предметом которых является выполнение работ, оказание услуг, подлежит обложению страховыми взносами на обязательное пенсионное страхование и обязательное медицинское страхование после окончательной сдачи результатов работы (оказания услуги) или ее отдельных этапов на основании соответствующих актов приемки выполненных работ (оказанных услуг) в момент его начисления в пользу физических лиц.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора Департамента

Р.А.СААКЯН

Смотреть все новости

Учет в программе 1С:УПП договоров ГПХ

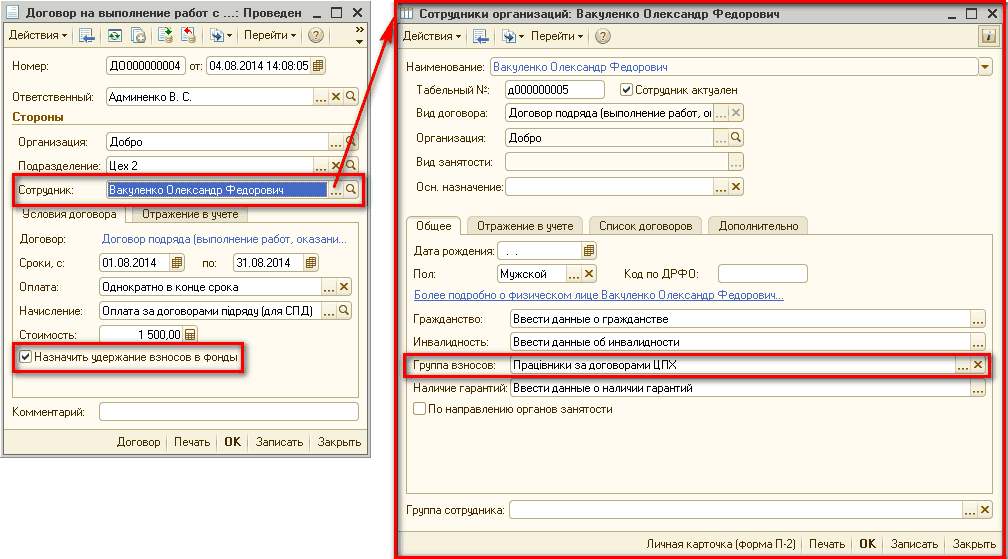

1. Как оформить в 1С:УПП договор гражданско-правового характера?

Оформление договоров ГПХ имеет ряд особенностей.

· При создании сотрудника на закладке «Общее» необходимо указать вид договора- «Договор подряда» или «Авторский договор». При этом системой создается табельный номер с буквой «д» в начале номера (для выделения сотрудников по договорам ГПХ). Для ввода данных о физическом лице можно воспользоваться ссылкой «Более подробно о физическом лице», где необходимо указать адрес проживания, удостоверение личности, налоговый статус, коды ИНН, СНИЛС и др.(для дальнейшего автоматического включения физического лица в перс. отчетность).

Для ввода данных о физическом лице можно воспользоваться ссылкой «Более подробно о физическом лице», где необходимо указать адрес проживания, удостоверение личности, налоговый статус, коды ИНН, СНИЛС и др.(для дальнейшего автоматического включения физического лица в перс. отчетность).

В списке сотрудников сотрудник с договором ГПХ будет выглядеть следующим образом:

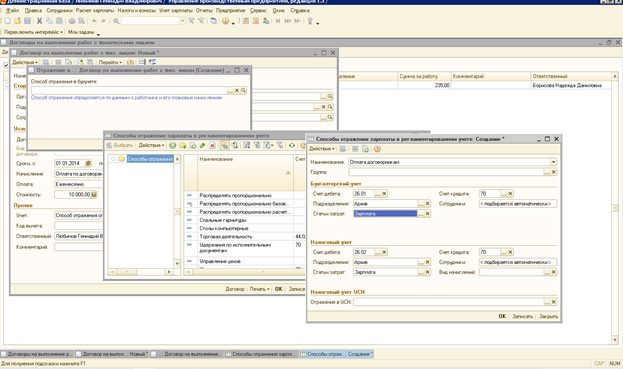

· Для оформления договора служит документ «Договор на выполнение работ с физическим лицом» ( интерфейс «Расчет зарплаты организаций» — меню «Сотрудники»- «Договоры на выполнение работ»). В документе необходимо указать вид начисления, вид оплаты, стоимость

Для правильного отражения в бухгалтерском учете необходимо определить способ отражения, выбрав его из справочника «Способы отражения в регламентированном учете», или если нет подходящего, ввести новый.

Ввести код вычета для правильного начисления НДФЛ. В итоге документ должен выглядеть примерно таким образом:

В итоге документ должен выглядеть примерно таким образом:

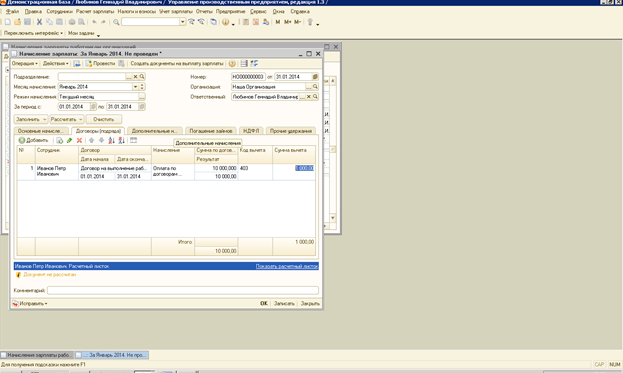

2. Как начислить в 1С:УПП вознаграждение физическому лицу по договору ГПХ?

При начислении зарплаты документом «Начисление зарплаты» договорники, у которых вид оплаты «Ежемесячно» включаются в закладку «Договоры(подряда)» каждый месяц пока не истек срок договора. При виде оплаты «Однократно в конце срока»- по истечении срока договора. Сумма оплаты- фиксированная и не учитывает фактически отработанное время. Сумма вычета вводится вручную.

После расчета рассчитывается сумма НДФЛ с учетом суммы вычета. Можно посмотреть предварительный расчетный листок:

3. Какие налоги и взносы начисляется по договорам ГПХ?

Доходы по договорам ГПХ облагаются НДФЛ, взносами в ПФР и ФОМС.

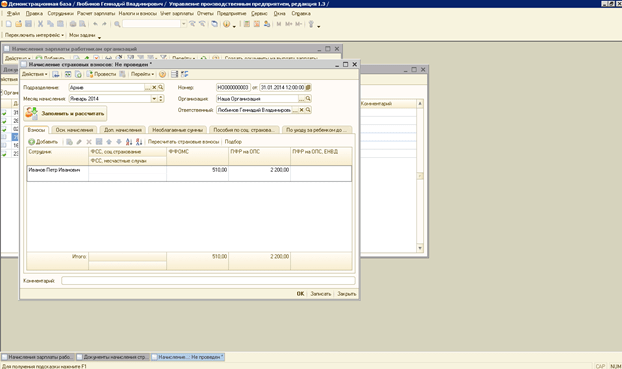

Налог НДФЛ исчисляется при начислении зарплаты. Начисление страховых взносов производится одноименным документом. (интерфейс –«Расчет заработной платы организаций»-меню «Налоги и взносы»- документ «Начисление страховых взносов»).

(интерфейс –«Расчет заработной платы организаций»-меню «Налоги и взносы»- документ «Начисление страховых взносов»).

После ввода месяца начисления, организации и подразделения, нажав кнопку «заполнить и рассчитать», на закладке «Доп.начисления» отразятся суммы дохода, начисленные по договорам ГПХ. На закладке «Взносы» — суммы начисленных взносов:

4. Как в 1С:УПП уплатить налог по договору ГПХ?

Для корректного отражения и учета уплаты налогов и взносов в регламентированной отчетности и недостаточно ввести платежные документы. Для этого необходимо ввести документы : «Перечисление НДФЛ в бюджет» и «Расчеты по страховым взносам» ( интерфейс – «Расчет заработной платы организаций», меню-«Налоги и взносы»):

· Расчеты по страховым взносам.

При заполнении документа необходимо выбрать вид уплаты/начисления, заполнить дату платежа, дату документа и нажать кнопку «Заполнить остатками». Документ заполняется остатками на дату документа.

Документ заполняется остатками на дату документа.

Для контроля начисленных и уплаченных взносов можно воспользоваться «Карточкой учета страховых взносов:

· Документ «Перечисление НДФЛ в бюджет».

При заполнении документа необходимо указать за какой месяц перечисляется налог, заполнить дату платежа, дату документа, номер платежного поручения, сумму платежа и нажать кнопку «Заполнить»-«Физ.лицами, получившими доход». Документ заполняется, причем сумма платежа распределяется по физ. лицам пропорционально суммам начисленных налогов за указанный месяц.

5. Как выплатить в 1С:УПП вознаграждение по договору ГПХ?

Документ «Зарплата к выплате» можно создать на основании соответствующего документа «Начисление зарплаты», нажав на кнопку «Создать документ на выплату зарплаты». В этом случае создается уже заполненный документ. Или создать документ можно из меню «Расчет зарплаты»- «Касса, банк»- документ «Зарплата к выплате». В этом случае надо ввести дату документа, месяц начисления, способ выплаты (через кассу или банк) и нажать кнопку «Заполнить». Табличная часть заполняется сотрудниками, у которых не выплачена зарплата.

Или создать документ можно из меню «Расчет зарплаты»- «Касса, банк»- документ «Зарплата к выплате». В этом случае надо ввести дату документа, месяц начисления, способ выплаты (через кассу или банк) и нажать кнопку «Заполнить». Табличная часть заполняется сотрудниками, у которых не выплачена зарплата.

Сумма к выплате заполняется с учетом удержаний. Отметку о выплате заменяем на «Выплачено».

На основании этого документа можно сформировать платежные документы:

После проведения платежного документа зарплата считается выплаченной и налог НДФЛ – удержанный, если в учетной политике организации не стоит упрощенный учет взаиморасчетов.

Для контроля учета по НДФЛ существует «Регистр налогового учета НДФЛ» ( меню –«Налоги и взносы»):

6. Какими отчетами проверить в 1С:УПП взаиморасчеты с договорниками?

Проверить взаиморасчеты с договорниками можно следующими отчетами: меню –«Отчеты»

· Расчетные листки организации:

· Расчетная ведомость в произвольной форме:

· Чтобы проверить полноту учтенных доходов при расчете страховых взносов и при формировании проводок существует отчет «Анализ начислений работникам организации».

7. Как отразить в 1С:УПП все эти начисления в бухгалтерском учете?

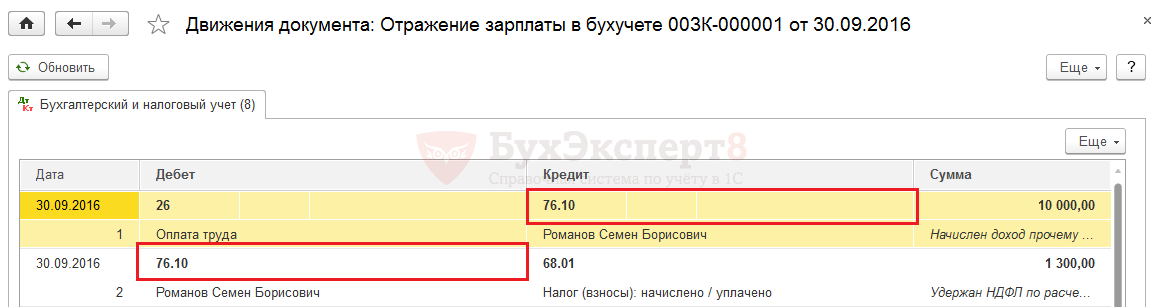

Для отражения начисленной зарплаты, налогов и взносов в бухгалтерском учете существует документ «Отражение зарплаты в рег.учете»

После заполнения месяца начисления, организации и нажав кнопку «Заполнить» в закладке «Дополнительные начисления» отразятся суммы наших договорников. Счета учета и субконто выставляются в соответствии выбранного нами способа отражения при оформлении договора.

В закладке «Проводки» формируются проводки с учетом закладки «Дополнительные начисления» и сумм, начисленных налогов и взносов.

Только после проведения этого документа суммы начисленной зарплаты, налогов и взносов будут учтены в бухгалтерском учете.

8. Как данные по договорам ГПХ отражаются в персонифицированном учете и в справке НДФЛ?

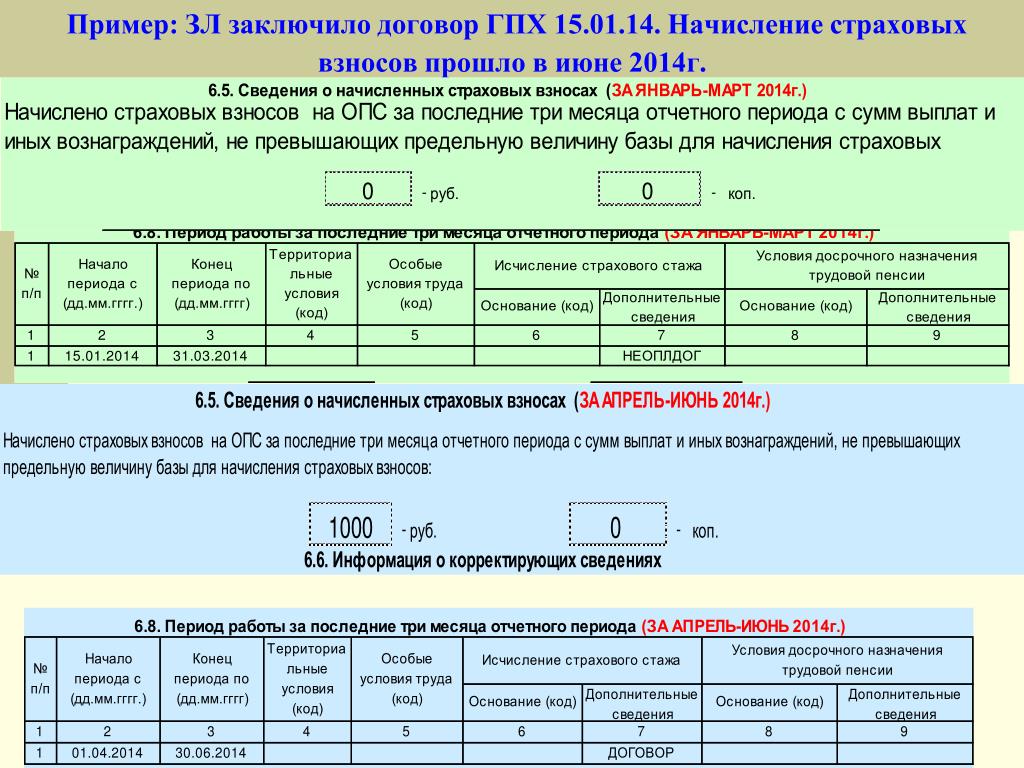

Для подготовки данных для передачи в ПФР существует одноименная обработка. (интерфейс «Кадровый учет», меню-«Персонифицированный учет»). После выбора отчетного периода и нажатия кнопки «Переформировать» данные по договорнику попадают в СЗВ-6:

(интерфейс «Кадровый учет», меню-«Персонифицированный учет»). После выбора отчетного периода и нажатия кнопки «Переформировать» данные по договорнику попадают в СЗВ-6:

и в РСВ-1 в стр.110,111,114,140,142,144 раздела 1:

и в стр.200,204,205,207,210,214,215 раздела 2.1:

В справке 2-НДФЛ (меню «Налоги и взносы»): Вводится налоговый период, организация и добавляется сотрудник.

Спасибо!

Вознаграждение по гражданско правовому договору

Для целей налогообложения прибыли вознаграждение по договору гражданско-правового характера относится к расходам на оплату труда и учитывается в момент его начисления после подписания сторонами акта сдачи-приемки выполненных работ (оказанных услуг) (п. 21 ст. 255, п. 4 ст. 272 НК РФ).

Для целей формирования базы по страховым взносам дата осуществления выплаты — день ее начисления в пользу физического лица (п. 1 ст. 424 НК РФ). Страховые взносы начисляются с каждой выплаты (аванс или вознаграждение за выполненную работу).

1 ст. 424 НК РФ). Страховые взносы начисляются с каждой выплаты (аванс или вознаграждение за выполненную работу).

НДФЛ, который исчислен и удержан с выплаты по ГПД, нужно перечислить в бюджет не позднее рабочего дня, следующего за днем такой выплаты (п. 6 ст. 6.1, п. 6 ст. 226 НК РФ). При этом НДФЛ нужно удерживать как с аванса, так и с вознаграждения за выполненную работу.

Налог на прибыль

Если организация-налогоплательщик налога на прибыль заключает гражданско-правовой договор возмездного характера с физическим лицом, то он (налогоплательщик) наделяется правом учесть такие расходы при определении налоговой базы по указанному налогу. Затраты в виде выплаты вознаграждения лицам по гражданско-правовым договорам приравниваются к расходам по оплате труда, установленным ст. 255 НК РФ. При этом необходимо иметь в виду, что названные расходы в обязательном порядке должны отвечать всем требованиям п. 1 ст. 252 НК РФ, т.е. быть обоснованными, документально подтвержденными и т. д. В качестве одного из документов, подтверждающих такие расходы, является сам гражданско-правовой договор, заключенный с физическим лицом, которому по нему выплачивается вознаграждение.

д. В качестве одного из документов, подтверждающих такие расходы, является сам гражданско-правовой договор, заключенный с физическим лицом, которому по нему выплачивается вознаграждение.

Далее необходимо обратиться к позиции официальных органов по данному правовому вопросу.

Так, в Письме Минфина России от 09.02.2015 N 03-03-06/1/5255 указывается, что расходы на выплату сумм физическим лицам по заключенным с ними договорам гражданско-правового характера могут быть учтены при определении налоговой базы по налогу на прибыль организаций в случае соответствия заключенных договоров положениям ГК РФ и при условии соблюдения положений ст. 252 и п. 21 ст. 255 НК РФ.

Также в Письме Минфина России от 18.03.2010 N 03-03-06/1/146 дополнительно разъясняется, что расходы на уплату страховых взносов, начисленных на выплаты в пользу физических лиц по трудовым и гражданско-правовым договорам, в том числе на выплаты социального характера, не учитываемые в целях налогообложения прибыли, будут включаться в состав прочих расходов при определении налоговой базы по налогу на прибыль в силу пп. 49 п. 1 ст. 264 НК РФ.

49 п. 1 ст. 264 НК РФ.

Еще ранее в Письме Минфина России от 19.08.2008 N 03-03-06/2/107 отмечалось, что расходы на выплату сумм по договорам гражданско-правового характера, заключенным со штатными работниками, могут быть учтены при исчислении налоговой базы по налогу на прибыль в составе прочих расходов, связанных с производством и реализацией, на основании пп. 49 п. 1 ст. 264 НК РФ при условии подтверждения экономической обоснованности таких расходов.

Сумма вознаграждения, начисленная физическим лицам в связи с выполнением ими работ (услуг) по договорам гражданско-правового характера, на полном основании учитывается при определении налоговой базы по налогу на прибыль в составе расходов на оплату труда.

Таким образом, исходя из совокупного анализа приведенных норм ГК РФ и НК РФ в их взаимосвязи, а также позиции официальных органов по вопросу, поставленному автором данной статьи, следует вывод, что организация — налогоплательщик налога на прибыль учитывает на основании ст. 255 НК РФ расходы в виде выплаты вознаграждения физическим лицам по договорам гражданско-правового характера. Данные расходы законодатель в целях применения гл. 25 НК РФ приравнивает к расходам организации по оплате труда.

255 НК РФ расходы в виде выплаты вознаграждения физическим лицам по договорам гражданско-правового характера. Данные расходы законодатель в целях применения гл. 25 НК РФ приравнивает к расходам организации по оплате труда.

Минфин России на основании приведенного в письме от 09.02.2015 N 03-03-06/1/5255 заключил, что расходы на выплату сумм физическим лицам по заключенным с ними договорам гражданско-правового характера могут быть учтены при определении налоговой базы по налогу на прибыль организаций в случае соответствия заключенных договоров положениям ГК РФ и при условии соблюдения положений статьи 252 и пункта 21 статьи 255 НК РФ.

Расходы на оплату труда налогоплательщики, использующие в налоговом учете метод начисления, в силу пункта 4 статьи 272 НК РФ признают в качестве расхода ежемесячно, исходя из сумм, начисленных в соответствии со статьей 255 НК РФ. Поскольку основанием для начисления вознаграждения по гражданско-правовому договору является подписанный акт, то в месяце его подписания сумма, указанная в договоре, включается в расходы на оплату труда.

Поскольку основанием для начисления вознаграждения по гражданско-правовому договору является подписанный акт, то в месяце его подписания сумма, указанная в договоре, включается в расходы на оплату труда.

Страховые взносы

Взносы на ВНиМ с выплат по ГПД платить не надо. Взносы на травматизм начисляйте и платите в ФСС, только если это прямо предусмотрено договором подряда или оказания услуг (пп. 2 п. 3 ст. 422 НК РФ, п. 1 ст. 20.1 Закона N 125-ФЗ).

Взносы на ОПС и ОМС надо начислить (Письмо Минфина от 21.07.2017 N 03-04-06/46733).

Для целей формирования базы по страховым взносам дата осуществления выплаты — день ее начисления в пользу физического лица (п. 1 ст. 424 НК РФ).

Акт при этом значения не имеет.

НДФЛ

Выплаты по гражданско-правовым договорам подряда и оказания услуг облагайте НДФЛ. Налог удерживайте при каждой выплате — и с аванса, и с вознаграждения за выполненную работу (Письмо Минфина от 21. 07.2017 N 03-04-06/46733).

07.2017 N 03-04-06/46733).

Удержанный НДФЛ перечислите не позднее следующего за выплатой дня (п. 6 ст. 226 НК РФ).

Акт при этом значения не имеет.

Учет НДФЛ и взносов на обязательное страхование по договорам ГПХ в КАМИН

Существенным отличием договоров ГПХ от обычных трудовых договоров является:

- Предметом договора является оказание определенной услуги, выполнение работы или передача имущественных прав, а не исполнение трудовой функции по профессии. Следовательно основанием для оплаты является не табель учета рабочего времени, заявление или приказ, а акт выполненных работ (оказанных услуг).

- Работник по такому договору не является штатным, а значит, к нему не могут предъявляться требования по соблюдению режима работы и субординации.

- Порядок оплаты по ГПХ определяется соглашением сторон и не регламентируется ТК РФ.

- Договор ГПХ вне зависимости от его предмета, статуса сторон и особых условий всегда имеет конечный срок действия.

То есть, в гражданско-правовом договоре не должно быть упоминаний: о должности, режиме работы, премировании и прочих терминов, характеризующих трудовые отношения. В договоре обязательно должны быть оговорены сроки окончания работ (оказания услуг). И основанием для оплаты будут являться Акты выполненных работ. В противном случае такой договор может быть переквалифицирован в трудовой.

ВАЖНО! Если по договору регулярно будут проходить акты выполненных работ или оказанных услуг на суммы соотносимого размера, это будет считаться явным признаком замаскированных трудовых отношений и привлечет внимание контролирующих органов.

Для того, чтобы в программе Камин 5.0 была возможность регистрировать договоры подряда и производить по ним начисления, необходимо произвести соответствующие настройки. Зайдем в раздел «Предприятие» — «Настройки параметров учета» и устанавливаем соответствующую галочку “в организации используются договора подряда (договоры гражданско-правового характера)”

Исполнителя работ, то есть подрядчика, нужно зарегистрировать в справочнике «Сотрудники» и указать необходимые сведения о нем. Раздел «Кадры» — «Сотрудники» — «Создать» (см рис 2)

Раздел «Кадры» — «Сотрудники» — «Создать» (см рис 2)

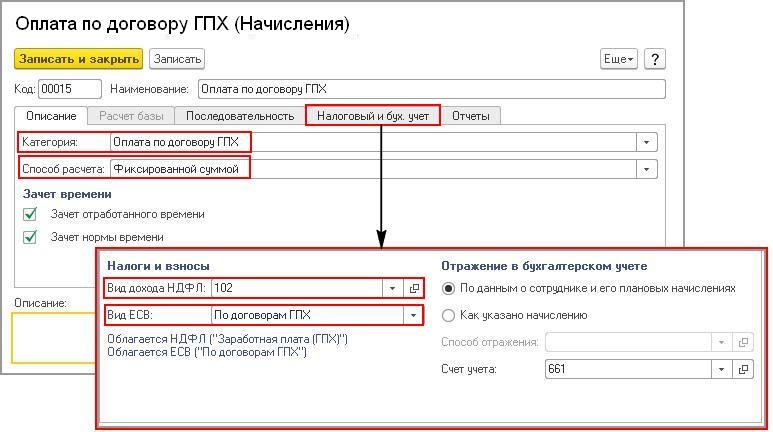

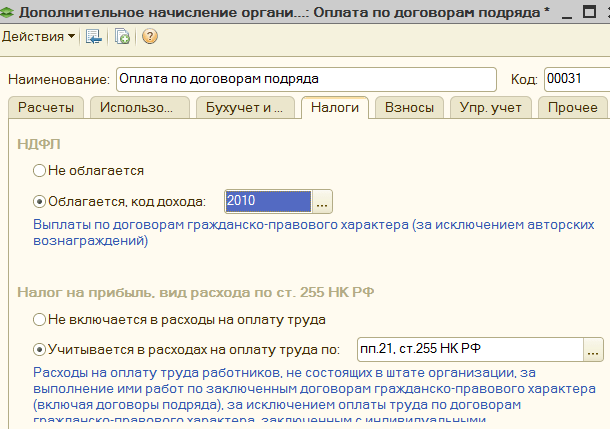

Так же в справочнике “Виды начислений” (Раздел “Справочники и классификаторы” – “Справочники”) необходимо создать новое начисление. Со следующими обязательными реквизитами:

Вид дохода 2010 “Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений) (пп.6 п.1 ст.208 НК РФ)”, для начисления и удержания НДФЛ.

Вид дохода для страховых взносов : “Не облагается взносами в ФСС и ФСС НС”, поскольку вознаграждения по ГПД вне зависимости от предмета договора не облагаются взносами по страхованию от временной нетрудоспособности или в связи с материнством (подп. 2 п. 3 ст. 422 НК РФ) и не облагаются взносами на страхование от несчастных случаев и производственного травматизма.

ВАЖНО! Если договор заключается с иностранным гражданином (за исключением ЕАЭС), то доходы по ГПД иностранных граждан вообще не облагаются страховыми взносами.

Чтобы отразить условия договора ГПХ, необходимо создать документ «Договор», который находится так же в разделе «Кадры» — “Прочее”. Щелкаем по кнопке «Создать» и заполняем поля документа (рис. 4).

При заключении договора ставится флажок в поле «заключение договора». В поле «с исполнителем» выбирается сотрудник или другое физическое лицо, с которым заключен этот договор. Если договор заключен с несколькими исполнителями, то устанавливается флажок «несколько исполнителей», в появившейся закладке «Исполнители» в табличную часть подбираются исполнители, сумма договора может быть указана на каждого или распределена между исполнителями.

Для начисления оплаты по акту выполненных работ нужно ввести документ «Договор подряда», но установить флажок в поле “акт выполненных работ” и выбрать договор по которому заполняется акт. Так же Акт можно создать на основании документа “Договор подряда” (рис 5)

Поля в документе на закладках «Договор» и «Начисление» будут заполнены автоматически данными выбранного договора. Некоторые из них, при необходимости, можно изменить, например, период, подразделение и другие.

Некоторые из них, при необходимости, можно изменить, например, период, подразделение и другие.

Можно отразить акт выполненных работ в уже существующем «Договоре подряда». В этом случае в документе будет два флага – «заключение договора» и «акт выполненных работ».

Выплаты по договору ГПХ производятся документом “Межрасчетная выплата”. Создать документ можно на основании Акта выполненных работ, нажав кнопку “Выплатить” на командной панели документа. При этом, НДФЛ будет рассчитан в документе “Выплата”

Проверить правильность начисления и удержания НДФЛ вы можете по отчет “Свод НДФЛ” (Раздел “Налоги” – “Отчеты”) (рис 8)

В конце месяца заполняет регламентный документа “Конец месяца” (рис.8). Обратите внимание, что по отчислениям в ПФР и Соцстрах по несчастным случаям заполнена колонка “Не облагается”

Проверить правильность начисления и удержания страховых взносов вы можете по отчет “Свод отчислений и налогов” (Раздел “Налоги” – “Отчеты”) (рис 10)

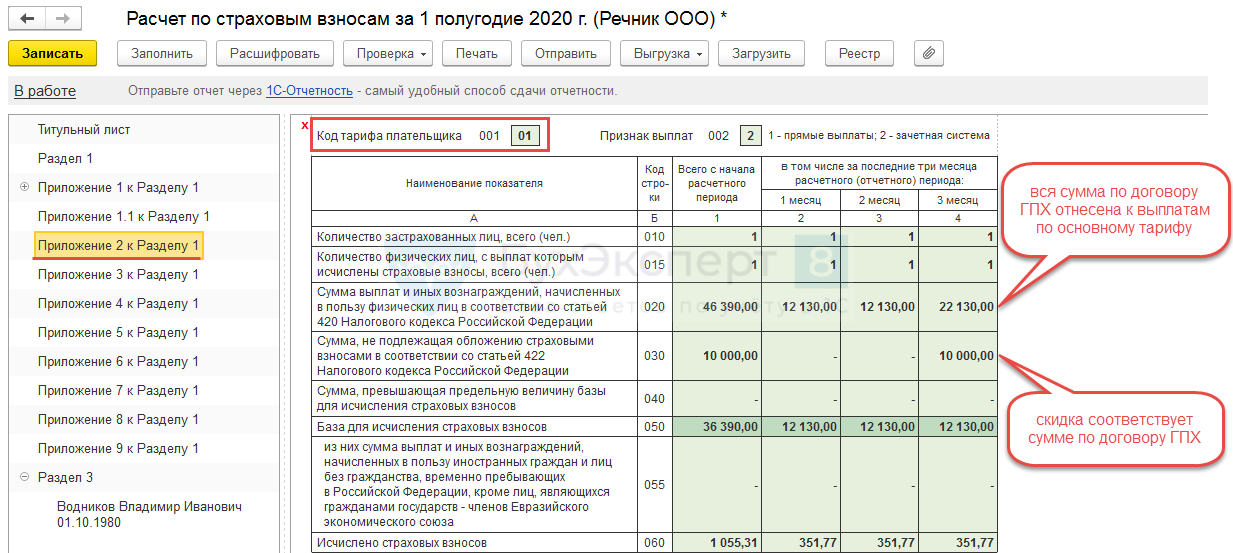

Хотите знать как в приложении 2 расчёта по страховым взносам за текущий отчётный период отразить начисление по договорам ГПХ? Не знаете как проверить правильно удержанный НДФЛ по договором ГПХ отражается в форме 6-НДФЛ? Обращайтесь на Линию Консультации нашей компании.

4 общих типа договоров на строительство

Контракт на строительство представляет собой юридически обязывающее соглашение как для владельца, так и для застройщика, в котором говорится, что выполненная работа получит определенную сумму компенсации. Также может быть указано, как будет распределяться эта компенсация. В отрасли используется несколько типов строительных контрактов, но есть определенные типы строительных контрактов, которые предпочитают профессиональные строители.

Типы строительных контрактов обычно определяются способом выплаты средств.В нем подробно описаны другие конкретные термины, такие как продолжительность, качество, характеристики и некоторые другие элементы. Эти основные типы контрактов могут иметь множество вариаций и могут быть настроены в соответствии с конкретными потребностями продукта или проекта.

Тип контракта с единовременной или фиксированной ценой

Этот тип контракта предусматривает общую фиксированную цену на все виды деятельности, связанные со строительством. Контракты с единовременной выплатой могут включать стимулы или льготы за досрочное расторжение или также могут предусматривать штрафы, называемые заранее оцененными убытками, за позднее расторжение.

Контракты с единовременной выплатой могут включать стимулы или льготы за досрочное расторжение или также могут предусматривать штрафы, называемые заранее оцененными убытками, за позднее расторжение.

Контракты с единовременной выплатой предпочтительнее, когда ясный объем и определенный график были рассмотрены и согласованы.

Этот контракт должен использоваться, когда риск необходимо передать строителю, а собственник хочет избежать заказов на изменение для неопределенных работ. Однако подрядчик также должен включать в себя некоторые процентные расходы, связанные с принятием на себя этого риска. Эти затраты будут скрыты в фиксированной цене. По контракту с единовременной выплатой труднее вернуть кредит за незавершенную работу, поэтому учитывайте это при анализе ваших вариантов.

Контракты Cost Plus

Этот тип контракта предусматривает оплату фактических затрат, покупок или других расходов, возникших непосредственно в результате строительной деятельности. Контракты «затраты плюс» должны содержать конкретную информацию об определенной заранее оговоренной сумме (некоторый процент от стоимости материалов и рабочей силы), покрывающей накладные расходы и прибыль подрядчика. Затраты должны быть детализированы и классифицированы как прямые или косвенные. Существует несколько вариантов контрактов «затраты плюс», наиболее распространенными из которых являются:

Контракты «затраты плюс» должны содержать конкретную информацию об определенной заранее оговоренной сумме (некоторый процент от стоимости материалов и рабочей силы), покрывающей накладные расходы и прибыль подрядчика. Затраты должны быть детализированы и классифицированы как прямые или косвенные. Существует несколько вариантов контрактов «затраты плюс», наиболее распространенными из которых являются:

- Стоимость плюс фиксированный процент

- Стоимость плюс фиксированная ставка

- Cost Plus с контрактом с гарантированной максимальной ценой

- Cost Plus с гарантированной максимальной ценой и бонусным контрактом

Контракты «затраты плюс» используются, когда объем не был четко определен, и ответственность за установление некоторых ограничений на сумму счета, выставляемого подрядчиком, лежит на владельце.Когда используются некоторые из вышеупомянутых вариантов, эти стимулы будут служить для защиты интересов владельца и избежания взимания платы за ненужные изменения.

Имейте в виду, что контракты «затраты плюс» трудно или труднее отслеживать, и потребуется более тщательный контроль.

Контракты на сроки и материалы, когда объем не ясен

Временные и материальные контракты обычно предпочтительны, если объем проекта не ясен или не определен. Владелец и подрядчик должны установить согласованную почасовую или дневную ставку, включая дополнительные расходы, которые могут возникнуть в процессе строительства.

Затраты должны классифицироваться как прямые, косвенные, надбавки и накладные расходы и должны быть включены в контракт. Иногда владелец может захотеть установить лимит или конкретную продолжительность проекта для подрядчика, который должен быть соблюден, чтобы свести к минимуму риск владельца. Эти контракты полезны для небольших объемов работ или когда вы можете реалистично предположить, сколько времени потребуется для завершения объема работ.

Контракты ценообразования на единицу продукции

Контракты на единицу ценообразования — еще один тип контрактов, обычно используемый строителями и федеральными агентствами. Цены на единицу продукции также могут быть установлены в процессе торгов, поскольку владелец запрашивает конкретные количества и цены на заранее определенное количество единиц продукции.

Цены на единицу продукции также могут быть установлены в процессе торгов, поскольку владелец запрашивает конкретные количества и цены на заранее определенное количество единиц продукции.

Предоставляя цены за единицу продукции, владелец может легко убедиться, что с него взимаются не завышенные цены на приобретаемые товары или услуги. Цена за единицу может легко повышаться и / или понижаться во время изменения объема, что упрощает для владельца и застройщика достижение договоренностей во время заказов на изменение.

Гражданская И Уголовная ответственность за нарушение договора? Да, Вирджиния, она существует.

9 июля 2018 года Пятый окружной апелляционный суд Огайо оставил в силе обвинительный приговор подрядчику Джека Гроссера за невозмещение домовладельцу средств за недоставленные материалы и невыполненные услуги по ремонту дома. В деле State v. Groesser , 2018-Ohio-2713 (5 th Dist.) Присяжные округа Старк признали Гроссера виновным в уголовном преступлении в соответствии с законом Огайо о «краже путем обмана», Кодекс преп. Штата Огайо § 2913.02, когда он принимал платежи. от домовладельца на покупку расходных материалов, товаров и бытовой техники, которые он никогда не поставлял, а также на услуги по ремонту дома, которые он не предоставил или не завершил.Гроссер был приговорен к выплате 28 000 долларов в качестве возмещения ущерба, а также к 60-дневному тюремному заключению и пяти годам общественных работ.

Штата Огайо § 2913.02, когда он принимал платежи. от домовладельца на покупку расходных материалов, товаров и бытовой техники, которые он никогда не поставлял, а также на услуги по ремонту дома, которые он не предоставил или не завершил.Гроссер был приговорен к выплате 28 000 долларов в качестве возмещения ущерба, а также к 60-дневному тюремному заключению и пяти годам общественных работ. Groesser — не первый подрядчик в Огайо, признанный виновным в преступном «воровстве путем обмана» за нарушение строительного контракта. В деле State v. Messer , 2017-Ohio-1223 Шестой апелляционный округ Огайо подтвердил обвинительный приговор подрядчику в отношении «кражи обманным путем», когда он принял оплату, но так и не доставил, многие материалы, принадлежности и приспособления, не выполнившие работу. , не имел лицензии и не получил необходимых разрешений.Девятый апелляционный округ аналогичным образом признал подрядчика виновным в «краже путем обмана», оставив проекты незавершенными, предоставив неадекватные услуги и приняв оплату за окна, которые никогда не заказывались и не устанавливались. State v. Vertucci , 2017-Огайо-2838. По крайней мере, один суд штата Огайо счел неуплату подрядчиком своих субподрядчиков фактором, способствовавшим его осуждению за «воровство путем обмана». State v. Piesciuk , 2005-Ohio-5767 (12 th Dist.). Подавляющее большинство обвинений и обвинительных приговоров возникает в сфере жилищного строительства.Судебное преследование также имеет место в контексте коммерческого строительства, когда очевидно, что у правонарушителя не было намерения или способности действовать, и где исполнение было незначительным или отсутствовало вовсе.

State v. Vertucci , 2017-Огайо-2838. По крайней мере, один суд штата Огайо счел неуплату подрядчиком своих субподрядчиков фактором, способствовавшим его осуждению за «воровство путем обмана». State v. Piesciuk , 2005-Ohio-5767 (12 th Dist.). Подавляющее большинство обвинений и обвинительных приговоров возникает в сфере жилищного строительства.Судебное преследование также имеет место в контексте коммерческого строительства, когда очевидно, что у правонарушителя не было намерения или способности действовать, и где исполнение было незначительным или отсутствовало вовсе.

Это не означает, что подрядчики автоматически подвергаются как уголовной, так и гражданской ответственности с большим убытком за каждое предполагаемое нарушение контракта. Действительно, регулирующие законы и толкование прецедентного права требуют, чтобы истцы доказали, что правонарушитель действовал с обманчивым знанием и / или умыслом.Однако дело Groesser показательно тем, что демонстрирует достаточность косвенных улик для доказательства преступления «кража путем обмана». В Groesser :

В Groesser :

- Гроссер встретился с домовладельцем в Lowe’s, чтобы забрать шкафы, бытовую технику и приспособления, и проинструктировал домовладельца выдать ему чек на 25 000 долларов для оплаты этих материалов, которые он так и не передал домовладельцу.

- Groesser только частично завершил работы по проекту ремонта дома и время от времени появлялся в проекте.

- Groesser потребовал и получил дополнительные деньги для заказов на изменение.

- Groesser в конце концов отказался от проекта, оставив свои инструменты вместе с нежилым домом, вынудив домовладельца нанять новых подрядчиков и закупить шкафы, бытовую технику и приспособления, которые Groesser никогда не поставлял.

Умысел подтверждается фактами, окружающими обстоятельства, с презумпцией того, что обвиняемые умышляли разумные последствия своих добровольных действий. Соответственно, суд подтвердил, что «косвенные доказательства и прямые доказательства по своей сути обладают одинаковой доказательной ценностью» при анализе кражи путем обмана.

Умысел подтверждается фактами, окружающими обстоятельства, с презумпцией того, что обвиняемые умышляли разумные последствия своих добровольных действий. Соответственно, суд подтвердил, что «косвенные доказательства и прямые доказательства по своей сути обладают одинаковой доказательной ценностью» при анализе кражи путем обмана.Groesser утверждал, что уголовные обвинения были неправомерными, поскольку ситуация представляла собой гражданско-правовой спор, а не преступление. Суд не согласился с этим, посчитав, что в определенных ситуациях нарушение договорных требований может привести как к гражданской ответственности , так и к уголовной ответственности .

Закон штата Огайо также разрешает гражданские иски о взыскании убытков за преступные действия. Кодекс штата Огайо §2307.60 разрешает гражданские иски о возмещении ущерба на основании нарушения любого уголовного закона (если не применяется конкретное исключение), а §2307.61 разрешает гражданские иски о возмещении ущерба против лица, которое умышленно повреждает собственность или совершает кражу. Другими словами, существуют установленные законом иски, позволяющие истцу взыскать в рамках гражданского иска убытки, понесенные ответчиком в результате уголовного воровства и мошенничества (включая отклоненные чеки в соответствии с Ohio Rev.Код §2913.11). В своем основополагающем деле Верховный суд штата Огайо подтвердил, что судимость по уголовным делам составляет , а не , которые необходимы для утверждения или удовлетворения этих гражданских исков. Джейкобсон против Kaforey , 2016-Огайо-8434 (2016).

Другими словами, существуют установленные законом иски, позволяющие истцу взыскать в рамках гражданского иска убытки, понесенные ответчиком в результате уголовного воровства и мошенничества (включая отклоненные чеки в соответствии с Ohio Rev.Код §2913.11). В своем основополагающем деле Верховный суд штата Огайо подтвердил, что судимость по уголовным делам составляет , а не , которые необходимы для утверждения или удовлетворения этих гражданских исков. Джейкобсон против Kaforey , 2016-Огайо-8434 (2016).

По этим гражданским искам могут быть возмещены не только компенсационные убытки, но также доступны судебные издержки, гонорары адвокатов и штрафные, тройные или штрафные убытки. Эти убытки подлежат возмещению, даже если уголовное наказание уже было назначено за то же происшествие, и наоборот — — уголовные наказания могут быть начислены, даже если гражданские убытки уже были присуждены.И Верховный суд Соединенных Штатов, и суды штата Огайо подтверждают, что защита «двойной угрозой» (двойное взыскание) неприменима, поскольку гражданские убытки служат средством правовой защиты между частными сторонами, тогда как уголовное наказание служит государственным наказанием правонарушителя. U.S. v. Halper (1989), 490 U.S. 435; см. Также См. Дело «Город Колумбус» против Беднарца , 1995 г., приложение Огайо. LEXIS 311 (10 -й р-н).

U.S. v. Halper (1989), 490 U.S. 435; см. Также См. Дело «Город Колумбус» против Беднарца , 1995 г., приложение Огайо. LEXIS 311 (10 -й р-н).

Хотя холдинг Groesser не рассматривает вопрос о гражданской ответственности подрядчика за его преступные действия, он представляет собой еще один источник рекомендаций относительно того, что считается достаточным доказательством для привлечения подрядчика к уголовной ответственности за то, что на первый взгляд кажется нарушением условий контракта.В свою очередь, эти действия потенциально поддерживают гражданский иск, даже без привлечения к уголовной ответственности. Подрядчики должны знать о воздействии и средствах правовой защиты, доступных для пострадавших в результате нарушения контракта, которое также может быть уголовным преступлением. Не каждое гражданско-правовое нарушение договора также является уголовным преступлением, но некоторые из них. Подрядчики должны проконсультироваться с юрисконсультом относительно всех возможных средств правовой защиты в зависимости от ситуации, но нарушения, которые также включают возврат чеков, получение денег, рабочей силы, оборудования или материалов под ложным предлогом, перенаправление средств на личное использование или другие проекты, а также незначительные попытки или отсутствие попыток Необходимо учитывать все факторы, которые говорят в пользу потенциальной уголовной ответственности.

Гражданский договор Договор | UpCounsel 2021

Гражданско-правовой договор — это договор между двумя сторонами, предназначенный для разрешения спора между сторонами, и обычно эти договоры рассматриваются гражданскими судами. 3 мин. Читать

1. Что такое гражданские соглашения?2. Нарушения и гражданско-правовые договоренности

3. Гражданское право и контракты

4. Заключение договорного соглашения

Гражданско-правовой договор — это договор между двумя сторонами, предназначенный для разрешения спора между сторонами.Обычно этими контрактами занимаются гражданские суды.

Что такое гражданские соглашения?

Если между двумя сторонами возникнут разногласия, они могут разрешить спор с помощью гражданско-правового договора. Эти контракты обычно называют мировым соглашением, и они обычно являются результатом успешного посредничества.

Договоры по гражданско-правовому соглашению могут заключаться между двумя физическими лицами или двумя предприятиями, или могут включать сочетание предприятий и частных лиц. После достижения мирового соглашения обе стороны и судья подписывают гражданско-правовое соглашение, что делает его юридически обязательным.Договоры по гражданско-правовому соглашению обычно используются при разводе или судебных процессах с участием предприятий или частей собственности.

После достижения мирового соглашения обе стороны и судья подписывают гражданско-правовое соглашение, что делает его юридически обязательным.Договоры по гражданско-правовому соглашению обычно используются при разводе или судебных процессах с участием предприятий или частей собственности.

В гражданско-правовом договоре излагаются обязанности каждой из сторон. Условия этих контрактов могут охватывать несколько важных вопросов:

- Выплата долга.

- Распределение имущества.

- Передача ответственности.

Юристы каждой стороны работают над согласованием условий гражданского соглашения.Сторонам и их адвокатам необходимо будет подписать условия, прежде чем включать их в соглашение.

Нарушения и гражданские договоренности

В случае нарушения гражданского соглашения суд может отреагировать несколькими способами. Во-первых, суд может потребовать от сторон дополнительного разбирательства для внесения изменений в соглашение. Во-вторых, суд может принять решение о принудительном исполнении существующих условий гражданского соглашения.

Во-вторых, суд может принять решение о принудительном исполнении существующих условий гражданского соглашения.

Если у стороны есть вопрос об условиях соглашения, важно проконсультироваться со своим адвокатом, чтобы избежать нарушения.Когда происходит нарушение договора гражданско-правового договора, это может повлечь дополнительные судебные издержки.

Гражданское право и договоры

Когда дело доходит до контрактов, общее право в основном сосредоточено на определении юридических последствий обещаний, данных в контракте. По сути, это означает, что общее право не касается характера контракта, а сосредотачивается на том, может ли исполнение, гарантированное в контракте, быть обеспечено исковой силой. Это сильно отличается от гражданского права, в котором основное внимание уделяется правовым принципам, лежащим в основе контракта.

Гражданское право классифицирует правовые концепции и решает, как эти концепции соотносятся друг с другом. Эта система позволяет легко определить правовую концепцию, лежащую в основе контракта, в случае возникновения спора в будущем. Есть четыре различных категории гражданско-правовых договоров:

Есть четыре различных категории гражданско-правовых договоров:

- Двусторонний

- Односторонний

- Обременительные

- Бесплатно

Договоры гражданского права подпадают под действие Гражданского кодекса и сильно отличаются от стандартных трудовых договоров.Работодатель обычно использует гражданско-правовой договор, если ему нужно выполнить работу, но он не заинтересован в найме постоянного сотрудника. Выполнение гражданско-правового договора имеет несколько особенностей, которые отличаются от обычных трудовых договоров:

- Лицо, нанятое по гражданско-правовому договору, имеет гораздо большую свободу при выполнении своей работы и даже может отказаться от выполнения заказа, не нарушая договор.

- В гражданско-правовых договорах не нужно указывать время завершения работ.

- Договоры по гражданскому праву не требуют, чтобы работодатель собирал взносы в систему социального обеспечения или предоставлял отпуск работнику.

Создание договорного соглашения

Одно из основных различий между гражданским правом и общим правом заключается в том, как каждая система трактует заключение договоров. В общем праве наиболее важный вопрос, связанный с заключением договора, — это когда сторона дает обещание, имеющее юридические последствия. Чтобы определить, когда обещание имеет юридическую силу, в общем праве учитываются три важных фактора:

- Предложение

- Приемка

- Возмещение

Гражданское право также учитывает эти особенности, но рассматривает несколько других вопросов, чтобы определить, проявили ли стороны свою свободную волю для заключения соглашения.Например, при определении действительности контракта суды по гражданским делам будут искать согласия. Гражданско-правовой договор действителен только в том случае, если стороны дали свое согласие без принуждения, мошенничества или ошибки. Чтобы определить согласие, суд исследует, как имели место оферта и акцепт.

В то время как системы общего и гражданского права для заключения договоров в некоторых отношениях схожи, система гражданского права имеет больше нюансов. Например, в общем праве акцепт происходит в момент отправки оференту.Согласно гражданскому праву оферент должен знать, что его оферта была принята, чтобы соглашение стало обязательным.

Если вам нужна помощь с гражданско-правовым договором, вы можете опубликовать свои юридические потребности на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Типы контрактов

В машиностроении и строительстве используются некоторые общие типы контрактов:

- Контракт с единовременной выплатой

- Контракт с ценой за единицу

- Контракт плюс стоимость

- Льготные контракты

- Контракты на оплату строительства в процентах

Контракт с единовременной выплатой

При таком контракте инженер и / или подрядчик соглашается выполнить описанный и указанный проект по фиксированной цене. Также называется «Контракт с фиксированным вознаграждением». Часто используется в инженерных контрактах.

Также называется «Контракт с фиксированным вознаграждением». Часто используется в инженерных контрактах.

Контракт с фиксированным вознаграждением или паушальной суммой подходит, если объем и график проекта достаточно определены, чтобы позволить инженеру-консультанту оценить стоимость проекта.

Контракт о цене за единицу

Этот вид контракта основан на оценочном количестве предметов, включенных в проект, и их цене за единицу. Окончательная цена проекта зависит от количества, необходимого для выполнения работ.

В целом этот контракт подходит только для строительных проектов и проектов с поставщиками, где различные типы элементов, но не их количество, могут быть точно указаны в контрактных документах.

Нет ничего необычного в том, чтобы объединить Контракт о цене за единицу для частей проекта с Контрактом с фиксированной суммой или другими типами контрактов.

Контракт плюс затраты

Контрактное соглашение, в котором покупатель соглашается оплатить стоимость всех работ и материалов плюс сумму накладных расходов подрядчика и прибыли (обычно в процентах от затрат на рабочую силу и материалы). Контракты могут быть указаны как

Контракты могут быть указаны как

- Стоимость + Контракт с фиксированной процентной ставкой

- Стоимость + Контракт с фиксированной комиссией

- Стоимость + Фиксированная комиссия с гарантированной максимальной ценой Контракт

- Стоимость + Фиксированная комиссия с бонусным контрактом

- Стоимость + Фиксированная комиссия с гарантированным максимумом Контракт с ценой и бонусом

- Стоимость + фиксированная плата с соглашением о разделении Любой договор об экономии затрат

Этот тип контрактов предпочтителен, если объем работ неопределен или весьма неопределенен, а также требуются виды рабочей силы, материалов и оборудования. неуверенный.В соответствии с этим соглашением необходимо вести полный учет всего времени и материалов, затраченных подрядчиком на работу.

Стоимость + контракт с фиксированным процентом

Компенсация основана на процентах от стоимости.

Стоимость + договор о фиксированном вознаграждении

Компенсация основана на фиксированной сумме независимо от окончательной стоимости проекта. Заказчик соглашается возместить фактические затраты подрядчика, независимо от суммы, и дополнительно уплатить согласованный гонорар независимо от суммы фактических затрат.

Заказчик соглашается возместить фактические затраты подрядчика, независимо от суммы, и дополнительно уплатить согласованный гонорар независимо от суммы фактических затрат.

Стоимость + фиксированная плата с контрактом с гарантированной максимальной ценой

Компенсация основана на фиксированной денежной сумме. Общая стоимость проекта не будет превышать согласованный верхний предел.

Стоимость + фиксированная комиссия с бонусным контрактом

Компенсация основана на фиксированной денежной сумме. Бонус предоставляется, если проект завершится ниже бюджета, с опережением графика и т. Д.

Стоимость + фиксированная плата с гарантированной максимальной ценой и бонусным контрактом

Компенсация основана на фиксированной сумме денег.Общая стоимость проекта не будет превышать согласованный верхний предел, и если проект будет завершен ниже бюджета, с опережением графика и т. Д., Предоставляется бонус.

Стоимость + фиксированная плата с соглашением о разделении Контракт на любую экономию затрат

Компенсация основана на фиксированная сумма денег. Любая экономия средств делится с покупателем и подрядчиком.

Любая экономия средств делится с покупателем и подрядчиком.

Поощрительные контракты

Компенсация основана на технических и / или договорных показателях в соответствии с согласованной целью — бюджетом, графиком и / или качеством.

Две основные категории стимулирующих контрактов:

- Поощрительные контракты с фиксированной ценой

- Поощрительные контракты на возмещение затрат

Поощрительные контракты с фиксированной ценой предпочтительнее, если стоимость контракта и требования к производительности достаточно очевидны.

Контракт на возмещение затрат предусматривает первоначально согласованную плату, которая позже будет скорректирована по формуле, основанной на соотношении общих допустимых затрат и общих нормативных затрат. Этот тип контракта определяет целевую стоимость, целевую плату, минимальную и максимальную плату и формулу корректировки комиссии.После реализации проекта размер вознаграждения подрядчику определяется по формуле.

Процент контрактов на оплату строительных работ

Общие для инженерных контрактов. Компенсация основана на процентах от стоимости строительства.

Разъяснение 5 основных типов строительных контрактов

Поскольку нет двух одинаковых строительных проектов, существует множество различных типов строительных контрактов, которые удовлетворяют потребности всех вовлеченных сторон.Знание того, какой контракт лучше всего подходит для проекта, помогает владельцам, подрядчикам и поставщикам управлять рисками и обеспечивать максимально бесперебойную работу и оплату.

В этой статье мы рассмотрим 5 основных типов контрактов в строительстве и ответим на следующие вопросы по каждому из них:

- Каковы общие черты каждого типа контракта? Каковы их преимущества и недостатки?

- Кто несет наибольший риск по каждому контракту?

- В каких проектах чаще всего используется каждый контракт?

5 основных типов контрактов на строительство

Контракты с единовременной выплатой

Контракты с единовременной выплатой , также известные как контракты с фиксированной ценой, являются самым основным типом контрактов на строительство. Это потому, что они устанавливают одну фиксированную цену на всю работу, выполняемую в рамках них. По этой причине в строительстве чрезвычайно распространены контракты с единовременной выплатой. Скорее всего, большинство подрядчиков в прошлом заключали несколько контрактов с единовременной выплатой.

Это потому, что они устанавливают одну фиксированную цену на всю работу, выполняемую в рамках них. По этой причине в строительстве чрезвычайно распространены контракты с единовременной выплатой. Скорее всего, большинство подрядчиков в прошлом заключали несколько контрактов с единовременной выплатой.

Погрузитесь глубже: контракты с единовременной выплатой

Однако, какой бы простой ни казалась формула с единой ценой, контракты с единовременной выплатой не так уж и просты. Вот несколько ключевых преимуществ и недостатков контрактов с единовременной выплатой:

Плюсы единовременной выплаты

- Контракты с единовременной выплатой упрощают торги .Указание общей цены вместо подачи нескольких заявок упрощает процесс выбора для владельцев и GC.

- Отделка с недостаточным бюджетом означает высокую рентабельность . Поскольку цена проекта очевидна, недостаточный бюджет на отделку означает, что вы сэкономите деньги.

Минусы единовременной выплаты

- Просчеты разрушают маржу . При составлении контракта с единовременной выплатой вам необходимо учитывать каждую переменную. Поскольку существует одна установленная цена, неожиданные неудачи или изменения во время проекта напрямую сокращают вашу прибыль.

- Чем крупнее проект, тем больше возможностей для потерь . Если вы работаете с субподрядчиками и поставщиками, нет права на ошибку. Цена этих неизбежных ошибок и неудач на подуровнях напрямую зависит от единовременной цены.

Как видите, контракты с единовременной выплатой сопряжены со значительным риском для подрядчиков, поскольку они не учитывают непредвиденные расходы или задержки после начала проекта. Ошибки означают, что вы зарабатываете меньше денег или, что еще хуже, теряете деньги на проекте.

Вот почему контрактов с единовременной выплатой лучше всего подходят для небольших проектов с предсказуемыми объемами работ.

Контракты на время и материалы

В отличие от контрактов с единовременной выплатой, контракты на время и материалы (T&M) лучше всего подходят для проектов, объем работ в которых четко не определен. Контракты на время и материалы возмещают подрядчикам стоимость материалов и устанавливают почасовую или дневную ставку оплаты.

Погрузитесь глубже: Контракты на время и материалы

Вот обзор плюсов и минусов контрактов на время и материалы:

Плюсы T&M

- Контракты на время и материалы гибкие .Поскольку заказчик возмещает подрядчику стоимость материалов и выплачивает почасовую оплату, покрываются непредвиденные задержки, препятствия и другие изменения в объеме работ.

- Контракты на время и материалы позволяют проводить простые переговоры . Установить правила, какие материалы будут покрыты и какова будет почасовая оплата, просто с помощью контрактов на время и материалы.

Минусы T&M

- Отслеживание времени и материалов занимает много времени .Регистрация всех затрат на материалы по проекту — непростая задача, и отсутствие точного числа по завершении означает снижение прибыли. Выполнение здесь тщательной работы означает, что вы тратите больше времени на вычисление чисел и меньше — на выполнение работы.

- Эффективность не вознаграждается . Поскольку контракты на время и материалы оплачиваются по часам или дням, нет никакого реального стимула завершить проект раньше срока. Тем не менее, это обычная практика, когда за досрочное финиширование назначается премия.

Если учесть непредсказуемый характер любого конкретного строительного проекта, собственник несет значительный риск в связи с контрактами на сроки и материалы. Это потому, что они должны платить подрядчику за любые непредвиденные расходы, изменения или превышение сроков, которые имеют место в ходе проекта и стоят им больше, чем они первоначально планировали.

Контракты «Затраты плюс»

Контракты «затраты плюс» , иначе известные как контракты на возмещение затрат , предполагают, что владелец оплачивает подрядчику затраты , понесенные в ходе проекта плюс установленную сумму денег для получения прибыли , который можно определить как процент от общей стоимости проекта.

Dive Deeper: Контракты с дополнительными затратами

Затраты, покрываемые по контрактам с оплатой затрат, могут включать прямые затраты (т.е. прямые затраты на оплату труда и материалы), косвенные затраты (например, офисные помещения, командировочные расходы и расходы на связь) и прибыль (т.е. согласованная комиссия или наценка).

Плюсы затрат плюс

- Контракты затрат плюс гибкие . Контракты с оплатой плюс позволяют владельцам вносить изменения в конструкцию по ходу работы, а подрядчики знают, что им будут платить за дополнительное время или материалы, которые потребуются для этих изменений.

- Просчеты не разрушительны . Поскольку контракты с оплатой плюс по своей природе гибки, неточности в первоначальной заявке не так опасны, как в контрактах с единовременной выплатой.

Минусы плюс затраты