Новые отчисления с зарплат с 2020 года

21.12.2019

С 2020 года в России могут ввести новые страховые взносы.

Новые отчисления с зарплаты

Рабочая группа по вопросам попечительства в социальной сфере при Правительстве РФ прорабатывает вопрос о введении новых видов обязательного социального страхования.

Один из них – страхование на случай нуждаемости в постоянном постороннем уходе. Речь идет об одиноких пенсионерах, у которых нет родных и близких, способных обеспечить им необходимый уход и заботу.

Как поясняют сторонники введения нового вида обязательного страхования, сейчас вся нагрузка по обеспечению старшего поколения постоянным уходом лежит на государстве.

Ни сами граждане, которым в будущем тоже может потребоваться подобный уход, ни их работодатели данную социальную услугу не оплачивают. А подобная услуга весьма востребована. Поэтому в формировании фонда, из которого будут выделяться деньги на уход за старшим поколением, предлагается поучаствовать и самим работодателям.

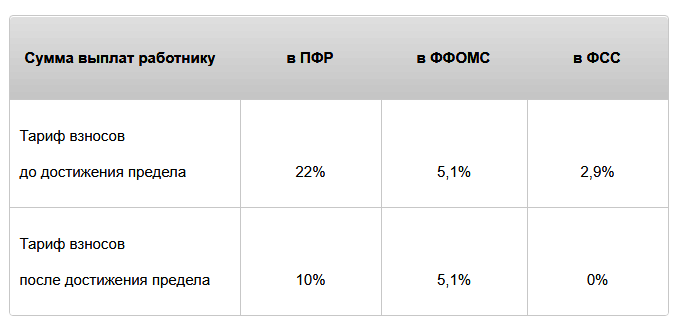

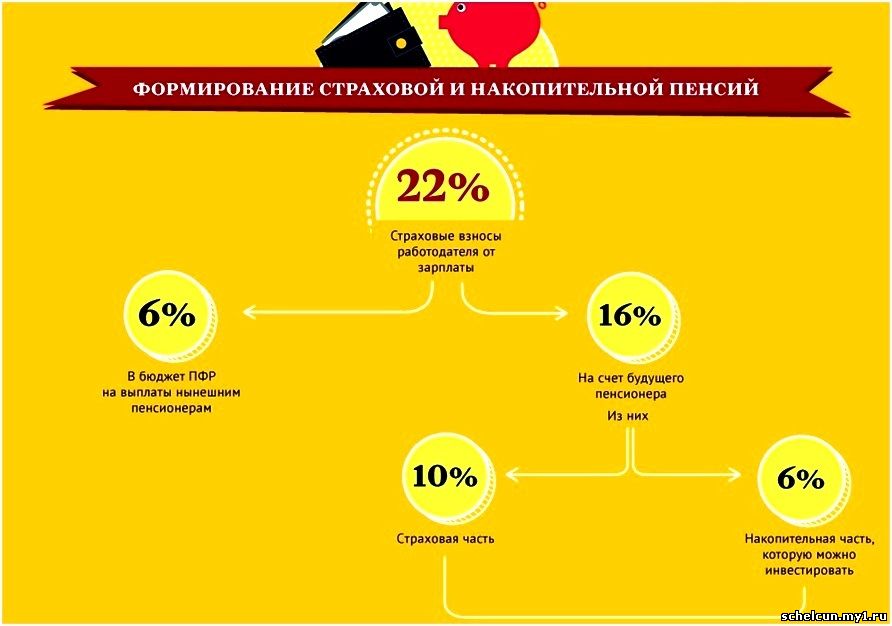

В связи с этим авторы инициативы предлагают увеличить размер страховых взносов, которые работодатели уплачивают в ФСС, с 2,9% до 3,9%. Этот дополнительный процент, который будет уплачиваться с фонда оплаты труда, как раз и пойдет на финансовое обеспечение нового вида соцстрахования.

Предполагается, что в результате одинокие пенсионеры, нуждающиеся в постороннем уходе, получат трехразовое питание, необходимые гигиенические процедуры и своевременную уборку в квартире.

Страхование на случай банкротства организации

Еще один вид обязательного страхования, который могут «повесить» на работодателей, – страхование от банкротства.

По мнению депутатов, данное страхование особенно актуально в свете растущего числа банкротств организаций и ИП. Действующее законодательство не позволяет защитить имущественные права работников предприятий-банкротов.

В связи с этим предлагается установить новый вид обязательного страхования – на случай утраты причитающейся работнику заработной платы вследствие несостоятельности (банкротства) работодателя. Финансирование расходов на выплату работникам долгов по зарплате будет осуществляться за счет средств ФСС.

Финансирование расходов на выплату работникам долгов по зарплате будет осуществляться за счет средств ФСС.

А формироваться эти средства будут силами самих работодателей. Для этого на указанные нужды с фонда оплаты труда в бюджет ФСС будут отчисляться новые взносы. Их размер составит 0,02%.

В случае банкротства работодателя работникам будет погашаться задолженность по заработной плате за 3 последних календарных месяца, предшествующих дате возбуждения производства по делу о банкротстве.

Если у законодателей все получится, новые страховые взносы могут быть введены уже со следующего года.

Источник: канал БУХ.1С в Яндекс.Дзен.

Темы: страховые взносы , страховые взносы в фсс , изменения 2020

Рубрика: Изменения — 2020 , Страховые взносы

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Что будет с налогами компании при изменении списка застрахованных по ДМС Судебный вердикт: облагается ли полевое довольствие страховыми взносами Самое новое в «1С:Бухгалтерии 8»: зачет ЕНП в счет уплаты налогов и страховых взносов Имущественные налоги физлиц: что изменилось в НК РФ и сколько теперь платить Поддержка антивирусного законодательства в «1С:Бухгалтерии 8»

Удержания из заработной платы: проводки

Бухгалтер учреждения, который начисляет заработную плату работникам, должен применять правильные проводки для отражения этих операций в бухгалтерском учете. Поэтому расскажем о проводках при начислении и удержании из заработной платы.

Поэтому расскажем о проводках при начислении и удержании из заработной платы.Содержание статьи:

- Начисление заработной платы и прочие выплаты

- Начисление ЕСВ

- Проводки для налогов

- Удержание страховых средств

- Прочие удержания из заработной платы

В этой статье мы научим правильно применять проводки для

Так, когда нужно оплатить труд работников, начислить больничные или декретные выплаты, помощь и компенсацию работникам, пострадавшим вследствие Чернобыльской катастрофы, в бухгалтерском учете эти операции отражаются по кредиту субсчета 6511 «Расчеты по заработной плате». Корреспондируют операции по удержанию с этих выплат сумм налогов, страховых, профсоюзных или иных платежей, взносов в бухучете с 6511-м. Объясним подробнее.

Начисленеие заработной платы и прочие выплаты

Прежде чем детализировать, какие удержания из заработной платы использовать в 2020 году, рассмотрим в таблице проводки по начислению заработной платы в бюджетных учреждениях, пособий и компенсаций, оплаты дней временной нетрудоспособности.

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Начисляем заработную плату | 8011, 8111 | 6511 |

Начисляем помощь или компенсации работникам, которые пострадали вследствие Чернобыльской катастрофы | 6414 | 6511 |

Начисляем оплату первых пяти дней временной нетрудоспособности | 8011, 8111 | 6511 |

Начисляем помощь по временной нетрудоспособности, помощь по беременности и родах | 2114 | 6511 |

Когда речь идет о начислении зарплаты в бюджетных учреждениях или оплате первых пяти дней временной нетрудоспособности, с кредитом субсчета 6511 «Расчеты по заработной плате» корреспондируют по дебету:

- 8011 «Расходы на оплату труда» — если труд работников оплачивают средствами общего фонда государственного или местного бюджета;

- 8111 «Расходы на оплату труда» — если труд работников оплачивают средствами специального фонда государственного или местного бюджета.

Когда, например, работница болела или идет в отпуск в связи с беременностью и родами и бухгалтеру учреждения нужно начислить соответствующую помощь — по временной нетрудоспособности, то ли по беременности и родам, — он использует другую корреспонденцию. В этой ситуации с кредитом субсчета 6511 корреспондирует по дебету 2114-й «Дебиторская задолженность по расчетам по социальному страхованию», поскольку средства на такие выплаты сначала следует получить в Фонде социального страхования Украины.

Если же речь идет о работниках, пострадавших вследствие Чернобыльской катастрофы, бухгалтер начисляет им помощь или компенсацию, однако в бухгалтерском учете по кредиту субсчета 6511 корреспондирует по дебету 6414 «Расчеты по специальным видам платежей», поскольку средства на их выплату сначала должны получить по отдельным программам, которые финансируют местные управления труда и социальной защиты населения.

Начисление ЕСВ

И оплата труда работников, и оплата им дней временной нетрудоспособности потребует начисления ЕСВ на суммы начисленных выплат. Кстати, проводки по начислению ЕСВ ничего общего не имеют с теми, которые берем для проведения удержаний из заработной платы.

Кстати, проводки по начислению ЕСВ ничего общего не имеют с теми, которые берем для проведения удержаний из заработной платы.

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Начисляем ЕСВ | 8012, 8112 | 6313 |

Как видим, корреспондируют по дебету два субсчета 8012, 8112 «Отчисления на социальные мероприятия» в зависимости от фонда, из которого финансируют расходы на оплату труда работников, а с кредитом — 6313 «Расчеты по общеобязательному государственному социальному страхованию».

Проводки для налогов

Ни одна зарплатная выплата работнику не обойдется без налогообложения исчисленной суммы НДФЛ и военным сбором. В таком случае для удержания из заработной платы проводки будут такими:

В таком случае для удержания из заработной платы проводки будут такими:

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Удерживаем НДФЛ | 6511 | 6311/1 |

Удерживаем военный сбор | 6511 | 6311/2 |

К субсчету 6311 «Расчеты с бюджетом по налогам и сборам» для зарплатных налогов следует ввести два аналитических счета:

- 6311/1 — НДФЛ;

- 6311/2 — военный сбор.

Удержание из заработной платы страховых средств

Случается, что во время использования страховых средств работники учреждения допускают нарушения. Однако в бюджетной сфере скрыть такие вещи не удастся. И по результатам проверки виновное лицо установят и на учреждение наложат штрафные санкции.

И по результатам проверки виновное лицо установят и на учреждение наложат штрафные санкции.

Далее — по приказу руководителя учреждения устанавливают размер санкций, которые следует удержать из заработной платы работника — виновного лица. Для этого бухгалтерские проводки будут другими.

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Удерживаем страховые средства, финансовые санкции | 6511 | 6416 |

То есть для удержания суммы страховых средств или для штрафных санкций за нарушение порядка использования страховых средств используем субсчет 6416 «Расчеты по страхованию».

Прочие удержания из заработной платы

Платежи по приобретенных работником товарах в кредит

По заявлению работника с его заработной платы могут содержать платежи по обязательствам, взятым им за товары, проданные в кредит торговыми организациями. Конечно, при таком удержании из заработной платы проводки будут другими.

Конечно, при таком удержании из заработной платы проводки будут другими.

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Удерживаем средства по обязятельствам по товарам, проданным в кредит торговыми организациями | 6511 | 6513 |

Для этого используем кредит субсчета 6513 «Расчеты с работниками за товары, проданные в кредит».

Взносы для пополнения суммы депозита работника

Если работник напишет заявление, в котором будет просить удерживать из его заработной платы ежемесячно определенную сумму средств и перечислять ее в учреждение банка для пополнения суммы депозита, бухгалтер также использует другие проводки:

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Удерживаем платежи для пополнения суммы депозита | 6511 | 6514 |

Как видите, речь идет о кредите субсчета 6514 «Расчеты с работниками по безналичным перечислениям на счета по вкладам в банках».

Взносы по договорам добровольного страхования

Иногда бухгалтеру, который начисляет заработную плату, дают заявление работника, в котором он просит удерживать из его заработной платы взносы по договору добровольного страхования и перечислять их страховым организациям. Для такого бухгалтерские проводки по заработной плате будут такими:

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Удерживаем взносы по договорам добровольного страхования | 6511 | 6515 |

То есть для взносов по договорам добровольного страхования используем субсчет 6515 «Расчеты с работниками по безналичным перечислениям взносов по договорам добровольного страхования».

Членские профсоюзные взносы

Если работник является членом профсоюза и подал в бухгалтерскую службу заявление об удержании из его доходов членского профсоюзного взноса, бухгалтер будет удерживать такой взнос и перечислять его профсоюзной организации. Напомним для такого удержания из заработной платы проводки:

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Удерживаем членские профсоюзные взносы | 6511 | 6516 |

То есть для членских профсоюзных взносов берем субсчет 6516 «Расчеты с членами профсоюза по безналичным перечислениям сумм членских профсоюзных взносов».

Платежи на погашение займа

По заявлению работника бухгалтер может перечислять с дохода последнего на соответствующий счет в учреждении банка часть средств для погашения займа, который тот взял в банке. При таком удержании из заработной платы проводки будут:

При таком удержании из заработной платы проводки будут:

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Удерживаем средства на погашение займа | 6511 | 6517 |

Для учета средств как платежей по займам банка используют субсчет 6517 «Расчеты с работниками по займам банков».

Платежи на погашение отчислений

По заявлению или на основании исполнительного документа с дохода работника отчислят соответствующие суммы средств, в т. ч. и алименты. В случае такого удержания из заработной платы проводки используем из таблицы, а субсчет — 6518 «Расчеты по исполнительным документам и другие удержания».

Содержание хозяйственной операции | Корреспонденция субсчетов | |

Д-т | К-т | |

Удерживаем средства по исполнительным документам | 6511 | 6518 |

Статті за темою

Прочие необоротные материальные активы: учет

Приказ о предоставлении материальной помощи — образец

Больничный лист: что интересует ФСС при проверке

Порядок проведения инвентаризации 2022

Отпуск без сохранения заработной платы

Стаття підготовлена за матеріалами журналу «Головбух: Бюджет»

Ставки и лимиты удержания налога на социальное обеспечение и Medicare 2020

Ставки и лимиты удержания налога на социальное обеспечение и Medicare 2020

|

FICA Tax Guide (2022): Ставки налога на заработную плату и определение

Если вы получаете заработную плату или оклад, вы, вероятно, облагаетесь налогами Федерального закона о страховых взносах. Не путать с федеральным подоходным налогом, налоги FICA финансируют программы социального обеспечения и Medicare. Налоги FICA, также известные как налоги на заработную плату, автоматически вычитаются из вашей зарплаты. Ваша компания отправляет деньги вместе с соответствующей суммой (дополнительно 7,65% от вашей зарплаты) правительству. В этой статье мы обсудим, что такое налоги FICA, как они применяются и кто несет ответственность за их уплату.

Налоги FICA, также известные как налоги на заработную плату, автоматически вычитаются из вашей зарплаты. Ваша компания отправляет деньги вместе с соответствующей суммой (дополнительно 7,65% от вашей зарплаты) правительству. В этой статье мы обсудим, что такое налоги FICA, как они применяются и кто несет ответственность за их уплату.

Планирование ваших финансов — это не только налоги. Найдите местного финансового консультанта сегодня.

Налоги FICA: основыКаждый день выплаты жалованья часть вашего чека удерживается вашим работодателем. Эти деньги идут правительству в виде налогов на заработную плату. Существует несколько различных видов налогов на заработную плату, в том числе налоги на безработицу, подоходные налоги и налоги FICA. Два типа налогов подпадают под категорию налогов FICA: налоги на Medicare и налоги на социальное обеспечение.

Уплата налогов FICA является обязательной для большинства сотрудников и работодателей в соответствии с Федеральным законом о страховых взносах. Средства используются для оплаты как социального обеспечения, так и Medicare. Если у вас есть бизнес, вы также несете ответственность за уплату налогов на социальное обеспечение и медицинскую помощь. Самозанятые работники называются налогами SECA (или налогами на самозанятость) в соответствии с положениями, включенными в Закон о взносах самозанятых.

Средства используются для оплаты как социального обеспечения, так и Medicare. Если у вас есть бизнес, вы также несете ответственность за уплату налогов на социальное обеспечение и медицинскую помощь. Самозанятые работники называются налогами SECA (или налогами на самозанятость) в соответствии с положениями, включенными в Закон о взносах самозанятых.

Налоговые ставки SECA и FICA увеличились с момента их введения. Ставки налога на социальное обеспечение оставались ниже 3% для работников и работодателей до конца 19 века.59. Налоговые ставки Medicare выросли с 0,35% в 1966 г. (когда они впервые были введены) до 1,35% в 1985 г.

Однако за последние пару десятилетий налоговые ставки FICA оставались неизменными. Работодатели и работники делят налог. Для них обоих текущие ставки налога на социальное обеспечение и медицинскую помощь составляют 6,2% и 1,45% соответственно. Таким образом, каждая сторона — работник и работодатель — платит 7,65% своего дохода, а общий взнос FICA составляет 15,3%. Чтобы рассчитать налоговое бремя FICA, вы можете умножить свою валовую заработную плату на 7,65%.

Чтобы рассчитать налоговое бремя FICA, вы можете умножить свою валовую заработную плату на 7,65%.

Самозанятые работники вынуждены самостоятельно платить весь налог FICA. Для этих лиц существует налог на социальное обеспечение в размере 12,4% плюс налог на Medicare в размере 2,9%. Вы можете заплатить этот налог, когда вы платите расчетные налоги ежеквартально. Чтобы выяснить, сколько вы должны, вы можете использовать рабочий лист и инструкции, предоставленные IRS для формы 1040-ES.

К счастью, если вы работаете не по найму, вы сможете вычесть половину налога (7,65%) при подаче налоговой декларации. Налоговый вычет для самозанятых — это дополнительный вычет, который вы можете использовать, чтобы уменьшить свой подоходный налог. Таким образом, вы можете требовать его независимо от того, перечисляете ли вы свои вычеты или принимаете стандартный вычет.

FICA Tax: Base Limits Wage Limits Базовый предел заработной платы применяется к работникам, которые платят налоги на социальное обеспечение. Это означает, что валовой доход выше определенного порога освобождается от этого налога. Предел заработной платы меняется почти каждый год в зависимости от инфляции. В 2021 году он составлял 142 800 долларов. На 2022 год лимит вырос до 147 000 долларов. Этот потолок дохода также является максимальной суммой денег, которая учитывается при расчете размера пособий по социальному обеспечению.

Это означает, что валовой доход выше определенного порога освобождается от этого налога. Предел заработной платы меняется почти каждый год в зависимости от инфляции. В 2021 году он составлял 142 800 долларов. На 2022 год лимит вырос до 147 000 долларов. Этот потолок дохода также является максимальной суммой денег, которая учитывается при расчете размера пособий по социальному обеспечению.

Налоги Medicare, с другой стороны, не имеют предела заработной платы. Но есть дополнительный налог Medicare, который должны платить люди с высоким доходом. Так было с 1 января 2013 г.

Дополнительная ставка налога Medicare составляет 0,90% и применяется к заработной плате, окладам и чаевым наемных работников (и самозанятых). Таким образом, любая часть вашего дохода, превышающая определенную сумму, облагается налогом для Medicare по общей ставке 2,35% (1,45% + 0,90%). Потолок дохода на 2021 и 2022 годы составляет 200 000 долларов США для лиц, подающих заявление в одиночку, соответствующих требованиям вдов и лиц со статусом главы домохозяйства, 250 000 долларов США для супружеских пар, подающих совместные налоговые декларации, и 125 000 долларов США для пар, подающих отдельные налоговые декларации. Вы можете рассчитать свою задолженность с помощью Формы 89.59.

Вы можете рассчитать свою задолженность с помощью Формы 89.59.

Почти все платят налоги FICA, включая иностранцев-резидентов и многих иностранцев-нерезидентов. Неважно, работаете ли вы неполный рабочий день или полный рабочий день. Однако есть некоторые исключения.

Например, студенты колледжей освобождаются от уплаты налогов FICA на заработную плату, которую они получают за работу на территории кампуса. Исключения также распространяются на некоторых иностранцев-нерезидентов, включая иностранных государственных служащих и учителей. Некоторые религиозные группы (например, амиши) могут подать заявление на освобождение от налогов FICA, заполнив форму IRS 4029.. Но, не платя эти налоги с заработной платы, они отказываются от права на получение пособий Medicare и Social Security.

Переплата налогов FICA Некоторые сотрудники платят больше налогов на социальное обеспечение, чем им нужно. Это может произойти, если вы меняете работу более одного раза и все ваши доходы облагаются налогом, даже если ваш совокупный доход превышает предел базовой заработной платы Социального обеспечения. К счастью, вы можете получить возмещение при подаче налоговой декларации.

Это может произойти, если вы меняете работу более одного раза и все ваши доходы облагаются налогом, даже если ваш совокупный доход превышает предел базовой заработной платы Социального обеспечения. К счастью, вы можете получить возмещение при подаче налоговой декларации.

Если вы работаете на нескольких работах, вы можете запросить переплату по социальному обеспечению в форме 1040. Если вы должны уплатить какие-либо налоги, IRS использует часть вашего возмещения для их выплаты. Тогда вы получите все, что осталось. Если вы переплатили налоги на социальное обеспечение и у вас есть только одна работа, вам необходимо обратиться к своему работодателю за возмещением. Избыточные налоговые выплаты Medicare не подлежат возмещению, поскольку не существует предела базовой заработной платы.

Если у вас более одной работы, вы можете недоплатить сумму налогов FICA, которые вы должны. Если это произойдет, вам придется произвести отдельные расчетные налоговые платежи (если только вы не запросили дополнительное удержание в форме W-4).

Как и федеральный подоходный налог, налоги FICA являются обязательными, и в большинстве случаев их невозможно обойти. Но поскольку они оплачивают Medicare и Social Security, вы в каком-то смысле вернете деньги, по крайней мере косвенно, когда выйдете на пенсию. (По этой причине некоторые люди сказали бы, что налоги FICA на самом деле не являются налогами.)

Хотя налоги FICA автоматически вычитаются из вашей зарплаты, вам нужно быть очень внимательным, если вы меняете работу или работаете на нескольких. Вы хотите быть уверены, что не платите больше, чем требуется. А если вы работаете не по найму, вам нужно будет использовать листы IRS, чтобы убедиться, что вы платите правильные суммы.

Советы по налоговому планированию- Если вы хотите сделать благотворительный взнос, передать часть своего состояния или оставить имущество наследникам наиболее выгодным с точки зрения налогообложения способом, вам может помочь финансовый консультант.

- Важно заранее планировать свои подоходные налоги, чтобы знать, чего ожидать. Узнайте больше, используя калькулятор подоходного налога SmartAsset.

Фото: ©iStock.com/GetUpStudio, ©iStock.com/smartstock, ©iStock.com/izusek

Аманда Диксон

Аманда Диксон — писатель и редактор по личным финансам, специализирующаяся на налогах и банковском деле. Она изучала журналистику и социологию в Университете Джорджии. Ее работы были представлены в Business Insider, AOL, Bankrate, The Huffington Post, Fox Business News, Mashable и CBS News. Аманда родилась и выросла в метро Атланты, в настоящее время живет в Бруклине.

Ставка налога на социальное обеспечение остается на уровне 6,2 процента. В результате максимальный налог на социальное обеспечение на 2020 год составляет 8 537,40 долларов США.

Ставка налога на социальное обеспечение остается на уровне 6,2 процента. В результате максимальный налог на социальное обеспечение на 2020 год составляет 8 537,40 долларов США.