Как ИП принимать оплату от физических лиц

⚡ Все статьи / ⚡ Ближе к делу

Ольга Тырина

Индивидуальные предприниматели могут принимать оплату от физлиц наличными деньгами и безналичным расчётом — переводом с карты, счёта, электронного кошелька. Рассмотрим особенности разных способов приёма платежей.

Содержание

- Может ли ИП принимать оплату на счёт физлица

- Способы приёма платежей от физических лиц

Может ли ИП принимать оплату на счёт физлица

ИП лучше не использовать личный счёт в предпринимательской деятельности. Это не запрещено налоговой, но могут быть проблемы с банком.

Это не запрещено налоговой, но могут быть проблемы с банком.

Когда физлицу открывают счёт, с ним заключают договор о банковском обслуживании. В нём обычно есть условие, что текущий счёт не предназначен для бизнеса. Если физлицо будет использовать счёт не по назначению, то нарушит договорённости с банком.

Штрафов для клиента за это нет. Но банки отвечают перед ЦБ РФ за то, что допустили такое нарушение. Чтобы себя обезопасить, они могут приостанавливать подозрительные зачисления и запрашивать у клиентов пояснения и подтверждающие документы. Если платёж связан с предпринимательством, банк может отказаться его проводить.

Лучше не рисковать и открыть отдельный расчётный счёт ИП, хотя такой обязанности в законе нет.

Самозанятые ИП могут получать деньги на любой из своих банковских счетов.

🎁

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно.

Хочу попробовать

Способы приёма платежей от физических лиц

Чтобы клиентам было удобно платить, лучше предусмотреть как можно больше вариантов оплаты.

Наличными

Ограничений по сумме расчётов наличкой между ИП и физическими лицами нет. Чтобы принимать деньги, нужно приобрести онлайн-кассу с фискальным накопителем, заключить договор с оператором фискальных данных — через него информация о продажах поступает в налоговую. При оплате нужно выдать покупателю чек.

Исключение — ИП, которые применяют налоговый режим НПД, то есть самозанятые. Касса им не нужна. Они передают информацию о продажах самостоятельно через приложение «Мой налог» и в нём же формируют чек.

Также ИП могут принимать оплату от физлиц без кассы если:

- продают газеты и журналы, торгуют на розничных рынках, ярмарках, в выставочных комплексах, ремонтируют и окрашивают обувь и занимаются другой деятельностью из п. 2 ст. 2 Закона от 22.05.2003 № 54-ФЗ;

- применяют патент для ремонта зданий или мебели, фотографии, репетиторства и другой деятельности из п. 2.1 ст. 2 Закона № 54-ФЗ. Они должны выдавать физлицам документ, подтверждающий покупку.

С банковских карт

Чтобы принимать оплату с пластиковых карт, нужно открыть расчётный счёт, приобрести платёжный терминал и заключить договор с банком об оказании услуг эквайринга.

Если у ИП есть интернет-магазин, можно настроить на сайте интернет-эквайринг и принимать оплату онлайн. Если ИП доставляет товары курьером, для оплаты при получении понадобится мобильный эквайринг. Тогда курьер сможет брать с собой переносной терминал или смартфон со специальным ПО, а покупатель — расплачиваться картой. Можно использовать QR-эквайринг и принимать деньги от физлиц по системе быстрых платежей. В этом случае покупатель сканирует QR-код камерой мобильного телефона и получает ссылку на оплату.

Эквайринг не освобождает от онлайн-кассы. ИП, которые обязаны её применять, при поступлении оплаты должны выдавать покупателям чеки.

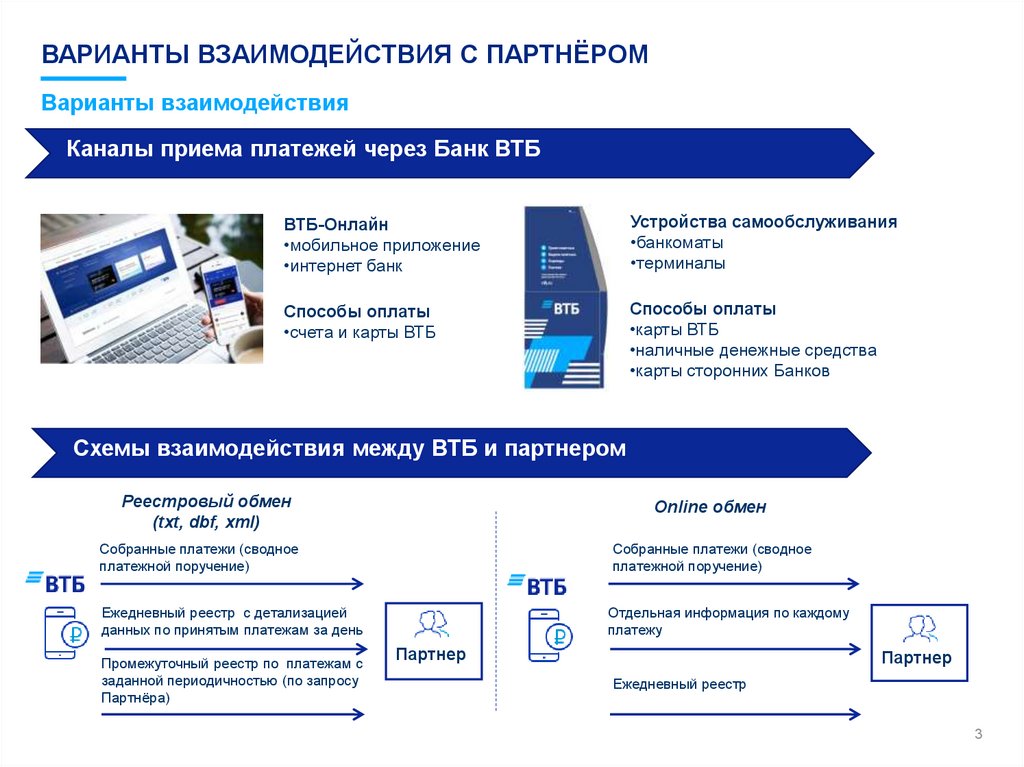

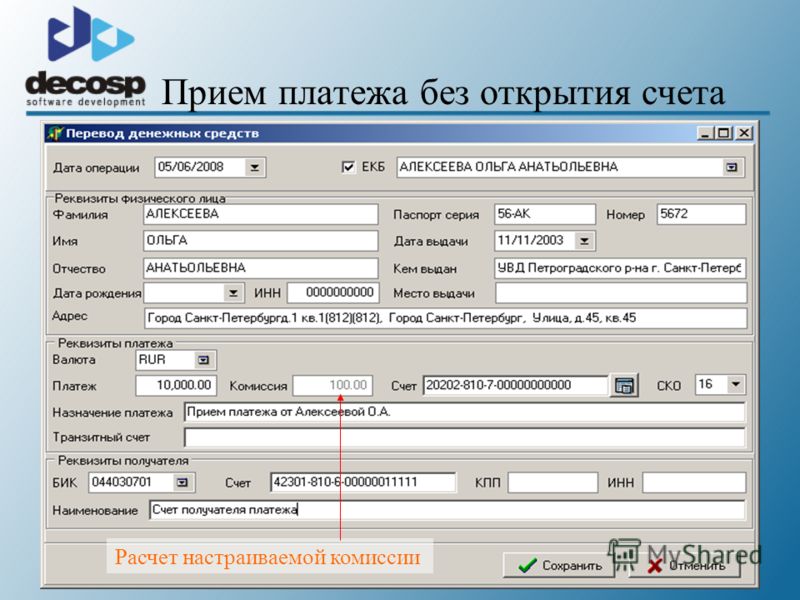

Банковским переводом

Физлицо может перевести деньги на расчётный счёт ИП по банковским реквизитам. Для этого предприниматель выдаёт ему счёт или квитанцию на оплату. Плательщику нужно прийти с паспортом в отделение своего банка, там операционисты оформят перевод. Либо он может сам сформировать платёжное поручение в приложении или в личном кабинете интернет-банка.

Плательщику нужно прийти с паспортом в отделение своего банка, там операционисты оформят перевод. Либо он может сам сформировать платёжное поручение в приложении или в личном кабинете интернет-банка.

При получении денег банковским переводом тоже нужно пробивать чеки.

Почтовым переводом

Покупатель может отправить перевод на расчётный счёт ИП в любом отделении Почты России. Для этого ему тоже нужны паспорт и банковские реквизиты ИП. Деньги будут идти примерно два дня, но можно заказать услугу мгновенного перевода и они окажутся у получателя в день отправки.

Чек в этом случае выдаёт не ИП, а почта, так как она принимает деньги от физлица.

Электронными деньгами

Принять электронные деньги от физлиц можно двумя способами:

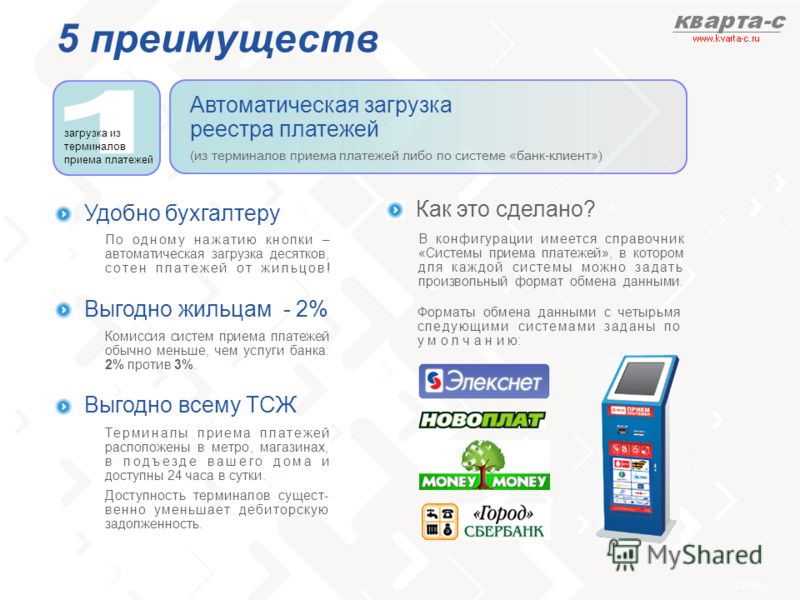

- Самостоятельно завести корпоративные электронные кошельки, например, в платёжных системах ЮMoney, QIWI.

- Заключить договор с платёжным агрегатором — сервисом для приёма платежей в интернете разными способами.

Например, с «Робокассой», «Юкассой». В этом случае не придётся самому оформлять кошельки в каждой платёжной системе.

Например, с «Робокассой», «Юкассой». В этом случае не придётся самому оформлять кошельки в каждой платёжной системе.

При поступлении оплаты электронными деньгами нужно пробивать кассовые чеки.

Как оформить и выдать чек физическому лицу

В кассовом чеке должны быть обязательные реквизиты:

- наименование документа;

- порядковый номер за смену;

- дата и время по часовому поясу адреса, где установлена касса;

- адрес торговой точки или сайта, где был расчёт;

- ФИО и ИНН предпринимателя;

- режим налогообложения;

- наименование товаров, работ, услуг и их количество.

Полный перечень реквизитов — в ст. 4.7 закона № 54-ФЗ.

При оплате картой или наличкой через кассу и терминал чек выдают сразу. При оплате другими способами его отправляют покупателю в электронном виде до конца следующего рабочего дня — на электронку, мессенджеры, через приложение ФНС «Мои чеки онлайн» или в виде QR-кода.

Статья актуальна на

Продолжайте читать

Все статьиКак закрыть ИП из-за границы

Аналоги TeamViewer: чем заменить, российские альтернативы

ИП работает из дома: что с договором на вывоз мусора

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

Как бизнесу принимать платежи от физлиц, юрлиц и ИП

Статья подготовлена вместе с экспертами Корпорации МСП

АО «Корпорация «МСП» — федеральная корпорация по поддержке малого и среднего предпринимательства

Для малого бизнеса очень важно иметь возможность принимать платежи разными способами. Ведь если клиент не сможет оплатить товар или услугу так, как ему это удобно, он просто развернётся и уйдёт. А каждый клиент для малого и особенно микробизнеса буквально на вес золота. При этом у таких предпринимателей есть одна общая «болезнь» — слабое юридическое сопровождение их бизнес-деятельности. Из-за этого у них часто возникают проблемы с организацией приёма платежей и правильным оформлением нужных для этого документов — мы в Корпорации МСП видим это через наш «Сервис 360°» для обратной связи с бизнесом.

Ведь если клиент не сможет оплатить товар или услугу так, как ему это удобно, он просто развернётся и уйдёт. А каждый клиент для малого и особенно микробизнеса буквально на вес золота. При этом у таких предпринимателей есть одна общая «болезнь» — слабое юридическое сопровождение их бизнес-деятельности. Из-за этого у них часто возникают проблемы с организацией приёма платежей и правильным оформлением нужных для этого документов — мы в Корпорации МСП видим это через наш «Сервис 360°» для обратной связи с бизнесом.

Александр Исаевич

генеральный директор Корпорации МСП

Коротко

- От физических лиц — наличными, с банковских карт, на сайте и в соцсетях, на электронный кошелек и безналичным расчётом.

- От юридических лиц — наличными и безналичным расчётом.

Подробнее

Есть много разных способов принимать деньги от клиентов: брать наличные, организовать оплату со счёта мобильного телефона или по QR-коду. Разбираемся, как правильно принимать платежи внутри страны разными способами.

Разбираемся, как правильно принимать платежи внутри страны разными способами.

Покупатель платит вам обычными деньгами: даёт купюру в 5 000 ₽ или высыпает мелочь на прилавок. Принимать оплату наличными могут все — самозанятые, индивидуальные предприниматели и юридические лица.

Как организовать

Если вы самозанятый, можно принимать платежи без онлайн-кассы. Самозанятые выдают чеки в приложении «Мой налог»: указывают наименование товара или услуги, стоимость и отправляют чек покупателю по электронной почте или в любой мессенджер.

Если вы ИП или юридическое лицо, для работы с наличными нужно установить онлайн-кассу. Это такое оборудование, которое автоматически передаёт данные о каждой оплате в ФНС через ОФД (оператора фискальных данных). Онлайн-кассы обязательны для всех, но статья 2 ФЗ-54 предусматривает исключения, например без онлайн-кассы можно продавать газеты и журналы и торговать овощами на ярмарке, ремонтировать обувь.

Чтобы принимать платежи через онлайн-кассу, нужно:

- купить или арендовать кассу с фискальным накопителем, которая одобрена налоговой и есть в реестре ФНС;

- заключить договор с ОФД, чтобы тот передавал чеки в налоговую;

- зарегистрировать онлайн-кассу на сайте налоговой — в личном кабинете ИП или юрлица;

- подключить онлайн-кассу к интернету, чтобы она передавала сведения об оплатах в налоговую.

Клиенты платят вам с банковских карт: прикладывают карточку к терминалу, если вы ИП или юридическое лицо, или переводят деньги в онлайн-банке, если вы самозанятый.

Как организовать

Если вы самозанятый, можно принимать платежи без онлайн-кассы и расчётного счёта прямо на свою личную карту. Просто выписывайте чеки в приложении, как при приёме наличных. А ещё можно подключить специальные сервисы, например «Своё дело» от Сбербанка. Тогда каждый раз при переводе денег на вашу карту сервис будет формировать чек — вам останется только отправить его покупателю.

Если вы ИП или юридическое лицо и хотите принимать платежи с банковских карт, нужно:

- завести расчётный счёт в любом банке — именно на него будут поступать деньги;

- установить или арендовать онлайн-кассу с фискальным накопителем и зарегистрировать её в налоговой;

- установить POS-терминал — он считывает банковские карты, без него принимать оплату с карт нельзя;

- подключить эквайринг от банка — он нужен, чтобы платежи доходили с карт клиентов до вашего расчётного счёта.

За эквайринг придётся платить: в конце марта 2022 года Тинькофф брал комиссию от 1,2 %, Сбербанк — от 1,6 %, Альфа-Банк — от 1,9 %. Комиссия зависит от оборота: чем больше денег приходит на счёт, тем меньше нужно будет отдавать за каждую транзакцию.

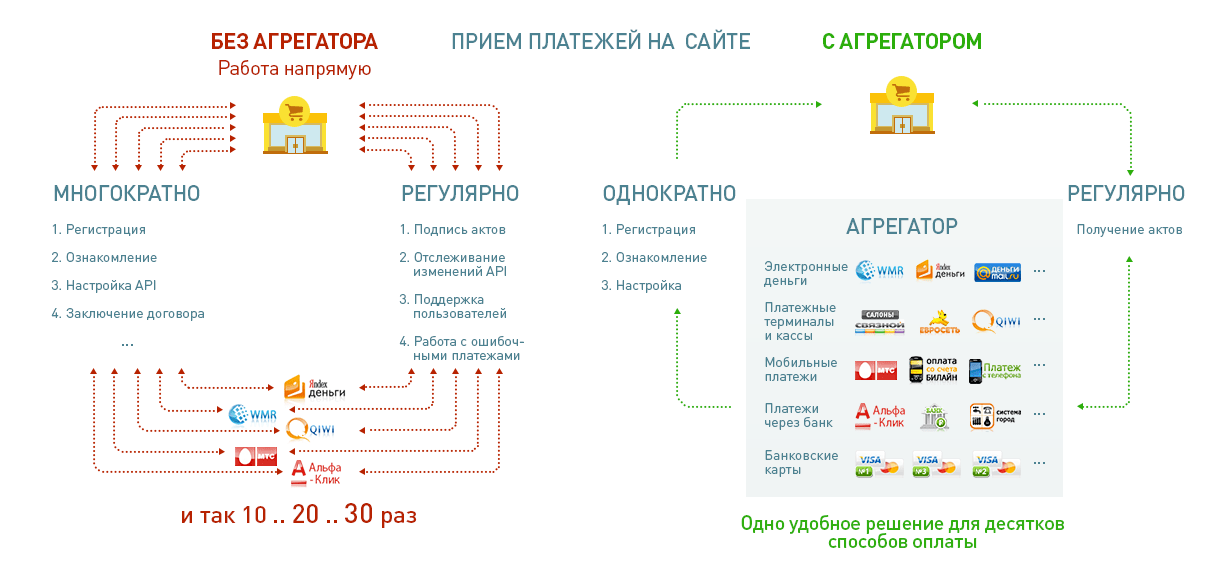

На сайте и в соцсетяхЭто когда вы можете принимать платежи через сайт, а клиенты оплачивают заказы разными способами: со счёта мобильного, банковскими картами, через терминалы у дома или электронные кошельки. Подключить такую оплату могут самозанятые, индивидуальные предприниматели и юридические лица.

Подключить такую оплату могут самозанятые, индивидуальные предприниматели и юридические лица.

Как организовать

Если вы самозанятый, можно подключить интернет-эквайринг у банка или агрегатора платежей. Схема приёма платежей работает так:

- Банк или агрегатор даёт форму приёма платежей, которую можно установить на сайт или открывать по ссылке.

- Клиенты переходят по ссылке или оплачивают заказ на сайте любым удобным для них способом.

- Вы выписываете чеки как обычно.

- Деньги поступают на счёт в агрегаторе или банке.

Потом выводите деньги на банковскую карту и тратите куда хотите.

Если вы ИП или юрлицо, чтобы принимать онлайн-платежи, нужно:

- открыть расчётный счёт, чтобы выводить на него деньги, полученные от покупателей;

- установить онлайн-кассу с фискальным накопителем, чтобы покупатели получали чеки на электронную почту или в смс;

- подключить интернет-эквайринг у банка или агрегатора платежей;

- установить платёжный модуль на сайт, чтобы клиенты переводили деньги, или отправлять каждому покупателю ссылку на страницу оплаты.

Как и в случае с обычным торговым эквайрингом, банк или агрегатор будет удерживать комиссию за каждую транзакцию. Размер комиссии зависит от способа, который покупатель использовал для оплаты, и составляет 0,9–5 %.

Если принимать платежи только онлайн, можно не покупать кассу, а арендовать облачное решение. Физически аппарат будет находиться у поставщика услуги — вы просто подключитесь к нему через интернет и будете выдавать чеки. Принимать платежи с сайта без кассы не получится: в любом случае надо или купить её, или арендовать облачный сервис.

На электронный кошелёкДеньги поступают на электронный кошелёк компании или частного специалиста. Принимать электронные платёжные средства могут все — самозанятые, ИП и юрлица. А платить так могут только физические лица.

Как организовать

Если вы самозанятый, просто отправляйте клиентам номер кошелька или ссылку на оплату. Выписывайте чеки, а потом выводите деньги на карту.

Если вы ИП или юридическое лицо, нужно зарегистрировать корпоративный электронный кошелёк в системе, которая работает с ИП и юрлицами: в ЮMoney или QIWI. Регистрация корпоративного кошелька — требование Федерального закона от 27.06.2011 № 161-ФЗ «О национальной платёжной системе». Для этого укажите сведения о компании или ИП, привяжите электронный кошелёк к расчётному счёту и сообщите об открытии в ФНС.

Потом установите онлайн-кассу — и сможете принимать платежи:

- Офлайн — по QR-коду или реквизитам. Даёте клиентам номер кошелька или распечатываете QR-код со ссылкой на него и вешаете в зале.

- Онлайн — по реквизитам или ссылке на страницу оплаты. Когда человек перейдёт по ней, попадёт на форму перевода денег, где в поле получателя уже будет указан ваш кошелёк.

Подробнее о том, как принимать платежи по QR-коду, читайте в статье.

Безналичным расчётомБезналичные расчёты — это когда деньги зачисляют на ваш расчётный счёт через банк. Принимать так деньги могут только индивидуальные предприниматели и юридические лица.

Принимать так деньги могут только индивидуальные предприниматели и юридические лица.

Как организовать:

- Установите и подключите онлайн-кассу — она нужна, если деньги переводят физические лица.

- Заключайте с клиентами договоры и прописывайте в них порядок расчёта.

- Выдайте реквизиты или распечатайте квитанцию, по которой покупатель сможет перевести деньги в отделении банка.

- Каждый раз, когда на счёт поступает оплата от физического лица, выписывайте чек и передавайте его покупателю.

Чтобы принять наличные от индивидуального предпринимателя или юридического лица, нужно заключить договор — на поставку товара, на оказание услуг или другой. Принимать оплату таким способом могут самозанятые, индивидуальные предприниматели и юридические лица.

Если вы ИП или юрлицо, по одному договору можно принять не больше 100 000 ₽ — это лимит, установленный Указанием Банка России № 5348-У. Дальше придётся переходить на безналичный расчёт. Перезаключение или продление договора не поможет: если возникнут проблемы, суд объединит договоры в один, а вам придётся платить штраф за превышение лимита — до 50 000 ₽.

Дальше придётся переходить на безналичный расчёт. Перезаключение или продление договора не поможет: если возникнут проблемы, суд объединит договоры в один, а вам придётся платить штраф за превышение лимита — до 50 000 ₽.

Откройте расчётный счёт и принимайте оплату на него. Для этого заключайте договоры с другими ИП или юридическими лицами, прописывайте в них метод оплаты безналичным расчётом и указывайте номер расчётного счёта. Клиенты будут создавать платёжные поручения, и деньги с их счетов поступят на ваш.

Это единственный способ, как принимать платежи без онлайн-кассы. Она не нужна, если вы работаете только с ИП или юридическими лицами по безналичному расчёту.

Было полезно? Хотите что-то добавить или спросить?

Присоединяйтесь к обсуждению во ВКонтакте или Телеграме.

Прием платежей на сайте для физических лиц без ИП

Перейти к содержанию

Юридические нюансы

1 декабря, 202110 мин

Для физических лиц, которые пока не зарегистрирована как официальные предприниматели, прием онлайн-оплат имеет свои особенности. В этом материале мы разберемся, может ли физлицо подключить интернет-эквайринг на сайте или в другом канале продаж, есть ли альтернативные способы приема платежей и какое решение лучше всего подойдет под эту задачу.

В этом материале мы разберемся, может ли физлицо подключить интернет-эквайринг на сайте или в другом канале продаж, есть ли альтернативные способы приема платежей и какое решение лучше всего подойдет под эту задачу.

Как принимать оплаты физическим лицам

Представим себе такую ситуацию: начинающий предприниматель хочет проверить, насколько успешной будет его новая идея для бизнеса. Например, наш герой хочет протестировать спрос на мягкие игрушки собственного производства. Пока непонятно, какими будут продажи, поэтому первое время он не хочет регистрироваться как официальный предприниматель.

Для сбыта товара стартапер планирует использовать сайт и социальные сети. В принципе, вместо привычной кнопки «Купить» наш бизнесмен может указать реквизиты банковской карты и обрабатывать заказы вручную, получая деньги на свой счет физического лица. То есть прием онлайн-оплат будет проходить по знакомой едва ли не каждому украинцу схеме «скиньте деньги на карту». В международной платежной классификации это называется P2P (peer-to-peer) перевод.

Можно ли принимать платежи на личную карту

Переводы типа P2P пользуются огромной популярностью среди физических лиц, поскольку это удобно и быстро. Для плательщика денежный перевод не влечет никаких последствий. А вот для физического лица – в случае, если перевод средств принимает систематический характер, – последствия есть: необходимо декларировать доходы и платить с них налоги, поскольку каждый платеж на карту физического лица классифицируется как получение прибыли. Все доходы должны быть задекларированы до 1 мая следующего года с обязательной уплатой налогов до 1 августа того же года. Общая сумма состоит из 18% (подоходный налог, он же НДФЛ – налог на доходы физических лиц) и 1,5% (военный сбор). Налоговые обязательства могут начисляться за период максимум 1095 дней, то есть за три прошедших года.

Минусы работы в формате физлица

Допустим, что авторские игрушки нашего бизнесмена пользуются популярностью, доходы растут, однако он продолжает принимать деньги на свою карточку в формате P2P.

Для физических лиц, которые не зарегистрированы как индивидуальные предприниматели без ИП (ФЛП), такая деятельность может быть расценена как предпринимательство. Причина – большое число платежей на карту не от родственных или связанных с ними лиц. За бизнес без регистрации ИП (ФЛП) физлицу грозит штраф в размере от 17 до 34 тысяч гривен. Правда, не так просто узнать, что некий торговец принимает большое число платежей, потому что банки не раскрывают информацию про движение на счете обычных физических лиц. Фискальные службы могут получить доступ к этой информации только по решению суда, что занимает время.

Но, помимо риска наложения штрафа, есть еще несколько факторов, которые сильно снижают привлекательность данного вида оплат. Во-первых, это неудобно для клиентов. Ведь если они привыкли платить в один клик онлайн, то карточные переводы для них – анахронизм. Во-вторых, P2P-формат вызывает недоверие покупателей. Согласно исследованию, потребителям комфортнее оплачивать услуги или товары на платежной странице, чем переводить средства на карту незнакомцу. Все это приводит к ограничению рынка сбыта. В-третьих, в случае возврата товара продавцу придется делать обратный перевод средств покупателю и платить дополнительную комиссию.

Все это приводит к ограничению рынка сбыта. В-третьих, в случае возврата товара продавцу придется делать обратный перевод средств покупателю и платить дополнительную комиссию.

Можно ли подключить платежную систему физическому лицу без ИП (ФЛП)

Обычно при подключении интернет-эквайринга для приема онлайн-оплат платежные системы требуют, чтобы продавец получил статус официального предпринимателя. Кроме того, сайт или мобильное приложение торговца должны отвечать некоторому перечню требований. Краткий список приведен ниже:

- все страницы сайта или мобильного приложения полностью работоспособны и открываются без проблем

- все товары в каталоге имеют описания и характеристики

- контактная информация содержит актуальную информацию

- покупатели могут найти условия по доставке/возврату товаров или услуг

При подключении к платежной платформе Fondy будущий мерчант может проверить свой сайт всего за 5 шагов. Это можно сделать онлайн по ссылке.

Fondy – это платежные решения для бизнесов любого размера, найдите свое

Узнать подробнее

Как настроить прием платежей физическому лицу

Самый быстрый путь к приему оплат для физического лица в Украине – это оформление статуса индивидуального предпринимателя (офиц. «физическое лицо-предприниматель», укр. «фізична особа-підприємець») либо открытие юридического лица (самый распространенный тип в Украине – «общество с ограниченной ответственностью»).

«физическое лицо-предприниматель», укр. «фізична особа-підприємець») либо открытие юридического лица (самый распространенный тип в Украине – «общество с ограниченной ответственностью»).

Но если вы не готовы углубляться в тонкости процесса и хотите работать без ИП (ФЛП), то с этим могут помочь специалисты Fondy. При подключении онлайн-платежей мы консультируем каждого клиента и подбираем решение, наиболее оптимально соответствующее его бизнесу.

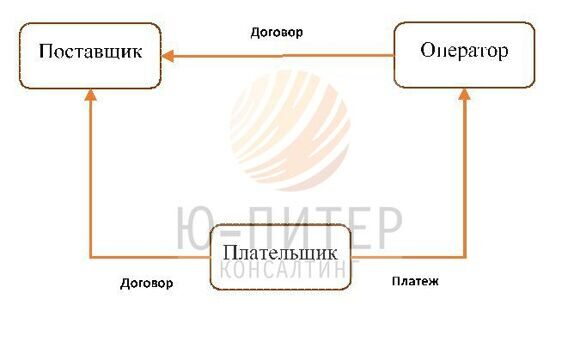

Преимущества работы с платежным агрегатором

Интернет-эквайринг – это самый распространенный в мире метод получения платежей для онлайн-бизнесов. Для его подключения на сайт либо использования в продажах через мобильное приложение или социальные сети мерчанту понадобится платежный агрегатор – посредник, который соединяет бизнес с банками и мировыми платежными системами.

Подключение к платежному агрегатору, например, к Fondy, предоставляет целый ряд преимуществ, одно из которых – каскадный процессинг оплат. Суть его в том, что если один банк не может обработать транзакцию, Fondy мгновенно перенаправляет транзакцию в другой банк-партнер. Такой подход увеличивает число успешных продаж в интернет-магазине и лояльность покупателей. Кроме того, все операции защищены системой Fondy Protect, она автоматически позволяет выявить недобросовестных покупателей и следит за тем, чтобы платежные данные не попали в руки мошенников. Еще один приятный бонус – вы можете продавать свои товары практически в любой стране мира, поскольку Fondy позволяет принимать оплаты из более 200 стран.

Такой подход увеличивает число успешных продаж в интернет-магазине и лояльность покупателей. Кроме того, все операции защищены системой Fondy Protect, она автоматически позволяет выявить недобросовестных покупателей и следит за тем, чтобы платежные данные не попали в руки мошенников. Еще один приятный бонус – вы можете продавать свои товары практически в любой стране мира, поскольку Fondy позволяет принимать оплаты из более 200 стран.

Как работает прием оплат с Fondy

При покупке онлайн на вашем сайте или в приложении ваш клиент переходит на защищенную платежную страницу, где может выбрать один из удобных способов оплаты. Далее он вводит реквизиты карты (либо использует быструю оплату с Apple Pay/Google Pay) и оплачивает товар или услугу. При клике на кнопку «Оплатить» Fondy инициирует цепочку запросов. Агрегатор связывается с процессинговой системой, обрабатывающей онлайн-платежи, банком-эквайером, платежной системой (например, Visa) и, наконец, с банком-эмитентом, выпустившим карту клиента, для выполнения транзакции. Если операция не вызывает подозрений, а на счету покупателя достаточно средств, деньги списываются с его карты и поступают на ваш счет.

Если операция не вызывает подозрений, а на счету покупателя достаточно средств, деньги списываются с его карты и поступают на ваш счет.

Принимайте платежи из более 200 стран мира с комфортом для ваших клиентов

Создать Fondy-aккаунт

Хотите узнать больше?

Читайте другие полезные fintech-материалы от первоисточника

12 доступных способов получения платежей в Интернете

Знаете ли вы, что до 66% современных покупателей ожидают несколько вариантов оплаты при оформлении заказа? 1 Хотя эти статистические данные применимы конкретно к интернет-магазинам, истина все еще актуальна: люди жаждут гибкости и им нравится иметь выбор. Независимо от того, принимаете ли вы платежи за свой внештатный бизнес в области графического дизайна или за свой интернет-магазин ювелирных изделий, полезно подумать, какие способы оплаты облегчат вашим клиентам оплату вам, не слишком снижая вашу прибыль.

Распространенные способы оплаты

Существует ряд факторов, которые следует учитывать при выборе способов оплаты, которые вы принимаете для своего бизнеса, от комиссии за транзакцию до скорости и безопасности. Чтобы помочь вам принять решение, вот наиболее распространенные на сегодняшний день варианты с кратким обзором их плюсов и минусов.

Чтобы помочь вам принять решение, вот наиболее распространенные на сегодняшний день варианты с кратким обзором их плюсов и минусов.

Платежи по кредитным картам

Как предпочтительный способ оплаты для более чем 40% людей, кредитные карты по-прежнему остаются самым популярным способом оплаты. 2 Если вы планируете предлагать кредитные карты, рекомендуется принимать все основные поставщики, включая Visa, Discover, MasterCard и American Express. Однако имейте в виду, что кредитные карты имеют комиссию за обработку.

Переводы ACH (Automated Clearing House)

Переводы ACH позволяют покупателям и клиентам переводить деньги электронным способом со своего банковского счета на ваш. Они имеют более низкие комиссии, чем кредитные карты, что является хорошим преимуществом. Тем не менее, платежи ACH имеют больше смысла для отдельных поставщиков услуг, таких как фрилансеры, и реже встречаются в обычных компаниях или интернет-магазинах. Их обработка также может занять больше времени, чем кредитные карты или мобильные платежи.

Мобильные платежи

Мобильные платежи становятся все более популярными: с каждым годом их использует на 20% больше людей. 3 Мобильные платежи позволяют клиентам обрабатывать платежи в один клик, если они настроили свой мобильный кошелек в Google Play или Apple Pay. Они предлагают мгновенное удобство и бесконтактную оплату, но они так же безопасны, как и кредитные карты, что делает их популярным вариантом среди потребителей.

Выставление счетов по электронной почте

Программное обеспечение для выставления счетов по электронной почте позволяет вам отправлять клиентам по электронной почте счета или счета со ссылкой на вашу платежную платформу. Там они могут обработать платеж, используя любой из вышеперечисленных вариантов, в зависимости от используемой вами платежной платформы. Выставление счетов по электронной почте может быть отличным вариантом для предприятий B2B, а также для предприятий, которые регулярно выставляют счета, таких как фрилансеры, выгульщики собак и консультанты. С помощью программного обеспечения для выставления счетов по электронной почте вы можете отправлять счета и записывать платежи через одну и ту же удобную платформу.

С помощью программного обеспечения для выставления счетов по электронной почте вы можете отправлять счета и записывать платежи через одну и ту же удобную платформу.

Лучшие доступные инструменты для приема платежей в Интернете

Какой самый дешевый способ принимать платежи по кредитным картам, мобильные платежи или переводы ACH в Интернете? Ниже мы рассмотрим лучшие инструменты для каждого из них.

Лучшие инструменты для приема платежей по кредитным картам в Интернете

Не существует по-настоящему бесплатного способа принимать платежи по кредитным картам в Интернете, но некоторые варианты более доступны, чем другие. Они здесь.

1. Square

Square — одно из самых узнаваемых решений для малого бизнеса, принимающих платежи по кредитным картам. С Square вы можете принимать платежи по кредитным картам онлайн, по телефону, а также лично с их мобильным считывателем и POS-приложением. Вы можете бесплатно перевести деньги на следующий рабочий день или оплатить мгновенный перевод.

Цена: Начинается с 2,9% + 0,30 доллара США за транзакцию по кредитной карте

2. Apple Pay

Пользователи Apple Pay могут оплачивать с помощью кредитной карты на своем телефоне, Apple Watch или на вашем веб-сайте и оформлять заказ, нажав кнопку или идентификатор лица. Если вы и ваш клиент являетесь пользователями iPhone, они могут даже платить вам через iMessage. Apple Pay предлагает дополнительные преимущества, такие как повышенная скорость и безопасность по сравнению с кредитными картами, поскольку вы не видите фактические данные клиента. Лучше всего то, что Apple Pay не взимает с вас или ваших клиентов никаких дополнительных комиссий. Вы просто заплатите стандартную комиссию за транзакцию по кредитной карте.

Цена: Бесплатно! (Взимается только стандартная комиссия за транзакцию по кредитной карте)

3. Google Pay

С помощью Google Pay вы можете воспользоваться доверием такого громкого имени, как Google, и сделать платеж простым нажатием кнопки. Вы можете добавить Google Pay на свой веб-сайт напрямую через API или через приложение. Как и в случае с Apple Pay, за использование Google Pay на вашем веб-сайте не взимается дополнительная плата ни с вас, ни с ваших клиентов.

Вы можете добавить Google Pay на свой веб-сайт напрямую через API или через приложение. Как и в случае с Apple Pay, за использование Google Pay на вашем веб-сайте не взимается дополнительная плата ни с вас, ни с ваших клиентов.

Цена: Бесплатно! (Применяется только стандартная комиссия за транзакцию по кредитной карте)

Лучшие инструменты для приема ACH онлайн

Заинтересованы в получении платежей ACH от ваших клиентов? Проверьте эти варианты.

1. Venmo для бизнеса

Такие приложения, как Venmo и Zelle, используют сеть ACH для платежей. Они позволяют запрашивать платежи бесплатно, но это больше похоже на то, что вы платите другу, а не бизнесу. К счастью, с Venmo for Business вы можете настроить официальный бизнес-профиль, который кажется гораздо более надежным для клиентов. Вы даже можете создать QR-код для клиентов, чтобы сканировать и оплачивать.

Цена: 1,9% + $10 за транзакцию

2. Square

С помощью Square вы можете отправлять счета своим клиентам. Затем они переходят на безопасный портал, чтобы ввести свои банковские реквизиты и заплатить вам. Вы получаете средства через три-пять рабочих дней. Вы даже можете настроить повторяющиеся платежи ACH.

Затем они переходят на безопасный портал, чтобы ввести свои банковские реквизиты и заплатить вам. Вы получаете средства через три-пять рабочих дней. Вы даже можете настроить повторяющиеся платежи ACH.

Цена: 1% за транзакцию ACH, минимум 1 доллар США. дебетовые карты. Как и Square, это хороший универсальный вариант для приема нескольких способов оплаты, но комиссия Stripe ACH дешевле.

Цена: 0,8% за транзакцию ACH, до $5

Лучшие инструменты для приема мобильных кошельков в Интернете

Чтобы принимать мобильные платежи в Интернете, начните работу с этими инструментами.

1. Square

Большинство платформ принимают Apple Pay и Google Pay, но Square делает еще один шаг вперед, поддерживая также и Samsung Pay.

Цена: 2,9% + 0,30 доллара США за транзакцию

2. Stripe

Как и Square, Stripe не взимает никаких дополнительных комиссий за Apple Pay или Google Pay. Помимо мобильных платежей, он также принимает кредитные карты, дебетовые карты и ACH. Он не принимает самсунг пэй.

Он не принимает самсунг пэй.

Цена: 2,9% + 0,30 доллара США за транзакцию

3. PayPal

С помощью PayPal One-Touch Checkout клиенты могут оплачивать покупки, используя свою учетную запись PayPal или свою банковскую, дебетовую или кредитную карту. Вы также можете принимать платежи через Venmo, Apple Pay и Google Pay. PayPal взимает более высокую комиссию, но, учитывая количество принимаемых платежей и удобство для клиентов в один клик, это может быть выгодно для многих предприятий.

Цена: Начиная с 3,49% + фиксированная комиссия за транзакцию

Лучшие инструменты для выставления счетов по электронной почте

Если вас интересует решение для выставления счетов и оплаты «два по цене одного», ознакомьтесь с этими доступными вариантами.

1. Wave

С помощью Wave можно бесплатно отправлять профессиональные счета. Вы можете выбрать один из настраиваемых профессиональных шаблонов и настроить повторяющиеся напоминания о выставлении счетов и выставлении счетов. Бухгалтерское программное обеспечение Wave входит в комплект поставки бесплатно, поэтому вам не нужно беспокоиться о ведении бухгалтерского учета. Клиенты могут оплатить с помощью кредитной карты или ACH.

Бухгалтерское программное обеспечение Wave входит в комплект поставки бесплатно, поэтому вам не нужно беспокоиться о ведении бухгалтерского учета. Клиенты могут оплатить с помощью кредитной карты или ACH.

Цена: Начиная с 2,9% + 0,30 доллара США для кредитных карт, 1% за транзакцию ACH (минимум 1 доллар США)

2. QuickBooks

Хотите воспользоваться преимуществом мгновенной сверки каждого платежа ACH, который вы обрабатываете? Тогда вы захотите использовать QuickBooks, особенно если вы уже используете это бухгалтерское программное обеспечение для своего бизнеса.

Цена: 2,9% + 0,30 долл. США для кредитных карт, 1% за транзакцию ACH, до 10 долл. США

3. Square

С Square вы можете отправлять неограниченное количество счетов, настраивать регулярные платежи и отправлять квитанции по электронной почте или текст. Ваши клиенты могут платить с помощью кредитной карты, ACH, Apple Pay или Google Pay. Однако функции учета в Square менее надежны, чем в Wave или QuickBooks.

Цена: Начиная с 2,9% + 0,30 доллара США для кредитных карт, 1% за транзакцию ACH (минимум 1 доллар США)

Какая платежная платформа лучше всего подходит для вашего бизнеса?

Это зависит от ваших потребностей и бюджета. Благодаря широкому набору функций и установленным ценам Square и Stripe являются хорошим вариантом для предприятий, которым необходимо принимать широкий спектр типов платежей. Однако, если вы планируете в основном принимать одну форму оплаты, такую как ACH, вы можете выбрать вариант, более специфичный для ниши.

Источники:

- American Express. Amex Trendex: «Сезон подарочных карт, предложений и карантинных пакетов».

- Инвестопедия. Использование дебетовых карт в Интернете растет, но кредитные карты остаются более популярными.

- Инвестопедия. Использование дебетовых карт в Интернете растет, но кредитные карты остаются более популярными.

5 способов приема платежей для малого бизнеса

Как владельцу малого бизнеса жизненно важно иметь эффективный способ получения платежей через Интернет или лично. Хотя получение наличных всегда возможно без уплаты комиссий за обработку кредитных карт, важно, чтобы малые предприятия принимали несколько вариантов оплаты. Сегодня только около 36 % клиентов постоянно имеют при себе наличные; для 55% малых предприятий, которые не принимают способы оплаты кредитными картами, это может нанести ущерб их бизнесу.

Хотя получение наличных всегда возможно без уплаты комиссий за обработку кредитных карт, важно, чтобы малые предприятия принимали несколько вариантов оплаты. Сегодня только около 36 % клиентов постоянно имеют при себе наличные; для 55% малых предприятий, которые не принимают способы оплаты кредитными картами, это может нанести ущерб их бизнесу.

И похоже, что с началом пандемии COVID-19 отказ от наличных будет только усиливаться. На самом деле, согласно недавнему исследованию, 60 % респондентов считают, что Соединенные Штаты находятся на пути к тому, чтобы стать полностью безналичной страной.

Помня об этих тенденциях, мы создали это руководство, чтобы изучить различные способы оплаты, доступные владельцам малого бизнеса, чтобы сохранить ваш денежный поток на высоком уровне.

Прием платежей от клиентов

Для малого бизнеса становится все более важным принимать больше способов оплаты, чем наличные. В прошлом прием основных кредитных карт или онлайн-платежей мог быть затруднен для владельцев малого бизнеса из-за высоких комиссий, которые требовались для обработки платежей, но современные технологии упростили эту задачу. На самом деле, почти 50 % потребителей переходят на крупные платформы электронной коммерции, чтобы совершать покупки, поэтому предложение нескольких вариантов оплаты практически необходимо для поддержания вашего бизнеса на плаву.

На самом деле, почти 50 % потребителей переходят на крупные платформы электронной коммерции, чтобы совершать покупки, поэтому предложение нескольких вариантов оплаты практически необходимо для поддержания вашего бизнеса на плаву.

Независимо от того, управляете ли вы интернет-магазином или имеете собственный небольшой сервисный бизнес, ниже мы более подробно рассмотрим пять различных вариантов, которые вы хотите учитывать при приеме платежей:

- Кредитные карты и дебетовые карты

- American Clearing Обработка платежей собственными силами (ACH)

- Периодические выставления счетов или подписки

- Устройства и инструменты онлайн-платежей

- Бесконтактные платежи

кредитные и дебетовые карты. Фактически, 75 % клиентов говорят, что предпочитают использовать дебетовые или кредитные карты для осуществления платежей. Несмотря на то, что осуществление платежей по кредитным картам в качестве клиента является простым процессом, есть несколько вещей, которые следует учитывать при выборе того, какие из них вы примете как владелец малого бизнеса.

Две из первых вещей, которые вы должны рассмотреть, — это комиссия за обработку платежей по кредитной карте и комиссия за транзакцию, поступающая непосредственно от компании-эмитента. Visa, например, находится на нижнем уровне, в то время как American Express обычно находится на более высоком уровне. Более подробную разбивку можно найти здесь.

Еще одна вещь, о которой вам следует подумать, это потенциальное мошенничество. Поскольку владельцы малого бизнеса больше сосредоточены на ведении бизнеса, которым они увлечены, многие предпочитают передавать работу по проверке на мошенничество компаниям, занимающимся обработкой платежей по кредитным картам, что также играет роль в различиях в комиссиях.

В конечном счете, лучший способ для вашего малого бизнеса принимать платежи по картам зависит от потребностей вашего бизнеса и количества транзакций по кредитным картам, которые ваш бизнес обрабатывает ежемесячно. После того, как вы примете это решение, вам нужно будет изучить некоторые из перечисленных ниже инструментов, чтобы фактически принимать платежи:

- Программное обеспечение для точек продаж (POS): Это платежная система, которая взимает плату с клиента, предоставляет возможность оставлять чаевые, собирать электронные письма, отслеживать покупки, управлять квитанциями и т.

д. Часто программное обеспечение для точек продаж может иметь платежные шлюзы, которые представляют собой защищенный способ для клиентов оплачивать услуги или продукты из своей онлайн-корзины.

д. Часто программное обеспечение для точек продаж может иметь платежные шлюзы, которые представляют собой защищенный способ для клиентов оплачивать услуги или продукты из своей онлайн-корзины. - Виртуальный терминал: Для малых предприятий, которые не хотят приобретать терминал для карт или устройство для чтения карт, вы можете использовать виртуальный терминал для ввода номера кредитной карты на компьютер или мобильное устройство во время оформления заказа.

- Устройство считывания карт: Многие малые предприятия выбирают этот вариант, потому что они могут подключить устройство чтения карт к своему смартфону или иметь установленный терминал для считывания/чипирования/нажатия карты для считывания карты клиента.

2. Автоматизированная расчетная палата

Многие малые предприятия также принимают переводы ACH. Этот тип платежа отправляет деньги с одного банковского счета на другой в электронном виде через сеть автоматизированной расчетной палаты (ACH). Эта сеть представляет более 10 000 финансовых учреждений, которые служат центром для физических лиц по переводу денег с одного банковского счета на другой.

Эта сеть представляет более 10 000 финансовых учреждений, которые служат центром для физических лиц по переводу денег с одного банковского счета на другой.

Для малых предприятий, использующих процессинг ACH, есть некоторые преимущества:

- Относительно быстрый и удобный способ совершать и принимать платежи

- Простая настройка с использованием информации о банковском счете клиента

- Более безопасная, чем другие формы оплаты, такие как бумажные чеки

Несмотря на множество преимуществ обработки ACH, у нее есть некоторые недостатки. Во-первых, у многих банков есть лимиты транзакций, которые могут повлиять на количество транзакций, которые они будут обрабатывать в определенный день или месяц. Кроме того, частые переносы могут привести к штрафу. При этом тарифы на транзакции либо бесплатны, либо очень низки — обычно от 0,25 до 0,75 долларов США за каждую транзакцию.

3. Периодическое выставление счетов или подписка

Еще один вариант оплаты – регулярное выставление счетов или подписка. Существует множество платформ, которые помогут вам автоматизировать платежи. Программное обеспечение для периодического выставления счетов устраняет некоторые проблемы, связанные с получением своевременных платежей.

Существует множество платформ, которые помогут вам автоматизировать платежи. Программное обеспечение для периодического выставления счетов устраняет некоторые проблемы, связанные с получением своевременных платежей.

Прежде чем вы сможете настроить автоматическое выставление счетов, вам необходимо получить одобрение от клиента и установить график платежей. Получив одобрение от клиента, вы готовы настроить выставление счетов на основе подписки. Ниже приведен список шагов, которые вы должны предпринять для разработки регулярной системы выставления счетов для вашего малого бизнеса:

- Получите платежную информацию вашего клиента (либо кредитную карту, либо банковский счет), а также согласие клиента на то, что он будет зарегистрирован в повторяющемся цикле выставления счетов.

- Выберите биллинговую систему, подходящую для вашего бизнеса. Такое программное обеспечение, как Stripe, предлагает интуитивно понятный интерфейс для управления и приема платежей. Это программное обеспечение объединяет платежный шлюз и программное обеспечение для периодического выставления счетов в одно целое, что позволяет обрабатывать платежи по картам.

- Настройте тарифный план в биллинговой программе и составьте график того, как часто и сколько будет взиматься плата с клиентов.

- Протестируйте свою систему выставления счетов, прежде чем отправлять ее клиентам, чтобы убедиться, что ваш первый регулярный счет звучит профессионально.

4. Устройства и инструменты для онлайн-платежей

У владельца малого бизнеса есть несколько отличных вариантов устройств и инструментов для онлайн-платежей. Для людей, которые продают товары или услуги в Интернете, невероятно важно иметь надежный платежный сервис электронной коммерции. Службы онлайн-платежей принимают платежи дебетовыми и кредитными картами и обычно взимают комиссию за прием этих платежей.

Три самых популярных платежных инструмента включают PayPal, Stripe и Square. В следующем разделе мы представим эти инструменты онлайн-платежей и связанные с ними сборы.

PayPal

PayPal позволяет легко принимать онлайн-платежи по кредитным и дебетовым картам. Если вам нужно принимать платежи онлайн или в магазине, у PayPal есть варианты. Использование PayPal онлайн, лично или для мобильных платежей делает процесс покупки простым для клиентов. Находясь лично, вы можете превратить свой планшет или смартфон в платежный центр, чтобы принимать платежи практически в любом месте.

Если вам нужно принимать платежи онлайн или в магазине, у PayPal есть варианты. Использование PayPal онлайн, лично или для мобильных платежей делает процесс покупки простым для клиентов. Находясь лично, вы можете превратить свой планшет или смартфон в платежный центр, чтобы принимать платежи практически в любом месте.

При первой регистрации в PayPal вам не нужно будет платить за установку. Тем не менее, есть комиссии за транзакции. Плата за онлайн-транзакцию составляет 2,9% плюс 0,30 доллара США за каждую транзакцию, а за транзакции в магазине — 2,7% плюс 0,30 доллара США за каждую транзакцию. Одним из преимуществ использования PayPal является то, что, несмотря на то, что вы платите комиссию за транзакцию, с вас не взимается ежемесячная плата.

Stripe

Stripe позволяет владельцам малого бизнеса принимать платежи онлайн или лично с помощью одного программного обеспечения. Независимо от того, ведете ли вы бизнес внутри страны или за рубежом, Stripe обрабатывает платежи по всему миру. Используя это программное обеспечение, вы можете эффективно управлять платежами и быть уверенными, что ваш бизнес защищен от мошенничества с помощью Stripe Radar.

Используя это программное обеспечение, вы можете эффективно управлять платежами и быть уверенными, что ваш бизнес защищен от мошенничества с помощью Stripe Radar.

Stripe особенно удобна для малых предприятий, которые планируют выходить на мировой рынок, поскольку позволяет принимать несколько способов оплаты. Разрешение использовать несколько способов оплаты означает, что ваш бизнес может расшириться на другие страны, в которых используются другие способы оплаты (например, во Франции или Мексике).

При использовании «Интегрированного» плана Stripe вы можете рассчитывать на комиссию в размере 2,9% плюс 0,30 доллара США за успешную транзакцию. Этот план предоставляет предприятиям основные инструменты, необходимые для управления платежами, без каких-либо настроек или скрытых платежей.

Square

Square предлагает различные платежные решения, такие как платежи по кредитным картам, для владельцев малого бизнеса. Для начала они предлагают Square Point of Sale, программное обеспечение POS, которое можно использовать в магазине или в Интернете через мобильное устройство. Кроме того, они предлагают различные простые в использовании аппаратные опции, которые еще больше упрощают транзакции. Эти аксессуары и оборудование включают в себя бесконтактные устройства и чипы, регистр, терминал, считыватель и подставку. Использование Square позволяет вам управлять своим бизнесом в Интернете на интуитивно понятной платформе.

Кроме того, они предлагают различные простые в использовании аппаратные опции, которые еще больше упрощают транзакции. Эти аксессуары и оборудование включают в себя бесконтактные устройства и чипы, регистр, терминал, считыватель и подставку. Использование Square позволяет вам управлять своим бизнесом в Интернете на интуитивно понятной платформе.

5. Бесконтактный платеж

В зависимости от выбранного вами платежного программного обеспечения ваши клиенты могут платить с помощью бесконтактного инструмента. Используя технологию связи ближнего поля (NFC), бесконтактные опции, такие как Apple Pay и Google Pay, позволяют пользователям просто махать своим смартфоном или умными часами перед назначенным устройством в качестве способа оплаты. В конечном счете, это ускоряет процесс покупки для клиента и является более безопасным, чем другие способы оплаты.

Для начала вам необходимо приобрести считыватель с поддержкой NFC, чтобы предложить возможность бесконтактной оплаты. Это может быть довольно легко в зависимости от того, как вы уже принимаете другие платежи. Например, Affordable Square предлагает 49 долларов США.инструмент бесконтактных платежей, который имеет комиссию за транзакцию в размере 2,6% плюс 0,10 доллара США за транзакцию.

Это может быть довольно легко в зависимости от того, как вы уже принимаете другие платежи. Например, Affordable Square предлагает 49 долларов США.инструмент бесконтактных платежей, который имеет комиссию за транзакцию в размере 2,6% плюс 0,10 доллара США за транзакцию.

Чем больше вариантов оплаты, тем больше клиентов

По мере того, как наше общество все больше отходит от использования наличных для повседневных покупок, еще более важно, чтобы ваша компания предлагала альтернативные способы оплаты. Не адаптируясь к потребностям ваших клиентов, вы потенциально упускаете больше продаж. К счастью, есть несколько вариантов для вашего бизнеса, независимо от ваших потребностей.

Если вам нужна помощь в развитии малого бизнеса, ZenBusiness может вам помочь. Мы стремимся помочь владельцам малого бизнеса развивать бизнес своей мечты, предоставляя экспертные услуги и образовательные ресурсы.

Как бесплатно принимать платежи по кредитным картам в Интернете

Если вы управляете малым бизнесом в 2022 году, вопрос не в том, следует ли вам принимать платежи по кредитным картам, а в том, как это сделать. В то время как предприятия могут принимать платежи по кредитным картам в Интернете без каких-либо ежемесячных или стартовых сборов, используя такие сервисы, как Square и PayPal, комиссию за транзакцию невозможно избежать (в среднем около 3%). Это связано с тем, что банки-эмитенты карт и ассоциации кредитных карт взимают комиссию всякий раз, когда кредитная или дебетовая карта используется в качестве платежа.

В то время как предприятия могут принимать платежи по кредитным картам в Интернете без каких-либо ежемесячных или стартовых сборов, используя такие сервисы, как Square и PayPal, комиссию за транзакцию невозможно избежать (в среднем около 3%). Это связано с тем, что банки-эмитенты карт и ассоциации кредитных карт взимают комиссию всякий раз, когда кредитная или дебетовая карта используется в качестве платежа.

Square — одно из самых простых и доступных решений для приема платежей в Интернете. Это бесплатно для установки и поставляется с интернет-магазином, возможностями выставления счетов, виртуальным терминалом и приложением для точек продаж (POS). Там нет процесса подачи заявок или ежемесячных минимальных значений — любой может зарегистрироваться и начать принимать платежи онлайн за стандартную комиссию за транзакцию в размере 2,9% + 30 центов. Создайте бесплатную учетную запись сегодня.

Visit Square

Самые доступные способы приема платежей в Интернете

Онлайн-платежи ACH и электронные чеки

Хотя переводы ACH (автоматическая клиринговая палата) не являются транзакциями по кредитным картам, они обычно являются наиболее доступным способом приема платежей в Интернете. Если вы когда-либо получали зарплату с прямым депозитом от своего работодателя или оплачивали счета онлайн с помощью своего банковского счета, это примеры платежей ACH. Популярные приложения социальных платежей, такие как Venmo, также используют платежи ACH для бесплатного перевода денег.

Если вы когда-либо получали зарплату с прямым депозитом от своего работодателя или оплачивали счета онлайн с помощью своего банковского счета, это примеры платежей ACH. Популярные приложения социальных платежей, такие как Venmo, также используют платежи ACH для бесплатного перевода денег.

Для предприятий платежи ACH часто имеют значительно более низкую комиссию за транзакцию, чем платежи по кредитным или дебетовым картам. Это популярный вариант для компаний, которые выставляют счета по счетам или имеют регулярные платежи, например, внештатные креативщики и юридические фирмы.

Недостатком использования платежей ACH является то, что они не обеспечивают мгновенное одобрение или отказ, как платеж по карте, и их обработка может занять больше времени. Они также требуют, чтобы клиент ввел свой банковский счет и номера маршрутизации, поэтому это не идеально для розничных продавцов или других онлайн-компаний, у которых есть функции корзины покупок.

Некоторые из лучших способов принимать онлайн-платежи ACH включают:

- Chase Payments: Принимает онлайн-платежи ACH без минимальной суммы и без ограничений, предлагается по 25 центов за транзакцию

- Полоса: Бесплатное решение для выставления счетов для онлайн-компаний с недорогой обработкой ACH и конкурентоспособной обработкой платежей по кредитным картам

- Helcim: Бесплатный торговый счет с недорогой обработкой ACH для крупных предприятий

- Платежи QuickBooks: Недорогая обработка ACH для частных лиц и малых предприятий, взимающая с клиентов счет-фактуру

- Square Invoices : Бесплатное программное обеспечение для выставления счетов с платежами ACH, предлагаемыми в размере 1% за транзакцию при минимальной сумме в 1 доллар США

$25 | $0. | None | None | |||

$0 | 0.8% | None | $5 | |||

$ 0 | 0,5% + 25 центов | Нет | 9000 | 90390345 | ||

$15 | 1% | None | $10 | |||

$0 | 1% | 1% | None |

Онлайн-платежи кредитными и дебетовыми картами

Розничные продавцы и большинство других онлайн-компаний должны иметь возможность принимать традиционные платежи по кредитным картам, поскольку покупатели вряд ли будут утруждать себя предоставлением банковской информации за один раз. транзакция времени.

транзакция времени.

Хотя нет возможности принимать платежи по кредитным картам бесплатно, выбор процессора с низкими конкурентоспособными комиссиями может сэкономить вашему бизнесу много денег. Самый дешевый процессор кредитных карт для вашего бизнеса зависит от того, что и сколько вы продаете.

Знаете ли вы?

Дебетовые и кредитные карты являются одним из самых популярных способов оплаты покупок в Интернете, и Worldpay Global прогнозирует, что к 2024 году на кредитные, дебетовые и цифровые кошельки будет приходиться около 85% онлайн-платежей9.0005

Платформы электронной коммерции

Если вы занимаетесь розничной торговлей и вам необходимо принимать кредитные карты в Интернете для продажи товаров, самым простым и экономичным вариантом может быть использование платформы электронной коммерции или конструктора веб-сайтов со встроенной обработкой платежей. Выбор магазина электронной коммерции со встроенными платежами упрощает процесс настройки и управления вашим магазином.

Самые доступные решения для интернет-магазинов со встроенной обработкой платежей:

- Площадь: Бесплатный интернет-магазин с низкой комиссией за транзакции, который лучше всего подходит для обычных предприятий, желающих принимать платежи в Интернете. Комиссия за онлайн-транзакцию составляет 2,9% плюс 30 центов.

- Shopify: Доступное решение для малого бизнеса с планами электронной коммерции от 9 долларов в месяц, лучше всего подходит для новых предприятий электронной коммерции. Комиссия за онлайн-транзакцию варьируется от 2,4% + 30 центов до 2,9% + 30 центов, в зависимости от вашего плана.

Ecommerce Ежемесячные сборы | $ 0– 72 долл. США (годовой счет) | $ 9–299 (ежемесячный счета) |

| 27 9000 28 | ||

| 27328 | 78 | .2,4% + 30 центов до 2,7% + 30 центов |

Варианты обработки платежей | Платежи.0005 | |

Multichannel Sales and Ordering | Included | Included |

Best for | Small brick-and-mortar Businesses | Ecommerce businesses |

И Square, и Shopify также имеют встроенные инструменты для настройки периодического выставления счетов или подписки. Узнайте больше в нашем сравнении Shopify и Square.

Бесплатный интернет-магазин Square имеет встроенные функции для приема всех платежей по кредитным и дебетовым картам, а также варианты для приема платежей через PayPal.

Традиционные торговые счета

Если у вас есть налаженный или крупный бизнес (постоянно обрабатывается более 20 000 долларов США в месяц), прием кредитных карт через традиционный торговый счет может быть наименее дорогим вариантом для вашего бизнеса. Аккаунт продавца — это тип банковского счета, так что это более формальная настройка, чем что-то вроде Square или PayPal, потому что обычно требуется процесс подачи заявки и утверждения.

Однако предприятия с большими объемами могут получать более конкурентоспособные ставки от поставщика торговых счетов, чем универсальная платформа электронной коммерции, которая устанавливает фиксированные сборы. Существующие обычные предприятия могут договориться о конкурентоспособных комиссиях за онлайн-обработку со своим текущим платежным процессором.

Если вы используете поставщика учетной записи продавца для приема кредитных карт в Интернете, вам также может понадобиться платежный шлюз для подключения вашей учетной записи продавца к вашему интернет-магазину. Для этого варианта нет универсальной инструкции. Некоторые поставщики торговых счетов, такие как Stax от Fattmerchant и Payment Depot, поставляются со встроенными шлюзами без дополнительной платы, в то время как другие, такие как Authorize.net, требуют от вас ежемесячной дополнительной платы или использования отдельного шлюза.

Для этого варианта нет универсальной инструкции. Некоторые поставщики торговых счетов, такие как Stax от Fattmerchant и Payment Depot, поставляются со встроенными шлюзами без дополнительной платы, в то время как другие, такие как Authorize.net, требуют от вас ежемесячной дополнительной платы или использования отдельного шлюза.

К самым доступным торговым сервисам для онлайн-платежей относятся:

- Helcim: Лучший вариант для недорогого обмена плюс обработка без ежемесячной платы. Он также имеет автоматические оптовые скидки, которые делают его конкурентоспособным по цене для установленных онлайн, личных и многоканальных платежей всех размеров.

- Платежный терминал: Доступный вариант для компаний, объем продаж которых превышает 10 000 долларов США в месяц через любое сочетание онлайн- и офлайн-каналов.

- Stax от Fattmerchant: Доступный вариант для онлайн-компаний, обрабатывающих более 20 000 долларов в месяц.

| . | ||||

$59–$99 | Interchange плюс 15 центов | Interchange plus 8 cents | $0 | |

$99–$199 | Interchange plus 15 cents | Interchange plus 8 cents | $25 |

Обработка кредитной карты с нулевой стоимостью

В некоторых штатах США продавцы имеют законное право перекладывать комиссию за обработку кредитной карты на клиентов. В зависимости от того, где находится компания, для тех, кто принимает кредитные карты онлайн, доступны следующие способы:

- Плата за удобство: Фиксированная сумма добавляется в качестве комиссии на кассе

- Доплата за кредит: Плата за обработку кредитной карты добавляется к цене продукта

Однако это не позволяет компаниям избежать других комиссий за обработку данных продавцом, таких как расходы на учетную запись продавца и сборы за соблюдение требований PCI. Кроме того, продавцы должны убедиться, что на их веб-сайте установлена система проверки того, что покупатели находятся в штатах, допускающих оба метода.

Кроме того, продавцы должны убедиться, что на их веб-сайте установлена система проверки того, что покупатели находятся в штатах, допускающих оба метода.

Существует ряд поставщиков услуг по обработке платежей, которые предлагают эту услугу, но продавцы должны знать о ключевых факторах, которые делают надежную систему обработки платежей по кредитным картам с нулевой стоимостью.

- Stax: Для растущих компаний, которые ищут безопасное пополнение онлайн-кредита

- Платежное облако: Для продавцов с высоким риском, которым нужны как традиционные, так и кредитные платежи

- И Обработка: Для среднего бизнеса

$99–$199 | Interchange plus 8–15 cents | $25 | ||||

$0–$30 | 2. | $ 25 | ||||

$ 50 | Не раскрыто | не раскрыта |

$ 0 | . | 0 долл. США | 0–20 долл. США | 3,5% + 15 центов | 2,9% + 30 cents | |

$0 | $10–$40 | 3. | 3.49% + 49 cents | |||

$0 | 0,5% –0,8% | 2,9% + 30 центов | 2,9% + 30 центов.0005 | Обмен + 15 центов |

Финансирование клиентов «Купи сейчас, заплати потом» (BNPL)

В 2021 году более половины потребителей воспользовались преимуществами BNPL (дополнительную статистику BNPL см. здесь). Эта программа краткосрочного финансирования клиентов дала клиентам возможность оплачивать свои покупки в рассрочку с минимальным процентом, в то время как продавцы все еще получали выручку от продажи в полном объеме. Приложения BNPL могут быть интегрированы в самые популярные системы онлайн-платежей, а некоторые, такие как PayPal и Square, предоставляют это как встроенную услугу.

Некоторые из лучших приложений BNPL включают:

- Klarna: Предлагает несколько вариантов возврата с нулевой процентной комиссией

- Подтвердить: Идеально подходит для предприятий с крупными продажами

- PayPal Позже: Для предприятий, принимающих платежи через PayPal

- Послеоплата: Для розничных продавцов, использующих систему торговых точек Square

Не раскрывается | Pay-in-4 | На основе банковского счета и истории клиента с Klarna | До 24,99% Процента | |

| 9000 2% до 5,9% + 30,30327 | 9000 2%. -Н-4 | $ 50 мин, 17 500 долларов США. | 0% interest | |

4% + 30 cents to 6% + 30 cents | Pay-in-4 | $500+ | 0% interest |

Стоимость приема платежей в Интернете

Хотя предприятия не могут бесплатно принимать платежи по кредитным картам в Интернете, точные цены будут варьироваться в зависимости от типа получаемых платежей и выбранного вами поставщика услуг. Как правило, если вы выбираете провайдера без ежемесячной платы, вы можете рассчитывать на комиссию за транзакции в размере около 3%.

Например, Square взимает следующие сборы:

- Платежи электронной торговли: 2,9% плюс 30 центов за транзакцию

- Оплата счетов: 2,9% плюс 30 центов за транзакцию

- Депозиты ACH: 1% за транзакцию

Если вы ведете физический бизнес, важно отметить, что комиссия за онлайн-обработку обычно выше, чем плата за прием кредитных карт в магазине. Например, комиссия за транзакцию Square для считывания или бесконтактных платежей начинается всего с 2,6% плюс 10 центов за транзакцию.

Например, комиссия за транзакцию Square для считывания или бесконтактных платежей начинается всего с 2,6% плюс 10 центов за транзакцию.

Невозможно бесплатно принимать кредитные карты онлайн, потому что эмитенты кредитных карт, такие как Visa и Mastercard, взимают не подлежащую обсуждению комиссию за обработку каждой транзакции. Эта плата называется комиссией за обмен. Ваш поставщик торгового счета или платежная система платит эту комиссию, а затем передает ее вам вместе со своей наценкой, которая может принимать форму комиссии за транзакцию или ежемесячной платы.

Узнайте больше о комиссиях за обработку кредитных карт.

Из-за этих неизбежных комиссий за обмен, установленных ассоциациями кредитных карт, прямые банковские платежи и платежи через ACH или электронные чеки являются наиболее доступным способом приема платежей в Интернете.

Как выбрать решение для обработки платежей

Теперь, когда вы знаете, какие способы оплаты вам доступны, при выборе решения для обработки платежей учитывайте следующее:

- Транзакция для малого бизнеса такие решения, как Square и PayPal, с фиксированной оплатой и без минимального ежемесячного платежа, как правило, являются наиболее доступными.

По мере роста вашего бизнеса решения с ценами Interchange Plus или членства, такие как Payment Depot и Stax от Fattmerchant, могут предлагать самые низкие тарифы.

По мере роста вашего бизнеса решения с ценами Interchange Plus или членства, такие как Payment Depot и Stax от Fattmerchant, могут предлагать самые низкие тарифы. - Многоуровневая Ценообразование : Многоуровневые модели ценообразования (когда процессор взимает разные ставки и сборы в зависимости от типа карты), как правило, являются самым дорогим и наименее прозрачным вариантом. Избегайте этих моделей ценообразования.

- Ежемесячно комиссионные сборы : Некоторые решения предлагают низкую скорость транзакций, но имеют высокую ежемесячную комиссию.

- Плата за запуск и приложения: Учетные записи традиционных торговых служб обычно требуют более длительных процессов настройки, чем сторонние решения для обработки кредитных карт, поскольку существует процесс утверждения.

- Контракты и требования : Некоторые решения требуют подписки на год или более; другие требуют, чтобы ваш бизнес выполнял ежемесячные минимумы транзакций.

- Совместимость с вашим веб-сайтом : Убедитесь, что выбранная вами услуга хорошо интегрируется со службой хостинга вашего веб-сайта.

Как снизить комиссию за обработку кредитной карты

Хотя в 2022 году для предприятий может не существовать бесплатной обработки кредитной карты, существует множество способов снизить комиссию, которую вы платите. Вот лишь некоторые из них:

- Предлагайте скидки наличными : Во многих местах незаконно перекладывать комиссию за обработку платежей на клиента, но вы можете предлагать поощрения за оплату наличными.

- Установите минимум: Вы можете потребовать минимальную сумму покупки для оплаты кредитной картой. Это также может помочь увеличить среднюю стоимость заказа (AOV).

- Договаривайтесь о новых тарифах : Не помешает узнать у процессора, может ли он обеспечить более доступные тарифы.

Если у вас есть давняя история с этой платформой, напомните об этом своему провайдеру — чем крупнее и надежнее ваш бизнес, тем больше у вас рычагов влияния при ведении переговоров. Вы также можете выбрать процессор, который автоматически снижает ваши ставки по мере роста вашего бизнеса, например Helcim.

Если у вас есть давняя история с этой платформой, напомните об этом своему провайдеру — чем крупнее и надежнее ваш бизнес, тем больше у вас рычагов влияния при ведении переговоров. Вы также можете выбрать процессор, который автоматически снижает ваши ставки по мере роста вашего бизнеса, например Helcim. - Отказ от дополнительных услуг : Если ваш платежный процессор включает дополнительные услуги, функции или инструменты, убедитесь, что вы не платите за них, особенно если вы ими не пользуетесь.

- Борьба с мошенничеством : Продавцы, сталкивающиеся с мошенничеством с кредитными картами, теряют много времени и денег из-за мошенников и при управлении этими случаями. Используйте инструменты предотвращения возвратных платежей и предпримите другие шаги, чтобы уменьшить возвратные платежи и мошенничество в вашем бизнесе.

Хотя нет возможности бесплатно принимать платежи по кредитным картам в Интернете, можно найти доступное решение.

Например, с «Робокассой», «Юкассой». В этом случае не придётся самому оформлять кошельки в каждой платёжной системе.

Например, с «Робокассой», «Юкассой». В этом случае не придётся самому оформлять кошельки в каждой платёжной системе.

д. Часто программное обеспечение для точек продаж может иметь платежные шлюзы, которые представляют собой защищенный способ для клиентов оплачивать услуги или продукты из своей онлайн-корзины.

д. Часто программное обеспечение для точек продаж может иметь платежные шлюзы, которые представляют собой защищенный способ для клиентов оплачивать услуги или продукты из своей онлайн-корзины.

25

25

69%–4.25%

69%–4.25%

49% + 49 cents

49% + 49 cents 1500 долларов США максимум

1500 долларов США максимум По мере роста вашего бизнеса решения с ценами Interchange Plus или членства, такие как Payment Depot и Stax от Fattmerchant, могут предлагать самые низкие тарифы.

По мере роста вашего бизнеса решения с ценами Interchange Plus или членства, такие как Payment Depot и Stax от Fattmerchant, могут предлагать самые низкие тарифы.

Если у вас есть давняя история с этой платформой, напомните об этом своему провайдеру — чем крупнее и надежнее ваш бизнес, тем больше у вас рычагов влияния при ведении переговоров. Вы также можете выбрать процессор, который автоматически снижает ваши ставки по мере роста вашего бизнеса, например Helcim.

Если у вас есть давняя история с этой платформой, напомните об этом своему провайдеру — чем крупнее и надежнее ваш бизнес, тем больше у вас рычагов влияния при ведении переговоров. Вы также можете выбрать процессор, который автоматически снижает ваши ставки по мере роста вашего бизнеса, например Helcim.