Налог на доходы физических лиц

| Данный налог является совместным налогом, распределяемым между центральным и местным правительствами. | Уплата данного налога регулируется управлениями по местным налогам. |

Взимание налога на доходы физических лиц в настоящее время регулируется Законом КНР «О налоге на доходы физических лиц» в редакции от 31.08.2018 и Нормами и правилами применения Закона КНР «О налоге на доходы физических лиц» в редакции от 18.12.2018 (последние изменения в данных документах вступили в силу с 01.01.2019).

Плательщиками налога на доходы физических лиц являются следующие физические лица:

- Граждане КНР или иностранные граждане, постоянно проживающие на территории КНР 183 и более дней в году. Данные лица должны выплачивать налог на доходы физических лиц в отношении дохода, полученного на территории КНР и из-за рубежа. Следует заметить, что в соответствии со ст.

- Иностранные граждане, не являющиеся налоговыми резидентами КНР и находящиеся в КНР менее 1 года. Данные лица выплачивают налог на доходы физических лиц в отношении дохода, полученного на территории КНР.

Вне зависимости от места фактической выплаты, к доходам, полученным на территории КНР относятся:

- доход, полученный в результате предоставления на территории КНР трудовых услуг в соответствии в связи с наймом на работу, приемом на должность, соглашением и др.

- доход, полученный в результате сдачи в аренду имущества для использования арендатором на территории КНР;

- доход, полученный от передачи (продажи) недвижимого имущества, прав пользования землей или иного имущества на территории КНР

- доход, полученный от разрешения на использование на территории КНР патентных прав;

- доход в виде дивидендов, процентов и роялти, полученных от компаний, предприятий, иных экономических организаций или физических лиц из КНР

Налог на доходы физических лиц применяется к различным видам доходов, в отношении которых действует различная применяемая ставка налога. Законом выделяется различный порядок налогообложения следующих видов доходов физического лица:

Законом выделяется различный порядок налогообложения следующих видов доходов физического лица:

- оплата труда

- доход от индивидуальной предпринимательской деятельности и подряда

- гонорары

- доход от предоставления трудовых услуг

- доход от предоставления права использования патентных прав (роялти), аренды имущества

- доход от передачи имущества

- доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею, прочие виды дохода

Оплата труда

Оплата труда (полученная заработная плата, оклад, премии, годовые бонусы, участие в прибыли предприятия, субсидии и компенсации и иные виды дохода, полученные в результате найма на работу или занятия должности) облагается по прогрессивной шкале ставок от 3% до 45% за вычетом минимального необлагаемого налогом минимума. В настоящее время сумма минимального необлагаемого налогом минимума для граждан КНР и граждан иностранного государства составляет 5 000 юаней.

Таким образом, формула расчета налогооблагаемого дохода за месяц выглядит следующим образом:

Налогооблагаемый доход за месяц = размер оплаты труда за месяц — необлагаемый налогом минимум

Формула расчета НДФЛ к уплате:

Сумма НДФЛ к выплате = налогооблагаемый доход за месяц Х Применяемая ставка налога

Ставки НДФЛ в отношении оплаты труда:

| Сумма налогооблагаемого дохода (в месяц) | Ставка налога |

| менее 3 000 юаней | 3% |

| от 3 001 до 12 000 юаней | 10% |

| от 12 001 до 25 000 юаней | 20% |

| от 25 001 до 35 000 юаней | 25% |

| от 35 001 до 55 000 юаней | 30% |

| от 55 001 до 80 000 юаней | 35% |

| 80 001 юаней и выше | 45% |

Чтобы рассчитать сумму налога на доходы физических лиц, можно воспользоваться таблицей для расчета налога, содержащей т. н. «суммы для быстрого исчисления». Ниже приведены таблица сумм быстрого исчисления и соответствующая формула расчета НДФЛ:

н. «суммы для быстрого исчисления». Ниже приведены таблица сумм быстрого исчисления и соответствующая формула расчета НДФЛ:

| Сумма налогооблагаемого дохода (в месяц) | Ставка налога | Сумма для быстрого исчисления (юани) |

| менее 3 000 юаней | 3% | 0 |

| от 3 001 до 12 000 юаней | 10% | 2 520 |

| от 12 001 до 25 000 юаней | 20% | 16 920 |

| от 25 001 до 35 000 юаней | 25% | 31 920 |

| от 35 001 до 55 000 юаней | 30% | 52 920 |

| от 55 001 до 80 000 юаней | 35% | 85 920 |

| 80 001 юаней и выше | 45% | 181 920 |

Ставка налога

Формула расчета НДФЛ к уплате с использованием суммы для быстрого исчисления:

Сумма НДФЛ к выплате = налогооблагаемый доход за месяц Х применяемая ставка налога — вычитаемая сумма для быстрого исчисления

Доход от индивидуальной предпринимательской деятельности и подряда

Доход от индивидуальной предпринимательской деятельности и подряда облагается по прогрессивной шкале ставок от 5% до 35%.

Гонорары

Гонорары (доход физического лица от публикации в книгах и периодических изданиях) подлежат налогообложению по ставке в размере 20% на сумму гонорара, после производится вычет 30% от суммы налога к выплате.

В случае если сумма гонорара не превышает 4 000 юаней, применяется единоразовый вычет в размере 800 юаней; в случае если сумма гонорара более 4 000 юаней, вычитается 20% от полученного гонорара.

Доход от предоставления трудовых услуг

Доход от предоставления трудовых услуг (доход, полученный физическим лицом в сфере проектирования, монтажа, медицины, юридических и бухгалтерских услуг, консультационных услуг, рекламы, перевода, аудио- и видеозаписи, технических, посреднических, агентских услуг и др.) подлежит налогообложению по ставке в размере 20% на сумму дохода.

В случае если сумма дохода не превышает 4 000 юаней, применяется вычет в размере 800 юаней.В случае если единовременная сумма дохода составляет более 4 000 юаней, из суммы вычитается 20% от полученного дохода.

В случае если сумма дохода от единовременного оказания трудовых услуг завышена, допускается довзыскание НДФЛ с учетом отдельно установленных требований налогового законодательства.

Доход от предоставления права использования патентных прав (роялти), аренды имущества

Доход от предоставления права использования патентных прав (роялти), аренды подлежит налогообложению по ставке в размере 20% на сумму дохода.

В случае если сумма дохода от предоставления права использования патентных прав, аренды имущества не превышает 4 000 юаней, применяется единоразовый вычет в размере 800 юаней; в случае если сумма дохода более 4 000 юаней, из суммы вычитается 20% от полученного дохода.

Доход от передачи имущества

Доход от передачи имущества подлежит налогообложению по ставке в размере 20% на сумму дохода.

Налогооблагаемой суммой дохода при передаче имущества считается разность полученного дохода и первоначальной стоимости приобретения имущества, включая рационально обоснованные расходы.

Доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею, прочие виды дохода

Доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею и прочих видов дохода подлежит налогообложению по ставке в размере 20% на сумму дохода. При расчете налогооблагаемой суммы данных видов дохода единовременный вычет не применяется.

Освобождение от уплаты НДФЛ

В отношении следующих видов доходов НДФЛ не взимается:

- Премии за достижения в сфере науки, образования, техники, культуры, здравоохранения, спорта, охраны окружающей среды, присужденные народными правительствами не ниже провинциального уровня, министерствами (ведомствами) Государственного Совета КНР, подразделением Народно-освободительной армии КНР не ниже уровня дивизии, а также иностранными и международными организациями.

- Доход от процентов по ценным бумагам государственного займа и другим ценным бумагам, выпущенным государством.

- Субсидии и компенсации, выплачиваемые государством в едином порядке.

- Пособия по социальному обеспечению, пособия по потере кормильца, материальная помощь пострадавшим от бедствий.

- Страховые возмещения.

- Подъемные пособия, пособия при уходе в отставку или демобилизации кадровых служащих и рядовых военнослужащих вооруженных сил.

- Пособия на переезд, пенсии, материальная помощь, выплачиваемые государством в едином порядке кадровым работникам, рабочим и служащим.

- Доходы дипломатических представителей, консульских работников и других сотрудников иностранных посольств и консульских служб в Китае, на которых в соответствии с законодательством КНР распространяется льготный налоговый режим.

- Доходы, освобождаемые от налогообложения согласно международным соглашениям, одним из участников которых является правительство КНР, и в соответствии с подписанными им соглашениями.

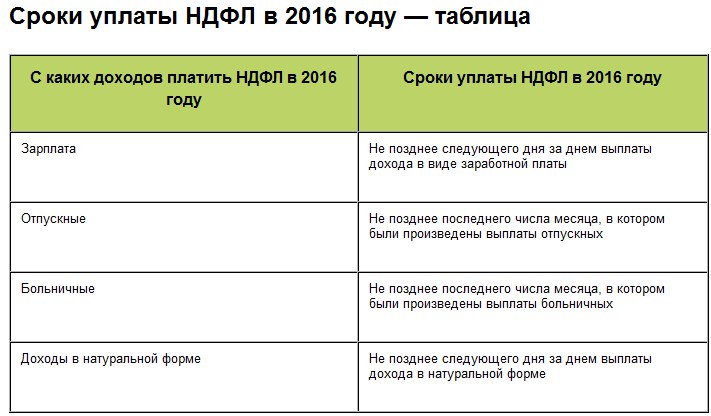

Сроки уплаты налога

Компании обязаны удерживать из зарплаты своих работников и уплачивать в бюджет налог на доходы физических лиц, выплачиваемых работникам, поскольку при регистрации в налоговых органах компании получают статус налогового агента. Периодичность уплаты налога на доходы физических лиц – ежемесячная. Налог подлежит перечислению в течение 15 дней с окончания предыдущего месяца.

Периодичность уплаты налога на доходы физических лиц – ежемесячная. Налог подлежит перечислению в течение 15 дней с окончания предыдущего месяца.

НДФЛ на доходы от индивидуальной предпринимательской деятельности и подряда и доходы от трудовых услуг предварительно перечисляется ежемесячно в течение 15 дней после окончания месяца. После окончания налогового года в течение 3 месяцев производится окончательный расчет суммы налога и доплачивается или возвращается излишне уплаченная сумма налога.

Налогообложение

В Финляндии налоги удерживаются из заработной платы и других доходов. Размер налогов зависит от размера вашего дохода. Если вы приехали на работу в Финляндию из-за границы, форма налогообложения зависит от того, как долго вы пробудете в Финляндии, и от того, является ли ваш работодатель финской или иностранной компанией.

- Форма налогообложения в случае, если вы прибываете в Финляндию на работу

Налоги начисляются как на доход физического лица (ansiotulo), так и на доход с капитала (pääomatulo).

В Финляндии необходимо платить налоги не только при получении заработной платы, но и, например, в связи с получением следующих доходов:

- компенсация за работу

- корпоративный доход

- различные социальные пособия, например суточное пособие по безработице, родительское содержание и пособие на учебу

- пенсии

- доход с капитала, например доход от аренды или передачи собственности

На средства от налогов государство и муниципалитеты финансируют, например:

- здравоохранение

- образование

- дошкольное воспитание

- оборону страны.

В Финляндии применяется прогрессивное налогообложение доходов. Это означает, что из высокой заработной платы налог удерживаются в более крупном размере, чем из более низкой заработной платы.

Если вы получаете заработную плату, работодатель удерживает налог непосредственно из вашей заработной платы и перечисляет его в налоговый орган. Для этого работодателю необходима ваша налоговая карточка. Налоговая карточка (verokortti) — это документ, в котором указан размер вашей налоговой ставки. По истечении каждого года Налоговая администрация проверяет, выплатили ли вы налог с дохода в достаточном объеме. Если вы заплатили больше налогов, чем фактически требовалось, вы получите возврат налогов (veronpalautus). Если вы не доплатили сумму налога, вам необходимо будет уплатить остаточный налог (jäännösvero).

Дополнительная информация приведена в разделе: Налоговая декларация и уведомление о причитающейся сумме налога.

Проверьте по расчетному листу (palkkalaskelma) и налоговой декларации (veroilmoitus), удержал ли работодатель налог из вашей заработной платы и перечислил ли его налоговому органу. Сохраните расчетный лист.

Помимо налога работодатель удерживает из вашей заработной платы обязательные страховые взносы, например на случай безработицы или болезни.

Ссылка на внешний ресурс Verohallinto

Информация о налогообложенииСсылка на внешний ресурс

финскийшведскийанглийский

Ссылка на внешний ресурсVerohallinto

Налоговая карточкаСсылка на внешний ресурс

финскийшведскийанглийский

Ссылка на внешний ресурсVerohallinto

Калькулятор расчёта размера налоговой ставкиСсылка на внешний ресурс

финскийшведскийанглийский

Ссылка на внешний ресурсVerohallinto

Инструкция по вопросам налогообложения для наемных работниковСсылка на внешний ресурс

финскийшведскийанглийский

Если ваше пребывание в Финляндии превышает шесть месяцев, то, как правило, вы должны платить налоги в Финляндии с полной суммы дохода. Это касается и тех доходов, которые вы получаете в другой стране. Вам также обычно необходимо платить в Финляндии обязательные страховые взносы. Если вы работаете на финского работодателя, размер вашей ставки налога с зарплаты определяется на основе суммы дохода за весь год. Чем больше ваша заработная плата — тем выше налоговая ставка. Вам необходимо иметь финский личный идентификационный номер и налоговую карточку.

Это касается и тех доходов, которые вы получаете в другой стране. Вам также обычно необходимо платить в Финляндии обязательные страховые взносы. Если вы работаете на финского работодателя, размер вашей ставки налога с зарплаты определяется на основе суммы дохода за весь год. Чем больше ваша заработная плата — тем выше налоговая ставка. Вам необходимо иметь финский личный идентификационный номер и налоговую карточку.

Если вы пребываете в Финляндии не более шести месяцев и вашим работодателем является иностранное предприятие, то платить налоги в Финляндии вам обычно не требуется. Если ваш работодатель является финским предприятием или иностранным предприятием с филиалом Финляндии, вам необходимо платить налоги в Финляндии. Вы можете подать заявление на установление режима прогрессивного налогообложения, если вы живете в стране Европейской экономической зоны, или в стране, с которой Финляндия имеет налоговое соглашение. В противном случае вы будете выплачивать из заработной платы налог на прибыль нерезидента (lähdevero) в размере 35 %, для чего вам необходима налоговая карточка нерезидента.

Если вы застрахованы на случай болезни в Финляндии, Налоговая администрация будет взыскивать с вас страховой взнос работника на случай болезни. Вам не нужно платить страховые взносы на случай болезни в Финляндии, если у вас есть свидетельство формы A1 или другая аналогичная справка, которая подтверждает, что вы застрахованы в стране проживания.

При переезде из Финляндии вам необходимо подать заявление о смене адреса в Агентство цифровой информации и учета населения в течение недели после переезда. О переезде также следует отдельно уведомить Налоговую администрацию.

Ссылка на внешний ресурсVerohallinto

На работу в ФинляндиюСсылка на внешний ресурс

финскийшведскийанглийский

Ссылка на внешний ресурсVerohallinto

Заявление на установление режима прогрессивного налогообложенияСсылка на внешний ресурс

финскийанглийскийрусскийэстонский

Ссылка на внешний ресурсVerohallinto

Иностранная арендная рабочая сила и налогообложение в ФинляндииСсылка на внешний ресурс

финскийшведскийанглийский

Ссылка на внешний ресурсPosti

Извещение о переездеСсылка на внешний ресурс

финскийшведскийанглийский

Местная информация

Посмотреть информацию о своём муниципалитете

State and Federal Fast Wage and Tax Facts

Хотя наш инструмент Fast Wage and Tax Facts удобен в крайнем случае, знание тонкостей налогов на заработную плату может помочь поддерживать долгосрочные усилия по соблюдению требований

Налог на заработную плату

В течение многих лет , термин «налог на заработную плату» стал синонимом всех налогов на платежную квитанцию. В действительности, однако, налоги на заработную плату отличаются от подоходных налогов и служат иной цели для общественного благосостояния. При внимательном отношении к соблюдению требований работодатели могут помочь реализовать эту общественную пользу и избежать значительных штрафов.

В действительности, однако, налоги на заработную плату отличаются от подоходных налогов и служат иной цели для общественного благосостояния. При внимательном отношении к соблюдению требований работодатели могут помочь реализовать эту общественную пользу и избежать значительных штрафов.

Что такое налог на заработную плату?

Налог на заработную плату — это налог, взимаемый федеральными, государственными или местными органами власти для финансирования государственных программ. Обычно он оплачивается за счет прямых взносов работодателей, а также вычетов из заработной платы сотрудников, отсюда и название налога на заработную плату.

Что является примером налога на заработную плату?

Примеры налога на заработную плату включают Medicare, которая обеспечивает медицинское страхование для взрослых старше 65 лет, и Social Security, которая обеспечивает пенсионный доход для взрослых в возрасте 62 лет и старше, а также для некоторых инвалидов и некоторых оставшихся в живых налогоплательщиков.

В чем разница между налогом на заработную плату и подоходным налогом?

Налоги на заработную плату имеют фиксированные ставки и отправляются непосредственно в программу, для которой они предназначены, например, Medicare, Social Security и т. д. С другой стороны, подоходные налоги имеют прогрессивные ставки, которые зависят от общего дохода и идут в США. Министерство финансов, где они могут быть использованы для финансирования различных государственных инициатив. Кроме того, некоторые налоги на заработную плату имеют ограничение на базовую заработную плату, после которого налог больше не вычитается из заработной платы работника до конца года. Подоходный налог не имеет такого предела.

Каковы основные виды налога на заработную плату?

На национальном уровне и уровне штата существует несколько видов налогов на заработную плату. Они следующие:

- Федеральный налог на заработную плату

Федеральный налог на заработную плату, более известный как Закон о федеральных страховых взносах (FICA), состоит из двух частей: одна для Medicare, а другая для социального обеспечения.

- Налог на заработную плату социального обеспечения

Работодатели и работники участвуют в уплате налога на социальное обеспечение, при этом каждый платит половину общей суммы обязательств до тех пор, пока работник не достигнет предела базовой заработной платы в размере 160 200 долларов США. - Налог на заработную плату Medicare

Налог на Medicare также делится поровну между работодателями и работниками, но, в отличие от Social Security, у него нет предела дохода. Однако некоторым сотрудникам, зарабатывающим более 200 000 долларов в год, возможно, придется платить дополнительный налог Medicare, который работодатели не обязаны платить. - Налоги на безработицу

Только работодатели платят федеральный налог на безработицу (FUTA) с первых 7000 долларов, заработанных каждым работником. То же самое относится и к государственным программам по безработице, за исключением того, что пределы базовой заработной платы различаются, а в некоторых штатах работники также вносят свой вклад в налог. Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу.

Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу. - Государственный и местный налог на заработную плату

В некоторых штатах и муниципалитетах могут взиматься дополнительные налоги на заработную плату в связи с краткосрочной нетрудоспособностью, оплачиваемым семейным отпуском по болезни или другими программами. Работодатели должны уточнить у местных органов власти конкретные требования.

Понимание налогов на заработную плату

Для сотрудников налоги на заработную плату могут быть просто строками в квитанции о заработной плате, но работодатели должны иметь более глубокое понимание связанных тем, таких как:

- Налоговые вычеты из заработной платы

За некоторыми исключениями на уровне штата и на местном уровне единственными налогами на заработную плату, которые работодатели вычитают из заработной платы работников, являются налог на Medicare и налог на социальное обеспечение.

- Ставки налога на заработную плату

Налоги на заработную плату взимаются по фиксированным ставкам. Вот последние федеральные ставки на одного работника:- Социальное обеспечение – 6,2%

- Медикэр – 1,45%

- Дополнительная программа Medicare — 0,9%

- Безработица – 6% (0,6% при полном снижении кредита)

Ставки налога штата на пособие по безработице обычно варьируются в зависимости от предыдущей истории претензий работодателя. Таким образом, бизнес, в котором много предыдущих сотрудников, подавших заявления на пособие по безработице, будет иметь более высокую ставку, чем бизнес, в котором их нет. Ставки других государственных и местных налогов на заработную плату различаются в зависимости от местоположения.

- Депозит и подача налога на заработную плату

Налоги FICA (Medicare и Social Security) уплачиваются ежемесячно или раз в две недели, в зависимости от налоговых обязательств предприятия в течение периода ретроспективного анализа, а налоги FUTA обычно уплачиваются ежеквартально. В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.

В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.Предприятия также должны сообщить, сколько федерального налога на заработную плату они удержали и заплатили в течение года. Для налогов FICA это обычно делается ежеквартально, но в некоторых случаях, когда общая сумма налоговых обязательств невелика, это может делаться ежегодно. Налоги FUTA сообщаются ежегодно.

Депозит налога на заработную плату штата и процедуры подачи зависят от штата.

- Отсрочка уплаты налога на заработную плату

Закон о коронавирусе, помощи, помощи и экономической безопасности (Закон CARES) содержал положение, которое позволяло предприятиям откладывать выплату доли работодателя в налогах на социальное обеспечение, подлежащих уплате с 27 марта 2020 г. по 31 декабря 2020 г. Работодатели, которые воспользовались этими льготными мерами, должны проконсультироваться с лицензированным специалистом по налогам, если им нужен совет о том, как управлять выплатами.

- Налоги на заработную плату самозанятых

У независимых подрядчиков и индивидуальных предпринимателей может не быть работодателя, который удерживает налоги с заработной платы из их заработной платы, но это не означает, что они полностью освобождены от ответственности. Вместо этого они платят налог на самозанятость, который фактически объединяет часть налога FICA для работника и работодателя. Текущая ставка составляет 15,3% и распределяется следующим образом: 2,9% выплачивается Medicare, а 12,4% выплачивается Social Security. Как упоминалось ранее, Социальное обеспечение имеет предел базовой заработной платы в размере 160 200 долларов США.

Как работодатели рассчитывают налог на заработную плату?

Налоги на заработную плату рассчитываются путем умножения валовой налогооблагаемой заработной платы работника на применимую ставку налога на заработную плату. Например, если валовой налогооблагаемый доход за определенный период оплаты составляет 1250 долларов, то вычет по программе Medicare составит 1250 x 1,45% = 18,13 доллара, а вычет по социальному обеспечению составит 1250 x 6,2% = 77,50 доллара. Подобные расчеты налога на заработную плату обычно проще, чем расчеты подоходного налога, поскольку ставки являются фиксированными, а справки об удержании налогов не требуются.

Подобные расчеты налога на заработную плату обычно проще, чем расчеты подоходного налога, поскольку ставки являются фиксированными, а справки об удержании налогов не требуются.

Соответствие налогам на заработную плату

Поскольку они вычитаются из заработной платы работников и находятся в доверительном управлении работодателя до тех пор, пока не будут переведены в соответствующее агентство, налоги FICA считаются разновидностью налога в трастовый фонд. Это означает, что за нарушение нормативных требований предприятия могут быть оштрафованы на возврат средств в трастовый фонд (TFRP). Нарушения происходят, когда лицо (лица), ответственное за сбор, учет и уплату налогов, умышленно не делает этого. IRS определяет умышленность как осведомленность о невыплаченных налогах и либо преднамеренное игнорирование закона, либо безразличное поведение к его требованиям.

Как работодатели могут избежать штрафов по налогу на заработную плату?

Работодатели, которые активно управляют налогами на заработную плату, с большей вероятностью избегут штрафов, чем те, кто этого не делает. Вот несколько предупредительных советов:

Вот несколько предупредительных советов:

- Правильная классификация сотрудников

Неправильная классификация сотрудников как независимых подрядчиков во избежание уплаты налогов FICA и FUTA является незаконной. - Своевременно удерживать и платить налоги

Использование фонда заработной платы для выплаты другому кредитору вместо IRS является примером преднамеренного игнорирования и может привести к TFRP. - Подавайте налоговые отчеты, используя соответствующие формы

Работодатели должны подавать исправленные декларации, если они допустили ошибку или использовали неправильную форму. - Будьте в курсе изменений налогового законодательства

Ставки налога на заработную плату и пределы базовой заработной платы могут быть изменены федеральными, государственными и местными органами власти. - Сотрудничайте с квалифицированным поставщиком услуг по расчету заработной платы

Программное обеспечение для расчета заработной платы автоматизирует расчеты, удержания и выплаты FICA, чтобы обеспечить точность.

Часто задаваемые вопросы о налоге на заработную плату

Что такое снижение налога на заработную плату?

Сокращение налога на заработную плату или налоговые каникулы, которые произошли в соответствии с положениями Закона CARES в 2020 году, на самом деле были отсрочкой. Работодатели, которые не перечислили работодателю часть налога на социальное обеспечение в течение периода отсрочки, должны были сделать это позднее.

Все ли платят налог с заработной платы?

Как правило, большинство работодателей и работников платят налоги на социальное обеспечение и Medicare. Однако исключения применяются для определенных категорий иностранцев-неиммигрантов и нерезидентов. Примеры включают студентов-неиммигрантов, ученых, учителей, исследователей и стажеров (включая медицинских стажеров), врачей, помощников по хозяйству, работников летних лагерей и других неиммигрантов, временно находящихся в Соединенных Штатах в F-1, J-1, M-1, Q. -1 или Q-2 статус. 1

Какова ставка федерального налога на заработную плату?

Текущая ставка налога FICA составляет 15,3%. Выплачивается поровну между работодателями и работниками, это составляет 7,65% каждый за цикл расчета заработной платы.

Выплачивается поровну между работодателями и работниками, это составляет 7,65% каждый за цикл расчета заработной платы.

Является ли налог на заработную плату фиксированным или прогрессивным?

В отличие от подоходного налога, ставки налога на заработную плату являются фиксированными, что означает, что все работники платят одинаковый процент независимо от их общего дохода. Однако некоторые налоги на заработную плату имеют ограничения на базовую заработную плату.

Как платить налог с заработной платы?

Федеральные налоги на фонд заработной платы уплачиваются в режиме онлайн с использованием Электронной системы уплаты федеральных налогов. Способы оплаты государственных и местных налогов на заработную плату зависят от местоположения.

Это руководство предназначено для использования в качестве отправной точки при анализе обязательств работодателя по заработной плате и не является исчерпывающим источником требований. Он предлагает практическую информацию по предмету и предоставляется с пониманием того, что ADP не предоставляет юридические или налоговые консультации или другие профессиональные услуги.

1 Международные налогоплательщики IRS

Ставки налога на заработную плату (Руководство 2023 г.) — Forbes Advisor

Обновлено: 18 января 2023 г., 9:34 утра Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Содержание

- Ставки федерального налога на заработную плату

- Государственные налоги на заработную плату

- Местные налоги

- Максимальный налогооблагаемый доход 2023

- Подоходный налог

- Прочие расходы на заработную плату и удержания

- Штрафы за пропущенные или просроченные платежи

- Часто задаваемые вопросы (FAQ)

Показать больше

Налоги с заработной платы — это платежи, которые вы как работодатель производите при расчете заработной платы сотрудников. Они включают в себя налоги, взимаемые с заработной платы работника, а также расходы, которые вы покрываете по федеральным программам, программам штата и местным программам. Ставка налога на заработную плату в просторечии относится к ставке, которую вы платите за налоги на социальное обеспечение и медицинскую помощь, но налоги на заработную плату могут включать в себя больше, чем эти две затраты.

Они включают в себя налоги, взимаемые с заработной платы работника, а также расходы, которые вы покрываете по федеральным программам, программам штата и местным программам. Ставка налога на заработную плату в просторечии относится к ставке, которую вы платите за налоги на социальное обеспечение и медицинскую помощь, но налоги на заработную плату могут включать в себя больше, чем эти две затраты.

Featured Partners

Advertisement

1

Gusto

1

Gusto

Learn MoreOn Gusto’s Website

2

OnPay

2

OnPay

Learn MoreOn OnPay’s Website

3

Paychex Flex

3

Paychex Flex

Узнать большеНа веб-сайте Paychex

Ставки федерального налога на заработную плату

В большинстве случаев федеральная ставка налога на заработную плату составляет около 15,3%, при этом работник покрывает 7,65%, а работодатель — 7,65%. . Если вы работаете не по найму — как индивидуальный предприниматель или владелец бизнеса — вы несете ответственность за уплату полных 15,3%, обычно называемых налогом на самозанятость.

Потенциальные дополнительные налоги и кредиты, зависящие от ваших обстоятельств, могут изменить то, за что несет ответственность ваша компания.

Работодатели и работники платят федеральные налоги на занятость, которые включают платежи в фонд социального обеспечения, Medicare и страхование по безработице.

Налоги на социальное обеспечение и Medicare вместе известны (и могут указываться в квитанциях о зарплате) как налоги FICA в соответствии с Законом о федеральных страховых взносах, включенным в законодательство Нового курса 1930-х годов, которое ввело социальное обеспечение. Налог на безработицу известен как налог FUTA в Федеральном законе о налоге на безработицу от 1939, в котором было введено это преимущество.

Ставки со временем повышались, хотя с 1992 года они практически не изменились. Ставки федерального налога на заработную плату на 2023 год составляют:

- Ставка налога на социальное обеспечение: 6,2% для работника плюс 6,2% для работодателя

- Налоговая ставка Medicare: 1,45% для работника плюс 1,45% для работодателя

- Дополнительная программа Medicare: 0,9% для работника, когда заработная плата превышает 200 000 долларов США в год

- Ставка налога FUTA: 6% для работодателя на первые 7000 долларов, выплаченные работнику

Когда ваша компания ежегодно подает налоговую декларацию, вы должны включить форму, показывающую, что вы уплатили налоги штата по безработице, и в большинстве случаев это может дать вам право на налоговый кредит. Кредит может снизить налоговую ставку FUTA до 0,6%. Узнайте больше о налоге FUTA в IRS и поработайте с квалифицированным налоговым специалистом, чтобы подать правильные формы.

Кредит может снизить налоговую ставку FUTA до 0,6%. Узнайте больше о налоге FUTA в IRS и поработайте с квалифицированным налоговым специалистом, чтобы подать правильные формы.

Налоги штата на заработную плату

В дополнение к федеральным налогам вы можете нести ответственность за уплату налогов штата на заработную плату. Наиболее распространенный государственный налог на заработную плату идет на государственное страхование по безработице (налог SUTA), 100% которого вы покрываете как работодатель.

Вы платите страховку по безработице на основе того, что налоговые органы называют базой заработной платы, которая является верхним пределом заработной платы, облагаемой определенным налогом. База заработной платы и налоговые ставки варьируются в зависимости от штата. Обратитесь в отдел развития рабочей силы вашего штата или в другой офис, который управляет страхованием по безработице, чтобы узнать ваши ставки.

Вы можете выплачивать налог штата по безработице вместе с фондом заработной платы или в виде отдельного платежа каждый месяц или квартал, в зависимости от процессов, доступных в вашем штате.

Некоторые штаты взимают дополнительные налоги с заработной платы для таких вещей, как развитие рабочей силы, страхование по инвалидности и транзит. Проконсультируйтесь с бухгалтером в вашем штате, чтобы узнать, какие налоги ваша компания несет ответственность за уплату или вычет из заработной платы.

Местные налоги

Вы можете облагаться дополнительными налогами на заработную плату в зависимости от почтового индекса, округа или муниципалитета, в котором находится ваш бизнес. Эти налоги могут использоваться для оплаты различных местных проектов, таких как транспорт, которые поддерживают бизнес и производство. Это могут быть налоги, за которые вы несете ответственность как работодатель, налоги, за которые несет ответственность работник, или и то, и другое.

Обратитесь в местные налоговые органы и проконсультируйтесь с местным бухгалтером, чтобы понять свои местные налоговые обязательства.

Максимальный налогооблагаемый доход 2023

Администрация социального обеспечения устанавливает годовой максимальный предел суммы заработной платы любого работника, облагаемой налогом на социальное обеспечение. Это называется базой взносов и пособий, и она меняется ежегодно. На 2023 год максимальная сумма заработной платы, облагаемая налогом на социальное обеспечение, составляет 147 000 долларов США.

Это называется базой взносов и пособий, и она меняется ежегодно. На 2023 год максимальная сумма заработной платы, облагаемая налогом на социальное обеспечение, составляет 147 000 долларов США.

Для налога Medicare не существует максимального предела налогообложения, поэтому вы и сотрудник будете по-прежнему делить 2,9% налога на доходы свыше 147 000 долларов США, даже если эти доходы не будут облагаться налогом на социальное обеспечение.

Базовая заработная плата, облагаемая федеральным налогом и налогом штата по безработице, также меняется ежегодно. Сумма заработной платы, облагаемая налогами FUTA и SUTA, ограничена исходя из базовой заработной платы для каждого из них.

Подоходный налог

Как правило, когда люди говорят о «налогах на заработную плату», они имеют в виду налоги FICA и FUTA, а также дополнительные государственные или местные налоги. Другим важным налогом, который вы подаете при расчете заработной платы в качестве работодателя, является подоходный налог с сотрудников.

Вы не несете ответственности за уплату какой-либо части федерального, государственного или местного подоходного налога сотрудника, но вы несете ответственность за вычет этой суммы из его зарплаты, а также отчетность и отправку этой суммы в Налоговое управление США и другие налоговые органы.

Вы регистрируете подоходный налог с сотрудников на основании формы W-4, которую они заполняли при приеме на работу. В этой форме указано, сколько именно удерживать из каждой зарплаты — вы не несете ответственности за то, покрывает ли удержанная сумма все налоговые обязательства работника или нет.

Прочие расходы на заработную плату и удержания

Наряду с вашими налоговыми обязательствами вы можете оплачивать другие расходы из фонда заработной платы в соответствии с требованиями законодательства или дополнительными льготами, предлагаемыми вашей компанией. Сюда могут входить:

- Страхование компенсации работникам. штатов устанавливают требования к страхованию компенсаций работников.

Должны ли вы платить и сколько, как правило, зависит от того, сколько сотрудников у вас есть в штате, при этом три являются общим порогом.

Должны ли вы платить и сколько, как правило, зависит от того, сколько сотрудников у вас есть в штате, при этом три являются общим порогом. - Государственное страхование по инвалидности. Калифорния, Гавайи, Нью-Джерси, Нью-Йорк, Род-Айленд и Пуэрто-Рико имеют обязательные требования по инвалидности для работодателей, чтобы поддержать программы, которые выплачивают часть заработной платы работника за работу, пропущенную из-за ухода или инвалидности.

- Оплачиваемый отпуск. Если ваша компания предлагает оплачиваемый отпуск в личные дни, отпуск, больничный, отпуск по уходу за ребенком или по любой другой причине, это должно регистрироваться как часть вашего процесса расчета заработной платы. В чеках заработной платы обычно указывается компенсация, которая выплачивается как часть оплачиваемого отпуска работника, даже если заработная плата работника такая же, как обычно.

- Расходы на здравоохранение. В соответствии с Законом о доступном медицинском обслуживании компании со штатом более 50 сотрудников обычно обязаны предоставлять план медицинского страхования для сотрудников.

Вы также можете предоставить план, если вы мелкий работодатель. При начислении заработной платы вы будете вычитать любую часть страховых взносов, которую платит сотрудник, и вы будете нести ответственность за ту часть, которую платит работодатель.

Вы также можете предоставить план, если вы мелкий работодатель. При начислении заработной платы вы будете вычитать любую часть страховых взносов, которую платит сотрудник, и вы будете нести ответственность за ту часть, которую платит работодатель. - Пенсионные отчисления. Если ваша компания спонсирует пенсионный план сотрудников, вы должны управлять взносами с заработной платой. Вы будете вычитать взносы сотрудников из их заработной платы и нести ответственность за любое предложение работодателя.

- Компенсации и пособия. Если вы предлагаете стипендию (например, для домашнего офиса) или компенсацию (например, за командировку, связанную с работой), вы обычно обрабатываете их вместе с платежной ведомостью и включаете в зарплатный чек сотрудника. Ставки подоходного налога для возмещения расходов и пособий отличаются от ставок для обычного дохода, поэтому позаботьтесь о том, чтобы правильно их классифицировать.

- Дополнительное удержание.

Если сотрудник указал дополнительную сумму для удержания за каждый платежный период в форме W-4, вы удержите эту сумму и включите ее в платеж по федеральному подоходному налогу.

Если сотрудник указал дополнительную сумму для удержания за каждый платежный период в форме W-4, вы удержите эту сумму и включите ее в платеж по федеральному подоходному налогу. - Другие льготы. Вы также будете управлять другими льготами с заработной платой, включая благотворительные взносы и отчисления, взносы HSA, программы оздоровления и другие льготы для сотрудников. В зависимости от пособия вы можете вычитать взносы сотрудников, производить платежи на связанный счет или включать стипендию в зарплату сотрудника.

Дополнительная литература: Лучшее налоговое программное обеспечение для малого бизнеса

Штрафы за пропущенные или просроченные платежи

Налоговое управление США взимает штраф за просрочку платежа, если вы не вносите вовремя причитающийся налог с заработной платы, что называется штрафом за неуплату налога. Вы получите уведомление от IRS, если вы должны выплатить штраф.

Штрафы по налогу на заработную плату:

- От одного до пяти дней: 2% от невыплаченной суммы

- От 6 до 15 дней: 5% от невыплаченной суммы

- Более 15 дней: 10% от невыплаченной суммы

- Более чем через десять дней после вашего первого уведомления: 15% от невыплаченной суммы

Рекомендуемые партнеры

Advertisement

1

Gusto

1

Gusto

Learn MoreOn Gusto’s Website

2

OnPay

2

OnPay

Learn MoreOn OnPay’s Website

3

Paychex Flex

3

Paychex Flex

Узнать большеНа веб-сайте Paychex

Bottom Line

Налоги на заработную плату включают в себя налоги на заработную плату, которые вы и ваши сотрудники платите по федеральным программам и программам штата, включая социальное обеспечение, Medicare, страхование по безработице и пособия по нетрудоспособности. Они также включают в себя подоходный налог, вычитаемый из заработной платы ваших сотрудников, и другие налоговые вычеты из заработной платы, такие как пособия по болезни и оплачиваемый отпуск.

Они также включают в себя подоходный налог, вычитаемый из заработной платы ваших сотрудников, и другие налоговые вычеты из заработной платы, такие как пособия по болезни и оплачиваемый отпуск.

Ставка федерального налога на занятость составляет 15,3%, при этом работодатель платит 7,65%. Это, плюс стоимость компенсации работникам, льготы и государственные и местные требования, составляют стоимость содержания вашего сотрудника в дополнение к зарплате или заработной плате, которую вы им платите.

Часто задаваемые вопросы (FAQ)

Как вы платите налоги с заработной платы?

Расчет налога на заработную плату может быть сложным, но многие службы расчета заработной платы могут выполнять расчеты, платежи и регистрацию для вас автоматически. Просмотрите наш список лучших услуг по расчету заработной платы, чтобы найти платформу, подходящую для вашего бизнеса.

Какова ставка работодателя FICA на 2023 год?

Ставка FICA работодателя составляет 7,65% в 2023 году. Наемные работники платят дополнительный налог FICA в размере 7,65%, а самозанятые работники платят полные 15,3%.

Наемные работники платят дополнительный налог FICA в размере 7,65%, а самозанятые работники платят полные 15,3%.

Выросли ли налоги на заработную плату в 2023 году?

Нет, ставка налога на заработную плату остается неизменной с 1990 года, но максимальная сумма дохода, к которой он может применяться, меняется каждый год. Ставка налога FICA составляет 15,3%. База заработной платы для различных государственных и федеральных налогов может меняться из года в год.

Была ли эта статья полезна?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, повторите попытку позже.

Пожалуйста, повторите попытку позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Дана Миранда — сертифицированный преподаватель по личным финансам (CEPF), с 2011 года пишет и редактирует материалы, посвященные личным финансам, карьере и цифровым медиа. Она писала о работе и деньгах для New York Times, CNBC, The Motley Fool, The Penny Hoarder, колонки для Inc. и многого другого. Дана обучала журналистов, писателей и редакторов тому, как писать для Интернета, через Университет долины Юты, Королевский университет в Кингстоне, ACES: Общество редакторов, Национальную ассоциацию независимых писателей и редакторов, онлайн-курсы и частные тренинги. Найдите ее на danasitar.com.

Она писала о работе и деньгах для New York Times, CNBC, The Motley Fool, The Penny Hoarder, колонки для Inc. и многого другого. Дана обучала журналистов, писателей и редакторов тому, как писать для Интернета, через Университет долины Юты, Королевский университет в Кингстоне, ACES: Общество редакторов, Национальную ассоциацию независимых писателей и редакторов, онлайн-курсы и частные тренинги. Найдите ее на danasitar.com.

Кэсси — заместитель редактора, сотрудничающая с командами по всему миру и живущая в прекрасных холмах Кентукки. Она увлечена экономическим развитием и входит в совет директоров двух некоммерческих организаций, стремящихся возродить свой бывший железнодорожный городок. До прихода в команду Forbes Advisor Кэсси была менеджером по работе с контентом и менеджером по копирайтингу в Fit Small Business.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью.

Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью.

Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу.

Работодатели, которые своевременно выплачивают пособие по безработице и не находятся в состоянии сокращения кредита, могут иметь право на более низкую ставку федерального налога на безработицу.

В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.

В обоих случаях работодатели могут использовать Электронную систему уплаты федеральных налогов для внесения депозитов.

Должны ли вы платить и сколько, как правило, зависит от того, сколько сотрудников у вас есть в штате, при этом три являются общим порогом.

Должны ли вы платить и сколько, как правило, зависит от того, сколько сотрудников у вас есть в штате, при этом три являются общим порогом. Вы также можете предоставить план, если вы мелкий работодатель. При начислении заработной платы вы будете вычитать любую часть страховых взносов, которую платит сотрудник, и вы будете нести ответственность за ту часть, которую платит работодатель.

Вы также можете предоставить план, если вы мелкий работодатель. При начислении заработной платы вы будете вычитать любую часть страховых взносов, которую платит сотрудник, и вы будете нести ответственность за ту часть, которую платит работодатель. Если сотрудник указал дополнительную сумму для удержания за каждый платежный период в форме W-4, вы удержите эту сумму и включите ее в платеж по федеральному подоходному налогу.

Если сотрудник указал дополнительную сумму для удержания за каждый платежный период в форме W-4, вы удержите эту сумму и включите ее в платеж по федеральному подоходному налогу.