Налоги с зарплаты в Германии 2022, 2021 годы, брутто-нетто зарплата

На данной странице вы узнаете, какие налоги и социальные сборы удерживают с зарплаты в Германии, а также как рассчитывается нетто(чистая) зарплата.

Зарплаты в Германии по профессиям, влияющие факторы, зарплата мужчин и женщин — подробная информация на на отдельной странице нашего сайта.

§ Налоги в зарплате в Германии: калькулятор brutto / netto

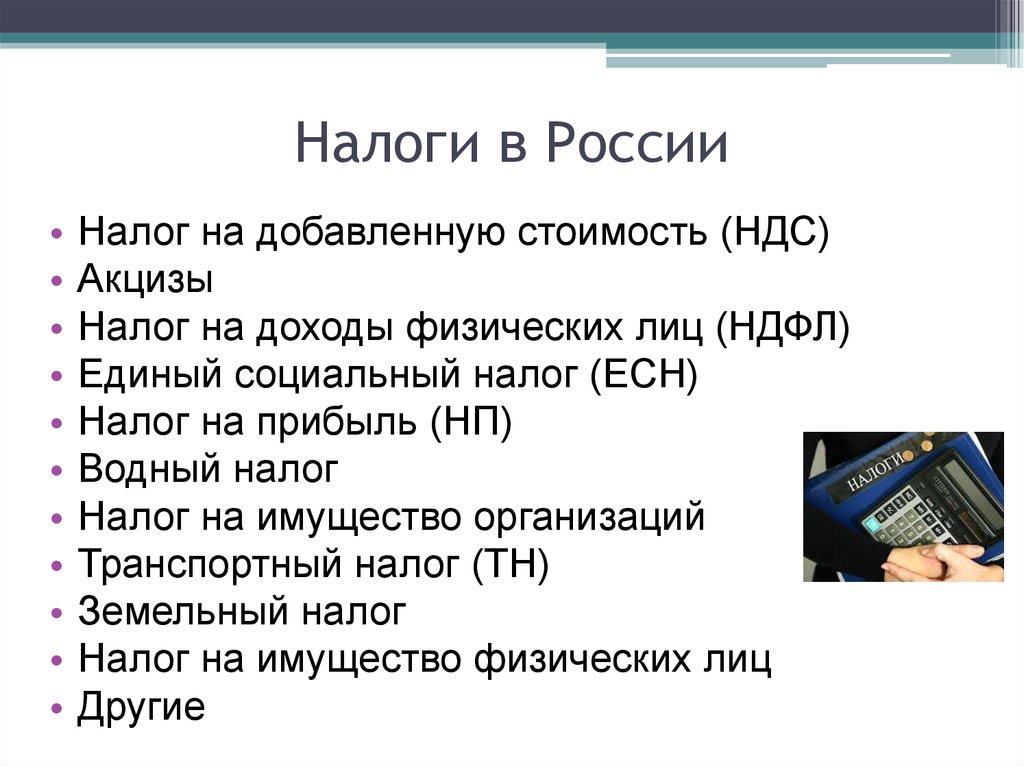

Зарплата, которая оплачивается работнику в Германии и размер которой записан в трудовом договоре между фирмой и работником — это брутто-зарплата (Brutto-Arbeitslohn), т.е. сумма, из которой еще не были удержаны налоги и социальные сборы. Сумма заработной платы, которую работник получает на свой банковский счет называется нетто-зарплата (нем. Netto-Arbeitslohn). Какие налоги и сборы удерживаются из зарплаты в Германии (год 2022):

- Налог на доходы физических лиц / подоходных налог (нем. Einkommensteuer / Lohnsteuer) — [14-45%], ставки налога смотрите ниже на странице.

- Церковный налог(нем. Kirchensteuer) — [8-9% от ESt] — если человек принадлежит к одной из церквей, которые собирают с верующих налоги, напр. Католическая церковь. (Официально выйдя из церкви, можно избежать уплаты данного налога.)

- Налог солидарности (нем. Solidaritätszuschlag) — [5.5% от ESt] — для людей с высокими доходами

- Обязательное медицинское страхование

[14.6%: 7.3% платит работник, 7.3% — работодатель] - Обязательное пенсионное страхование

[18.6%: 9.3% платит работник, 9.3% — работодатель] - Обязательное страхование на случай необходимости в уходе

[3.05%: 1.525% платит работник, 1.525% — работодатель] - Страхование на случай безработицы

[2.4%: 1.2% платит работник, 1.2% — работодатель]

Подробнее об актуальных ставках социальных сборов из заработной платы в Германии вы можете узнать на странице Пенсии в Германии: взносы в пенсионное страхование и другие социальные сборы. Подробнее о страховках в Германии смотрите здесь.

§ Примеры расчета зарплаты в Германии: калькулятор brutto / netto

В следующей далее таблице 1 делается пример расчета нетто-зарплаты для работника, который получает 4’000.00, 3’000.00 или 1’500.00 евро брутто, имеет 1 ребенка и имеет III налоговый класс, живет в Западной части Германии. В таком случае, его вычеты из зарплаты будут выглядеть следующим образом:

Таблица 1. Примеры расчета месячной зарплаты брутто/нетто

Абсолютная точность расчета не гарантируется!

§ Выплаты к зарплате в Германии; выплаты, не облагаемые налогами и сборами

Дополнительные выплаты к зарплате

Кроме заработной платы в Германии фирмы могут выплачивать работнику единовременные суммы, например денежное пособие к Рождеству или к отпуску и другие. Однако, будут ли делаться такие выплатны или нет и в каком размере, зависит от самого предприятия и договора с каждым конкретным работником. Информация о том, сколько длится отпуск в Германии.

Выплаты к зарплате, не облагаемые социальными сборами

Социальные выплаты из зарплаты в Германии делает не только работник, но и фирма-работодатель. В 2022 году данные выплаты работодателя составляли в среднем 22.0 % от брутто-зарплаты работника.

В 2022 году данные выплаты работодателя составляли в среднем 22.0 % от брутто-зарплаты работника.

Однако не все выплаты предприятия работнику облагаются социальными сборами. Со следующих выплат фирма не оплачивает социальные сборы:

- Оплата расходов на уход за ребенком (Kindergarten или Tagesmutter)

- Оплата проезда на работу и назад

- Оплата фитнес-студии или оздоровительных курсов

- Продажа продуктов собственного производства по сниженной цене работникам предприятия

§ Ставки налога на доходы физических лиц в Германии

В Германии, в отличии от некоторых других стран, действует прогрессивная шкала налога на доходы физических лиц, т.е. чем больше человек зарабатывает, тем выше ставка налога, которую он платит. Начальная ставка налога составляет в Германии 14%, а максимальная — 45%. Таким образом, если человек в течение года начал зарабатывать выше необлагаемого налогом минимума (например, на 2022 год для холостых людей это 9984 евро, смотрите «налоговые классы» ниже на странице), он начинает платить 14% налога и чем больше зарабатывает, тем большую ставку налога платит. Однако увеличенная ставка применяется не ко всей, полученной сумме за год, а к разнице между суммой более низкой ставки и суммой более высокой ставки. В приведенном выше примере, если человек заработал 12000 евро в год, то 14% он заплатит с 2016 евро (12000-9984=2016).

Однако увеличенная ставка применяется не ко всей, полученной сумме за год, а к разнице между суммой более низкой ставки и суммой более высокой ставки. В приведенном выше примере, если человек заработал 12000 евро в год, то 14% он заплатит с 2016 евро (12000-9984=2016).

§ Налоговые классы налога на доходы физических лиц в Германии

В Германии существуют налоговые классы, которые присваиваются плательщикам налога на доходы физических лиц. Всего таких классов 6 и в зависимости от класса налога, люди платят ежемесячно из заработной платы большую или меньшую сумму налога. Какой класс получает тот или иной человек зависит от его семейного положения. Налоговыми классами устанавливаются необлагаемые налогом минимумы заработной платы. Далее в списке приводятся характеристики налоговых классов:

- I. Лица не состоящие в браке и не имеющие детей.

- II. Родитель, воспитывающий детей в одиночку.

- III. и V. Семейные пары, у которых большая разница в доходах.

- IV.

Семейные пары, у которых не значительная разница в доходах.

Семейные пары, у которых не значительная разница в доходах. - VI. При наличии нескольких мест работы.

Для семейных пар наиболее выгодно применить 3 и 5 классы налогообложения, если у мужа и жены большая разница в доходах.

Необлагаемые налогом минимумы заработной платы в Германии на 2022 год приводятся в следующей далее таблице 2. Из таблицы также видно, к каким налоговым классам они применяются.

Таблица 2. Необлагаемые налогом минимумы на 2022 год

§ Полезные ссылки

- Solidaritätszuschlag, Bundesregierung

- Einkommensteuergesetz (EStG), § 32a Einkommensteuertarif

- Kirchensteuer, Bundeszentralamt für Steuern

- Deutsche Rentenversicherung

Комментарии посетителей:

Налоги в Турции в 2022 году: сколько платят физические лица, инвесторы и предприниматели

Содержание:

- Налоги для физических лиц;

- Налоги на недвижимость;

- Налоги для бизнеса;

- Налоги в ИТ-сфере.

Налоги для физических лиц

Статус налогового резидента

Основное требование для получения статуса налогового резидента Турции, как и в большинстве других государств, — проживание на территории страны не менее шести месяцев в течение года. Однако если иностранец прибыл не с целью постоянного проживания, а с временными мотивами — например, туризма или лечения, — он будет считаться нерезидентом даже по истечении полугода.

Резиденты платят налог на все мировые доходы, нерезиденты — только на те, которые они получили на территории Турции. С Россией действует соглашение об избежании двойного налогообложения, поэтому дважды платить один и тот же налог не придется.

Подоходный налог

Он распространяется на все виды прибыли, включающие заработную плату, доход от ведения бизнеса или сельского хозяйства, продажи ценных бумаг или сдачи в аренду недвижимости. Ставка налога прогрессивная:

Ставка налога прогрессивная:

- До 32 000 турецких лир (1 832 $Суммы рассчитаны по курсу от 17 июля 2022 г.) — 15%

- От 32 000 ₺ (1 832 $) до 70 000 ₺ (4 007 $) — 20%

- От 70 000 ₺ (4 007 $) до 250 000 ₺ (14 310 $) — 27%

- От 250 000 ₺ (14 310 $) до 880 000 ₺ (50 372 $) — 35%

- Свыше 880 000 ₺ (50 372 $) — 40%

Пример: посчитаем налог для зарплаты 40 000 турецких лир (около 2 000 $). На доход до 32 000 ₺ будет действовать ставка 15%, а на часть дохода от 32 000 до 40 000 ₺ — 20%:

32 000 х 15% + 8 000 х 20% = 6 400 ₺ (368 $).При самостоятельном декларировании дохода можно вычесть подтвержденные расходы на образование и здравоохранение на себя, супруга и несовершеннолетних детей, но не более 10% от налоговой базы.

Кроме того, добросовестные налогоплательщики, которые вовремя подают декларацию и не имеют долгов, могут получить скидку 5% на коммерческий, сельскохозяйственный и профессиональный доход.

Социальные взносы

По умолчанию россияне, работающие в Турции, должны быть зарегистрированы в местной системе социального обеспечения, и работодатель, помимо подоходного налога, вычитает из зарплаты страховые взносы.

В 2022 году общая ставка снизилась до 34,5%: 20,5% для работодателя и 14% для сотрудника. Дополнительный взнос на страхование по безработице составляет 1% для сотрудника, 2% для компании и 1% для государства.

Бизнес-центр в Стамбуле. Автор: Resul Muslu/ Shutterstock

Верхний лимит для расчета социальных взносов составляет 1251 турецкую лиру в день. Компании, стимулирующие занятость, могут воспользоваться скидкой 5% на социальные взносы.

Если на иностранца распространяется система социального обеспечения другой страны, то он освобождается от взносов максимум на 3 месяца. Для других государств, с которыми у Турции подписаны договоры о социальном обеспечении, могут действовать другие условия.

Гербовый сбор

Широкий спектр различных документов и видов финансовой отчетности в Турции облагается гербовым сбором. Его ставка колеблется от 0,189% до 0,948%. С заработной платы тоже вычитается сбор по ставке 0,759%.

Налоги на недвижимость

Несмотря на снижение квоты на ВНЖ в Турции до 20% с 1 июля, покупка недвижимости все еще привлекательна для иностранцев.

По новым правилам 2022 года, при покупке любой недвижимости дается туристический вид на жительство, от 50 000 $ или 75 000 $ (в зависимости от района, где находится объект) — ВНЖ с правом получить гражданство спустя 5 лет, а от 400 000 $ — гражданство за инвестиции по упрощенной схеме. Налоги на недвижимость при этом невысокие.

«Приехали!» — канал, для тех, кто уехал или собирается. Как жить на новом месте: документы, финансы, работа, жильё, бизнес, люди. В новом проекте от команды RB. RU рассказываем как жить в другой стране в новое время.

RU рассказываем как жить в другой стране в новое время.

Покупка недвижимости

Покупателю недвижимости необходимо заплатить налог на оформление права собственности («Тапу»), который составляет 4% от кадастровой стоимости объекта, указанной в свидетельстве. Иногда можно договориться с продавцом о разделении этого налога поровну.

Государственный сбор за обслуживание составляет около 130 $ для иностранцев и 45 $ — для турецких граждан.

Недвижимость, которая выставлена на продажу в Турции. Источник: Prian

В целях укрепления экономики с 2022 года на сделки с недвижимостью действует ограничение: они должны совершаться только в турецких лирах. Поэтому иностранцу еще придется получить в банке специальную справку, подтверждающую обмен валюты с целью покупки недвижимости.

При покупке на первичном рынке жилья нерезиденты освобождаются от уплаты НДС, который составляет от 1 до 18% в зависимости от площади объекта.

Ежегодный налог на собственность

Собственник жилья платит ежегодный налог 0,1% от кадастровой стоимости. Для крупных городов и туристических районов, включая Стамбул, Анталью, Измир и другие, применяется ставка 0,2%. Обычно выходит не более 150 $. Для коммерческих объектов и участков под застройку налог выше.

На элитную недвижимость дороже 5,25 млн ₺ (около 300 000 $) действуют повышенные ставки от 0,3 до 0,6% в зависимости от кадастровой стоимости объекта.

Сдача в аренду

Физические лица-нерезиденты могут сдавать свою недвижимость в долгосрочную аренду. Прибыль будет облагаться налогом по стандартным ставкам от 15 до 40%. Однако есть минимальная необлагаемая сумма — 9 500 турецких лир в год для жилой недвижимости и 49 000 ₺ для коммерческой.

«Важно, что сдавать недвижимость в краткосрочную аренду по турецким законам может только юридическое лицо, имеющее соответствующую лицензию. Последние два года за этим стали серьезно следить», — уточнил Филипп Березин, главный редактор портала о недвижимости за рубежом Prian.ru.

Последние два года за этим стали серьезно следить», — уточнил Филипп Березин, главный редактор портала о недвижимости за рубежом Prian.ru.

Продажа недвижимости

При перепродаже недвижимости взимается налог на чистую прибыль. Скажем, если вы покупали недвижимость за 100 000 ₺, указанные в «Тапу», а продали за 130 000 ₺, то налог будет рассчитываться с 30 000 ₺.

«Налогооблагаемую сумму можно сократить, если предоставить документы, подтверждающие расходы на улучшение жилья и заключение сделки. К примеру, чеки с затратами на ремонт. А если продавец владел недвижимостью более 5 лет, он полностью освобождается от налогов», — рассказал Филипп Березин.

Налоги для бизнеса

Несмотря на повышенные налоги в 2022 году, турецкие власти в целях поддержки бизнеса предлагают многочисленные льготы, которые распространяются и на иностранные компании.

Турецкий рынок. Автор: Tekkol/ Shutterstock

Автор: Tekkol/ Shutterstock

Налог на прибыль компаний

Ставка корпоративного налога в 2022 году была временно повышена до 23%. Ожидается, что в 2023 году она вернется к своему стандартному значению — 20%. Для банков и других финансовых организаций в апреле 2022 года ставка налога была повышена до 25%.

Для всех корпораций, как и для физических лиц, сейчас действует возможность снизить налог на 5%. Для отдельных компаний, которые впервые вышли на Стамбульскую фондовую биржу, предусмотрена скидка 2% на пятилетний период.

Кроме того, существуют различные налоговые льготы для компаний в организованных промышленных зонах (ОПЗ), зонах технологического развития (ЗТР) и свободной торговли (СЭЗ), а также образовательного бизнеса и других отраслей.

Налог на дивиденды составляет 10%. Две трети дохода от реализации акций при условии владения ими от 2 лет освобождаются от корпоративного налога.

НДС

Базовая ставка НДС в Турции составляет 18%. На медицинские изделия, сельскохозяйственную технику и ряд других товаров действует пониженный налог 8%. В 2022 году с целью борьбы с инфляцией НДС на ключевые продукты питания снижен до 1%.

На медицинские изделия, сельскохозяйственную технику и ряд других товаров действует пониженный налог 8%. В 2022 году с целью борьбы с инфляцией НДС на ключевые продукты питания снижен до 1%.

Компании в сферах строительства, обрабатывающей промышленности, туризма и разработки электромобилей освобождены от НДС. Также бизнес, экспортирующий товары за границу, может возместить 10% налога.

Налоги в IT-сфере

Для IT-компаний в зонах технологического развития предусмотрено множество налоговых стимулов. Прибыль от научно-исследовательской деятельности и программных разработок освобождена от налога до конца 2028 года.

Заработная плата сотрудников не облагается подоходным налогом. Документы, подготовленные в рамках научно-исследовательской деятельности, освобождены от гербового сбора.

Интернет-площадкам и поставщикам digital-рекламы важно учитывать, что с 2020 года в Турции действует налог на цифровые услуги. Правила распространяются на компании с мировым доходом от 750 млн евро, из которых не менее 20 млн турецких лир заработаны на территории Турции. Налог на прибыль составляет 7,5%.

Правила распространяются на компании с мировым доходом от 750 млн евро, из которых не менее 20 млн турецких лир заработаны на территории Турции. Налог на прибыль составляет 7,5%.

Обложка: Viacheslav Lopatin/ Shutterstock

Подписывайтесь на наш Telegram-канал, чтобы быть в курсе последних новостей и событий!

Подоходный налог в Германии для физических лиц: ставка в 2022 году

Rawpixel.com / ShutterstockНемецкие граждане и иностранцы, которые живут в Германии как резиденты страны, платят подоходный налог на немецкие и зарубежные доходы. Подоходный налог в Германии делится на два подвида: Lohnsteuer и Einkommensteuer. Lohnsteuer применяется к служащим и наёмным работникам. Einkommensteuer применяется к индивидуальным предпринимателям, фрилансерам, адвокатам, налоговым консультантам, врачам, если у них есть своя практика.

При расчёте суммы налога учитывается класс налогообложения, налоговые вычеты, взносы на социальное страхование, надбавка солидарности и церковный налог. Итоговые суммы могут корректироваться в конце года в связи с недоплатой или переплатой налогов.

Итоговые суммы могут корректироваться в конце года в связи с недоплатой или переплатой налогов.

Налог на доход в Германии

Налоговый резидент Германии платит подоходный налог на весь доход, независимо от того, в какой стране он получен. Иностранец, имеющий ВНЖ и проживающей более 183 дней в году в Германии автоматически становится налоговым резидентом страны. Нерезиденты платят налог только на доход, который получен в Германии.

Декларации наёмных работников отправляет в налоговую службу работодатель. Остальные налогоплательщики самостоятельно подают свои декларации онлайн.

В каких случаях нужно обязательно подавать налоговую декларацию:

- Работа не по найму;

- Доход получен из-за границы;

- Развод, при условии что налогоплательщик или его бывший(ая) супруг(а) вступили в повторный брак в этом же году;

- Получено социальное пособие: по беременности и родам, на ребёнка или по безработице;

- Для подачи заявки на налоговые вычеты;

- Налоговая отправила письмо с просьбой прислать декларацию.

В Германии налогоплательщики подают декларацию ежегодно в местную налоговую инспекцию. Узнать, в какое именно отделение инспекции нужно предоставлять информацию о своих налогах, можно в муниципалитете по месту регистрации.

Новостройки в Берлине 91 объявление на Tranio

5 950 000 €

Новый пентхаус рядом с озером, Грюневальд, Берлин, Германия

Общая площадь 310 м² Площадь земли: 1 390 м²

1 056 000 €

Проект напротив парка в самом лучшем месте района Кройцберг, Берлин, Германия

Общая площадь 126 м² 3 спальни

1 020 000 €

Апартаменты с балконом, в новом жилом комплексе, Вильмерсдорф, Берлин, Германия

Общая площадь 101 м² 2 спальни

Какие доходы не облагаются налогом?

Налоговые резиденты Германии не платят подоходный налог на ту часть дохода, которая не превышает необлагаемый минимум — 9 744 евро в год на одного и 18 816 евро в год для семейной пары (на 2021 год). Всё, что превышает эту сумму, облагается подоходным налогом.

Всё, что превышает эту сумму, облагается подоходным налогом.

Что облагается подоходным налогом?

- Работа по найму;

- Инвестиции и сбережения;

- Бизнес и самозанятость;

- Продажа или аренда недвижимости;

- Лицензионные платежи;

- Частные сделки, алименты или аннуитеты;

- Льготы и вознаграждения.

Дивиденды, получаемые из любой точки мира, облагаются немецким подоходным налогом в размере 25% плюс надбавка за солидарность — 5,5%. Стандартный налоговый вычет для резидентов составляет 800 евро в год — для одного плательщика и 1 600 евро в год — для пар.

Доход от аренды недвижимости облагается подоходным налогом, если не предусмотрено иного по договору об избежании двойного налогообложения. К подоходному налогу также добавляется надбавка за солидарность — 5,5% от аренды.

При продаже недвижимости, которая находилась в собственности менее 10 лет, оплачивается налог на прирост капитала.

Доходы, которые не облагаются налогом, но используются для определения его ставки:

- Пособие по безработице;

- Выплаты по беременности и родам;

- Доходы, облагаемые налогом в другой стране по соглашению об избежании двойного налогообложения.

Налоги в Германии с зарплаты

В трудовом договоре, который заключается между компанией и работником, фиксируется брутто-зарплата (Brutto), т.е. без учёта налогов и сборов. Из неё будут удерживаться налоги и социальные сборы, которые в Германии, как и в других странах Западной Европы, безусловно, высокие. Это особенно заметно при прогрессивной системе налогообложения, которой пользуются в стране. Нетто-зарплата (Netto) — деньги, которые работник получает на банковский счёт, с учётом всех вычетов окажется заметно меньше суммы, указанной в трудовом договоре.

Налоги и сборы с зарплаты в Германии

Подоходный налог (Einkommensteuer / Lohnsteuer) на заработную плату в Германии варьируется от 14 до 45%. При этом налог платится только от суммы, превышающей необлагаемый минимум — 9 744 евро в год на одного или 18 816 евро в год для семейной пары.

Налог на солидарность (Solidaritätszuschlag) составляет 5,5% от суммы подоходного налога. По новым правилам этот налог платят только лица с высоким доходом. Правительство страны с 2021 года отменило надбавку за солидарность почти для 90% наёмных работников. Налог был введён после объединения Германии в 1990 году для поддержки новых, менее развитых федеральных земель.

По новым правилам этот налог платят только лица с высоким доходом. Правительство страны с 2021 года отменило надбавку за солидарность почти для 90% наёмных работников. Налог был введён после объединения Германии в 1990 году для поддержки новых, менее развитых федеральных земель.

Церковный налог (Kirchensteuer) платят те налогоплательщики, которые состоят в церкви. В Баварии и Баден-Вюртемберге ставка налога равна 8% от суммы подоходного налога, в остальных федеральных землях — 9%. От уплаты этого налога можно отказаться, выйдя из церкви.

Медицинское страхование — 14,6%. Из оклада работника на эти цели удерживается 7,3%, ещё 7,3% платит работодатель.

Пенсионное страхование — 18,6%. Этот социальный сбор также делится пополам — работник платит 9,3% из своей зарплаты, работодатель — ещё 9,3%.

Страхование от безработицы — 2,4%. При этом работник платит 1,2% и работодатель также — 1,2%. От этого взноса освобождаются государственные служащие и военные.

Страхование на случай длительного ухода за больными — 3%. Страховку платят пополам работник и работодатель по 1,5%. Если работнику больше 23 лет и у него нет детей, то он вносит дополнительный сбор в размере 0,25%. Полис Pflegeversicherung должны получить все люди, постоянно живущие в Германии. Эта страховка позволяет оплачивать пребывание в доме престарелых.

Отчисления в эти четыре социальных фонда Германии составляют все вместе около 20%, которые удерживаются из зарплаты работника.

Шкала ставок подоходного налога в Германии

В Германии пользуются прогрессивной шкалой налога на доход. Это означает, что чем больше человек зарабатывает, тем выше налоговая ставка, которую он платит. Ставка налога варьируется в зависимости от уровня дохода от 14 до 45%. Однако максимальные ставки применяются не ко всей сумме, полученной за год, а к разнице между суммами, облагаемыми низкой ставкой и более высокой.

Шкала подоходного налога для резидентов Германии

Налогооблагаемый доход, евро в год | Ставка налога, % |

|---|---|

Менее 9 744 | 0 |

От 9 744 до 14 754 | 14 — 24 |

От 14 754 до 57 919 | 24 — 42 |

От 57 919 до 274 613 | 42 |

Более 274 613 | 45 |

В Германии есть несколько налоговых классов, которые в основном определяются семейным положением налогоплательщика. Величина налоговой базы как раз и определяется в зависимости от класса.

Величина налоговой базы как раз и определяется в зависимости от класса.

Налоговые классы в Германии

Налоговый класс | Описание |

|---|---|

Класс 1 (Lohnsteuerklasse I) | Не женат (не замужем), вдовец (вдова), разведён(а) или в процессe развода и живёт отдельно, супруг живёт в другой стране, а также по умолчанию в первый год работы в Германии |

Класс 2 (Lohnsteuerklasse II) | Одинокий родитель, проживающий вместе с ребёнком |

Класс 3 (Lohnsteuerklasse III) | Супруг(а), который получает низкий доход или не работает |

Класс 4 (Lohnsteuerklasse IV) | Супружеская пара с равным доходом |

Класс 5 (Lohnsteuerklasse V) | Муж или жена супруга(и), которому присваивается третий класс |

Класс 6 (Lohnsteuerklasse VI) | У плательщика есть вторая работа или налоговый вычет |

Доход супругов в целях налогообложения лучше оценивать совместно. Так, супруги с неравным доходом в 3 или 5 классе могут сэкономить на общей сумме налогов.

Так, супруги с неравным доходом в 3 или 5 классе могут сэкономить на общей сумме налогов.

Подоходный налог с зарплаты в Германии: сроки оплаты

Налоговые декларации оплачивают после окончания налогового года. При этом налоговый год совпадает с календарным. Декларация обычно отправляется клиенту до 31 декабря и подлежит оплате до 31 июля. Так, отчитаться за 2020 год следует до 31 июля 2021 года.

Налоговая служба пришлёт документ, содержащий налоговую оценку декларации спустя 2-6 месяцев после её подачи. Налоговая оценка содержит информацию о налоговых вычетах, которые будут сделаны на счёт заявителя. В ней также будет сообщаться о дополнительных сборах, для уплаты которых будет дано 4 недели.

Заполнить налоговую декларацию можно на бумаге или онлайн на сайте Федерального центрального налогового управления Германии. Все налогоплательщики заполняют общую налоговую форму (Mantelbogen). В зависимости от случая также может потребоваться заполнение дополнительных форм.

Налоговые вычеты

Супруги, воспитывающие детей, могут претендовать на получение особого налогового вычета — 8 388 евро на ребёнка (на 2021 год). Если родители ребёнка не проживают вместе или разведены, каждый из них может получить половину этой суммы. Государство также выплачивает пособия на детей.

Оформить налоговый вычет можно и на образование. Если ребёнок посещает частную немецкую школу, вычет составит 30% от стоимости обучения.

Налоговый вычет можно также получить на расходы по работе, которые не были возмещены работодателем на сумму до 1 000 евро:

- Переезд в другое жильё из-за работы;

- Поездки на работу на большие расстояния;

- Обучение и профессиональное оборудование;

- Содержание двух домов, если приходится работать в другом городе и снимать ещё одно жильё.

Вычет делают также на страховые взносы, включая медицинское страхование, взносы в пенсионную систему и по безработице.

Штраф за несвоевременную уплату налога

Если не подать вовремя налоговую декларацию, то придётся платить штраф за позднюю регистрацию. Налогоплательщик штрафуется за каждый месяц просрочки на 0,25% от суммы начисленного налога. Так, для общей суммы налога в 10 000 евро, нужно платить 25 евро в месяц.

Налогоплательщик штрафуется за каждый месяц просрочки на 0,25% от суммы начисленного налога. Так, для общей суммы налога в 10 000 евро, нужно платить 25 евро в месяц.

Если задерживать уплату налога, то придётся выплачивать более значительный штраф — 1% от невыплаченной суммы за каждый месяц, в течение которого не было оплаты.

Ани Мурадян Все статьи этого автора

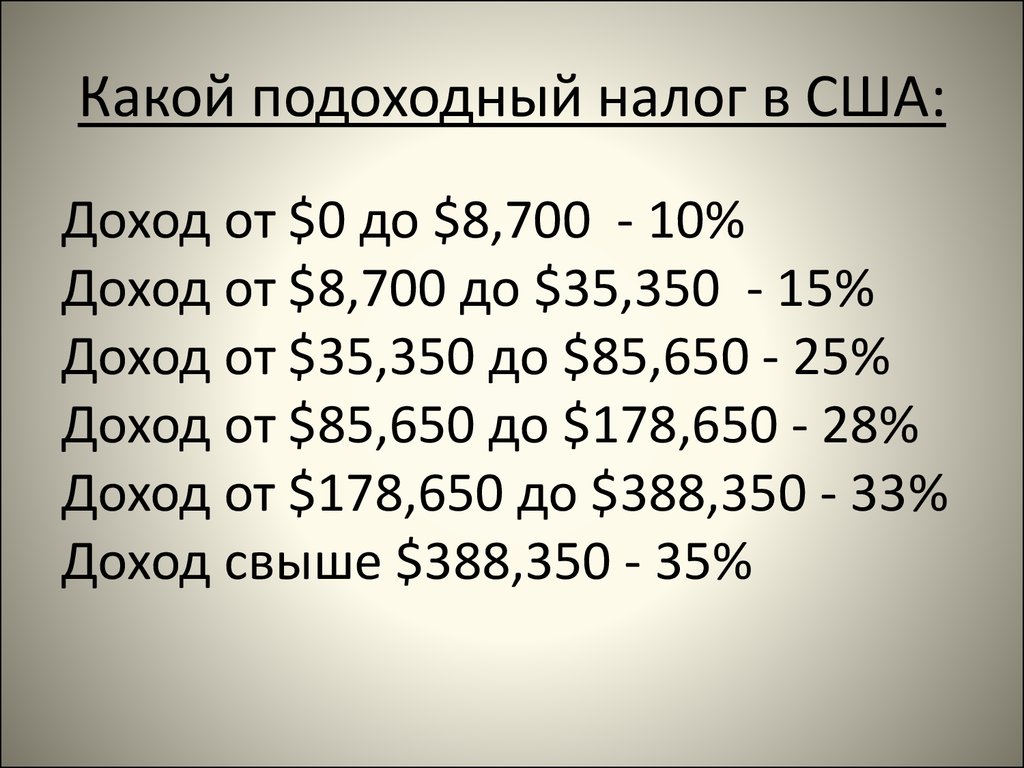

Сколько налогов с доходов платят физлица в США. Несколько примеров, штат NY — Финансы на vc.ru

Вопреки «методичным» страшилкам и шаблонам про налоги на доходы в США, решил привести несколько реальных примеров и вариантов отчислений из круга знакомых за 2019 год.

4479 просмотров

Вообще, изначально хотелось сделать большой материал по этой теме, но разобраться в ней очень сложно, специалисты тратят годы на изучение, а простому обывателю не нужно. К тому же, расчеты очень сильно зависят от штата. Главное, что нужно знать в основе:

система законодательно допускает большое количество списаний, уценок, надбавок, инструментов вложений, величина которых немного регулируется законом и во многом наглостью СРА (certified public accountant) – бухгалтера или financial adviserа.

Пример 1A. «Самозанятый» (independent contractor, self-employed) — 1099. По такой схеме работает огромное количество работников и, наверное, все, кто оплачиваются по часам. В отчетах 2015-2016 фигурировала цифра 60% по Штатам в принципе, в современных заголовках встречаются 65%. А есть сферы, например, обслуживание, где эта величина доходит до 90%. Цифры: За год работы человек получил чеков на $75k. Поскольку он «контрактор», то по истечению года СРА списывает ему «расходы» на «ведение» его деятельности. В моем примере перед глазами декларация со списаниями на $43k — машина, офис в своем же доме, связь, поездки, страховки, т.е. налогооблагаемый доход — $32k. Далее идут небольшие суммы вычетов федерального или штатного уровня и, в итоге, налогооблагаемая база опускается до $27k. С этих денег «контрактору» нужно уплатить $8k.

Итого: $8k с $70k дохода. «Работодатель» не платит ничего, только рапортует доход контрактора. Если налог был уплачен ранее в авансовых платежах, происходит перерасчет. Если есть переплата, то возврат осуществляется и в достаточно короткие сроки 2-3 недели. Так для всех категорий.

Если налог был уплачен ранее в авансовых платежах, происходит перерасчет. Если есть переплата, то возврат осуществляется и в достаточно короткие сроки 2-3 недели. Так для всех категорий.

Нюансы: Все — ОК, если вы действительно контрактор и оказываете соответствующие услуги. Однако, чаще всего, это — способ оптимизации и, если Департамент Труда это обнаруживает (как правило, по жалобе работника или получении последним пособия по безработице), то нарушение грозит очень серьезными штрафами. На практике же все следуют принципу «так работают все, работаем и мы, а ловят единицы». Разумеется, никаких соцпакетов, бенефитов и пенсионных планов здесь нет.

Пример 1B. Владельцы компаний (включаются только определенные типы типа S Corp, Sole-proprietorship). Владельцы LLC, таксуемых по схеме S Corp, т.е. все доходы (расходы) бизнеса транслируются на их владельцев — не считаются ни сотрудниками (не получают з/п, а соответственно не платят з/п налоги), ни самозанятыми. Это давний и острый предмет споров в налоговой системе США. Приведу один из вариантов событий:

Это давний и острый предмет споров в налоговой системе США. Приведу один из вариантов событий:

— Доход LLC за год $150,000 или по $75,000 на партнера (50/50). Брать эти деньги со счета компании партнер может абсолютно в любой момент времени – регулярно ли по $5k или разом в конце года $75k – не важно. Даже если он не берет эти деньги, оставляет их в компании, а живет воздухом, он обязан их задекларировать. Далее СРА считает налоговые вычеты – федеральные и штатные, включая на детей до 16 лет, семейное положение итд. В худшем случае, доход остается порядка $70k, в лучшем его можно уменьшить до $55-60k.

Итого: в худшем случае платится ок $21k с $70k, в лучшем случае — $16,5k. Компания с этого не платит ничего.

Пример 2A. «Сотрудник компании», официальный employee W-2. Начисления за год — $75k. Работодатель удержал $18k (и сам оплатил около $9k сверху). По истечению года, сотрудник идет к СРА (предположим один доход на семью), и далее тот же расчет вычетов. В худшем случае, все остается при своих, в лучшем – от дохода минусуется $12-15k, а разница в налогах возвращается работнику.

В худшем случае, все остается при своих, в лучшем – от дохода минусуется $12-15k, а разница в налогах возвращается работнику.

Итого:в худшем случае платится $18k с $75k, в лучшем случае — $14k

Пример 2B. «Сотрудник компании», официальный employee W-2. Начисления за год — $150k. Работодатель удержал $45k (и сам оплатил около $18k сверху). По истечению года, сотрудник идет к СРА. Здесь уже, скорее всего, не будет значительных налоговых вычетов. Поэтому многие рассматривают инвестиции в пенсионные фонды как один из способов оптимизировать налоги и вернуть часть налогов сейчас, чтобы оплатить их потом.

Итого:$45k с $150k, если не использовать инвестиционные инструменты.

Пример 3. «Безработный». Не работает или работает на кэш, доход не показывает или показывает в размере до штатного минимума $24k. Идет к СРА, который включает все федеральные и штатные вычеты (а здесь они самые большие у малоимущих) и получает от государства «возврат», который может доходить до $7. 5k. Сюда же добавить бесплатную страховку. А часто и пособия, талоны на еду и оплату жилья.

5k. Сюда же добавить бесплатную страховку. А часто и пособия, талоны на еду и оплату жилья.

Итого:Многие так живут, Брайтон так живет. Круто? Нет. Это не жизнь, это — содержание. Забудьте о кредитной истории, хорошей машине и собственном жилье.

Послесловие. Эта информация не основа расчетов, а для понимания работы системы и может и будет меняться от штата к штату. Здесь супер сложная и запутанная система расчетов, но можно сказать одно – вы не встретите семьи, которая зарабатывает $200k и просто в лоб платит «30%» налогов. Оптимизации, финансовые инструменты, адвайзеры – все идет в ход в больших суммах. А меньшим – помогают налоговые вычеты и грамотный СРА.

Как Безос, Маск и другие миллиардеры в США почти не платят подоходный налог

Подпишитесь на нашу рассылку ”Контекст”: она поможет вам разобраться в событиях.

Автор фото, Getty Images

Подпись к фото,Cайт ProPublica утверждает, что в его распоряжении оказались конфиденциальные данные налоговой службы за последние 15 лет

25 богатейших американцев, в том числе основатель Amazon Джефф Безос, владелец Tesla Илон Маск, портфельный инвестор Уоррен Баффет и хозяин одноименного информационного агентства Майкл Блумберг, платят подоходный налог по более низкой ставке, чем обычные граждане США.

Об этом сообщил специализирующийся на журналистских расследованиях американский сайт ProPublica, в чьем распоряжении оказались конфиденциальные данные налоговой службы более чем за 15 лет.

- Налоги на богатых. Кто заплатит за выход из коронакризиса

- Досье FinCEN. Что нужно знать о новой крупной утечке финансовых документов

Согласно им, Безос вообще не платил подоходный налог в 2007 и 2011 годах, Маск в 2018 году. В других случаях уплаченный налог составил меньше одного процента заработанного за год дохода.

Как пишет ProPublica, за 15 лет 25 богатейших людей Америки платили налоги в среднем по ставке 15,8% — это меньше, чем большинство американцев.

Но закон миллиардеры не нарушают.

Дело в том, что львиная доля их доходов приходится на рост стоимости принадлежащих им акций, а это не считается доходом, пока активы не проданы. Таким образом, к примеру, Баффет, став в 2014-2018 годах богаче на 99 млрд долларов, заплатил всего 973 млн подоходного налога.

Совокупное состояние 25 богатейших американцев за это же время выросло на 401 млрд, а их суммарный подоходный налог составил всего 13,6 млрд.

Публикация данных дала новый толчок давним дискуссиям о налоговой политике и растущем неравенстве.

ProPublica заявляет, что проанализировала еще не все полученные данные, и обещает новые сенсации.

«Мы были порядком удивлены, когда узнали, что вы можете на совершенно законном основании сводить свой подоходный налог к нулю, если вы миллиардер», — заявил программе Би-би-си Today редактор сайта Джесси Айсинджер.

«К тому же они получают большие налоговые льготы,» — говорит он. По словам Айсинджера, богатые люди создают или наследуют активы, после чего используют их как гарант для получения крупных кредитов по сравнительно низким ставкам.

Информация о доходах и налогах граждан, если те не занимают выборных должностей, является в США охраняемой законом тайной частной жизни. ФБР и налоговая служба начали расследования с целью выяснить, кто допустил утечку.

ФБР и налоговая служба начали расследования с целью выяснить, кто допустил утечку.

Планы Байдена

Президент Джо Байден хочет заставить богатых платить больше налогов, чтобы сократить неравенство в США и финансировать его масштабные инфраструктурные проекты.

В частности, Белый дом намерен поднять верхнюю планку подоходного налога, удвоить налог на инвестиционный доход и увеличить налог на наследство.

ProPublica указывает, впрочем, что больше налогов начнут платить только некоторые категории богатых американцев, например менеджеры хедж-фондов, а для большей части богатых ничего не изменится.

Офис Джорджа Сороса, также упомянутого в публикации, не ответил на запрос Би-би-си, но направил письмо сайту ProPublica, в котором говорится, что в некоторые годы Сорос и не должен был платить подоходный налог, поскольку стоимость его активов не росла, а падала.

В письме также говорится, что знаменитый филантроп давно поддерживает идею повышения налогов на богатых.

Автор фото, Getty Images

Подпись к фото,Президент Джо Байден хочет, чтобы богатые американцы платили больше налогов

Незаконная утечка

Сайт ProPublica ранее уже опубликовал несколько статей о том, как сокращение финансирования Службы внутренних доходов (IRS) негативно сказалось на ее способности контролировать уплату налогов богачами и корпорациями.

Редакция говорит, что некий озабоченный этой проблемой аноним передал ей дополнительный материал по теме.

Бывший мэр Нью-Йорка Майкл Блумберг, по сообщением, американских СМИ, сказал, что примет все предусмотренные законом меры для установления виновника или виновников утечки.

- «Историческое решение». Страны G7 договорились о налогообложении гигантов бизнеса

Пресс-секретарь Белого дома Джен Псаки заявила, что любое несанкционированное разглашение конфиденциальной правительственной информации незаконно.

Представитель министерства финансов Лили Адамс в электронном письме агентству Рейтер сообщила, что делом об утечке независимо друг от друга занимаются ФБР, федеральные прокуроры и два контрольных отдела минфина.

Руководитель Службы внутренних доходов Чарльз Реттиг сказал: «Я не могу давать комментарии в отношении конкретных налогоплательщиков. Могу подтвердить, что проводится проверка утверждений, будто источником информации был некто в Службе внутренних доходов».

Бесплатный калькулятор подоходного налога — рассчитайте свои налоги

Федеральный подоходный налог Фото предоставлено ©iStock.com/Veni для федерального правительства США. Почти все работающие американцы обязаны ежегодно подавать налоговую декларацию в IRS. В дополнение к этому, большинство людей платят налоги в течение года в виде налогов на заработную плату, которые удерживаются из их зарплаты. Подоходный налог в США рассчитывается на основе налоговых ставок в диапазоне от 10% до 37%. Налогоплательщики могут снизить свое налоговое бремя и сумму налогов, которые они должны заплатить, требуя вычетов и кредитов.

Налогоплательщики могут снизить свое налоговое бремя и сумму налогов, которые они должны заплатить, требуя вычетов и кредитов.

Финансовый консультант может помочь вам понять, как налоги вписываются в ваши общие финансовые цели. Финансовые консультанты также могут помочь с инвестиционными и финансовыми планами, включая выход на пенсию, домовладение, страхование и многое другое, чтобы убедиться, что вы готовитесь к будущему.

Расчет ставки подоходного налогаВ США действует прогрессивная система подоходного налога. Это означает, что существуют более высокие налоговые ставки для более высоких уровней дохода. Они называются «предельными налоговыми ставками», что означает, что они не применяются к общему доходу, а только к доходу в определенном диапазоне. Эти диапазоны называются скобками.

Доход, попадающий в определенную группу, облагается налогом по ставке для В приведенной ниже таблице показаны налоговые категории для федерального подоходного налога, и она отражает ставки на 2021 налоговый год, которые являются налогами, подлежащими уплате в начале 2022 года9. 0007

0007

2021 — 2022 г. Подоходные налоговые кронштейны

- Одиночные файлы

- Женатые, подача совместно

- , подавая отдельные

- .

$ 0 — $ 19,900 10% $ 19,900 — 81,050 12% $ 811050 — $ 172557 $ 811050 — 172550 $ 8115550 долл.0048 22% $172,750 — $329,850 24% $329,850 — $418,850 32% $418,850 — $628,300 35% $628,300+ 37% Married, Filing Separately Taxable Income Rate $0 — $9,950 10% $9,950 — $40,525 12% $40,525 — $86,375 22% $86,375 — $164,925 24% $164,925- $209,425 32% $209,425 — $314,150 35% $ 314 1550+ 37% Начальник домохозяйства Налогооблагаемый доход 037 налогооблагаемый доход 037 .  0045

0045$0 — $14,200 10% $14,200 — $54,200 12% $54,200 — $86,350 22% $86,350 — $164,900 24% $164,900 — $ 209 400 32% $ 209,400 — 523 600 35% $ 523,600+ 37% 37% ,37% 97977,37% 797,37% 797,37% ,37% ,37%. Глава семьи. Эти различные категории называются статусами подачи. Состоящие в браке лица могут подать заявление отдельно или совместно. Хотя часто имеет смысл подавать документы вместе, в определенных ситуациях лучше подавать документы по отдельности. Основываясь на ставках, приведенных в таблице выше, предельная ставка налога для одного заявителя с доходом в 50 000 долларов США будет составлять 22%.

Расчет налогооблагаемого дохода с использованием освобождений и вычетов Однако этот налогоплательщик не будет платить по этой ставке со всех 50 000 долларов. Ставка на первые 9 950 долларов налогооблагаемого дохода будет составлять 10 %, затем 12 % на следующие 30 575 долларов, затем 22 % на последние 9 475 долларов, попадающие в третью группу. Это связано с тем, что предельные налоговые ставки применяются только к доходам, попадающим в эту конкретную группу. Исходя из этих ставок, этот гипотетический заработок в размере 50 000 долларов должен 6 748,50 долларов, что составляет эффективную налоговую ставку около 13,5%.

Однако этот налогоплательщик не будет платить по этой ставке со всех 50 000 долларов. Ставка на первые 9 950 долларов налогооблагаемого дохода будет составлять 10 %, затем 12 % на следующие 30 575 долларов, затем 22 % на последние 9 475 долларов, попадающие в третью группу. Это связано с тем, что предельные налоговые ставки применяются только к доходам, попадающим в эту конкретную группу. Исходя из этих ставок, этот гипотетический заработок в размере 50 000 долларов должен 6 748,50 долларов, что составляет эффективную налоговую ставку около 13,5%.Конечно, рассчитать размер вашей задолженности по налогам не так просто. Во-первых, ставки федерального налога применяются только к налогооблагаемому доходу. Это отличается от вашего общего дохода, также известного как валовой доход. Налогооблагаемый доход всегда ниже валового дохода, поскольку США разрешают налогоплательщикам вычитать определенный доход из своего валового дохода для определения налогооблагаемого дохода.

Чтобы рассчитать налогооблагаемый доход, вы начинаете с внесения определенных корректировок из валового дохода, чтобы получить скорректированный валовой доход (AGI). После того, как вы подсчитали скорректированный валовой доход, вы можете вычесть любые вычеты, на которые вы имеете право (постатейные или стандартные), чтобы получить налогооблагаемый доход.

Обратите внимание, что на федеральном уровне больше нет личных исключений. До 2018 года налогоплательщики могли требовать личного освобождения, что снижало налогооблагаемый доход. Однако налоговый план, подписанный в конце 2017 года, отменил личное освобождение.

Вычеты несколько сложнее. Многие налогоплательщики заявляют о стандартном вычете, который варьируется в зависимости от статуса подачи, как показано в таблице ниже.

2021–2022 Федеральные стандартные отчисления

Filing Status Standard Deduction Amount Single $12,550 Married, Filing Jointly $25,100 Married, Filing Separately $12,550 Head of Household 18 800 долл.  США

СШАОднако некоторые налогоплательщики могут указать детализацию своих вычетов. Это означает вычитание определенных приемлемых расходов и расходов. Возможные вычеты включают выплаты процентов по студенческому кредиту, взносы в IRA, расходы на переезд и взносы на медицинское страхование для самозанятых лиц. К наиболее распространенным постатейным вычетам также относятся:

- Вычет по уплаченным налогам штата и местным налогам: Также известный как вычет SALT, он позволяет налогоплательщикам вычитать до $10 000 любых государственных и местных налогов на имущество, а также подоходный налог штата и местные налоги или налоги с продаж.

- Вычет на уплаченные проценты по ипотеке: Проценты, уплаченные по ипотечным кредитам на два дома, при этом они ограничиваются вашим первым 1 миллионом долларов долга. Для домов, приобретенных после 15 декабря 2017 года, эта сумма снижена до первых 750 000 долларов ипотеки.

- Вычет на благотворительные взносы

- Вычет на медицинские расходы, превышающие 7,5% от AGI

Имейте в виду, что большинство налогоплательщиков не детализируют свои вычеты. Если стандартный вычет больше, чем сумма ваших постатейных вычетов (как это бывает у многих налогоплательщиков), вы получите стандартный вычет.

После вычитания вычетов из вашего скорректированного валового дохода вы получаете налогооблагаемый доход. Если ваш налогооблагаемый доход равен нулю, это означает, что вы не должны платить подоходный налог.

Как рассчитать федеральные налоговые льготы © iStock.com/PgiamВ отличие от корректировок и вычетов, которые применяются к вашему доходу, налоговые льготы применяются к вашим налоговым обязательствам, что означает сумму налога, которую вы должны уплатить.

Например, если вы подсчитали, что у вас есть налоговые обязательства в размере 1000 долларов США на основе вашего налогооблагаемого дохода и вашей налоговой категории, и вы имеете право на налоговый кредит в размере 200 долларов США, это уменьшит ваши обязательства до 800 долларов США.

Другими словами, вы будете должны только 800 долларов федеральному правительству.

Другими словами, вы будете должны только 800 долларов федеральному правительству.Однако налоговые льготы предоставляются только при определенных обстоятельствах. Некоторые кредиты подлежат возврату, что означает, что вы можете получить оплату за них, даже если вы не должны платить подоходный налог. Напротив, невозмещаемые налоговые льготы могут уменьшить вашу ответственность не ниже нуля. В приведенном ниже списке описаны наиболее распространенные льготы по федеральному подоходному налогу.

- Налоговая скидка на заработанный доход — это возмещаемый кредит для налогоплательщиков с доходом ниже определенного уровня. Кредит на 2021 год может составлять до 6728 долларов США для налогоплательщиков с тремя и более детьми или меньшую сумму для налогоплательщиков с двумя, одним ребенком или без детей.

- Кредит на уход за детьми и иждивенцами — это невозмещаемый кредит в размере до 4000 долларов США (для одного ребенка) или 8000 долларов США (для двух или более детей), относящийся к расходам на уход за детьми, понесенным во время работы или поиска работы.

- Кредит на усыновление – это невозмещаемый кредит, равный определенным расходам, связанным с усыновлением ребенка.

- Американская налоговая скидка на возможности — это частично возмещаемый кредит в размере до 2500 долларов США в год на регистрационные взносы, обучение, учебные материалы и другие квалифицированные расходы в течение первых четырех лет послешкольного образования.

Существует множество других кредитов, в том числе кредиты на установку энергоэффективного оборудования, кредиты на уплаченные иностранные налоги и кредиты на выплаты по медицинскому страхованию в некоторых ситуациях.

Расчет возмещения налога Фото предоставлено © iStock.com/ShaneKatoПолучит ли вы возмещение налога или нет, зависит от суммы налогов, уплаченных вами в течение года. Это потому, что они были удержаны из вашей зарплаты. Однако это также зависит от ваших налоговых обязательств и от того, получили ли вы возмещаемые налоговые льготы.

При подаче налоговой декларации, если сумма налогов, которые вы должны уплатить (ваши налоговые обязательства), меньше суммы, которая была удержана из вашей зарплаты в течение года, вы получите возмещение разницы. Это самая распространенная причина, по которой люди получают возврат налога.

Если вы не платили налоги в течение года и не должны платить налоги, но имеете право на один или несколько возвращаемых налоговых кредитов, вы также получите возмещение, равное возвращаемой сумме кредитов.

Уплата налоговЕсли вы не получаете возмещение налога и вместо этого должны деньги в день уплаты налогов, может быть способ уменьшить остроту. Во-первых, вы все равно должны вовремя подавать налоги. В противном случае вам также придется заплатить пошлину за несвоевременную подачу.

Если вы считаете, что не можете полностью оплатить налоговый счет, вам следует заплатить как можно больше и связаться с IRS. Агентство может предложить вам несколько вариантов оплаты, чтобы помочь вам оплатить счет.

Например, IRS может предложить краткосрочное продление или временную задержку сбора. У вас также может быть возможность оплатить оставшуюся часть счета несколькими частями. Скорее всего, вы по-прежнему будете платить проценты по просроченным остаткам, но в некоторых случаях IRS может даже отменить штрафы или сборы. Опять же, вам следует позвонить в агентство по указанному выше номеру, чтобы обсудить ваши варианты.

Например, IRS может предложить краткосрочное продление или временную задержку сбора. У вас также может быть возможность оплатить оставшуюся часть счета несколькими частями. Скорее всего, вы по-прежнему будете платить проценты по просроченным остаткам, но в некоторых случаях IRS может даже отменить штрафы или сборы. Опять же, вам следует позвонить в агентство по указанному выше номеру, чтобы обсудить ваши варианты.Когда вы оплачиваете свой налоговый счет, еще одна вещь, которую следует учитывать, — это использование службы подачи налоговых деклараций, которая позволяет вам платить налоги с помощью кредитной карты. Таким образом, вы можете, по крайней мере, получить ценные вознаграждения и баллы по кредитной карте при оплате счета. Налоговое управление разрешило трем платежным системам собирать налоговые платежи с помощью кредитной карты: PayUSAtax, Pay1040 и ACI Payments, Inc. Однако важно помнить, что все три платежных системы взимают комиссию в размере почти 2% от суммы вашего платежа за транзакции по кредитной карте.

Дважды проверьте, что любые награды, которые вы зарабатываете, стоят этих дополнительных затрат.

Дважды проверьте, что любые награды, которые вы зарабатываете, стоят этих дополнительных затрат.Самый дешевый способ оплатить налоговый счет — это по-прежнему чек или прямой платеж IRS, который позволяет вам оплатить счет непосредственно со сберегательного или расчетного счета. Все основные службы подачи налоговых деклараций предоставят вам инструкции для обоих этих способов оплаты.

Подоходный налог штата и местного уровняВо многих штатах, а также в некоторых городах и округах действуют собственные подоходные налоги. Они собираются в дополнение к федеральному подоходному налогу. В штатах, в которых действует подоходный налог штата, вы должны подавать отдельную налоговую декларацию штата, так как у них есть свои правила. Если вам интересно узнать о налоговой системе и правилах конкретного штата, посетите одну из наших страниц о налогах штата.

Нью -Йорк Калькулятор подоходного налога

Налоги в Нью -ЙоркеКраткий налог штата Нью -Йорк

- Государственный налог на подоходный налог: 4% — 10,9%

- NYC.

% (помимо государственной пошлины)

% (помимо государственной пошлины) - Налог с продаж: 4% — 8,875%

- Налог на имущество: 1,69% средняя эффективная ставка

- Налог на газ: 8,05 центов за галлон обычного бензина 0 центов, 8,05 центов за галлон обычного бензина галлон дизельного топлива

Для налогоплательщиков в штате Нью-Йорк есть город Нью-Йорк, а есть и все остальное. Налоговая система штата сочетает относительно низкую ставку налога с продаж с системой подоходного налога, которая в значительной степени опирается на высокооплачиваемых лиц. Между тем, Нью-Йорк также взимает свои собственные подоходные налоги, а это означает, что жители Большого Яблока платят одни из самых высоких местных ставок в стране.

Финансовый консультант в Нью-Йорке может помочь вам понять, как налоги вписываются в ваши общие финансовые цели. Финансовые консультанты также могут помочь с инвестициями и финансовым планированием, включая выход на пенсию, приобретение жилья, страхование и многое другое, чтобы убедиться, что вы готовы к будущему.

Подоходный налог штата Нью-Йорк

Максимальная предельная ставка подоходного налога в штате Нью-Йорк, составляющая 10,9%, является одной из самых высоких в стране, но очень немногие налогоплательщики платят эту сумму. Штат применяет налоги прогрессивно (как и федеральное правительство), при этом более высокие заработки платят более высокие ставки. Что касается налогов за 2020 год (которые вы подадите в начале 2021 года), только лица, зарабатывающие более 25 000 000 долларов, платят по максимальной ставке, а получатели из следующей группы платят на 0,6% меньше. Заявители, подавшие совместные файлы, сталкиваются с такими же ставками, причем в скобках примерно в два раза выше, чем заявители, подающие одиночные заявки. Например, верхний предел первой группы увеличивается с 8 500 до 17 150 долларов, если вы состоите в браке и подаете документы совместно.

Государственный подоходный налоговый налоговый налоговый налоговый налоговый налоговый

$ 0 — $ 8 500 4,00% $ 8 500 — 11 700 4,50% $ 1100 — 13, $ 1100 — 13, долл.  0037

0037$13,900 — $21,400 5.90% $21,400 — $80,650 5.97% $80,650 — $215,400 6.33% $215,400 — $1,077,550 6.85% $1,077,550 — $5,000,000 9.65% $5,000,000 — $25,000,000 10.30% $25,000,000+ 10.90% Married, Filing Jointly New York Taxable Income Rate $0 — $17,150 4.00% $17,150 — $23,600 4.50% $23,600 — $27,900 5,25% $ 27 900 — 43 000 долл. США 5,90% $ 43 000 — $ 161 550 5,97% 7 $ 5,97% 7,5508 5,97% 7,5508,5508,97% 7,550 850,550,97% 7,5508,97% 7,5508 5,97%.  0048 6.33%

0048 6.33%$323,200 — $2,155,350 6.85% $2,155,350 — $5,000,000 9.65% $5,000,000 — $25,000,000 10.30% $25,000,000+ 10.90% Женат, подается раздельно0048 4.00% $8,500 — $11,700 4.50% $11,700 — $13,900 5.25% $13,900 — $21,400 5.90% $21,400 — $80,650 5.97% $80,650 — $215,400 6.33% $215,400 — $1,077,550 6.85% $1,077,550 — $5,000,000 9.65% $5,000,000 — $25,000,000 10.30% $25,000,000+ 10.90% Head of Household New York Taxable Income Rate $0 — $12,800 4.  00 %

00 %$ 12 800 — 17 650 долл. США 4,50% $ 17 650 — $ 20,900 5,25% $ 20. -3200

555 $ 2000 800 -3200 .0037 $32,200 — $107,650 5.97% $107,650 — $269,300 6.33% $269,300 — $1,616,450 6.85% $1,616,450 — $5,000,000 9.65% $5,000,000 — $25,000,000 10,30% $25,000,000+ 10,90% Город Нью-Йорк взимает дополнительные налоги к своим собственным доходам. Налоговые ставки города варьируются от 3,078% налогооблагаемого дохода до 3,876% для самых высокооплачиваемых. Ниже приведены цены только для Нью-Йорка:

NYC Income Tax Brackets

- Single Filers

- Married, Filing Jointly

- Married, Filing Separately

- Head of Household

Married, Filing Jointly New York Taxable Income Rate $0 — $21,600 3.  078%

078%$21,600 — $45,000 3.762% $45,000 — $90,000 3.819% $90,000+ 3.876% Married, Filing Separately New York Taxable Income Rate $0 — $12,000 3,078% $ 12 000 — 25 000 долл. США 3,762% долл. США — 50 000 долл. США 3,819% долл.0037 Head of Household New York Taxable Income Rate $0 — $14,400 3.078% $14,400 — $30,000 3.762% $ 30 000 — 60 000 долл. США 3,819% $ 60 000+ 3,876% Вы заметите, что в нашем обсуждении ставок налога выше, что мы использовали термин «обширный доход».

Налоговые кредиты штата Нью-Йорк Это отличается от фактического полученного дохода, поскольку учитывает налоговые вычеты и освобождения. В Нью-Йорке стандартный вычет для одного кормильца составляет 8 000 долларов (16 050 долларов для лиц, подающих совместную декларацию). Это означает, что при расчете налогов штата Нью-Йорк вы должны сначала вычесть эту сумму из своего дохода (если только у вас нет постатейных вычетов на большую сумму).

Это отличается от фактического полученного дохода, поскольку учитывает налоговые вычеты и освобождения. В Нью-Йорке стандартный вычет для одного кормильца составляет 8 000 долларов (16 050 долларов для лиц, подающих совместную декларацию). Это означает, что при расчете налогов штата Нью-Йорк вы должны сначала вычесть эту сумму из своего дохода (если только у вас нет постатейных вычетов на большую сумму).Налоговый кредит уменьшает ваш подоходный налог на полную сумму кредита. Таким образом, если вы должны 5000 долларов США в виде налогов и имеете право на налоговый кредит в размере 500 долларов США, вам нужно заплатить всего 4500 долларов США. В штате Нью-Йорк предлагается множество дополнительных налоговых льгот, многие из которых в первую очередь приносят пользу домохозяйствам с низким доходом.

Среди доступных кредитов: Налоговый кредит на заработанный доход, который составляет до 8 991 долларов США для семьи с тремя или более детьми; и кредит на уход за детьми и иждивенцами, который составляет минимум 20% федерального кредита на то же имя, в зависимости от налогооблагаемого дохода налогоплательщика в штате Нью-Йорк.

Налог с продаж в Нью-Йорке

Ставка налога с продаж в Нью-Йорке, составляющая 4 %, является одной из самых высоких в стране. Однако все округа взимают дополнительные надбавки сверх этой ставки в размере 4%. Это означает, что в зависимости от того, где вы находитесь, фактические ставки могут быть значительно выше, чем в других частях страны. В таблице ниже показаны общие ставки налога с продаж штата и местного налога с продаж для всех округов Нью-Йорка.

Ставки налога с продаж (обновлены в январе 2022 г.)

- Округа

- City

County County State Rate County Rate Total Sales Tax Albany County 4.000% 4.000% 8.000% Allegany County 4.000% 4.500% 8.500% Bronx 4.  000%

000%4.875% 8.875% Broome County 4.000% 4.000% 8.000% Cattaraugus County 4.000% 4.000% 8.000% Cayuga County 4.000% 4.000% 8.000% CHAUTAUQUA COUNTY 4.000% 4,000% 8.000% Chemung County 4.000% 4.000% 4.000% 4.000% .0037 Chenango County 4.000% 4.000% 8.000% Clinton County 4.000% 4.000% 8.000% Columbia County 4.000% 4.000% 8.000% Cortland County 4,000% 4,000% 8,000% Delaware County 4.000% 4.  000% Delaware County

000% Delaware County4.000% 4.000% .0048 8.000% Dutchess County 4.000% 4.125% 8.125% Erie County 4.000% 4.750% 8.750% Essex County 4.000% 4.000% 8.000% Franklin County 4.000% 4.000% 8.000% Fulton County 4.000% 4.000% 8.000% Genesee County 4.000% 4.000% 8.000% Greene County 4.000% 4.000% 8.000% Hamilton County 4.000% 4.000% 8.000% Herkimer County 4.000% 4.250% 8.250% Jefferson County 4.  000%

000%4.000% 8.000% Kings County 4.000% 4.875% 8.875% Lewis County 4.000% 4.000% 8.000% Livingston County 4.000% 4,000% 8.000% округа Мэдисон 4,000% 4,000% 8,000% округа Монро 4.000% округа Монро 4.000% .0037 8.000% Montgomery County 4.000% 4.000% 8.000% Nassau County 4.000% 4.625% 8.625% New York County 4.000 % 0,000% 4,000% Niagara County 4,000% 4,000% 8,000% ОТВЕТ ОДЕЙДА 4.000% ОТВЕТ ОДЕЙДА 4.  000%

000%ОТВЕРИ0037 8.750% Onondaga County 4.000% 4.000% 8.000% Ontario County 4.000% 3.500% 7.500% Orange County 4.000% 4,125% 8,125% Орлеанс округ 4,000% 4,000% 8,000% ОТСВЕГА 988.00039.% 98.% 9.% 9.% 98. .% 8. .0037 8.000% Otsego County 4.000% 4.000% 8.000% Putnam County 4.000% 4.375% 8.375% Queens County 4.000% 4,875% 8,875% Rensselaer County 4,000% 4.  000%

000%8.000% Рич -графство Ричмонд 98.8. 8. 8. 8. 8. 8. 8 4.9004. 8 4.9004. 4.9004.8 4.9004. 8 4.9004. 8 40037. .0037 8.875% Rockland County 4.000% 4.375% 8.375% Saratoga County 4.000% 3.000% 7.000% Schenectady County 4.000% 4.000% 8.000% Округ Шохари 4,000% 4.000% 8.000% округ Шуйлер %округ Шуйлер ,000%.0048 4.000% 8.000% Seneca County 4.000% 4.000% 8.000% St. Lawrence County 4.000% 4.000% 8.  000%

000%Steuben Округ 4,000% 4.000% 8.000% Округ Саффолк 4,000% 4,625% 8,625% 8,625% 7% 9003,9003, 898989898989, 989898998989, 98989898989, 98989898989, .0037 4,000% 8,000% Округ Тиога 4,000% 4,000% 8,000% Округа Томпкинс .00038. 4,000% 4.000% 8.000% Округ Уоррен 4,000% 3.000% 7.000% 7.000% .0037 3.000% 7.000% Wayne County 4.000% 4.000% 8.000% Westchester County 4.000% 4.375% 8.375% Wyoming County 4.  000%

000%4.000% 8.000% Yates County 4.000% 4.000% 8.000% City City State Rate County + City Rate Total Sales Tax Albany 4.000% 4.000% 8.000% Amherst 4.000 % 4.750% 8.750% Bensonhurst 4.000% 4.875% 8.875% Binghamton 4.000% 4.000% 8.000% Brentwood 4.000% 4.625% 8.625% Brooklyn 4.000% 4.875% 8.875% Buffalo 4.000% 4,750% 8,750% CHEEKTOWAGA 4,000% 4,750% 8,750% Island 9. 00038

00038. .0048 8.000% East New York 4.000% 4.875% 8.875% Greenburgh 4.000% 4.375% 8.375% Hempstead 4.000% 4.625% 8.625% Irondequoit 4.000% 4.000% 8.000% Jamaica 4.000% 4.875% 8.875% Levittown 4.000% 4.625% 8.625% Mount Vernon 4.000% 4.375% 8.375% New Rochelle 4.000% 4.375% 8.375% New York City 4.  000%

000%4.875% 8.875% Niagara Falls 4.000% 4.000% 8.000% Rochester 4.000% 4.000% 8.000% Schenectady 4.000% 4.000% 8.000% Staten Island 4.000% 4.875% 8.875 % Syracuse 4.000% 4.000% 8.000% Tonawanda 4.000% 4.750% 8.750% Troy 4.000% 4.000% 8.000% Utica 4.000% 4.750% 8.750% West Albany 4.000% 4.000% 8.000% West Seneca 4.000% 4,750% 8,750% Белые равнины 4,000% 4,375% 87575750% 4,375% 87575750,000%.  0048 4,000%

0048 4,000%4,875% 8,875% Обратите внимание, что все пять округов Нью-Йорка (Нью-Йорк, Кингс, Квинс, Бронкс и Ричмонд) облагаются полным городским налогом по ставке 8,875%, самая высокая общая ставка в штате. Эта ставка включает плату в размере 0,375% за городской пригородный транспортный округ, который поддерживает транспортную инфраструктуру региона.

Кроме того, в некоторых других городах штата Нью-Йорк налоговые ставки отличаются от ставок округа, в котором они расположены. Например, ставка налога с продаж в Йонкерсе составляет 8,875%, тогда как ставка в округе, в котором он расположен — Вестчестере — составляет 8,375%.

Не все товары облагаются налогом с продаж в Нью-Йорке. Например, продукты питания, продаваемые в продуктовых магазинах (кроме готовых и/или разогретых продуктов), как правило, не облагаются налогом с продаж, а в Нью-Йорке покупка одежды и обуви на сумму до 110 долларов США также не облагается налогом с продаж.

Налог на табачные изделия Нью-Йорка

С другой стороны, для многих товаров предусмотрены более высокие ставки или дополнительные сборы. Сигареты облагаются акцизным налогом в размере 4,35 доллара США за пачку из 20 штук, а другие табачные изделия облагаются налогом в размере 75% от оптовой цены. В Нью-Йорке взимается дополнительный акцизный налог в размере 1,50 доллара за пачку сигарет.

Налог на имущество штата Нью-ЙоркНалоги на имущество устанавливаются исключительно округами и городами штата Нью-Йорк, что означает, что ставки значительно различаются в разных местах. Эффективные ставки — налоги в процентах от фактической стоимости, а не от оценочной стоимости — варьируются от менее 0,7% до примерно 3,5%.

Удивительно, но городом с самой низкой эффективной ставкой налога на недвижимость является Нью-Йорк, где уплаченные налоги на недвижимость в среднем составляют всего 0,88% от стоимости недвижимости. Причина такой относительно низкой ставки заключается в том, что налогооблагаемая стоимость большей части жилой недвижимости в Нью-Йорке составляет всего 6% от рыночной стоимости.

То есть, если ваш дом стоит 500 000 долларов, вы будете платить налоги только с 30 000 долларов из этой суммы. Однако за пределами Нью-Йорка ставки обычно составляют от 2% до 3%.

То есть, если ваш дом стоит 500 000 долларов, вы будете платить налоги только с 30 000 долларов из этой суммы. Однако за пределами Нью-Йорка ставки обычно составляют от 2% до 3%.Независимо от города, если вы хотите рефинансировать или приобрести недвижимость в Нью-Йорке с помощью ипотечного кредита, ознакомьтесь с нашим руководством по ипотечным кредитам в Нью-Йорке. У нас есть подробная информация о средних ставках по ипотечным кредитам и другая информация о получении ипотечного кредита в Эмпайр Стейт. Вы также можете использовать наш калькулятор налога на недвижимость в Нью-Йорке, чтобы узнать, сколько вы будете платить в виде налогов на недвижимость в Нью-Йорке.

Налог на недвижимость в Нью-ЙоркеНалог на недвижимость в штате Нью-Йорк основан на градуированной шкале ставок, при этом ставки налога увеличиваются с 5% до 16% по мере роста стоимости недвижимости. Освобождение на 2021 налоговый год составляет 5,9 доллара США.3 миллиона, что означает, что любое завещанное имущество стоимостью ниже этой суммы не облагается налогом.

Налог на бензин в Нью-Йорке

Акцизы на моторное топливо В Нью-Йорке 8,05 цента за галлон и 8,00 цента за галлон соответственно. Кроме того, налог на нефтяной бизнес (PBT) уплачивается нефтяными предприятиями за определенные виды топлива и уплачивается в разных точках цепочки распределения.

Налог на прирост капитала в Нью-ЙоркеПрирост капитала в Нью-Йорке облагается налогом как обычный доход в соответствии со ставками, описанными выше.

Налог на алкоголь в Нью-ЙоркеНалоги на алкоголь в Эмпайр-Стейт близки к средним показателям по США. Спиртные напитки облагаются налогом по ставке 6,44 доллара за галлон, а пиво — по ставке 14 центов за галлон. Город Нью-Йорк взимает дополнительный налог в размере 1 доллара за галлон спиртных напитков и 12 центов за галлон пива.

Фото: flickr- Нью-Йорк — единственный штат, который касается одного из Великих озер и Атлантического океана.

- Столица Нью-Йорка — Олбани.

- Средняя месячная арендная плата на Манхэттене составляет более 3000 долларов.

Калькулятор федерального подоходного налога

Вы наш главный приоритет.

Каждый раз.Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах.

Вот список наших партнеров.

Вот список наших партнеров.Оцените размер вашей задолженности по федеральным налогам, используя ваш доход, вычеты и зачеты — всего за несколько шагов с помощью нашего налогового калькулятора.

Налогооблагаемый доход $ 87 450

Эффективная ставка налога17,2%

Оценки федеральных налогов 15 009

Федеральные налоги удержали 0

Мы оцениваем, что вы должны быть в размере 15 009

. отдельно глава семьиДоход

Иждивенцы

401(k) взносы

Взносы IRA

Удержано

Ваш стандартный вычет: $ 12550 Стоимость вашего недетализированного вычета.

Standard DeductionItemize Deductions

Кто-то другой будет считать вас иждивенцем при уплате налогов

Налоговые льготы

Взносы HSA

Другие взносы

Вы официально слепы

Ваш супруг(а) 65 лет слеп 9910 старее

Рекомендуемое программное обеспечение

Как мы к этому пришли

Федеральные налоговые категории

В США подоходный налог облагается прогрессивно, что означает, что размер вашего заработка поместит вас в одну из семи федеральных налоговых категорий:

Single filers

Tax rate

Taxable income bracket

Tax owed

$0 to $9,950

10% of taxable income

от 9 951 до 40 525 долл.

США

США995 долл. США плюс 12% от суммы свыше 9 950 долл. США

до 8 долл. США0048 $4,664 plus 22% of the amount over $40,525

$86,376 to $164,925

$14,751 plus 24% of the amount over $86,375

$164,926 to $209,425

$33,603 plus 32% от суммы более 164 925 долл. США

$ 209 426 до 523 600

$ 47,843 плюс 35% от суммы более 209 425

% % 900 35% 900 35% 900 35% 900 35% 900 35% 900 35% % % 9003 % % % % % % 9003 % % 9003 % % % % 9003 9003 9003 % 900 35%.1976 $523,601 or more

$157,804.25 plus 37% of the amount over $523,600

Married, filing jointly

Tax rate

Taxable income bracket

Tax owed

$ 0 до 19 9007

10% от налогооблагаемого дохода

долл.

0007

0007$1,990 plus 12% of the amount over $19,900

$81,051 to $172,750

$9,328 plus 22% of the amount over $81,050

$172,751 to $329,850

29 502 долл. США плюс 24% от суммы свыше 172 750 долл. США

от 329 851 до 418 850 долл. США

67 206 долл. США плюс 30 70 90 8 099,99,6 долл. США0038

$418,851 to $628,300

$95,686 plus 35% of the amount over $418,850

$628,301 or more

$168,993.50 plus 37% of the amount over $628,300

Замужем, подается отдельно

Налоговая ставка

Налогооблагаемый доход

Налоговая задолженность

$0 to $9,950

10% of taxable income

$9,951 to $40,525

$995 plus 12% of the amount over $9,950

$40,526 to $86,375

$4,664 plus 22% of the amount over $40,525

$86,376 to $164,925

$14,751 plus 24% of the amount over $86,375

$164,926 to $209,425

$33,603 plus 32% of the amount over $164,925

$209,426 to $314,150

$47,843 plus 35% of the amount over $209,425

314 151 долл.

США или более

США или более84 496,75 долл. США плюс 37% от суммы свыше 314 150 долл. США

Глава семьи

3760Tax rate

Taxable income bracket

Tax owed

$0 to $14,200

10% of taxable income

$14,201 to $54,200

1420 долларов США плюс 12% от суммы свыше 14 200 долларов США

от 54 201 до 86 350 долларов США0007

$86,351 to $164,900

$13,293 plus 24% of the amount over $86,350

$164,901 to $209,400

$32,145 plus 32% of the amount over $164,900

$ 209 401 до 523 600 долларов США

$ 46 385 плюс 35% от суммы более 209 400

$ 523,601 или более 9007

$ 523,601 или более 9007

$ 523,601 или более 9007

долл.

0006 156 355 долларов США плюс 37% от суммы свыше 523 600 долларов США

0006 156 355 долларов США плюс 37% от суммы свыше 523 600 долларов СШАВ какую группу вы попадаете, зависит от вашего статуса подачи: холост, женатый, подающий совместную регистрацию, состоящий в браке, подающий по отдельности, и глава семьи. Выбор правильного статуса подачи может иметь большое влияние на то, как рассчитывается ваш налоговый счет.

Стандартный вычет в сравнении с постатейными вычетами

Решение о том, как брать вычеты, то есть сколько вычесть из скорректированного валового дохода, тем самым уменьшая налогооблагаемый доход, может иметь огромное значение в вашем налоговом счете. Но принять такое решение не всегда легко.

Стандартный вычет — это фиксированное уменьшение вашего скорректированного валового дохода, сумма, определяемая Конгрессом и предназначенная для того, чтобы не отставать от инфляции. Его принимают почти 70% подающих документы, потому что это упрощает и ускоряет процесс подготовки налоговых деклараций.

Filing status

2021 tax year

2022 tax year

Single

$12,550

$12,950

Married, filing jointly

$25,100

$25,900

Married, filing separately

$12,550

$12,950

Head of household

18 800 долларов

19 400 долларов

Люди, которые перечисляют суммы, как правило, делают это, потому что их вычеты в сумме превышают стандартные вычеты, что экономит им деньги. IRS позволяет вам вычитать целый ряд расходов из вашего дохода, но ведение учета является ключевым — вы должны быть в состоянии доказать, обычно с помощью квитанций, что расходы, которые вы вычитаете, действительны.

Это означает усилие, но также может означать и экономию.

Это означает усилие, но также может означать и экономию.Как работают вычеты и зачеты

И то, и другое уменьшает ваш налоговый счет, но по-разному. Налоговые кредиты напрямую уменьшают сумму налога, которую вы должны, доллар за долларом. Например, налоговый кредит в размере 1000 долларов снижает ваш налоговый счет на 1000 долларов.

Налоговые вычеты, с другой стороны, уменьшают долю вашего дохода, облагаемую налогом. Вычеты снижают ваш налогооблагаемый доход на процент от вашего самого высокого уровня федерального подоходного налога. Например, если вы попадаете в налоговую категорию 25%, вычет в размере 1000 долларов США сэкономит вам 250 долларов США.

Оценка налогового счета начинается с оценки налогооблагаемого дохода. Короче говоря, чтобы оценить налогооблагаемый доход, мы берем валовой доход и вычитаем налоговые вычеты. Остается налогооблагаемый доход. Затем мы применяем соответствующую налоговую категорию (на основе дохода и статуса подачи) для расчета налоговых обязательств.

Налоговые льготы и налоги, уже удержанные из вашей зарплаты, могут покрыть этот счет за год. В противном случае вам, возможно, придется заплатить оставшуюся часть во время налогообложения. Если вы заплатили слишком много, вы получите возврат налога.

Налоговые льготы и налоги, уже удержанные из вашей зарплаты, могут покрыть этот счет за год. В противном случае вам, возможно, придется заплатить оставшуюся часть во время налогообложения. Если вы заплатили слишком много, вы получите возврат налога.В какой налоговой категории я нахожусь?

В Соединенных Штатах действует прогрессивная налоговая система, что означает, что люди с более высокими налогооблагаемыми доходами платят более высокие ставки федерального подоходного налога. Вот текущие налоговые скобки.

У-у-у! Я мог бы получить большой возврат налогов!

Не слишком волнуйтесь; это может быть признаком того, что вы удерживаете слишком много налогов из своей зарплаты и бесполезно живете на меньшую часть своего заработка в течение всего года. Вы можете использовать форму W-4, чтобы легко сократить свои удержания прямо сейчас, чтобы вам не пришлось ждать, пока правительство вернет вам ваши деньги позже.

О нет! Я не могу оплатить этот расчетный налоговый счет! Что я делаю?

Мне нужна дополнительная помощь с моей налоговой ситуацией. Куда я могу пойти?

Мы вас прикроем. Эти статьи NerdWallet могут указать вам на:

Какова моя налоговая планка? Предельные ставки на 2021 и 2022 годы

Раскрытие информации рекламодателем

Многие или все предложения на этом сайте исходят от компаний, от которых Insider получает компенсацию (полный список см. здесь). Рекламные соображения могут влиять на то, как и где продукты появляются на этом сайте (включая, например, порядок их появления), но не влияют на какие-либо редакционные решения, например, о том, о каких продуктах мы пишем и как мы их оцениваем. Personal Finance Insider исследует широкий спектр предложений, давая рекомендации; однако мы не гарантируем, что такая информация представляет все доступные продукты или предложения на рынке.

Личные финансы

Значок «Сохранить статью» Значок «Закладка» Значок «Поделиться» Изогнутая стрелка, указывающая вправо.Скачать приложение

Эта статья прошла экспертную проверку Мишель Каган, дипломированного бухгалтера, бухгалтера, автора и финансового наставника.

Проверено экспертом

Проверено галочкой Значок галочки. Это означает, что соответствующий контент был проверен и проверен экспертом. Наши истории проверяются специалистами по налогам, чтобы гарантировать, что вы получите самую точную и полезную информацию о ваших налогах. Для получения дополнительной информации посетите нашу налоговую комиссию.

Знание вашей налоговой категории важно при принятии решений о выходе на пенсию и других финансовых планах. Дима Берлин/Гетти

Эксперты Insider выбирают лучшие продукты и услуги, чтобы помочь вам принимать разумные решения с вашими деньгами (вот как). В некоторых случаях мы получаем комиссию от наших партнеров, однако наше мнение остается нашим собственным. Условия применяются к предложениям, перечисленным на этой странице.

- Существует семь категорий федерального подоходного налога: от 10% для самых низких уровней доходов до 37% для самых высоких уровней доходов.

- Скобки являются частью прогрессивной системы налогообложения, которая взимает все более высокие ставки с разных уровней дохода.

- Ваша предельная ставка налога — это сумма, которую вы платите с последнего доллара дохода, а эффективная ставка налога — это общая средняя ставка, которую вы платите со всего своего дохода.

- См. лучшие налоговые программы, выбранные Personal Finance Insider »

В США используется прогрессивная система федерального подоходного налога. Чтобы определить налог, который кто-то должен, правительство использует систему скобок, в которой различные части доходов человека облагаются налогом по ставкам, которые постепенно повышаются по мере увеличения общей суммы дохода.

Вы можете использовать шкалу налогов, чтобы оценить, сколько вы заплатите налогов за год. Однако распространено неправильное представление о том, что кто-то, чей общий налогооблагаемый доход помещает их, скажем, в 22-процентную налоговую категорию, означает, что они платят 22% со всех своих денег. На самом деле, они заплатили бы столько только за самую верхнюю его часть. Ставка, которую они платят за последний доллар, известна как предельная налоговая ставка.

Как работают налоговые группыНа 2021 и 2022 годы существует семь категорий, в диапазоне от 10% до 37%. Ваш будет зависеть от вашего уровня дохода и статуса регистрации.

«Ваша налоговая категория оценивается путем просмотра всех ваших доходов, включая обязательные минимальные выплаты (RMD) от IRA, социального обеспечения и, возможно, даже пенсии, если вам посчастливилось ее получить», — говорит Питер Дж. Кляйн, основатель и главный инвестиционный директор. сотрудник ALINE Wealth.

Из этого дохода вы можете получить определенные скидки или вычеты, чтобы уменьшить налогооблагаемый доход и, таким образом, снизить свою налоговую категорию.

Из этого дохода вы можете получить определенные скидки или вычеты, чтобы уменьшить налогооблагаемый доход и, таким образом, снизить свою налоговую категорию.Вы можете выбрать стандартный вычет за год или использовать постатейные вычеты. Стандартный вычет в 2021 году составляет 12 550 долларов США для одиноких и состоящих в браке лиц, подающих отдельные заявления. Для глав домохозяйств это 18 800 долларов, а для супружеских пар, подающих совместную декларацию, стандартный вычет на 2021 год составляет 25 100 долларов.

Чтобы определить, к какой налоговой группе вы относитесь, вычтите допустимые вычеты из вашего скорректированного валового дохода за год (который равен вашему валовому доходу за вычетом некоторых дополнительных корректировок, таких как пенсионные взносы и проценты по студенческому кредиту). Полученная сумма в долларах определит, в какой предельной налоговой категории вы находитесь.

Пределы федерального подоходного налога за 2021 и 2022 годы в зависимости от статуса подачиНиже приведены сводки федерального подоходного налога для одиноких граждан, глав домохозяйств и состоящих в браке лиц, подающих декларацию вместе или по отдельности за 2021 и 2022 годы.

Федеральный доход за 2022 год налоговые скобки