Пять причин, почему вам не нужно брать кредит

Несколько дней назад 15 женщин в селе Пригородное грозились совершить акт самосожжения, если им не простят задолженности по кредитам, которые они брали три года назад. Такие случаи не редкость. Практически каждый раз, когда поднимается речь о нестабильной экономической ситуации в Кыргызстане, находятся люди, которые требуют списать кредиты.

Из-за низкого уровня доходов население вынуждено брать займы в банках, однако такое решение зачастую несет еще большую финансовую нагрузку. В итоге, заемщик влезает в долги, выбраться из которых становиться все тяжелее и тяжелее.

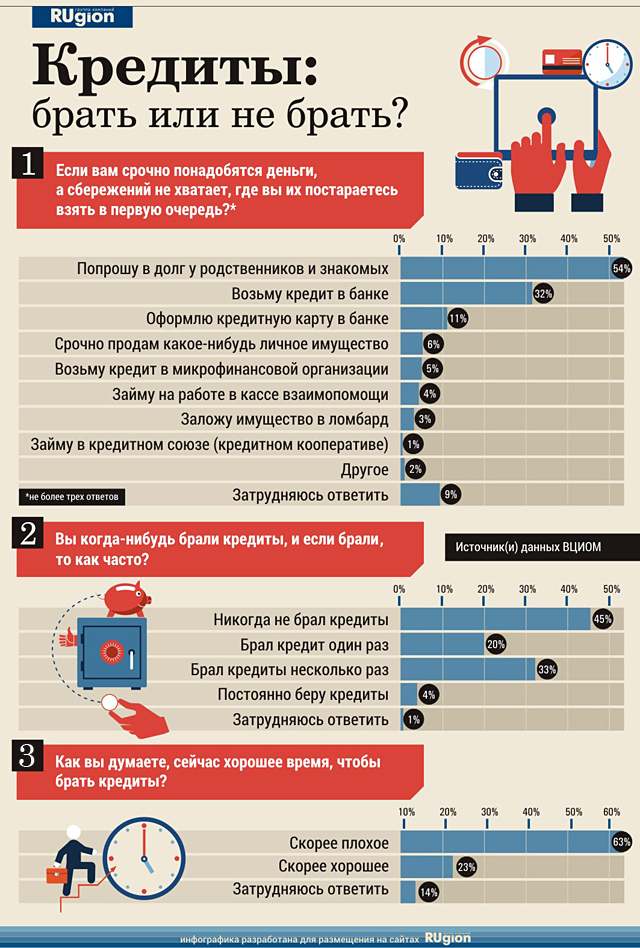

Согласно данным Нацстаткома за 2020 год, на 6 млн населения в Кыргызстане приходится 31.1 млрд сомов в качестве микрокредитов.

Редакция Economist.kg подготовила обзор правил кредитования, которые помогут избежать долговых ям.

Кредит может быть хорошим инструментом для умножения капитала, однако это только при продуманном финансовом плане с учетом всех рисков. Реальная картина такова, что большинство людей с кредитом приобретают только проблемы.

Реальная картина такова, что большинство людей с кредитом приобретают только проблемы.

Ежемесячные выплаты

Главный вопрос, который нужно себе задать, хватит ли вашего дохода для выплаты ежемесячных платежей. Если у вас нет стабильного заработка, то нужно отбросить любые мысли о кредите, иначе все может обернуться большими проблемами в будущем.

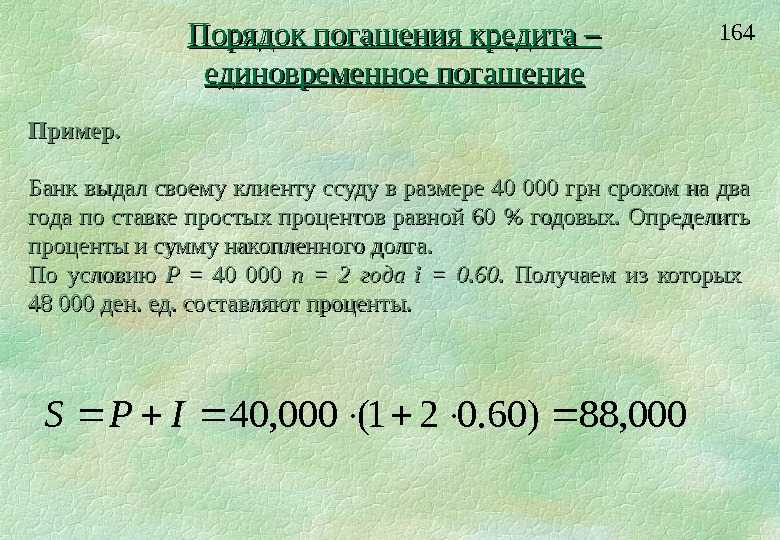

Для примера разберем кейс, где заемщик берет 100 тысяч сомов на год. Средняя процентная ставка составляет 25 % годовых. В таком случае ежемесячные выплаты составят 9 тысяч 504 сомов. То есть, каждый месяц, помимо ваших обычных расходов, нам нужно будет платить почти 10 тысяч сомов. За счет выплат по процентным ставкам вы будете вынуждены переплатить еще 15 тысяч, а то и больше, в зависимости от условий банка, в котором вы взяли кредит.

По советам экспертов, размер ежемесячного платежа не должен превышать 35% вашего ежемесячного дохода. То есть, если ваша зарплата составляет 35 тысяч сомов, рассчитывайте так, что будете выплачивать максимум 12 тысяч 250 сомов в месяц.

То есть, если ваша зарплата составляет 35 тысяч сомов, рассчитывайте так, что будете выплачивать максимум 12 тысяч 250 сомов в месяц.

Ошибка, которую совершают большинство людей — рассчитывают свою зарплату впритык для выплат в банк. Но риски существуют всегда, пандемия тому подтверждение.

Главная ошибка 90% людей, решающих, брать или не брать кредит — рассчитывать сумму впритык, чтобы хватало на более-менее адекватный уровень жизни + платежи. В результате, как только что-то случается с доходом, выясняется, что ужимать для экономии уже некуда.

Пять причин не брать кредит

Кредиты снижают уровень будущих доходов

Одно из главных правил финансовой грамотности — откладывать часть доходов, чтобы иметь «подушку безопасности». Но, когда вы вынуждены отдавать проценты, сумма ваших доходов уменьшается, и делать накопления становится сложнее. Многие берут второй кредит, чтобы выплачивать уже существующий, и эта цепочка становится непрерывной. В итоге вы попадаете в замкнутый круг: вам не хватает денег и вы берете еще один кредит, а затем еще и еще…

В итоге вы попадаете в замкнутый круг: вам не хватает денег и вы берете еще один кредит, а затем еще и еще…

Нет необходимости

Перед походом в банк подумайте, насколько вам нужны эти деньги прямо сейчас. Потребность в большой сумме денег, которой нет, уже тревожный знак о том, что нужно пересмотреть свои расходы.

Эксперты не рекомендуют «вкладывать свое будущее» в сегодняшний день. Лучше делать наоборот. Подумайте, что вам может понадобится в будущем и начните копить деньги.

Состояние здоровья

Очень редко люди учитывают такой фактор, как здоровье. Однако это еще один важный пункт, который стоит предусмотреть и заранее найти выход из ситуации, если вдруг по причинам здоровья вы не сможете работать.

Вы не понимаете систему кредитования

Часто люди даже не понимают, что такое эффективная процентная ставка, аннуитетный платеж, чем на самом деле является беспроцентный период по кредитной карте. Банки, пользуясь этим, могут навязать вам идею, что кредиты — это просто и легко. За незнание реальной картины, человек может попасть на круглую сумму.

За незнание реальной картины, человек может попасть на круглую сумму.

Если вы решили брать кредит, то придерживайтесь следующих шагов:

Составьте финансовый план

Вы должны понимать, что ваши расходы сократятся и нужно пожертвовать чем-то из привычной жизни.

Выберите подходящий банк

Не стоит брать кредит в ближайшем банке, нужно ориентироваться на другие критерии — условия, которые предоставляет компания. Не забудьте изучить репутацию банка.

Изучите договор

Лучше переспросить и узнать у сотрудника банка пояснение тех пунктов, которые не понятны. Вы не должны стесняться того, что не знаете какие-то термины, а сотрудники для того и нужны, чтобы вам все объяснить.

Особенный пункт, который стоит подробно изучить — это санкции за просрочку платежей, штрафы, наличие комиссий.

Не забудьте закрыть кредит

После последнего взноса по кредиту обязательно получите справку о том, что все обязательства перед банком вы выполнили.

Кроме всего вышеперечисленного, эксперты в сфере финансов советуют избегать кредитов любым способом. Только в случае крайней необходимости и при грамотном просчете, можно взять заем в банке.

Фото: kloop.kg

Юрист рассказал, кому точно не стоит брать кредиты

https://ria.ru/20221212/kredity-1837939029.html

Юрист рассказал, кому точно не стоит брать кредиты

Юрист рассказал, кому точно не стоит брать кредиты — РИА Новости, 12.12.2022

Юрист рассказал, кому точно не стоит брать кредиты

Не всем россиянам следует брать кредиты, рассказал в беседе с агентством «Прайм» юрисконсульт отдела Защиты прав потребителей Роскачества Игорь Поздняков. РИА Новости, 12.12.2022

2022-12-12T01:20

2022-12-12T01:20

2022-12-12T01:20

экономика

игорь поздняков

роскачество

кредит

кредиты

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21. img.ria.ru/images/150055/98/1500559839_0:248:2759:1800_1920x0_80_0_0_2f1c11c5528b728930503b25b91eb3cd.jpg

img.ria.ru/images/150055/98/1500559839_0:248:2759:1800_1920x0_80_0_0_2f1c11c5528b728930503b25b91eb3cd.jpg

МОСКВА, 12 дек – РИА Новости. Не всем россиянам следует брать кредиты, рассказал в беседе с агентством «Прайм» юрисконсульт отдела Защиты прав потребителей Роскачества Игорь Поздняков.Прежде всего, отметит эксперт, не стоит прибегать к займам лицам, которые уже платят по кредиту 30-50 процентов бюджета, особенно для выплаты предыдущих задолженностей. Такая схема приведет «в долговую яму». Также связываться с займами не следует россиянам без постоянного дохода, подчеркнул он. Кроме того, Поздняков посоветовал не брать кредиты тем, кто не понимает работу банковской системы.По словам юристконсульта, прежде, чем обратиться в банк, нужно проанализировать финансовое состояние. Размер займа должен быть таким, чтобы на его погашение ежемесячно уходило меньше половины бюджета, заключил он.

https://radiosputnik.ria.ru/20221210/kreditka-1837444603.html

россия

РИА Новости

1

5

4. 7

7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2022

Алексей Калабанов

Алексей Калабанов

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

1920

1080

true

1920

1440

true

https://cdnn21.img.ria.ru/images/150055/98/1500559839_15:0:2746:2048_1920x0_80_0_0_e0f12cb28d2ff9d2af687ffb1f0178fa.jpg

1920

1920

true

РИА Новости

1

5

4.7

96

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Алексей Калабанов

экономика, игорь поздняков, роскачество, кредит, кредиты, россия

Экономика, Игорь Поздняков, Роскачество, Кредит, Кредиты, Россия

МОСКВА, 12 дек – РИА Новости. Не всем россиянам следует брать кредиты, рассказал в беседе с агентством «Прайм» юрисконсульт отдела Защиты прав потребителей Роскачества Игорь Поздняков.

Не всем россиянам следует брать кредиты, рассказал в беседе с агентством «Прайм» юрисконсульт отдела Защиты прав потребителей Роскачества Игорь Поздняков.

Прежде всего, отметит эксперт, не стоит прибегать к займам лицам, которые уже платят по кредиту 30-50 процентов бюджета, особенно для выплаты предыдущих задолженностей. Такая схема приведет «в долговую яму». Также связываться с займами не следует россиянам без постоянного дохода, подчеркнул он. Кроме того, Поздняков посоветовал не брать кредиты тем, кто не понимает работу банковской системы.

Как неиспользуемая кредитная карта может привести к долгам

10 декабря 2022, 04:00

По словам юристконсульта, прежде, чем обратиться в банк, нужно проанализировать финансовое состояние. Размер займа должен быть таким, чтобы на его погашение ежемесячно уходило меньше половины бюджета, заключил он.

5 раз получать личный кредит — плохая идея

Это устройство слишком маленькое

Если вы используете Galaxy Fold, рассмотрите возможность развернуть телефон или просмотреть его в полноэкранном режиме, чтобы оптимизировать работу.

Редакционная информация Мы не рассмотрели все доступные продукты или предложения. Компенсация может повлиять на порядок отображения предложений на странице, но компенсация не влияет на наши редакционные мнения и рейтинги.

Кейли Хаген | Обновлено 21 июля 2021 г. — Впервые опубликовано 17 октября 2019 г.

Многие или все продукты здесь от наших партнеров, которые компенсируют нам. Это то, как мы зарабатываем деньги. Но наша редакционная честность гарантирует, что компенсация не повлияет на мнения наших экспертов. Условия могут применяться к предложениям, перечисленным на этой странице.Взятие личного кредита по неправильным причинам может преследовать вас по многим причинам.

Когда вам не хватает наличных, личный кредит кажется привлекательным. Вам не нужно вносить залог, и вы можете использовать деньги практически на все, что захотите. Даже лица с плохой кредитной историей могут быть одобрены. Но, как и все кредиты, потребительские кредиты также имеют некоторые недостатки.

Даже лица с плохой кредитной историей могут быть одобрены. Но, как и все кредиты, потребительские кредиты также имеют некоторые недостатки.

Процентные ставки обычно выше, чем по обеспеченным кредитам, и если вы не вернете деньги вовремя, это может повредить вашей способности брать новые кредиты в будущем. Вот пять случаев, когда личный кредит просто не имеет смысла.

Откройте для себя: эти потребительские кредиты лучше всего подходят для консолидации долга

Подробнее: Предварительный отбор на персональный кредит без ущерба для вашего кредитного рейтинга

1. Вы имеете право на обеспеченный кредит

Обеспеченные кредиты требуют залога, который банк может конфисковать, если вы не погасите свой долг. Ваш залог — это ваш автомобиль в автокредите или ваш дом в ипотеке. Личные кредиты имеют более высокие процентные ставки, потому что они не требуют залога. Это означает, что банк ничего не может взять, если вы не погасите кредит, поэтому он взимает с вас дополнительные проценты, чтобы компенсировать повышенный риск.

Нет правила, согласно которому вы не можете использовать личный кредит для покупки автомобиля или дома, но если ваша цель состоит в том, чтобы платить как можно меньше процентов, вам лучше взять автокредит или ипотечный кредит. Процентные ставки по личному кредиту обычно варьируются от 14% до 30%, в зависимости от вашего кредита. Средняя годовая процентная ставка по автокредиту составляет всего 4,21% для 60-месячного кредита, в то время как средняя 30-летняя фиксированная процентная ставка по ипотеке составляет около 3,9%.9%.

Для сравнения: если вы возьмете личный кредит в размере 10 000 долларов на покупку автомобиля с процентной ставкой 20% и пятилетним сроком погашения, вы заплатите почти 16 000 долларов в течение срока кредита. Напротив, если вы взяли автокредит на ту же сумму с пятилетним сроком погашения и процентной ставкой 4,21%, вы заплатите всего около 11 100 долларов.

2. Вы используете его для оплаты желаний

Отпуск и свадьба — это весело, но это не обязательные расходы. Брать кредит для покрытия этих необязательных и и без того дорогих мероприятий просто неразумно. На такие случаи лучше копить заранее, чтобы у вас было достаточно денег, когда придет время.

Брать кредит для покрытия этих необязательных и и без того дорогих мероприятий просто неразумно. На такие случаи лучше копить заранее, чтобы у вас было достаточно денег, когда придет время.

Оцените, сколько и когда вам понадобятся деньги. Затем выясните, сколько вы должны откладывать каждый месяц, чтобы это произошло. Если вы не можете свести концы с концами, подумайте о сокращении расходов, отсрочке мероприятия или поиске способов увеличить свой доход, например, начните подрабатывать.

3. Они нужны вам для покрытия основных расходов на проживание

Хроническое заимствование денег является признаком того, что у вас серьезные финансовые проблемы. Личный кредит может помочь вам в краткосрочной перспективе, дав вам немного быстрых наличных денег, но он может оставить вас с еще большей проблемой в долгосрочной перспективе, поскольку вам придется выплатить все, что вы взяли взаймы, плюс изрядный процент в виде процентов, слишком.

Если вы подумываете о личном кредите, чтобы помочь поставить еду на стол или не выключать свет, пришло время серьезно пересмотреть свой бюджет. Ищите области, где вы можете сократить расходы, например, рестораны или кабельное телевидение, и попытайтесь увеличить свой доход, работая сверхурочно или продвигаясь по службе. Рассмотрите возможность подачи заявления на получение государственных пособий, если вы считаете, что соответствуете требованиям. Возможно, вам даже придется предпринять более решительные шаги, например, переехать в более доступный район, где стоимость жизни ниже. Это не идеальная ситуация, но делать такие шаги лучше, чем увековечивать свой долговой цикл.

Ищите области, где вы можете сократить расходы, например, рестораны или кабельное телевидение, и попытайтесь увеличить свой доход, работая сверхурочно или продвигаясь по службе. Рассмотрите возможность подачи заявления на получение государственных пособий, если вы считаете, что соответствуете требованиям. Возможно, вам даже придется предпринять более решительные шаги, например, переехать в более доступный район, где стоимость жизни ниже. Это не идеальная ситуация, но делать такие шаги лучше, чем увековечивать свой долговой цикл.

4. Вы не уверены, что сможете вносить платежи в срок

Когда вы подаете заявку на получение личного кредита, ваш кредитор должен сообщить вам размер ваших ежемесячных платежей. Если вы не уверены, сможете ли вы платить столько каждый месяц, вам не следует брать кредит. Риск дефолта высок и требует больших затрат.

Ваш кредитор сообщит о пропущенных платежах в бюро кредитных историй, и это снизит ваш кредитный рейтинг. Скорее всего, за вами придут коллекторы. И вы не сможете брать новые кредиты, потому что ни один кредитор не захочет взять на себя риск того, что вы также не сможете выплачивать им свои платежи.

И вы не сможете брать новые кредиты, потому что ни один кредитор не захочет взять на себя риск того, что вы также не сможете выплачивать им свои платежи.

5. Вы собираетесь инвестировать деньги

Брать деньги взаймы для инвестирования — плохая идея, потому что нет никаких гарантий, что вы заработаете деньги. Это возможно, но если вы вложите деньги в неправильные активы, вы можете потерять заемную сумму, которую затем вам придется возвращать из собственного кармана.

Если вы хотите заняться инвестированием, начните ежемесячно откладывать немного денег для достижения этой цели. С появлением роботов-консультантов вы можете начать работу всего с несколькими долларами, и вам не нужно много знать об инвестировании, чтобы получать прибыль. Или вы можете нанять финансового консультанта, если вам нужен более индивидуальный совет по инвестициям.

Потребительские кредиты могут быть отличным способом помочь вам погасить задолженность по кредитной карте с высокими процентами или сделать некоторые улучшения в вашем доме, но это не значит, что они являются правильным решением в любой ситуации.

Наш эксперт по исследованиям

Кейли Хаген пишет о малом бизнесе и финансах почти 10 лет, ее работы появляются в USA Today, CNN Money, Fox Business и MSN Money. Она специализируется на личных и корпоративных банковских счетах и программном обеспечении для малого и среднего бизнеса. Она живет на ферме в северном Висконсине со своим мужем и тремя собаками.

Поделиться этой страницей Значок электронной почтыПоделиться этим сайтом по электронной почте Мы твердо верим в Золотое правило, поэтому редакционные мнения принадлежат только нам и не были ранее рассмотрены, одобрены или одобрены включенными рекламодателями.

Ascent не охватывает все предложения на рынке. Редакционный контент The Ascent отделен от редакционного контента The Motley Fool и создается другой командой аналитиков.

В «Пестром дураке» действует политика раскрытия информации.

Статьи по теме

Избранные статьи

The Ascent — это служба Motley Fool, которая оценивает и анализирует товары первой необходимости для решения повседневных финансовых вопросов.

Copyright © 2018 — 2023 Восхождение. Все права защищены.

О Восхождении

О нас Связаться с нами отдел новостей Как мы зарабатываем деньги Редакционная честность Методология рейтингов Новостная лента

Узнать

Кредитные карты Банковское дело Брокерские услуги Криптовалюта Ипотека Страхование Кредиты Последние статьи

Лучшие и худшие причины для получения личного кредита

Существуют как хорошие, так и плохие причины для получения личного кредита. Проверьте некоторые из лучших и худших причин для заимствования.

Есть как хорошие, так и плохие причины брать взаймы с помощью личного кредита. Проверьте некоторые из лучших и худших причин для заимствования.

Проверьте некоторые из лучших и худших причин для заимствования.

Когда вы берете личный кредит, вы можете использовать деньги для любых целей, которые вы хотите. Это дает вам массу гибкости, но также позволяет людям брать личные кредиты, даже если заимствование, вероятно, не является самым разумным финансовым ходом.

Прежде чем брать потребительский кредит, следует хорошенько подумать, правильный ли это образ действий. Поскольку вам придется платить проценты и вкладывать будущие зарплаты в кредит, это имеет смысл только в том случае, если вы берете кредит по уважительной причине.

Откройте для себя: эти потребительские кредиты лучше всего подходят для консолидации долга взятие личного кредита.

Лучшие причины для получения личного кредита

Некоторые из лучших причин для получения личного кредита включают следующее.

Погашение долга с высокими процентами

Если вы должны много денег по кредитам до зарплаты, кредитным картам или другим долгам с высокими процентами, то имеет смысл взять личный кредит и погасить эти дорогостоящие формы кредита. . Если вы можете претендовать на получение личного кредита по низкой ставке, его погашение будет гораздо более доступным, чем продолжать платить целое состояние в виде процентов вашим существующим кредиторам.

Консолидация долгов, которые вы уже должны

Если вы должны деньги нескольким различным кредиторам, вы можете претендовать на персональный кредит, чтобы погасить некоторые из ваших существующих долгов или даже погасить все, что вы в настоящее время должны.

Если вы можете получить личный кредит по более низкой ставке, чем ваш текущий долг, вы можете уменьшить процентные расходы по кредитам, которые у вас уже есть. Но даже если вы возьмете кредит по той же ставке, вы все равно можете облегчить выплату, имея одного кредитора вместо многих. Вам не придется выбирать, какой долг погасить в первую очередь, если у вас есть только один большой кредит для оплаты.

Но даже если вы возьмете кредит по той же ставке, вы все равно можете облегчить выплату, имея одного кредитора вместо многих. Вам не придется выбирать, какой долг погасить в первую очередь, если у вас есть только один большой кредит для оплаты.

Наличие только одного кредита вместо нескольких кредитов, каждый из которых имеет свои минимальные платежи, также может снизить ваши ежемесячные платежи. Просто будьте осторожны, потому что, если вы слишком сильно снизите свой ежемесячный платеж, увеличив время, необходимое вам для погашения кредита, вы можете в конечном итоге платить больше общей суммы процентов с течением времени.

Финансирование необходимой покупки

Иногда совершенно необходимо заплатить за то, что вы не можете себе позволить. Например, вам может понадобиться срочная медицинская помощь, и вам придется взять кредит для покрытия франшизы и расходов на доплату. Или вам может понадобиться взять взаймы для покупки нового холодильника или новой машины, если ваша выйдет из строя.

Если вам нужно купить что-то необходимое, но вы не можете заплатить сразу, личный кредит может быть более доступным вариантом, чем использование кредитной карты или получение других видов финансирования, таких как медицинские кредиты или кредиты до зарплаты.

Обязательно сравните процентные ставки по личным кредитам, на получение которых вы можете претендовать, с другими планами платежей, доступными для нужного вам товара.

Наихудшие причины для получения личного кредита

Есть также несколько очень плохих причин для получения личного кредита, в том числе следующие.

Оплата ненужных и недоступных покупок

Хотя личный кредит можно использовать для крупных покупок, его не следует использовать для покупки того, что вам на самом деле не нужно. Кредиторы продают личные кредиты для самых разных целей, от роскошного отдыха до больших свадеб. Но брать долги за необязательные покупки — плохая новость.

Но брать долги за необязательные покупки — плохая новость.

Когда вы берете взаймы на что-то ненужное, вы наносите вред себе в будущем, потому что тратите деньги, которые еще даже не заработали, на выплату основного долга и процентов. Будет труднее жить по бюджету в будущем, когда у вас есть ежемесячный платеж по кредиту, и вы можете быть вынуждены обсчитать свои сбережения в процессе погашения.

Вы также платите больше за ненужную покупку из-за процентов, которые вы должны заплатить по кредиту. Так что просто не делайте этого — если вы не можете позволить себе платить за что-то веселое и легкомысленное из своего кармана, подождите и отложите на это деньги или сократите расходы вместо того, чтобы брать взаймы.

Финансирование образа жизни, который вы не можете себе позволить

Если вы постоянно живете не по средствам, вы можете взять взаймы — либо для непосредственного финансирования своих чрезмерных расходов, либо для погашения кредитных карт, чтобы вы могли освободить кредит и использовать карты, чтобы продолжать финансировать свой образ жизни.