Виды налогов — НБРБ. Единый портал финансовой грамотности

Налоги в Беларуси взимаются с физических и юридических лиц и перечисляются в республиканский или местные бюджеты. Среди основных видов налогов можно выделить следующие:

Налог на добавленную стоимость (НДС). Плательщиками этого налога являются юридические лица – именно они делают перечисление в бюджет, однако НДС включается в цену товаров и услуг, поэтому на практике НДС касается и физических лиц. Ставка НДС в Беларуси составляет 20%, однако существует ряд товаров и услуг, для которых предусмотрены льготы: налоговая ставка может быть понижена либо отсутствовать вообще. Налог на добавленную стоимость – важнейший источник налоговых доходов государства, за счет него, как правило, формируется примерно треть всех налоговых поступлений. НДС поступает как в республиканский, так и в местные бюджеты.

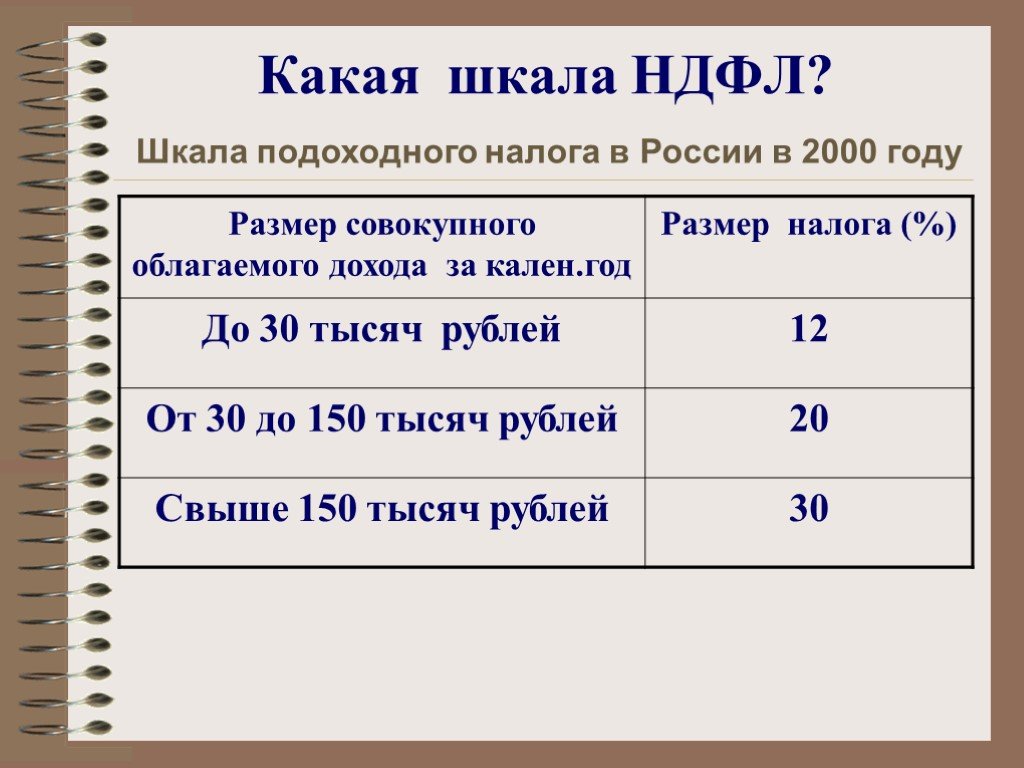

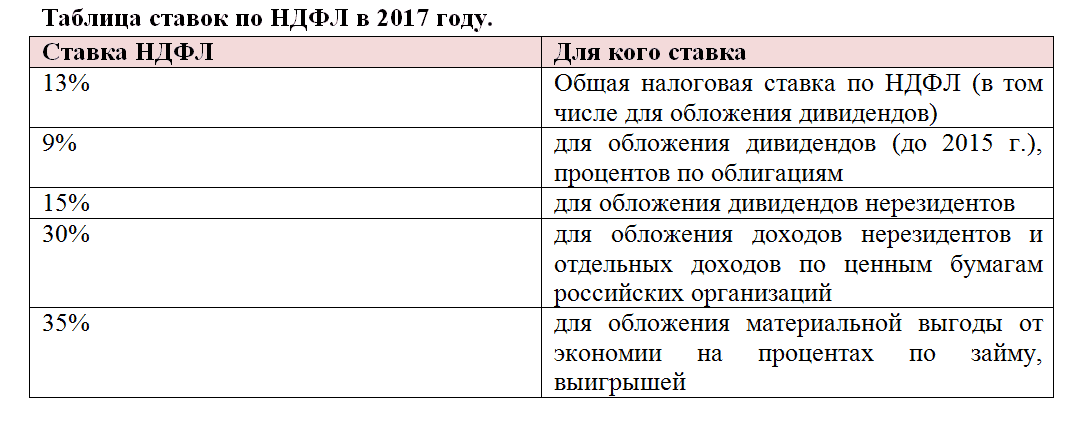

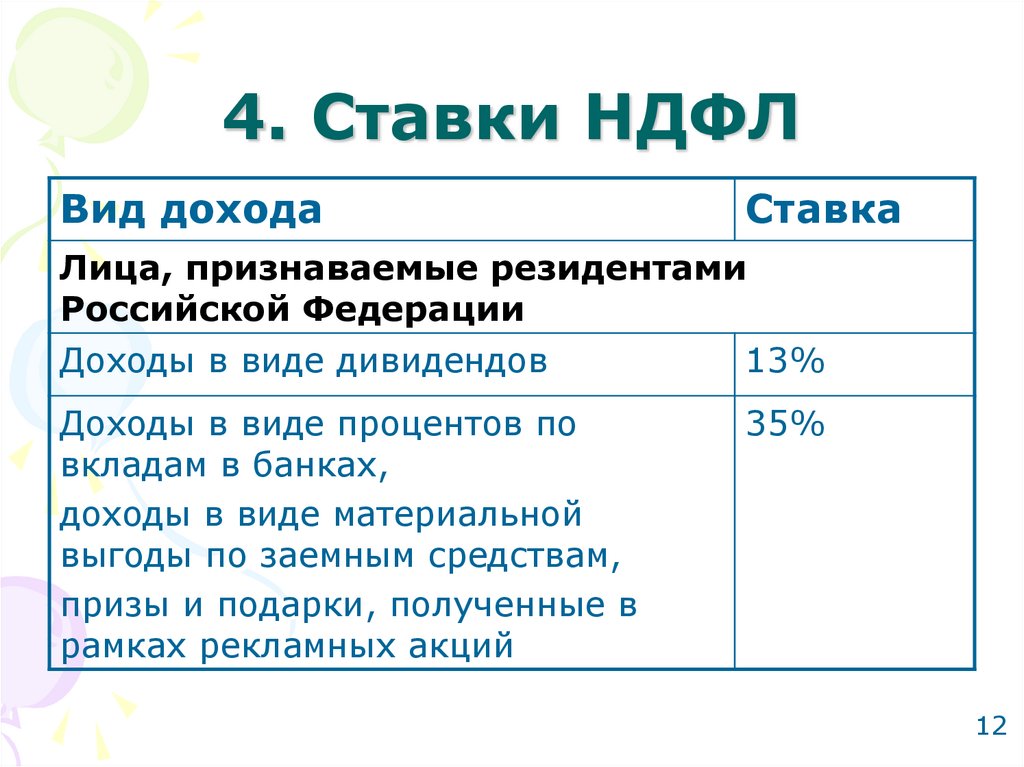

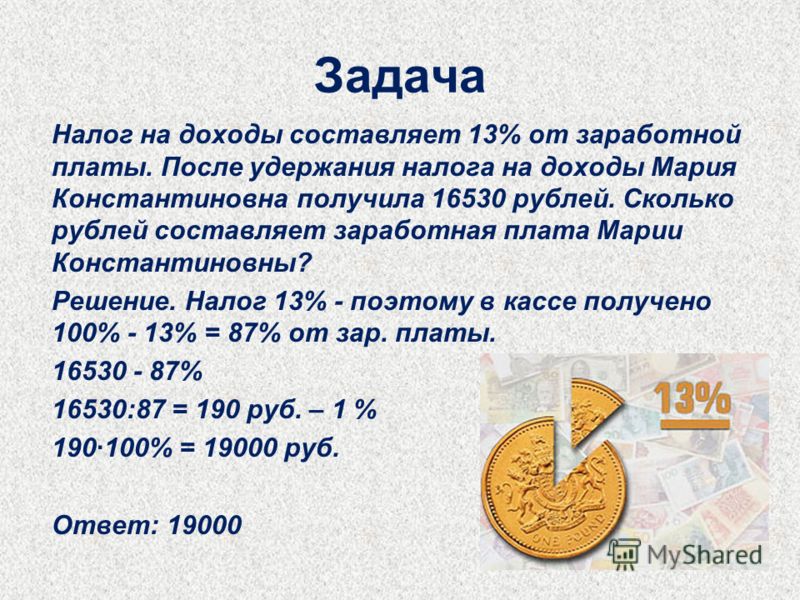

Подоходный налог с физических лиц. Данный налог уплачивается гражданами с доходов, которые они получают. В основном, это заработные платы. Кроме того, подоходным налогом в некоторых случаях могут облагаться доходы по банковским депозитам, доходы от продажи недвижимости и другого имущества, подарки и так далее. Ставка подоходного налога в Беларуси составляет 13%, но в некоторых случаях может быть понижена. За счет этого налога, как правило, формируется около 15% доходов консолидированного бюджета. При этом получателями подоходного налога выступают местные бюджеты.

В основном, это заработные платы. Кроме того, подоходным налогом в некоторых случаях могут облагаться доходы по банковским депозитам, доходы от продажи недвижимости и другого имущества, подарки и так далее. Ставка подоходного налога в Беларуси составляет 13%, но в некоторых случаях может быть понижена. За счет этого налога, как правило, формируется около 15% доходов консолидированного бюджета. При этом получателями подоходного налога выступают местные бюджеты.

Ввозные и вывозные таможенные пошлины, или так называемые налоги на внешнеэкономическую деятельность. Эти налоги платят в основном организации при осуществлении ими внешнеэкономической деятельности. Ставки таможенных пошлин устанавливаются индивидуально для различных стран-партнеров и видов деятельности. Пошлины поступают в республиканский бюджет, и за счет них может формироваться 10-12% доходов консолидированного бюджета.

Налог на прибыль. Этот налог уплачивают организации за счет своей прибыли. Основная ставка налога на прибыль составляет 18%, но в ряде случаев она может быть ниже или выше.

Акцизы. Этим налогом облагается ряд подакцизных товаров: автомобильное топливо, алкогольные напитки, табачная продукция. Ставки акцизов устанавливаются индивидуально для каждой группы товаров. Как и в случае с НДС, акцизы включаются в цену и перечисляются в бюджет юридическими лицами. За счет акцизов обычно формируется 7-8% доходов консолидированного бюджета, а получателем этого налога является республиканский бюджет.

Налоги на собственность. Их платят люди и организации, которые владеют недвижимостью или земельными участками. Ставки этих налогов устанавливаются на местном уровне и могут отличаться от региона к региону. Налоги на собственность поступают в местные бюджеты, за счет, них правило, формируется до 4% всех поступлений белорусской казны.

Прочие налоги – например, налог на владение домашними животными или курортный сбор. Прочие налоги могут поступать как в республиканский, так и в местные бюджеты, и уплачиваюся, в зависимости от вида налога, как физическими, так и юридическими лицами. Доля таких налогов в консолидированном бюджете очень невелика.

Прочие налоги могут поступать как в республиканский, так и в местные бюджеты, и уплачиваюся, в зависимости от вида налога, как физическими, так и юридическими лицами. Доля таких налогов в консолидированном бюджете очень невелика.

Налоговая система и налоговые ставки в Сингапуре

Инвесторы выбирают Сингапур для ведения дел по разным причинам. Основной является простота основания компании и управления бизнесом. Другим преимуществом Сингапура является его налоговый режим, знаменитый привлекательными ставками налогообложения для компаний и физических лиц, налоговыми льготами, отсутствием налога на прирост капитала, одноуровневой системой налогообложения и многочисленными договорами об избежании двойного налогообложения.

Ссылки по теме:

Регистрация компании в Сингапуре

Договоры об избежании двойного налогообложения с Сингапуром

Налогами облагаются все доходы лиц, в том числе корпораций, партнерств, доверительных собственников и групп лиц (за исключением доходов от продажи основных активов), которые были получены в Сингапуре или от сингапурских источников, а также от определенных зарубежных источников в результате торговли, работы или ведения бизнеса. В настоящем руководстве содержится обзор системы налогообложения и налоговых ставок Сингапура.

В настоящем руководстве содержится обзор системы налогообложения и налоговых ставок Сингапура.

Текущие налоговые ставки в Сингапуре

Ставки налога на прибыль корпораций Ставки подоходного налога для физических лиц

Система подоходного налога в Сингапуре – основные факты

- Сингапур придерживается территориального принципа в налогообложении. Другими словами, налогом облагается преимущественно доход физических лиц и корпораций, полученный из сингапурских источников. Доход из зарубежных источников (прибыль филиалов, дивиденды, доход от предоставления услуг и т.д.) облагается налогом тогда, когда он перечисляется или считается перечисленным в Сингапур, за исключением случаев, когда от этого дохода уже были удержаны налоги в юрисдикции, где налоговая ставка составляет по меньшей мере 15%. Хотя концепция

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли.

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли. - Максимальная ставка налога на доход корпораций в Сингапуре составляет 17%. Поддерживая ставку налога на доход корпораций на конкурентном уровне, Сингапур остается привлекательным для крупных зарубежных инвестиций. Сингапур придерживается одноуровневой системы налогообложения для корпораций, при которой оплата налогов на доходы компании не вменяется в обязанность акционерам (т.е. дивиденды освобождены от налогов).

- Ставки налога на доход физических лиц в Сингапуре начинаются от 0%, максимальная ставка – 20% (для доходов выше 320 000 сингапурских долларов) для резидентов, для нерезидентов действует единая ставка в 15%.

- Чтобы повысить стабильность такой статьи государственного дохода, как налоги, в 1994 г. был введен налог на товары и услуги (GST). Текущая ставка GST составляет 7%.

Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура.

Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура. - В случае налогов для физических лиц отчетным годом считается обычный календарный год, т.е. с 1 января по 31 декабря. Крайний срок сдачи налоговой декларации физических лиц — 15 апреля. В случае корпоративных налогов компания сама может определять даты начала и окончания финансового года. Крайний срок сдачи декларации по налогу на прибыль предприятия – 30 ноября. Налоги платятся за предыдущий год.

- В Сингапуре нет налога на прирост капитала. Соответственно, убытки по основному капиталу не подлежат налоговому вычету.

- Сингапур заключил более 50 двусторонних договоров об избежании двойного налогообложения, чтобы облегчить налоговое бремя сингапурских компаний.

Типы налогов в Сингапуре

1. Подоходным налогом облагаются доходы физических лиц и компаний.

2. Налог на собственность удерживается с владельцев собственности на основании ожидаемой арендной стоимости этой собственности.

3. Налог на наследство отменен с 15 февраля 2008 г.

4. Налоги на автотранспортные средства – это налоги, которыми облагаются автотранспортные средства в дополнение к импортным пошлинам. Цель этих налогов – ограничить количество автомобилей в собственности и сократить перегруженность дорог.

5. Таможенные и акцизные пошлины – Сингапур является свободным портом, где взимается относительно немного импортных и акцизных пошлин. Акцизами облагаются преимущественно табачные изделия, нефтепродукты и алкогольные напитки. Кроме того, импортные пошлины применяются лишь к ограниченному перечню товаров. К таки товарам в первую очередь относятся автотранспортные средства, табачные изделия, алкогольные напитки и нефтепродукты.

6. Налог на товары и услуги (GST) – это налог на потребление. Он подлежит уплате при приобретении товаров и услуг, в том числе импортируемых. Во многих других странах такой косвенный налог также известен как налог на добавленную стоимость (НДС).

7. Налог на ставки – это пошлина, которой облагаются частные лотереи, ставки и игры на тотализаторе.

8. Гербовый сбор взимается при оформлении коммерческих и юридических документов, связанных с ценными бумагами, акциями и недвижимым имуществом.

9. Прочие – сюда относятся такие основные налоги, как сбор за использование иностранных рабочих и сервисный сбор с пассажиров в аэропортах. Сбор за использование иностранных рабочих предназначен для того, чтобы регулировать трудоустройство иностранных рабочих в Сингапуре.

Налоговые органы Сингапура

Регулирующим постановлением по вопросам налогообложения физических и юридических лиц в Сингапуре является закон «О подоходном налоге». Налоговая служба Сингапура (IRAS) была образована в 1960 г., ранее она была известна как Департамент внутренних доходов. Она позволила собрать все ключевые агентства по сборам доходов под крышей одной организации, благодаря чему процессы управления и сбора доходов стали более простыми и легко контролируемыми. Налоговая служба также зарекомендовала себя как эффективный налоговый орган и свободная от бюрократии организация по государственным сборам. IRAS занимается сбором подоходных налогов, налогов на собственность, налогов на товары и услуги, налогов на наследство (отменены с 15 февраля 2008 г.), налогов на ставки и гербовых сборов.

Налоговая служба Сингапура (IRAS) была образована в 1960 г., ранее она была известна как Департамент внутренних доходов. Она позволила собрать все ключевые агентства по сборам доходов под крышей одной организации, благодаря чему процессы управления и сбора доходов стали более простыми и легко контролируемыми. Налоговая служба также зарекомендовала себя как эффективный налоговый орган и свободная от бюрократии организация по государственным сборам. IRAS занимается сбором подоходных налогов, налогов на собственность, налогов на товары и услуги, налогов на наследство (отменены с 15 февраля 2008 г.), налогов на ставки и гербовых сборов.

В качестве главного налогового органа Министерства финансов Налоговая служба играет важную роль в формировании налоговой политики, предоставляя данные о применении политики на местах, а также о технических и административных последствиях такого применения. Налоговая служба также активно следит за новшествами во внешней экономике и в налоговой среде, выявляя те области, в которых необходимо пересмотреть политику и внести изменения. Цель IRAS – создать конкурентоспособную налоговую обстановку, где поощряется развитие и укрепляется дух предпринимательства. Прочие, не связанные с доходами функции Налоговой службы включают в себя представление интересов правительства в переговорах по заключению договоров об избежании двойного налогообложения, консультирование по вопросам оценки собственности и составление черновых вариантов налоговых законов.

Цель IRAS – создать конкурентоспособную налоговую обстановку, где поощряется развитие и укрепляется дух предпринимательства. Прочие, не связанные с доходами функции Налоговой службы включают в себя представление интересов правительства в переговорах по заключению договоров об избежании двойного налогообложения, консультирование по вопросам оценки собственности и составление черновых вариантов налоговых законов.

Краткая история налогообложения в Сингапуре

Начало

Подоходный налог, обсуждения по которому велись еще до Первой мировой войны, вводился на краткое время в течение Первой и Второй мировой войны, чтобы повысить доходы в целях укрепления военной мощи. Однако, этот налог не пользовался популярностью, и вследствие множества протестов правительство отказалось от него. После окончания Второй мировой войны особенно остро встала необходимость в новой инфраструктуре и свежих источниках прибыли, в результате вопрос о введении подоходного налога вернулся на повестку дня. Подоходный налог в Сингапуре был введен в 1947 г. во время британского колониального правления. В 1948 г. был принят закон «О подоходном налоге». Этот закон был основан на модели закона о подоходном налоге для колониальных территорий от 1922 г., которая была разработана для существующих в то время британских колоний. Таким образом, налоговое законодательство Сингапура имеет общие исторические корни с законами Малайзии, Австралии, Новой Зеландии и Южной Африки.

Подоходный налог в Сингапуре был введен в 1947 г. во время британского колониального правления. В 1948 г. был принят закон «О подоходном налоге». Этот закон был основан на модели закона о подоходном налоге для колониальных территорий от 1922 г., которая была разработана для существующих в то время британских колоний. Таким образом, налоговое законодательство Сингапура имеет общие исторические корни с законами Малайзии, Австралии, Новой Зеландии и Южной Африки.

1960-е

После получения независимости в 1965 г. Сингапур начал вести политику быстрой индустриализации и построения ориентированной на экспорт промышленной базы с целью стимулирования экономического развития и создания новых рабочих мест. Поэтому в 1960-х трудоемкие отрасли пользовались налоговыми льготами. В 1967 г. был принят закон «О стимулировании экономической экспансии». Компании, которым удавалось нарастить экспорт, могли пользоваться освобождением от уплаты до 90% налогов на возросшие доходы от экспорта. Проценты по зарубежным займам, полученным местными промышленными компаниями, также не облагались налогами.

Проценты по зарубежным займам, полученным местными промышленными компаниями, также не облагались налогами.

1970-е

В 1970-х правительство было озабочено развитием сферы услуг. Налоговая политика сыграла важную роль в финансовом секторе благодаря отказу от налога с процентов по азиатским долларовым облигациям в 1973 г. Также активно развивалась транспортировка грузов. Доход, полученный от эксплуатации и фрахта сингапурских судов, не облагался налогами. Кроме того, были введены налоговые льготы, направленные на поддержку благоустройства городов. Различные налоги на собственность были упразднены. На налоговую политику в 1970-х также влияли нужды общества. Взносы в Центральный сберегательный фонд вычитались из налогооблагаемой суммы, также вводились другие налоговые льготы.

1980-е

В 1980-х, по мере своего развития, Сингапур становился все более дорогим местом для ведения бизнеса. Были приняты меры по реорганизации экономики с целью сделать ее более конкурентоспособной. Рассматривалась возможность внесения изменений в политику правительства, льготы и налоги. Конец 1980-х ознаменовался тенденцией к значительному снижению налогов как для юридических, так и для физических лиц. В 1987 г. корпоративная налоговая ставка снизилась с 40% до 33%.

Рассматривалась возможность внесения изменений в политику правительства, льготы и налоги. Конец 1980-х ознаменовался тенденцией к значительному снижению налогов как для юридических, так и для физических лиц. В 1987 г. корпоративная налоговая ставка снизилась с 40% до 33%.

1990-е

В этот период наблюдались значительные изменения в налоговой политике. Были введены более низкие прямые налоги, на первый план вышли косвенные налоги. Переход к косвенному налогообложению привел к введению налога на товары и услуги (GST) в 1994 г. Это налог на внутреннее потребление, он применяется ко всем товарам и услугам, продаваемым в Сингапуре, за исключением финансовых услуг и жилой недвижимости. Именно в этот период набрала обороты тенденция понижения налоговых ставок для юридических и физических лиц.

2000-й и далее

Это этап инноваций и предпринимательства. Были приняты и продолжают приниматься меры для привлечения зарубежных талантов и инвестиций. Налоговые ставки продолжали снижаться, в настоящее время максимальные ставки составляют 18% (17% с 2010 г. ) для компаний и 20% для физических лиц. В этот период также были введены налоговые скидки для групп компаний и одноуровневая система налогообложения.

) для компаний и 20% для физических лиц. В этот период также были введены налоговые скидки для групп компаний и одноуровневая система налогообложения.

IRS объявила о ежемесячных выплатах налоговых льгот на детей, которые начнутся 15 июля — Forbes Advisor Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Налоговая служба (IRS) объявила в мае, что начиная с 15 июля она будет автоматически отправлять ежемесячные налоговые льготы на детей семьям, отвечающим требованиям. Около 39выплаты получат миллионы домохозяйств, которые охватывают 88% детей в США.

В марте президент Джо Байден подписал свой пакет стимулирующих мер на сумму 1,9 триллиона долларов, Закон об американском плане спасения, который стал законом. Законодательство предусматривает ежемесячные выплаты налоговых льгот на детей на 2021 год. По оценкам Института налогообложения и экономической политики, некоммерческой организации, занимающейся налоговой политикой, это положение поможет сократить детскую бедность в США вдвое.

Вот как будет работать новая налоговая льгота на детей.

Как будут работать новые ежемесячные налоговые льготы на детей?Ежемесячные выплаты начнутся 15 июля и будут продолжаться до конца года. Поскольку ежемесячные платежи обеспечат кредит только на половину года, налогоплательщики могут потребовать оставшуюся сумму в своей налоговой декларации за 2021 год при подаче декларации в 2022 году. платежи. Однако совсем недавно IRS объявила, что ежемесячные платежи по налоговому кредиту на детей будут отправляться автоматически, и большинству налогоплательщиков не нужно будет предпринимать никаких действий. Единственные люди, которые должны будут принять меры, — это те, кто не хочет получать авансовые платежи, и налогоплательщики, у которых произошли изменения в их доходах, статусе подачи документов или количестве детей. IRS еще не опубликовала дополнительную информацию о том, когда налогоплательщики могут внести эти изменения.

Ежемесячные налоговые льготы на детей будут выплачиваться прямым депозитом, бумажным чеком или дебетовой картой. IRS надеется отправлять большинство платежей через прямой депозит, чтобы обеспечить своевременные, быстрые и безопасные платежи.

IRS надеется отправлять большинство платежей через прямой депозит, чтобы обеспечить своевременные, быстрые и безопасные платежи.

Лица, соответствующие требованиям, будут получать ежемесячную выплату в размере 300 долларов США за каждого ребенка в возрасте до 6 лет и 250 долларов США в месяц за каждого ребенка в возрасте от 6 до 17 лет. ежемесячный платеж в размере 600 долларов США.

Кто имеет право на получение новых ежемесячных налоговых льгот на детей? Вы имеете право на расширение налоговой льготы на детей, если ваш модифицированный скорректированный валовой доход (MAGI) составляет до 75 000 долларов США для одиноких заявителей или до 150 000 долларов США для супружеских пар. Вы по-прежнему можете претендовать на частичный налоговый вычет на детей в размере 2 000 долларов США, если ваш MAGI составляет менее 200 000 долларов США в год (400 000 долларов США для супружеских пар). Если вы превысите эти суммы, кредит будет аннулирован или вы не сможете ни на что претендовать.

Чтобы соответствовать требованиям, ваш ребенок также должен соответствовать следующим требованиям:

- У него должен быть действующий номер социального страхования.

- Они должны прожить с вами не менее полугода и состоять в родстве с вами.

- Вы должны обеспечить более половины финансовой поддержки вашего ребенка, включая расходы на проживание, питание, коммунальные услуги, ремонт, одежду, образование и другие расходы.

Расширение Байденом налоговой льготы на детей значительно увеличивает прежнюю максимальную сумму с 2000 до 3600 долларов для детей в возрасте до 6 лет и до 3000 долларов для детей в возрасте от 6 до 17 лет. Дети, которым было 17 лет в конце 2020 налогового года, теперь также имеют право ( ранее они были исключены).

Налоговое управление США будет использовать вашу налоговую декларацию за 2019 или 2020 год, чтобы определить ваше право на получение расширенного CTC Ваше право на получение нового налогового кредита на детей будет основываться на вашей налоговой декларации за 2019 или 2020 год — в зависимости от того, какая из них является самой последней в файле когда IRS начнет распределять средства. Даже если вы не получали никакого дохода, IRS рекомендует вам подать налоговую декларацию. Это обеспечит получение ежемесячных налоговых льгот на детей.

Даже если вы не получали никакого дохода, IRS рекомендует вам подать налоговую декларацию. Это обеспечит получение ежемесячных налоговых льгот на детей.

Так как IRS использует ваш 2019или налоговой декларации за 2020 г., вы можете не иметь права на получение авансового ежемесячного налогового кредита на ребенка при подаче налоговой декларации за 2021 г. в 2022 г. В этом случае от вас может потребоваться частично или полностью погасить кредит в IRS.

По этой причине Закон об Американском плане спасения включает правило «безопасной гавани» для домохозяйств, чей MAGI на 2021 год составляет менее 40 000 долларов США для одиноких заявителей и 60 000 долларов США для супружеских пар. Если вы соответствуете этим пороговым значениям, вам не придется возвращать переплату кредита при подаче налоговой декларации.

Эта статья была полезной?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые советы, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Кемберли (@kemcents) Вашингтон, CPA, бывший агент IRS, автор новостей, автор и владелец Washington CPA Services, LLC. Посмотрите больше ее работ на kemberley.com.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакция дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Налоговые льготы и налоговые вычеты: в чем разница?

Логотип банкаБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Налоговые вычеты и налоговые кредиты уменьшают сумму вашего долга IRS, но по-разному.

- Налоговый вычет: Налоговый вычет дает вам уменьшение вашего налогового счета в соотношении доллар к доллару.

Например, если ваш федеральный налоговый счет составляет 10 000 долларов США, и вы имеете право на налоговый кредит в размере 2500 долларов США, этот кредит сокращает ваш налоговый счет на 2500 долларов США — до 7500 долларов США. Налоговые льготы — это стимулы, которые правительства предоставляют за поведение, которое они хотят поощрять, например, за установку солнечных батарей, покупку электромобиля или усыновление ребенка.

Например, если ваш федеральный налоговый счет составляет 10 000 долларов США, и вы имеете право на налоговый кредит в размере 2500 долларов США, этот кредит сокращает ваш налоговый счет на 2500 долларов США — до 7500 долларов США. Налоговые льготы — это стимулы, которые правительства предоставляют за поведение, которое они хотят поощрять, например, за установку солнечных батарей, покупку электромобиля или усыновление ребенка. - Налоговый вычет: Налоговый вычет уменьшает сумму вашего дохода, который облагается налогом. Одним из примеров является стандартный вычет, доступный для всех налогоплательщиков. Стандартная сумма вычета может меняться каждый год, а также зависит от вашего статуса подачи. Если вы решите детализировать свои вычеты вместо стандартного вычета, вы можете вычесть такие статьи, как соответствующие медицинские расходы, при условии, что вы также соответствуете всем необходимым ограничениям суммы в долларах.

Виды налоговых льгот

Существует три типа налоговых льгот:

- Возмещаемые.

- Невозвратный.

- Частично подлежит возврату.

Возмещаемые налоговые льготы

Возмещаемые налоговые льготы рассматриваются так же, как если бы они были налоговыми платежами, которые вы делали в течение года, точно так же, как деньги, которые работодатель удерживает из вашей зарплаты и отправляет в IRS от вашего имени.

Если возвращаемый кредит превышает общую сумму ваших налоговых обязательств, IRS вышлет вам разницу в форме возврата налога.

Некоторые возвращаемые налоговые льготы включают:

- Налоговый кредит на заработанный доход (колеблется от 1502 до 6728 долларов США, в зависимости от количества детей, соответствующих требованиям, и подлежит полному возврату в 2021 году).

- Налоговый вычет на детей (максимум 3000 долларов США на ребенка в возрасте 6 лет и старше и 3600 долларов США на детей в возрасте до шести лет с возможностью полного возмещения в 2021 году).

- American Opportunity Tax Credit (максимум 2500 долларов США на одного квалифицированного студента, возвращается 40 процентов от оставшейся суммы или до 1000 долларов США на 2021 год).

Невозмещаемые налоговые кредиты

Если налоговый кредит превышает ваш фактический налоговый счет, но кредит не подлежит возврату, вы не получаете разницу в форме возврата налога. Например, если вы должны 1500 долларов США в виде налогов и имеете право на получение кредита в размере 2000 долларов США, кредит уменьшает ваш налоговый счет до нуля, но вы не получаете возмещение оставшихся 500 долларов США вашего налогового кредита.

Некоторые невозмещаемые налоговые льготы включают:

- Налоговый кредит на усыновление.

- Налоговый кредит для пожилых людей и инвалидов.

- Пожизненный кредит на обучение.

Частично возмещаемый налоговый кредит

Частично возмещаемый налоговый кредит может быть использован для уменьшения вашего налогового счета до нуля, после чего вы можете иметь право на возмещение части оставшегося кредита.

Например, американский льготный налоговый кредит, предназначенный для помощи семьям в оплате расходов на высшее образование, составляет до 2500 долларов США, если вы являетесь правомочным студентом или у вас есть иждивенец, который соответствует критериям правомочного студента. Если налоговый кредит превышает причитающиеся вам налоги, 40 процентов оставшейся суммы (до 1000 долларов США) могут быть выданы в качестве возмещения.

Если налоговый кредит превышает причитающиеся вам налоги, 40 процентов оставшейся суммы (до 1000 долларов США) могут быть выданы в качестве возмещения.

Пример: Налоговый кредит или налоговый вычет

| Скорректированный валовой доход (AGI) | 80 000 долларов США | 80 000 долларов США |

| Минус налоговый вычет | (5000 долларов США) | |

| Налогооблагаемый доход | 75 000 долларов США | 80 000 долларов США |

| Налоговая ставка (супруги подают совместно) | 12% | 12% |

| Начисленный налог | 9000 долларов | 9 600 долл. США |

| Минус налоговый кредит | (5000 долларов США) | |

| Общий налоговый счет | 9000 долларов | 4600 долларов |

Налоговый кредит или налоговый вычет: что лучше?

Любой законный вычет или зачет, который уменьшит ваш налоговый счет, — это хорошо. Но налоговые льготы затмевают налоговые вычеты из-за того, сколько денег они могут сэкономить вам, соглашаются финансовые эксперты.

Но налоговые льготы затмевают налоговые вычеты из-за того, сколько денег они могут сэкономить вам, соглашаются финансовые эксперты.

«Кредиты выигрывают каждый раз, потому что они уменьшают ваш налоговый счет на доллар за доллар, — говорит Меган Бринсфилд, дипломированный бухгалтер и директор по финансовому планированию в Motley Fool Wealth Management. «Вычеты уменьшат ваш общий доход до применения к вашей налоговой ставке».

Дебора Тодд, дипломированный бухгалтер, президент и главный исполнительный директор iCompass Compliance Solutions, согласна с тем, что кредиты — это более ценный способ снизить налоги. «Хотя любой налоговый вычет лучше, чем его отсутствие, налоговый кредит принесет вам в карман больше реальных долларов», — говорит она.

Сумма, которую вы сэкономите за счет налогового вычета, во многом зависит от вашего федерального подоходного налога. «Вычеты уменьшают то, что вы сообщаете как доход; долларовая стоимость, которую вы получаете, зависит от ваших налоговых ставок», — говорит Джастин Притчард, сертифицированный специалист по финансовому планированию и основатель Approach Financial Inc.

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли.

Нет универсальных правил, применяемых ко всем случаям. Получена ли прибыль в Сингапуре или от сингапурских источников, определяется природой прибыли и транзакциями, которые приводят к получению такой прибыли. Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура.

Баланс между налогами на потребление и на доходы уменьшает вероятность сокращения чистых доходов из-за неблагоприятных изменений в экономике и укрепляет стабильность бюджета Сингапура.

Например, если ваш федеральный налоговый счет составляет 10 000 долларов США, и вы имеете право на налоговый кредит в размере 2500 долларов США, этот кредит сокращает ваш налоговый счет на 2500 долларов США — до 7500 долларов США. Налоговые льготы — это стимулы, которые правительства предоставляют за поведение, которое они хотят поощрять, например, за установку солнечных батарей, покупку электромобиля или усыновление ребенка.

Например, если ваш федеральный налоговый счет составляет 10 000 долларов США, и вы имеете право на налоговый кредит в размере 2500 долларов США, этот кредит сокращает ваш налоговый счет на 2500 долларов США — до 7500 долларов США. Налоговые льготы — это стимулы, которые правительства предоставляют за поведение, которое они хотят поощрять, например, за установку солнечных батарей, покупку электромобиля или усыновление ребенка.